[ 目次 ]

FRBのタカ派姿勢とドル高で短期的には調整も

2025年6月現在、金価格は短期的にやや軟調な動きを見せています。背景には米連邦準備制度理事会(FRB)のタカ派的な金利据え置き姿勢があり、市場では利下げ期待の後退とドル高が進行しました。金はドル建て商品であるため、ドル高になると割高感が生じ、国際的な投資家の需要は一時的に鈍化します。

たとえば、6月19日時点のスポット金は3,368.15ドルと、前日比で0.1%下落。8月限の先物も0.7%下落するなど、一時的な売りが目立ちました。これは、FRBがFOMCで「しばらく金利を維持する」との明確なシグナルを発信したことが材料となっています。

しかし、こうした金利と為替の影響は短期的には重要な要因になりますが、中長期での金価格を占うには、より根本的な需要動向に目を向ける必要があります。

リスク回避姿勢と地政学的リスクが金を下支え

一方で、中東の地政学的リスクやトランプ大統領の貿易政策が引き起こす不確実性は、金市場の強気材料として継続しています。ウクライナ戦争に加え、イスラエルとイランの緊張関係が再び高まり、投資家のリスク回避姿勢が強まっています。

実際、ブルームバーグによると、米政府はイランに対する新たな軍事行動の可能性を週末に向けて視野に入れており、市場もこれを警戒しています。このような国際的な緊張感が増すと、金は「有事の資産」としての役割を発揮しやすくなります。

年初来、金価格はすでに28%以上の上昇を記録しており、これはこうしたリスク要因が買い材料となってきた証拠でもあります。

中央銀行の金準備増加が長期的な支えに

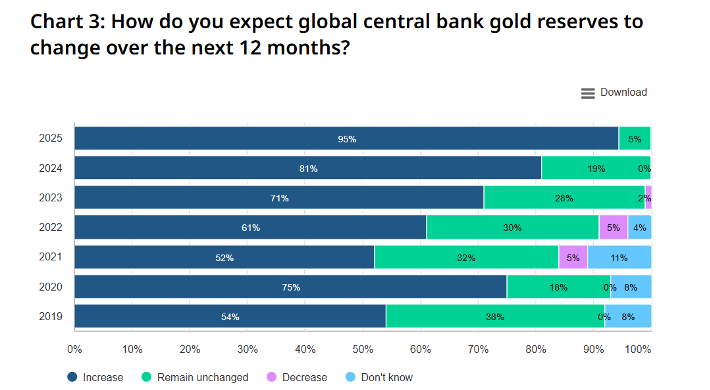

中長期的な金価格の上昇基調を支える最大の要因は、「中央銀行による金の戦略的買い増し」です。2025年のワールド・ゴールド・カウンシル(WGC)の調査によれば、世界の中央銀行のうち95%が今後12ヶ月以内に金準備を増やすと予測しています。

特に新興国(EMDE)の中央銀行は、米ドル資産からの脱却を図り、外貨準備の多様化を進めています。これは単なるポートフォリオの分散ではなく、インフレや地政学的なリスクに対する保険としての「信頼できる資産」として金を重視していることの表れです。

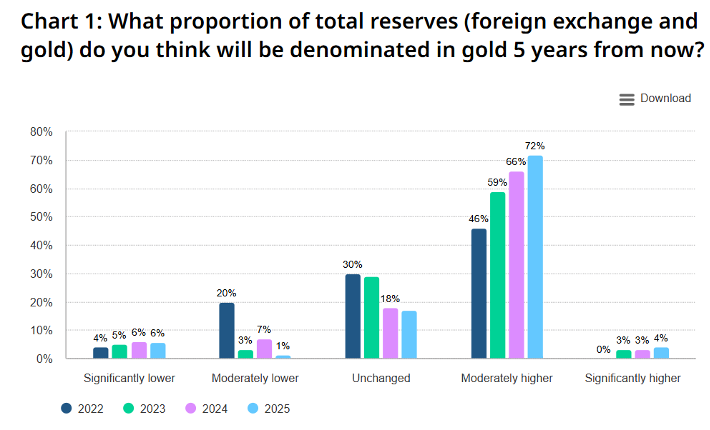

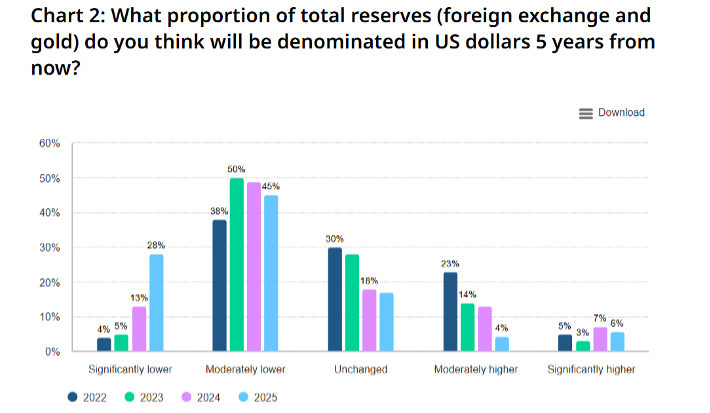

加えて、調査に参加した中央銀行の76%が、今後5年間で金の外貨準備比率を「中程度または大幅に引き上げる」と回答。一方で米ドルについては73%が比率を下げると予想しており、金とドルの中長期的な需給バランスの変化が予見されます。

長期視点では金は「買い」優勢

今後の金相場において注目すべきは、短期的な金利や為替の変動よりも、「構造的な買い需要」が市場をどう変えていくかです。

確かに、ドル高や金利高が短期的には金価格に圧力をかける局面もありますが、それはあくまで「調整」であり、長期的には中央銀行の買い姿勢が価格を下支えし続けると見込まれます。加えて、地政学的リスクの高止まりやインフレ警戒感が続く限り、金は「持つべき資産」としての魅力を失いません。

実需としての安定した買い支えがある今、金はボラティリティを含みつつも、底堅い展開が続くと考えられます。

まとめ 投資家は「売り」を急ぐべきではない

金価格は一時的に調整局面を迎えているものの、それはむしろ中長期の押し目買いの好機といえるかもしれません。

市場が不安定である限り、金は「最終的な安全資産」としての役割を失いません。中央銀行が今後も金を買い続けるという強い意思を持っている以上、金相場の長期的な上昇基調は大きく崩れることはないでしょう。

したがって、金への投資は、短期的な価格の上下に一喜一憂するのではなく、「地政学的リスクと通貨の信認低下に備える」という視点から冷静に継続していくことが重要です。

関連記事

2026.01.13

史上初の4600ドル突破——金価格急騰が映す2026年の世界的混乱

[ 目次 ]1 FRB議長への刑事捜査が引き金に2 連鎖する地政学リスク3 経済指標とドル安の相乗効...

- 金(コモディティ)

2025.12.19

原油価格は何で動くのか ― WTIを軸に読み解く需給・地政学リスクと株式市場

[ 目次 ]1 原油価格を動かす主な要因とWTIの重要性2 2025年12月の原油相場:供給増観測と地政...

- 日本株

- 金(コモディティ)

2025.12.07

貴金属価格が急騰している理由~金・銀市場の最新動向を解説

2025年12月、金や銀などの貴金属価格が大きく上昇しています。国内の金小売価格は1カ月ぶりに...

- 金(コモディティ)