[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は5月28日金曜日、週末先読みマーケットをお伝えします。

本日の内容は、イエレン財務長官による昨日の発言内容と、今晩発表されるバイデン大統領の2022年度アメリカ予算案を受けて、今後マーケットがどう反応するかを考えます。さらに、それを受けて株式市場はどのように身構えているかもお伝えします。

バイデン大統領の2022年度予算案について

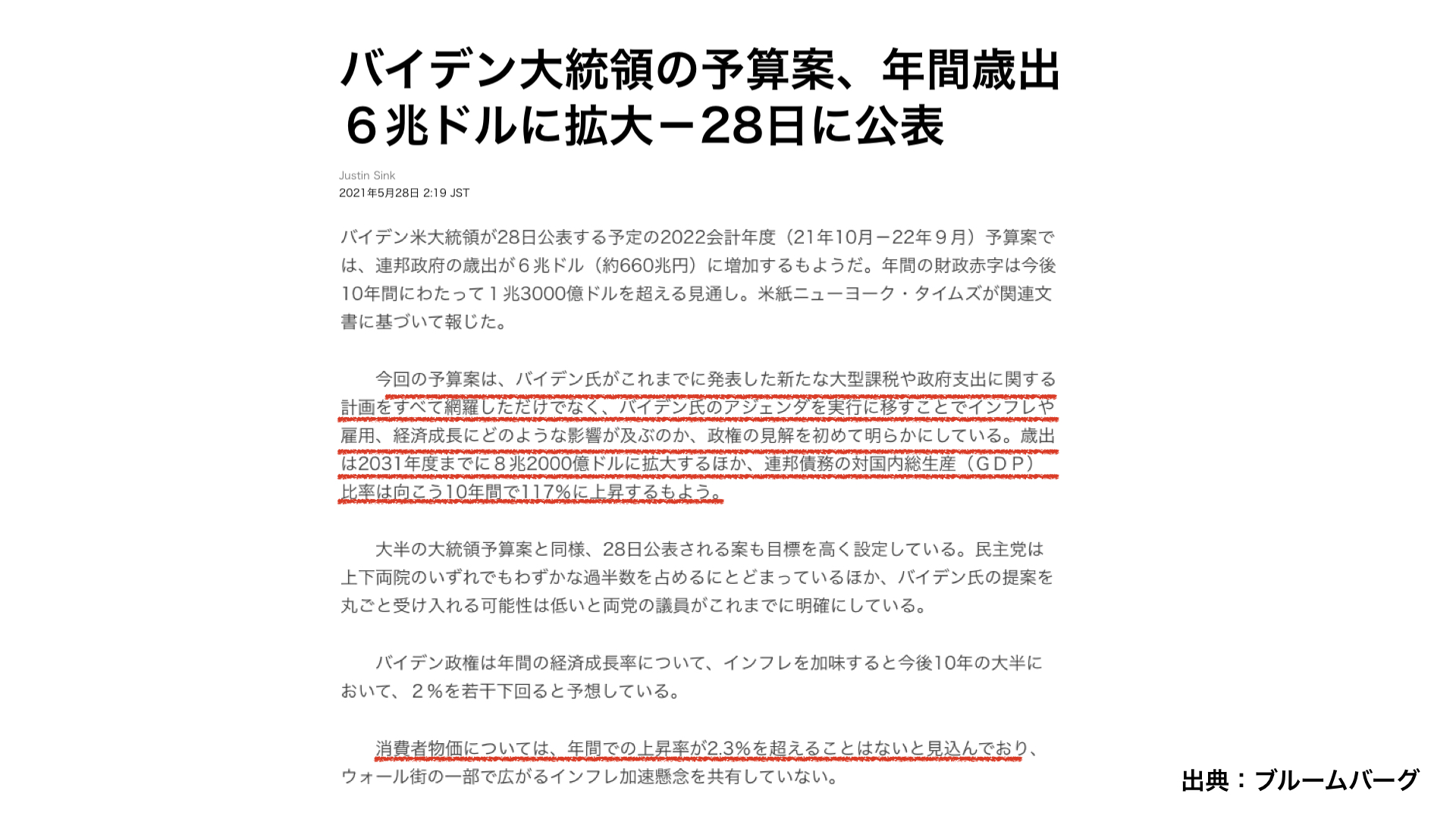

今晩28日にバイデン大統領が議会において、今年10月~来年9月までの2022年度予算案を発表します。この内容について、日本時間で5月27日深夜、過去のものも含めて、6兆ドルほどの規模が出てくるだろうとのニュースが出ていました。

債務が増えていくことによって経済をどう回していくのか、そして雇用がどうなっていくのか。アメリカの大きな方向性を示す内容を、きっちりと説明することに注目が集まっています。いたずらに債務を増やすだけではなく、アメリカ経済がどうなるかを示すということで、その中身に大きな注目が集まっています。

バイデン大統領の予算案には物価指数に関するコメントも

次に、こちらの記事をご覧ください。消費者物価指数は2.3%を超えることがないだろうとして、これだけ債務が増える状況においてもインフレは増やさないと、大統領が声明として伝えたとのことです。

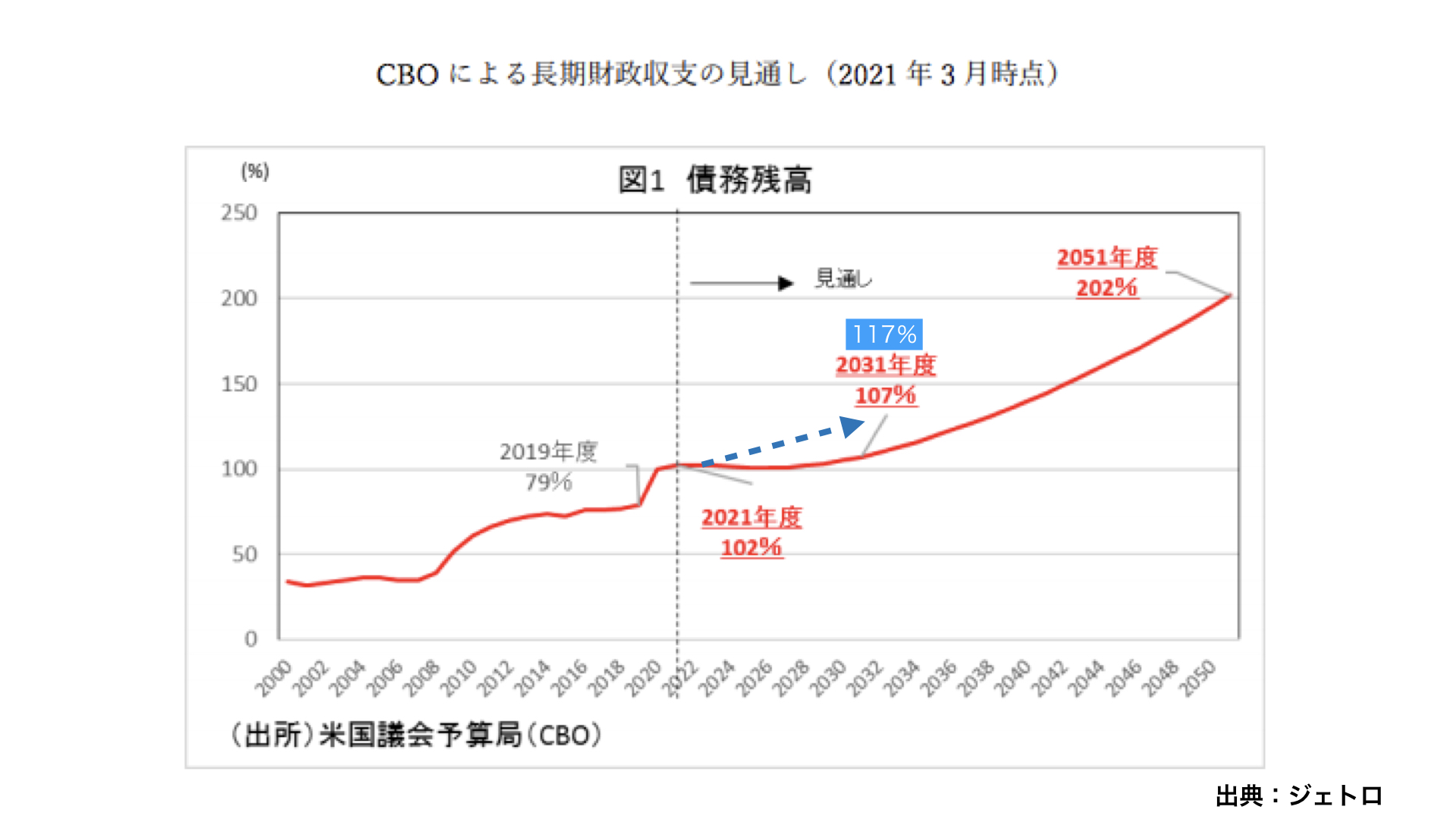

GDPに対する債務が117%まで増えるのは、過去にないレベルです。2021年3月時点では2030年にGDPに対して107%とされていたものが、現在は10%増えて117%に見直されています。マーケットはかなり不安視していますが、バイデン大統領は、インフレについてさほど心配ないと言っています。

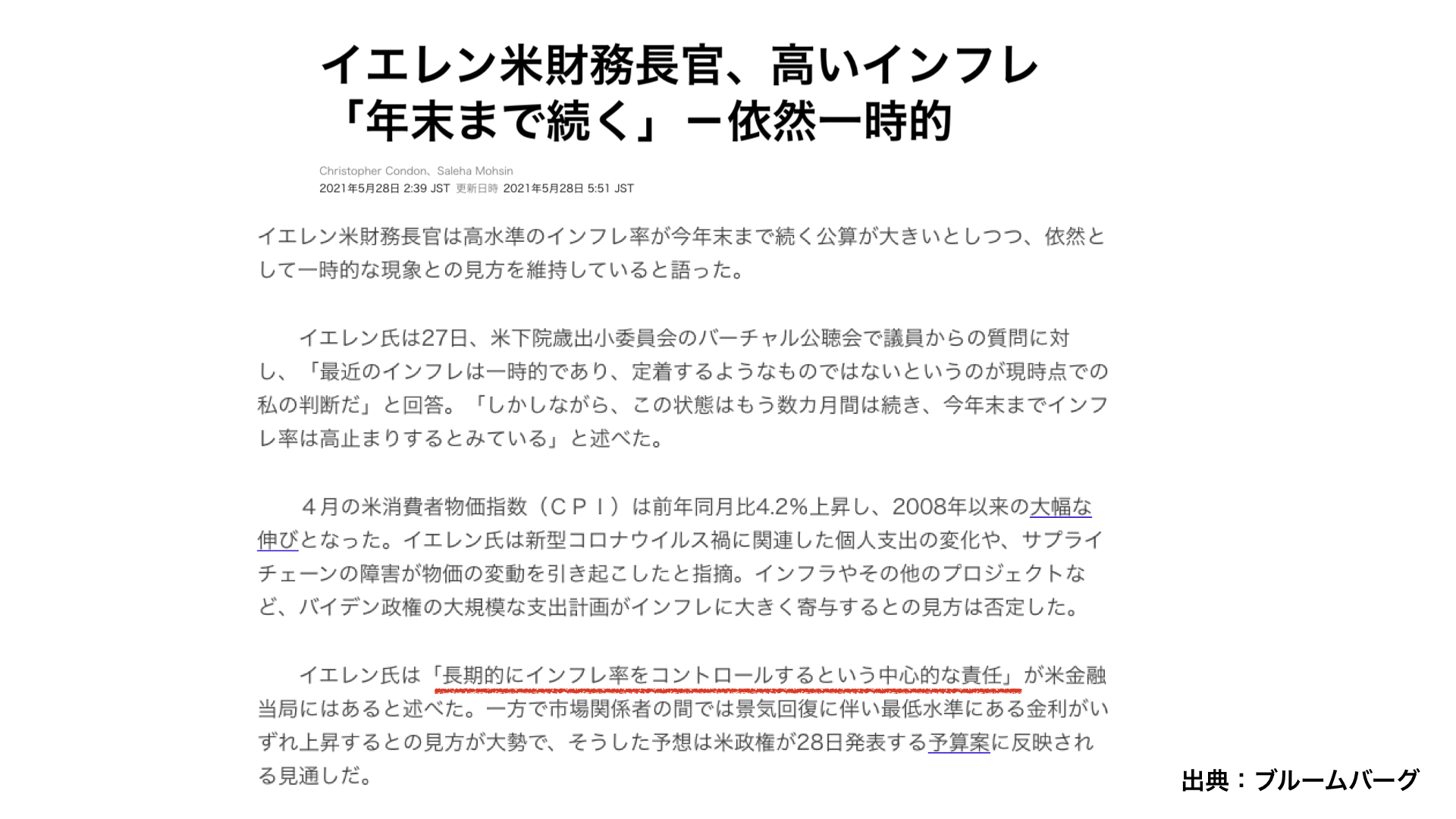

イエレン財務長官の発言内容について

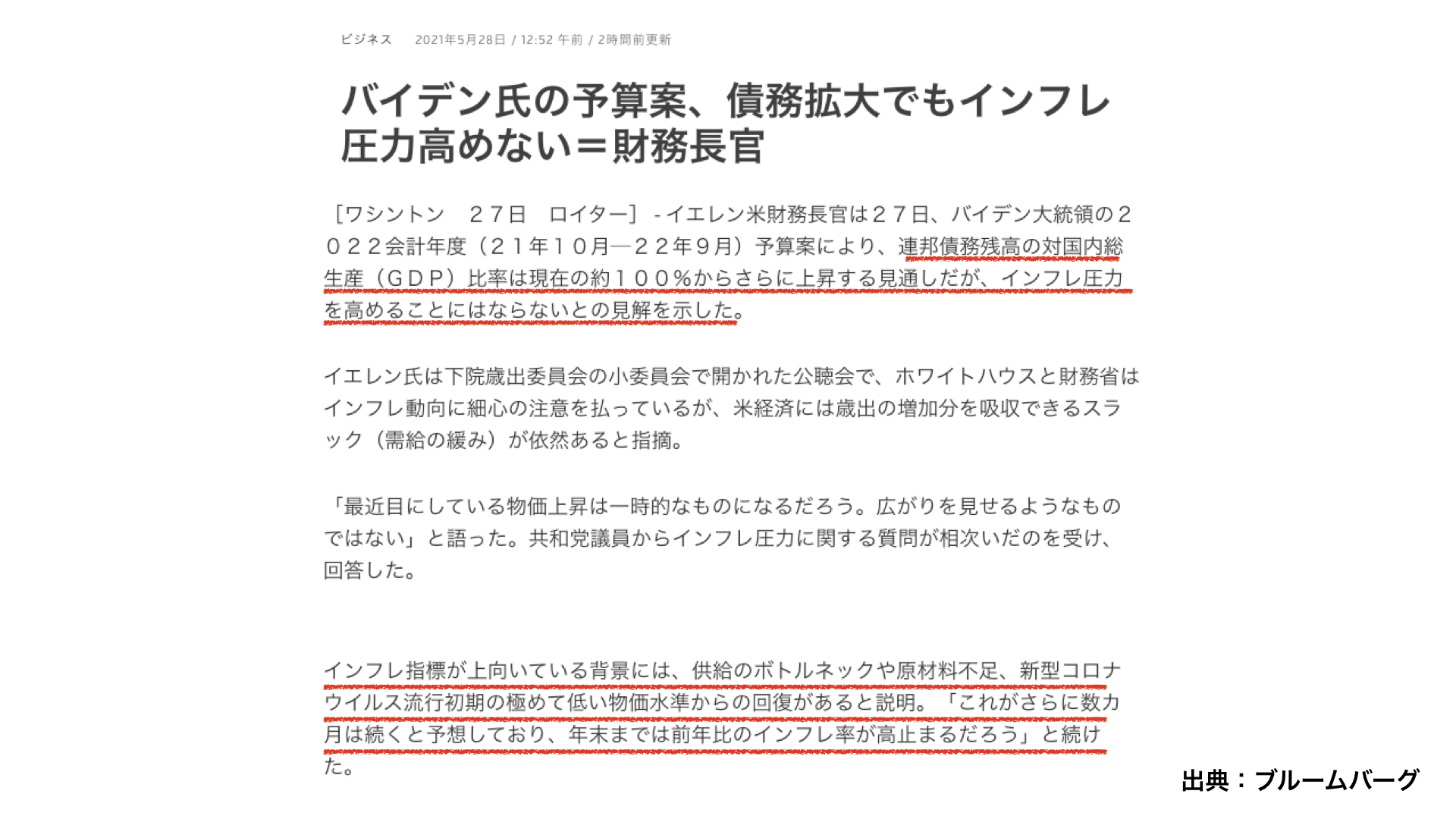

このようなバイデン大統領の予算案を控えてサポートするかのように、昨日、イエレン財務長官も同じようなことを繰り返しています。こちらをご覧ください。GDPに対する債務が100%を超えてもインフレが高まることはないと、大統領をサポートするような発言をしています。また、今のインフレ指標が上向いている背景は供給の問題であり、すぐに解決するため、そんなに長引くことはないとしています。

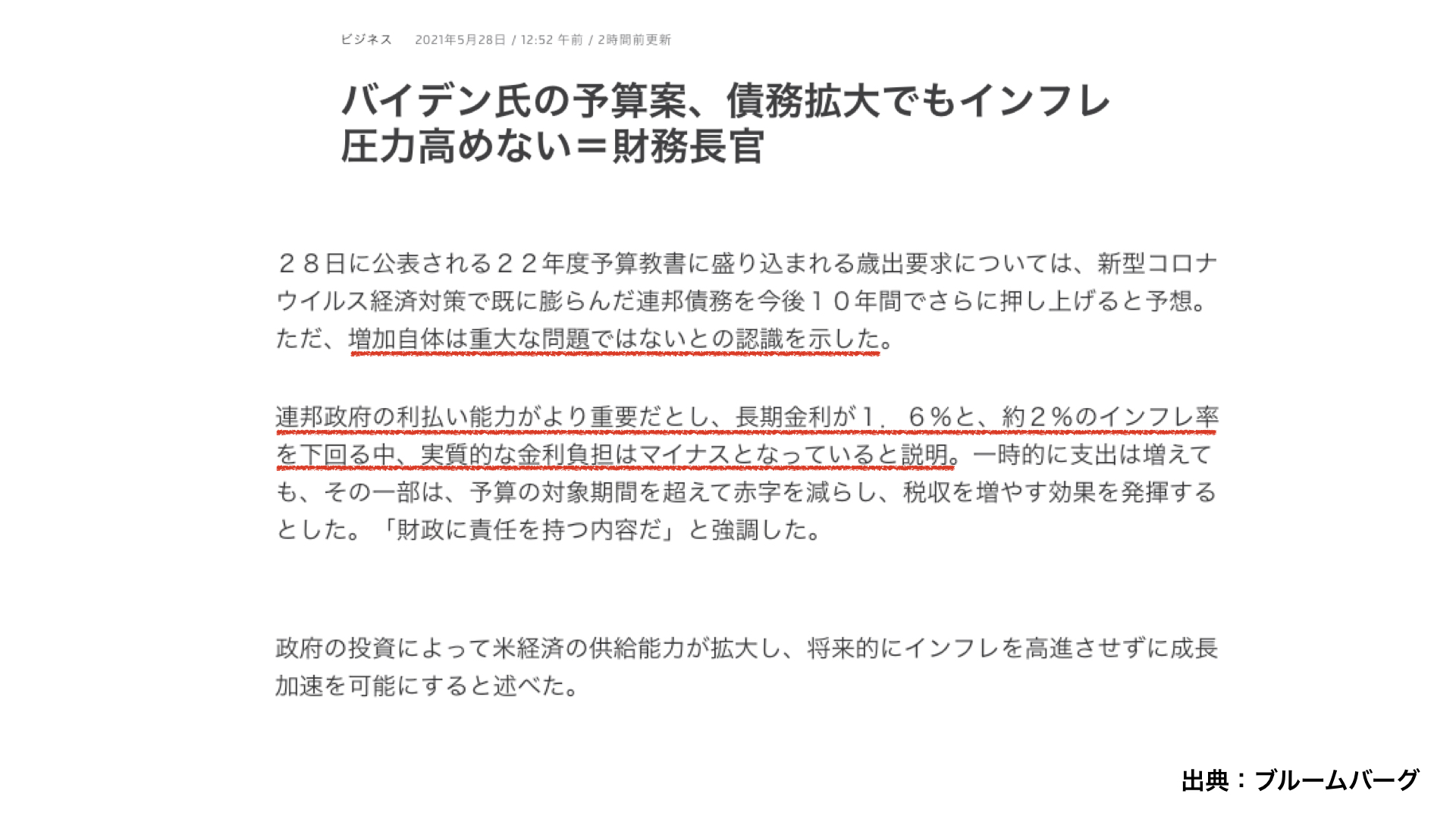

さらに、こちらのページもご覧ください。債務額が増加していること自体は重大ではない。国として債務に対する利払いを行う際、今の10年金利は1.6%で、インフレ率は2%なのだから、実質的な金利負担はマイナスであると、財務長官としては見ているとしています。つまり、物価が上がっている中で、0.4%を払っていないマイナスの状態になっているので、全く問題はないと改めて財務省の意向を示しているのです。インフレには対応するものの、あまり心配をしなくていいと言っているのです。

イエレン財務長官の3月発言振り返り(1)

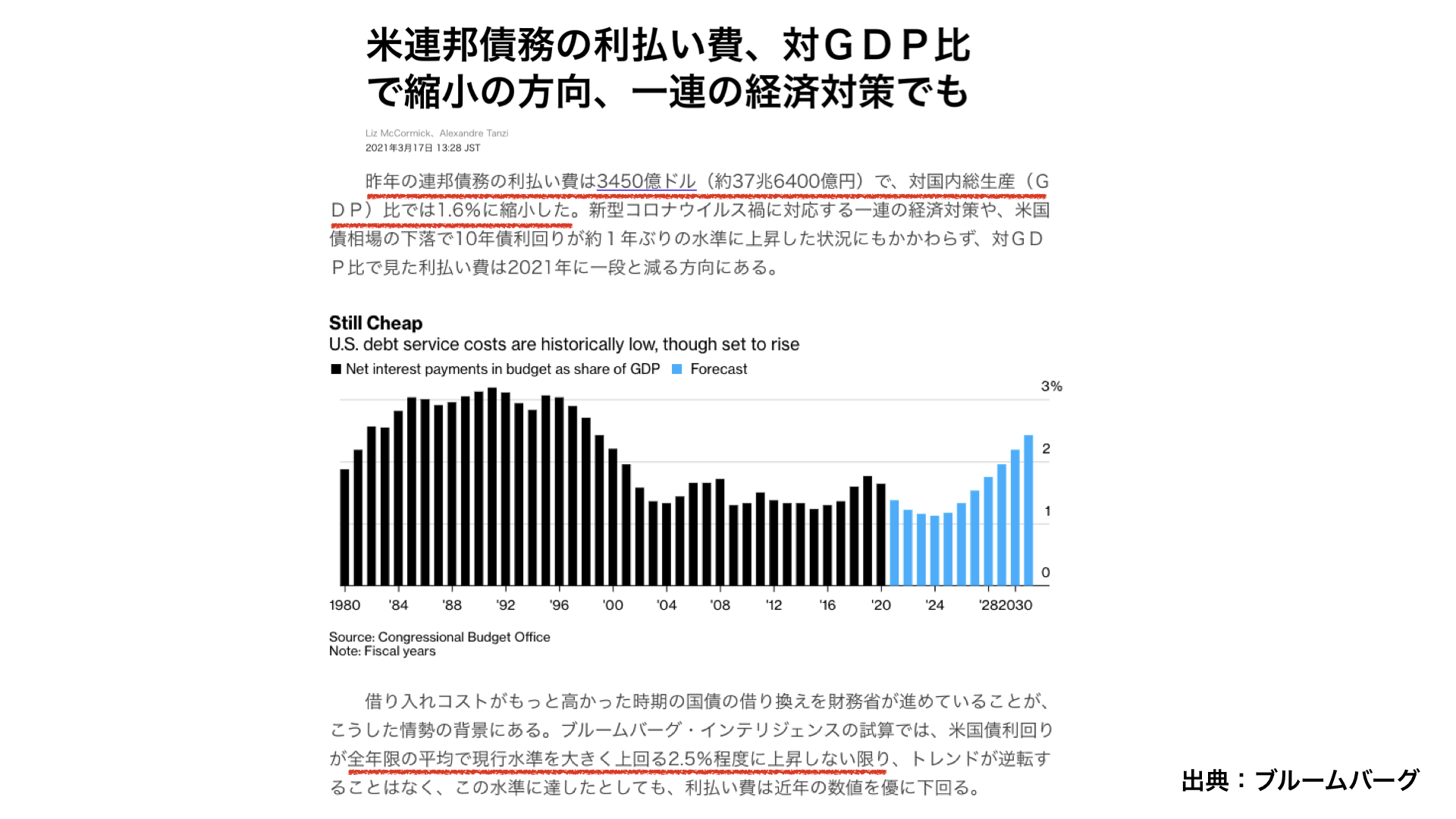

次にこちらをご覧ください。3月の、以前取り上げたこともあるブルームバーグの記事に掲載された、イエレン財務長官の発言内容です。

グラフのGDPに占める債務支払金額比率を見ると、90年代後半は2%近くあったものの、現在のアメリカは1.6%まで減っています。今回、金利が下がってきたことによって借り換えがうまくいき、2025年まで金利が下がって、1%台前半まで支払金利が下がってくることになるとしています。

だから、国にとってさほど問題ではないということを言っていたのです。そして、この傾向は続いています。つまり、インフレも抑えるし、積極財政も続ける。財務省としてサポートしていくと言っているのです。

イエレン財務長官の3月発言振り返り(2)

そして、下に書いてあるところが大事になります。国債の平均利回りが2.5%を超えてこない限り、支払いの減少トレンドが大きく変わることはないので、財務省は金利を2.5%以下にコントロールし続けることが改めて分かったのです。これから歳出が増えても、財務省としては金利を2.5%以下になるべく抑えることが、改めて方向性として見えてきています。

マーケットとしてはそんなに金利が上がらないかもしれない。FRBと連携して、財務省が何とかしてくれるだろうと思っているというのが、現状でしょう。

さらに、イエレン財務長官は、年末まで高いインフレが続くとしています。一方で、そこを長期的にコントロールする責任を持っていて、しっかりと取り組んでいくと言っているのです。

イエレン財務長官のインフレに対する考え

今晩発表されるバイデン大統領による予算案は、巨額のものになりがちです。そして、GDPに占める債務割合も117%とすごく高い数字になってくるということで、マーケット関係者はインフレや金利の急上昇を深く懸念してくるかもしれません。

そこに対してイエレン財務長官は、インフレにならないようにちゃんとコントロールもする。GDPに占める債務が増えたとしても、支払額を見ればそれ自体に問題ないことが分かる。そして、支払額をコントロールするためには2.5%以下に金利が収まっていればいいわけだから、そこを目途に実施していくと言っているのです。

そして、実質的な支払いがマイナスだからいいというのは逆に言うと、2.5%の国債に抑え、物価も2.5%以下に抑えていけば、プラスにならないということです。インフレについても、2.5%以下にしっかりとコントロールしていくと、改めて示された2日間の動きだと言えるでしょう。

バイデン大統領とイエレン財務長官の意向を踏まえたマーケットの反応は

マーケットはどう判断するのか(1)

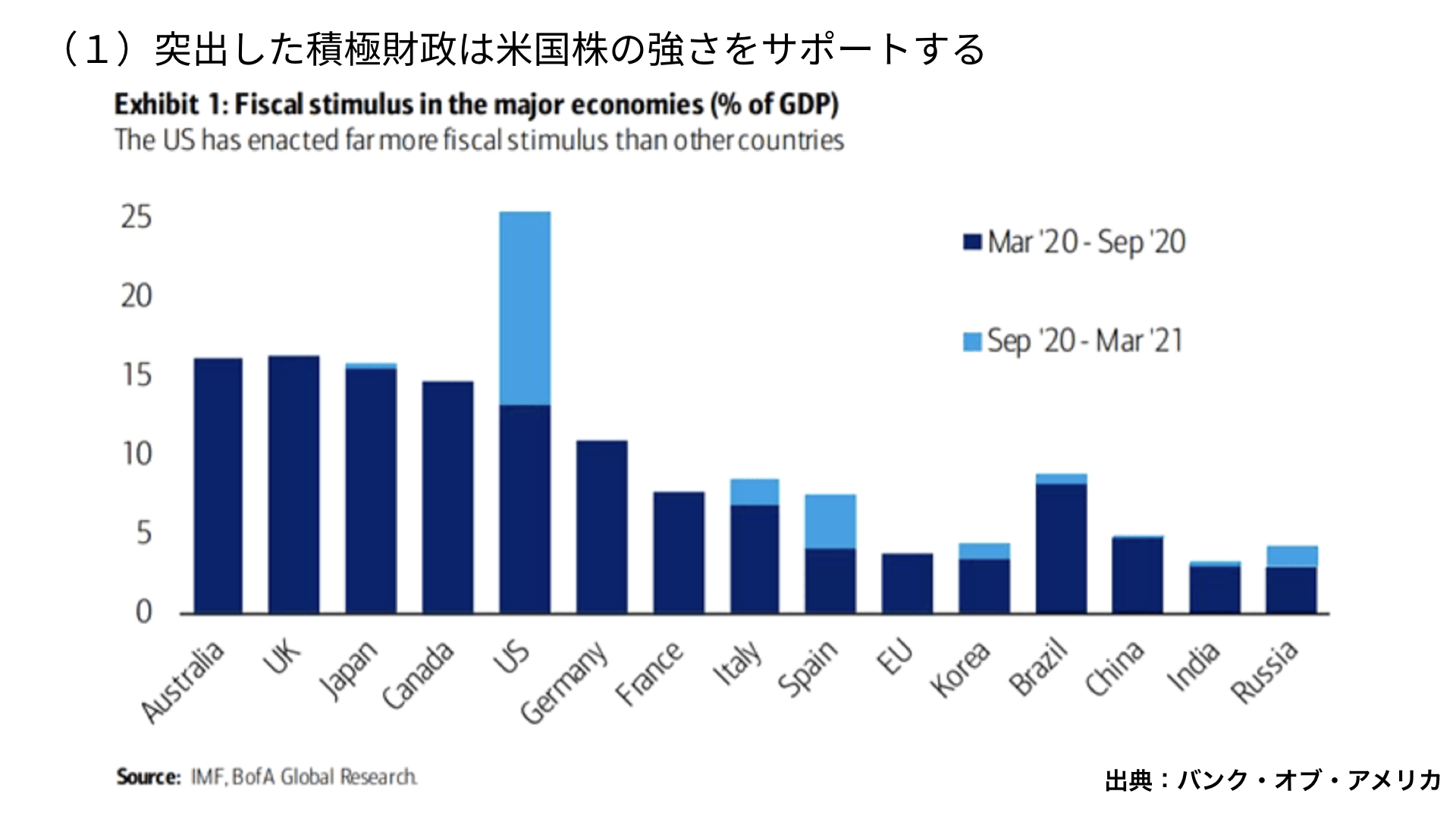

これらを踏まえ、今後マーケットがどう捉えるかを見ていきます。三つのポイントで説明します。一つ目は、今回の積極的な財政活動が、アメリカ経済の強みである株式をサポートしているということです。

こちらのグラフ、濃い青は去年3月~9月までの財政出動割合を示しています。例えばオーストラリアを例にすると、GDPの15%近い財政出動を行ったことになります。オーストラリアを筆頭に、各国がかなり積極的にコロナ対策のため、財政出動を行っています。

去年9月~今年3月までを表した水色部分を見ると、アメリカがかなり突出しています。結果、1年間にわたって財政出動を一番積極的に行ったのは、アメリカだということになります。

その結果、ここ1年間のアメリカの素晴らしい経済成長が実現できたことになりますので、バイデン大統領による予算案が出れば、経済成長率という観点ではプラスに作用する可能性がかなりあると、改めて確認できます。マーケット関係者は、内容が良ければ株価にとってプラスになると期待しています。

マーケットはどう判断するのか(2)

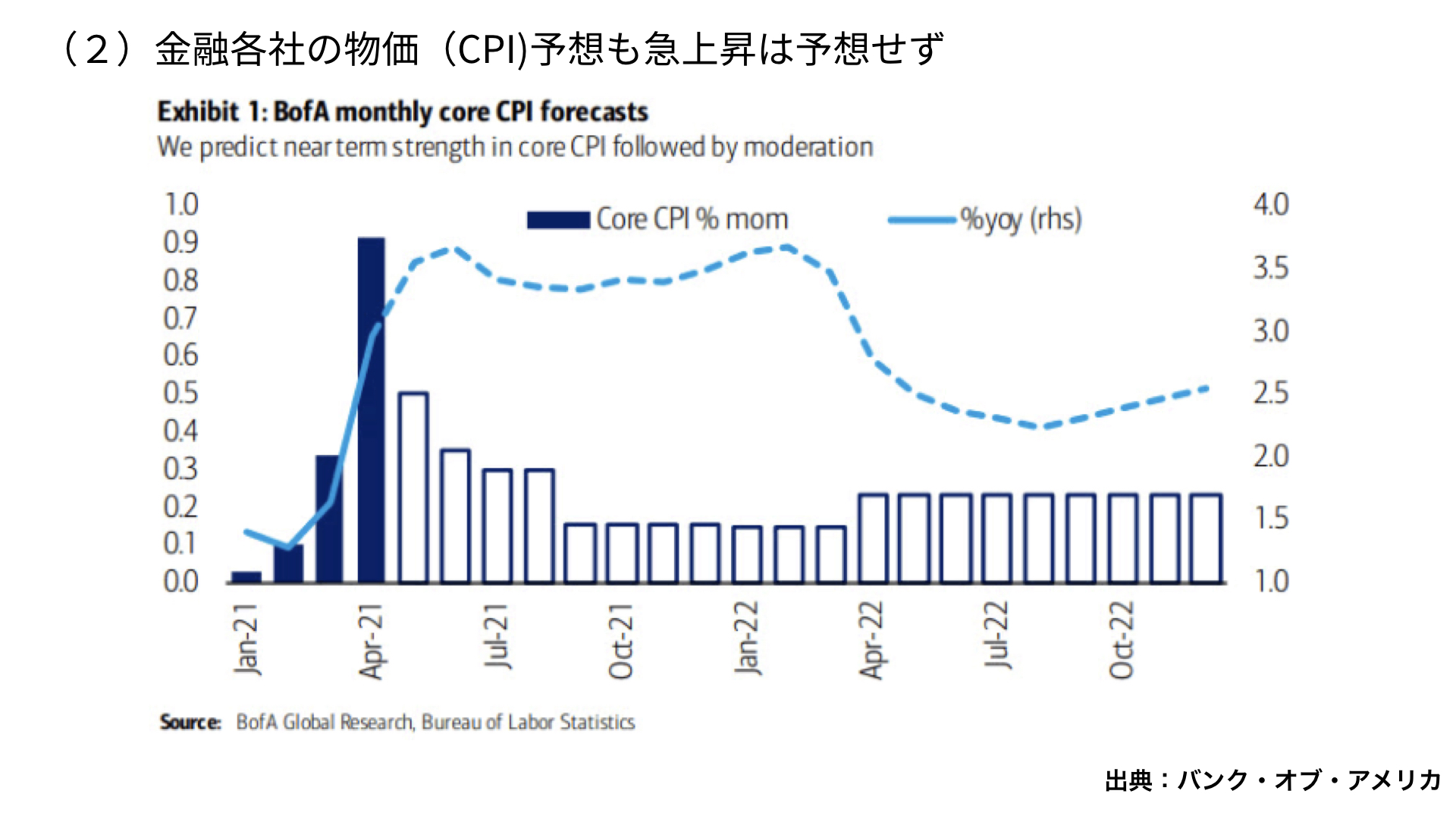

二つ目のポイントです。とはいうものの、先日のイエレン財務長官による発言や、バイデン大統領の物価予想が2.3%だということもあり、金融各社のCPI予想も、最近は大きな上昇を見せていません

こちらのグラフ、青い棒線は1カ月の前月比に対するCPI上昇率を表しています。4月に入って非常に大きく上昇したことが話題になりました。しかし、年換算では大きいとはいえ、5月以降は前月比で0.5%を切る落ち着きを見せています。

次に年間算出を表す、線グラフをご覧ください。点線以降はこれからの予想となります。来年春先までは3%を超える高い推移を示しますが、春先以降は徐々に下げ、2022年度夏ごろには2.5%近辺で落ち着くと予測しているのです。

まさにイエレン財務長官が言うような、今年いっぱいはインフレ率が高くとどまるかもしれないものの、来年以降は落ち着いたものになるというのと、同じような動きをすると金融各社も考えているのです。

金融各社がこのように考えているということは、機関投資家を含めた投資家もそういった予想の下で行動をとっていることになります。ということで、アメリカの経済が良くなることが財政面で分かり、そして、CPIも落ち着くだろうということが分かりました。

これを受けた投資家の反応と今後株価見通し

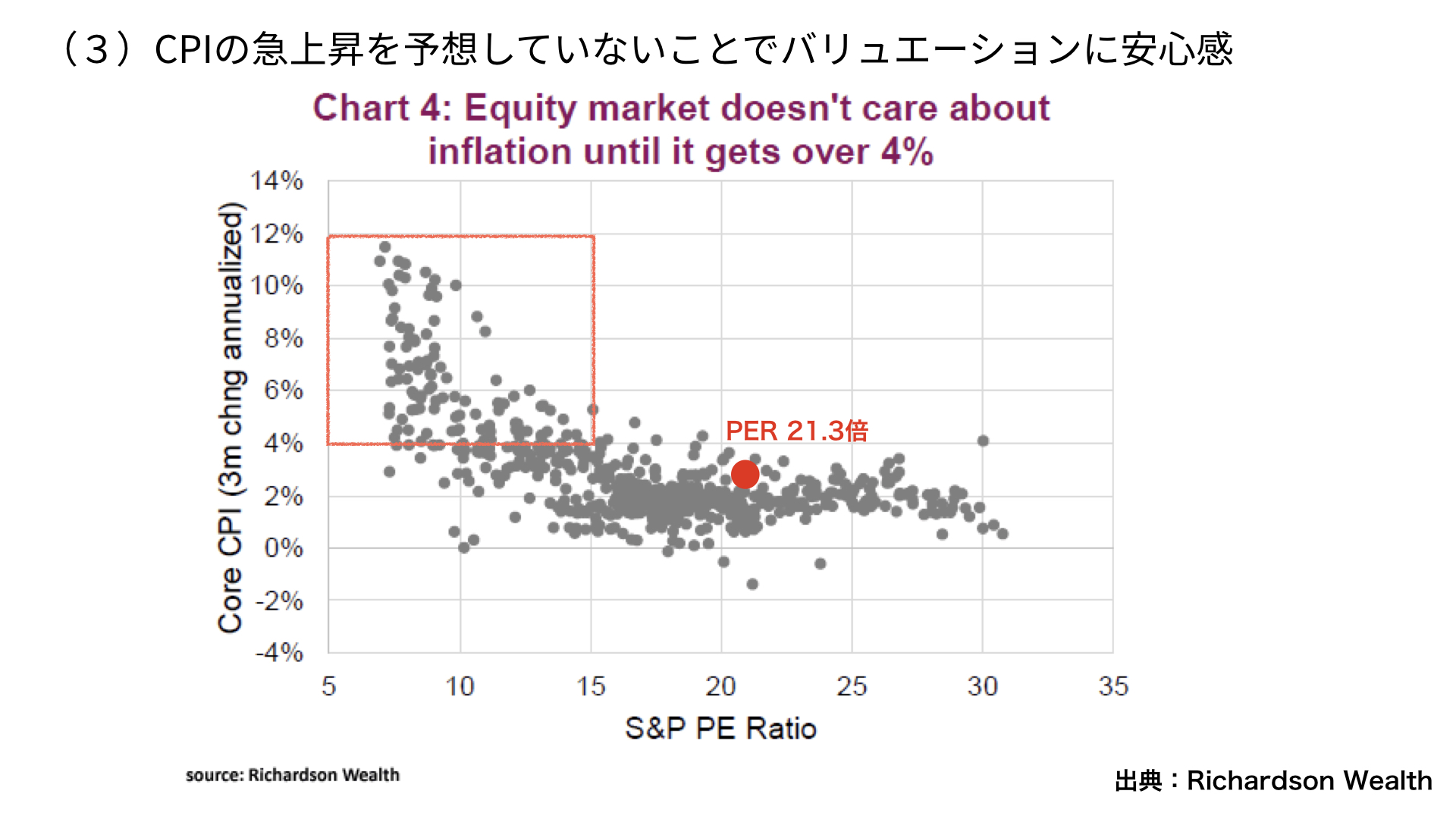

そのうえで、それを株価にどう反映しているかを次に確認してみましょう。こちらの図は、Richardson Wealthが出しているものになります。縦軸にCPI3カ月平均上昇率、横軸にS&P500のPERを取っています。

赤四角で囲んだように、3カ月の物価上昇率が4パーセントを超えてくると、PERはおよそ15%以下に収まります。極端な例でいえば、8倍~10倍というのも十分にあり得ることが分かります。CPIが4%を上回ってくると、リスクがあるとバリエーション的にも確認できます。

一方で、CPIが4パーセント以下になると中心値になるのは15~20倍ですが、PERは10倍~30倍まで分散しています。今のCPIが4%を超えないのであれば、現在のS&P500、21.3倍というPERは決して低いものではありませんが、高すぎるものでもありません。今の経済成長、低金利の状況を踏まえると、このPERは正当化できると、マーケット関係者が捉える可能性は十分にあります。

投資行動としては、今回の財政出動がインフレを伴わなければ、今のPERは決して割高とは言えないので、焦って売る必要はないと判断し、マーケット関係者が売りに入る可能性は少ないと言えます。

まとめ

今回、国策的にバイデン大統領とイエレン財務長官がインフレを抑え、GDPを超えた財政出動を行うものの、問題がないと認識していて、これからも積極財政を続けることを改めて確認できました。通常であれば、株価にとってプラスになるでしょう。

ただし、金利上昇やインフレの急上昇に関しては、マーケットの感応度が上がってきます。株価が下落しやすい状況は続きますが、そこについてもしっかりとコントロールするとしています。基本的には、マーケットは国策と捉え、そこに従って投資判断を行うことになります。

とはいえ実際には、マーケットはそういった反応と別に、インフレ率が上がってくる、金利が上がってくることがあれば、即座に投資行動を変えると考えられます。

投資行動が変わるきっかけになるのは?

では、投資行動を変える場合、何を見ていく必要があるのでしょうか。例えば、今晩発表されるPCコアデフレーターにおいて物価の上昇がどうなのかも大事になるでしょう。

来週1日発表されるアメリカISM製造業景気指数についても、雇用はどうか、製造業の業績がどうかを見ていく必要があるでしょう。また、来週金曜日に発表される雇用統計についても、雇用がどうなのか。こういったものをしっかりと見ながら、今の金利上昇やインフレを抑えてくれるシナリオが、本当にこれからも実現できるかを、まずは見ていく必要があります。

そして、国の考えている方向が、それを守っていくというものであれば、恐らく株価は安定的に推移するでしょう。ただし、そこのシナリオからずれた場合は、期待感が高まった後の反応は逆に大きくなるので、急落する可能性も十分にあります。こういった状況であっても、変化に備えながら、投資割合をしっかりとコントロールしていくことがこういった状況では必要になります。引き続き、マーケット情報に注意を払っていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル