初めに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は6月18日金曜日、週末先読みマーケットをお伝えします。

水曜深夜に発表されたFOMCの結果を受け、ここ2日間、アメリカ株、アメリカの金利で上がったり下がったりを繰り返す不安定な状況が続いています。この動きにヒントが隠れているように思いますので、その中身についてしっかり分析を行い、今後の見通しをお伝えします。後半部分ではFOMCの内容について詳細を見ていくというのが、今回の内容となります。

タカ派的でサプライズとなったFOMC

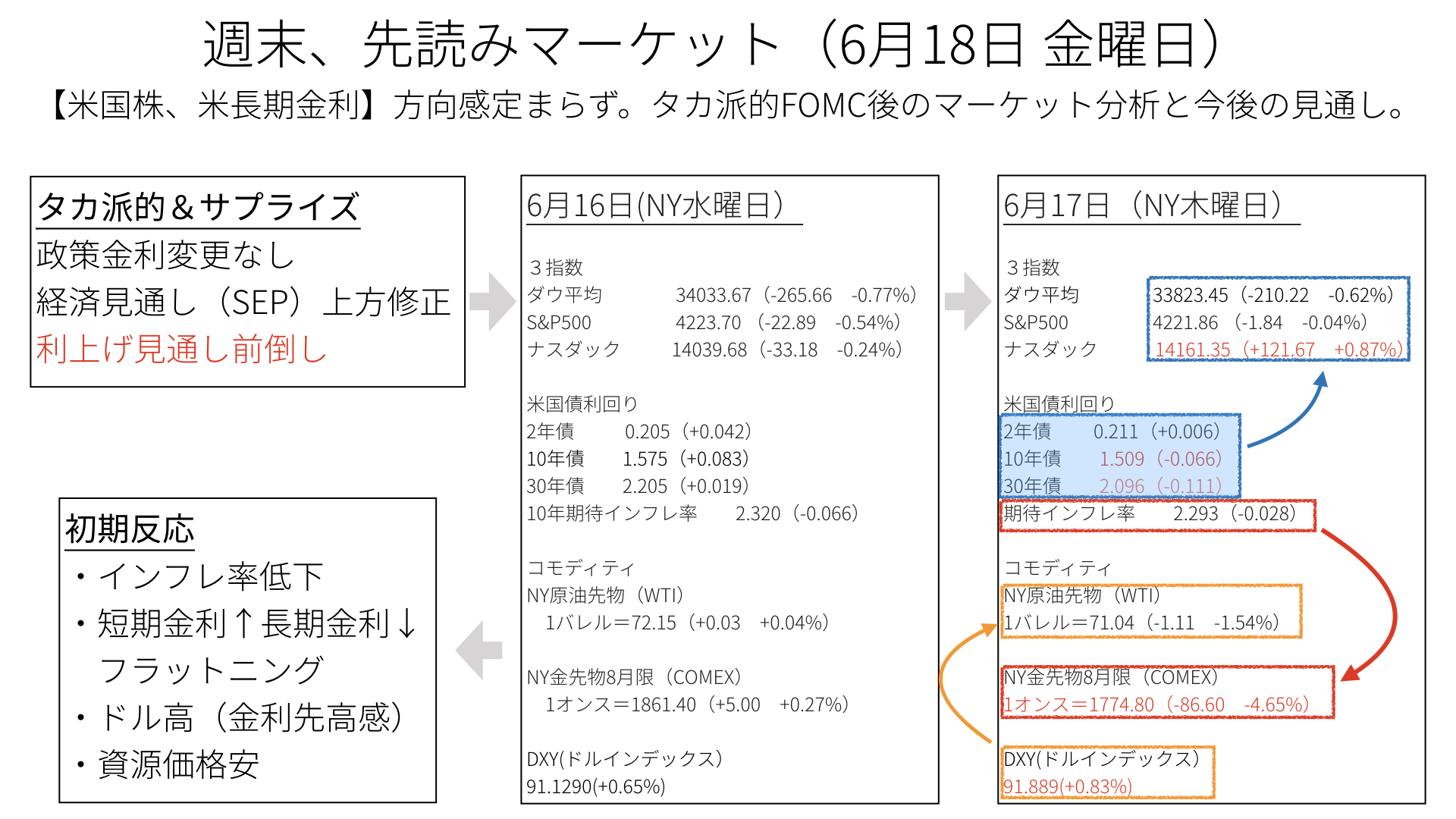

では、こちらのスライドをご覧ください。水曜日のFOMCの内容は、タカ派的&サプライズでした。政策金利の変更はないものの、経済見通しは上方修正とプラスの材料ではありました。しかし、2023年の利上げはないとパウエル議長がずっと言ってきましたが、中間値としては利上げの見通しが2023年に2回ぐらいあるのではないかという、タカ派的な内容でした。

テーパリングの議論がスタートするかどうかが話題になっていましたが、こちらについては始めることを検討しているというニュアンス、玉虫色の回答状態です。量的緩和を徐々に縮小していくという話を飛び越え、いきなり政策金利の変更にかかわるような内容に踏み込んだというのが、サプライズ要因になっています。

サプライズを受けたマーケットの反応

このようなサプライズ要因を受け、水曜、木曜にどういった動きをしたかを確認します。まず、図の真ん中。6月16日水曜日は株価が下がりました。これは、サプライズになったので瞬間的に株価が下がるという、典型的なリスク回避の動きです。

次に、米国債の利回りを見ると、10~30年の長期金利に加えて、2年債という今まであまり動かなかった金利も上昇しています。2年、10年、30年、全ての金利が上昇したことになります。

一方で、金利が上がることにより、インフレが鎮静化する期待感が出て、10年期待インフレ率は下がっています。

こういった動きを受けても、ニューヨーク原油や金はこの時点であまり動きはありませんでした。

反面、敏感に反応したのは一番下のドルインデックスです。金利が上がるということは、ドルも上がると考えて上昇しています。とはいえ、全体としてはFOMCでサプライズはあったものの、マーケットはそんなに驚いていないのではないかという結果に終わりました。

FOMCを受けたマーケットの反応

さて、1日たった6月17日木曜日。皆さん、困惑している理由がここにあるのではと思います。まず、株だけを見るとダウとS&P500が下がっているにもかかわらず、ナスダックが単独で強くなっています。

その背景は、図表中青矢印でつないでいますが、アメリカ10年、30年金利が低下しているものの、政策金利が上がりそうなので、2年金利は維持していることです。今までは金利が上がれば株価にマイナスの影響があると言われていた中で、利上げの前倒しという政策金利の変更があるにもかかわらず、10年、30年金利が下がったことで、ナスダックのような成長性の高い株式市場が成長しました。

FRBの開催前の債券のポジション

こうなった理由を見てみましょう。そもそもFRBの開催前、パウエル議長がインフレになっているとしてもこれは一過性のものだということで、政策金利を2023年末まで変更しないと、ずっと言ってきたわけです。2年債を買い続け、2年債では低金利が続くとマーケットは思っていたので、2年国債を買う動きにつながりました

一方、インフレを放置する、金利の上昇をある程度容認するとも言っていましたので、10年、30年の金利が上昇していくということも、今回のFOMCで確認できました。結果としてマーケットは、2年金利は変わらず、10年、30年金利は上がっていきました。つまり、10年、30年の債券を売り、2年の国債を買うトレードを行ったのです。

FRB開催後2日間の反応

ただし、今回ふたを開けてみると、2023年に2回ほどの利上げがあるということでした。出口が2年以内に近づいてきているということは、買っていた2年債の金利が上がってくる、債券価格が下落すると想定し、焦りを覚えたのです。

一方で、10年、30年の金利上昇やインフレを放置するとしていたものが、放置しないとなると、これはまずいと売っていたポジションを買い戻す動きが出ました。そこから、2年金利はほぼ変わらず、10年、30年を売っていた投資家たちが買い戻すことで、金利が低下したというのが、昨日1日の動きから確認できます。

なぜ10年、30年金利が下がったのか、いろいろなところで説明をされていますが、実際にはそういうトレードが起こっていたのです。

ナスダックだけが好調だった理由

FOMC前のトレードを覆す内容だったため、初期反応としては短期金利が上がるので、10年、30年の金利も上がったものの、1日たってよくよく考えると、そうではないことが分かりました。インフレと金利を抑制するということは、これから金利が上がりにくくなる。そこで、売っていたものを買い戻そうということで、金利が下がっていき、その結果として、ナスダックが上がったというのが、昨日1日の大きな動きと考えられます

期待インフレ率と金価格について

一方で、赤枠部分。インフレが鎮静化するということで、期待インフレ率も2日連続で下がっています。実質金利が徐々に上がってきている状況ですので、金価格はマイナス4.6%の大きな下落になっています。

ドルインデックスと原油価格について

次に黄色い枠です。ドルの短期2年債金利が徐々にこれから上がっていくということは、ドルが変わりやすい状況です。そこで、ドルインデックスが2日連続で上がっています。ドルが上がると、ドルで売買されているので、ニューヨークの原油価格が下がることになりました。原油価格が下がることは、将来のインフレ率に対してもマイナスの影響があるとして、さらに金利が下がる。そういった循環が昨日起こりました。

この動きが今後もずっと続くのかは、今晩や来週月曜日まで、数日間を見ていかなくてはなりません。ただ、少なくともこの2日間でマーケットが様変わりしたのは、そういう初期反応があったということを、ぜひ覚えていただければと思います。

前回記事の振り返り

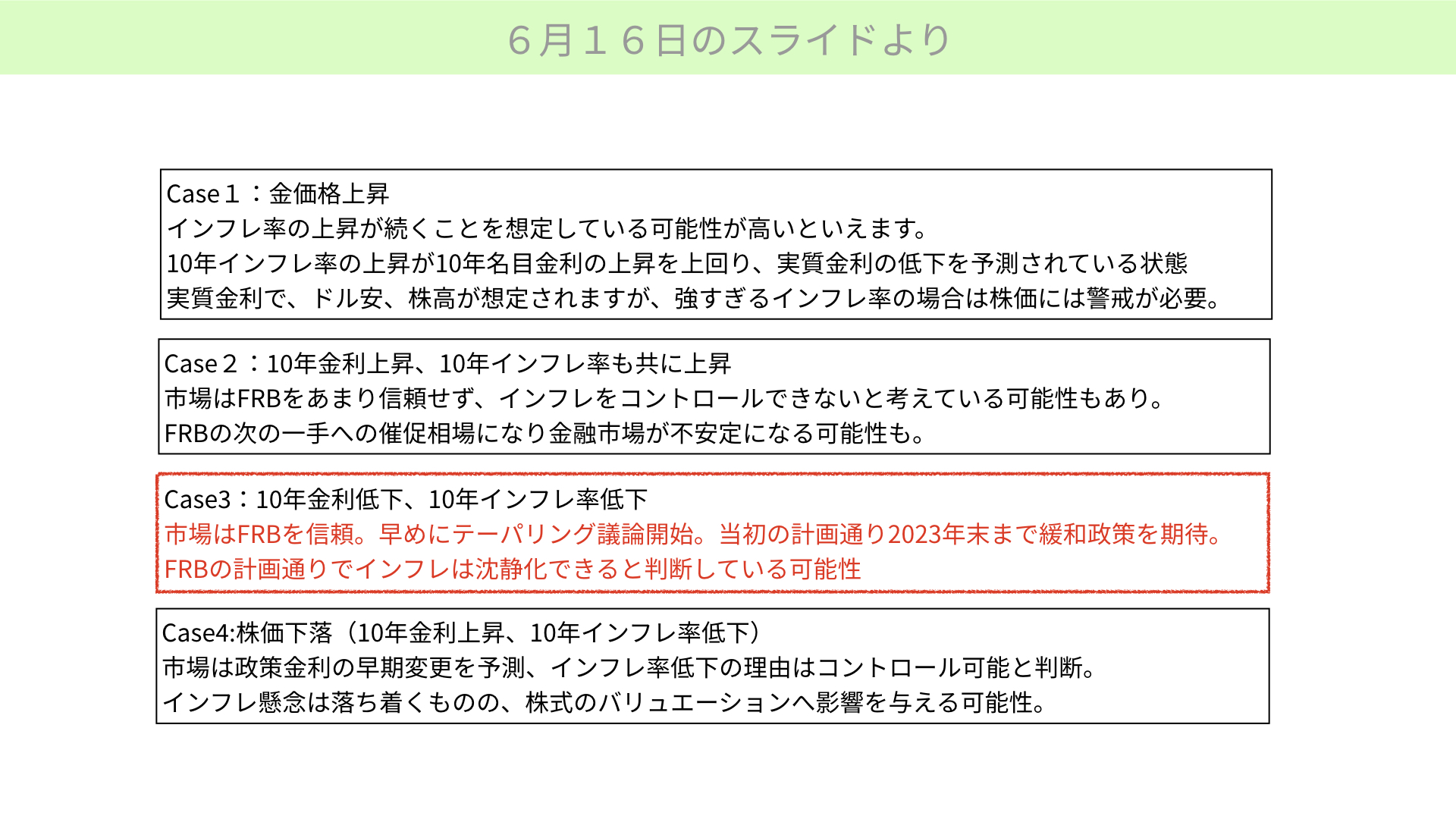

次に前回記事の中で、FOMCでサプライズが起これば、こういう反応があるのではないかとご紹介しました。こちらになります。今回の状況はケース3に当てはまるかと思われます。10年金利が低下していて、10年インフレ率も低下した場合。これは市場がFRBを信頼したということになります。ここがポイントです。テーパリングの議論を開始することにというのが、利上げの話という差異はありましたが、いずれにしても出口戦略についてちゃんと向き合っていると捉えられました。

不透明感がなくなり、ある程度しっかりとFRBがコントロールしてくれるだろう、インフレ鎮静化ができると考えたのではないか。少し差異はありますが、そういう中身だったと思われます。

米長期金利低下の説明

改めて金利低下の理由(1)

繰り返しになりますが、なぜ10年、30年金利が下がっているかというと、10年、30年金利構成は一つではないからです。一つ目が、短期金利がどうなっているかという動向により、長期金利が影響を受けるということです。例えば、短期金利が上昇していくとなると、おのずと将来の長期金利も一緒に上がっていくことになります。今回、2023年に2回ほど利上げをするというのは、長期金利が本来上がるべき要素です。

改めて金利低下の理由(2)

一方で今回の内容というのは、インフレを鎮静化する、金利上昇を放置するわけではないというニュアンスを含んでいました。そのことで、もう一つの10年、30年国債の重要な構成要素であるインフレ率と経済成長率という観点でいけば、FOMC前よりもインフレ率は低くなる予想になった。そして、経済成長率も金利が上がっているということは、少し鈍化する可能性があるので、少し下がった。ということは、短期金利が上がったというプラス要因と、インフレ率と成長率が少し下がったということでトントンになったとして、まずは金利が下がってきました。

改めて金利低下の理由(3)

もう一つの要素は、アメリカ国債に対する需要です。FRBがしっかりと国債の金利をコントロールするのであれば、海外投資家が日本も含めて、長期投資家がドンドン国債を買ってくれるという要素もあり、需要が増えました。

短期金利に対するプラス要因を、インフレと経済成長、需要が補い、結果として金利が下がったことが分かります。今後どうなるのかを、見ていく必要があると思います。

FOMC内容分析

ドットプロット・FOMCの内容

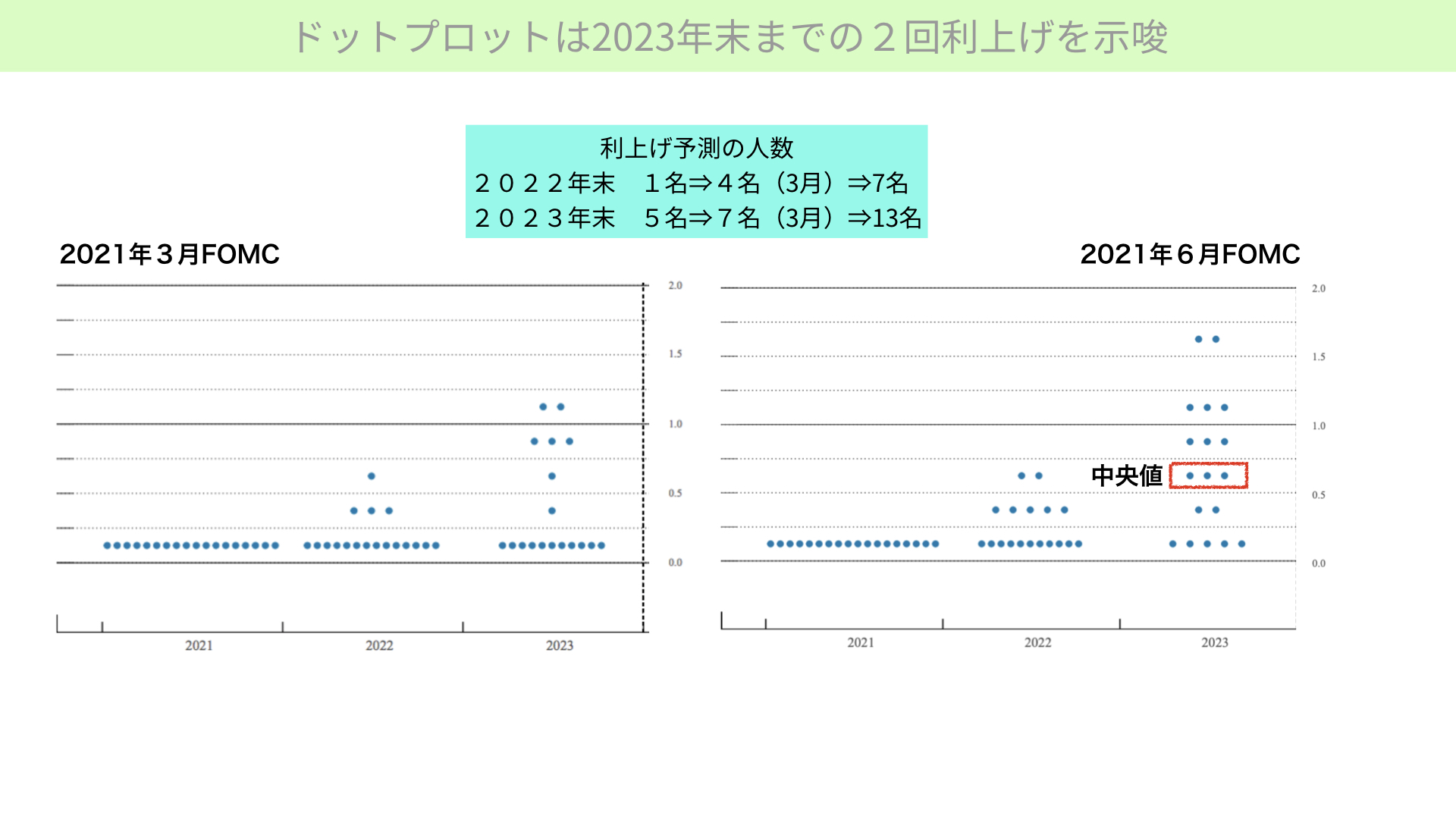

次に、ドットプロットやFOMCの内容を見ていきます。まずはこちらをご覧ください。2023年、右のように中央値がせりあがっています。18人の参加者がいますので、間がどこかを見ると、年2回ぐらいの利上げがあるということで、これもかなりのサプライズになったと考えてください。

SEPについて

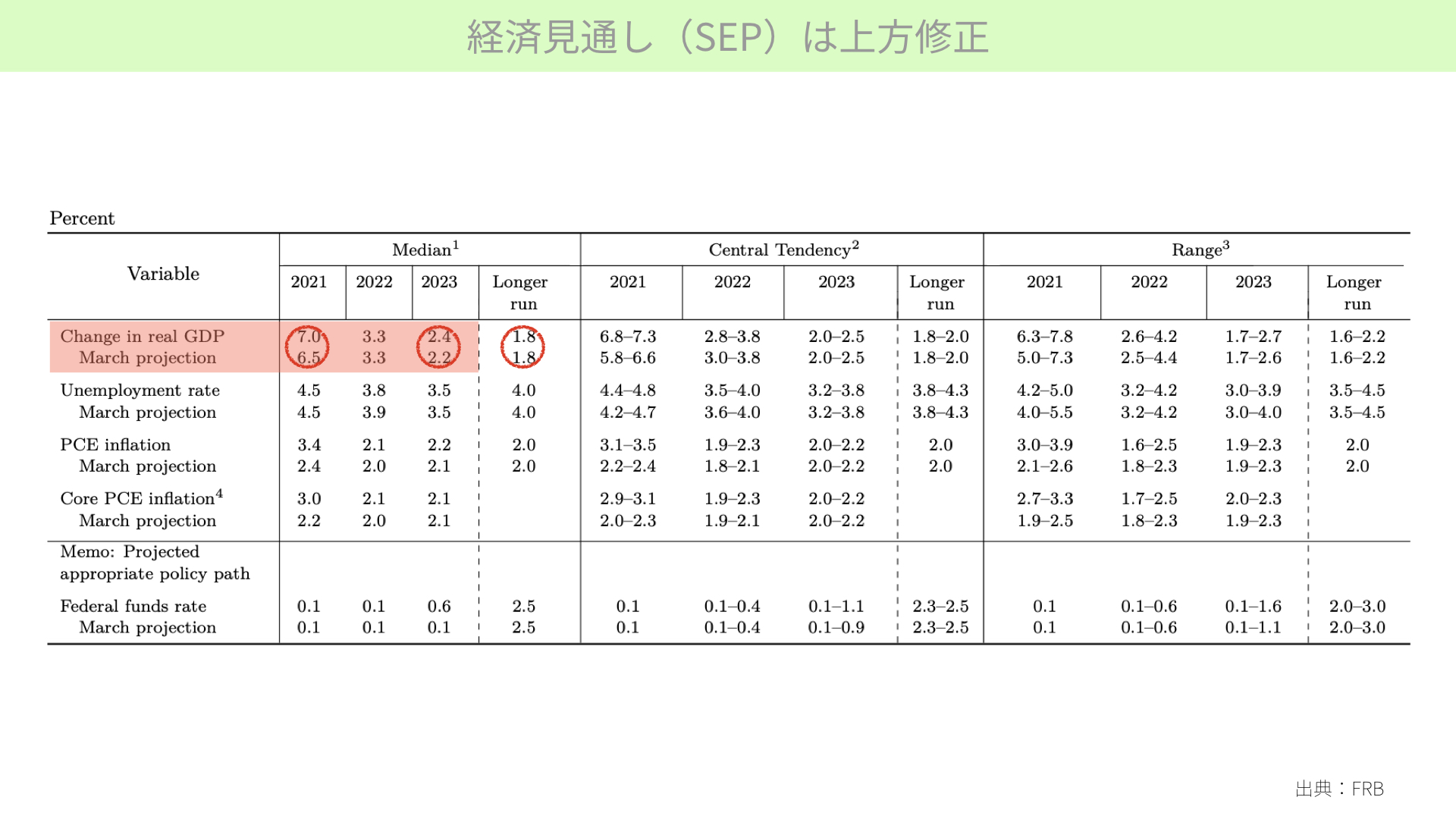

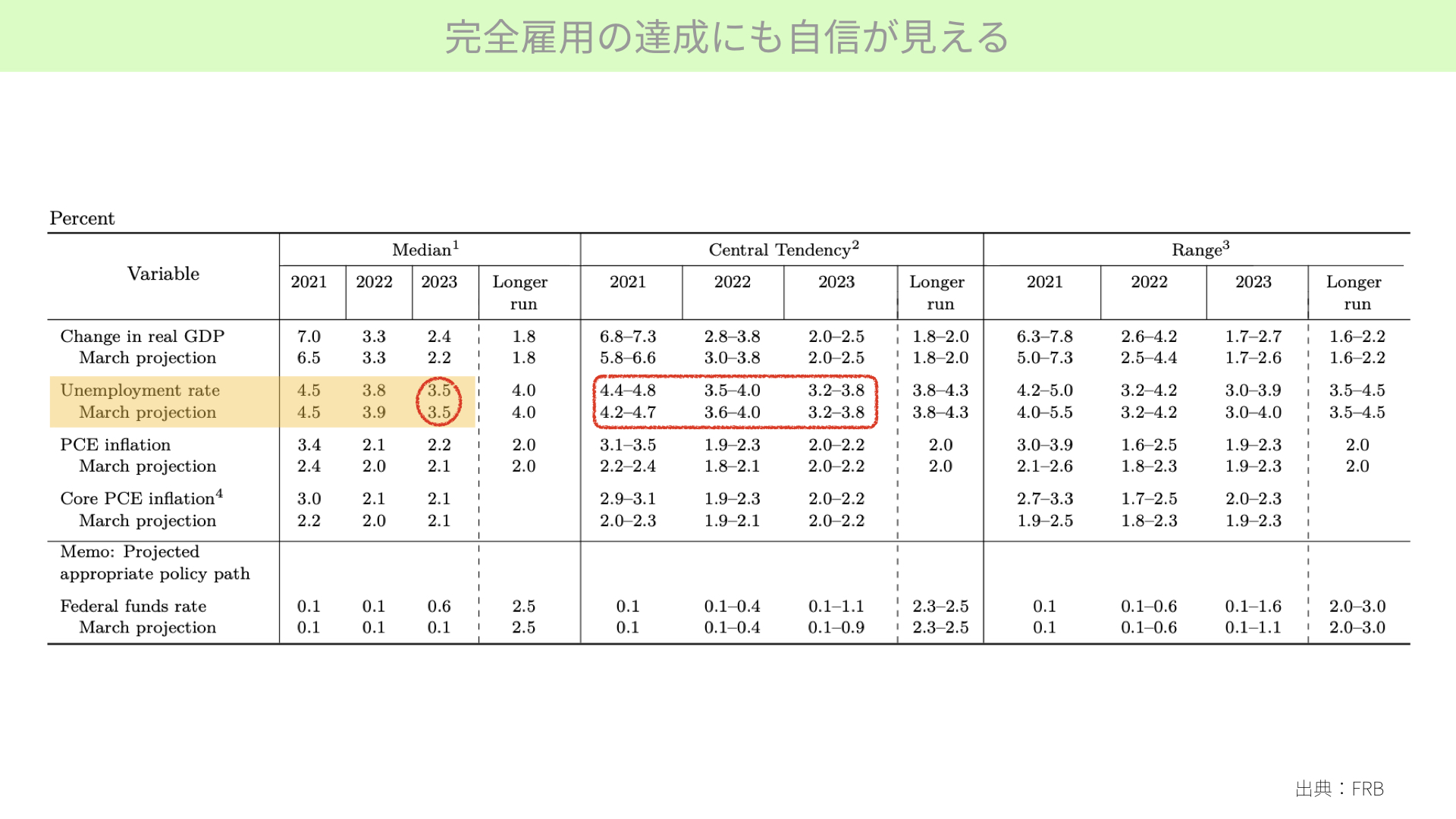

次に、経済見通しであるSEPです。赤い部分はGDPを表して、どういうふうに成長したかになります。前回6.5%の2021年経済成長率を7%に引き上げたということと、23年の2.2%を2.4%に引き上げたということです。丸い赤線に書いているように、長い期間では1.8%の成長。ともに3年間を上回っていて、FRBは経済見通しにとってとても強気に思っている、これからもアメリカ経済は強いということを、改めて示したということがポイントになります。

・失業率予想について

次のスライドをご覧ください。これは、完全雇用の達成にも自信が見え隠れしたことを表します。左にあるように、2021年失業率は4.5%ですが、2022年は3.9%から3.8%。2023年は3.5%から3.5%で変わらずですが、パウエル議長が完全雇用としている3.5%は、2023年に達成できそうだというのは、今回もぶれずに確認できているというのがポイントです。

また、真ん中部分。上位3名と下位3名、ぶれ幅の大きい人たちの意見を削り、中間値を取ったものが、赤枠部分になります。ここを見ると、中間値の人たちもぶれずに、完全雇用の達成はほぼ変わらずできる自信ができるということです。

失業給付がたくさんあることによって働き手がないとか、もしくは賃金を上げなくては働き手がいないのではないかということに対して、それが行われている以上は、なかなか失業率が埋まらないのではないかと、ここ3カ月間、多くのテーマになりました。そういったことにめげることなく、失業率は必ず達成できるという自信が、ここから見て取れることも、もう一つのポイントになります。

・インフレ予想について

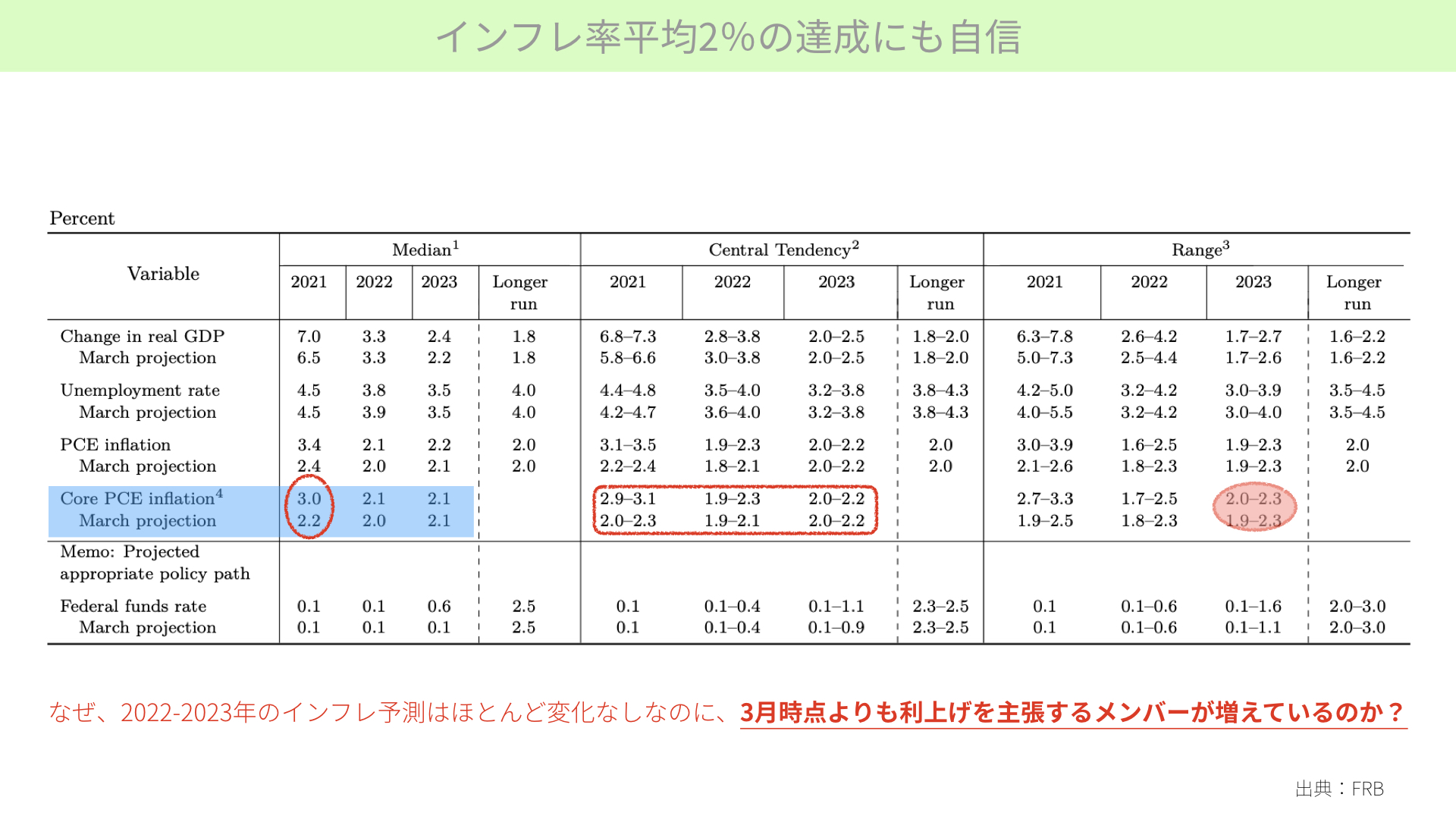

インフレ率2%の達成にも自信があるようです。今回話題になっているのは、左の青い部分です。インフレ率2021年が2.2%の見通しから、3%に上がっています。ただし、22~23年はほぼ変わらずとなっています。右側、Rangeと書いてある丸い赤枠部分、18人に意見を取ると、2023年のRangeは上が2.3で、下が2.0と、0.3%の中で18人の意見がそろっていることになります。

ここは3カ月前も1.9~2.3ということでした。インフレ率は、短期では上がっているものの、最近CPIやPCAが挙がってきている状況でも、3年後についてはほぼ変わらない平均値2.1%でいけるということです。

・利上げの主張者が前回より増えた理由

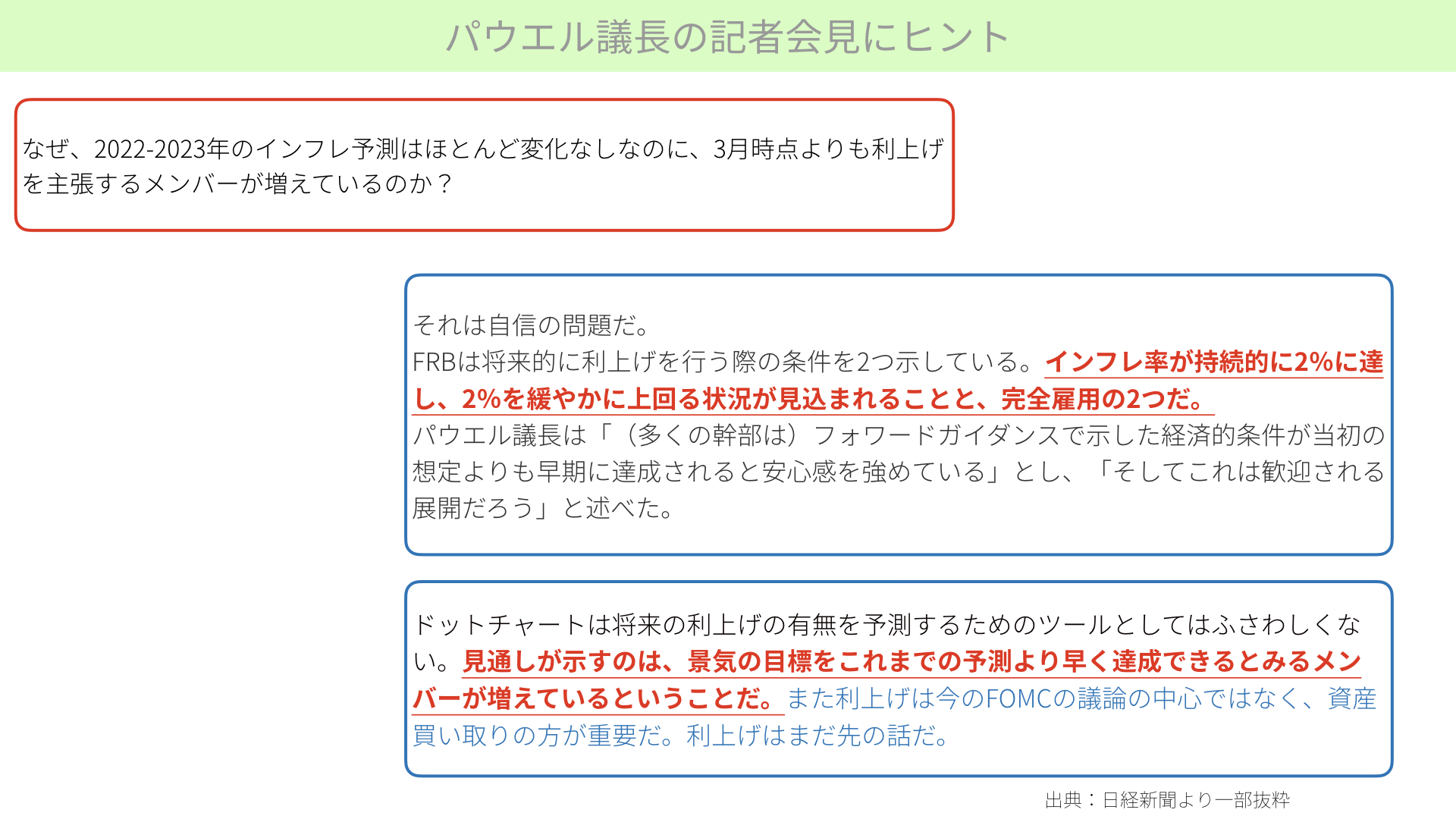

では、2022~2023年のインフレ予想がほとんど変化していないのに、3月よりも利上げを主張する人が増えているのでしょうか。これはパウエル議長の記者会見にヒントがあると思われます。

パウエル議長の発言

ずっと2022~2023年のインフレ予想は2.1%しか上がらないと言っているにもかかわらず、3月には2023年の利上げを主張する人が少なく、23年で2回の利上げを主張する人が増えたのはなぜかというマーケットの疑問に、パウエル議長はこう答えています。

重要発言内容

それは自信の問題だ。FRBが将来的に利上げを行うために、条件が二つあるとずっと言ってきている。インフレ率が持続的に2%に達成し、完全雇用も達成される。この二つのことが達成されて初めて、利上げを上げると言ってきた。

2023年に2回もの利上げをすると主張する人が増えている理由は、上記二つの条件が満たされていることを意味する。これは経済にとって歓迎すべき状況だろうということです。

つまり、完全雇用も行われているし、インフレも2%前後まで上がってきていて、デフレになっていない状況で程良いインフレになり、経済成長を促す程度だという、この状況自体が自信になっているから、利上げを行ってもいいということです。インフレに対する懸念があって利上げをするのではなく、自信の表れだとしているのです。

ドットチャートは、将来的な利上げの有無を予測するツールではなく、あくまでも意見を集約したものだ。ここで示されている大事なポイントというのは、景気の目標をこれまでよりも早く達成できるというメンバーの自信の表れだと思って欲しいという、パウエル議長と記者のやり取りを踏まえて、マーケット関係者はこう考えました。

発言を受けたマーケットの考え

インフレが怖いというよりも、インフレを2%までコントロールしながら、かつ、完全雇用も達成できるのが2023年までと、目途が見えてきたから利上げをする。であれば、これは経済にとってプラス要因だとして、経済がしっかりと成長している中で、それに見合った株の成長が見込めるとマーケットが思い始めたというのが、大きな理由ではないかと思われます。

ここまでのまとめ

今回のSEPもドットポイントもそうですが、2023年に2回ほどの利上げが予想されているということで、サプライズな内容になりました。ただし、パウエル議長のコメントを見ていると、利上げをしたのはインフレを怖がったわけではなく、あくまでも自信の表れだと言っています。つまり、経済に対する自信、インフレコントロールへの自信があるということです。

そこで、マーケットが感じたことは、インフレがコントロールされるのであれば、アメリカ10年金利は無防備に上がっていくこともないだろうということです。そこで、今まで取っていたポジションを修正するかのように長期金利が下がりました。長期金利が下がることで、ナスダックのように成長性が高い株価も、避けていたものに対するお金が流れてきています。こういう状況が2日間続いていることになります。

ただし、こういった初動は数日後に変わることもあります。今後をしっかりと見ていく必要があります。

今後のスケジュール

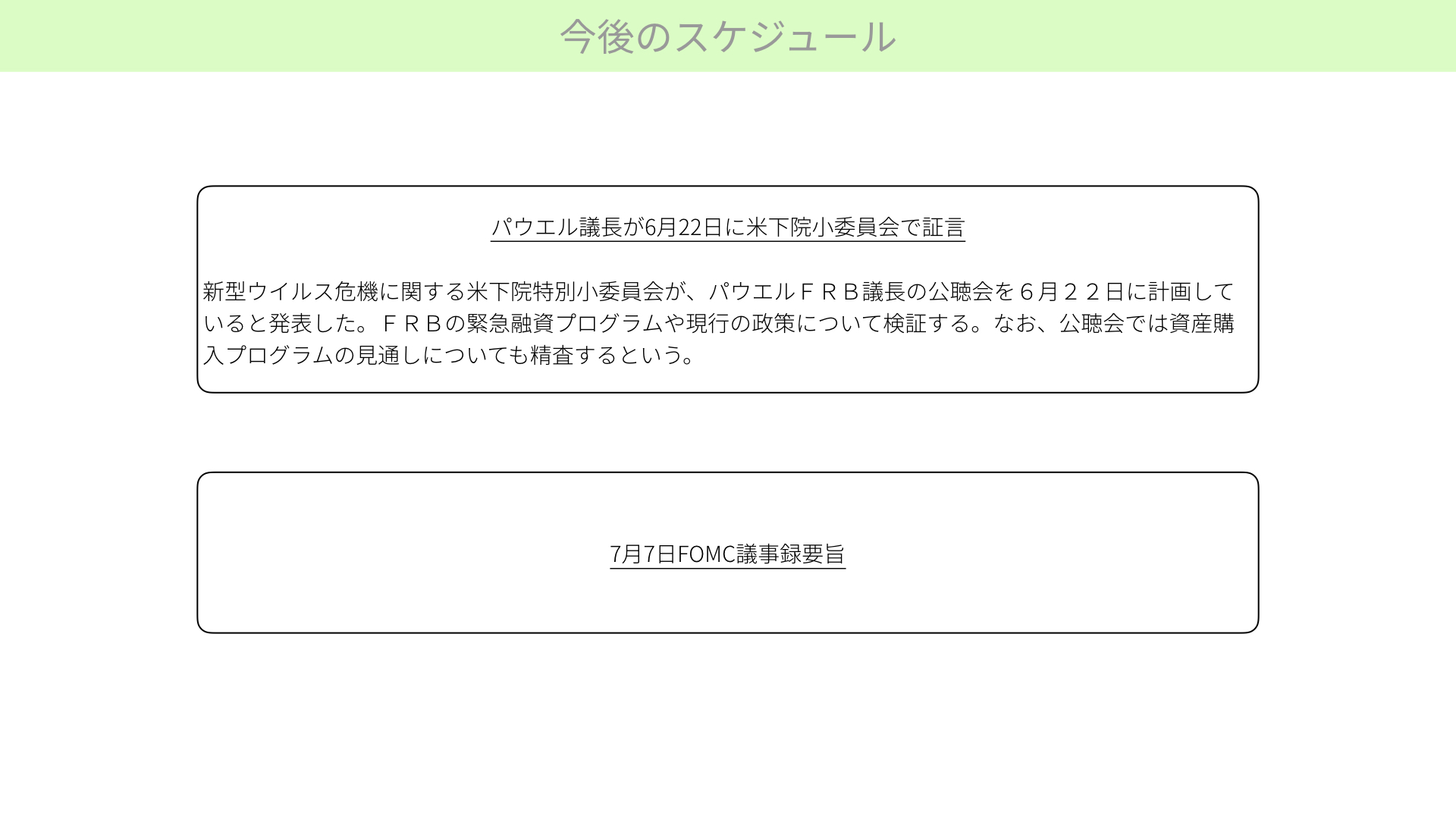

さらに、今後のスケジュールとして注目していただきたいのは、6月22日火曜日です。パウエル議長が下院で今後のテーパリングについてどうするのか、質問を受けます。

また、7月7日にはFOMCの議事録が出されます。今回どういう内容が出てきたのかが分かりますので、今日から6月22日下院議員での議会証言の内容と、7月7日に今回内容が明確に出てくるところまで、しっかり見ていかないとマーケットの反応は読めないかと思われます。

終わりに

これから2週間ほどはマーケットが少し落ち着かないかと思いますが、先ほどのような観点でマーケットを見ていただけると、経済が強い中で、どういうふうにFRBがコントロールできるかが分かるでしょう。そこにマーケットが信任をしているようであれば、長期金利は思ったほどに上がらないということも出てくるかと思います。ぜひ、引き続き金利とインフレ動向を見ていただきたいと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル