はじめに

最近S&P500もナスダックも、ともに高値を取ってきている状況で、株価の上昇は勢いを失わずという形になってきています。

一方で、テーパリングの話が出てきたり、FRBの購入している月額1,200億ドルのうちの400億ドルを占めるMBS、不動産を担保とした証券ですが、こちらの方を先に減らしていくのではないかと言われていたりします。

また、ケースシラーと言われている住宅指標が大きく数値として上がっていて、不動産のバブルを懸念するような話も出てきています。

好調な株価である一方で、株価の下落がいつ起こるのか心配されている方も多いのではないでしょうか。債券をポートフォリオとして組み込んでいけば、ポートフォリオが安定するのではないかと考え、債券を購入しようと検討しても、今度は金利が上がりそう、金利先高観で今後どうなるのかが分からない。一体どうしたらいいのかと、考えている方も多いのではないかと思います。

株式の下落に備えて、かつポートフォリオを構築していたいという方のために、今日は今後の金利先高観がどうなるか。そういったものに対して、債券のETFをどうポートフォリオに組み入れていくべきなのかを、見ていきたいと思います。

そして最後に、債券のETFとして一番有名である、AGGとTEFという債券ETFを比較しながら、ポートフォリオに組み入れるのはどれが一番いいのか、見ていきたいと思います。

今日のテーマ選びの背景

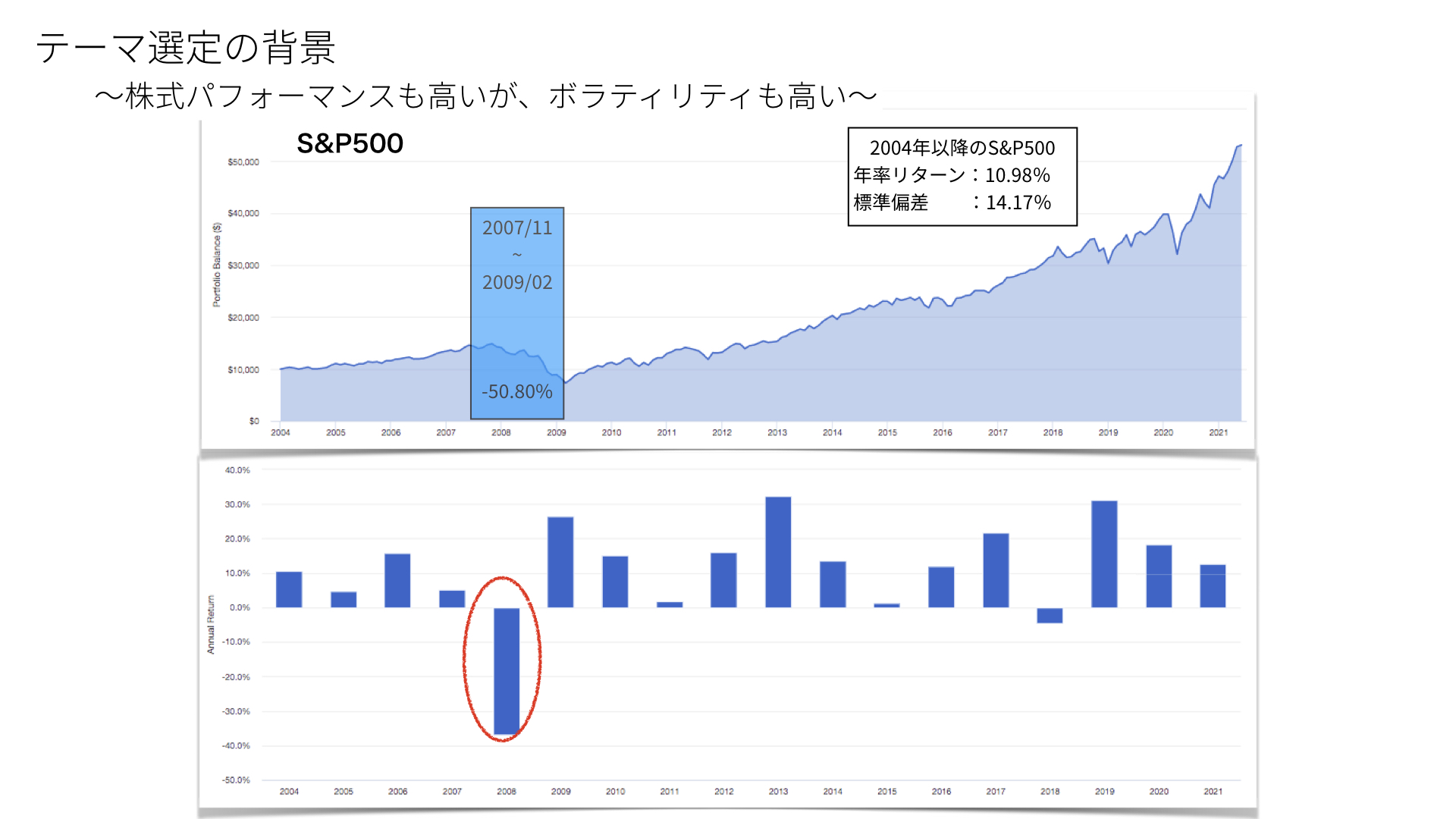

S&P500の上昇率について

テーマ選定の背景ですが、S&P500が大きく上昇しています。右上に書いていますが、2004年以降S&P500年率リターンは、10.98%。そういった意味では、毎年10%近く平均で上がる、相当強い状態です。

また、標準偏差(リスク)と言われる年間ブレ幅は、14.17%。株式なのである程度高いものを、安定して実績を残してきています。

ただ、そういった株式が非常に好調である一方、この青掛けのところをご覧ください。リーマンショックのときにS&P500がどのぐらい下がったのかを改めて確認してみますと、2007年11月、リーマンショックの少し前から、BNPパリバ・ショックなどで下がってきているのですが、その辺りから2009年2月まで、なんと50.8%も下がっているのです。

赤丸にくくってあるように、2008年の突出した下落が、今後起こらないとも限りません。量的緩和、低金利政策が続いたとしても、こういった下落は十分に起こり得ると、皆さん警戒しているところがあるかと思います。

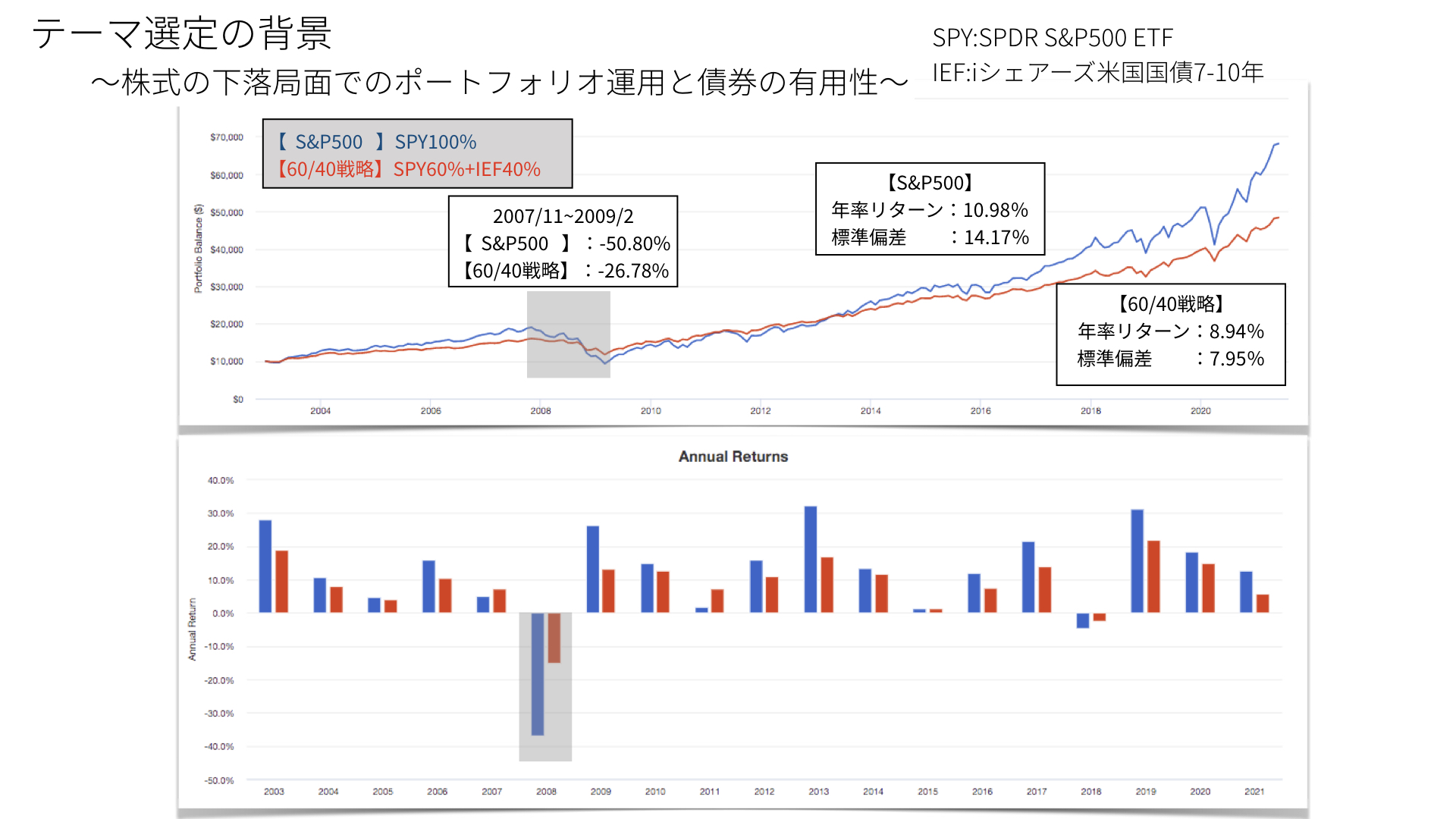

株価の下落にどう対処するかです。こちらにあるように、株式下落局面において、例えば債券を組み合わせたポートフォリオがいいのではないかと、考えている方もいらっしゃるかと思います。

60/40戦略について

ここに取り上げたのは、60/40の戦略というものです。これは、株式を60%、40%を債券で持つことによって、下落に対する耐久度合いを高めるといった、よく取られる戦略です。

S&P500を100%取ったものが青チャート、60/40戦略を示したものが赤チャートになります。これを見ていただければ分かるように、先ほど見た株式。S&P500がリーマンショックの下落50.8%のとき、もし債券を40%ポートフォリオに組み入れていれば、マイナス26.78%。下落幅は大きいものの、株式単体で持つよりも十分にパフォーマンスとしては耐えきったと言えるかと思います。

一方で、債券を組み入れたことにより、年率リターンは8.94%です、標準偏差は半分近くまで下がり7.95%。つまり、年間で8.94%のリターンに対して上下するブレ幅が、7.95%に入る確率が高い、65%の確率で入ることを示しています。

運用方法に応じた使い分けを

そういった意味では、リスクとして半分程度まで下げつつも、リターンは1%ほどしか離れていないということで、30年、40年S&P500で運用する方にとっては、S&P500を100%持っておけばいいではないかと思うかもしれません。

一方で、期限が決まっている方。例えば、退職されて退職金を運用している、もしくは使い勝手が10年後に決まっているとか、そういった方であれば、安定運用を求めるため、債券は必要なのではないかと改めて確認できます。

特に、下のグレー網掛け部分を見ていただくと分かるように、2008年も下落幅が少なくなっているというのが、少しの安心材料になります。

金融各社の金利見通し

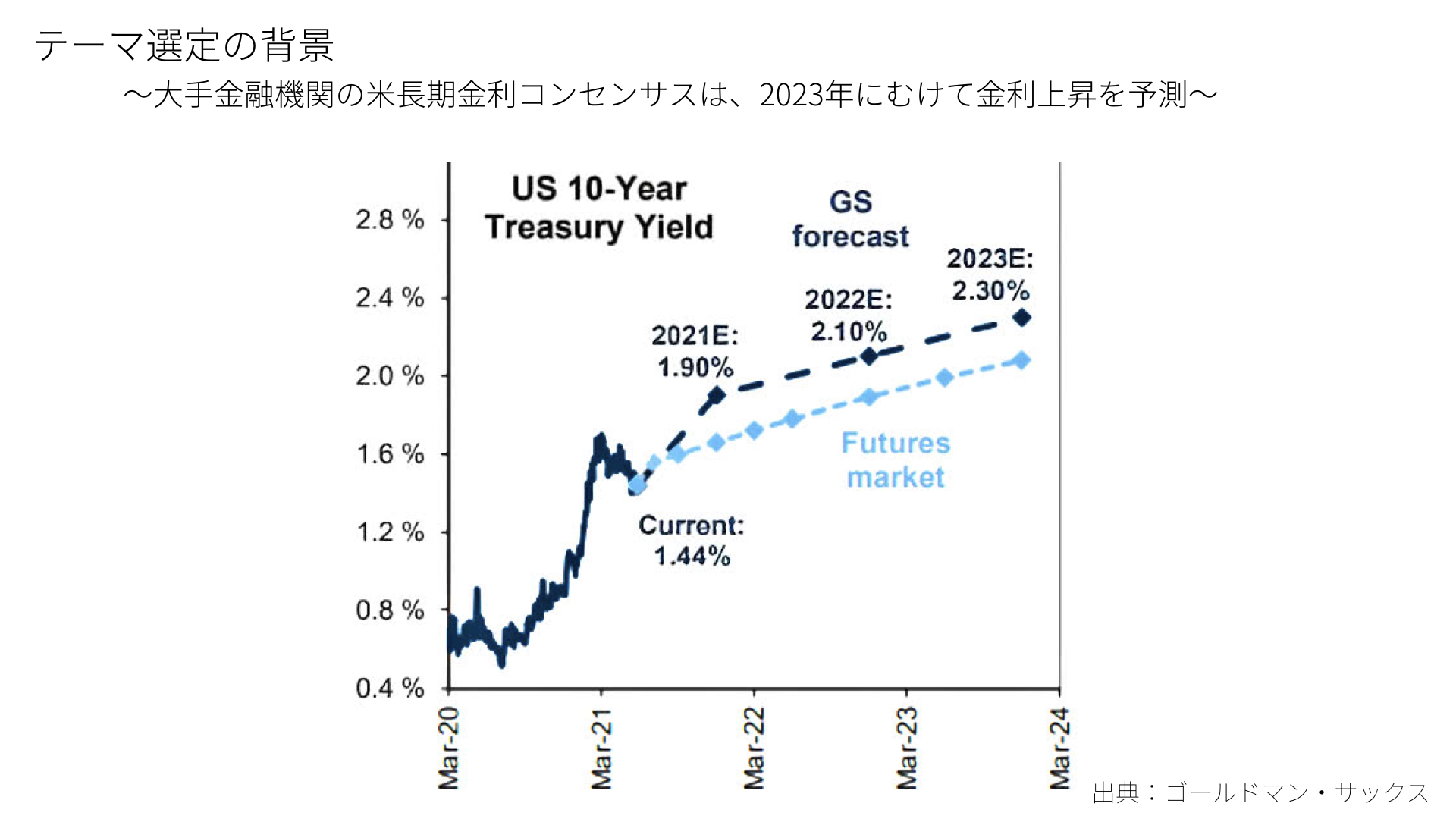

ということで、株式100%よりも、株60%、債券40%のポートフォリオが有益だと分かったので、いざ債券を買ってみようと思ったとしても、実はこのようなことが言われています。こちらをご覧ください。

大手の金融機関、今回、ゴールドマンサックスが出したレポートです。アメリカの金利は、これから上がっていくだろうと見ています。

・今後金利は上昇する?

というのも、FRBが今後出口戦略に向かっていくと言っていて、テーパリングを2022年頭頃から恐らく始めるでしょう。23年には2回ほどの利上げを検討しています。短期金利を上げてくるということは、長期金利も上がってくると十分に考えられます。このゴールドマンサックスによるレポートが示しているように、2023~2024年には2.1%~2.3%程度の10年金利上昇を見越しているとのことです。ですから、今の1.5%からすると約0.8%が緩やかに上昇することになります。

皆さんも最近は特に、この金利の話をよく聞いていると思います。金利が上昇するということは、債券下落を意味します。先ほど見ていただいたように、ポートフォリオに組み入れることで債券が有益だと思っていても、わざわざ下がるものを買う必要があるのか、債券を入れる必要があるのかどうかということを、かなり疑問に思っている方も多いと思います。

債券をポートフォリオに組み入れるべき理由

ということで、これがテーマになります。これから債券を組み入れるような経済環境にあるのか、前半でお話しし、後半ではそれを組み入れるのであれば、どういうETFがいいのかを見ていきます。

債券ETFを組み入れるべき理由(1)

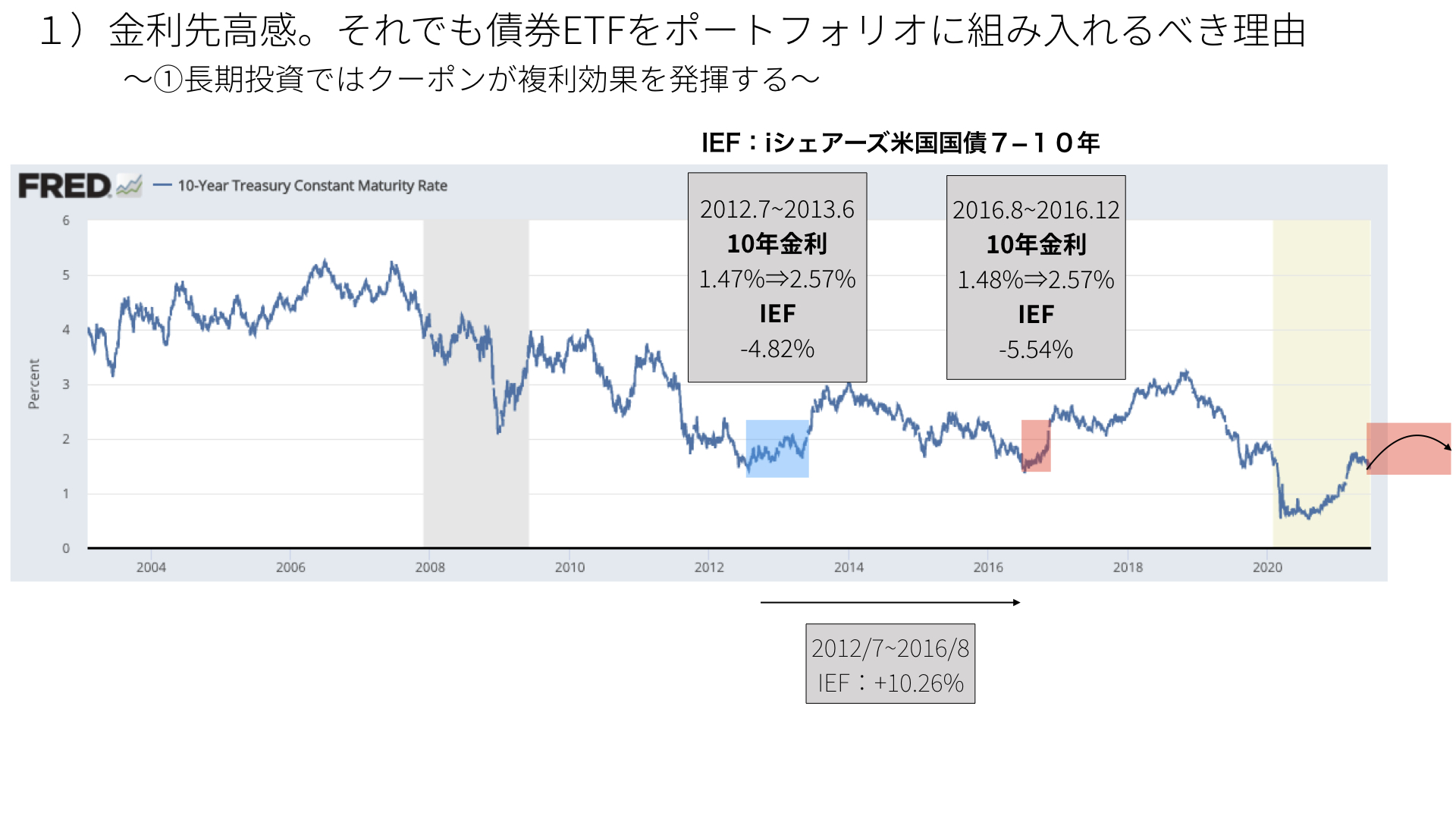

こちらをご覧ください。

まず、金利先高観でも債券ETFをポートフォリオに組み入れるべき理由ということで、5つのポイントを挙げています。一つ目は、長期投資ではクーポンが複利効果を発揮するということです。こちら、10年米国国債金利になっています。網掛けしている2012年7月~2013年6月、2016年8月~2016年12月。この間は金利が急上昇し、今の水準と同じように1.47~2.5%近辺まで上がっているということになりますので、ゴールドマンサックスが予想しているような金利上昇と、同じような上昇をしています。

では、そのときに、先ほどポートフォリオの中に入れたIEFと呼ばれるETF。これはアメリカ7年~10年の国債をまとめたETFですが、その価格は2012年7月~2013年6月のときはマイナス4.82%。そして、2016年はマイナス5.54%と、どちらも5%ぐらい下落しています。

・今後ETFの価値は下がる?

これから金利が上昇することを鑑みれば、これから2年ぐらいでマイナス5%になるということでしょうか。

例えば、2012年7月に1.47%だったものが、2016年8月にはまた1.48%まで、金利が下がっています。その間、IEFは10.26%上がっています。これが意味するところは、金利水準自体は変わっていないものの、その間にクーポンが生み出されることによって、しっかり債券ETFの価値が上がっているということです。金利水準が仮に一緒でも、そういった効果があるということは、やはり長期の運用を鑑みた場合、債券ETFは十分に効果があると言えます。

債券ETFを組み入れるべき理由(2)

金利が下がってきたから、4年間で10.26%が出ました。では、金利がグングン上がれば、価格が下がってくる一方になるのではないかと、お考えの方も多いでしょう。その可能性があるかどうかを、確認してみましょう。

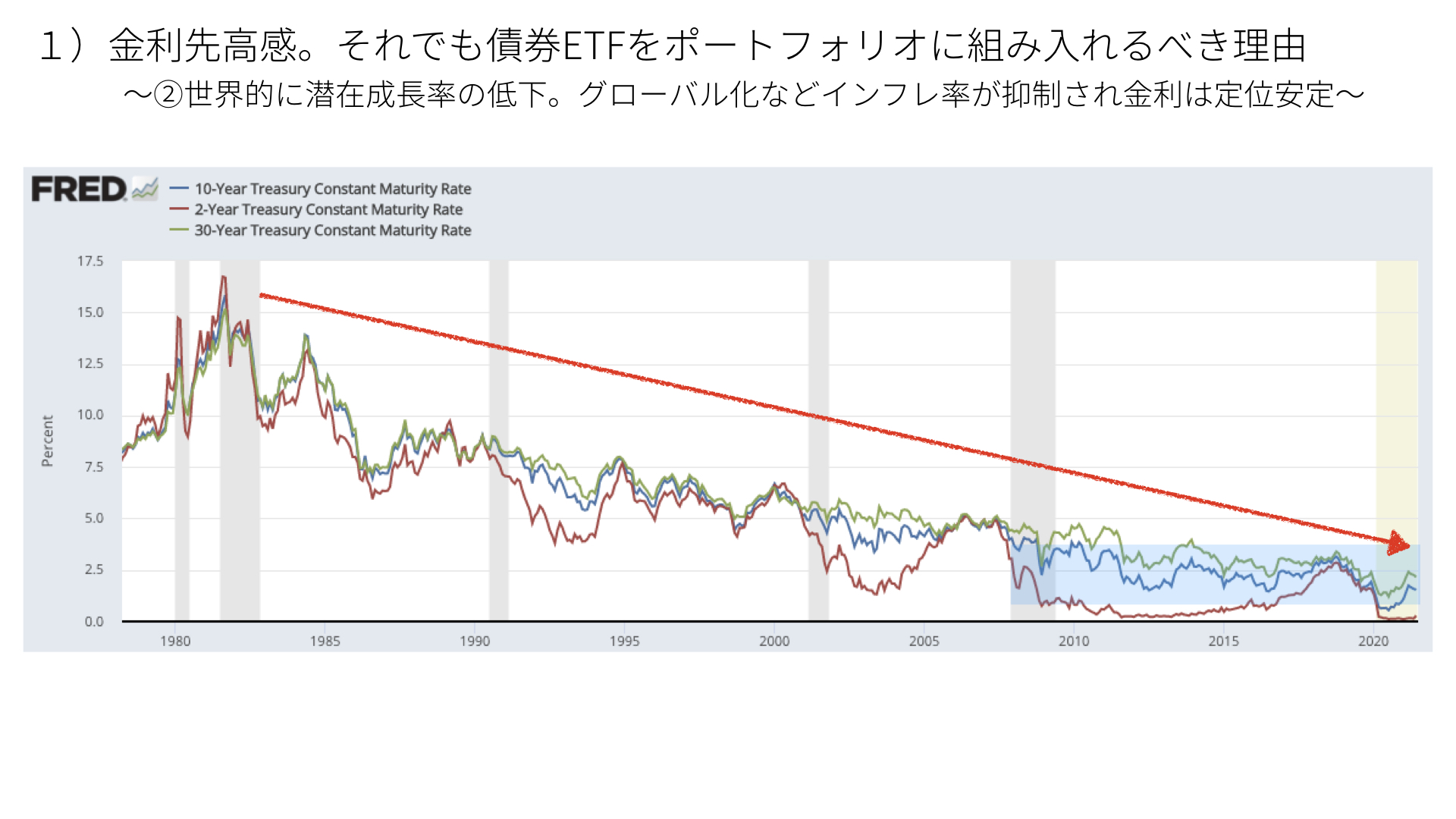

・潜在成長率の低下

こちらのスライドをご覧ください。これは2年、10年、30年米国金利を示したもので、1980年頃から取り上げています。これを見ても分かるように、ずっと右肩下がりになっています。ここから、これから金利がぐっと上がっていくと言う人もいますが、エコノミストの総じて出ている意見を含めて考えると、世界的に経済の潜在成長率が低下している、つまり、世界の成長率は徐々に落ち着いてきているということです。昔のように、何%も上がっていく状態ではないということです。

・成長率が落ち着いてきた背景

その背景には、グローバル化やIT化が進むことによって、世界の中で垣根がなくなったことがあります。

さらに、世界的にインフラが整ってきていることもあり、お金に対する需要の上限が決まってきて、お金に対する需要が増えれば金利が上昇するという、経済の根本をなすお金の需要が、あまり増えていないのです。そんな中でお金がどんどん刷られているため、よりそれが顕著になってきていることもあり、金利が昔のように5%、6%、8%と上がっていくと想定しているエコノミストは、少ないと言われています。

ですから、10年金利にしても、過去のように4%に行く時代が本当に来るかは、かなり皆さんの議論が分かれるところです。当面の間、さほど金利上昇はないのではないかというのが、二つ目のポイントになります。

債券ETFを組み入れるべき理由(3)

次に三つ目のスライドをご覧ください。

こちらは、FRBがインフレを2%に設定していることで、10年ブレークイーブンインフレ率を取り上げています。これは10年間平均インフレ率を表したものになります。青い横線部分を見ていただければ分かりますが、リーマンショック前はインフレ率の中心値が、大体2.5%程度でした。これがリーマンショック後には2%程度になっていると言われています。それもあり、FRBはインフレ目標の平均を2%にしたいと言っているのです。

つまり、目標にしているということは、インフレ2%は達成しにくい経済構造になっているということです。先ほどの説明と重複しますが、インフレ率が2%近辺だということは、それを超える金利、4~5%になってくると、実質金利がプラス1〜2%になってきますので、経済が大きく後退することを意味します。

経済が大きく下がることになれば、今度は政策金利や長期金利が下がり、景気が下支えることになります。やはり、長期金利は上がりにくいと、ここでも分かります。

債券ETFを組み入れるべき理由(4)

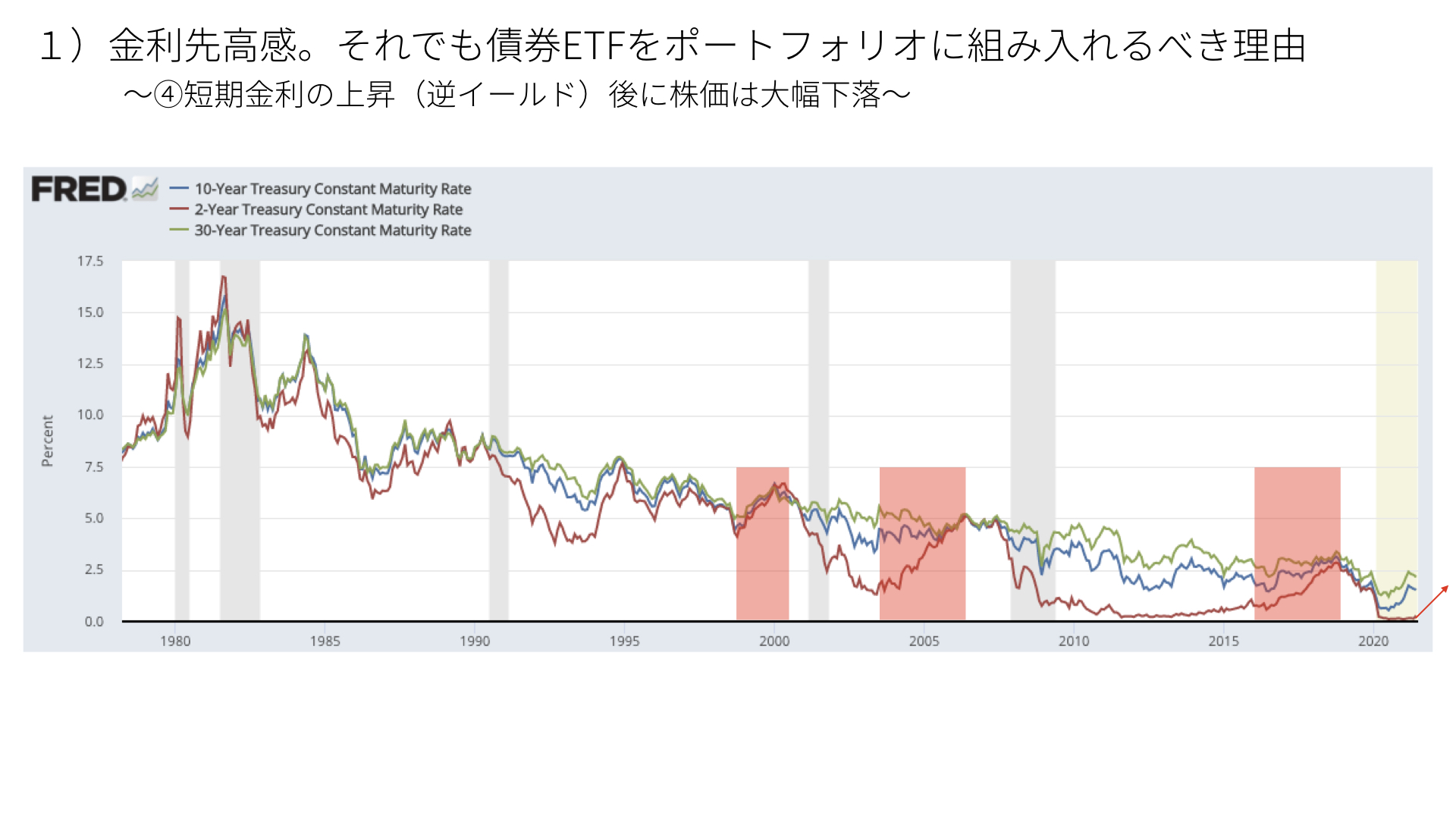

次のスライドをご覧ください。短期金利の上昇が長期金利の上昇を招きます。こちらに付けているのは、2年、10年、30年のチャートになります。赤い線が2年金利になります。

赤く色分けしている部分を見ると、ITバブル前の2000年、リーマンショック前の2005年近辺、そして2019年下落局面では、ともに短期金利の上昇、いわゆる政策金利の引き上げによって、2年金利が上がっています。2年金利が上がった結果、10年、30年の金利と接近する形で逆イールドという形が起こり、株価が下落したのが、赤い部分になります。

ということで、短期金利が上がっていくことがあれば、それにつられて株価の調整が起こり、また長期金利が下がるという構造になっています。そう言ったことから考えると、今後2023年以降、短期金利が上がっていけば、長期金利もその後に下がってくるということが考えられます。やはり金利が大きく上がりにくいと言える、四つ目のポイントになります。

債券ETFを組み入れるべき理由(5)

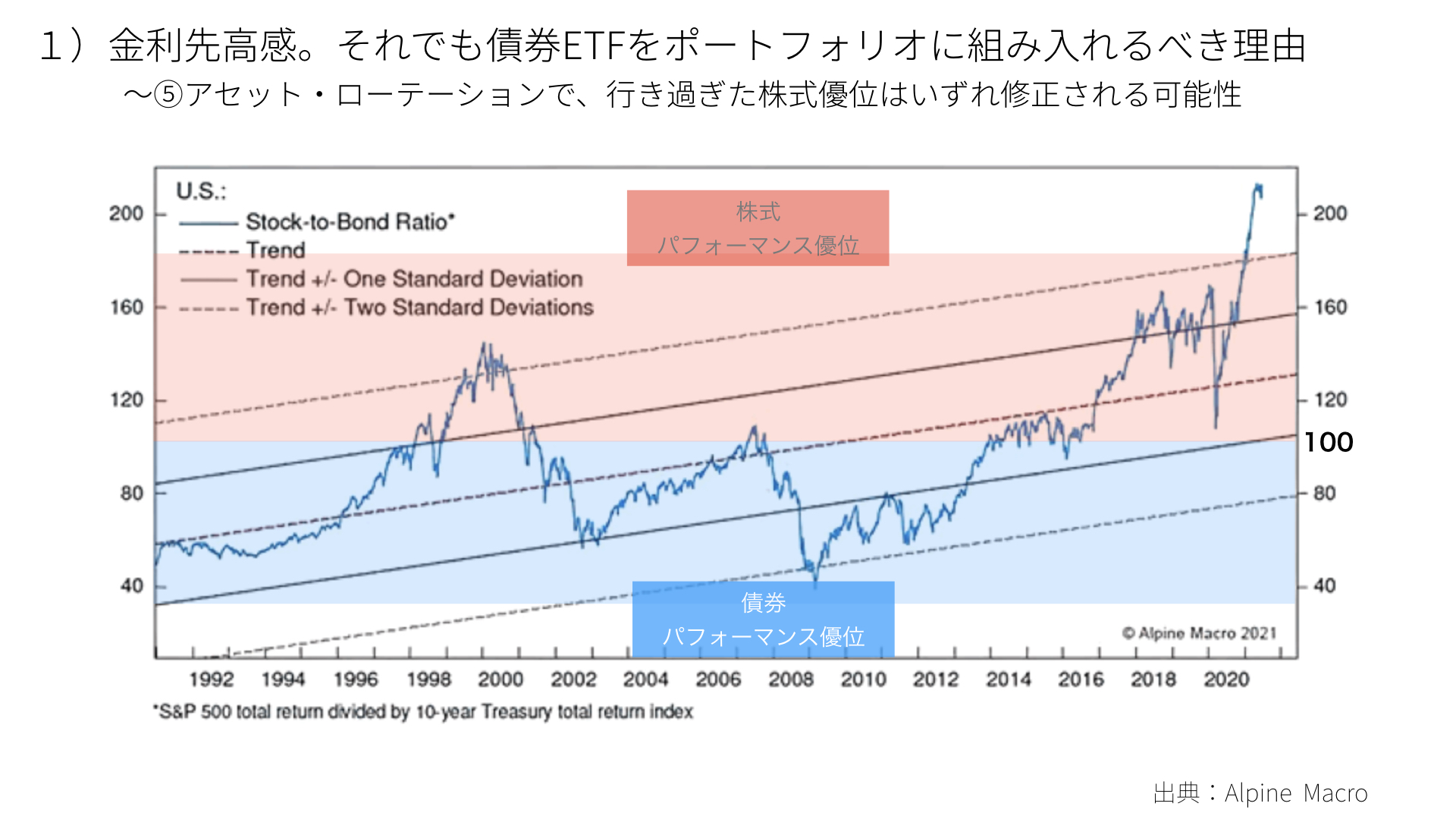

そして最後5つ目です。こちら、少し難しいですが、アメリカS&P500のパフォーマンスと、10年米国金利の債券パフォーマンスを比較した場合、どっちがいいのかレシオという比率で表したものになります。

このチャートを見て、チャートが上に行っているときは株式パフォーマンスがいい状態で、下に下がっているときは債券が株式を上回っている状態になります。

青いエリアは、債券パフォーマンスが上回っている状態。赤いエリアが株のパフォーマンスを上回っている状態になります。過去にないぐらい、今、株式パフォーマンスが債券パフォーマンスを上回っているのです。

株式パフォーマンスが債券パフォーマンスを下回る状態にいつなるかというと、ITバブルの崩壊後、リーマンショック後ということで、ショックが起こった後というのは、株式から債券にお金が流れる動きが出てきます。冒頭にお伝えしたような不動産価格など、いろいろなものの問題が今、徐々に芽生えてきています。いずれ、株価の行き過ぎたパフォーマンスに調整が入る可能性がありますので、そういった意味でも債券に対するニーズが増え、そうなると金利の低下を招くのではないかと言えます。

前半内容のまとめ

少し長くなりましたが、この五つの観点から見ても、いろいろなエコノミスト、ストラテジストの意見をまとめてみても、長期10年アメリカの金利が5~6%に行くと見ている方は、とても少ないです。

そういった現状から考えると、10年金利はおよそ3~4%がマックスなのではないかと考えられます。債券ETFをポートフォリオに入れたとしても、当然、その瞬間はマイナスになりますが、長期で持てばプラスになってくることがお分かりになったかと思います。

債券は確かに金利が上がっていきそうなので、マイナスになると躊躇(ちゅうちょ)していると、今度は株価のクラッシュに対して債券を持っていなかったということが起こり得ます。そういった意味では、債券ETFを持つ価値が今でも十分にあるのではないかというのが、前半部分になります。

金利上昇局面で持つべきETFとは?

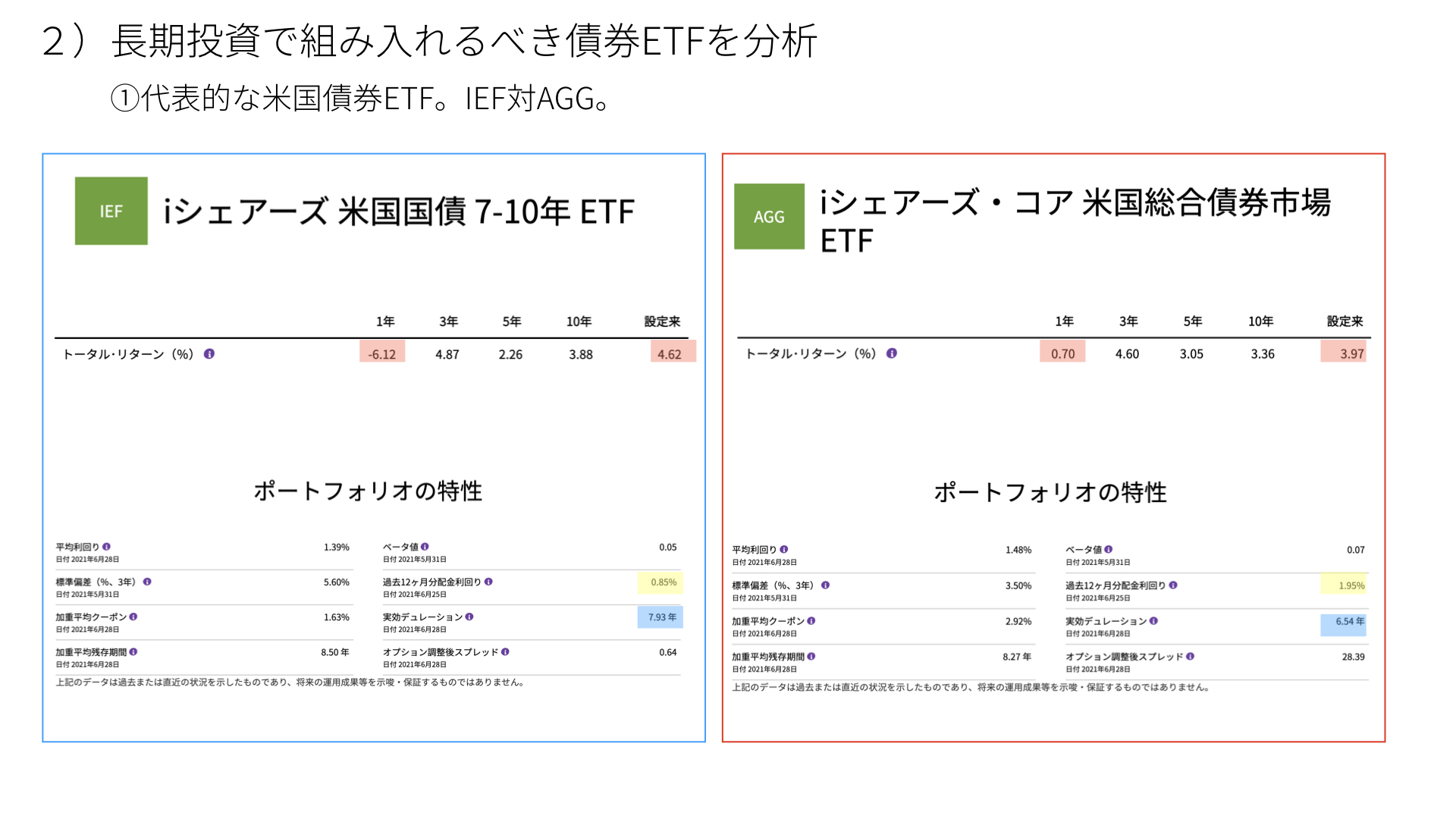

では、このような状況で、どういった債券ETFを持つべきか。こちらのスライドをご覧ください。皆さんもよくご存じだと思いますが、一番アメリカの債券ETFとして有名なのは、IEFと言われるアメリカ国債です。7~10年の残存期間を集めたETFと、AGGと呼ばれるアメリカのいろいろな種類の総合的にまとめたものになります。

IEFとAGGの比較

この二つがとても有名なので、どっちの方を入れたらいいのだろうかと考えている方も多いと思います。どういうふうに見ていけばいいのか、確認します。

まず、左のIEFをご覧ください。この1年間の赤掛け部分、マイナス6.12%になり、設定ラインで行くと4.62%と高いものの、右のAGGは今年0.7%。あまり調子は良くないものの、決してマイナスになっていません。ただし、設定ラインは3.97%なので、IEFの方が少し良くなっていて、悩ましくなっています。直近のパフォーマンスと長期で見た場合、どっちにすべきかと悩む方も多いと思います。

IEFの分配金に目を移すと、黄色で網掛けしていますが、0.85%。一方AGGは1.95%なので、分配金狙いであればAGGの方が高そうと、少し気持ちが行きます。実行デュレーションではIEFが7.93、AGGは6.54と、期間が短ければ短いほど、金利が上昇したときの下落率が少なくなるため、AGGの方が高そうと、この時点で思った方も多いのではないかと思います。

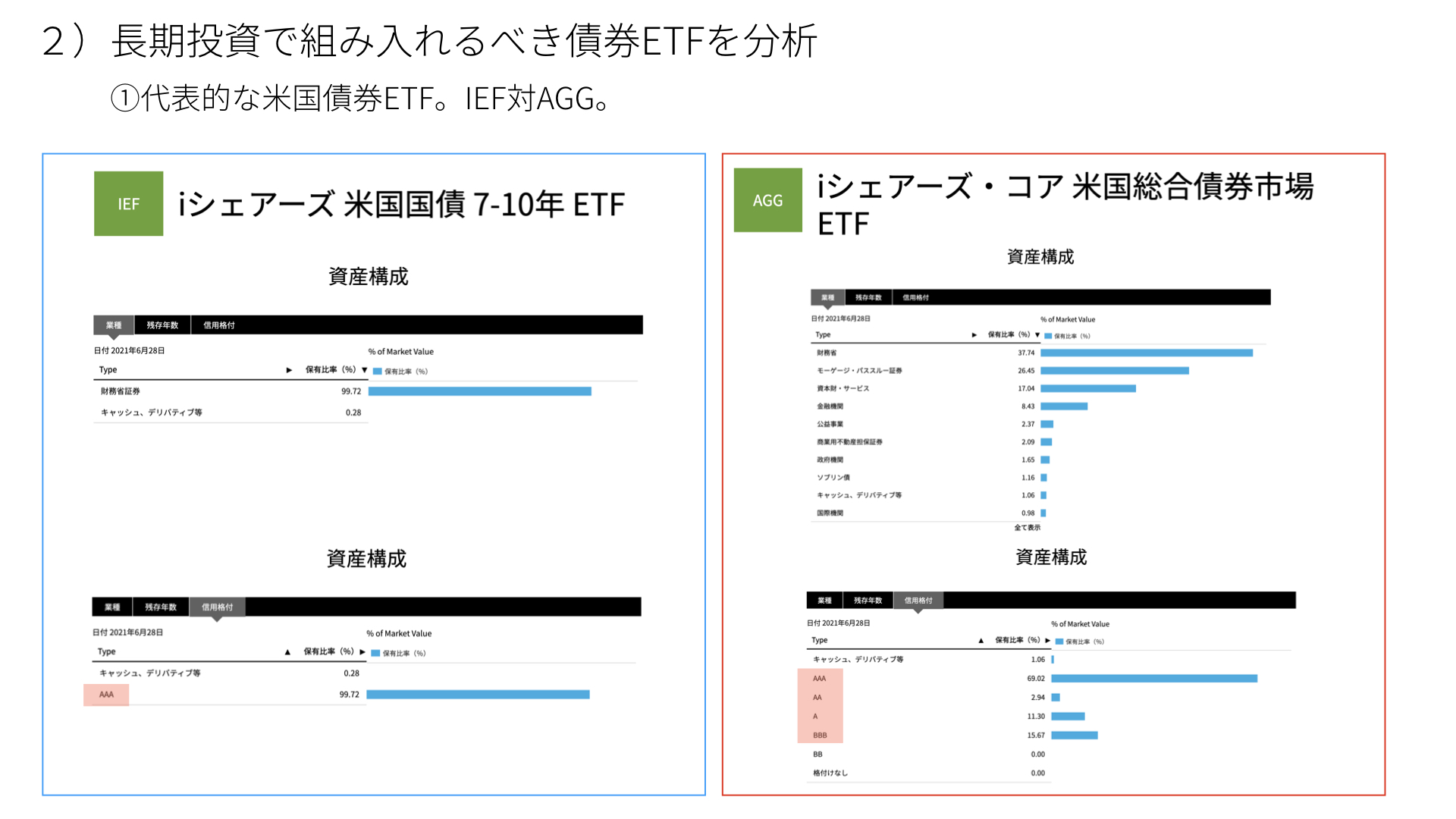

・IEFとAGGの資産構成

次のスライドをご覧ください。こちらは資産構成となっています。IEFは国債ですので、1種類です。格付けもトリプルAと、かなり信頼が高いです。一方で、AGGというのはいろいろな種類があり、国債以外も、モーゲージパススルー、不動産を担保にした証券や、資本財とかそういった社債も入っています。格付けは高くて、全てトリプルB以上ではあるものの、全部トリプルAではないということから、格付けとかそういったことでいうと、IEFの方に軍配が上がりそうです。

ポートフォリオに組み入れるべきは

そういうことを考えながら、ではどちらをS&P500の相方として入れていけばいいか、迷うかと思います。こういったところまでご覧になって、どちらにしようかと判断しようとする方が多いですが、これだけではポートフォリオとしては不十分です。実際、ポートフォリオに含めたらどういうふうになるのか、ここから見ていきます。

IEFとAGGのトータルリターン比較

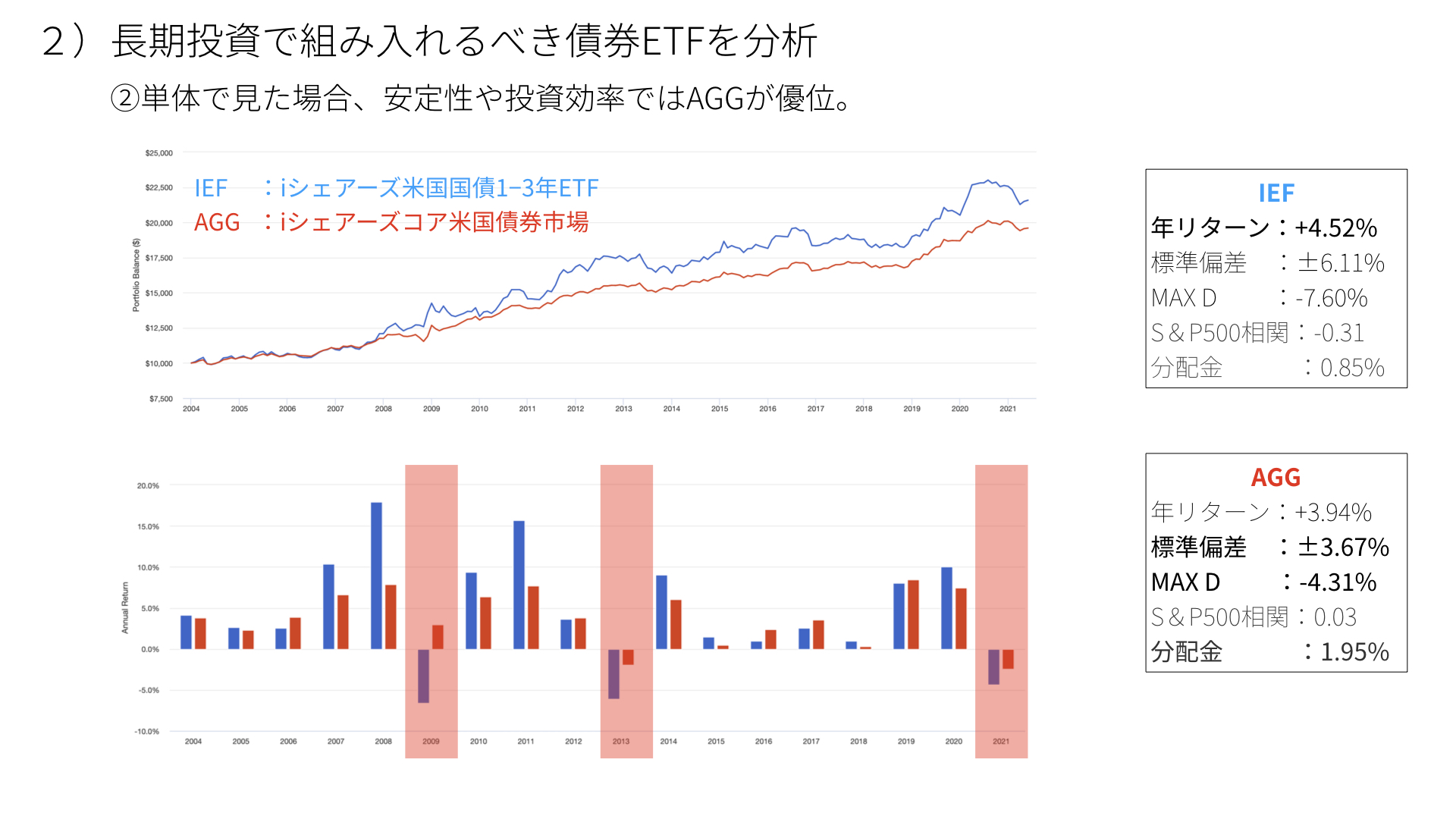

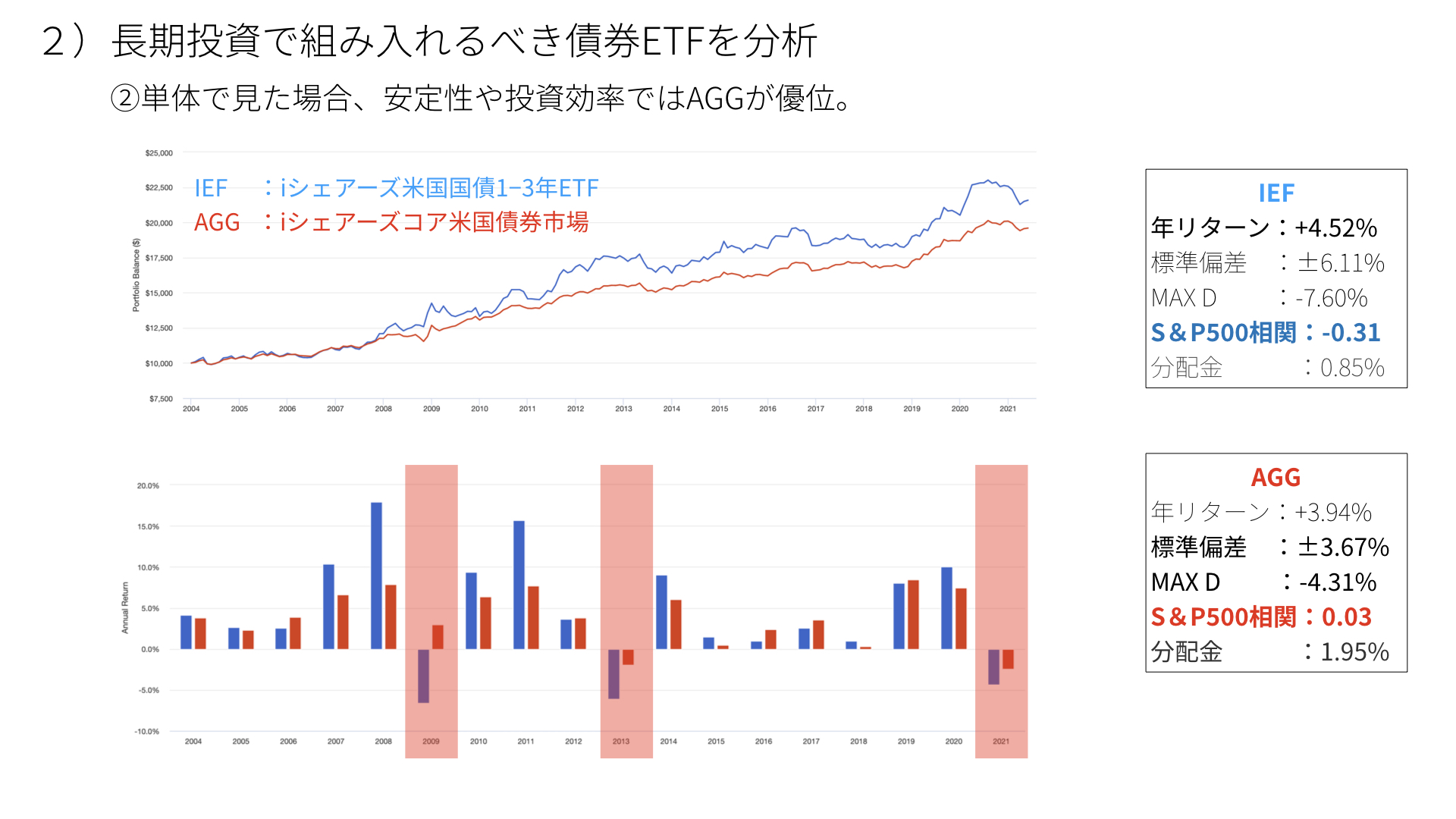

IEFとAGGを比較してみました。上のチャートで、青色がIEF、赤色がAGGになります。2004年からのトータルリターンで見ると、どうもIEFの方がリターンは良さそうです。

こういった意味ではIEFを買いたいと思いますが、赤い網掛け部分を見てください。実は、結構IEFが下がっていると分かります。例えば、リーマンショック後の2009年、また、2013年、2021年。こういったショックが起こったときには、米国債が売られていて、青はマイナスが大きく目立ちます。

一方で、AGGというのは、マイナスになっていることもありますが幅は小さく、より安定感があります。ということで、ポートフォリオに入れるのであれば、もしかしたらAGGの方がいいのではないかと考える方もいるのではないでしょうか。

右の方に目を移すと、IEFというのが年間リターンは4.52%、AGGは3.94%。ここで言うと、IEFの方が上回っています。ただ、標準偏差ではAGGに対して、IEFは2倍ぐらいリスクを取ったことになります。

MAX Dとは、マックスドローダウンと言って、一番大きく下落した局面においては、7.60%もマイナスになったIEFに対して、マイナス4.31%しかマイナスになっていないAGGというのが、少し強そうになっています。

また、分配金も先ほど見たように、AGGの方が多いことから、これだけを見るとAGGを入れようかと、ポートフォリオに60%がS&P500、40%をAGGと判断される方も多いと思います。

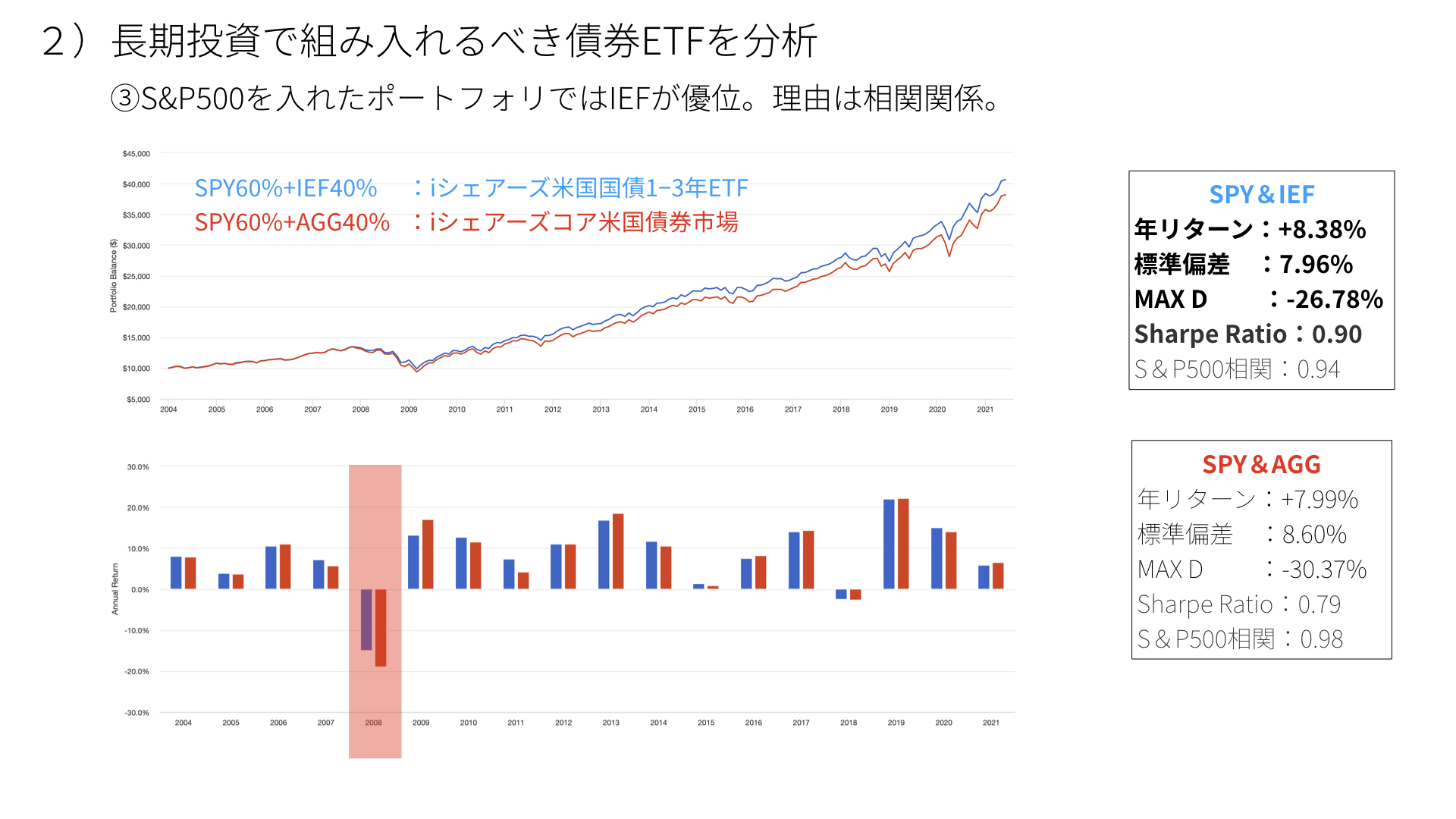

ポートフォリオに組み入れて比較

ただ、もう一歩。ぜひこの分析では踏み込んでいきましょう。こちらのチャートをご覧ください。こちらのチャートでは、SPYを60%、IEFを40%にした青い線と、SPY60%とAGGを40%にした二つのポートフォリオを比較しました。そうすると、やはりSPYの60%、IEF40%の方はパフォーマンスがいいということになります。

特に特筆すべきは、先ほどまで2008年、2009年、2013年といったときは、AGGの方は下げ幅が少なかったですが、今回ポートフォリオにすると、AGGの方が2008年にマイナスになっていることが分かりました。単体で見るとAGGの方が、リスクが低く見えますが、ポートフォリオに入れ込んでみると、こちらの方が悪いパフォーマンスになっていることが分かります。これは、ポートフォリオに入れる場合、IEFに入れる方がいいのではないかということが分かったのです。

IEFが優れている理由

それはなぜかと言うと、実は相関関係と言われているものが関係しています。前のページでご紹介をあえてしませんでしたが、IEFというのはS&P500に関してマイナス0.31と、S&P500が下がるときに債券として価値が上がり、そしてS&P500が上がるときには債券価値が下がるという、逆の関係を持っていることで、大きく下落したとき、お互いに補完し合う能力があります。

一方で、AGGというのは相関が0.03なので、あまり関係なく動くと言われています。また、AGGの中には先ほど説明したように、不動産に関係する債券、社債が入っていますので、株価が大きく下落する局面では、AGGが値下がりしやすい特質があります。ですから、S&P500との組み合わせは、恐らくニューヨークダウにしてもそうですが、そういった組み合わせにした場合、AGGの方があまりいい組み合わせではないということが分かりました。

ということで、長期投資の債券として有名なものはどちらを入れるかとなった場合には、やはりIEF、国債の方がより安定感が増すことが分かりました。今回、これをご覧になっている皆さんは、多分アメリカ株を投資されていて、アメリカ株の上昇をメリットとして教授されていると思います。そんな中、今回下がってきたらどうしようかと考え、実際に債券ETFを考えている方も多いかと思います。そんな方にぜひ、AGGとIEFであれば、この過去の状況から見ると、逆相関の性質を持っているIEFの方が、よりポートフォリオを強固にすると思ってください。

今日のまとめ

ということで、今日のまとめです。前半として、株価が大きく上昇してきている中において、このまま株を持ち続けたいけれども、FRBの政策転換、不動産価格が上昇しているということを聞くと、やはりS&P500はいつ調整するか分からないと、悩んでいる方も多いと思います。

そんな中で、下落局面に組み入れる、そういったポートフォリオを作ることが、下落に対する耐久度を増すということで、債券を購入したいと考えている方もいらっしゃると思います。しかし、世の中の見通しとしては金利が上昇するということは、債券価格も下落するだろうと思われていて、しかも仮にそんなに上昇しなくとも、いずれ金利はドンドン上昇するのではないかということに対し、その可能性は低いという話をしました。

有名どころのAGGとIEFというETFを比べていくと、単品で見た場合はAGGのボラティリティの低さ、変動率の低さが目についたので、AGGをポートフォリオに入れればいいのではないかと思います。しかし、実際にポートフォリオとして組成してみると、IEFの方がポートフォリオとしての精度が上でした。そして、リスクも下がったということも出ています。

そういった観点からすると、ポートフォリオを組む際には、単品で考えるのではなくて、ポートフォリオとしてそれが成立するかどうかというのが、とても大事なポイントになります。

もし、S&P500やアメリカ株を中心に持っている方で、何か債券ETFを買おうと考えている方は、ぜひ国債の方が逆相関の関係にあるので、下落局面に強いと念頭に置きながら、ポートフォリオを検討いただければと思います。

本日は長くなりましたが、ぜひ、大事な内容なので、何度もご確認ください。それでポートフォリオがうまく作れますので、トライしていただければと思います。

関連記事

2026.01.21

2026年1月20日の世界的株価急落~日米金利急騰が引き起こした市場混乱

2026年1月20日から21日にかけて発生した世界的な株価急落は、日米双方の政治的要因を起点とし...

- 債券(金利)

2025.12.19

日本経済の転換点?長期金利2%到達が映し出す「脱デフレ」の真実

[ 目次 ]1 19年半ぶりの節目到達が示す時代の変化2 2006年とは異なる経済構造3 株式市場が示...

- 債券(金利)

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル