アメリカの長期金利上昇が止まりません。10年金利が1.5%を超えた影響が、大きく株価にも出てきています。

本日は、金利上昇が米国株価と中国経済に与える影響を確認します。特に中国は、エバーグランデの問題で揺れています。そこに金利上昇が追い打ちをかけることも考えられますので、起こり得る事態を検討していきます。

[ 目次 ]

米国債務上限問題について

まずは9月28日のNY市場を振り返ります。3指標とも全てマイナスでした。ナスダックが2.6%近く、S&P500は2%近く、NYダウが1.6%近くと、かなり大きなマイナスでした。特に、ナスダックは3月以来の大きな下落です。

米国株の大幅下落背景

これは金利上昇と米国債務上限問題が大きく影響しています。債務上限問題というのは、今、28.6兆ドルの債務、国債発行をそこまでに収めると定めたルールがあり、ここ2年間、債務上限枠については延長で放置されていました。

延長するのか、もしくは債務上限を引き上げるのか。民主党は引き上げると言っていますが、共和党は反対しています。もし、引き上げ、もしくは先延ばしにできなければ、10月16日に資金が枯渇し、ガバメントシャットダウンで政府職員らへの給料が払えず、自宅待機となります。このことをイエレン議長が危惧していますから、いよいよ難しい状況に入ってきたと、マーケットは考えています。

債務上限問題の背景

今の状況になった原因は、民主党が3.5兆ドルのインフラ法案に、債務上限の先延ばしを織り込んだ法案を通そうとしたものの、そこに共和党がノーを突き付けたことにあります。

分割して通過させようとしていますが、民主党は3.5兆ドルのインフラ法案を優先したいと考えています。とはいえ、上院議員で民主党は50票しか持っていません。財政調整法を使い、50名でも強引に通してくるとも言われていますが、これは1個の法案にしか使えません。そうなると、債務上限の引き延ばし、先送りの法案可決が難しくなります。そうなれば共和党は絶対に応じないと、3.5兆ドルも通さないと駆け引きをしています。

テクニカルデフォルトで利払いができなくなり、ガバメントシャットダウンで職員が働けず、GDPに大きな影響を与える可能性があります。そういったところから、マーケットは動揺しているとお考え下さい。

10月に入りますが、この問題はこれからも1~2週間続くことを念頭にお入れください。今、金利上昇と同じぐらい、大きな問題になっています。

ただ、これがどういう結果になるかは様々な予測が出ていますが、予測することは難しいです。法案がどうなるかは議員にしか分かりません。それを予測するのではなく、起こったときに株が下がりますから、そのヘッジを行うことが大事ではないかと思っています。

米国金利動向

まずは、米国金利動向を確認します。金利が大きく上がっています。2年金利のチャートを見ると、0.3%を超え、2年利内の利上げが1回行われることを、間違いなく織り込んでいることが読み取れます。

2022年末までの利上げ確率は50%を超えました。6月にも50%を超えていましたが、その後、パウエル議長の発言で利上げは2023~2024年となるのかとも思われ、いったんは下がっていました。それが今回のFOMCを受けて、再び確率が50%を超えて増えています。

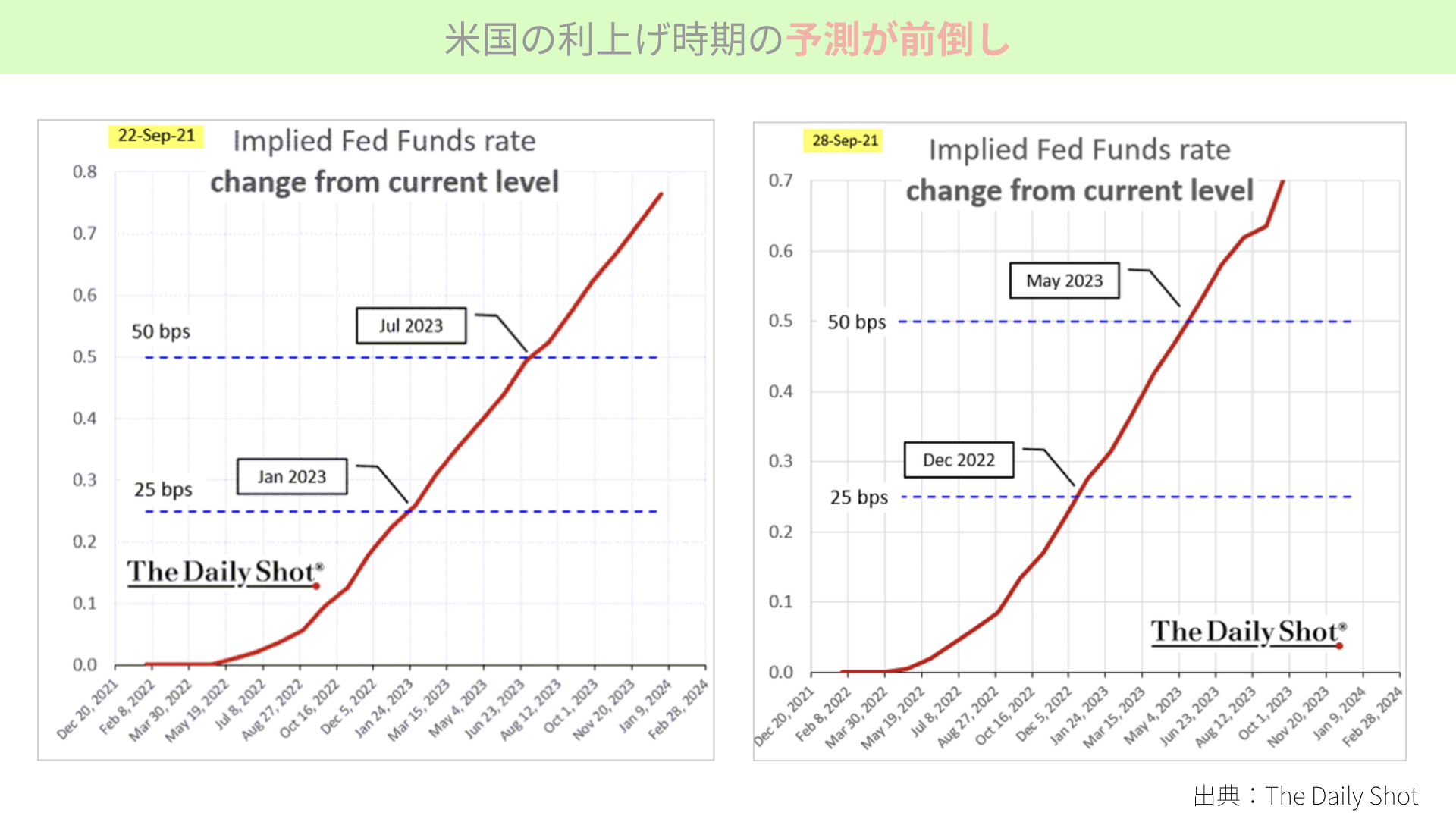

利上げ予測時期について

9月21日と9月28日を比較しても、かなり利上げ予測時期が前倒しになっています。9月21日時点では、1回目の利上げが2023年1月、2回目が2023年7月と予測されていました。それが、9月28日には1回目の利上げタイミングを2022年12月と1カ月前倒し、2回目の利上げは2023年5月と2カ月も前倒しと、それぞれ予測しています。

利上げが前倒しになるのは、金利先高観が伴ってくることで10年金利が上昇していることが背景にあります。これは株価にとって大きなマイナスとなります。

米国10年実質金利について

株価、特にグロース株に大きな影響を与えるのは、実質金利の上昇です。実質金利はマイナス1.1%だったものが、今はマイナス0.78%まで上がってきています。名目金利が上がってきていることでインフレ率はあまり変わりませんが、実質金利は上がっていることで、グロース株から資金が流出する傾向が、今回も出ています。今後も実質金利の上昇が伴ってくれば、ナスダックは少し厳しい状況が出てくる可能性があり、注意が必要です。

実質金利の上昇は、いずれ来るとマーケットは予測して動いてきました。実質金利上昇を多少織り込んでいるとは言えますが、金利が上がってきて、ポジションを徐々に外しています。今後業績相場に移る中、適切なバリエーションに落ち着くという作業が進む可能性があります。

ダラス連銀製造業景気指数

次に、ダラス連銀製造業景気指数を確認します。白線は製造業の販売価格、赤線は経済活動です。経済活動が鈍化しているのに、価格が上がっていることが確認できます。これがスタグフレーションなのではないかと心配されているのです。

左側、黄色で囲った部分はリーマンショック直前です。このときと同じような傾向が見られます。リーマンショック時は金融緩和の効果が出すぎて価格が上がり、経済は減速している状態となり、大きく株価が調整されました。

経済が伴わず、価格が高すぎるために不良在庫も抱えるなど、いろいろな問題が起こってくるのがスタグフレーションです。今回もそれに近いのではないかと考えられています。今は目先の債務上限問題、金利上昇を見ていますが、スタグフレーションの問題も顕著化するのではないかとの懸念が、米国株の大きな重しになっていることを覚えておいてください。

金利上昇が中国経済に与える影響

次に、金利上昇が中国にどのような影響を与えているのかを確認します。

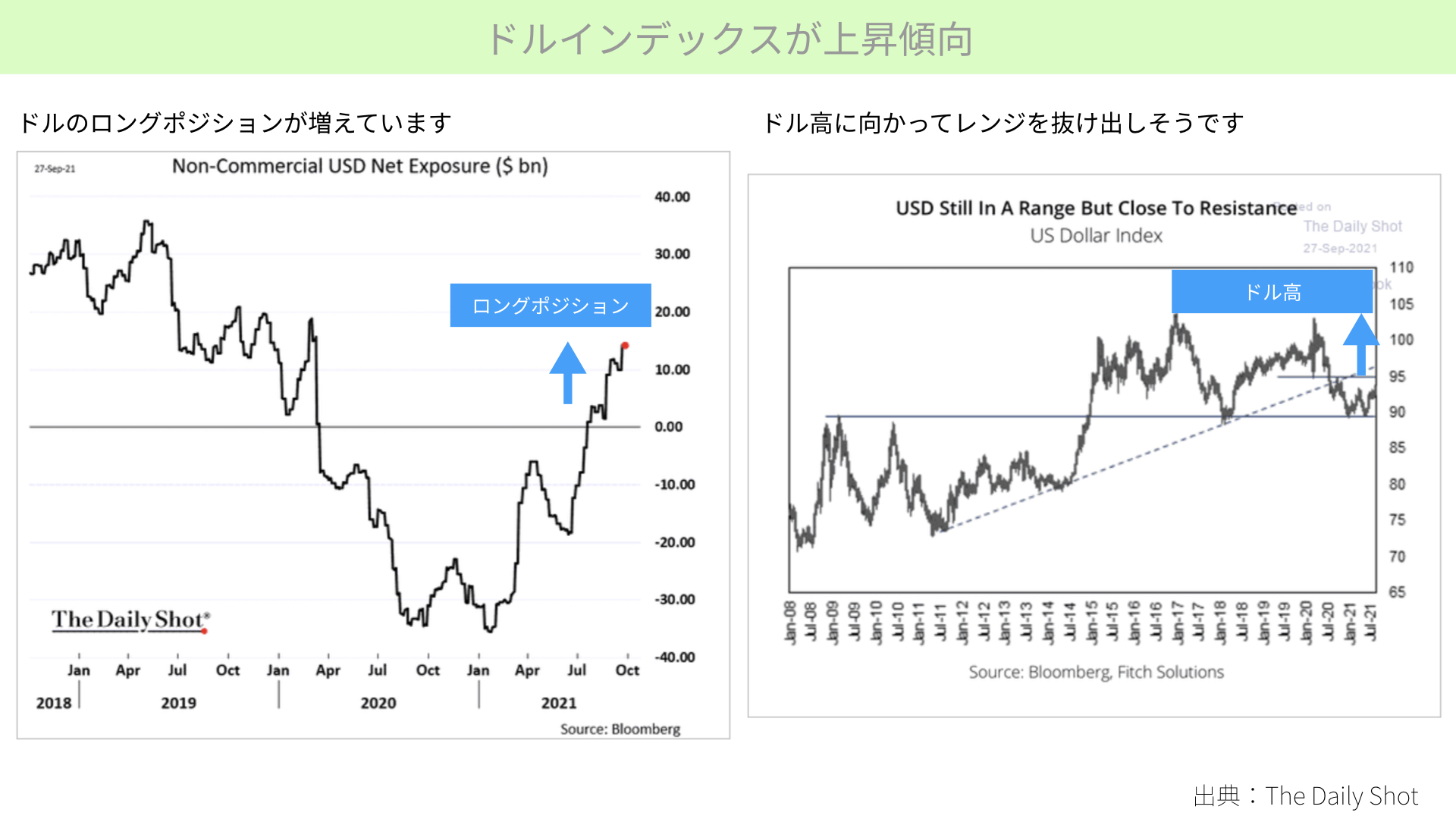

ドルインデックスの上昇

ドルインデックスが上昇しています。ドルインデックスとは、ドルが他の通貨、クロスカレンシーに対して上昇しているか、していないかを表したものです。

左のチャートを見ると、ドルのロングポジション、ドル買いが増えていることが確認できます。ここ1年近くはドルを売っている人が多かったですが、今は金利先高観を見越してロングポジションを取る人が増えてきています。そのため、今後はドルが上がる可能性が高いです。

右のチャート、ドルインデックスは今までレンジに収まっていましたが、どうやらドル高に向かう兆候が見えます。今後ドルが高くなれば、中国人民元に対してどのような影響を与えるかを、次に確認しましょう。

ドル高人民元安となると?

ここ1年近くは米国経済の低迷と、中国はコロナの影響から早く立ち直ったこともあり、人民元高が進んできました。しかし、米国金利が上がりそうだと言われた6月近辺から底を打ち、ドルが徐々に高くなる雰囲気が出てきています。これは確定ではありません。ドル高になる可能性が、今後出てくるかもしれないということです。

ドル高になると、人民元安となります。そうなれば、人民元安で元の価値が下がるわけですから、中国に投資する意欲が失せてきます。

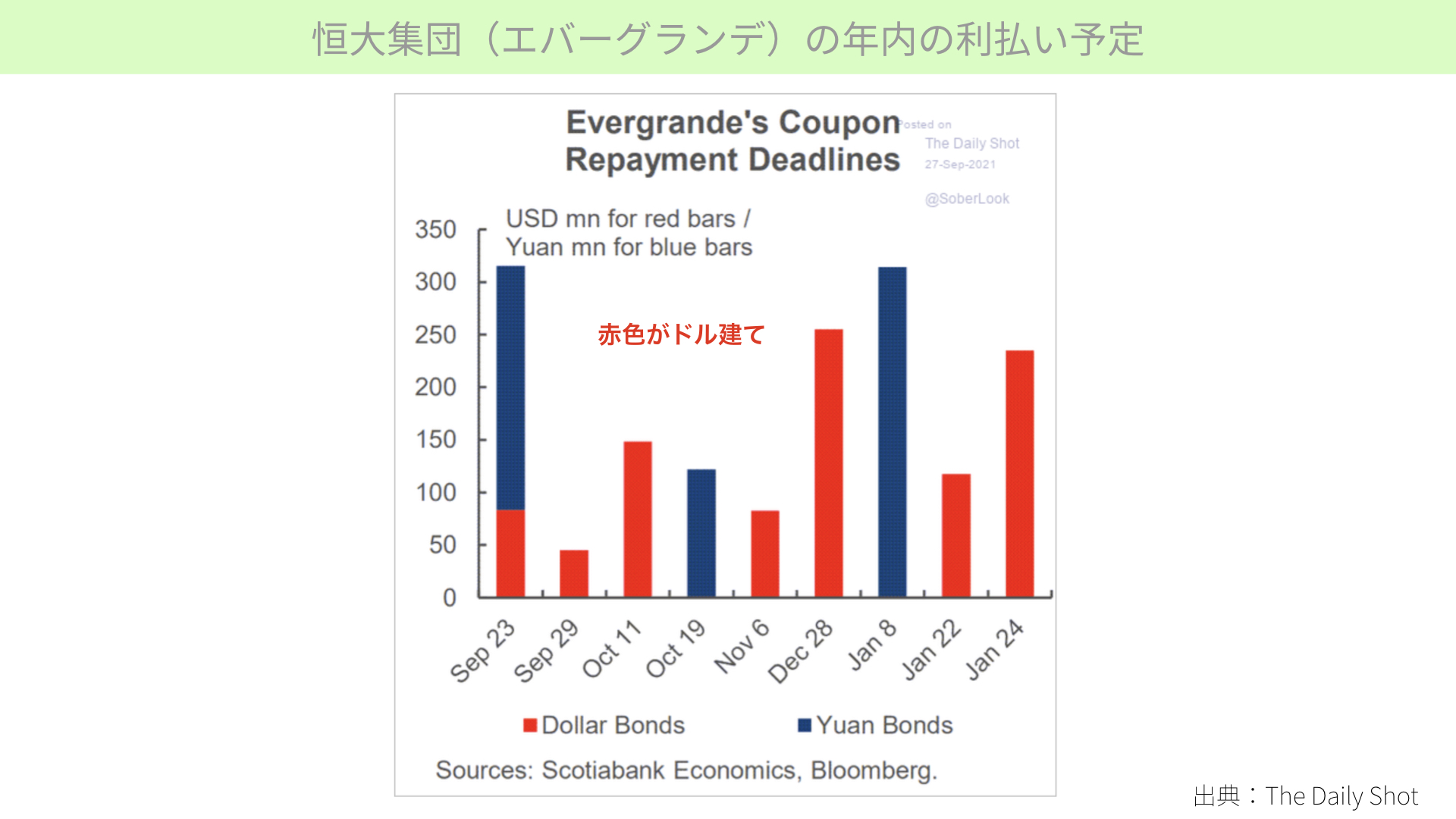

もう一つ問題となっているのは、エバーグランデの利払い状況です。こちらは今回問題になった2022年9月23日~2023年1月を表したものとなります。意外とドル建てが多いことが確認できます。

ドル建てがあるということは、中国国内での稼ぎは人民元で出て、それをドルに替えて利払いを行います。もちろん為替ヘッジもしているのでしょうが、それをやっていないとした場合、人民元を稼いでも、ドルがどんどん高くなると、借金総額が増えていくことになります。この問題は、エバーグランデだけでなく、他にも及んでくる可能性があります。

そして、もし人民元が弱くなってくれば、海外からの投資意欲も減退します。中国への資金流入が減り、流出が増えるとお考え下さい。

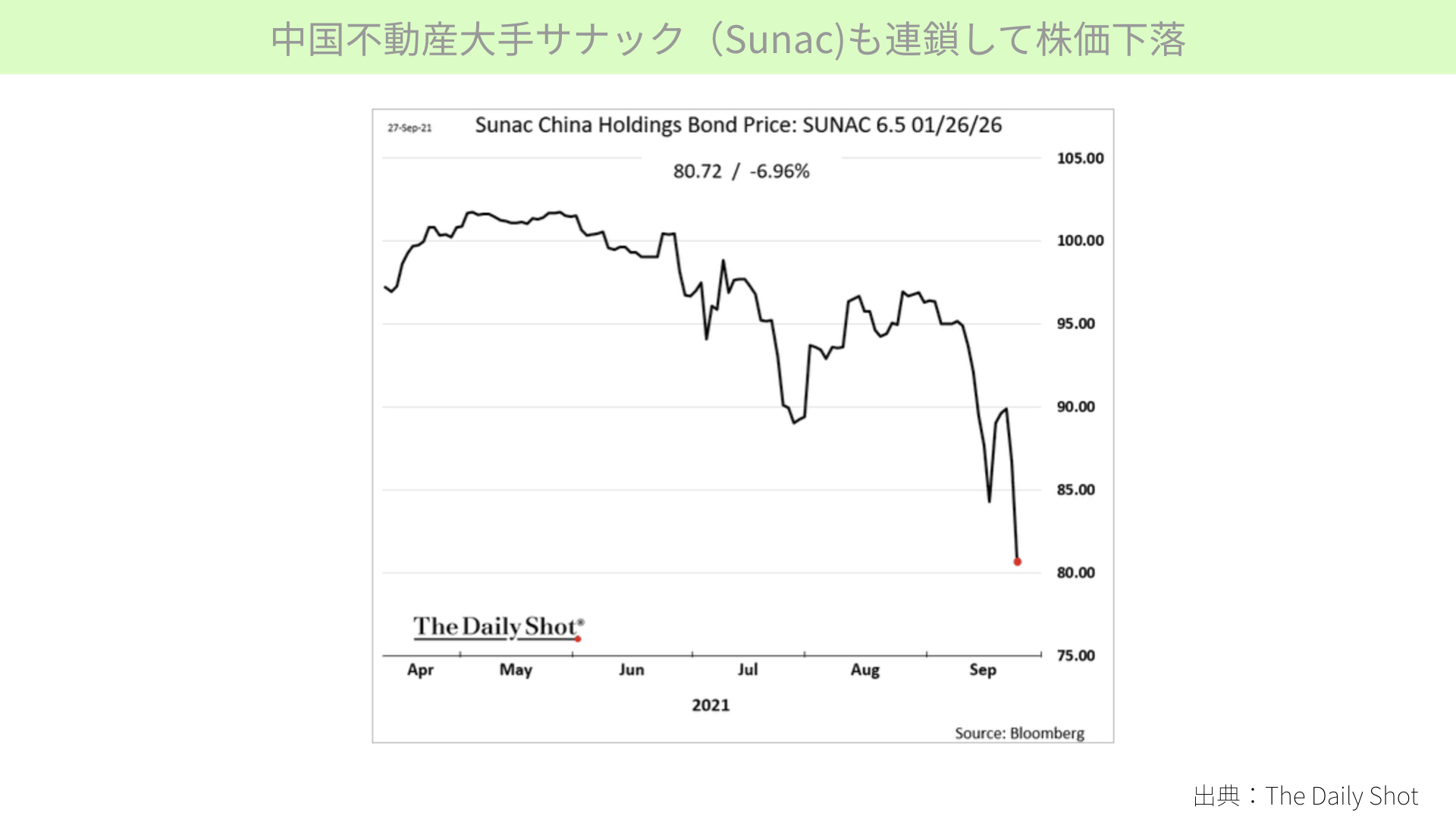

中国不動産大手サナックの株価下落

結果、中国不動産大手サナックの株価も大きく下落しています。エバーグランデの経営不振もありますが、全体の流れから見て売られている傾向が続いています。

中国の地方政府の収益について

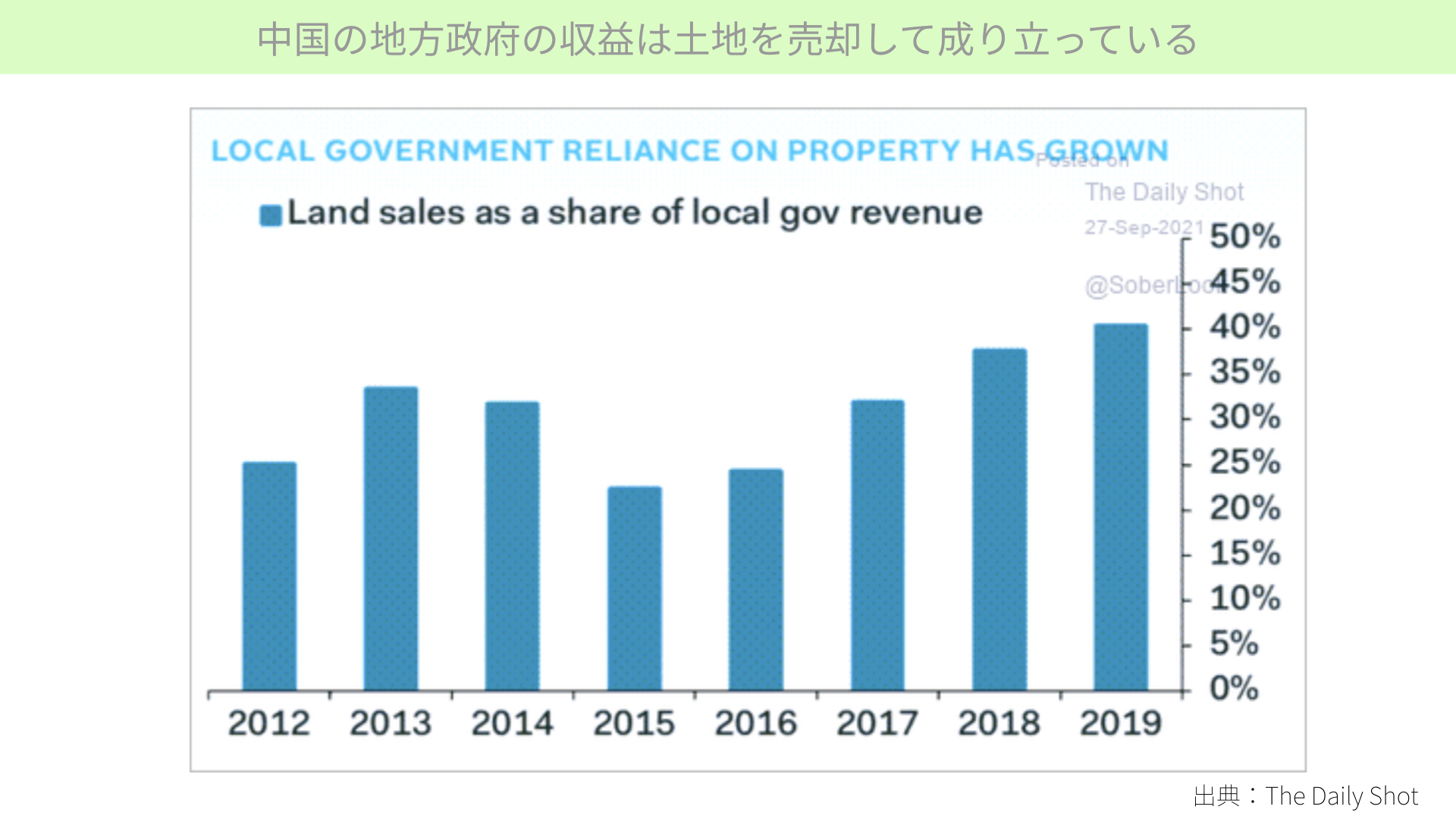

中国の土地は全て国有となっています。それを70年間使っていいと、日本の借地権のような形で許可しているのです。エバーグランデなどの企業と、地方政府が連携して所有権を転売することで、地方政府はもうけを出しています。

地方政府の税収を見ると、2019年では40%近くが不動産転売による利益となっています。今の中国経済を支える積極的な財政出動は、不動産売却によって初めて成り立っていることを考えると、今後ドル高となり、利払いが困る、ドル高となりお金が入ってこない状況となれば、お金が入ってこなくなり、転売がうまくいかなくなる可能性もあります。

中国国内での需要が増えれば、海外からの投資は関係なく不動産が売れることもあり得ますが、国内だけで完結することはありません。何らかの影響があると考える必要があります。

ドル高をきっかけとして、人民元安となり、利払いに少し苦労が出てきてお金が入ってこなくなり、さらに地方政府の収入が減ってくる。そして、経済が鈍化してくる連鎖が進んでくるのです。

資産に占める不動産の割合

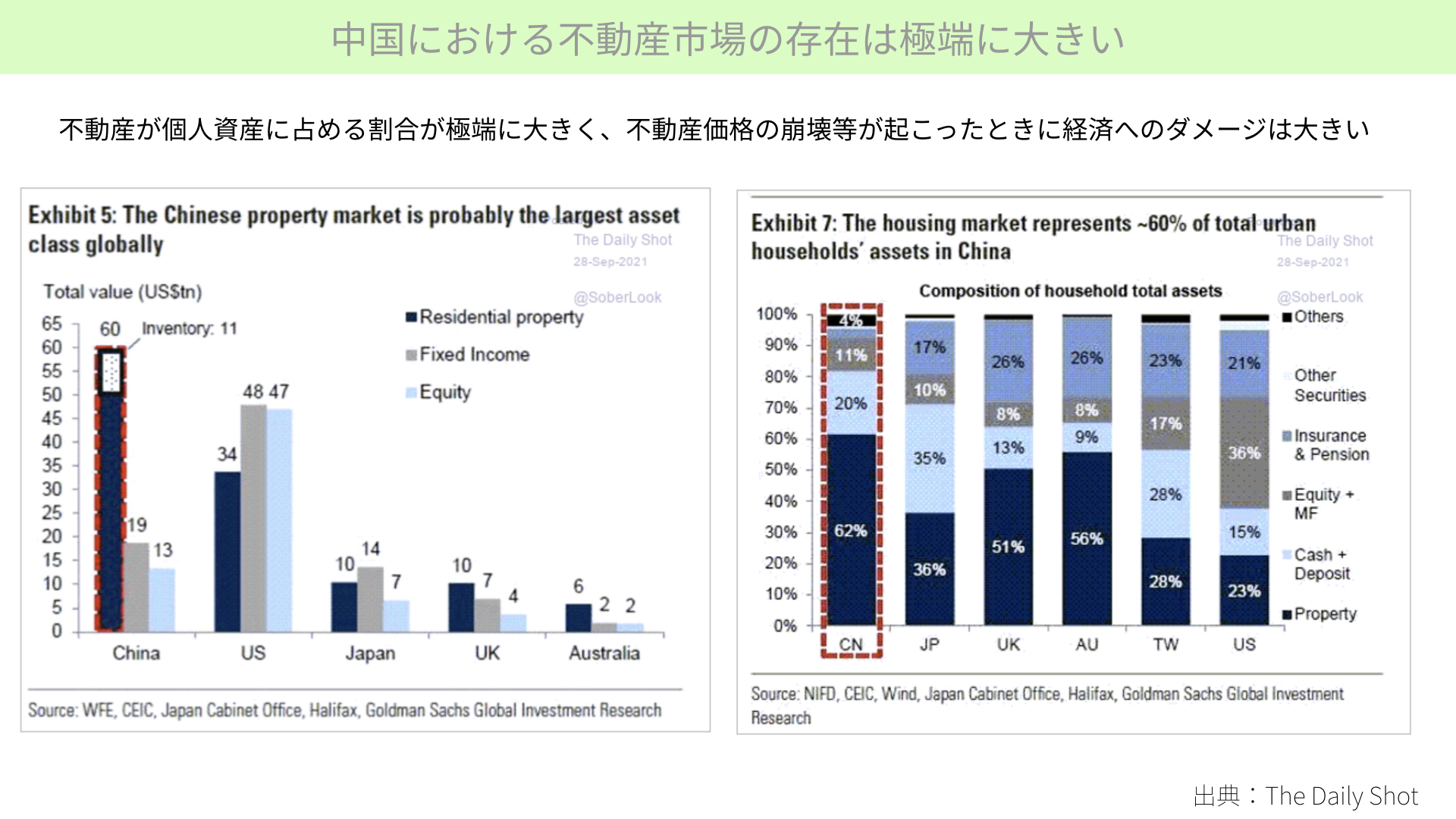

最後に、資産に占める不動産の割合を確認しますが、中国における不動産の存在は極端に高いことが分かります。

左のチャート、濃い青が住居、グレーが債券、水色が株です。中国は住宅資産が圧倒的に多いです。アメリカは不動産がそこまで大きくなく、株と債券が大きいです。これは日本も同様です。不動産が突出して高く、しかも額が大きく、11兆ドルも在庫を抱え、莫大な不動産を支えているのが中国です。

右のチャートでは、個人資産のうち、不動産が占める割合を示しています。中国は、不動産の占める割合がとても多いことが分かります。

今日のまとめ

金利が上がっていることは、米国株式市場にとって大きなマイナスとなる可能性があります。もちろん、成長を伴うのであれば、金利の上昇はウェルカムなところもあります。しかし、今は経済が減速している中で、インフレが台頭していることで金利が上がっていく、2008年と類似する状態です。ただの金利上昇ではないとの懸念感が出てきていることもあり、ポジションを軽くしている人たちが出てきて、株価の調整が起こっています。

金利が今後も上がっていくのかどうか、そうではないかの見極めが必要です。金融各社は、元々1.2%まで下がったときでも、年末は1.9%程度になると言っていました。今後金利が上がると想定してポジションを組んでいく必要があるでしょう。これが米国金利についての、一つ目のポイントです。

二つ目が中国の問題です。米国金利が上がり、ドル高になると、中国への影響があります。経済に対する影響が出ますし、個人資産に占める不動産割合の大きさを考えれば、ドル高が中国経済だけではなく、不動産の根深いところまで影響を与える可能性があります。

そう考えると、金利上昇を起因としてポジションの調整が起こり、結果として株価が売られやすい局面にあることを念頭に置いて、慎重にマーケットに臨んでいただければと思います。

関連記事

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.11

【米国株】Saas・M7株が調整局面。次に取るべき戦略【2/9 マーケット見通し】

本日のテーマは、『SaaS・M7株調整局面 次に取るべき戦略』です。 左の図表をご覧ください。...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.04

【GOLD】金価格急落!反転ポイントは?【2/2 マーケット見通し】

本日のテーマは、『GOLD金価格急落!転換ポイントは?』です。 1月30日、金価格、銀価格が大...

- 金(コモディティ)

- 超保守的な資産管理チャンネル