米国株式ETFと債券ETFが同時に下落する傾向が、最近多く見られます。

通常であれば、株と債券は逆相関の関係にあります。にもかかわらず今は同時に下がっているため、かなりの多くの方から、今後債券ETFを保有すべきかどうかとの質問が来ています。

ヘッジのために債券を保有すべきか。株と債券のポートフォリオを組んでいるものの、株と債券が同時に下がり続けるのであれば、債券は意味がないのではないのか。そういう疑問にお答えできるよう、今回は、株と債券の相関関係が今後どうなるかを分析します。

[ 目次 ]

株と債券の相関関係

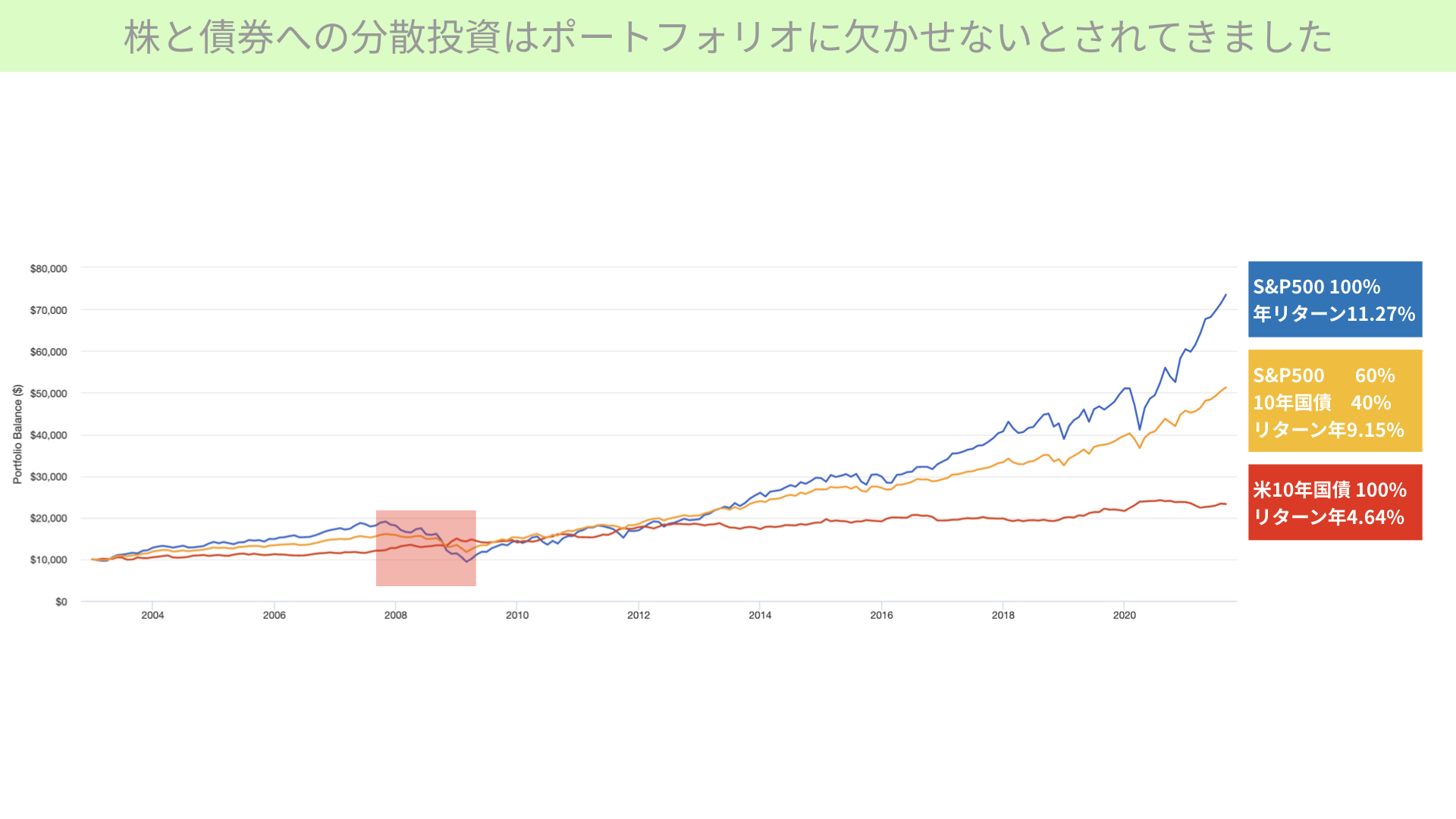

2003年からのリターン分析

下部と債券の分散投資はポートフォリオに欠かせないと、再三記事でもお伝えしましたし、様々な教科書にも書かれているかと思います。

ここでは2003年から、S&P500を100%と、S&P500 60%と10年国債40%、10年国債100%のチャートを確認しました。

リターンは青線の株式が一番良く、債券のみの赤線が最も低くなっています。ただ、赤い網掛け部分を見ていただくと分かりやすいのですが、リーマンショック時の値下がり率が、債券が入っていることで抑えられている、ポートフォリオの効果が出ています。

ポートフォリオの効果とは、株と債券が逆に動く逆相関の関係があり、補完し合っていることにあると、皆さんも一度は聞いたことがあるかと思います。

最近見かける株と債券の見出し

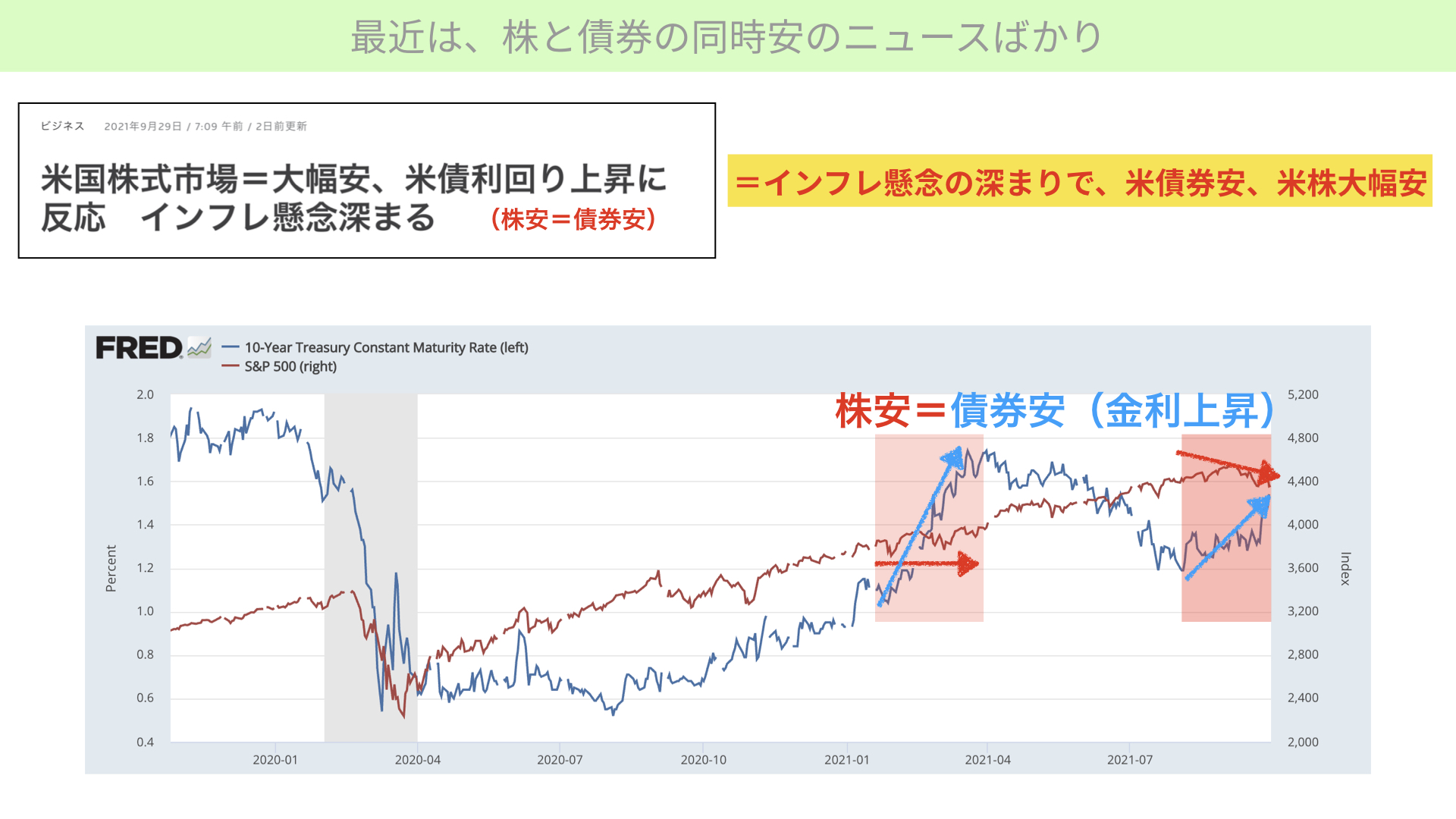

ここでロイターの記事を確認します。『米国株式市場=大幅安、米債券利回り上昇に反応 インフレ懸念深まる』との見出しが書かれています。こういったことを聞いても、皆さんは最近、違和感が全くなくなっているのではないでしょうか?

この見出しの言葉を変えれば、インフレ懸念の深まりで、米債券安、米株大幅安と言っていることになります。つまり、米国債券の利回りが上昇すると、債券安となり、株も安くなるとのニュースとなっています。

先ほど説明したポートフォリオは、株と債券が上がったり、下がったりというシーソーの関係にあることで、値段が守られる、効果があると言われています。しかし、今は同時に動いています。

2020年1月からの金利・S&P500の関係

下のチャートは、青線が10年国債の金利の動き、赤線がS&P500の動きです。赤い部分を見ると、10年金利、青線が上がっていっても、赤線のS&P500の動きは横横になっています。また直近でも、10年金利が1.2から1.6に向かっていく過程において、株は軟調になっています。

ですから、今までの教科書に書かれていた動きと違う動きが、ここ1年以上続いているのです。

このこともあって、過去、ポートフォリオを組んで、株と債券をちゃんとした割合で持っているものの、同時に上がったり、下がったりする傾向があるので、ポートフォリオの意味がないのではないか、株を100%持った方がいいのではないかと思う方も多いと思います。

また、今後株を持っていたものの、十分に資産が膨れ、今度は債券を一部持った方がリスクヘッジになるのではないかと調べてみると、同じように動くではないかと思った方が多いと思います。その理由は、株と債券の相関関係が非常に高まっていることが背景にあります。

米国長期金利とS&P500の相関関係

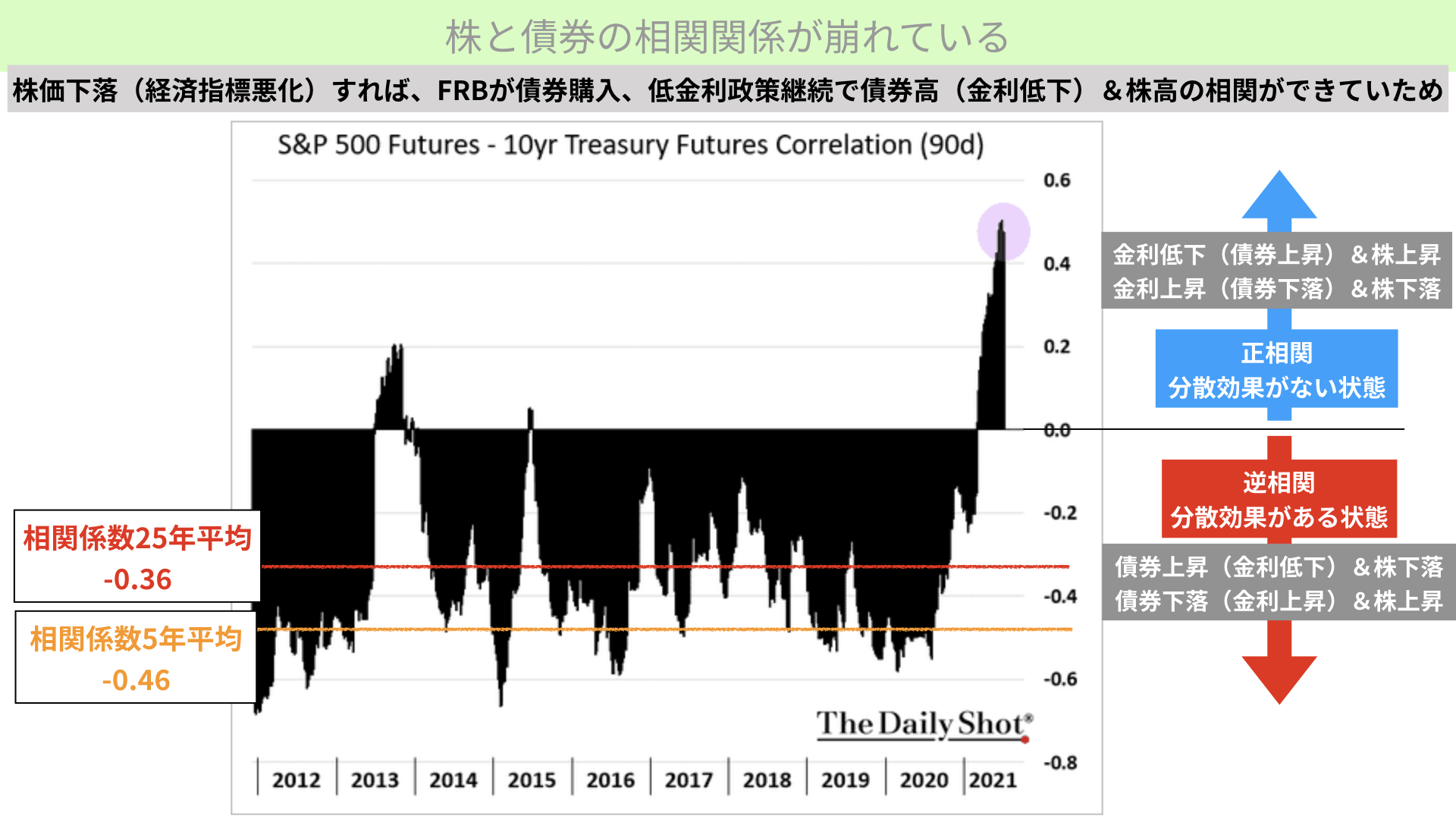

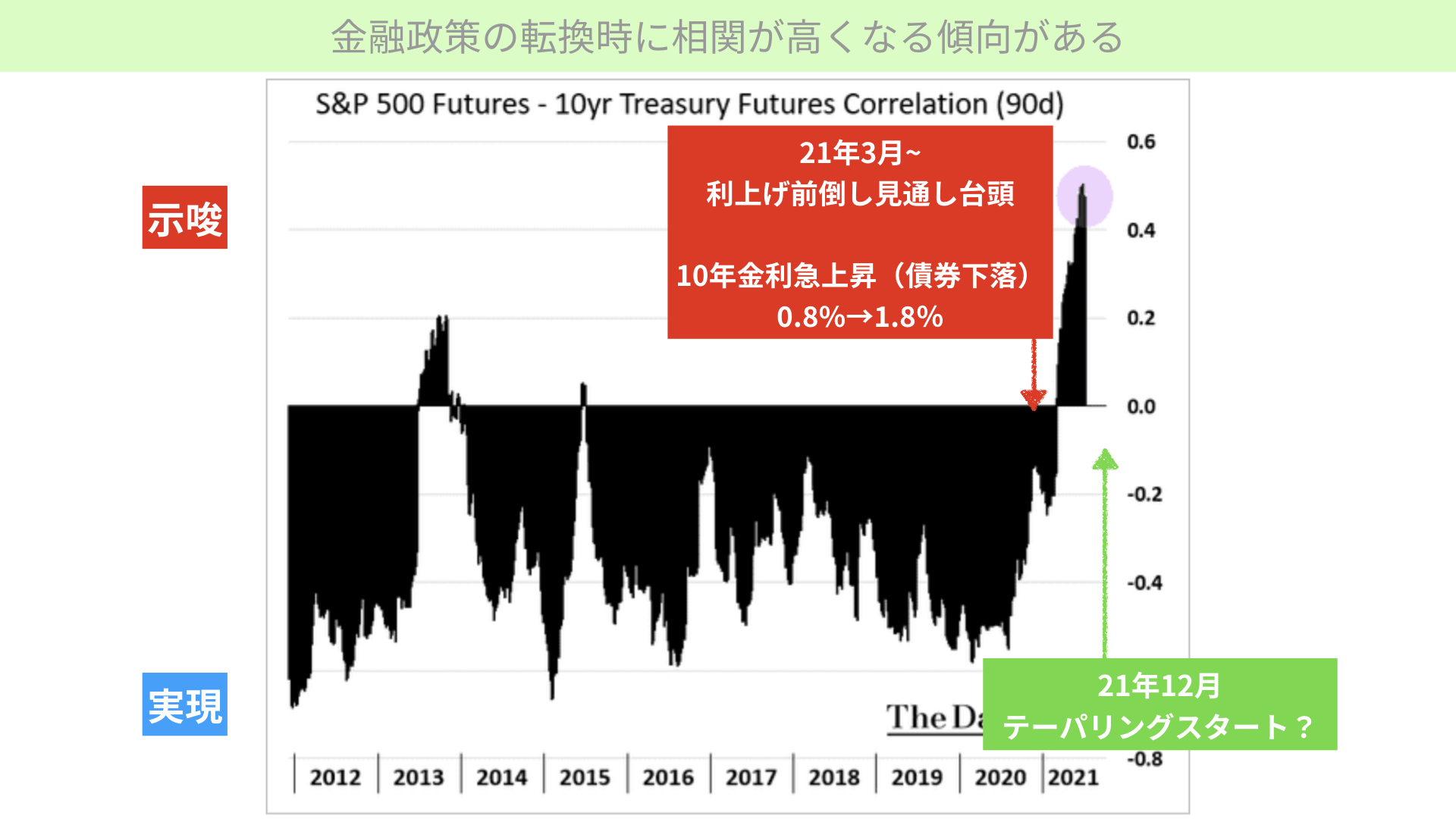

このチャートは、S&P500と10年金利がどのぐらい相関しているかを2011年以降取ったものです。

0を上回っているものが正相関、 債券上昇&株上昇、債券下落&株下落という、相関が非常に高い状態です。これが、ここ1年近く続いていることを表しています。

一方で、0を下回っているものが逆相関です。これは、債券が上昇すると株も下落し、債券が下落すると、株も上昇する状態を表します。

過去25年間の平均が-0.36と、株と債券は逆相関が非常に強いことが分かります。ここ1年間正相関が強くなっているため、イメージが薄いかもしれませんが、実際にはこの5年間は-0.46と逆相関がより強まっています。

本来であれば株と債券は逆相関の関係ですから、皆さんが教科書で引いたこともあるように、両方を一度に保有すべきものだと間違いなく言えるわけです。

なぜ正相関の関係になっているのか

では、なぜ今こういった状況になっているかです。昨年コロナショック以降、経済指標が悪化したり株価が下落したりすれば、FRBが債券を購入したり低金利政策を継続したりすることもあり、債券の上昇(金利低下)が進んでいました。その安心感で株が高くなっていく正相関が、人工的に作られていたことが背景にあります。

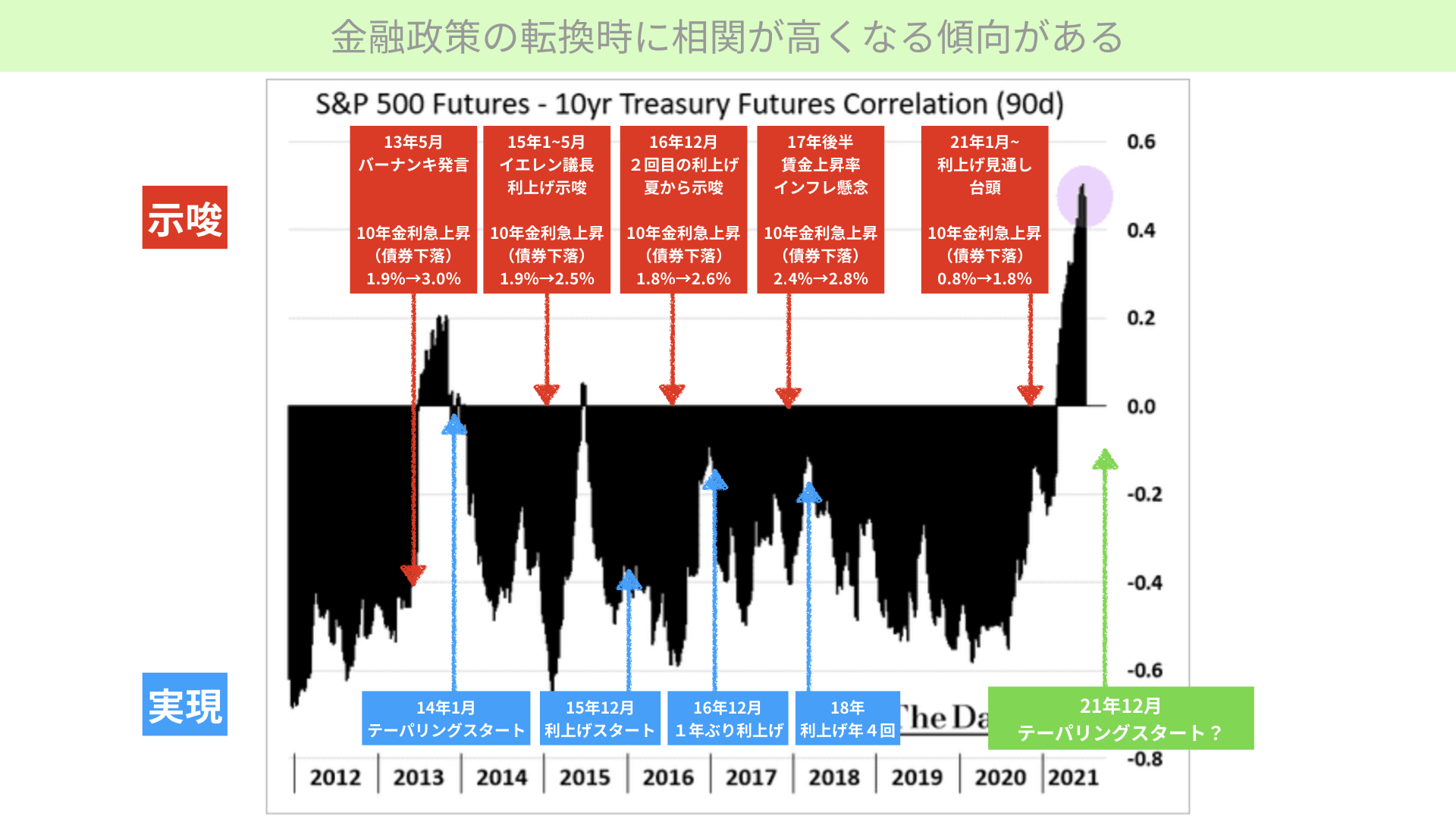

このチャートを見ると分かるように、2013年と2015年、そして今回正相関になっているところもありますし、正相関まではいかないものの、相関が薄れている瞬間が2016年や2017年にはあります。

それがどういうときに起こっているかを知ることが、今起こっている正相関がいつまで続くかの分析となります。つまり、それが分かると、今後債券を持っていいかどうかに対するある程度の結論になると思います。

相関には金利政策の転換が影響

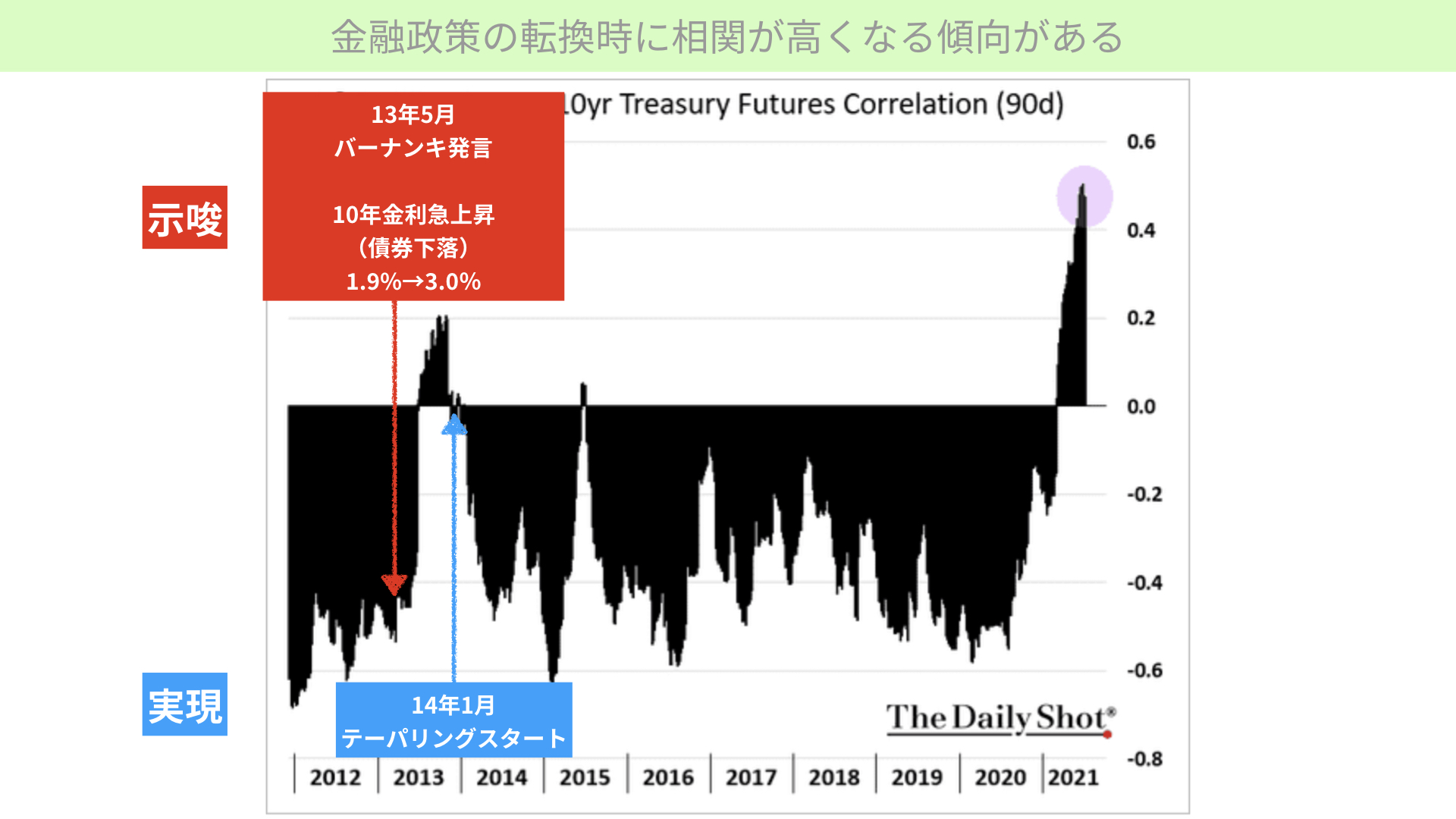

こちらは先ほどのチャートに、どういうときに正相関となり、どういうときに逆相関に戻るかを表したものです。赤枠は要人が示唆したときに動きがあったもの、実現したときを青で示しました。

・相関転換期①

まず、逆相関から正相関になった2013年では、13年5月にバーナンキ発言があり、14年1月からテーパリング開始する示唆をしました。そのとき、逆相関から正相関に向かっています。10年金利が1.9%から3.0%へと急激に上昇したことで、株価が大きく下落し、債券が下落しています。

ただ、14年の1月にテーパリングがスタートすると、正相関は崩れます。示唆の後、逆相関が正相関に移り、実現すると元の状態に戻っています。

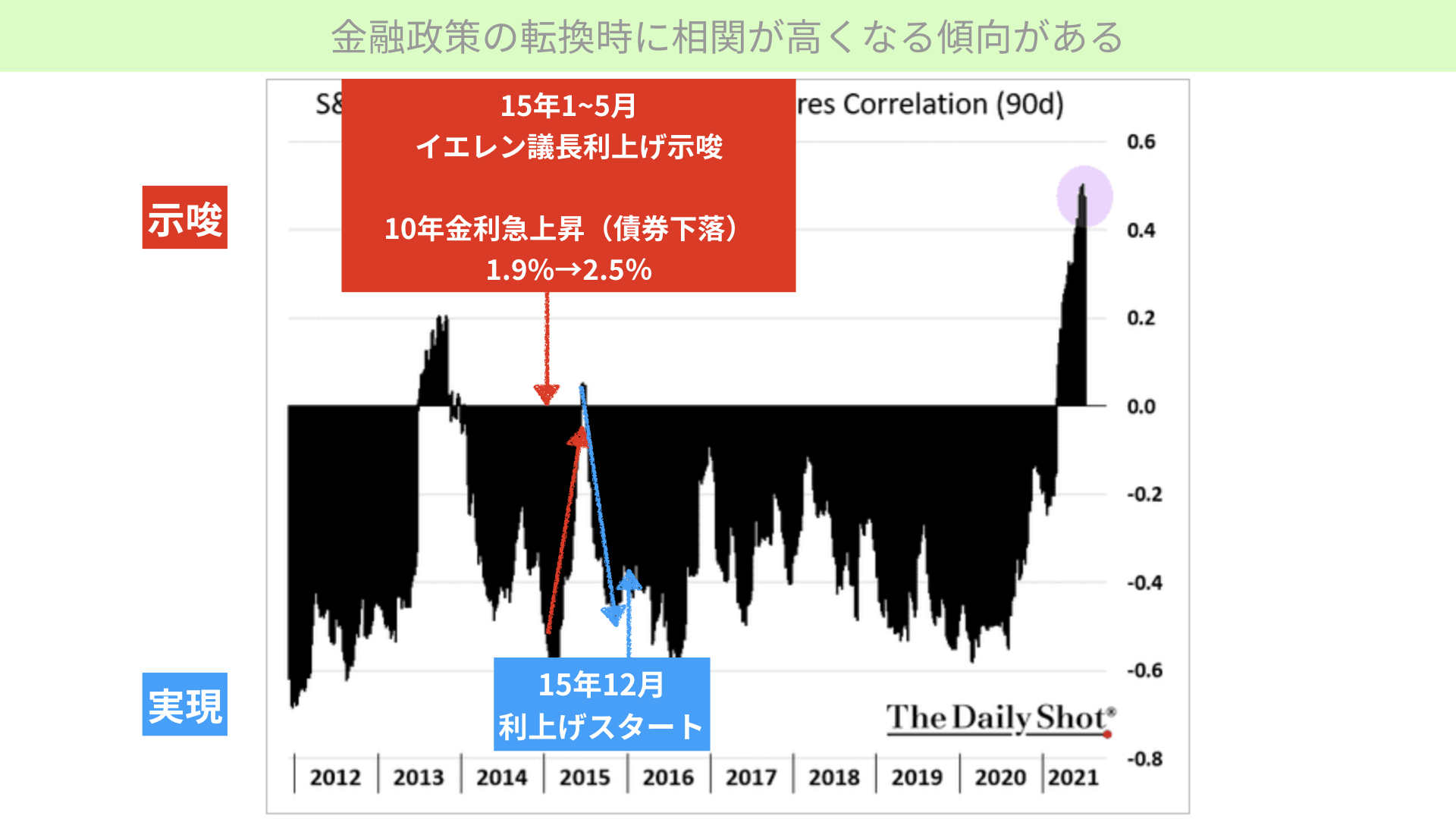

・相関転換期②

そこから逆相関がしばらく続き、今度は15年1~5月、イエレンFRB議長が利上げの示唆を行います。テーパリングが終わり、次は利上げだと15年1~5月に発言すると、1.9%から2.5%と金利が急上昇する過程で株価も軟調となり、結果として相関が崩れて正相関に一瞬入りました。

ただ、15年12月に利上げをスタートするときには、それは織り込み済みとなり逆相関となっています。

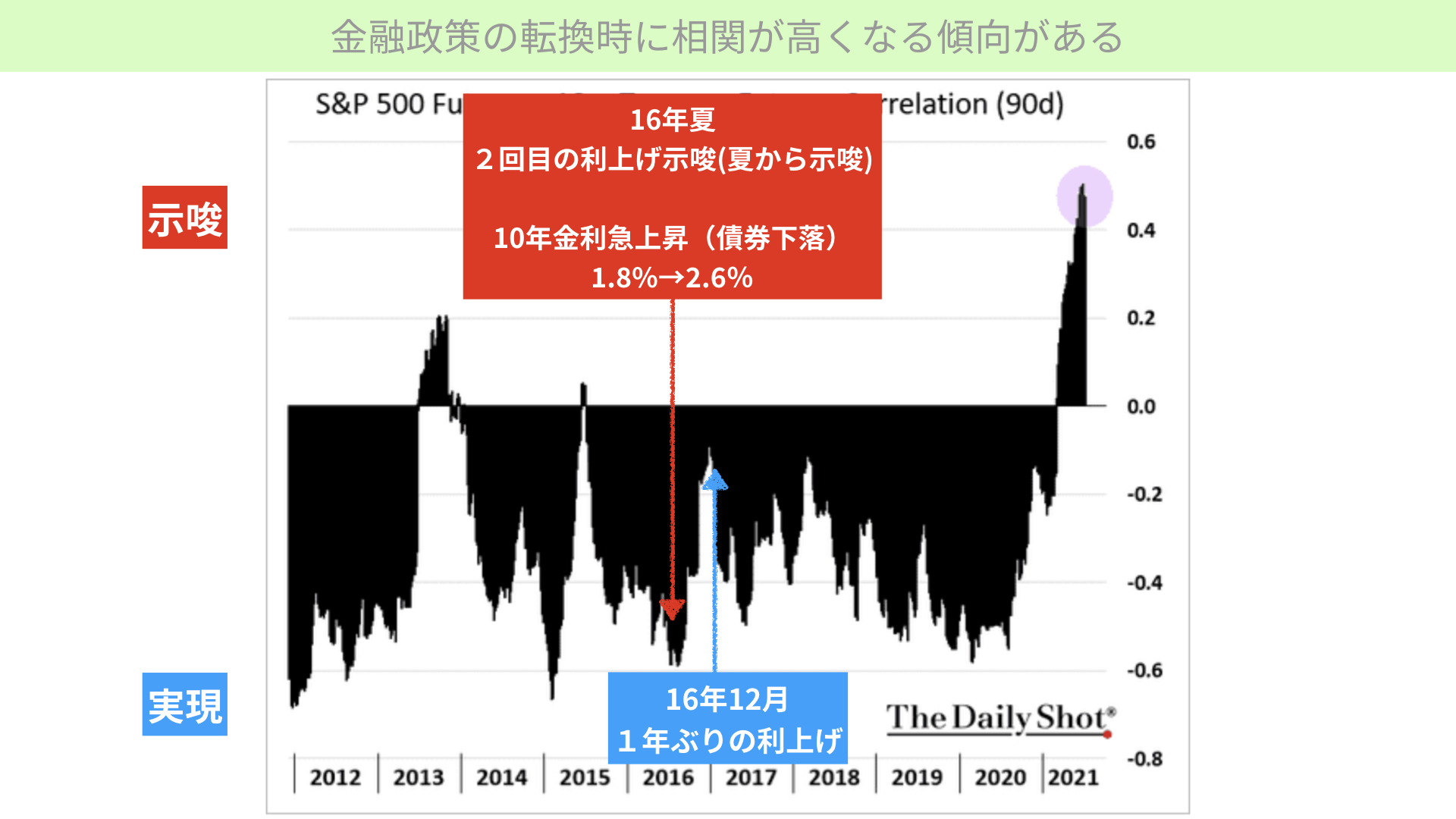

・相関転換期③

次は正相関に近づいたものの、正相関とはならなかったケースです。

16年夏、年末の利上げ示唆が行われ、逆相関が正相関に向かい1.8%から2.6%まで大きく上昇しています。

しかし、16年12月に15年12月以来1年ぶりの利上げが行わると、逆相関に戻っています。

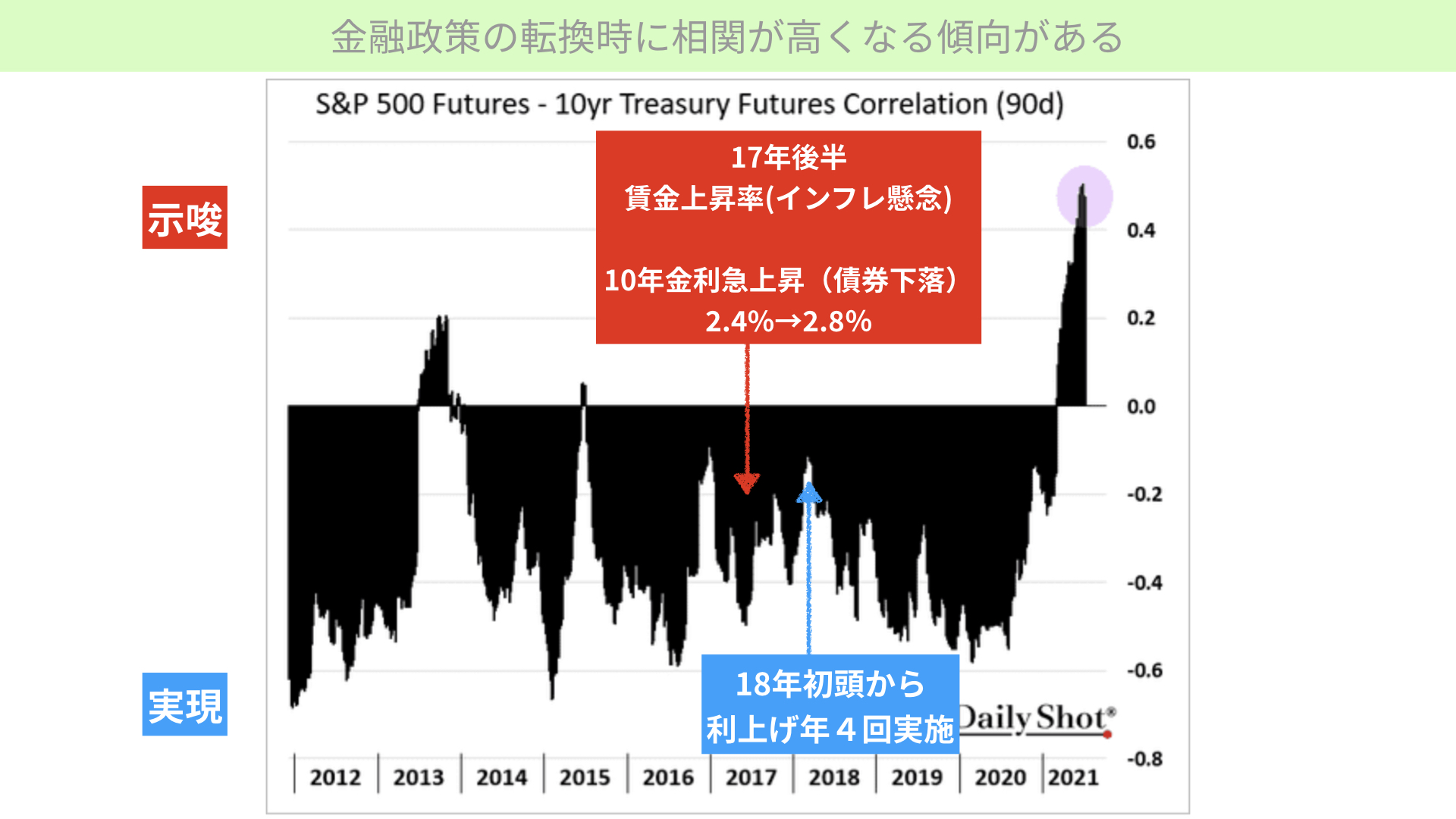

・相関転換期④

17年にも同じようなことがありました。トランプ大統領が就任したことで、非常に景気が良くなりました。賃金上昇率が上がりインフレ懸念が出たことで、金利上昇をイエレン議長が示唆し、2.4%から2.8%まで金利が大きく上昇しました。結果として、利上げが年4回行われ逆相関となりました。

・相関転換期⑤(現在まで)

今回、2021年1月から利上げ見通しが台頭し、10年金利が0.8%から1.8%まで上昇する過程で今の状態、正相関になっています。

テーパリングが次にスタートすれば、逆相関になるのではないか。次に正相関に向かったとしても、今度は利上げがスタートするときに、また逆相関に戻るのではないかと分かっていただけたかと思います。

今日のまとめ

このように何かのイベントを示唆した後、そして実現するまで、その間織り込みにいく過程において、株と債券の相関性が高まる傾向があります。

一方、織り込みから実現に変わった後で平時の状態となると、株と債券は逆相関の関係に戻ることが確認できました。

今、人工的に作られた低金利政策、株高で正相関が出来上がっていますが、これから出口戦略に向かっていくと、今回示唆をしています。

そこからテーパリングの示唆をすることになれば、過去の事例を考えると、株と債券の逆相関ができていきます。その後また利上げとなれば、その後一瞬正相関に向かうかもしれませんが、改めて逆相関の関係となるでしょう。

終わりに

このことを考えると、今後も債券を株式のポートフォリオに組み込むことが必要と思われます。

株価がとても安くバリエーションされている状態であれば、一方的に上がっていきますが、現状は株の評価が非常に高くなり、業績も大きく伸びています。そのため、株の調整は今後も起こり得ます。中国の情勢も不安定ですから、今は正相関だったとしても、今後は徐々に債券を保有していくことが非常に優位となるでしょう。

ぜひ、債券と株のポートフォリオをうまく構築していくことを、引き続き教科書にやっていっても全く問題がないと思います。ぜひ、今回の動画を参考に、改めて債券の必要性を感じていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル