10月14日、米国株式市場は3指標全てが上昇しました。1.5%を超える大きな上昇です。この短期のリバウンドは続くのでしょうか?

一方、中期目線で見ると「年末にかけての3カ月で5%からそれ以上の調整局面がある」と回答する機関投資家たちが増えています。

短期的にはマーケットがリバウンドする中で、今後持続的に戻っていくのか。それとも調整に入っていくのか。機関投資家は、なぜ今後の3~12カ月間で調整が起こると想定しているのか。二つの大きな理由をお伝えします。

また、その状況下において、NASDAQとRussel2000のどちらがいいかも併せてお伝えします。

[ 目次 ]

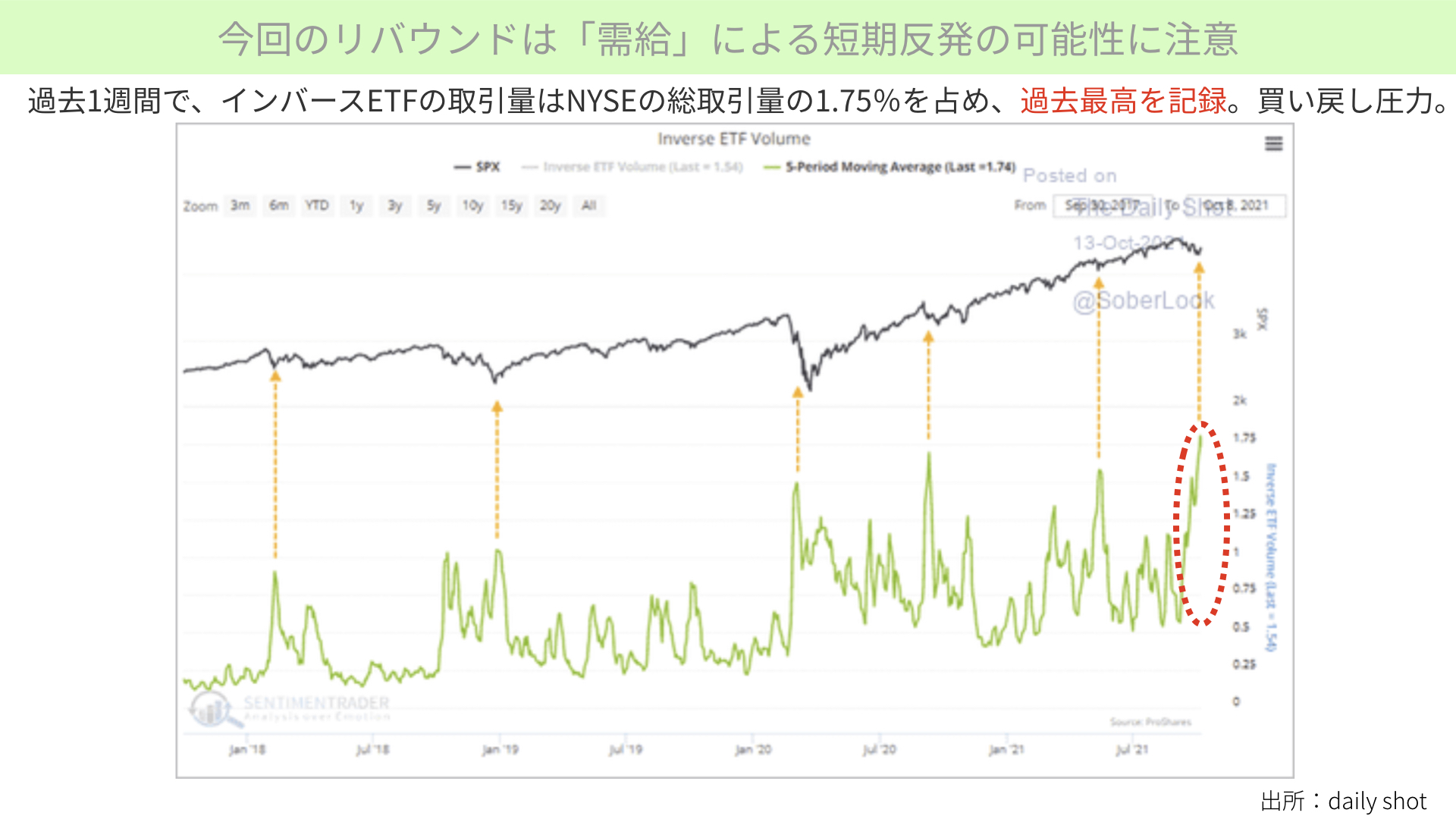

今回のリバウンドは「需給」による短期反発の可能性

14日、PPIが前月比0.5%に留まり、コンセンサスの0.6%を下回ったと発表されました。8月の物価上昇は0.7%。卸売物価でのインフレ加速は思ったほどではないと捉えられ、国債が買われ、金利は低下し、株価も買われています。さらに、新規雇用の保険件数も減っているとして、雇用も改善しました。

これらがヘッドラインに並んでいますが、一つ重要なことがあります。

これは、NYSE(New York Stock Exchange)のインバースETF(株価低下時利益が出るETF)取引量です。緑色の棒グラフを見ると、総取引量の1.75%を占めるほど大きく取引がされていたことが分かります。

最近の調整局面は、下落にかける数の多さによるものでした。今後は、購入したインバースを売却する、利益確定を行うために買い方に転じると考えられます。つまり、株の買戻し圧力となります。

今回の戻りは、PPIが前月比で落ち着いたこと、新規雇用保険件数が少なかったことも影響しています。ただ、それ以上に売っていた人間が買い戻したことが、大きかったと思われます。

過去、3~4年間で起こった局面も、売りの主導になったのはインバースERFが多く取引されたときです。今後、短期リバウンドは十分にあり得ると思っています。

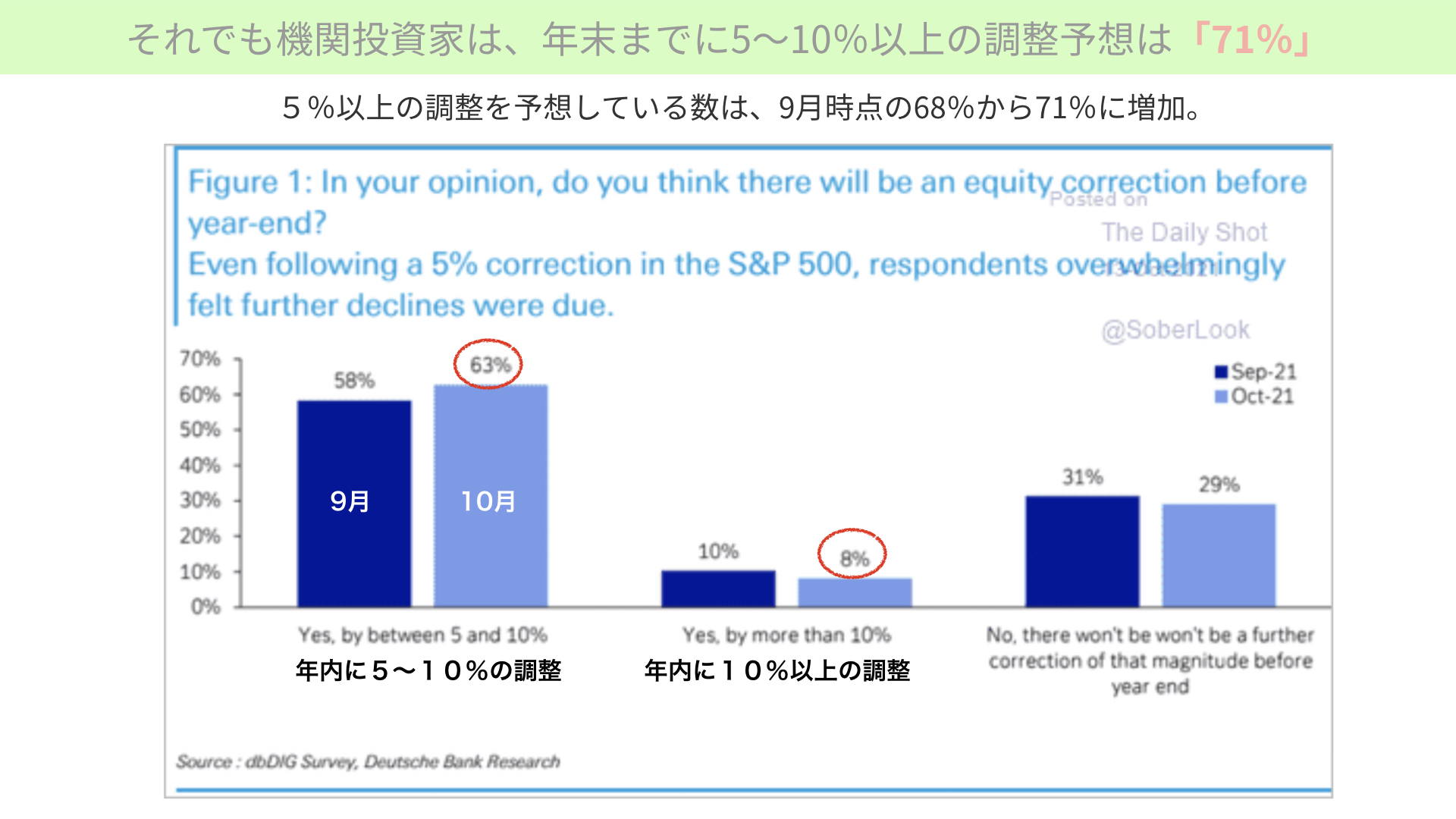

機関投資家たちの中期的な予想

一方、リバウンドの持続性については中期的に見る必要があります。機関投資家たちがどう考えているのかを見てみましょう。

こちらは機関投資家に対するアンケートです。左の棒グラフを見ると、「5~10%の調整が年内にある」が63%。9月から10月で5%も増えています。「10%以上の調整」と考える人は8%(9月10%)と減っていますから、「5~10%程度の調整がある」と見ている人が多いと分かります。

71%の機関投資家が、年内5%以上の調整を見通していることを、皆さんは念頭に置いてください。短期リバウンドがある一方、中期的に見ると、多くの機関投資家たちが下がると予想しているのです。

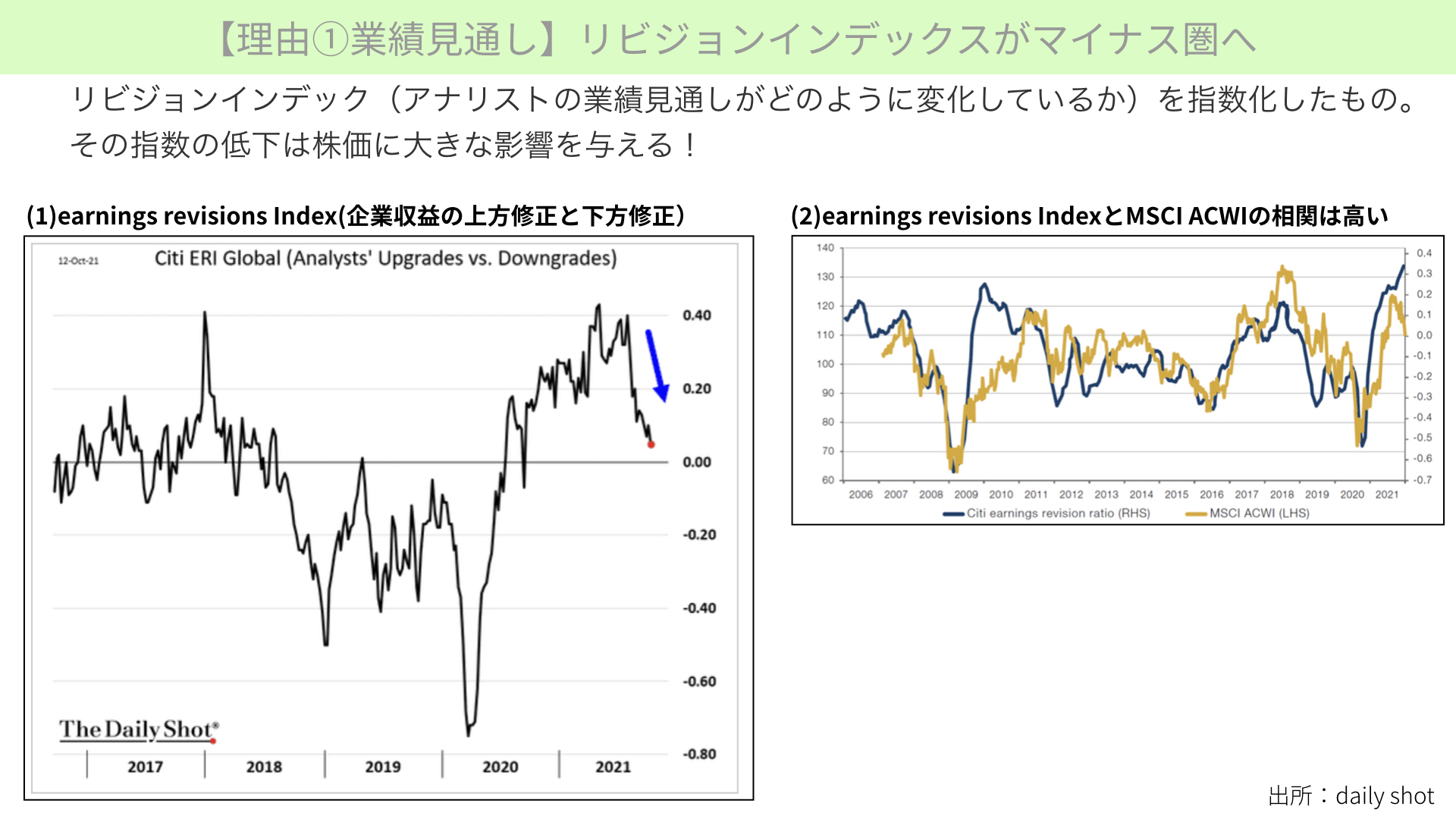

機関投資家が中期的には調整が起こると考える二つの理由①

それはなぜか。二つのポイントからお伝えします。

一つ目。業績見通しがあまり良くないためです。Revisions Index(アナリストによる業績見通しがどのように変化しているかの格付け)を示す、ERI(Earnings Revisions Index)を確認しましょう。これは企業収益が上方修正されているか、下方修正されているかを示しています。

ここ最近徐々に0に近づいています。これは、今まで上方修正されていたものの、最近は下方修正が増えていることを表します。現時点では上方修正の割合が多いですが、ほぼ0に近い状態です。上方修正と下方修正の割合はいずれ逆転するでしょう。そうなれば株に売り圧力がかかると読み取れます。

右のチャートは、青線がERIと黄線がMSCI ACWI(All Country World Index)を示しています。米国株が57%ほど入ったACWIとERIは、非常に高く連動します。ですから、ERIが下がり続ければ世界の株式市場も下がります。

そのことを念頭に入れ、機関投資家たちはアナリストからのレポートで業績下方修正が多くなることを見越し、今後下がり得ると予測し、株を少しずつ処分している人が多いのです。

これは企業業績をベースとした考えで、フィーリングやモメンタムでの売り買いではありません。業績悪化を見ていることがポイントとなります。

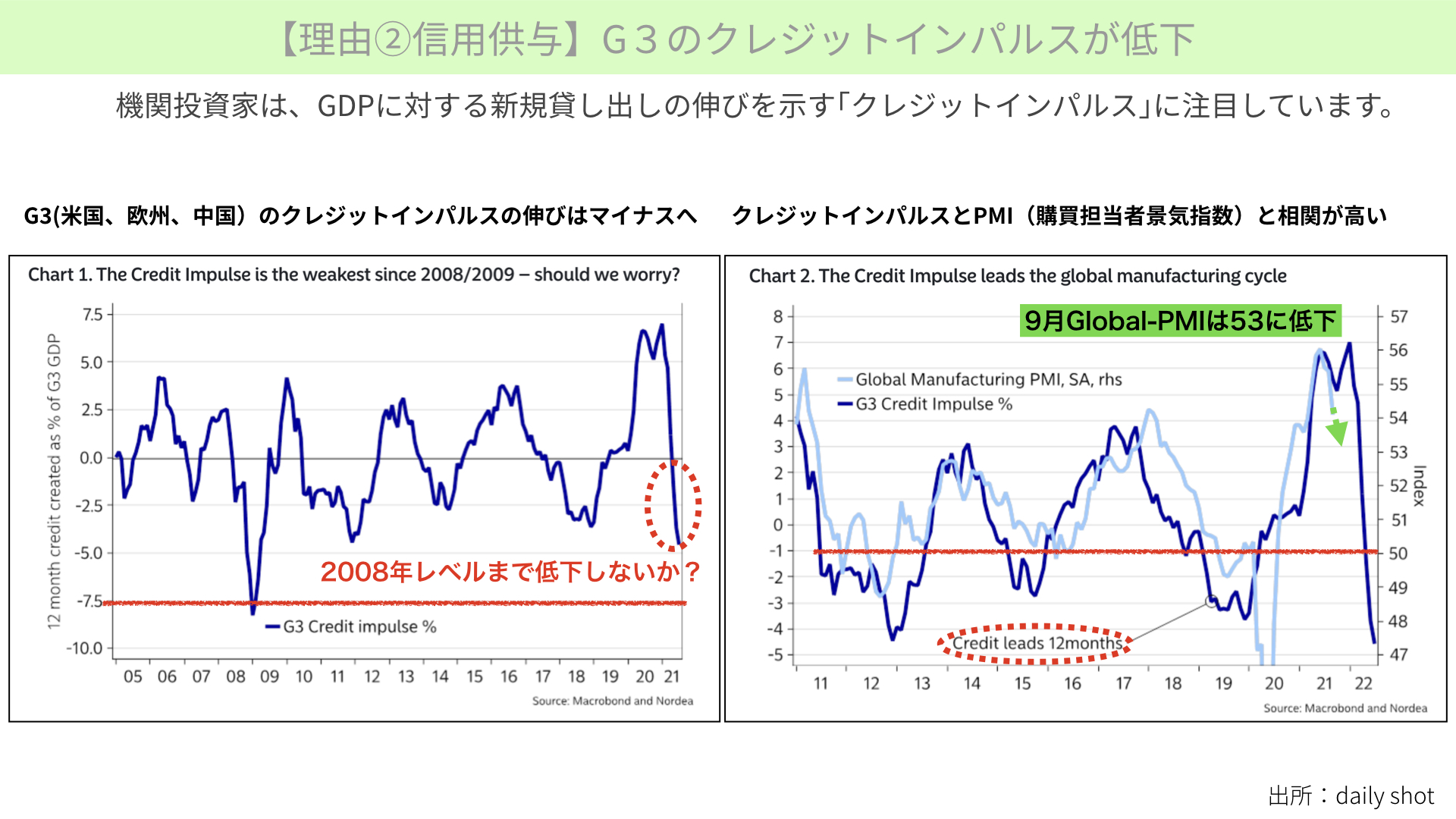

機関投資家が中期的には調整が起こると考える二つの理由②

二つ目のポイントです。G3クレジットインパルスの低下が大きな理由となっています。信用供与と言われるように、銀行や企業に対する信用供与が減ると、それだけ企業活動が悪化することを表したものが、クレジットインパルスです。

こちらはGDPに対する新規貸出量の増減を表したものとなります。クレジットインパルスがマイナスになることは、貸出量が減り、経済、企業活動が圧迫されることを意味します。

G3とは米国・欧州・中国です。左のチャートからは、これら三つのクレジットインパルスがマイナスに突入していることが読み取れます。さらに、2008年レベルまで近づくと言われているほど、貸出量が大きく減ってきていることが確認できます。

次に右のチャートです。クレジットインパルス(新規貸出量)が減ると、PMI(購買担当者景気指数)が先行きとして企業活動の悪化を示す可能性があります。この二つは連動性が非常に高いです。しかも、クレジットインパルスはPMIを12カ月先行すると、過去の統計上出ています。

クレジットインパルスが下がる以上、今後PMIはつられて下がってくるでしょう。しかも、赤線で表したように50を下回る勢いで下がるのではないかと、マーケット、機関投資家は注意しています。

PMIが50を下回ればどうなるのか?

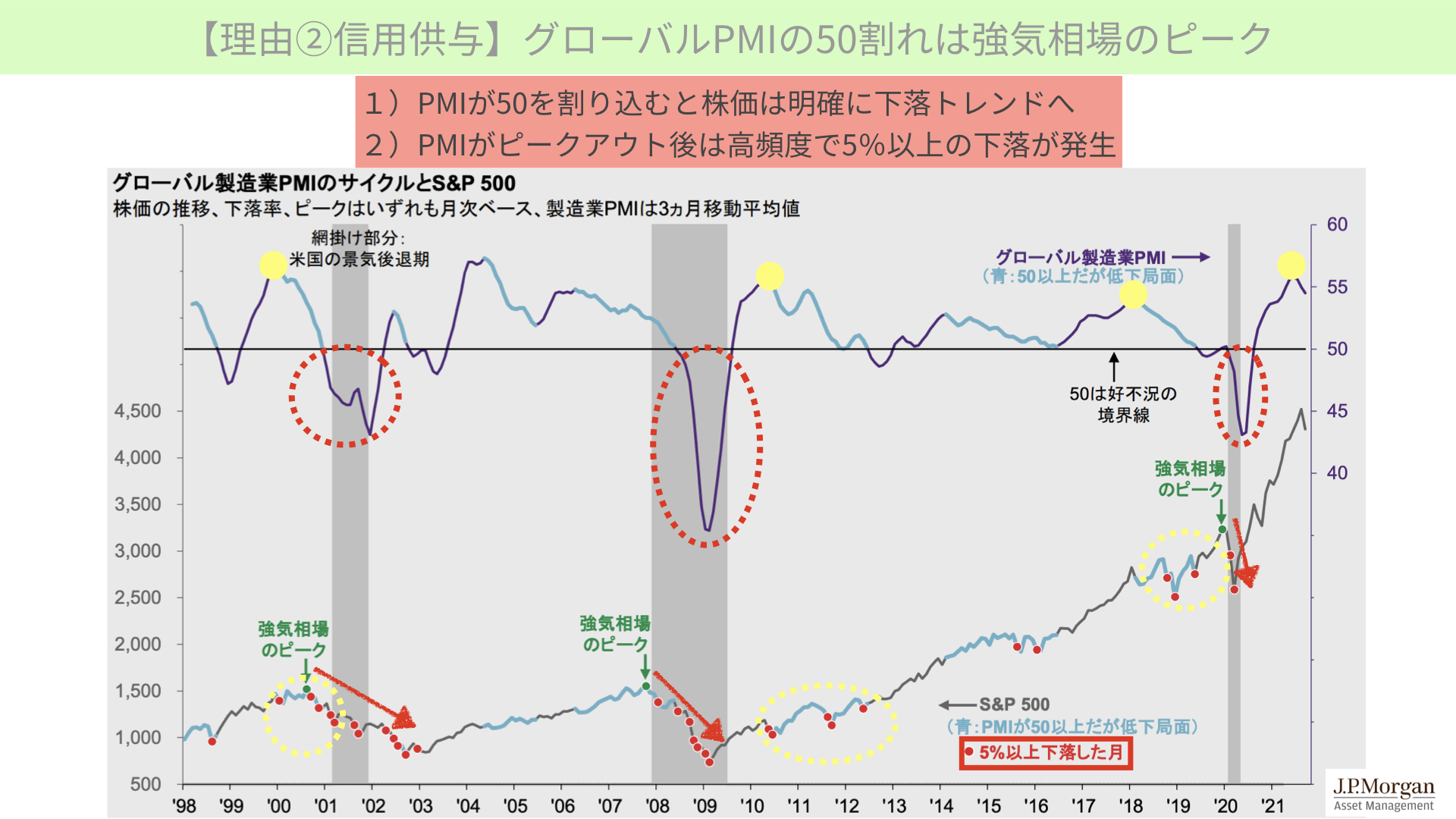

もしもそうなれば、どうなるのでしょうか。こちらはJPモルガンの資料です。1998年から取ったもので、上段がグローバルPMI。下段がS&P500のチャートです。

ポイントの一つ目。PMIが50を割った局面は、過去3回ありました。ITバブル、リーマンショック、コロナショックです。こういった状況では、下段S&P500のように、株価は大きく下落局面を迎えます。50を割ってくれば間違いなく株価は調整局面になると、警戒感を高めている機関投資家は多いです。

二つ目。黄色い丸はピークアウトを表します。今回もPMIはピークアウトをしました。下段の赤丸は、ピークアウト後50を割り込んでいなくとも、S&P500で5%の下落が出ていることを表しています。

つまり、ピークアウト後は5%近辺の小幅な下落を挟み、PMIが50を割ると大きな調整が入ると分かります。今回はピークアウトしていることがほぼ確実とされています。ですから、ここから5%近くの調整を何度か繰り返し、PMIが50を割ると大きな調整が入ると、機関投資家たちが注意していると分かります。

クレジットインパルスの低下後、12カ月遅れてPMIも下落します。PMIが50を割れば大きな調整が入ります。ピークアウト後も、頻繁に5%程度の調整が入ります。

二つの点で、短期的なリバウンドは需給によってあるかもしれませんが。しかし中期的に見れば、機関投資家たちは5%以上の調整があると見越していることになります。

そのため、皆さんにはクレジットインパルスが減ってくるかどうか、まずは注意していただきたいです。そして、企業業績が大きく悪化すれば、それも大きな影響があるとぜひ知っていただければと思います。

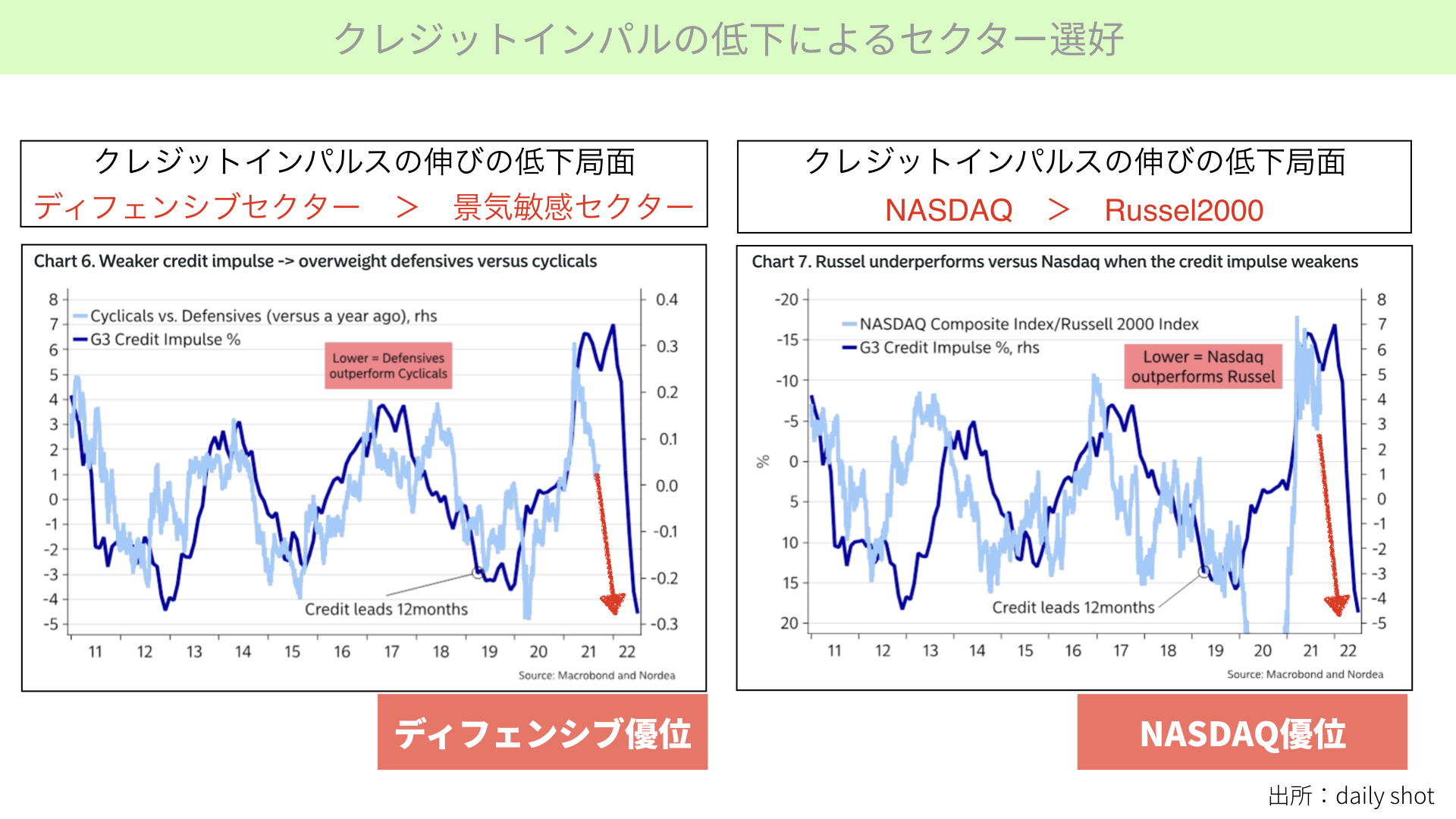

クレジットインパルス低下時のセクター選好

最後に、新規貸出が下がったとき、どういったセクターが優位性を保つのかを確認しましょう。濃い青線がクレジットインパルスです。左のチャートからは、クレジットインパルスが下がると、景気敏感セクターよりもディフェンシブセクターの方が選好され、相関も高いことが分かります。

クレジットインパルスが下がれば、景気敏感株は当然上がりにくくなります。薬品などのディフェンシブセクターは今後1年程度買われやすくなる可能性があるというのが、一つ目のヒントです。

次に右のチャートを確認します。クレジットインパルスが下がると、Russel2000のような中小型株より、高成長のNASDAQが高い優位性だと確認できます。

今日のまとめ

クレジットインパルスやPMIが低下すると、全体の相場としてS&P500が下がります。株式を保有する場合、どういうセクターがいいのか検討されている方は、ディフェンシブセクター、NASDAQの方が高い優位性だとご承知おきください。

もちろん、NASDAQは金利が上昇すると下がりやすいです。一方、資金量が限られてくると選好されやすいという、両方の局面があります。どちらの方が強いのかを見ながら、マーケットは動いていくことを参考にしていただき、今後の投資戦略に生かしてください。

また、クレジットインパルスとPMIが低下していると、マーケットが伸び悩むことは、過去の歴史から考えれば、ほぼ間違いのない事実です。今回も出口戦略に向かっています。

もし量的緩和が続く、出口戦略を先送りするとなれば話は別です。しかし、11月にテーパリングがアナウンスされ、12月からテーパリングがスタートし、月間150億ドルの買い入れ減額を行い、2022年後半から利上げを検討するシナリオの中でインパルスとPMIが下がることがあれば、調整は十分に起こり得ます。このことを踏まえて、マーケットに臨んでいただければと思います。

短期のリバウンドもあります。モメンタムを重視する一方で、中期的な目線も持っていただければ資産管理はうまくいくでしょう。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル