今週は注目を集めるGAFAMの決算発表が集中してあります。

先週まで、アメリカの企業決算は総じて中身が良く、S&P500も高値を更新しました。

しかし週末。ヘッジファンドやいろいろな機関投資家、レポートにおいてGAFAMの決算発表が要注意だという意見が見受けられました。皆さんも緊張感が高まる中で今週を迎えられているかと思います。

本日は事前期待がどうなっているかも含め、マーケットの見通しをお伝えします。

さらに、先週金曜日パウエル議長によるオンラインでの発言がありました。今までとあまり変わらない内容でしたが、そこに大きな方向を示す経済指標として、今週はGDPとコアデフレーターが発表されます。内容が今後どのように影響を与えるかをお伝えします。

[ 目次 ]

先週の振り返り

まずは先週一週間の振り返りです。S&P500もナスダックも総じて株価が上がりました。背景には、19日のジョンソン・エンド・ジョンソンやウォルマート、20日のベライゾンなど、伝統的企業も含めてかなり業績が良かったことがあります。

今まで発表されたS&P500構成会社の中で、8割の企業が上方修正となっています。今回、7~9月期は経済があまり良くない状況だったため、業績もあまり良くないのではと、アナリストも業績見通しをかなり保守的に見ていました。にもかかわらず多くが上回ったことで、今回のGAFAMも上回ってくるとマーケットは当然のように期待しています。

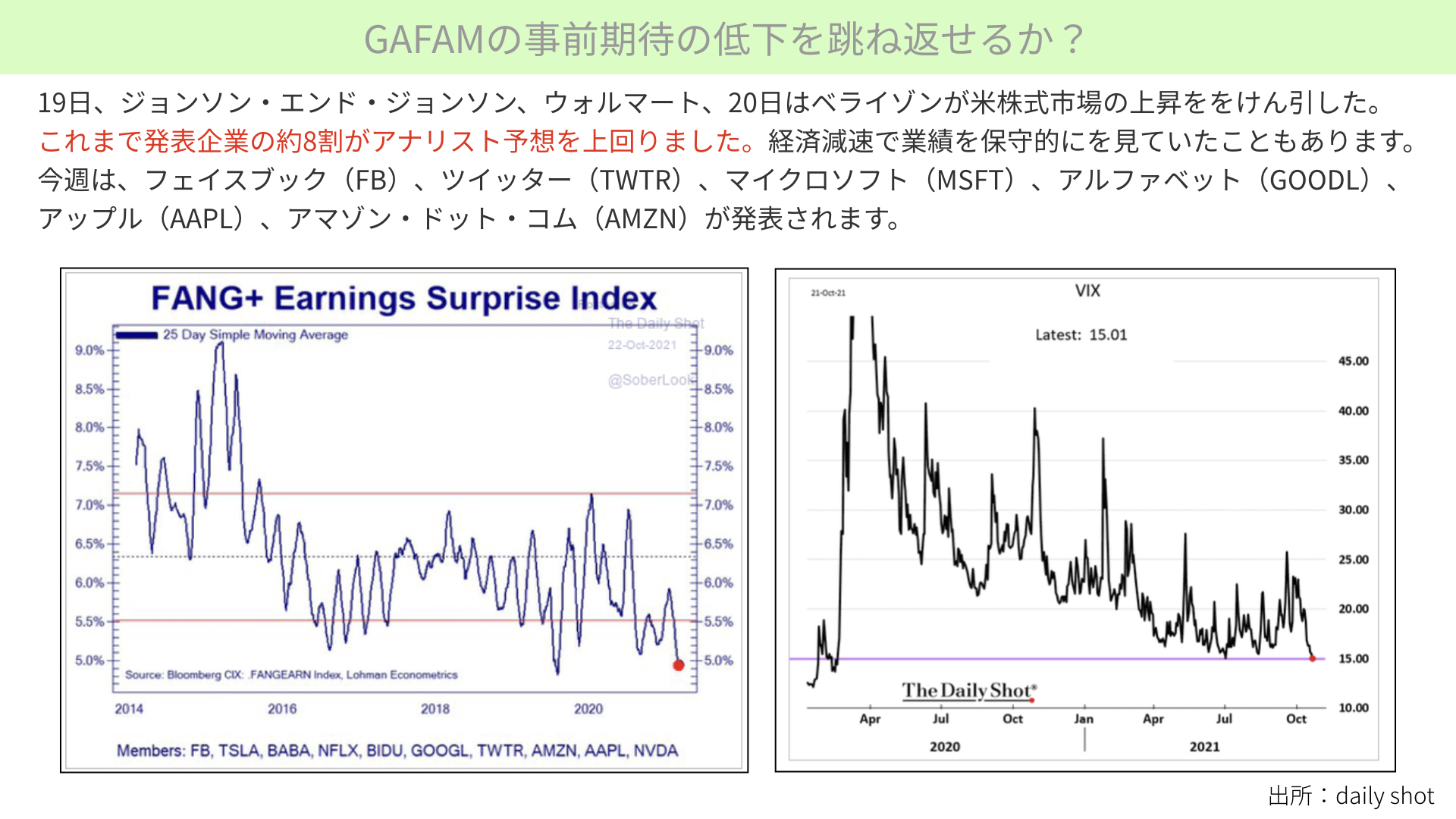

ただ、左のチャートにあるように、GAFAMのサプライズインデックス(業績をどのくらい上回ってくるかを示したもの)は2014年以降最低まで下がっています。GAFAMは発表毎に上方修正が続き、マーケットのけん引役となってきましたが、最近は少し鈍化傾向です。

もちろん成長は続いていますから、こういった株の将来性は高いですが、今までの期待値よりは少しおとなしくなってきているとお考え下さい。

保守的に見られていて上方修正となった8割の企業同様、GAFAMは上回ってくることができるのか。サプライズインデックスの流れを見ると、そんなに簡単ではないと心配されているとお考え下さい。

今週注意すべきポイント

さらに気を付けるべきことが二つあります。

低下するVIX

まずはVIXです。10月22日時点で15.5まで上がりました。VIXは去年3月コロナショック以降の最低水準まで下がっている。つまり、株価のボラティリティが下がっているため、GAFAMの業績が予想を上回らない、もしくは期待を裏切ることとなれば、VIXが急上昇して株価のボラティリティは大きく上がるでしょう。

S&P500の高値更新の中で出遅れる企業

さらに、S&P500の構成会社60%しか50日移動平均を超え切れていません。S&P500はご存じの通り、最高値を更新しています。通常であれば、その構成比のうち90%ほどが50日移動平均を超える。全体的に相場が上がってくるというのが、よくある傾向です。

しかし、今S&P500の高値更新に寄与しているのは一部企業で、4割近くが50日移動平均を超え切れていない苦戦中です。その中でGAFAMがもし期待を裏切れば、S&P500という株価としては崩れやすい環境になると思い、今週の決算を見ていただければと思います。

ですから、少し足元が弱い状況が続いているとお考え下さい。かなり期待を越えなければ、マーケットは崩れやすいのではないでしょうか。

パウエル議長発言について

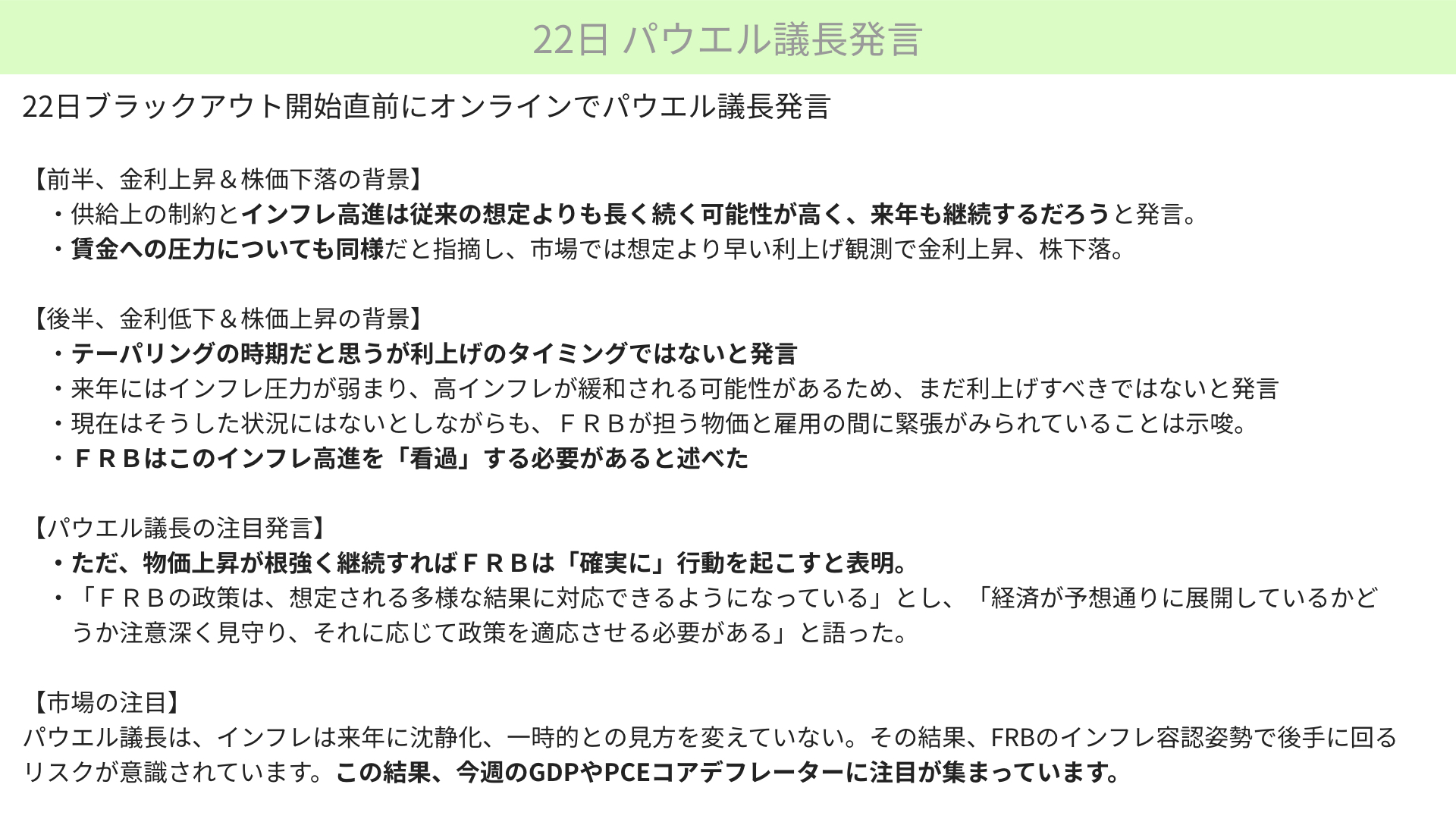

次にパウエル議長の発言です。ブラックアウト(11月2日~3日のFRB高官が発言できなくなる)前の最後のオンライン会合での発言が22日にありました。

中身はよく見慣れた内容でしたが、実は22日金曜日は株価が前半に下落、後半上昇しました。一方、金利は前半に上昇、後半で下落しています。それはオンラインでのパウエル議長発言が前半は悪いように、後半はいいように捉えられたためです。そのことが、今週に大きく影響を与えることとなります。

まず前半です。パウエル議長の発言は、来年もインフレが続くと捉えられました。賃金上昇圧力も続くときっちり言ったことで、市場では想定よりも早い利上げとなると警戒され、金利上昇株安の反応となりました。

一方、後半では、今はテーパリング時期だと思うものの、利上げのタイミングではない。来年はインフレ圧力が弱まり高インフレが緩和されると、前半とは異なったように捉えられています。同じようなことを言っているにもかかわらず、逆のことを言っているかのように捉えられたのです。

そして、現在はそうした状況にないとしながらも、FRBの担う物価と雇用の間に緊張が見られる。つまり、物価が上がり、雇用がうまくいっていないと理解し、今はインフレを看過し雇用を優先すべきだと言っていた。だから、低金利政策が継続されると予想し、金利は低下し、株は上昇するという動きが後半に見られました。

しかし、注目すべきは、物価上昇が根強く継続すれば、FRBは「確実に」利上げ、行動を行うとパウエル議長が述べたことです。FRBとしては想定される多様な結果に対応できるようにしている。今後経済が予想通りに展開しているかどうかを注意深く見守り、それに応じて政策を適応させると言っているのです。

これまでの発言を引き継いだような内容でしたが、今後は経済状況を見て判断していくとしました。その判断材料として、今週予定されている米国GDPとPCEコアデフレーターに注目が集まっています。そんな重要な経済指標を抱える中、GAFAMの決算発表を迎え、緊張感が高まっているとお考え下さい。

米国GDPについて

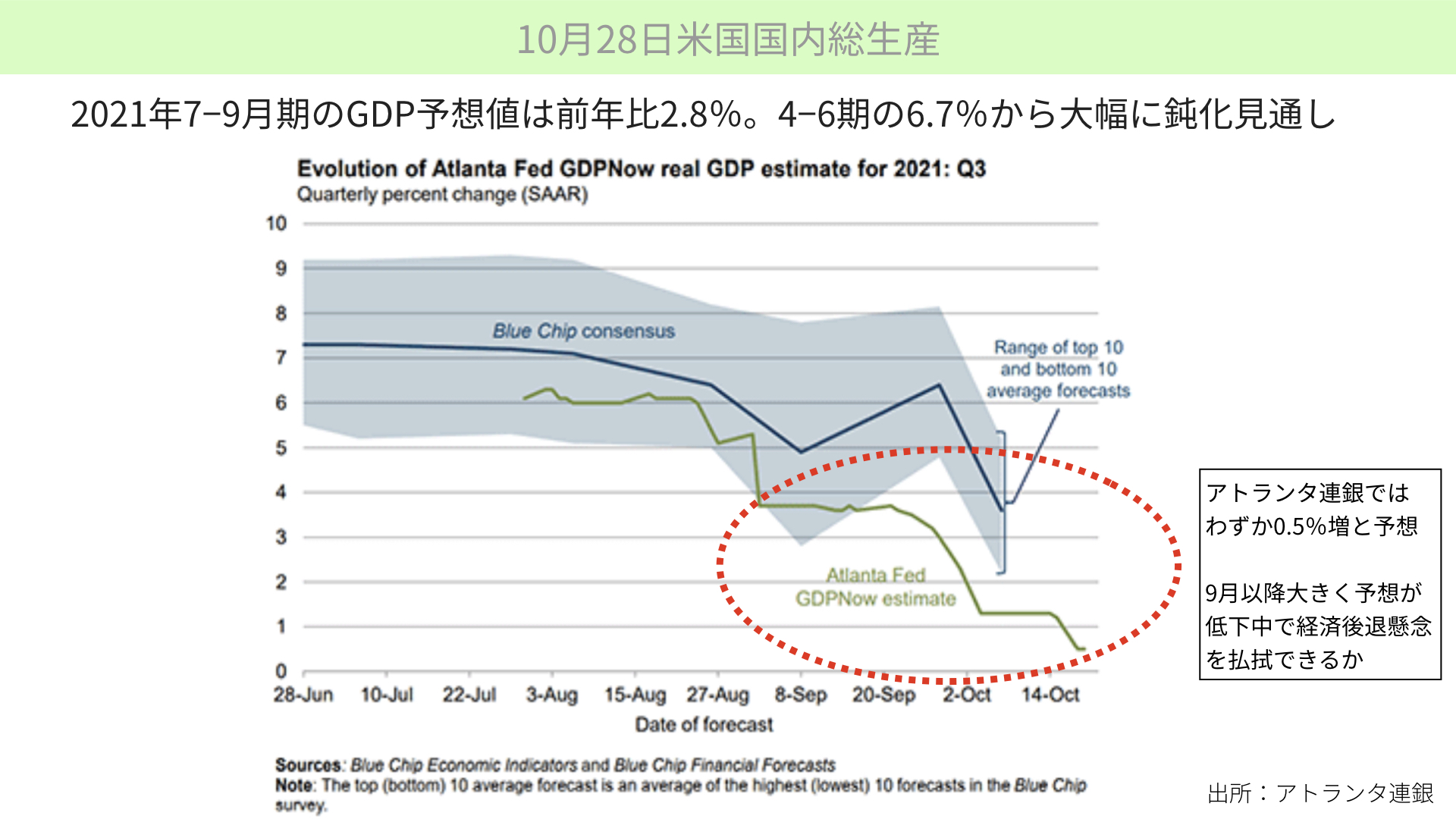

次にGDPを確認します。一般的に、GDPの予想値は前年比で2.8%。4~6月期の6.7%と比較すると大幅に鈍化する見通しです。

アトランタ連銀のGDPNowを見ると、プラス0.5%とかなり鈍化すると予想しています。こういった懸念を払しょくできるかが課題となります。もしも2.8%を大きく下回れば、経済の鈍化に関わらずインフレが進んでいる状態となり、かなり緊張感が高まってくるとお考え下さい。米国GDPは10月28日に発表されます。

個人消費支出価格指数について

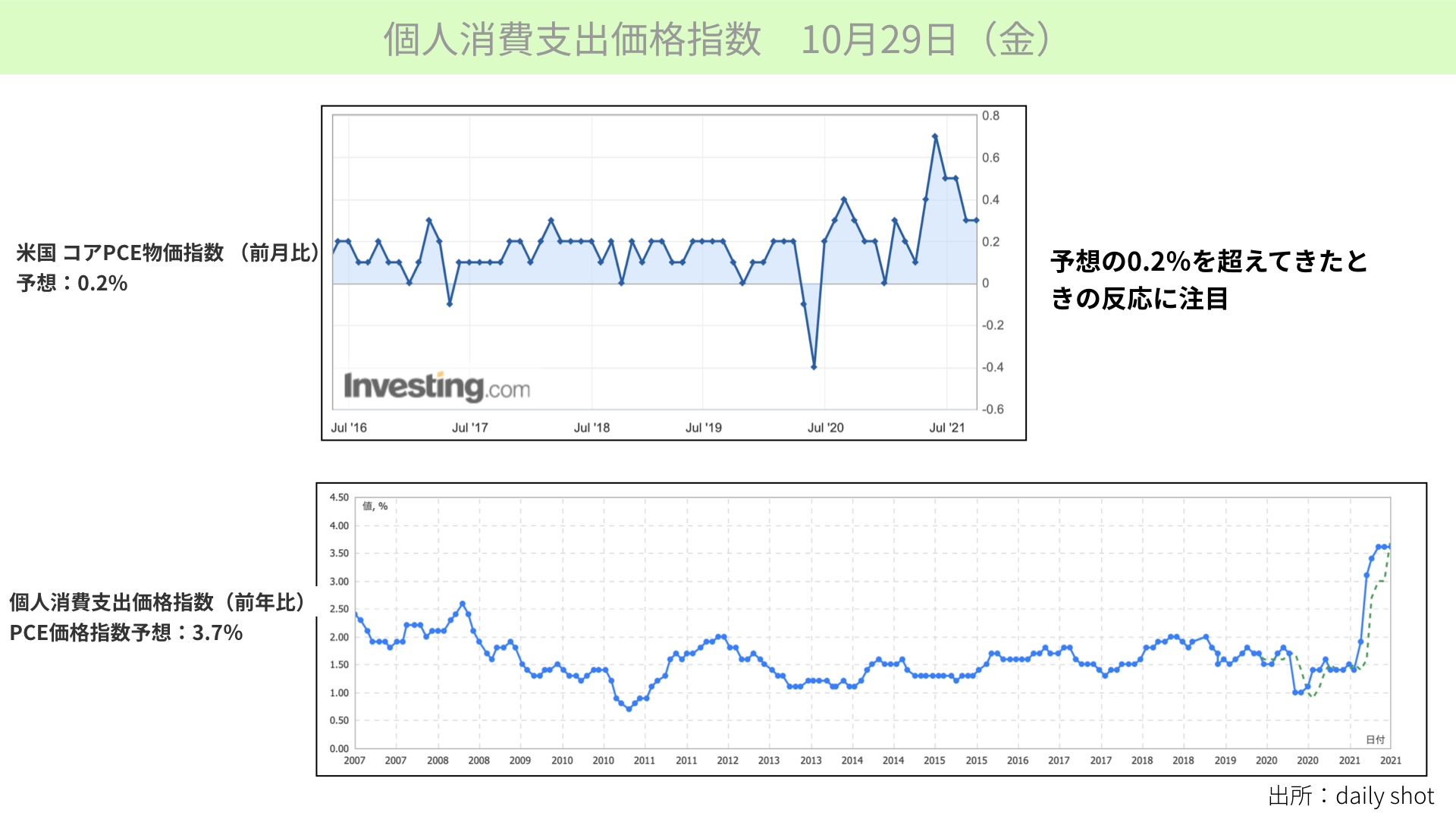

また10月29日には、物価の中でFRBが最も重視するとされるPCEコアデフレーターの発表があります。

上のチャートは前月比、下が前年比です。上の前月比予想は今回0.2%。0.2%ずつ増えれば年間2.4%となります。もし今回、0.3~0.4%と高い数字が出れば、物価上昇の懸念がかなり台頭し、利上げが来年以降増えてくるのではないかと予想されます。

そういったこともあり、10月22日時点の市場調査によると、2022年末までに3回の利上げ予想率が72.5%まで上がっています。

これがさらに上昇すれば、金利上昇を嫌気して金曜前半で起こったようなマーケットの反応、つまり経済の腰折れによる株価下落金利上昇がまた起こり得ますから、このPCEコアデフレーターは注目が必要です。

今日のまとめ

本日のまとめです。まず、先週金曜日にパウエル議長発言があり、今後経済状況を踏まえてFRBは正しい政策行動を取ると改めて伝えました。

インフレ見通しについては、来年も続くとする発言と鎮静化するとの発言の両方がありました。どちらかは正直に言うと分かりません。

しかし、経済として見ていくべき指標として、今週はGDPとPCEコアデフレーターがあります。特にGDPはアトランタ連銀Nowで前年比たった0.5%の増加見込みです。こういった懸念を払しょくするような、市場予想2.8%を上回る数字を出してくれるのか。木曜日は注目が集まります。

さらに金曜日。PCEコアデフレーターで、前月比0.2%の予想に対し0.3~0.4%と増えるかどうかに注目が集まっていると経済指標を見てください。

そして、一週間を通してはGAFAMの決算発表があります。VIXが低下していて、S&P500のうち60%しか50日移動平均を超えていない、マーケットが崩れやすい状況でGAFAMが期待を下回れば、恐らく株価は調整する可能性があります。ここも注意が必要です。

もちろん、GAFAMはすごく伸びる企業です。世界で最も成長率の高い企業ですから、その企業業績が予想を上回れば、拍車をかけるように株価が上がる可能性があります。これを予想することはなかなか難しいですが、もしも崩れたときには崩れやすい状況が整っていることを念頭に置き、リスク管理をしていくことが大事かと思います。

ぜひ今日の動画を参考にしていただき、今週一週間、株式投資に向かっていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル