16日に終了したFOMC、内容としては非常にタカ派でした。その後株価は大きく上昇しています。上昇の背景には、QTについてあまり言及がなかったことがあります。

これまでは、すぐにQTが行われて株価が下落するのではないかと、警戒感が高くなっていました。また、「7回の利上げを行う」と言ったことで、これ以上タカ派的な内容は出てこないだろうと、材料出尽くし感もありました。結果、株価が上昇したと言われています。

この株価上昇はこれからも続くのでしょうか? これは前回の記事でもお伝えした通りです。インフレ、経済減速懸念、EPSの低下などの懸念があります。まだまだ安心できるものではありません。

ウクライナ問題を受け、ハト派的内容になると予想されていたものがタカ派になりました。しかし、あまり条件は変わっていません。また、今回タカ派になったことで株式市場が次の警戒感を持っています。警戒していることについて、今日はお伝えしたいと思います。

イールドカーブが逆転すると、リセッションになるとよく聞かれます。具体的に、イールドカーブがリセッションにどういうふうに関係しているのかを、過去の実績を踏まえてお伝えします。ぜひ最後までご覧ください。

※リセッション:景気後退

[ 目次 ]

市場予想とFRBのドットポイント

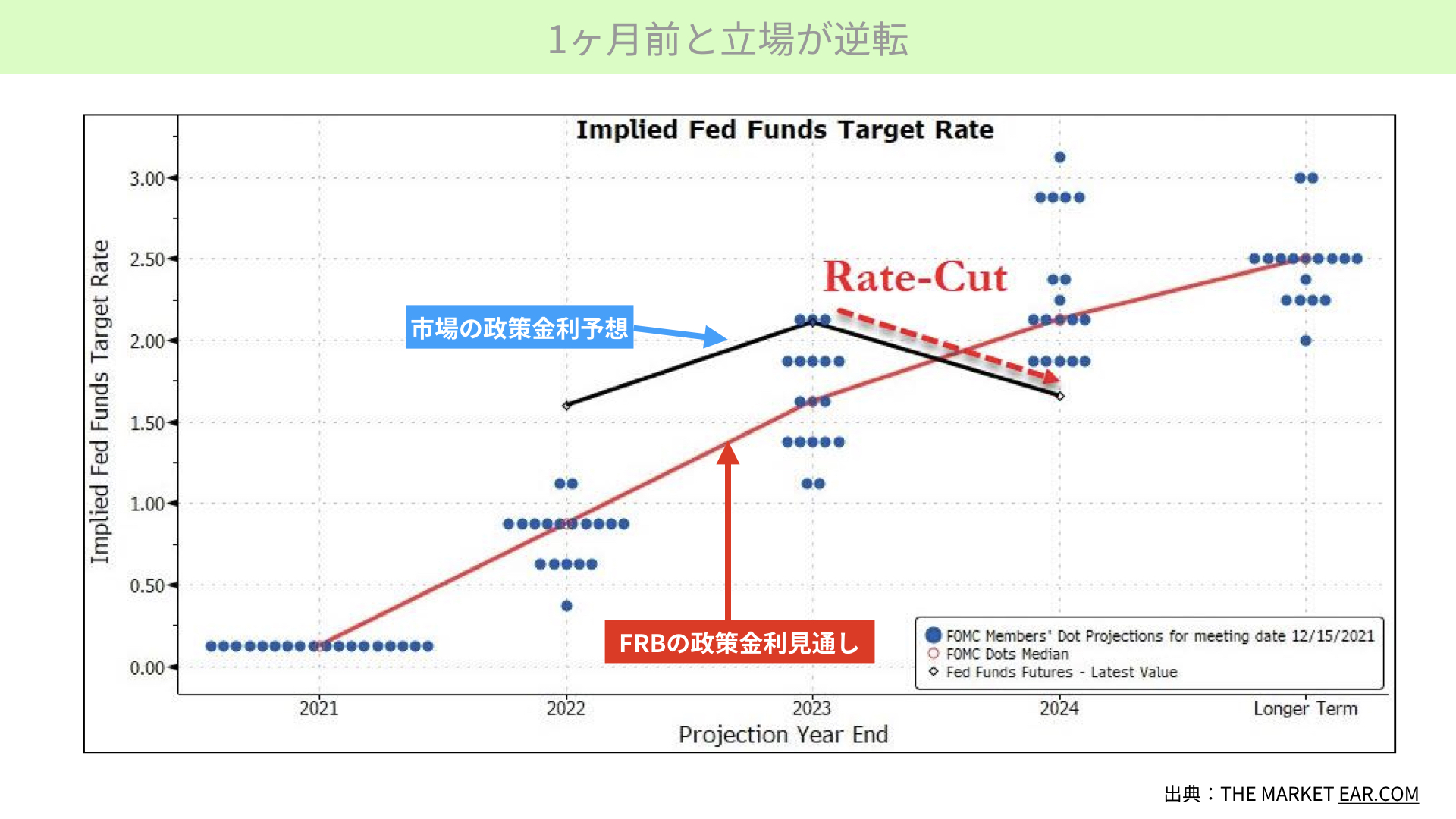

1ヶ月前と立場が逆転

元々1ヶ月前まで、マーケットはどのように見られていたのでしょうか。黒線が市場の金利予想、赤線がFRBの政策金利見通しです。

マーケットは、金利を上げないとインフレを退治できないと考えていました。しかし、FRBは金利を低いままでどうにかできるとしていました。結果、ビハインドザカーブによって景気後退に陥るのではないかと、1ヶ月前から話題になっていました。

※ビハインドザカーブ:政策の出遅れ、政策ミスによる景気後退

今回のタカ派的内容を踏まえ、今回はどういうふうに変わったのでしょうか。

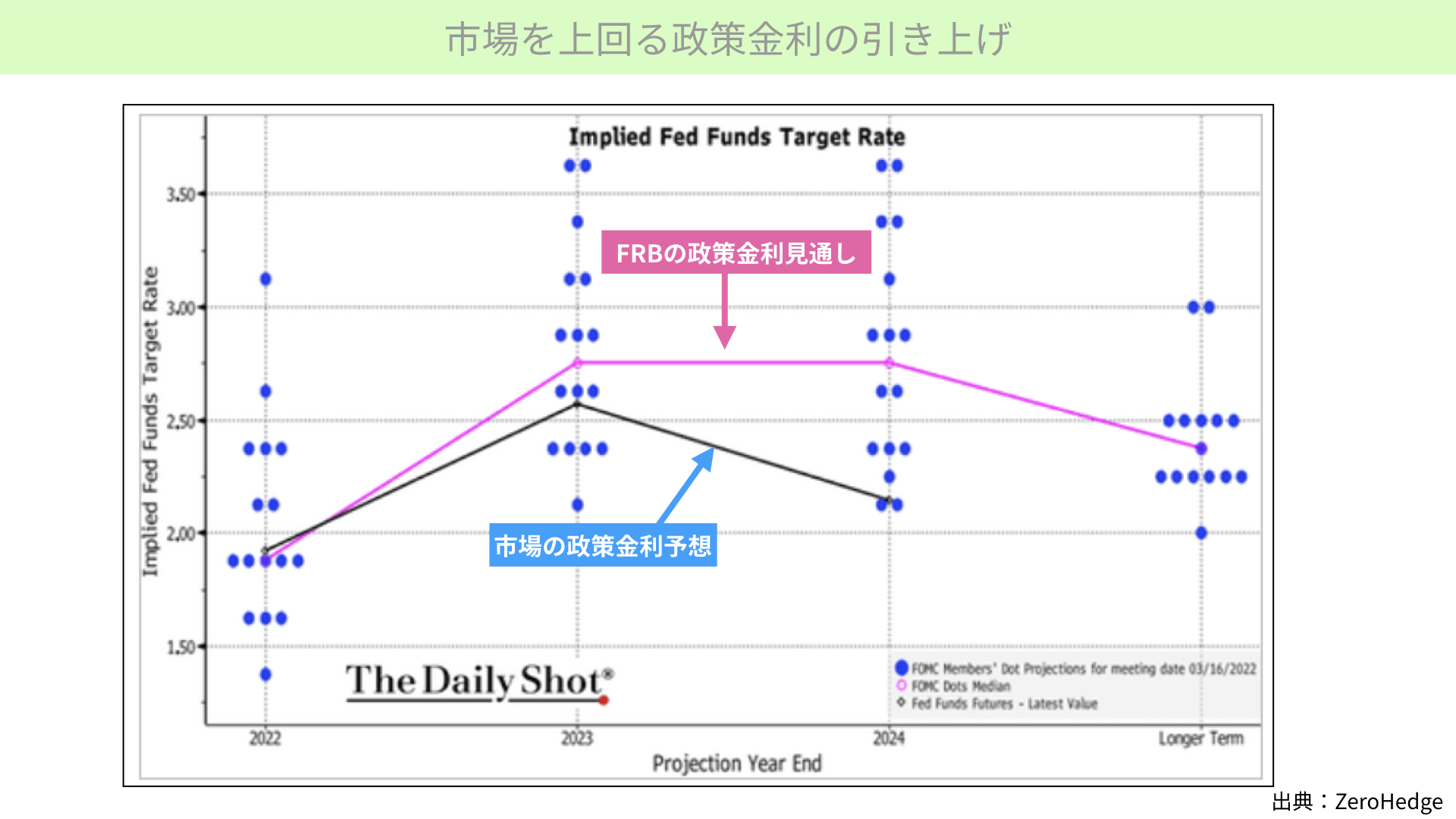

市場を上回る政策金利の引き上げ

今年は7回の利上げを行うことを予定しています。今回を含め、今年全ての回で利上げを行うことになりますので、かなりタカ派的な内容となっています。そのため、ピンク線で表した政策金利見通しは、2022年末が1.9%、2023年には2.75%まで金利を上げると予想されています。

市場はそこまでの利上げはできず、2024年は利下げすると織り込まれています。しかし、FRBとしては2023年、2024年も利上げを高いままで維持できると、強気な態度を取っています。

金利が出遅れると考えられていましたが、金利がインフレを退治する姿勢を見せたことで、インフレによる景気後退の懸念は払しょくできています。ここについては非常に良い内容でした。

ただ、FRBの強気な発言内容を本当にできるかどうかは、マーケットとしては現実的ではないと判断している部分があります。さらに、FRBが出した資料を見ると、難しいのではないかとも思えます。こちらをご覧ください。

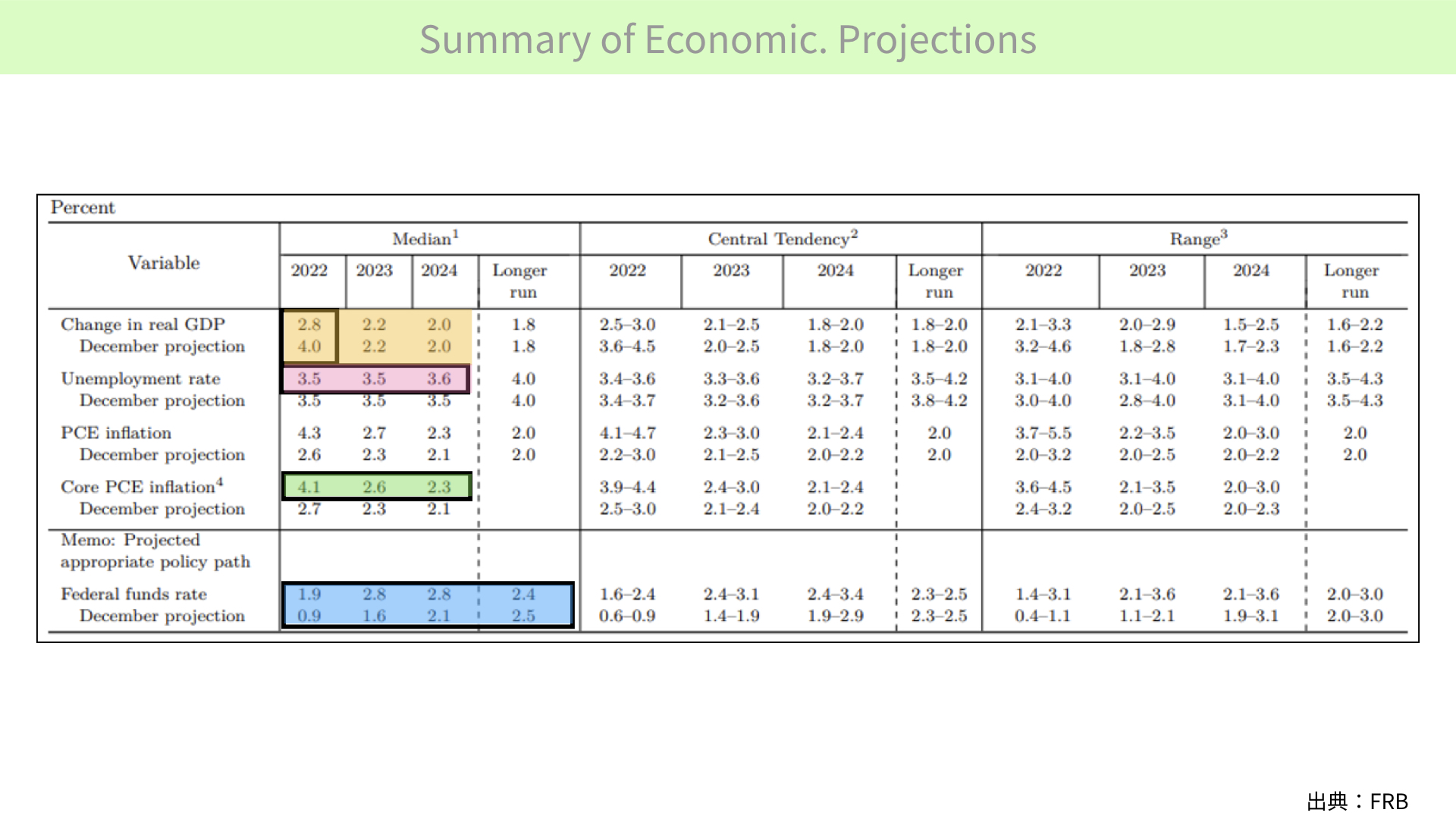

Summary of Economic. Projections

これは、SEPと言われる経済見通しです。黄色網掛け部分、GDPの見通しは2022年が2.8%となっています。前回が4.0%としていましたので下げる形ではありますが、それでも大きな成長です。2023年、2024年も2.2%、2.0%と、3ヶ月目の予想と変わらず強い成長としています。

ですが、青網掛け部分をご覧ください。目標とする政策金利は、2022年度末に1.9%まで利上げし、2023年、2024年には2.8%まで利上げするとしています。長期平均の2.4%を上回るまで、利上げを行うと示したことになります。

これだけの利上げを行っても、黄色網掛け箇所のようにGDPは強い成長を続けると言っていることとなります。さらに、ピンク網掛けで表した失業率をご覧ください。3.5%と低いままだとしています。経済、雇用の減速がない状態で、利上げが可能だと自信を示しているのです。

ただ、少し違和感のある箇所があります。緑網掛け箇所をご覧ください。FRBが目標とするコアPCEは2%です。しかし、先ほどお伝えしただけ金利を上げたとしても、2022年は4.1%、2023年は2.6%、2024年は2.3%となっています。金利を上げても、3年間物価が高い状況が続きそうです。

これだけ強気な金利見通しでも、さらなる利上げを行わないと物価が抑えられないのではないかと、マーケットは懸念しています。

また、黄色網掛けで示したような経済が維持できるかどうかも、かなり疑問視される兆候が金利から見てとれます。

イールドカーブとリセッション

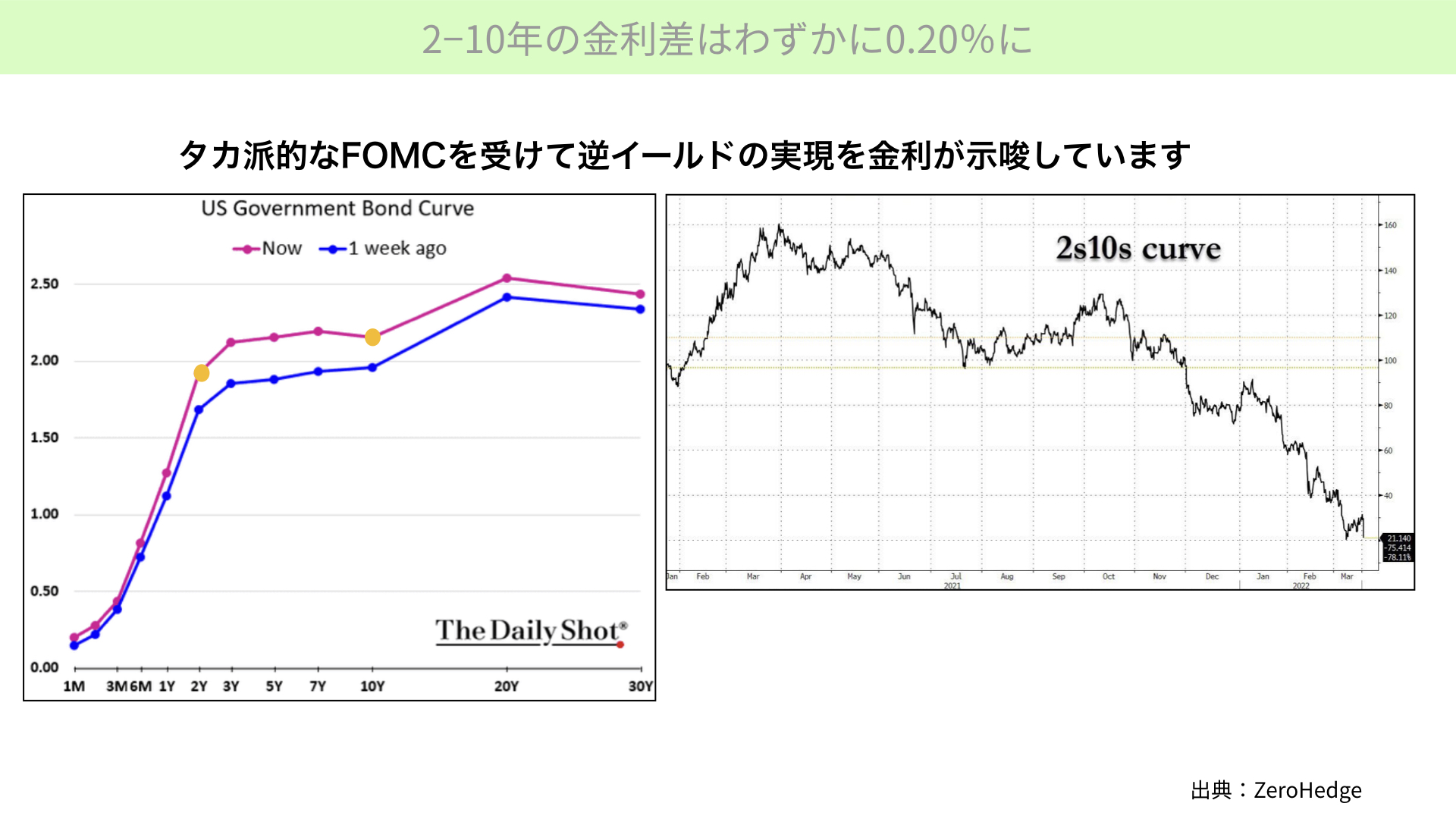

2-10年の金利差はわずかに0.20%

こちらはイールドカーブです。左のチャート、青線が1週間前、ピンク線が今となります。2-10年金利は全体的に上がってきてはいます。しかし、黄色丸で示したように2年金利と10年金利差がかなり狭まっています。

右のチャートは2年、10年の金利差を表したものです。0.2%まで金利差が縮まっています。2年、10年の金利差が逆転する、2年の金利の方が高くなると逆イールドとなり、景気後退が訪れるのではないかとの懸念がされています。

では、逆イールドになったとき、本当にリセッションとなるのでしょうか?

逆イールドが発生してからのリセッションまでの期間

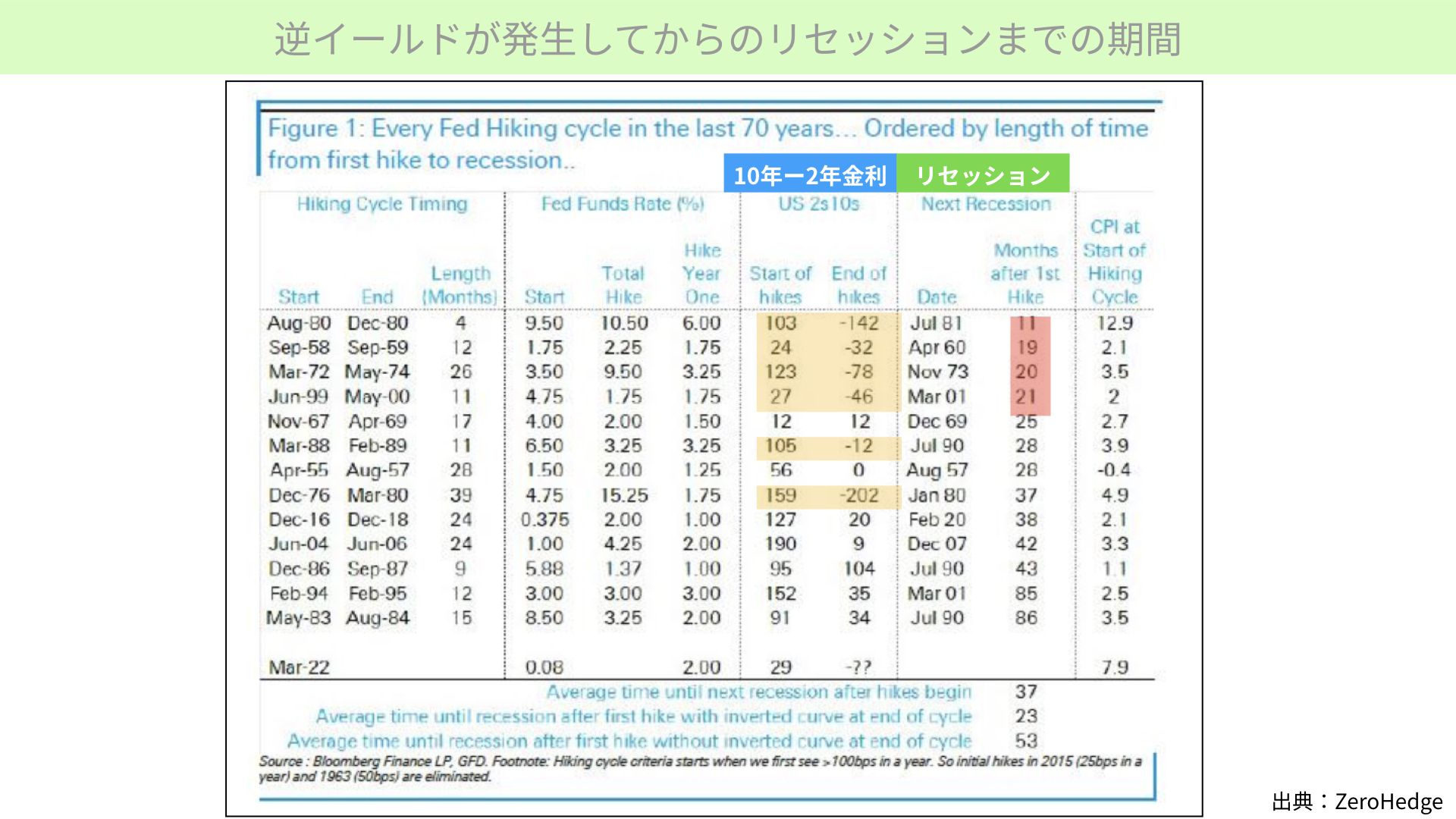

これは過去の利上げを分析したものとなります。左には利上げをいつスタートし、いつ利上げを終えたか、何ヶ月間利上げを行ったかが書かれています。

その右はFFレートです。順に、スタート時のレート、終了時のレート、何%の引き上げがあったかが表されています。

そのとき、何が起こったのでしょうか? 青く塗られた列、2年、10年の金利差を表した箇所をご覧ください。※表記の数字は、103=1.03%、24=0.24%を表します。

1980年8~12月の4ヶ月間、開始時は1.03%の金利差がありましたが、終了時には-1.4%となり逆イールドが発生しています。黄色網掛けは、2年と10年の金利差がマイナスとなった逆イールドの発生個所です。逆イールドが発生した後、景気後退が訪れるまでの周期が非常に短いことが分かります。

リセッションの列、赤網掛け部分をご覧ください。1行目、利上げスタートからたった11ヶ月でリセッションが訪れています。2行目、利上げスタートから19か月目にリセッションが来ています。逆イールドが発生すると、1~2年以内にリセッションが訪れていることが分かります。

現在、既に0.2%しか金利差がない状態です。いつ2年金利が10年金利を上回ってもおかしくありません。さらにPCEコアデフレーターを抑えきれない状況となれば、さらに利上げが必要になるかもしれません。

そう考えれば、逆イールドが起こる可能性があります。そして過去の統計からは、逆イールドが起こると、かなり短い期間でリセッションが起こっていることが分かります。

逆イールドが発生してからのリセッションまでの期間

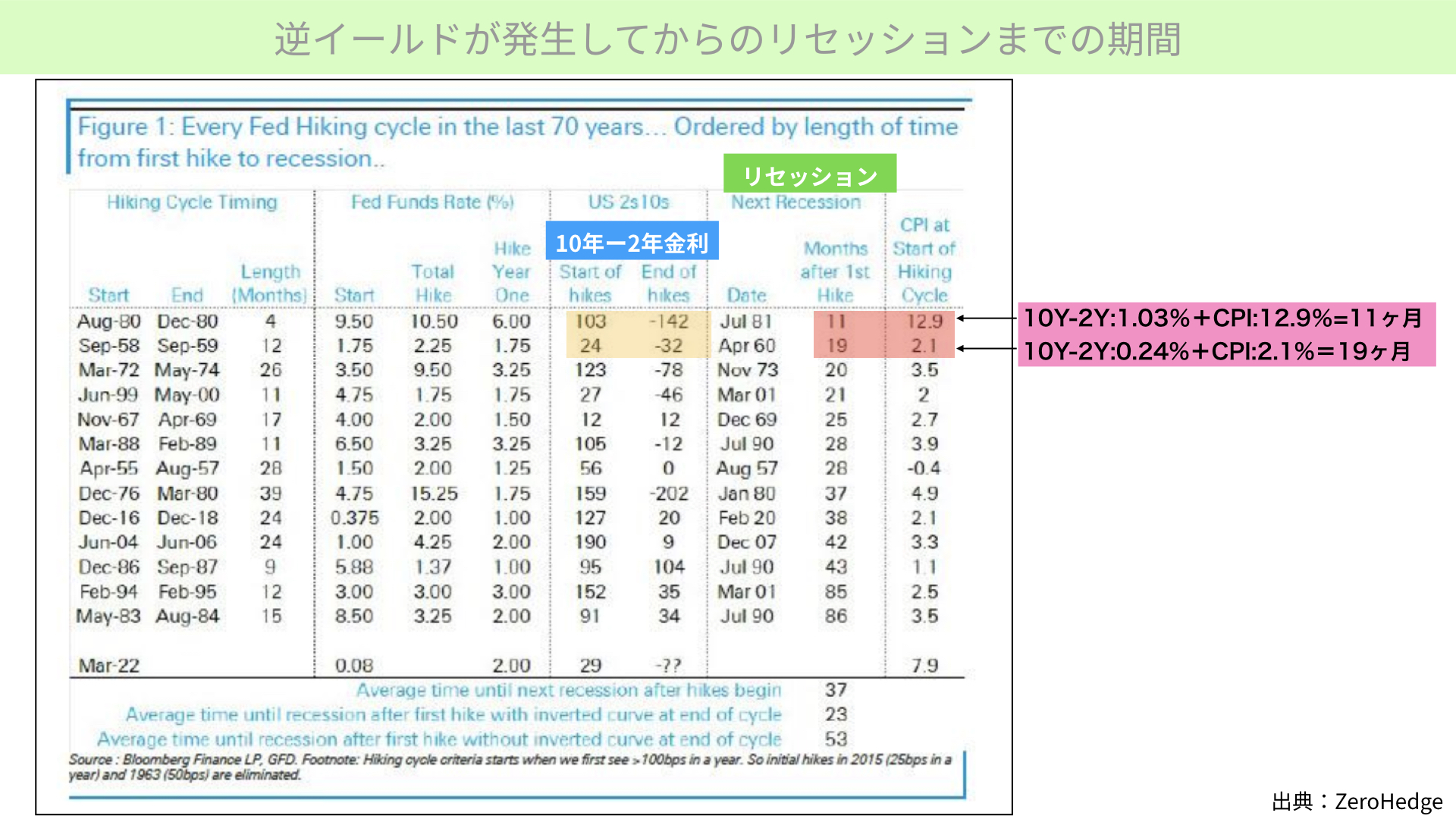

さらにこちらをご覧ください。1行目、利上げ後11ヶ月でリセッションが起きたときの数値です。2年と10年の金利差が1.09%、CPIが12.9%となっています。インフレが非常に高かったことが分かります。

現在、10年と2年の金利差が0.2%しかなくなっています。CPIも7.9%と高くなっています。リセッションまで11ヶ月あるかどうかの判断はできませんが、少なくとも1行目とかなり近い状況だとは言えます。

次に2行目、19ヶ月でリセッションが起こったパターンをご覧ください。2年、10年の金利差が0.24%となっています。CPIは2.1%でした。現在のCPIは7.9%ですから、これだけ物価が高いと19ヶ月もかからずにリセッションが来る可能性があると、過去の事例からは言えます。

1~2年後のリセッションであれば、株価はまだまだ堅調に推移すると考える方も多いかと思います。しかし、リセッションと株価の関係で見れば、株価が先に反応する傾向があります。

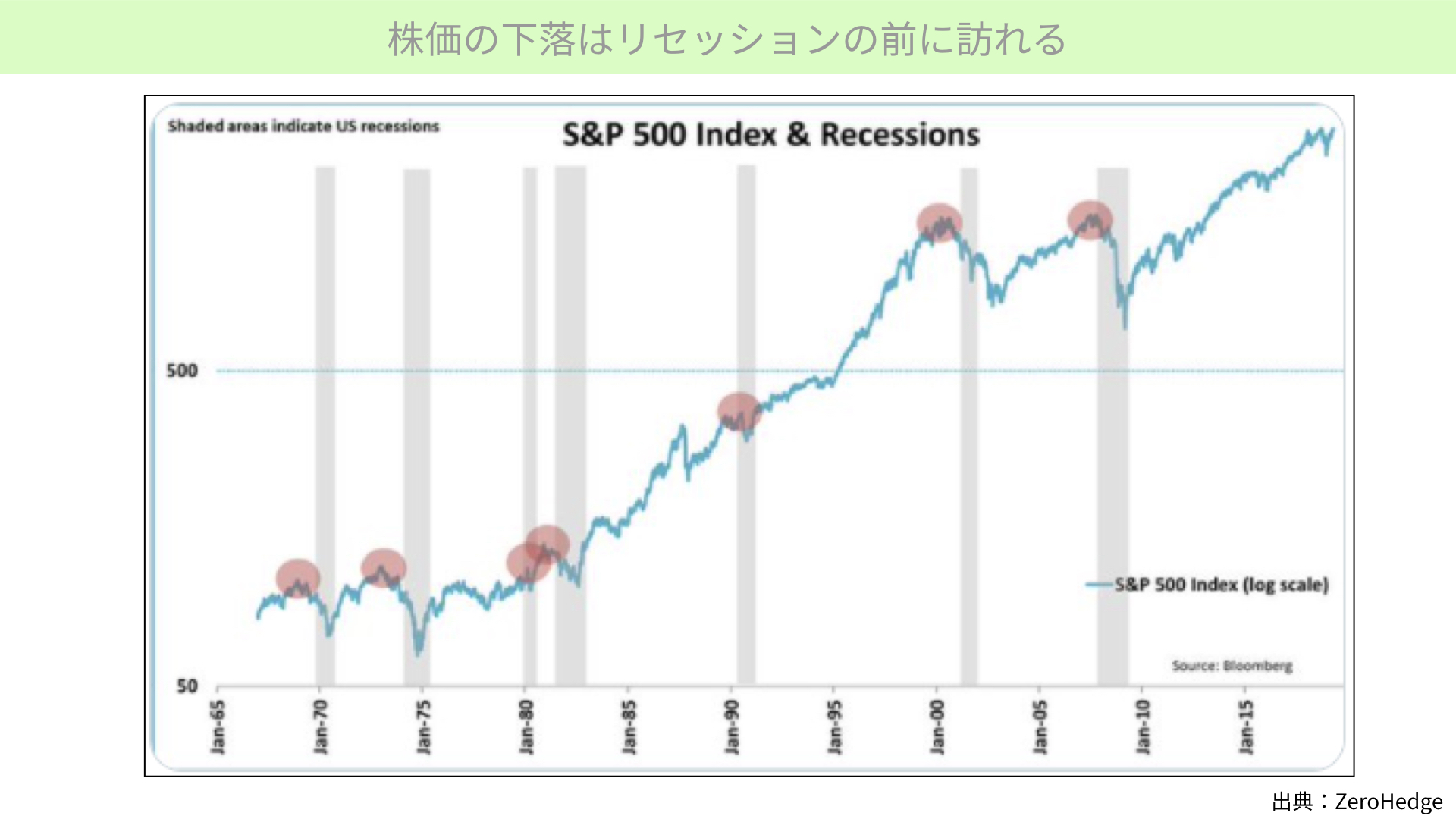

株価の下落はリセッションの前に訪れる

こちらのチャートは、グレー網掛けがリセッション、青線がS&P500です。グレー網掛けに行く前に、S&P500はピークを付けています(赤丸部分)。その後、リセッションの最中は株価が下がる傾向があります。

今回、リセッションが約1年後に来るのであれば、その前から株価が下がり始める可能性があります。そのことをマーケットが警戒していると、ぜひお考えください。

今年は7回、来年もさらに利上げを行うとしています。しかし、それでもコアPCEは2%を割らないと考えられています。利上げがさらに追加され、QTが激しくなる可能性もあります。そうなれば、逆イールドとなってリセッションが近付きます。その前に株価調整が起こりますから、そこに対する警戒感が高まっているとお考えください。

FOMCの内容に、今回は好感されました。今後はどう変化していくのでしょうか? こちらをご覧ください。

今後気になる点

気になる点は二つです。

一つは、QTについて明確なプランがパウエル議長から示されなかった点です。4月7日の議事要旨にて、QTがどのように議論されたかを確認しようとのむきが出てくるでしょう。4月7日が近付くにつれ、株価は警戒感が高まる可能性があります。

ただ、5月に入ってすぐ利上げするとのニュアンスではありません。実際には6月以降の実施となると言われています。しかし、そうではなかったり、さらに大きな金額での売却となったりすればサプライズとなります。この点が注意です。

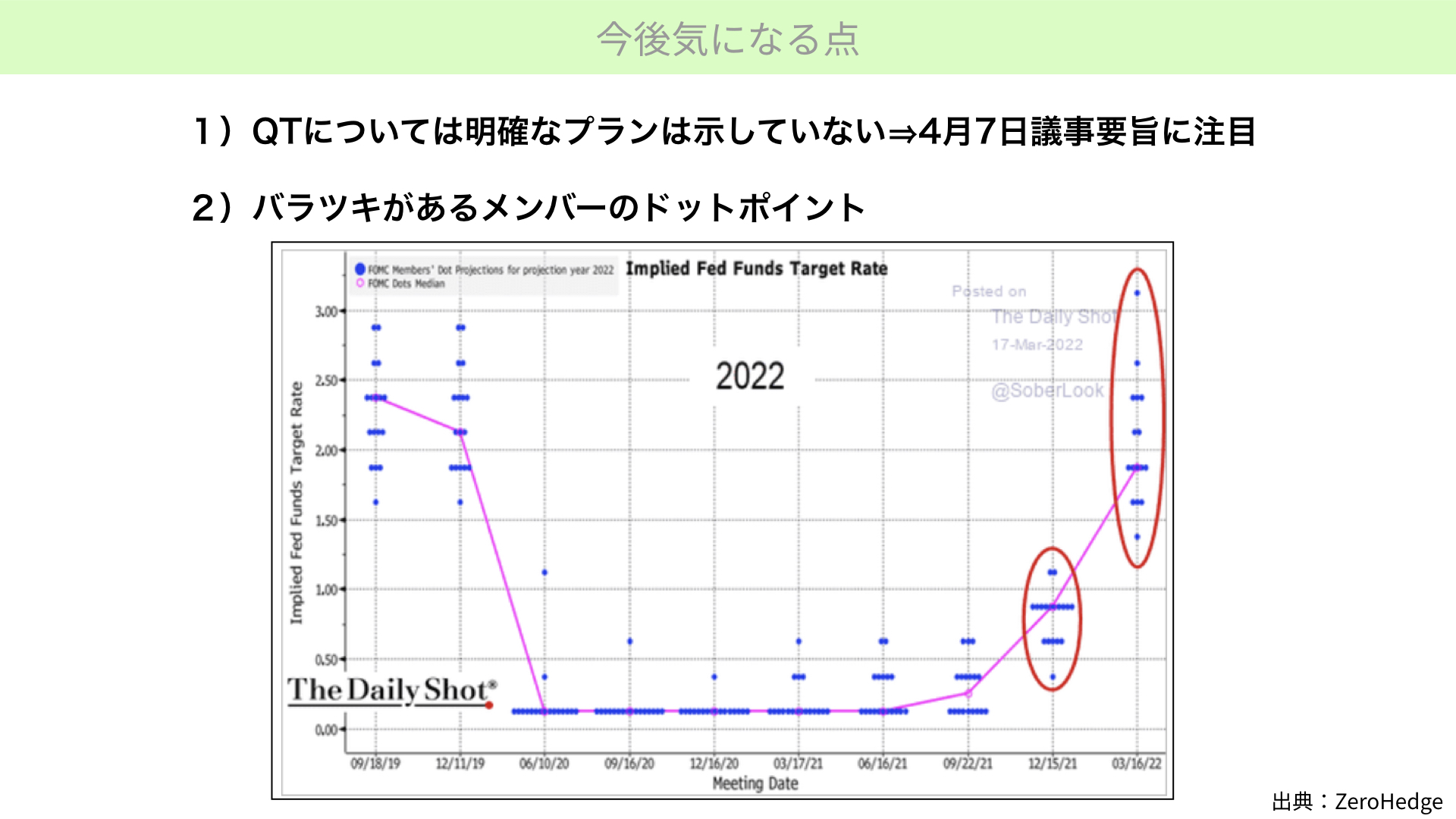

次に、チャートをご覧ください。こちらはドットポイントです。

※ドットポイント:どのくらいの利上げが必要かを、参加者が投票したもの

今回は一番右、赤丸箇所となります。かなり意見が分かれています。最も強気な参加者は、年3%以上(毎回0.5%)の利上げとしています。それ以外を見ても、タカ派、ハト派がかなり大きく分かれている状況です。関係者にかなり迷いがあること、正しい政策金利が7回かどうかもまだまだ確定していないことが分かります。

意見にばらつきがある以上、今後のかじ取りは難しいと言えます。そういったこともマーケットは来週以降意識するかと思います。

今、株価は大きく上昇しています。これは売っていたポジションを買い戻していることもあります。しかし、今後時間が経つと共にFOMCの内容を吟味して冷静になれば、こういう問題点がある、リセッションが近付くと考えられる可能性があります。

株価は慎重に見てもいいタイミングと言えるでしょう。しっかりと方向性が出るまで確認していいかと思います。こういった内容を参考にして、来週以降も相場に臨んでいただければと思います。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル