先週の雇用統計でかなり強い内容となりました。雇用者数は、予想を大きく上回る52万人超、失業率も3.6%から3.5%に低下しています。

雇用統計に内容については、二つ仕事を持っている人たちの雇用者数が上乗せになっていること、労働参加率など、数字がすぐに信頼に値するかどうかは別だとも言われてはいます。ただ、雇用が強いという事実はあるかと思います。そういったことから金利が少し上昇している状態です。

金利上昇を受け、金曜日だけで見るとNASDAQはマイナス、S&P500に比べるとアンダーパフォームしている状況です。今後金利が上がるようであれば、1ヶ月近くマーケットをけん引してきたグロース株の成長は鈍化する可能性があります。そういった影響が今後どうなるのか、簡単に見ていきたいと思います。

[ 目次 ]

株価上昇の背景

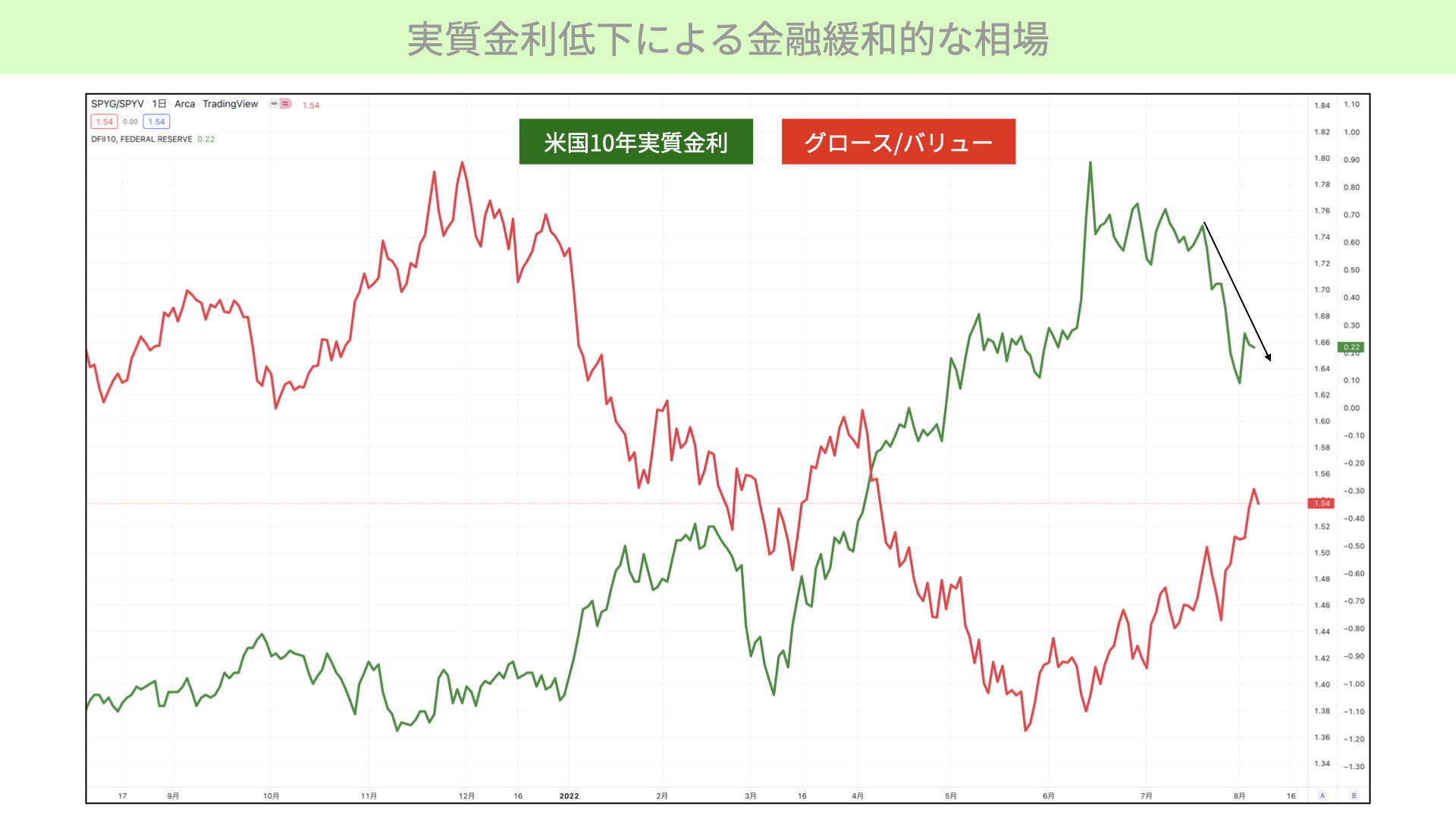

実質金利低下による金融緩和的な相場

こちらは米10年実質金利とグロース/バリューの割合を調べたものです。まず、赤いチャートはグロース/バリューのレシオです。赤いチャートが上昇すると、グロース株がバリュー株よりもパフォーマンスは良くなります。

一方、緑の実質金利が下に向かう、低下することは企業から見ると利益が上がりやすく、投資家から見るとバリエーションが高くなりがちです。成長力の高いグロースの方が上昇すると、皆さんに知られているかと思います。今回のグロース、バリューの成長、1ヶ月近くの大幅なリバウンドは、実質金利低下によって支えられていることは皆さんもある程度ご存じでしょう。

そんな中、金曜日に10年実質金利が0.1%近く上昇しました。その背景には、雇用統計が強かったことで、今後金利が上がってくるのではないかとマーケットが警戒したためです。

今後の見通し

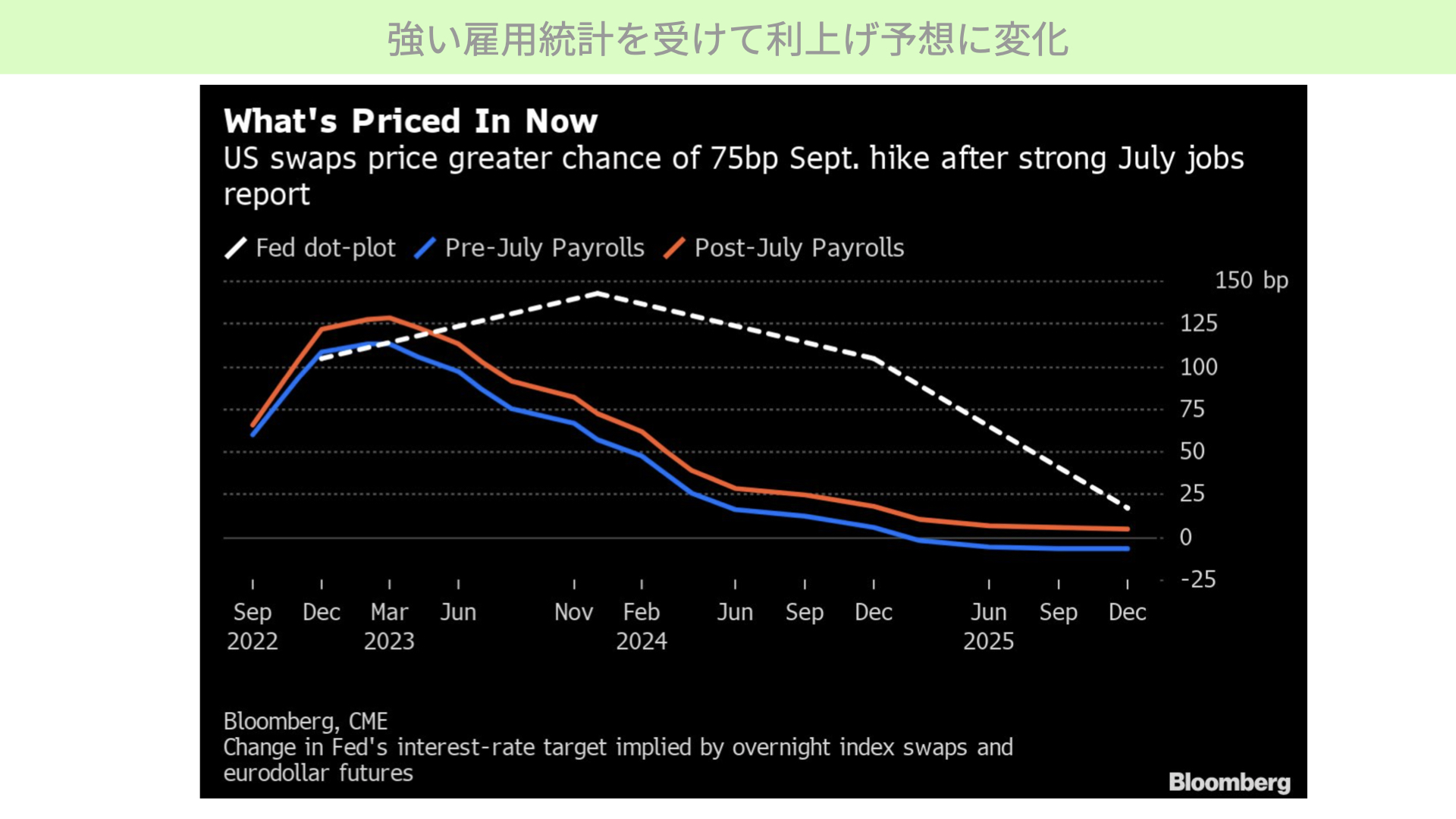

強い雇用統計を受けて利上げ予想に変化

こちらの、ブルームバーグからもらった資料をご覧ください。青いチャートは雇用統計前の金利動向、赤いチャートは雇用統計後の今後の政策金利がどうなるのかです。雇用統計前から雇用統計後に比べると、利上げ幅が予想を上回っています。9月利上げが0.5から0.75に大きく上昇したのです。

このように雇用を見ていくと、景気が強いのではないかとして、さらなる利上げを行って行かなくてはならないと言われています。今後も10年の金利が再び上昇し、実質金利が上昇してくる可能性が高いとマーケットは反応、その結果金曜日にNASDAQが下がったことに注目が必要です。

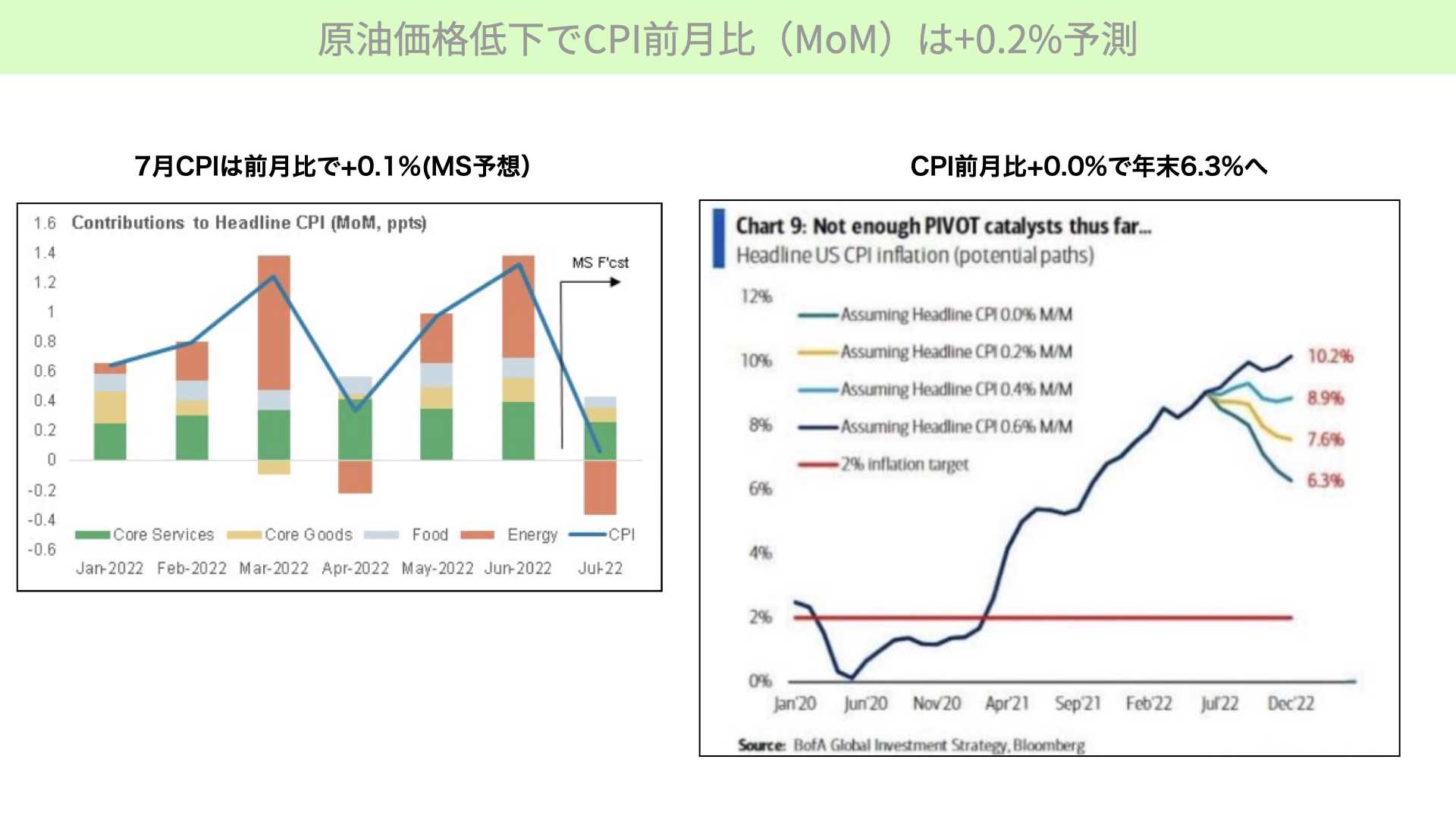

原油価格低下でCPI前月比(MoM)は0.2%予測

さらに、こちらをご覧ください。10日、注目を集めるCPIが発表されます。まず、左のモルガンスタンレーの資料からです。前月比で+0.1%しか物価が上がらないとの予測です。市場予測平均としても+0.2%です。赤のエネルギー、原油価格がマイナスになったことが影響するためです。そのため、物価が落ち着いてきた、金利上昇が必要なくなると予想する向きもあります。

右のチャートをご覧ください。もし前月比で物価上昇、CPIが0.0%だとしても、22年末のCPIは前年比で6.3%だと、バンクオブアメリカが示しています。

黄色いチャートのように、前月比0.2%が続いた場合には年末7.6%。そして、前月比0.4%あれば、8.9%。前月比0.6%であれば10.2%と、前月比0.1%と物価が落ち着いたように見えても、年末6.3%と、まだまだ物価が高い水準が続くのではないかと、数字で出ています。ですから、今月のCPI発表受け、前月比であまり伸びていないから物価が下がってくると捉えると、マーケットとしては、年末段階ではまだ物価が高いと考えている可能性があると、注意していただければと思います。

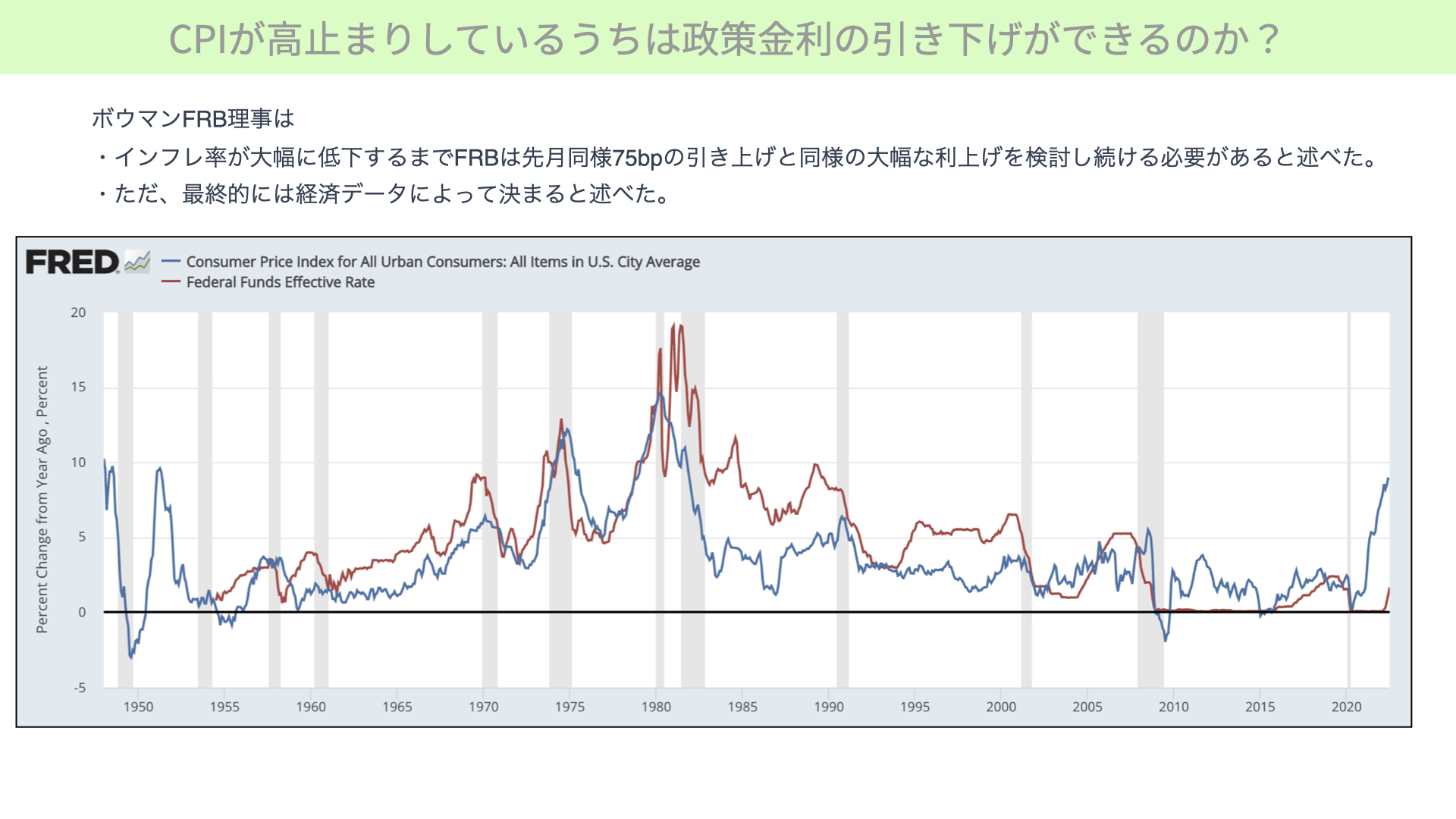

CPIが高止まりしているうちは政策金利の引き下げができるのか?

次にこちらをご覧ください。赤いチャートが長期のFFレート、政策金利で、青いチャートがCPIの前年対比です。見てもお分かりの通り、青いCPIが9%を超えて大幅に上昇しており、それを赤いチャートの政策金利が追いかけています。青いチャートのCPI、赤いFFレートがこれだけ大きく乖離した状態で、FFレートを利下げに転じるというのは考えづらいです。仮に年末のCPIが6.3%まで下がったとしても、FFレートとの差は大きく乖離していますから、金融政策は来年以降も引き続き続くのではないか、10年金利も上昇するのではないかと、マーケットは注目しています。

さらに、週末にボウマンFRB理事は「9月利上げは0.75でもいいのではないか」と、タカ派的な発言をしています。もちろん、最終的には経済データを基に決めると言っているものの、来月も0.75と言っているということは、CPIが少し下がった程度では、なかなか利下げに転じることが難しいと予想されています。

金利上昇の株価への影響

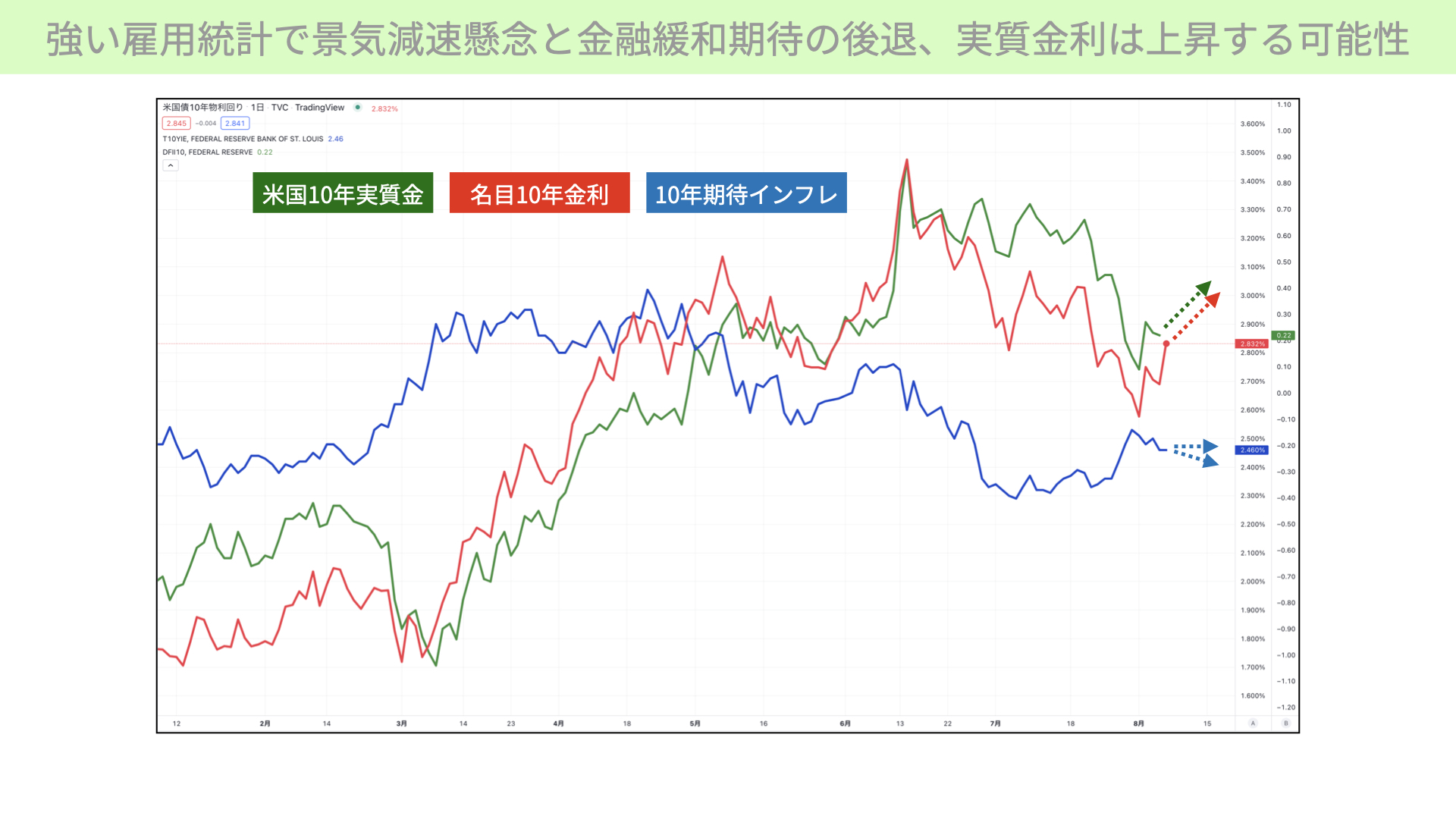

強い雇用統計で景気減速懸念と金融緩和期待の後退、実質金利は上昇する可能性

その結果、米10年実質金利がどうなるかです。10年実質金利は10年名目金利-期待インフレ率です。

まず、赤い10年金利から。CPIの動き、雇用統計の後のマーケットの織り込み方を見れば、名目金利は上昇すると考えていいでしょう。期待インフレ率は金利上昇による引き締めが続く、インフレを鎮静化する、もしくは景気減速の可能性が頭に残っていることから、横ばい、もしくは若干低下すると予想されています。

そのため、緑の実質金利は少し上昇する可能性があります。10年実質金利が上がるということは、冒頭でも見たように、グロース株の成長のオーバーパフォーム鈍化となれば、マーケットのけん引役としては少し荷が重くなると考えていいでしょう。

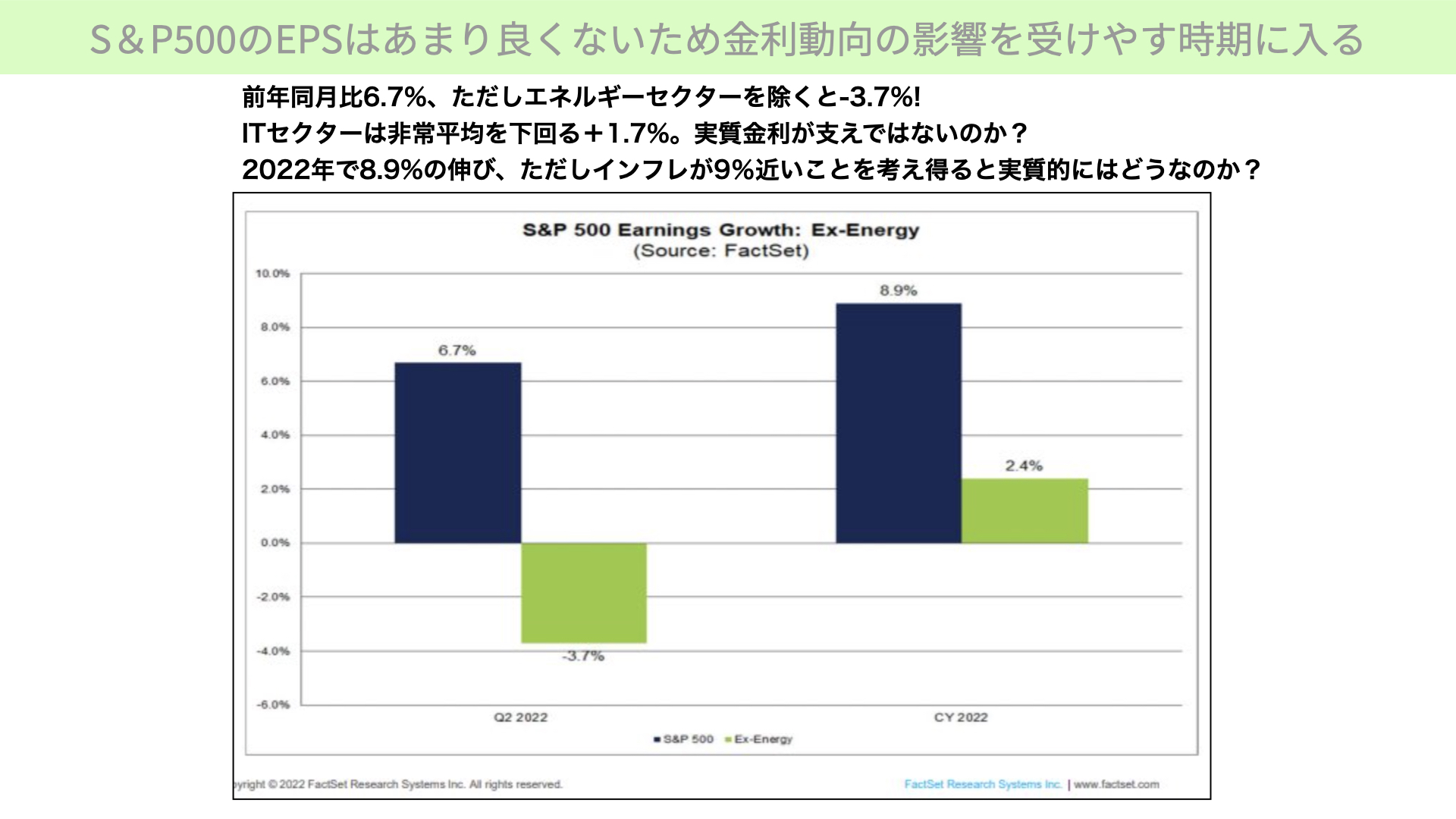

S&P500のEPSはあまり良くないため金利動向の影響を受けやすい時期に入る

さらに、金利を受けたマーケットの動きだけではありません。企業業績はS&P500の90%が終わりました。その結果をご覧ください。

S&P500の90%の企業決算発表が終わり、前年同月比で6.7%の成長となると左のチャートで出ています。ただし、エネルギーセクターを除くとマイナス3.7%と、ほとんどがエネルギーセクターによって稼がれています。それ以外のところでは、あまり業績が伸びていないことが確認できます。

さらに今回、マーケットを引っ張ってきたグロース株の中心となるITセクターは、平均を上回る1.7%のプラスです。実質金利の支えがなければ、もしかすると株価は売られたのではないかというぐらい、あまり業績が伸びていない状況だと覚えておいてください。

そして、2020年通期でいけば、8.9%の予想が立っているもの、物価が9%近くだと考えれば、EPSも名目のため、ほとんど成長していないといません。さらに言えば、通期で考えてエネルギーセクターを抜くと、2.4%しか成長していないこととなります。

今後エネルギーセクターの業績が原油安で悪化することがあれば、S&P500全体が売られてもおかしくない。そんな企業業績になっていることがポイントです。今までの段階で見ても分かる通り、先週の雇用統計で景気減速はいったん先送りになりました。そのことで金利は少し上昇し始めています。

さらに、今週CPIの数字が予想より弱かったとしても、年度末におけるCPIの数字は高いままです。FFレートが上がってくれば、10年金利も上がると予想されます。この二つの要因から、今後10年金利が上昇してくると、実質金利は上昇と、株価にとって向かい風となる可能性があります。金利動向で5日から、この風向きが出てきていることに注意してください。

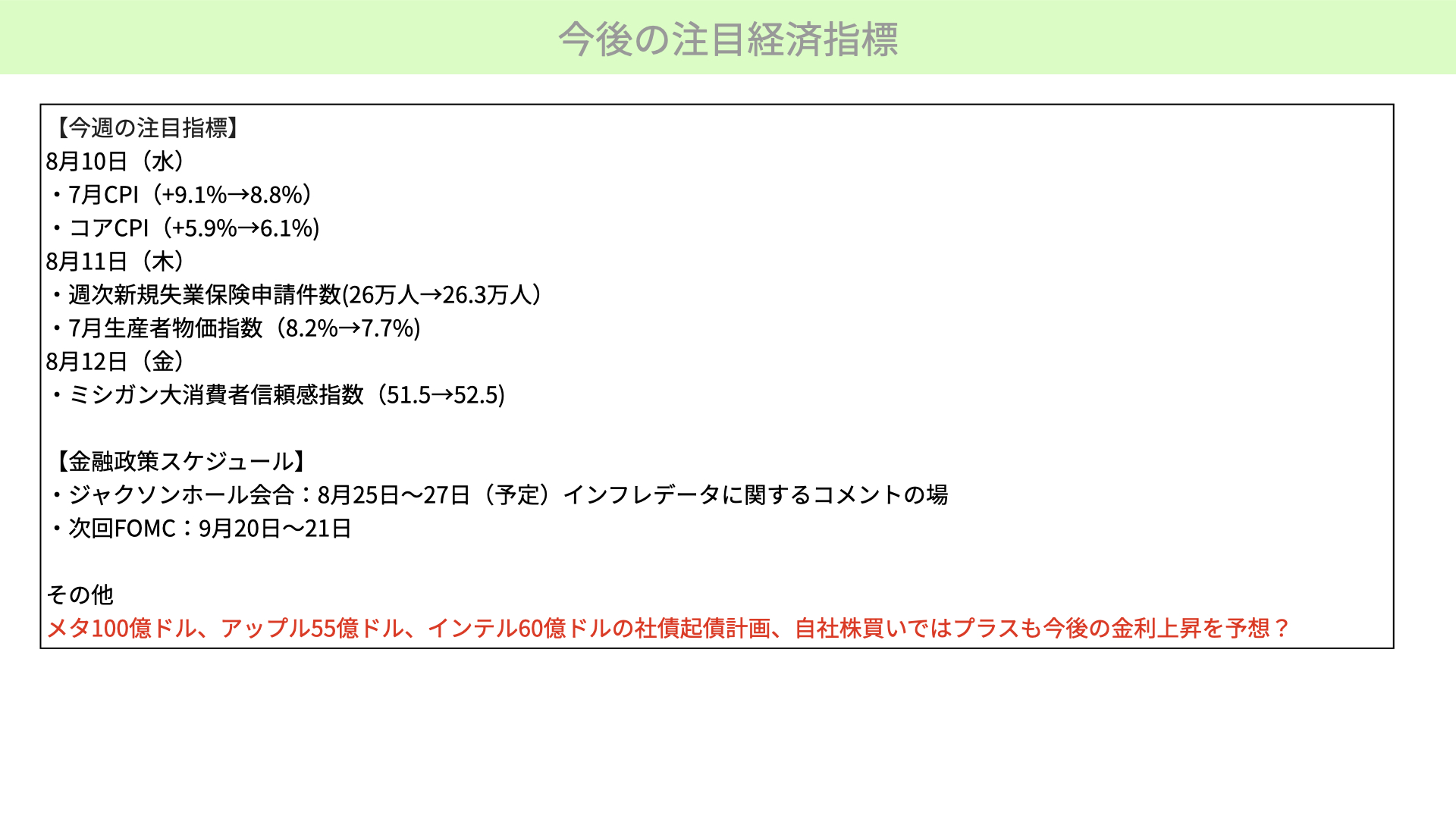

今後の注目経済指標

今週の重要な経済指標です。月火はほとんど発表がなく、8月10日に7月CPIが発表されます。前月、前年対比で9.1%だったものが、今月は前年対比8.8%まで下落と予想されていますが、引き続き高い状況です。

コアCPIは前月5.9%プラスの前年対比でしたが、今回は6.1%まで上がるとの予想です。こういった数字が予想を下回っても、金利はまだ簡単に下がらない状況だと思われます。ですが、これを上回ってくるようであれば金利は上昇します。その意味では、注意が必要かと思われます。

また、11日には、新規失業保険申請件数がさらに増えると予想されています。雇用統計では強い数字でしたが、さらに強まってくると次回雇用統計時に7月分も改定されるリスクが出てきます。注意が必要です。同じく11日には、PPIが発表されます。生産者物価指数は低下が予想されていますが、上振れすると注意が必要です。

8月12日(金)には、ミシガン大学の消費者信頼感指数があります。ここで長期期待インフレが上昇するようであれば、FRBのメンバーはミシガン大学の消費者信頼感指数を最近見ているため、金利上昇に繋がる可能性があります。金曜日は目が離せない状況となるかと思います。

その後、ジャクソンホールが8月下旬に、9月20~21日にFOMCがあります。今週以降も金利動向は注目を集めると思っています。CPIの発表もありますが、今月の数字だけではなく、年末にどう収束していくかによって、金利は大きく動く可能性があります。

今の10年の金利水準が保たれるようであれば、株価は意外と底堅くなります。しかし、もし予想を大きく上回る金利上昇となると、株価はとても崩れやすくなります。崩れやすくなったとき、普通は企業業績が支えとなりますが、エネルギー企業以外の企業業績はあまり良くないと、既に確認をされています。

企業決算が終わって、これから3ヶ月間企業決算に関するアナウンスメントがない中、そういった情報が出てくるようであれば、金利が上がることがあれば下がりやすい状況にあると思ってください。

さらに、先週金曜日に公表されているメタ・プラットホームズ、アップル、インテルが非常に大型の社債を予定しています。1兆円規模の資金調達を行います。キャッシュフローが減っていることもありますが、この時期に資金調達をするのは、自社株買い、投資以外にも、10年金利、長期金利が低いと考えて調達している可能性があります。大きな優良企業が資金を集めるということは、今の金利水準が安いと判断している可能性が非常に高いです。今後、再び金利が上がる可能性があると、重ねて確認して、今後に向かっていただければと思います。

関連記事

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.11

【米国株】Saas・M7株が調整局面。次に取るべき戦略【2/9 マーケット見通し】

本日のテーマは、『SaaS・M7株調整局面 次に取るべき戦略』です。 左の図表をご覧ください。...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.04

【GOLD】金価格急落!反転ポイントは?【2/2 マーケット見通し】

本日のテーマは、『GOLD金価格急落!転換ポイントは?』です。 1月30日、金価格、銀価格が大...

- 金(コモディティ)

- 超保守的な資産管理チャンネル