本日ご紹介する投資信託は米国製造業株式ファンド、愛称はUSルネサンスです。これはアメリカの製造業に投資を行う投資ファンドで、その分析を行います。米国株のカテゴリーになります。

隠れた名ファンドとされており、純資産の総額はそれほど大きくはありませんが、非常に優れた投資戦略を持っています。優れた戦略がどのようなパフォーマンスにつながるのかを分析します。

お知らせ

こちらの記事は情報提供が目的であり、投資の勧誘や売買の推奨を目的としたものではありません。最終的に判断する際には、皆さんご自身でご判断ください。

また、投資信託の分析を行う際には、ランダムな抽出を行って中立的な立場で分析をするように心掛けています。運用会社や販売会社、私たちとの間に業務提携は一切ありません。

投資信託概要

概要

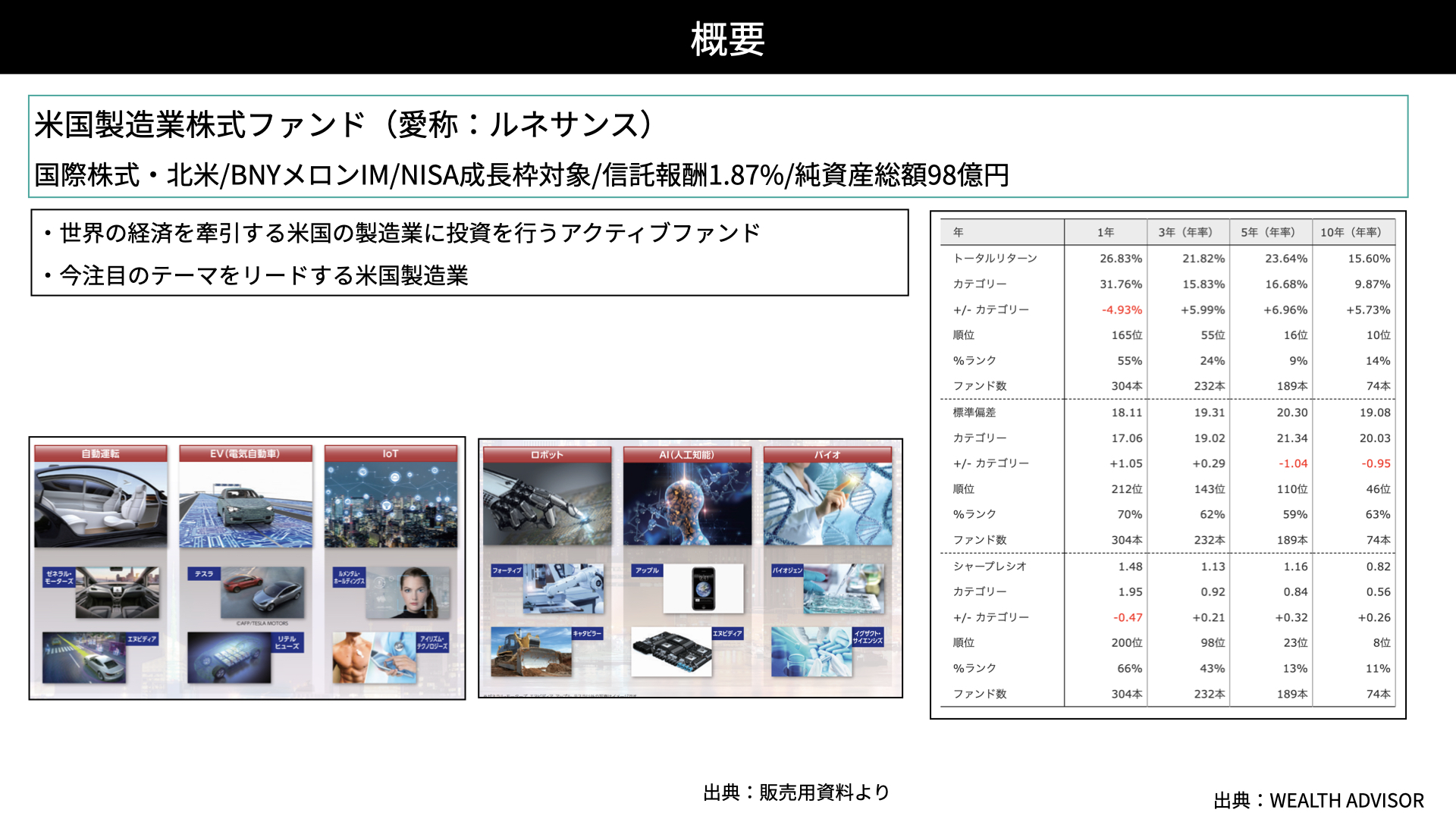

米国製造業株式ファンドは国際株式の北米型で、BNYメロンが運用しています。成長枠で投資可能で、信託報酬は1.87%、純資産総額は98億円と、それほど大きくはありません。このように規模は大きくありませんが、最近雑誌で見かけたり話題になったりしているため、本日は分析したいと思います。

このファンドは、世界経済を牽引するアメリカの製造業に投資を行うアクティブファンドです。現在注目されているテーマ、自動運転、EV、IoT、ロボット、AI、バイオ等に深く関わっている製造業に投資しています。いずれも成長性のある分野ですから、取り上げられたテーマを見た限りでは、期待の持てるファンドだと思えます。

次にパフォーマンスです。10年、5年、3年のトータルリターンではカテゴリーを上回っていますが、過去1年間はマイナスとなっています。標準偏差はほぼカテゴリー並みで、リスクは一般的で、リターンは若干上回っています。この時点では、特別に優れたパフォーマンスだと判断できません。

投資信託の投資戦略

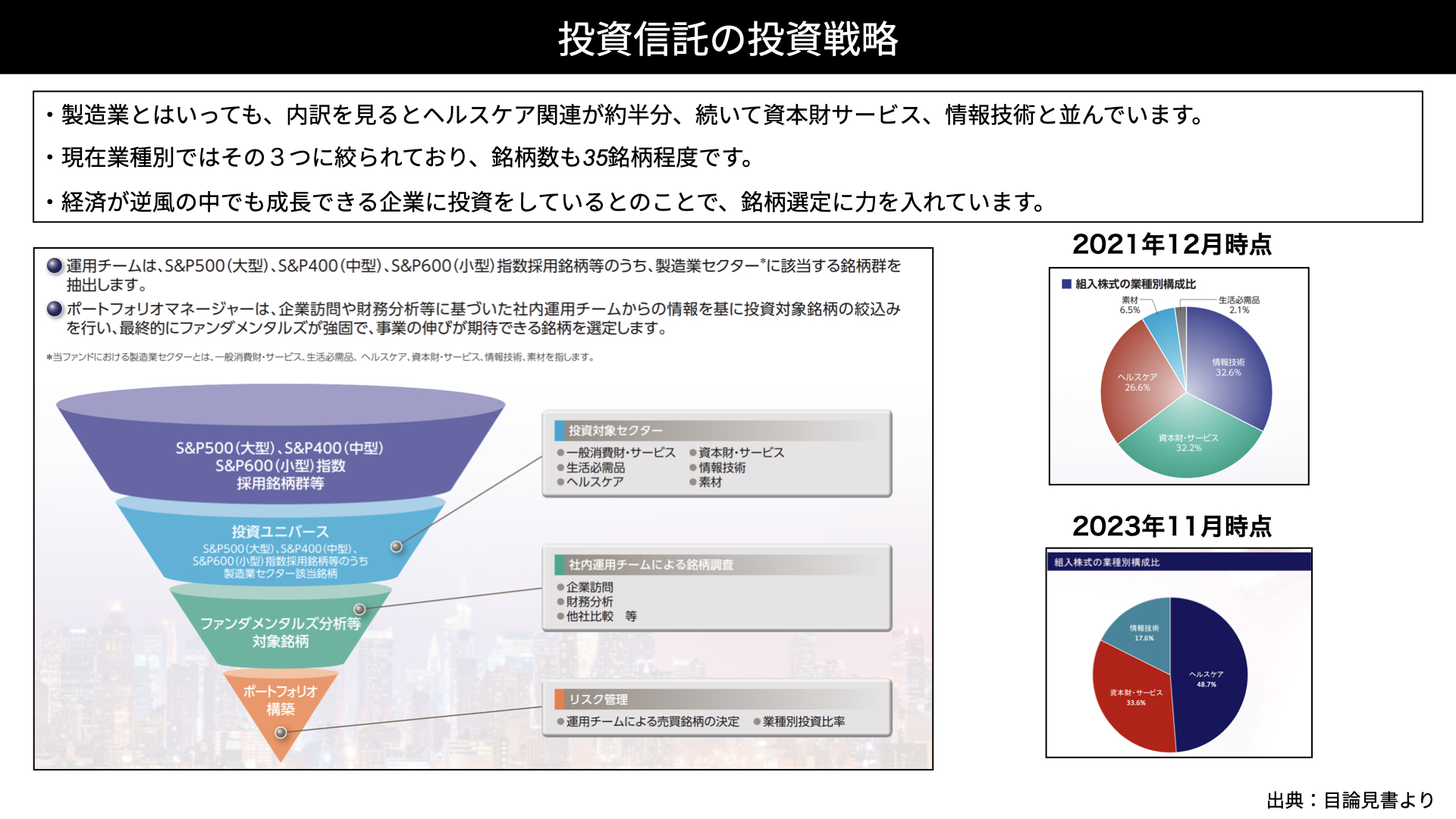

先ほど、米国の製造業への投資と大まかに説明をしましたが、内訳を見てみるとヘルスケア関連が半分を占め、次いで資本財サービス、情報技術等が並んでいます。製造業といっても、イメージとは中身がやや異なるのではないでしょうか。

2021年12月と2023年11月の間にどのように投資割合の変化は、2021年には情報技術32%、資本財32%、ヘルスケア26%でしたが、2023年にはヘルスケアが半分程度を占めています。製造業に絞り込んでいるファンドであるものの、セクターはかなり流動的に割合を変えています。こういったところは非常にユニークで、アクティブファンドらしく、一般の投資家ではなかなかできない戦略をとっています。

さらに銘柄数も35と絞り込まれており、3セクターの中からさらに絞り込んでいることも面白い点です。

銘柄の選び方は、「経済の逆風の中でも成長できる企業」を選んでいます。どのような経済環境でもコンスタントに利益を上げられる銘柄を、製造業から選んでいます。

運用チームは大型、中型、小型の製造業に分けて分析を行っており、「スタイルリスク」はあまりないと思われます。セクターは3つに絞り込んでいるものの、大型から小型に分かれているため、どこかに縛られることも少ないことには期待が持てます。

その中から絞り込み、最終的にはファンドメンタルズ分析を行って、ポートフォリオを組んでいます。

投資戦略

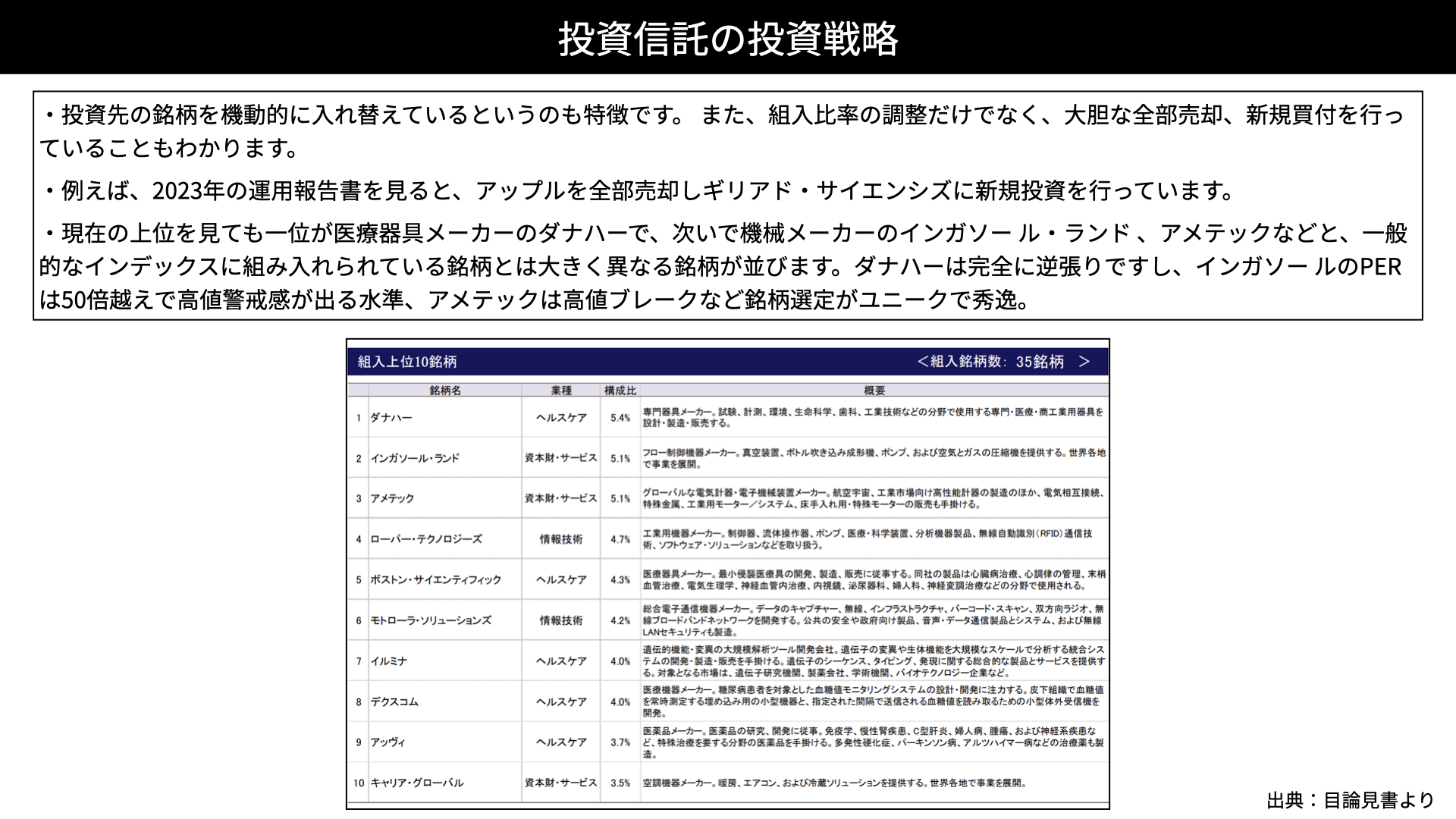

次に、パフォーマンスを作るための投資戦略を確認してみましょう。目論見書や運用報告書から見えてきたこととして、投資先の銘柄選択がかなり機動的に行われていることが特徴です。

具体的には、組み入れ比率の調整だけでなく、全銘柄の売却や新規買い付けも積極的に行っています。2023年の運用報告書では、Appleを全て売却し、新たにギリアド・サイエンシズに新規投資を行うなど、個人投資家では判断に勇気がいるような選択をしています。2023年はAppleが好調だった時期です。ファンド自体のパフォーマンスが落ちてインデックスに負ける可能性がある中で、大胆な判断を行うことができるファンドという印象を受けます。

投資先の上位10銘柄には、1位に医療器具メーカーのダナハー、2位に機械メーカーのインガソール・ランド、3位にアメテックと一般的なインデックスでは上位に含まれない銘柄が並んでおり、非常にユニークな選択をしていることが確認できました。

例えば、ダナハーはチャートを見ても現在も下がっている中、逆張りで買い付けになります。インガソールのPERは50倍を超えており、高値警戒感が出る水準ですが、独自の判断で購入しています。アメテックは高値ブレークしています。このように単純な順張りではなく、非常にユニークな銘柄選定が目立ちます。

パフォーマンス分析

パフォーマンス

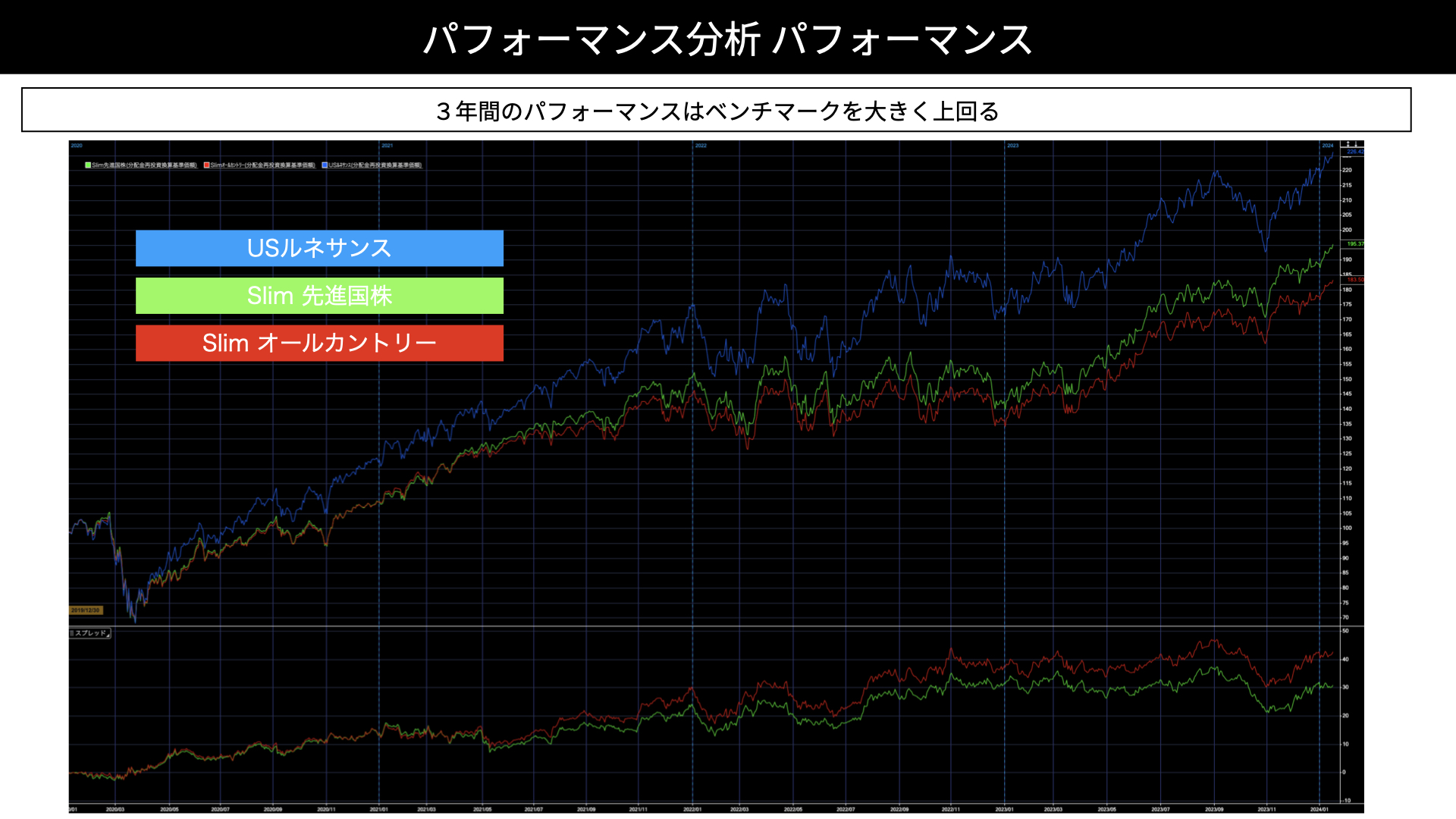

次に、実際のパフォーマンスを見てみましょう。(ドル円の影響がないように円建てで統一)円建てのUSルネサンス、Slim 先進国株、Slimオールカントリーの過去3年間のパフォーマンスを比較すると、大きくUSルネサンスがオーバーパフォームしています。

インデックスを上回っていて安定感もあります。大きく下落する際でも同じような下落率に収まっていることから、下落に対する耐久性がある程度高く、ソルティノレシオも高く、しかも、ベンチマークを上回る銘柄選択を行えていることが確認できました。

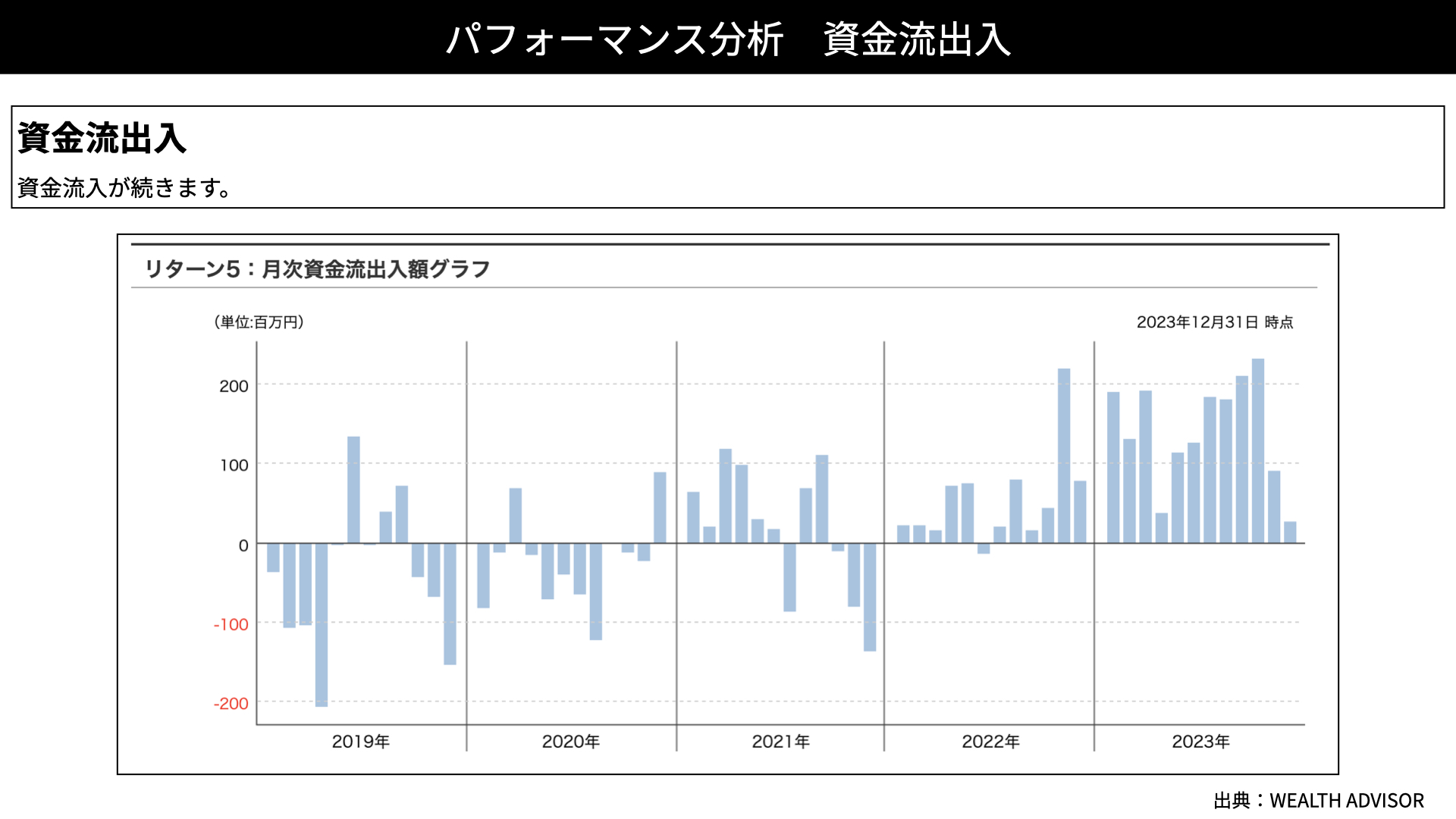

資金流出入

資金流出入は、良好な結果を受けて増えています。純資産価格はそこまで大きくありませんが、今後さらに増加すると期待できます。

投資検討ポイントのための分析

では、分析です。結論ですが、このファンドは長期投資に適していると言えるでしょう。パフォーマンスが良いだけでなく、運用効率も非常に優れており、シャープレシオが1前後で推移しています。1未満で推移することの多いアクティブファンドの中では、非常に効率が良いと言えるでしょう。

さらに、2005年の設定以来、分配金を出すことなくポートフォリオの株価が好調であるため、再投資に向かっています。円安の影響もあり、基準価格は8万円を超えています。

もちろん、過去には相場全体の影響で下落する局面もありました。しかし、その都度大胆な銘柄の交換などを行い、結果を出し続けてきたアクティブファンドです。そのため、長期投資に非常に適していると感じます。

リスクと注意点です。製造業にスタイルを決めている、ある程度特化したファンドであると言えます。大型株から中小型株の中でセレクションを行っているため、完全にスタイルリスクを背負っているわけではありません。

ただ、製造業に投資をするというスタイルが絞られているため、製造業全体が落ち込むような局面ではパフォーマンスを発揮しづらい場面が出てくる可能性があります。

そういった局面でも大胆な銘柄選定は行われますが、全ての銘柄が下落するような不況となれば、影響を避けることは難しくなります。厳しい局面でどれだけ持ち堪えることができるかどうかが注目点であり、リスクとも言えます。

ただし、こういった特徴は全ての株式ファンドに共通するものです。ファンドの評価分析の観点から見ると、十分に成果が出ていることから、長期投資に値するファンドの1つだと考えます。

銘柄、業種に集中している分、分散効果はやや低くなっていることには注意が必要です。

評価

以上を踏まえ、評価は4.5とさせていただきました。銘柄選定が非常に渋く、秀逸であると思います。Appleを全て売却するという大胆な判断は、個人投資では難しいものです。それを大胆に行っているというのは、小型ファンドだからこそできることかもしれません。

自分ではなかなか選べない銘柄選定も期待できます。最上位で保有するダナハーはなかなか自分では選べません。また、高値警戒感のあるもの、PERが高いもの、下落トレンドにあるものを買うなど、多様なアプローチも見られます。その意味では、アクティブファンドらしいファンドと言えるでしょう。

本日は、アメリカの製造業に焦点を当てたファンドを取り上げました。アメリカの製造業は、いまだに世界経済を大きく引っ張る中でも中心的な役割を果たしています。成長性の高い製造業に投資することは1つの選択肢と言えます。

しかし、このファンドは集中投資を行っているため、世界が大きな景気後退を迎えると、影響を受けやすくなります。その点を考えると、マーケット環境に関係なく長期投資に適している一方で、景況感が悪化する場面では、投資のタイミングは多少検討する必要があるかもしれません。コア運用というよりもサテライト運用に適しているかもしれません。

関連記事

2025.12.17

日経平均は小幅反発、米雇用統計の強弱と日銀会合を控え方向感欠く

[ 目次 ]1 前日急落の反動で押し目買い、しかし終日不安定な展開2 米雇用統計は強弱まちまち...

- 日本株

2025.12.14

政局不安と米中摩擦が招いた市場の動揺~日経平均急落と金価格の史上最高値更新

[ 目次 ]1 複合的要因による日経平均株価の大幅下落2 米中貿易摩擦の再燃による市場の混乱3 ...

- 日本株

2025.12.12

FOMC「ハト派」の追い風を打ち消したオラクル・ショック~日経平均株価は続落

12月11日の東京株式市場において、日経平均株価は続落し、前日比453円(0.90%)安の5万0148円...

- 米国株

- 日本株