本日分析する投資信託は、ニュー配当利回り株オープン(愛称:配当物語)という、日本株の高配当株式に投資するファンドです。

高配当株に投資することを謳っていますが、分析を進めると、プラスアルファの戦略を組み入れる、かなり凄みのあるファンドだと分かりました。最後までご覧いただき、参考にしていただければと思います。

お願い

最初にお願いです。この記事は情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的とはしていません。また、投資信託はランダムに抽出を行っており、運用会社、販売会社との間に業務提携等は一切ございません。中立の立場から情報をお伝えします。

投資信託概要

概要

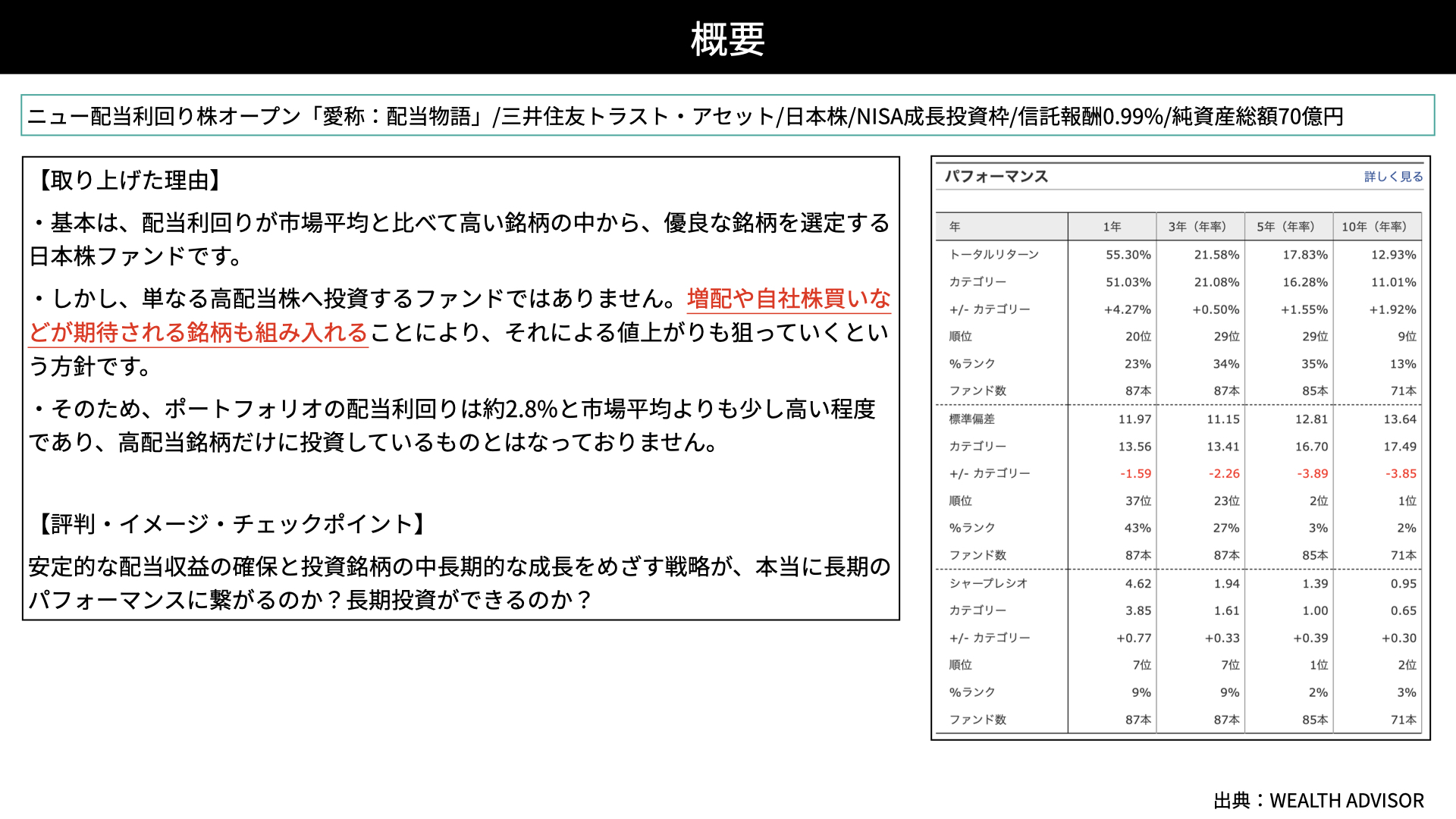

ニュー配当利回り株オープンは、高配当の高い株に投資する日本株ファンドで、運用会社は三井住友トラスト・アセットマネジメントです。信託報酬は0.99%とアクティブファンドにしては低い信託報酬であるため、長期投資に適していると言えるでしょう。

純資産総額は70億円です。もっと大きな規模かと思っていましたが、今後、規模が拡大するかに注目したいと思います。

さて、今回取り上げた理由は、市場平均と比べて高い配当利回りの銘柄の中から、優良銘柄に集中投資する日本株ファンドであるためです。

日本に限らず世界的にも、継続して高配当が実現するには、業績が良い企業でなければなりません。その中から優良銘柄を選ぶとなると、株価のパフォーマンスは当然ながら良くなるでしょう。そのような選定をファンドが行うのであれば、期待が持てると考え取り上げました。

また、このファンドは単に高配当に投資するだけでなく、増配、自社株買いを行うことが期待される銘柄を組み入れ、コーポレートアクションを伴って株価の上昇も狙う、アクティブファンドらしいファンドです。

ポートフォリオの配当利回りは約2.8%と、市場平均よりも少し高い程度です。闇雲に高い配当だけを狙うわけではなく、それ以外の要素でも投資している、プラスアルファを運用するファンドです。

チェックポイントです。安定的な配当収入を確保しつつ、投資銘柄の中長期的な成長を目指す、増配や自社株買いを目指す戦略が、長期的に優れたパフォーマンスを達成できるか、長期投資に見合うかどうかをチェックします。

過去のパフォーマンスは、10年、5年、3年、1年の全てで同カテゴリーを上回っており、安定して収益が出ていることが分かります。、標準偏差も10年、5年、3年、1年に対して下回っています。リスクが低く、パフォーマンスが良いということで、かなりの期待が持てます。

投資戦略

投資戦略です。市場平均よりも高い予想配当利回りの企業を中心に投資しています。高いパフォーマンスを求めるため、自社株買いなどを取り入れています。

予想配当利回りが高い銘柄に投資を行っている、今後高くなると予想されるものに投資していることがポイントです。現在の配当だけでなく、これからも配当が高いと見込まれる銘柄に投資しているため、成長性を重視していることが分かります。

また、株主還元の強化を行っている企業、自社株買い、増配を行う企業を含めてピックアップしています。

予想配当利回りが高い銘柄に投資するということで、TOPIXのグループ1、2という、高い予想利回りの上位2銘柄に投資しています。この2つというのは、2013年から見ても分かる通り、ここ10年間では平均的に低い予想配当利回りをオーバーパフォームしています。

ファンドのパフォーマンスの源泉は、インカム収入が約3割を支え、キャピタルゲインが7割近くを支えています。3割のインカムゲインを確保しつつ、キャピタルゲインを狙う選択となっています。

リスクに対する強さとしては、過去10年間、国内の株式市場においては、配当が高い株式は下落局面において下落幅が抑制されています。長期にわたって投資を行う際には、変調によって下落する局面もあります。その中でも、高配当株は根持ちがいいことも、ファンドが高配当株を選定している材料となっています。

EPSの予測を見ても、高配当株は変動幅が小さいため、業績見通しを外すことが他の企業に比べて少なく、安定的な成長が見込めます。こういった観点から銘柄選定を行っています。

投資戦略

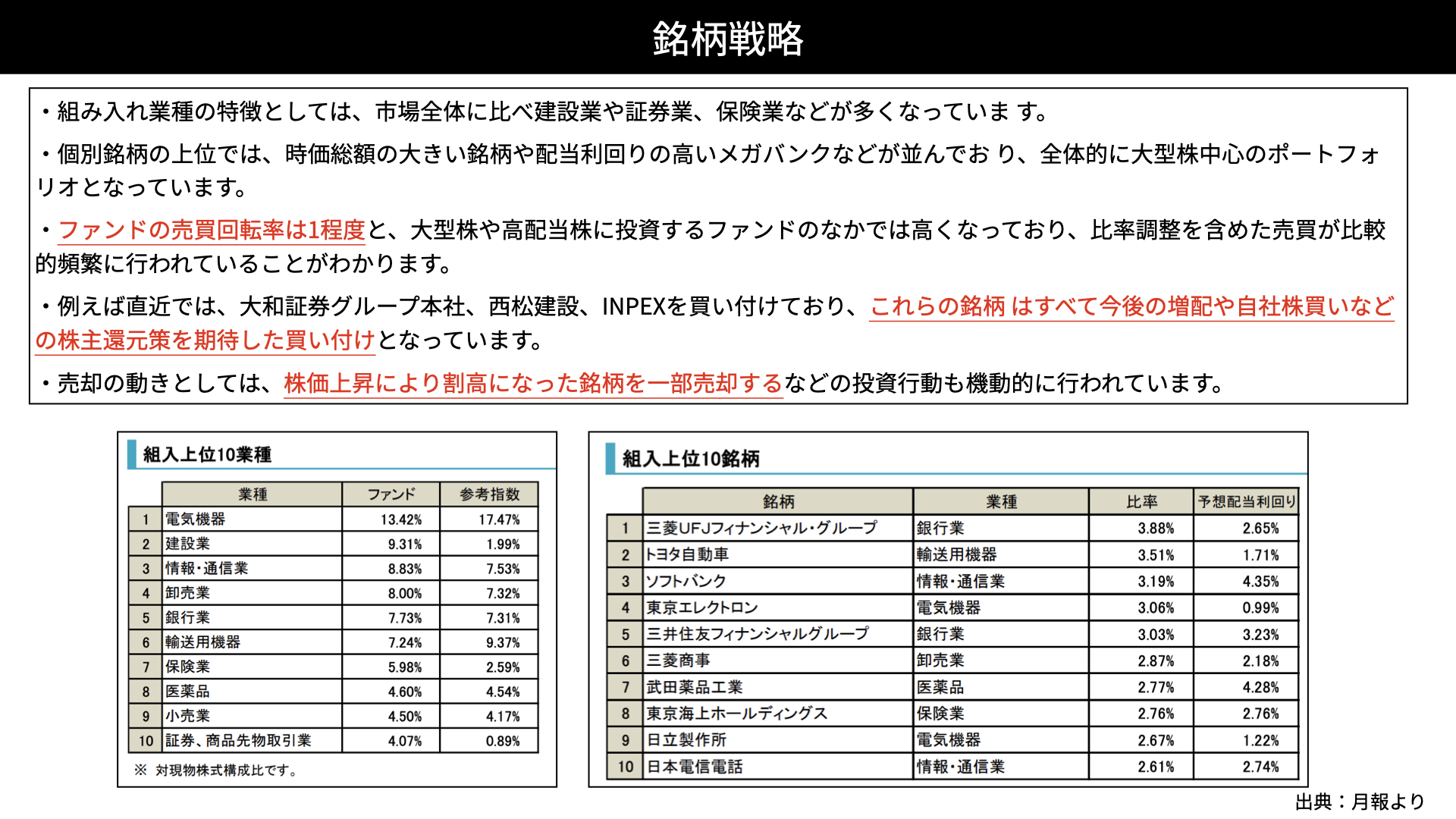

組み入れ業種の特徴としては、市場全体に比べ建設業、証券業、保険業が多くなっています。非常に保守的な銘柄が多い印象です。

個別銘柄の上位には、時価総額の大きな銘柄や配当利回りの高いメガバンクなどが並んでおり、全体としては大型株を中心に投資が行われています。

これだけを見ると、本当にいいパフォーマンスが出るのかと感じる方もいるかと思います。赤文字部分をご覧ください。ファンドの売買回転率は1程度です。大型株や高配当株に投資するファンドの中では、1という数値は非常に高いです。ほとんどのファンドがバイアンドホールド戦略で値上がりを求め、配当を取ろうとしていますが、1となればリバランスによる比率調整だけでなく、売買をある程度行っていることとなります。

大和証券グループ本社、西松建設など、今後増配の可能性、自社株買いがありそうな銘柄は新規で買い付けています。

一方で、株価上昇により割高になった銘柄は、配当が高くても一部を売却し、利益を確保してファンドの価値を上げた結果、ファンドの売買回転数は1程度となっています。これがパフォーマンスにどう結びついているのでしょうか。

ファンド・パフォーマンス

パフォーマンス

単に高配当銘柄に投資するだけではなく、今後の株主還元策の拡大を、期待を含めた投資を行っていることもあり、ファンドのパフォーマンスはとても優秀です。

まず注目すべき点は、リターンが非常に高いことです。5年間、3年間のチャートをご覧ください。青いチャートの世界株と比較しても、基準価額が上回っています。黄色いTOPIXに比べても、大きくオーバーパフォームしています。

増配などを予想した銘柄選定が効果的であり、値上がり益をタイミングよく捉え、利益確定もしっかりと行っていることが分かりました。

では、パフォーマンスの持続性はどうでしょうか。過去のパフォーマンスを見ると、リターンの高さは一時的なものではなさそうです。設定来多くの期間を取ってみても、市場の平均を上回る期間が非常に長いです。成果がしっかりと上がるファンドと言えるでしょう。

ただ、値動きは大きいわけでもなく、リスクの数値も11%程度と、日本株の平均よりも小さくコンパクトにまとまっています。値動きもうまく抑えられており、シャープレシオは2程度と、非常に高い水準で推移しています。預けた資金がかなり効率よく運用されていることが分かってきました。

今後のパフォーマンスですが、残念ながら日本株に投資しているため、日本株が落ち込む際には影響を避けることは不可能です。マイナスの影響を受けることになりますが、ファンドの30%は配当によって賄われています。高配当の積み上げをしっかり行いつつ、組み入れ銘柄が値上がりした際には売却し、今後増配、自社株買いを行う株にしっかりと振り分けていますから、下落局面でも耐久度は非常に高いと考えられる、かなり優秀なアクティブファンドだと感じました。

資金流出入

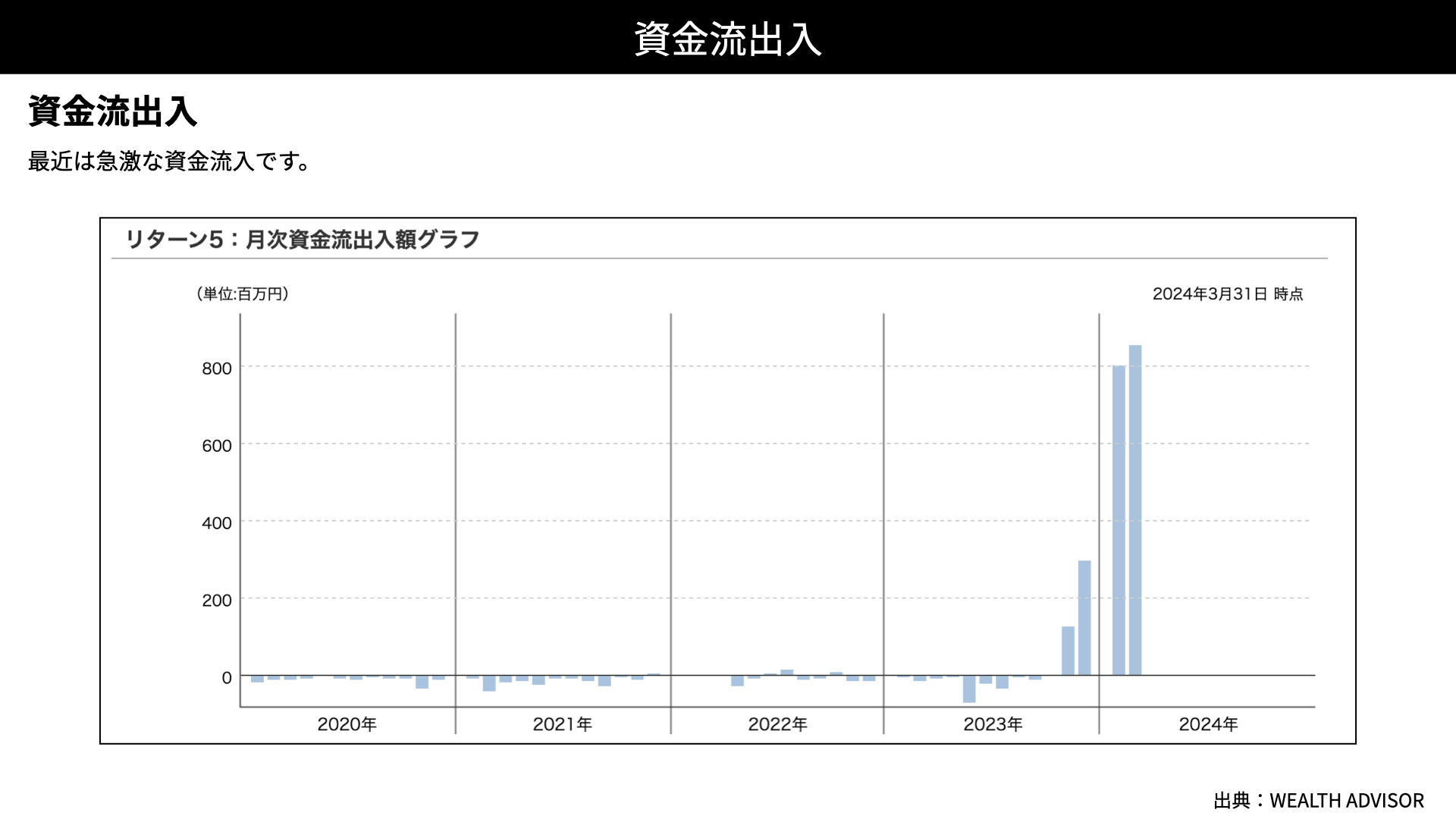

資金流出入を見ると、流入が非常に大きくなっています。ファンドの良さに気付いた方が投資を増やしているのでしょう。

評価

評価は4.5とさせていただきました。銘柄選定とタイミングの両方が秀逸で、今後の変化に対応できる可能性が高いファンドの1つだと思いました。

本日は、日本の高配当株に投資する日本株ファンドを分析しました。それだけではなく、プラスアルファで自社株買いを行ったり、今後増配を行ったりするような、コーポレートアクションを行う企業に焦点を当てつつ、しっかりと値上がりしたものは売却し、今後もアクションを増やす企業にお金を振り分けるという循環をさせることで、非常にパフォーマンスの安定したファンドを見てきました。

高配当にフォーカスしたファンドは数多くありますので、いろいろと比較していただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF