先週発表されたアメリカの経済指標には、幾つか経済減速を示す内容が確認できました。一方で、株式市場はさほど影響を受けていません。このような状況下で、今後、マーケット関係者が警戒、注目している次の材料がどのようなものなのかを見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

景気減速を示す米経済指標

ベージュブックは拡大が続くも一部では軟化を示す

まずは5月29日に発表されたベージュブックについてです。ベージュブックとは、アメリカの連邦準備銀行が各地区で行った聞き取り調査をまとめたもので、FOMCでの議論の叩き台になる調査です。これによると、アメリカにおける経済活動は、4月初旬から5月中旬にかけて「わずか、ないしは緩慢なペース」で拡大を続けたと報告されています。非常に曖昧な表現ですが、高い成長ではないものの、わずかに経済は成長していることを示しています。

ただ、中身を詳しく見ていくと、不確実性の高まりと下振れリスクの増加を背景に、全体的な見通しはやや悲観的であることがわかります。このベージュブックからは、経済が非常に良いという確信には至らず、今後の見通しが不透明であることが見えてきました。

特に個人消費については、今後の見通しがやや厳しいことが示唆されています。物価の上昇などにより、個人消費は抑制される傾向があるようです。クリーブランド地区の事業者は、消費者がより厳密に支出を管理するようになってきたため、価格転嫁が難しくなってきたと述べています。同地域では需要が低迷し、大幅な値引きを実施したと複数の小売業者が報告しています。つまり、消費者の財布の紐が固くなってきた状況といえます。

以前はインフレに伴い価格転嫁を行なっても消費は拡大していましたが、インフレを価格に転嫁すると消費者が消費を減らすという状況であることを意味しています。そのため、事業者は値引きで対応したと報告されています。これは企業のマージンの減少を意味していますので、今後の業績への影響が懸念されます。

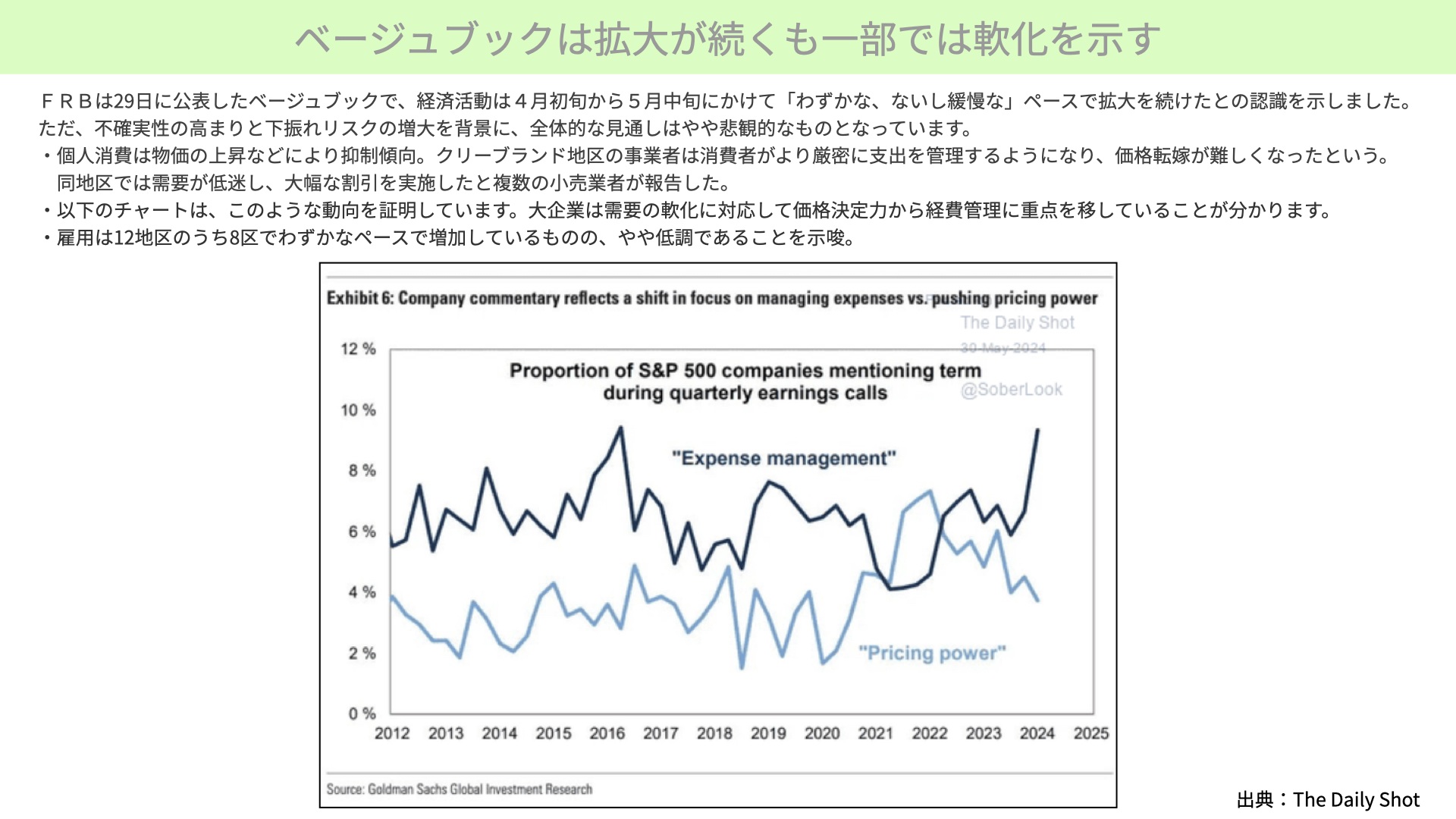

チャートをご覧ください。こちらはゴールドマン・サックスが出した資料で、S&P500の企業が今後注力するポイントを示したものです。今後は、価格よりも支払いに関するマネジメントを強化していく意向があることがわかります。

先ほどのクリーブランド連銀の話と同様で、価格転嫁が難しくなってきていることがわかります。企業としては、消費を引き出すことが難しい状況では、コスト管理をしっかりと行わなければならないのは当然です。ちなみに、ここまで厳格にコスト管理を意識するのは2016年以来です。今後は、人件費の高騰や雇用のコントロールに厳しく取り組むことが予想されます。

これらを踏まえてベージュブックを確認すると、雇用に関しては12地域のうち8地域でわずかなペースで増加しているものの、全体的にはかなり低調になっているようです。経済の減速傾向が少し見られました。

ただ、ベージュブックの結果を受けて金利が低下し、株価が少し上がるという状況になっています。このように、いいとこどり相場が続いていますが、ここは冷静にベージュブックが景気減速を示したことを頭の片隅に置いておきましょう。

ベージュブックの報告を裏付けるような個人所得・消費支出

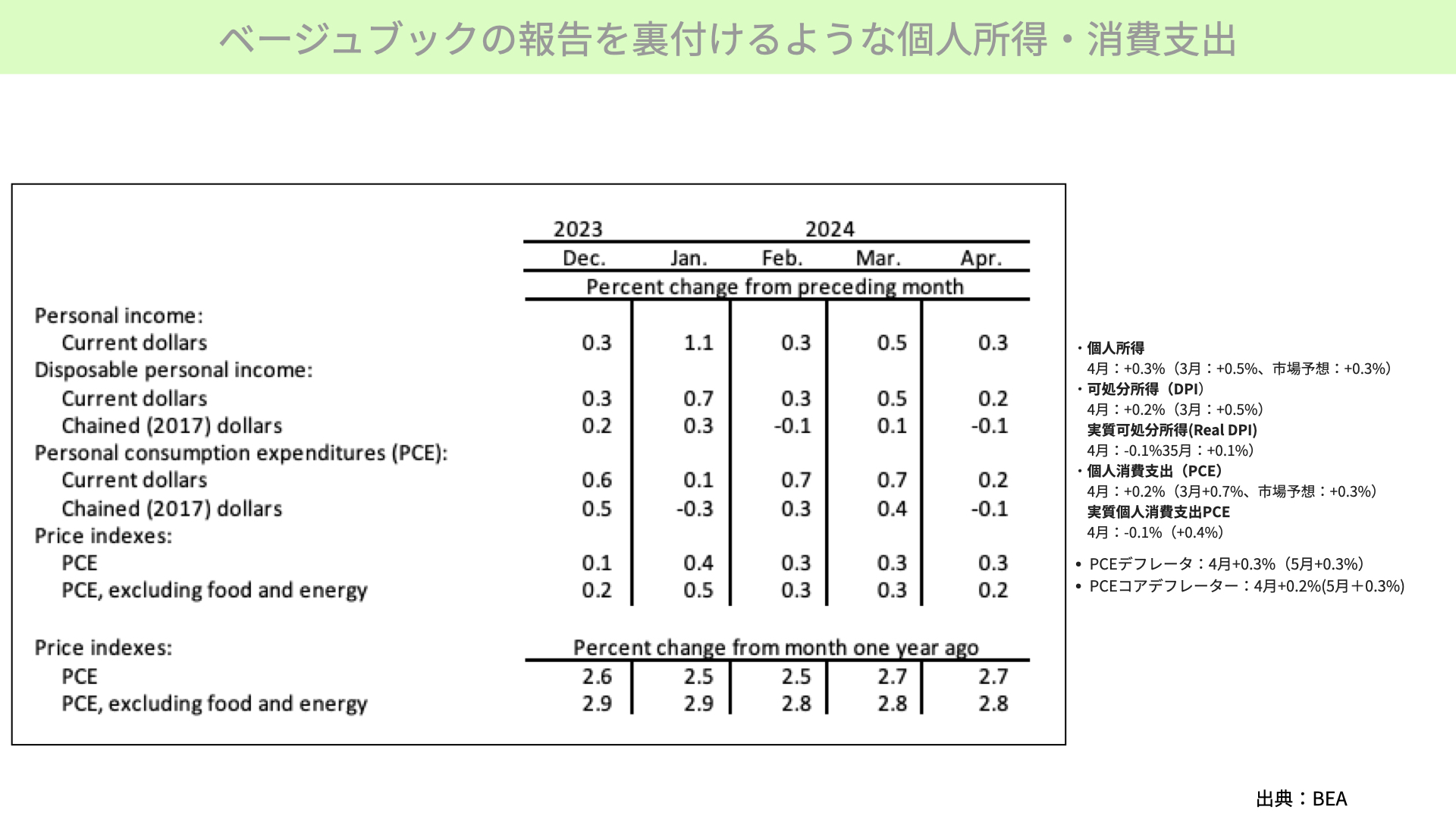

次に、ベージュブックの報告を裏付けるものとして、5月31日に発表された米個人所得・消費支出をご覧ください。いつもは、PCEコアデフレーターがどうなっているかに注目が集まりますが、今回は予想通りの結果となりました。前月比でコアが+0.2%ということです。これまでとあまり変わらずの水準で、やや減速傾向にあるため、インフレは徐々に沈静化してきているといえます。ここで高い数字が出てくるようであれば、年内の利下げ見送り、利上げの可能性まで議論が広がる可能性もあったため、市場は安心材料と判断し、今回の結果は9月以降の利下げを正当化する材料となりました。PCEコアデフレーターは、マーケットにはプラス材料となりました。

ただ、先ほどのベージュブックの流れもあります。ここでは、個人所得や可処分所得、個人消費支出にど注目する必要があります。

個人所得は、市場予想の前月比+0.3%と変わらずなので、所得自体はそれほど落ちていないことがわかります。しかし、可処分所得を見ると、3月の+0.5%から+0.2%に減少しています。ここ最近では、可処分所得の伸びが最も悪くなっています。

インフレを差し引いた実質可処分所得では、4月は-0.1%となり、2月以来のマイナスとなっています。インフレを考慮すると、実質可処分所得は減少していることがわかります。

可処分所得が減少すると、当然ながら個人の消費支出も減少します。ここでPCEが減少していることがわかりました。支出の増加率は0.2%ですが、インフレを加味すると-0.1%となり、今年1月以来のマイナスとなっています。可処分所得も実質的にマイナスであり、個人の支出もマイナスであることがわかります。ベージュブックで見たように、個人の財布の紐が非常に固くなっていることが改めて確認できました。やはり、アメリカのGDPの7割を占める消費が弱まってきていることは、株価の動きとは別に、冷静に分析を続けていく必要があると思います。

米24年1Q改定値

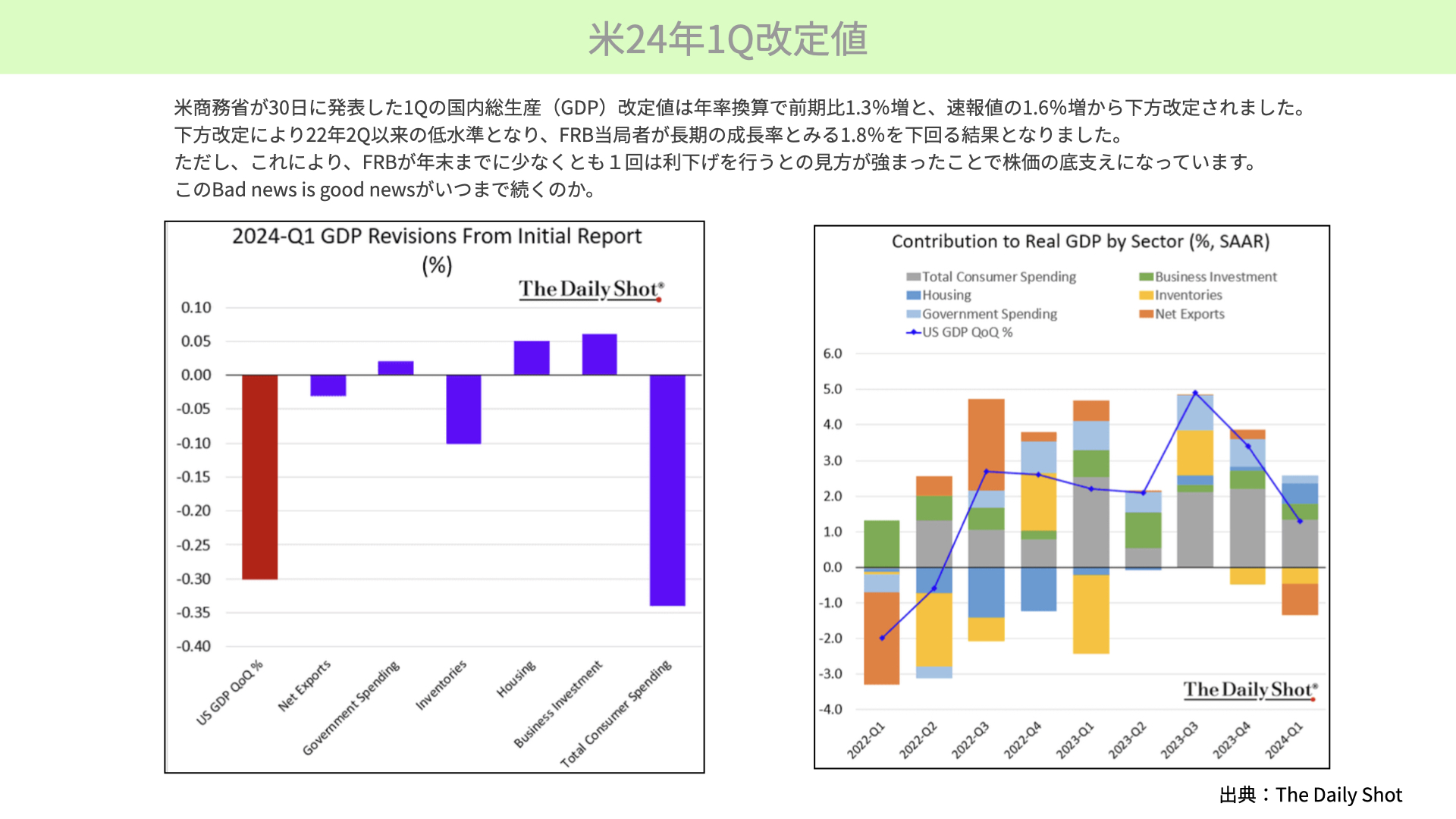

さらに、先週はアメリカのGDPの第1四半期の改訂値が発表されました。速報値からの改定です。簡潔にまとめると、2024年第四半期(1月〜3月)のGDPは、速報値の+1.6%から+1.3%に下方修正されています。

下方修正の背景には、消費の修正があります。結果、1.3%の成長率となったのは、2022年第2四半期以来の低水準で、2022年第3四半期以来、最も低い成長率です。

このような状況を見ると、個人消費が落ち込んでいることが確認できます。これは先ほど取り上げた2つの経済指標を裏付ける内容です。個人消費が鈍化していることは、感覚的なものではなく事実として確認されています。

CB消費者信頼感指数

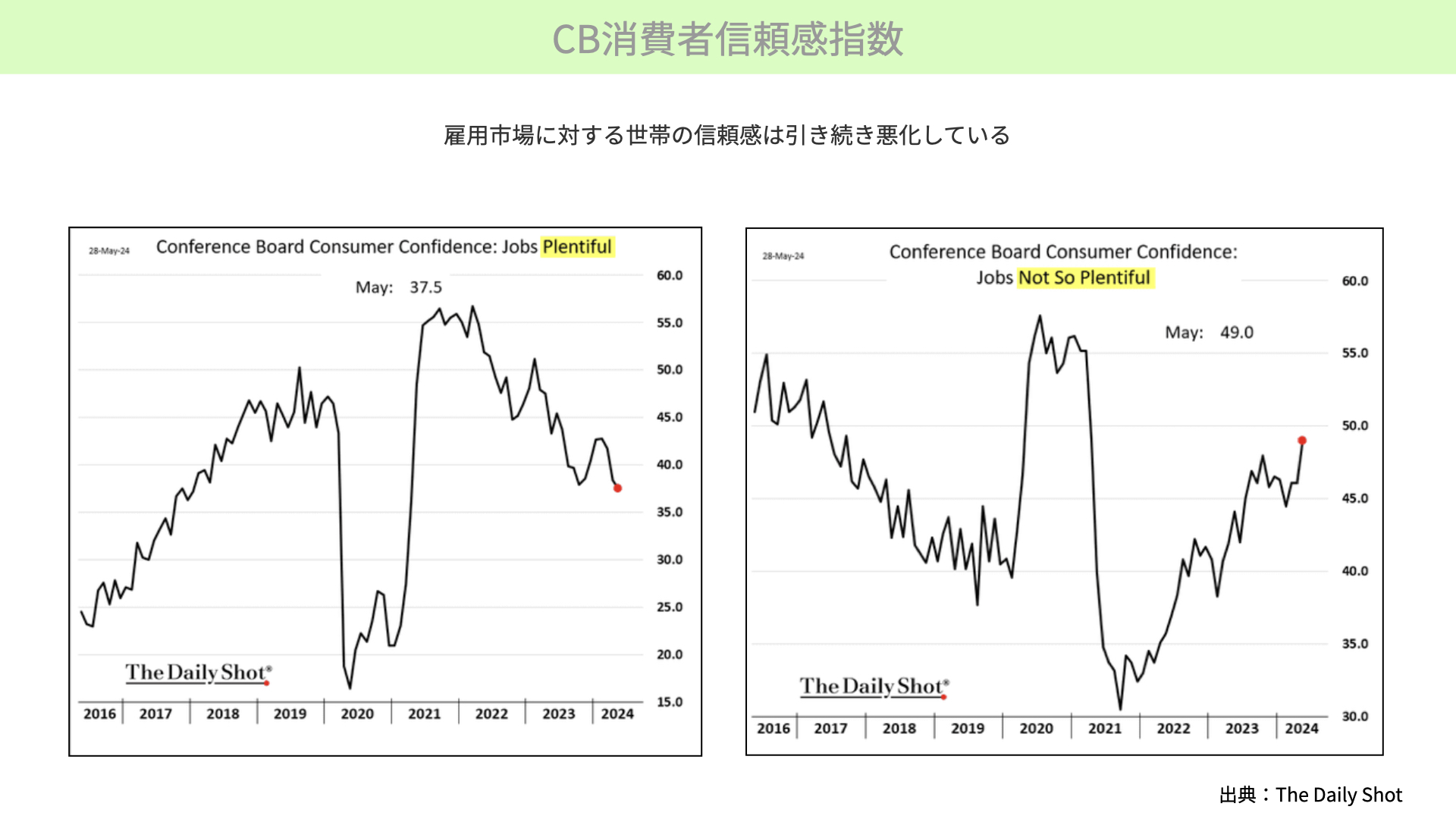

そんな中、先週カンファレンスボードの消費者信頼感指数が発表されました。消費者信頼感指数は予想を上回る結果で明るい兆しが見えました。しかし、こと雇用市場に対する世帯の信頼感は悪化しています。雇用を得やすいと感じる人が減少し、雇用を得にくいと感じる人が増加していました。このことから、今後雇用が厳しい状況になることが予想されます。このように不透明な雇用見通しが消費を抑制していると、1つの理由だといえそうです。

今週の注目材料

今週の雇用統計に注目

そんな中、6月7日には雇用統計が発表されます。予想では、雇用者数は18万人と、前月の17.5万人を若干上回るものの、今月も20万人を下回る状況です。ただし、今回は雇用者数と同じくらい失業率に注目が集まるのではないかと思います。

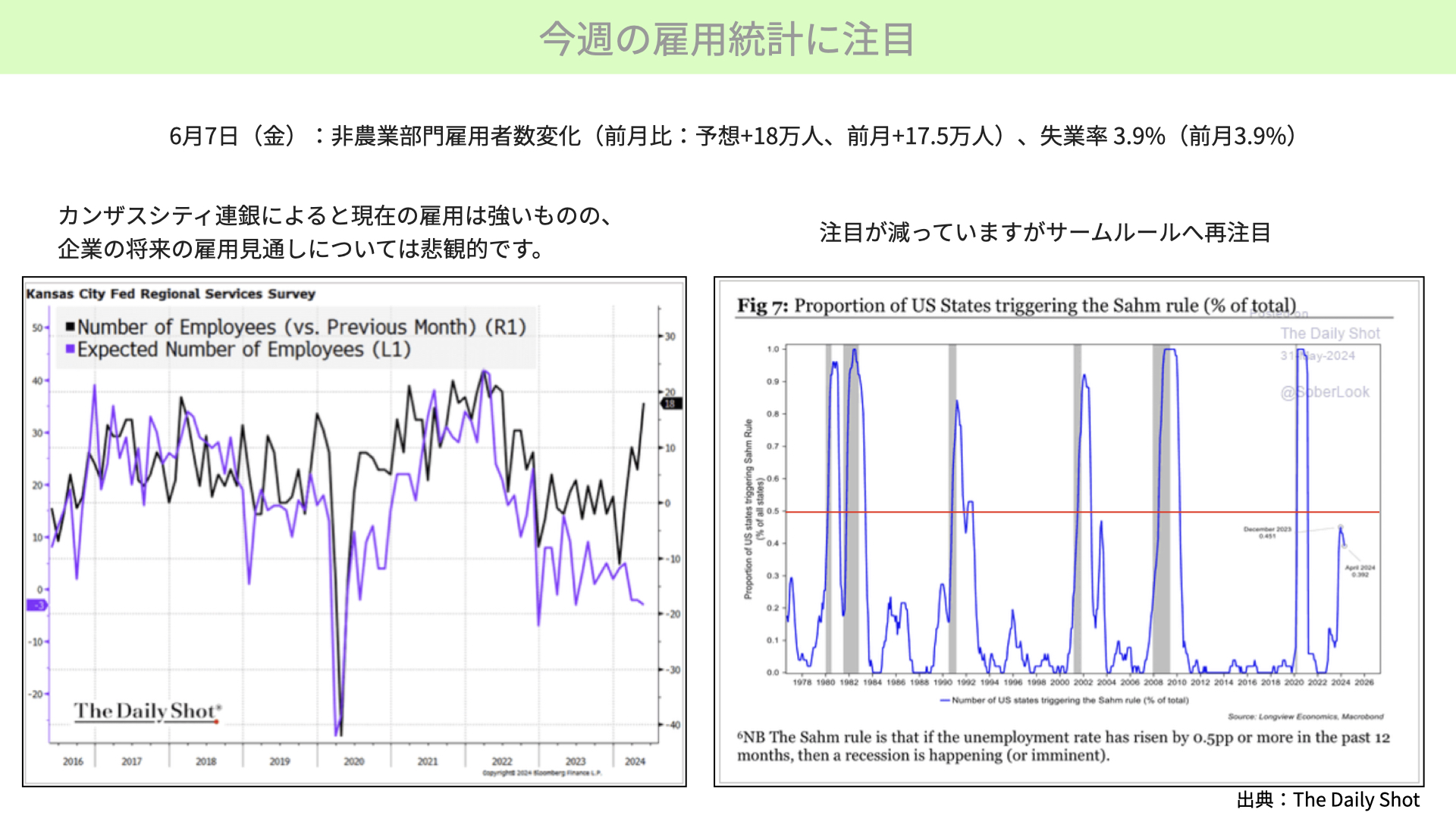

カンザスシティ連銀が発表している現在の雇用状況と、企業における将来の雇用見通しをご覧ください。黒いチャートが現時点の雇用状況を示しており、非常に堅調に推移しています。一方、紫のチャートは将来の雇用見通しを示していますが、企業は将来的に雇用を絞っていく意向が確認できます。

これは、消費者信頼感指数における雇用に関する個人の回答と一致しており、企業も先行きに対して積極的な姿勢を見せています。現状では雇用は強いのですが、将来的には失業率が増加したり、雇用者数が減少したりする可能性があるといえます。

今回の失業率は、予想が3.9%と前月と同じで大きな変化はないものの、、もしも、今回の雇用統計で失業率が上昇するようなことがあれば、マーケットには大きな影響を与える可能性があります。

FRB元メンバーのサーム氏が作ったサームルールというものがあります。これは直近3ヶ月の失業率の平均値が過去12ヶ月の失業率の最低値よりも0.5%上昇した場合、過去の実績ではありますが、100%景気後退に入っているというものです。実は、今年に入りこの水準に一時接近しましたが、その後、失業率が3.9%を下回り続けていることから、サームルールに当てはまる状態は回避できています。そのため、今は失業率に対してマーケットの関心はやや薄れています。しかし、今回は、雇用状況に関する不透明さが広まっていますので、仮に今回は3.9%に収まったとしても、今後は失業率が上昇するのではないかと、雇用に関しては注目が続くことになると思います。

ISM製造業・非製造業に注目

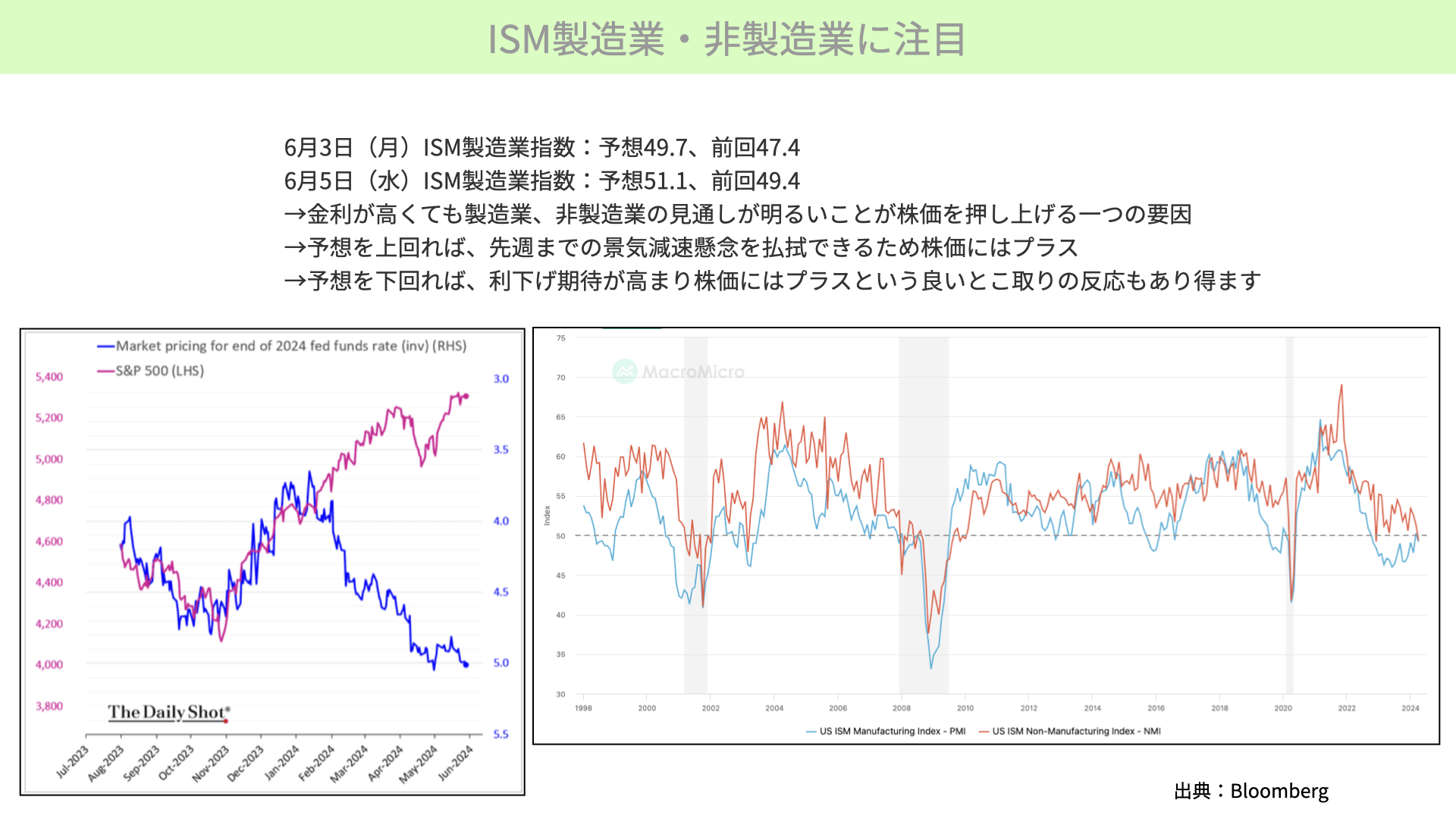

さらに、今週は3日、5日にISM製造業指数とISM非製造業指数が発表されます。製造業指数は予想49.7、前回が47.4、非製造業指数は予想が51.1、前回が49.4と、共に50を下回りました。

下のチャートをご覧ください。赤いチャートがISM非製造業指数、青いチャートがISM製造業指数です。これらが共に50を割っている状態は、過去リセッションに入っています。前回、両方が50を割ったことから懸念が広がりましたが、今回はISM非製造業指数が50を上回るとの予想が出ています。そのため、マーケットでは景気減速に対する懸念が薄れるとの期待が持たれています。

もし今回の予想通りにISM非製造業が50を上回れば、もしも、金利が高くても製造業、非製造業の見通しが50を上回る、もしくは50近辺にあれば明るい材料となり、株価を押し上げる要因の1つとなるでしょう。この予想を上回る結果が出れば、先週までの景気減速懸念を払拭でき、株価にはプラスとなる可能性があります。

一方、予想を下回る結果となれば、景気悪化懸念ということで早期利下げの期待が高まり、これもまた株価にはプラスに働く可能性もあります。ただ、こうした都合の良い反応がいつまで続くのか、冷静に見極める必要があります。

FF実質金利は2007年以来の水準まで上昇

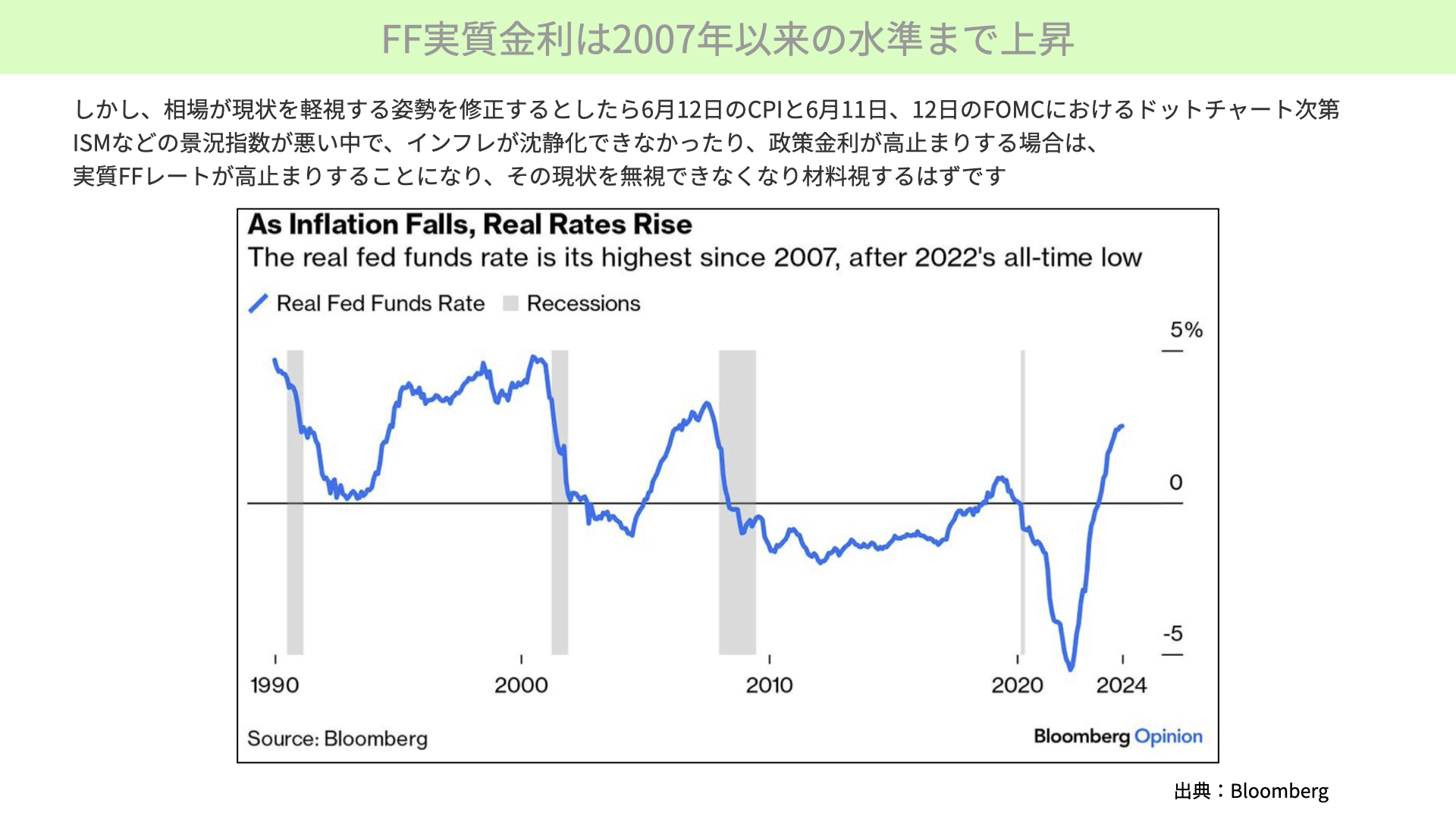

今の株式市場は、景況感が悪くなったとしても、金利が下がってくれると期待しています。このように相場が現状の景気悪化を軽視する姿勢を修正するとすれば、6月12日のCPI、6月11日、12日のFOMCにおけるドットチャート次第といえます。例えば、ISMなどの景況感指数が悪化した中で、インフレが沈静化できていない、つまりISMが悪化している中でCPIが高止まりすると、政策金利も高止まりさせなければいけない可能性があります。

上のチャートをご覧ください。こちらはFFレートの実質レートを表しています。名目のFFレートからインフレ率を引いたものを見ると、現在は3%近くまで上昇しています。この水準まで上がると経済をかなり圧迫する状況です。いずれ利下げが行われるとの期待で現在は株価や景気は保たれていますが、来週のCPIでインフレが沈静化していないことが示され、11日、12日のFOMCにおけるドットチャートで年内の利下げ回数が減少し、25年の利下げ回数も減少するとなれば、実質金利が高止まりする可能性が出てきます。そうなれば早期に金利が下がることを期待したマーケットにとってはネガティブ・サプライズとなり、マーケットの雰囲気が一転する可能性があるため、注意が必要です。

まとめ

先週の経済指標で景気の減速兆候が示されましたが、株価としてはあまり反応が見られませんでした。その中で、今週はISM製造業指数とISM非製造業指数の発表があります。これらの反応を見ながら、マーケットの意思がどこにあるのかを確認する必要があります。

もしISM製造業指数が弱く、さらに来週発表されるCPIとFOMCのドットチャートが金利の高止まりを示す場合、FFレートの実質金利は高いまま推移する可能性があります。これは経済に対してボディーブローのように効いてくと思います。

また、今週発表される雇用統計で失業率が上昇する場合、再びサームルールが注目を集める可能性もあります。このようなところから流れが変わる可能性があります。ぜひ注目していきましょう。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル