米テクノロジー企業の株価調整が続いています。このような状況下では、株式市場に波乱が再来する可能性がある一方で、26日金曜日などのようにリバウンドしたことで再び上昇に転じるとの期待も出ており、市場の判断が非常に難しい局面です。

今週は波乱要因となりそうなマーケットの材料が多くあり、その材料がどのような影響を与えるのか、現在のマーケット環境がどうかを改めて確認していきます。(2024年7月29日に配信済み動画内容より)

[ 目次 ]

株式市場に明らかな変調の兆し

市場の変化の兆し

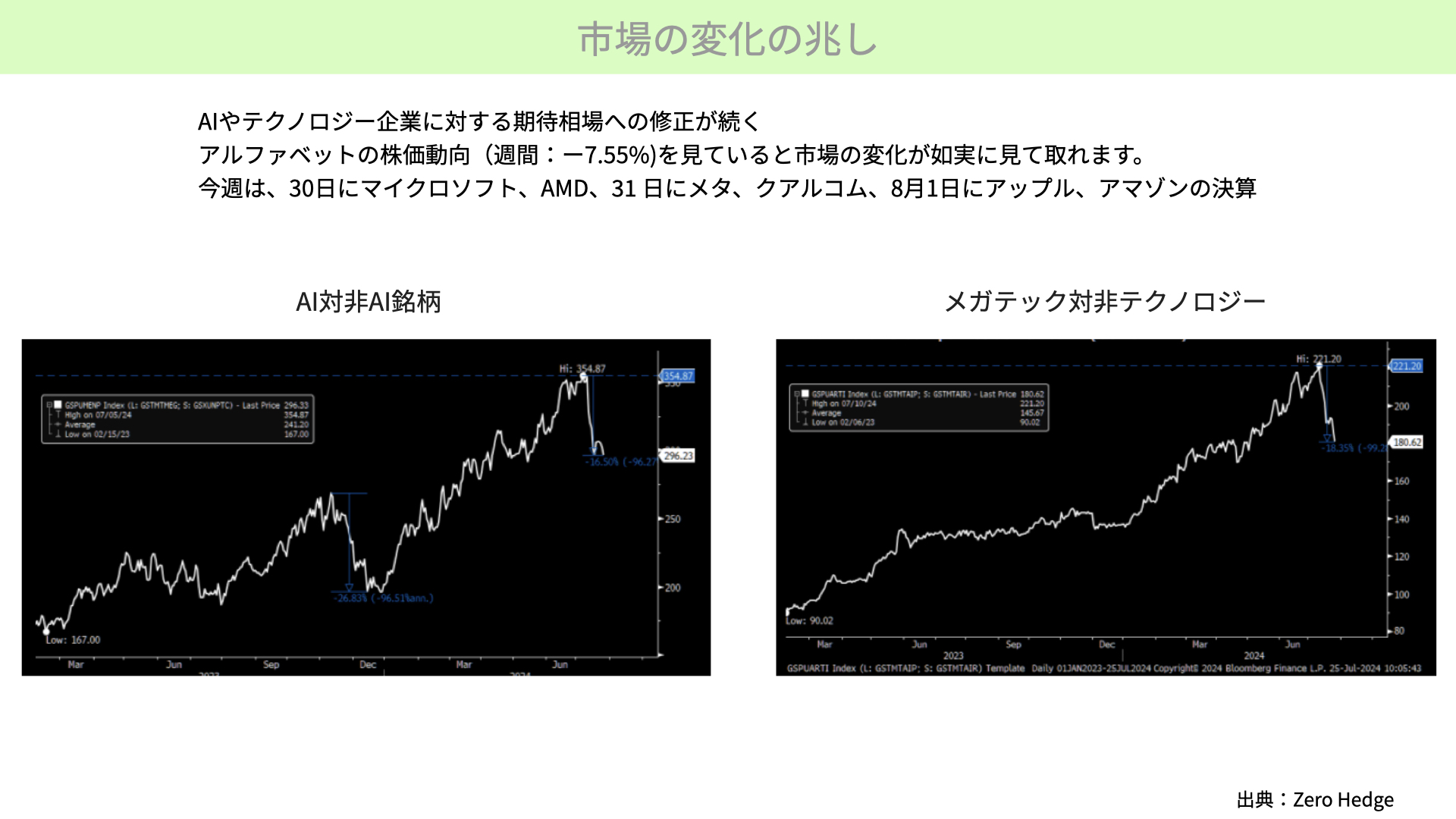

先週もハイテク株の調整が続いています。今の状況は、AI、テクノロジー企業に対する期待相場の修正が続いていると言えます。

先週アルファベット(Google)の決算発表があり、週間で-7.55%となりました。4-6月期の決算内容は非常に素晴らしいものでしたが、YouTubeの収入が下がっていること、また、AIに対する収益見通しがあまり立っていないことから、先行きに対する期待感が剥がれたことが背景にあります。

下のAIと非AI銘柄を表したチャートをご覧ください。こちらはチャートが上に向かうとAI銘柄が非AI銘柄に対して相対的に強いことを示していますが、最近はチャートが右肩下がりで非AI銘柄の方が強くなっていることがわかります。明らかにAI銘柄から資金が流出しています。

次に、右のチャートをご覧ください。こちらはメガテック対非テクノロジー企業です。同じように右肩下がりになっていることから、メガテック銘柄から非テクノロジー企業に資金がシフトしていることが見てとれます。

このように明らかにテクノロジー企業、AI企業から資金が流出することから市場の期待に変化が見られる中、先週のアルファベット決算発表が期待に応えられなかった象徴的なパターンです。

今週は、30日にマイクロソフトとAMD、31日にメタとクアルコム、8月1日にアップルとアマゾンと、錚々たるメンバーの決算発表が控えています。では、この悪い流れを変えることができるかというと、アルファベットの決算発表後の動きから、かなりハードルが高い印象です。容易ではありません。

決算内容と今後の業績見通しが期待に応えられるかどうか、今後の株式市場の流れを決める大きな材料になります。ただ、今週はこのような企業の決算内容のみならず、マーケットの動きにも注目すべき点があります。

ボラティリティが高止まりする可能性

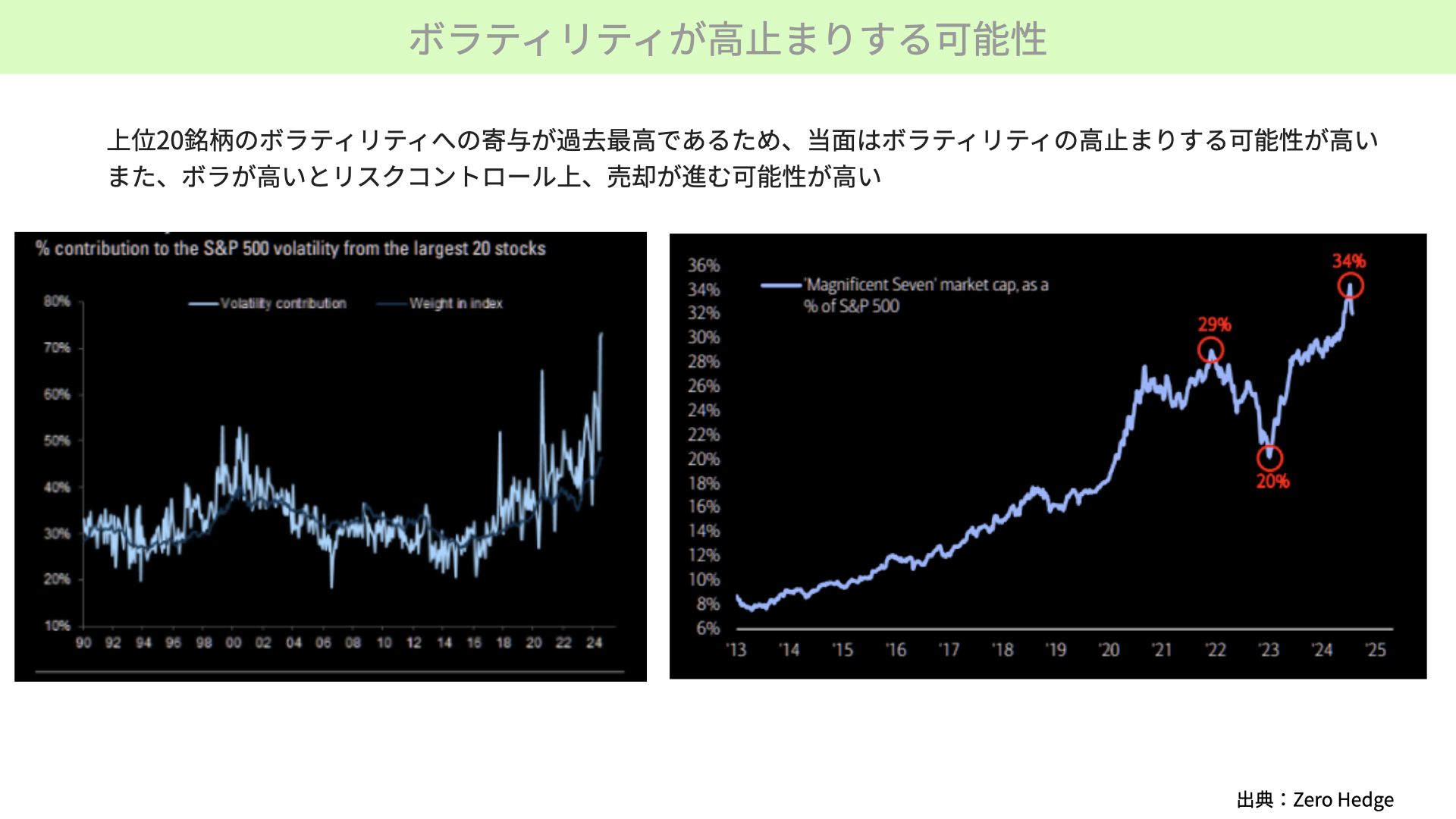

左のチャートを見ると、S&P500の時価総額上位20銘柄がVIX(ボラティリティ)への寄与度が70%と、1990年以降、最も大きくなっています。

つまり、AI銘柄や大手テクノロジー企業がS&P500の上位20銘柄の多くを占めているため、今週の決算発表が市場期待に応えられないようであれば、S&P500のボラティリティはかなり上昇することが想定されます。そのため、株式市場は、想定以上の動きとなり波乱材料となる可能性があることを、ボラティリティの面から理解し注意しておく必要があります。

そして、当面のボラティリティが高いとなれば、株式の下落リスクが高まります。機関投資家によるリスクパリティ戦略により、ボラティリティの上昇により株式のウェイトを下げ、債券のウェイトを引き上げる動きが出てくるため、株式売却が想定以上に進みます。

マグニフィセント・セブン(M7)の時価総額が、S&P500に占める割合がピーク時には34%もありました。しかし、機関投資家による株式売却の動きが加速しS&P500が下がるような展開になれば、ファンドマネージャーは、対インデックスに負けないように、インデックスが保有する割合を下回るようにM7の株を優先的に売却しポジションを減らすため、想定以上にM7株が下落する可能性があります。

このように、M7の割合が非常にたかく、また、ボラティリティが上昇することに起因してS&P500、M7が売り込まれる可能性が高いことを示唆しています。もちろん決算内容が良ければ株価は上昇しますが、期待に応えられなければ当然ですが、市場期待通りでも波乱材料になりかねない可能性が高いことを把握しておく必要があります。重要な局面です。

米国株式市場のセンチメントとローテーション

現在も株価下落時に見られるローテーションが続く

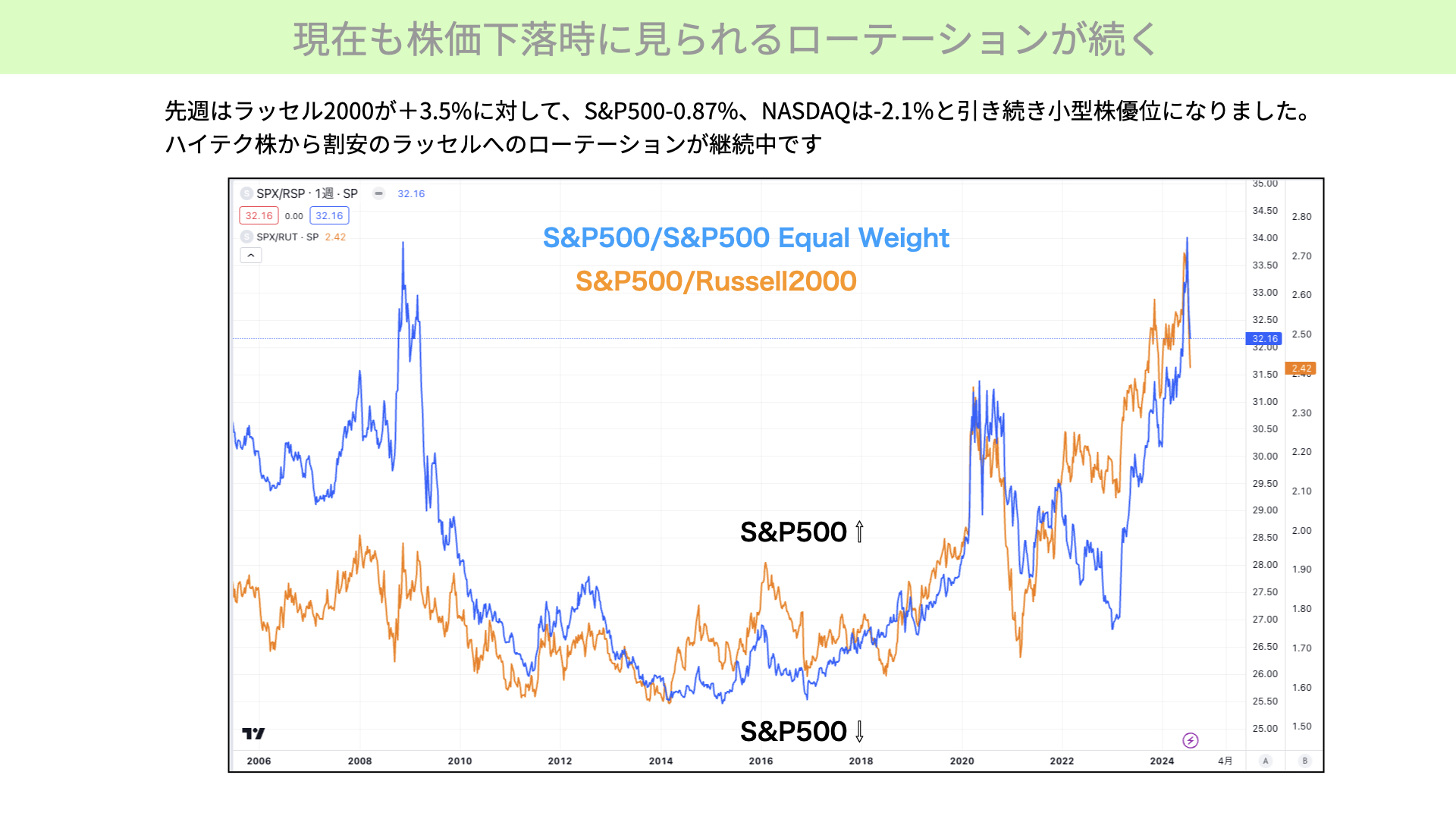

ラッセル2000の動きとS&P500の関係、S&P500とイコール・ウェイトの関係を先々週ご紹介しました。

現在は、S&P500よりもS&P500イコール・ウェイトがパフォーマンスが良く、S&P500よりもラッセル2000の方が相対的に良くなっています。このような状況下は、以前よりご案内の通り、S&P500が下がことを意味しています。

先週は、ラッセル2000が+3.5%、S&P500は-8.7%、NASDAQは-2.1%となっています。この動きをグレートローテーションだと言う評論家もいますが、S&P500からラッセル2000にお金が流れている状況では、基本的にS&P500、つまり米国株が下がりやすい状況です。

米国市場のセンチメント

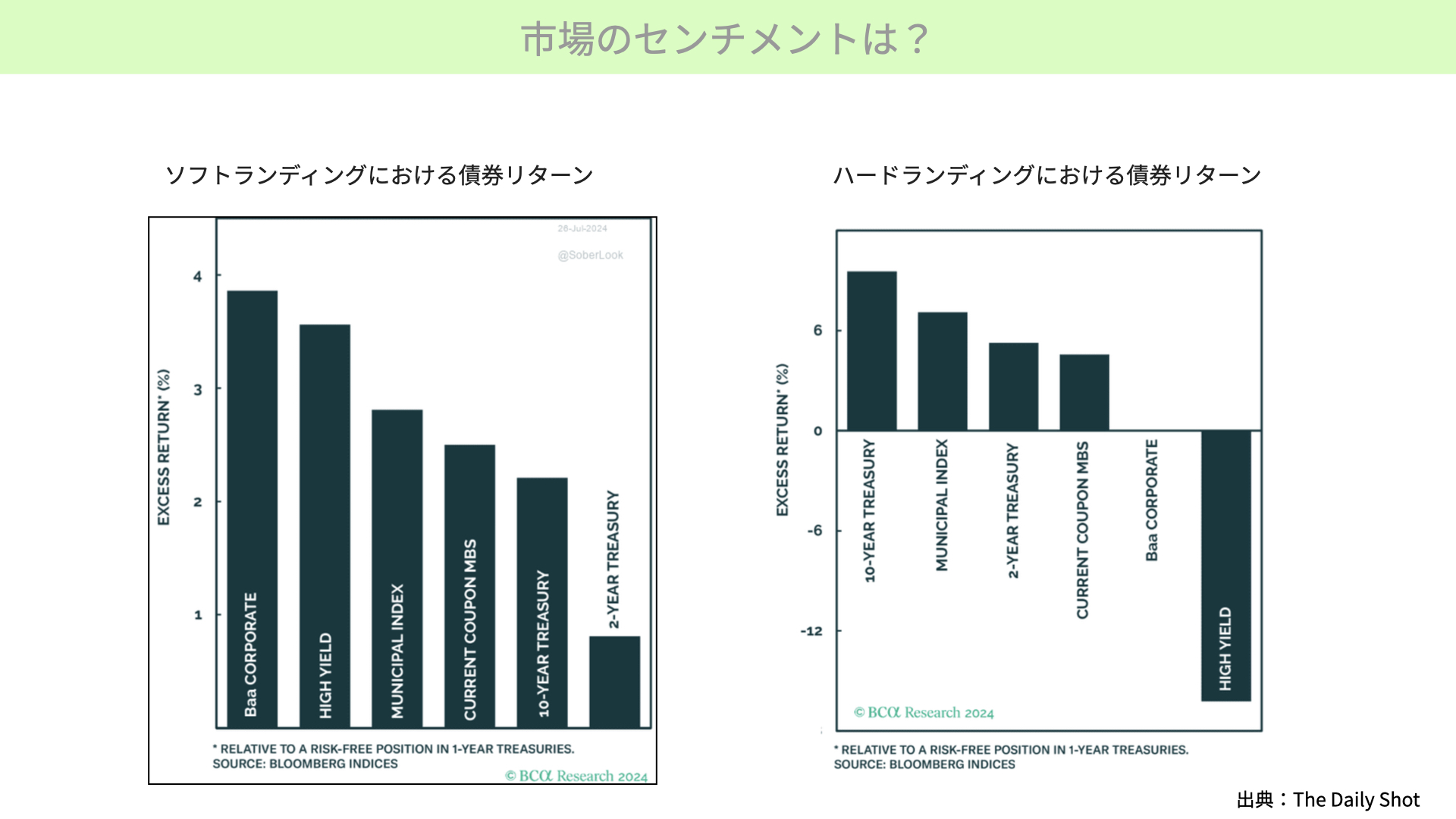

次に市場のセンチメントをご紹介します。左のグラフは、ソフトランディングにおける債券の期待リターンがどうなっているかを示しています。2年のトレジャリー、10年のトレジャリーよりもハイイールドボンドの人気が高くなっています。ソフトランディングするということは、利回りの高い債券を欲しがる傾向があります。

次に右のチャートをご覧ください。ハードランディングとなればハイイールド債券が大きくマイナスになることから、ハイイールド債券を避ける傾向があります。

では、今の市場はどういう状況なのでしょうか。

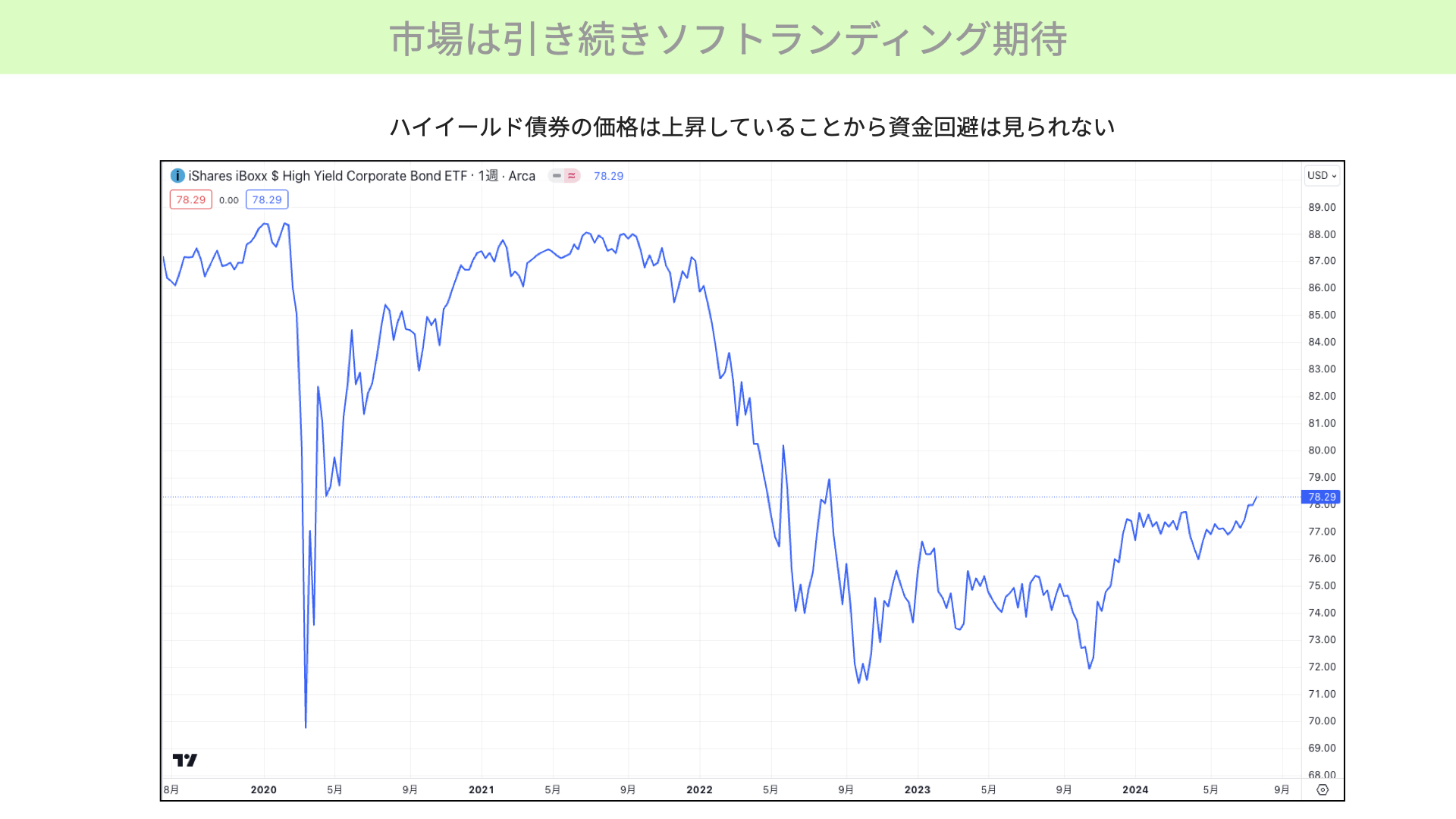

市場は引き続きソフトランディング期待

ハイイールド債券を集めたHYGのチャートを見ると、ここ最近は上昇していることがわかります。資金がハイイールド債券にシフトしていることから、いまだに市場ではソフトランディング期待が高いことがわかります。

このように債券に資金がシフトしているということは、マーケットから全ての資金が逃げ出している状況ではありませんので、マーケットのセンチメントとしては、株も債券も総崩れを想定している状況にはありません。

ただ、今週決算発表を含めて様々な材料があります。状況次第ではHYGが下がる可能性もあります。今週以降にHYGも下がることがあれば、株のみならず債券からも資金が逃げ出し、ソフトランディング・シナリオへの期待が低下していることを示唆します。まさに炭鉱にカナリアです。ぜひHYGの動向にご注目いただければと思います。

今週の注目点

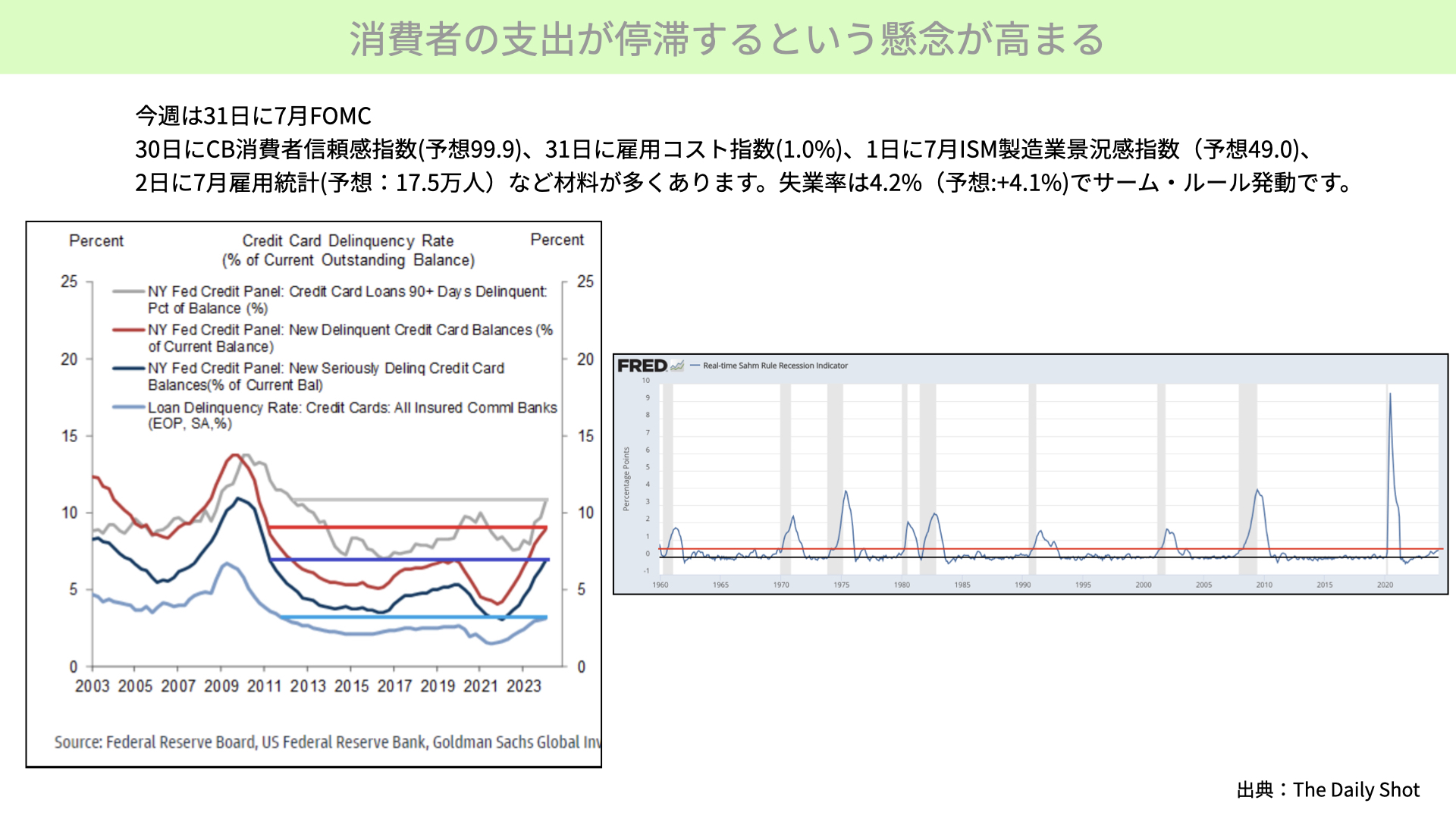

消費者の支出が停滞するという懸念が高まる

今週は企業決算も非常に大事ですが、31日には7月FOMCが開催されます。7月利下げの可能性は低いですが、9月利下げの可能性がほぼ100%近くとなっている中、パウエル議長がどういうコメントをするかには非常に注目が集まっています。一部の声では、9月に0.5下げるのでは、との見通しもあるようです。どういったヒントが市場に与えられるかに注目です。

FOMC以外には、30日にCB消費者信頼感指数が発表されます。予想は99.9と、前回100を下回っています。

左のチャートを見ると、クレジットの90日延滞率が非常に上昇してきています。クレジットカードの延滞が増えても、それでも景気が良いではないかと市場では揉み消されてきましたが、消費者信頼感指数が着実に低下してきており、今後の消費の停滞を懸念する向きが強くなりつつあります。クレジットカードの延滞が増えていることが、消費者信頼感指数に反映されてくるか、予想を下回れば、インパクトはかなり大きくなるでしょう。

また、31日には雇用コスト指数が発表されますが、+1.0%と予想されています。非常に強い場合、インフレがまだまだ収まらないと考えられるでしょうし、一方で、雇用コスト指数が伸びていない場合、雇用が弱いと受け止められるでしょう。反応次第でマーケットがどう考えているかがわかりますので、数字のみならず、マーケットの反応が注目されます。

8月1日には7月ISM製造業指数が発表されます。こちらの予想は引き続き50を割っていますが、50を割っているか、新規の受注、雇用がどうなっているかにも注目が集まります。

今週のFOMCと同じくらい注目されるのが、2日に発表される7月雇用統計です。

雇用者数の予想は17.5万人ですが、注目すべきは失業率です。市場予想では+4.1%ですが、もし今回の失業率が4.2%となればサーム・ルールが発動します。サーム・ルールとは、一時期で最も低い失業率から3ヶ月平均が0.5%上方修正されると景気後退が発生する、というものです。失業率が4.2%になるとマーケットの雰囲気が変わる可能性があり、注意が必要です。

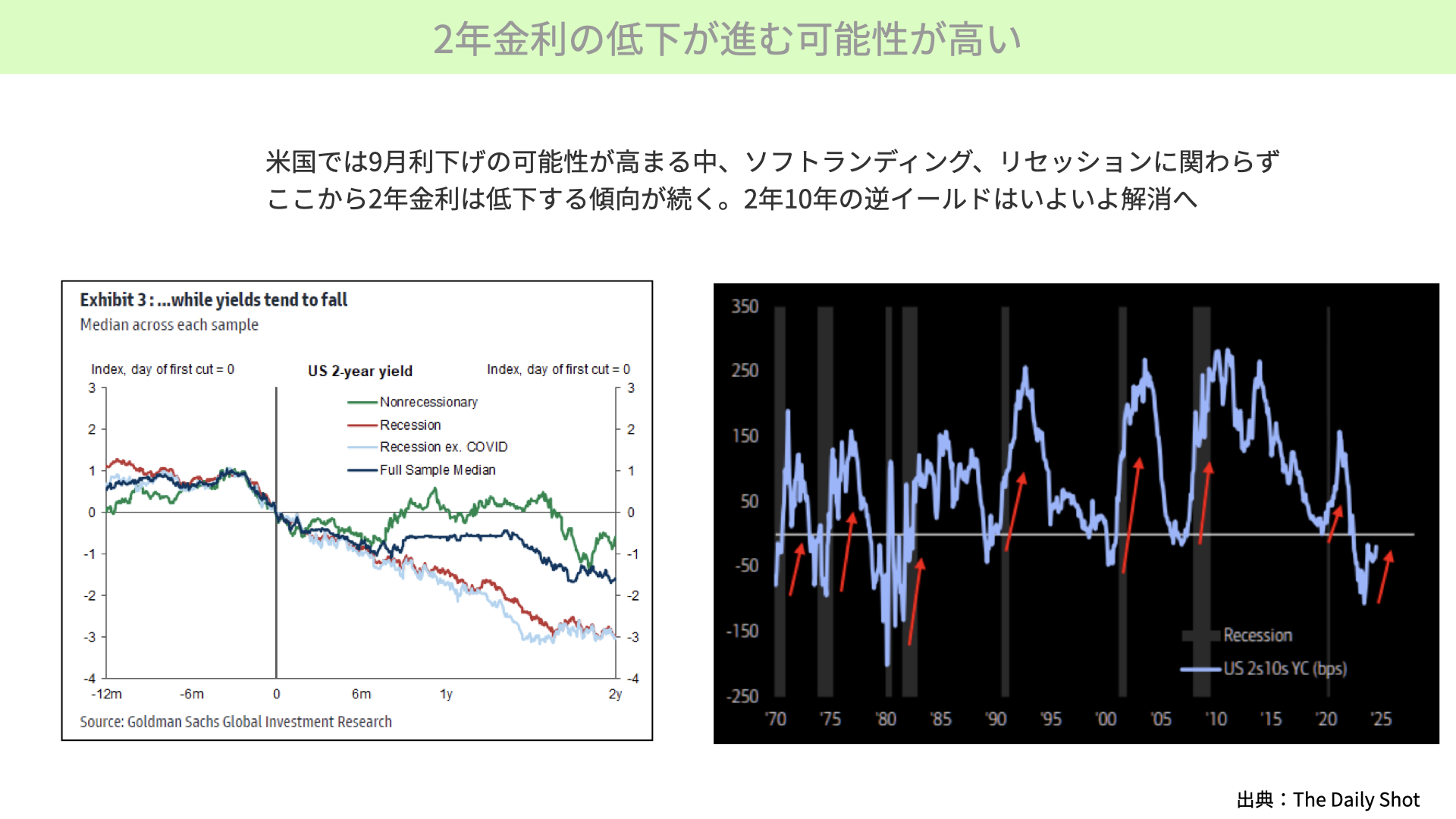

2年金利の低下が進む可能性が高い

最後のスライドです。9月の利下げの可能性が高まりとともに、市場ではソフトランディング期待が高まっています。

しかし、注意が必要なのは、9月の利下げについて今週のFOMCである程度の言及がなされる、もしくはヒントが示されると、2年金利がさらに下がる可能性があります。

過去のリセッションなし、リセッション時、リセッションでCOVIDを除いた時の2年金利の推移を示した左のチャートをご覧ください。

利下げ前には、全ての局面で2年金利が下がる傾向があります。ここ最近も2年の金利が大きく下がってきていますが、利下げ後も2年金利は低下傾向があります。景気後退しない場合、6ヶ月以降金利が上昇しますが、いずれにしても利下げ開始前の3ヶ月、利下げ開始後の6ヶ月は、2年金利が低下する傾向にあります。

そうなった場合、右のチャートで示されているように、2年-10年の逆イールドが解消に向かいます。

これまで2年-10年の逆イールドが発生した後には景気後退が起こっているものの、今回は例外だとのマーケット関係者の声も多く聞かれます。しかしどうなのでしょうか。

何度もお伝えしていますが、過去においては逆イールドが解消された後に景気後退が訪れています。今後も2年金利が下がってくることを考えると、逆イールド解消時期は近いと思われます。景気後退は来ないという市場コンセンサスが形成されていますが、どうなるでしょうか。

これまでの高い政策金利下では、メガテックなど大量の資金を抱えている大手企業は、余剰資金をMMFに預けるだけで容易に5.5%の金利を得ており、利益の中に金利による収入が非常に大きな割合を占めていました。しかし、今後利下げ進むと金利収入が徐々の減少するため、今後は金利収入が減ると予想されています。

このような状況を踏まえると、2年-10年の逆イールドが解消された後、本当に景気が後退しないのかどうかについて、改めてはフラットな分析で判断する必要があるでしょう。今回のFOMCの内容次第ではシナリオに逆転が起こる可能性もありますので、ぜひ注目いただければと思います。

今週は材料が非常に多く波乱含みですのでマーケットに臨む際にこの情報を役立てていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル