本日は、ニッセイ パトナムグローバル高配当株式(愛称:12のどんぐり)という、世界の高配当株式に分散投資する投資信託を分析します。

長期安定型の運用スタイルですが、このファンドはどのような実績を残しているのでしょうか。マーケットが非常に荒れている中で、このようなファンドを求める方が多いと思います。ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的として作成されています。投資の勧誘や売買の推奨を目的としたものではありません。また、取り上げている投資信託についてはランダムに抽出を行っています。運用会社、販売会社と当社の間における業務提携等は一切ございません。あくまでも中立な立場で分析をお伝えします。

投資信託概要

概要

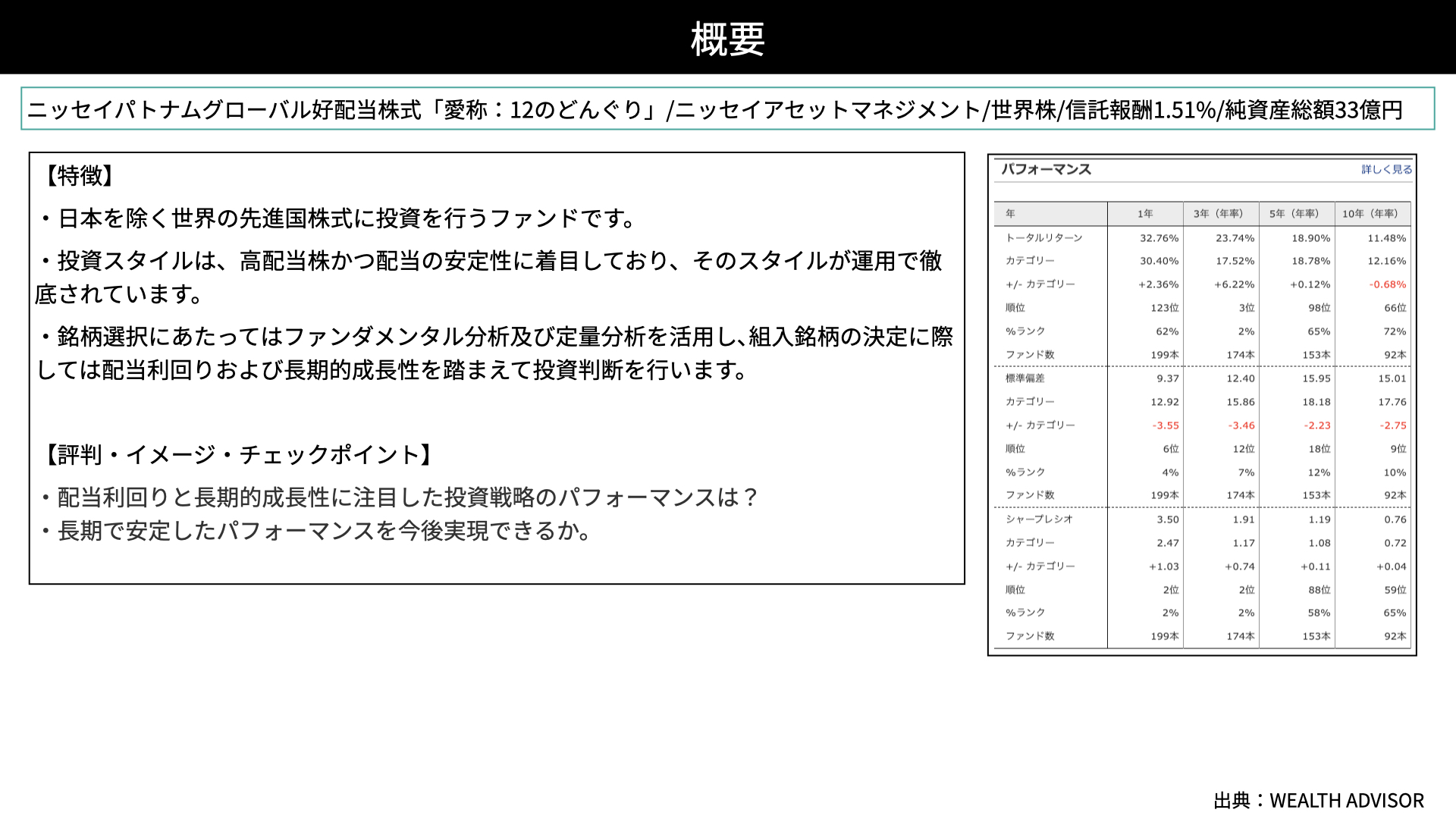

概要です。ニッセイ パトナムグローバル高配当株式(愛称:12のどんぐり)は、ニッセイアセットマネジメントが運用する世界株ファンドです。信託報酬は1.51%、純資産総額は33億円となっています。

特徴です。日本を除く世界株に投資を行っており、先進国が中心となっています。

投資スタイルとしては、高配当かつ配当の安定性に着目しており、そのスタイルが運用で徹底されています。また銘柄選定にあたってはファンダメンタルズ分析および定量分析を活用しています。組み入れ銘柄の決定に際しては、配当利回りと長期の成長を目指しています。

高配当な先進国の株の中から配当の安定性と成長性を踏まえて分析していることから、株式の中においては安定性の高い株式だと言えます。そういったものがパフォーマンスに結びついているかどうかが、本日のチェックポイントとなるでしょう。

投資戦略

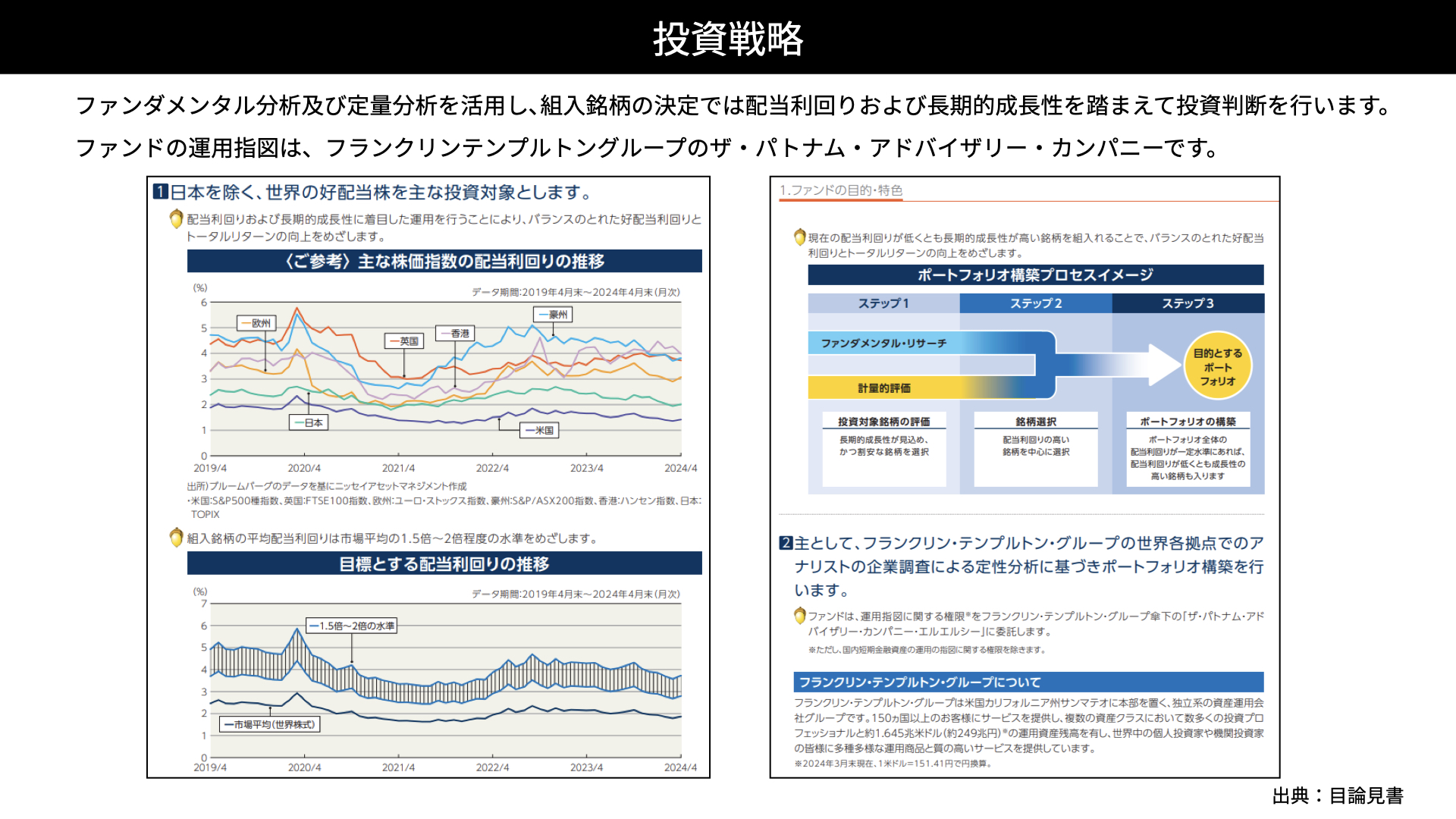

企業のファンダメンタルズ分析および、定量分析を活用し、組入銘柄の決定では配当利回りと長期の成長性を考慮して投資判断を行います。長期で成長しますから、配当性向は維持または増加するため、非常に安定的なファンドだと言えます。

ファンドの運用指図は、フランクリン・テンプルトン・グループのザ・パトナム・アドバイザリー・カンパニーという、運用力に非常に定評ある会社が行っています。

投資戦略の詳細です。世界の株式市場における配当利回りの推移に対して、1.5~2倍程度の高配当銘柄を選び、かつ企業のファンダメンタルズ分析を行い、成長性のあるものを選定しています。マーケットが苦しい時にも、配当がプラスになることを狙ったファンドとなっています。

ポートフォリオの構築までは、ボトムアップでファンダメンタルズ分析と定量分析を行う一般的な手法を採用しています。

銘柄戦略

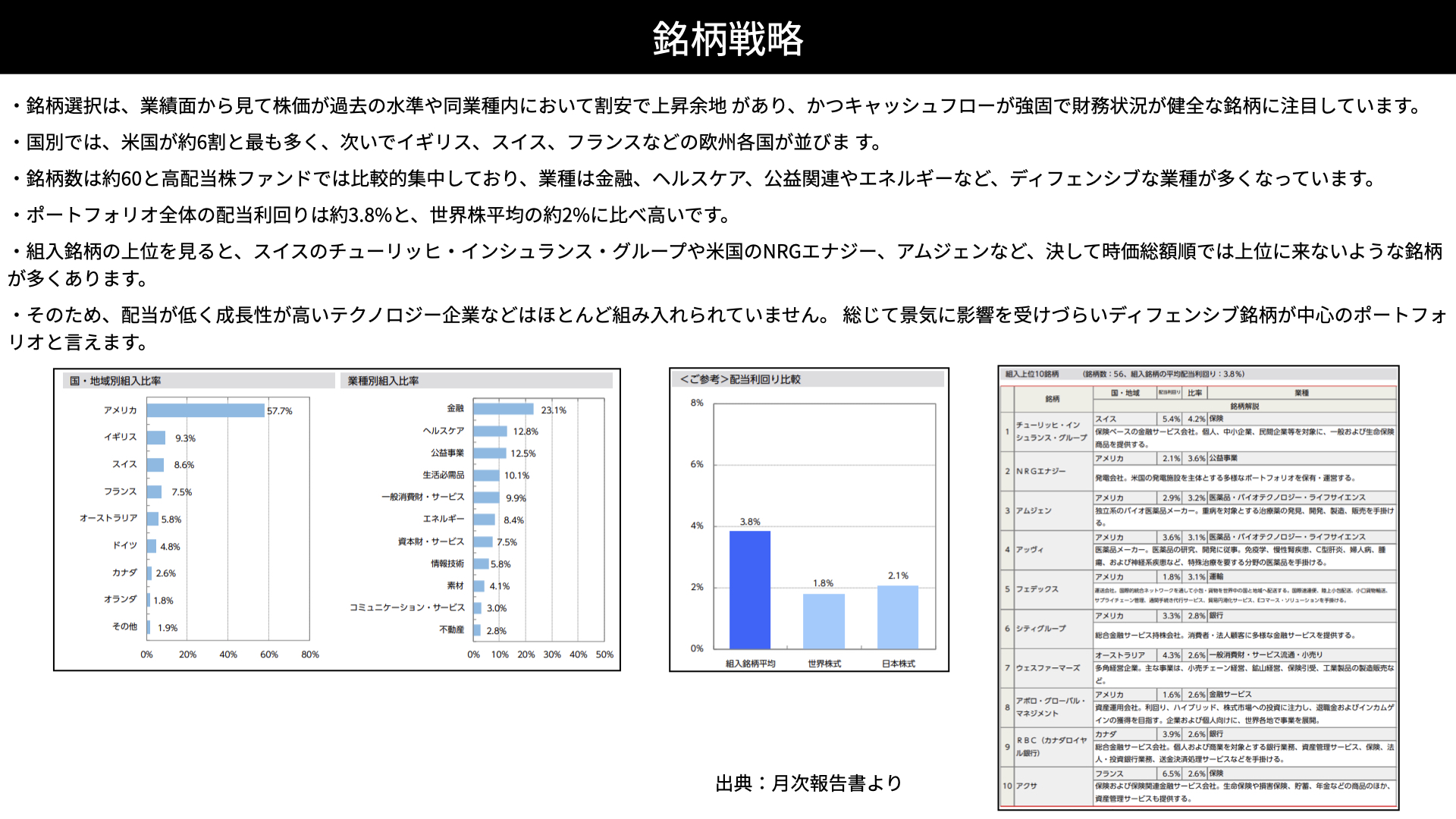

業績面から見て、株価が水準や同業種内において割安で上昇の見込みがあるものを選んでいます。成長性のみならず割安感も配慮し、配当が増えるようにキャッシュフローが強固なものを選択しています。

国別ではアメリカが6割を占め、イギリス、スイス、フランスなどの欧州各国が続いています。非常に安定した先進国が含まれていることがわかりました。

銘柄数は現在56銘柄と、高配当のファンドの中では比較的集中投資している印象です。

業種は金融、ヘルスケア、公益関連など、ディフェンシブな銘柄が多くなっています。ディフェンシブな銘柄である一方で、比較的集中している点がどう影響するでしょうか。

ポートフォリオ全体の配当利回りは約3.8%で、世界平均の約2%の1.5~2倍という目標が達成できています。

銘柄にはシティ、フェデックスなどの有名企業も含まれていますが、そこまで知られていない企業も組み入れられています。時価総額上位の銘柄を選ぶファンドとは異なる銘柄が並んでいる印象です。

配当が低く、成長性の高いテクノロジー企業はほとんど組み入れられておらず、総じて景気に影響を受けにくいディフェンシブ銘柄が中心となっています。高配当でディフェンシブ、かつ上昇余地のある銘柄と、非常に期待が持てる構成となっています。

ファンドパフォーマンス

パフォーマンス

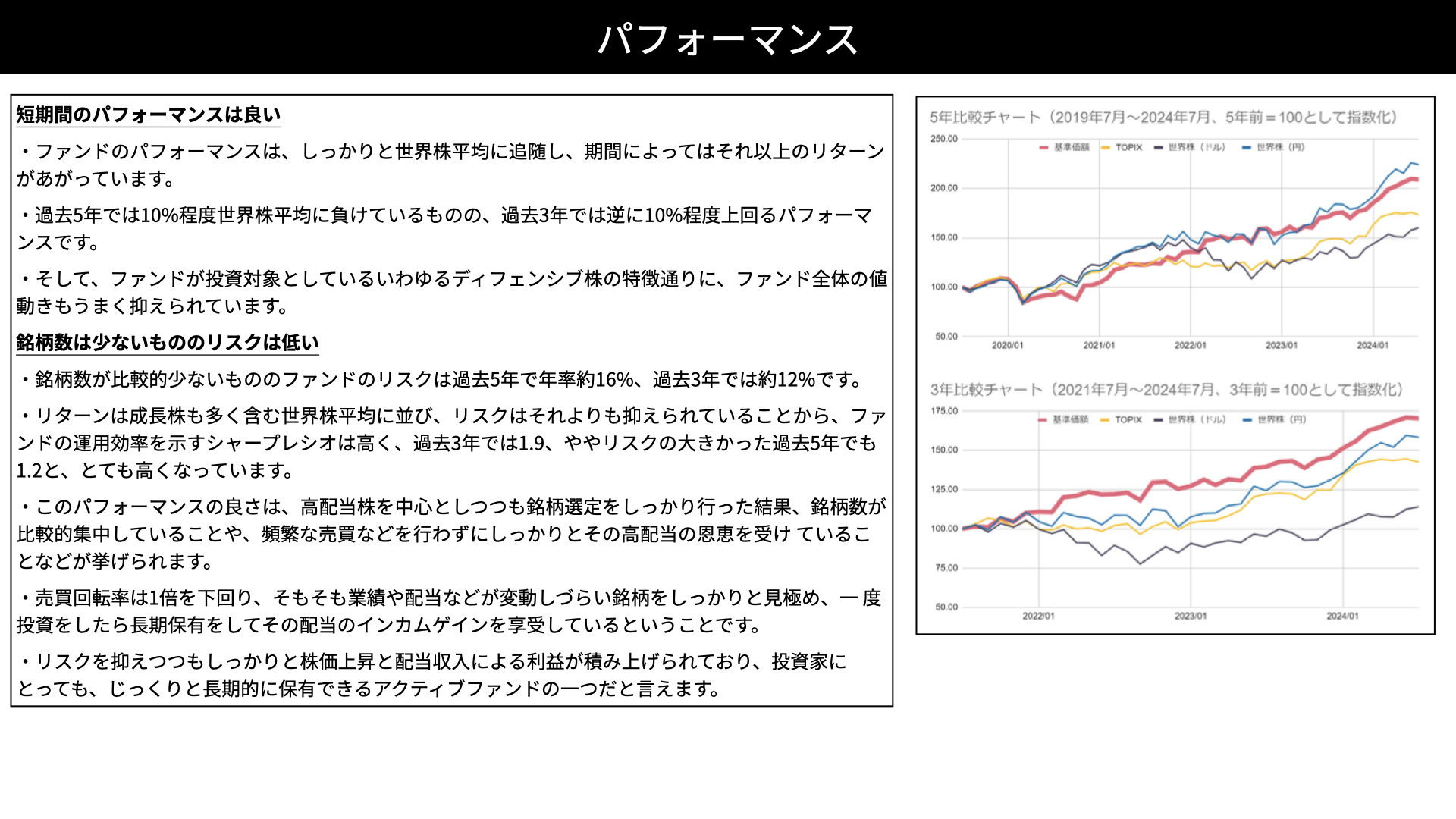

パフォーマンスです。短期のパフォーマンスは非常にいいです。世界株平均に追随し、期間によってはそれを上回るリターンがあがっています。

過去5年間では世界株平均を約10%下回っていますが、過去3年間では世界株を10%上回っています。期間によっては非常に良好な成績を残していますし、グラフを見ても直線的に成長していることから、非常に安定したファンドだと言えます。

ファンドの投資対象はディフェンシブ銘柄で、全体の動きが非常に抑えられています。銘柄数は60近くと他の高配当ファンドと比較して少ないですが、過去のリスクは年平均16%、直近3年間では12%と非常に低く抑えられています。

リターンは成長株を多く含む世界株平均に並びつつ、リスクはそれより低く抑えられているため、ファンドの効率性を示すシャープレシオは非常に高くなっています。過去3年間で1.9、リスクがやや大きかった過去5年間でも12と非常に高くなっていますから、資金効率が非常に良いファンドと言えます。

このパフォーマンスの良さは、高配当銘柄を中心に銘柄選定を行った結果です。銘柄数が比較的集中していること、頻繁に売買を行わず、バリューのいいものを買って長期間保有する方針、高配当の恩恵を受けていることがパフォーマンスにつながっています。

売買の回転率は1倍を下回っています。業績や配当が安定している銘柄をしっかりと見極め、一度購入したものを長期保有する方針ですから、非常に安定したファンドとなっています。

リスクを抑えつつも株価上昇と配当収入による利益がしっかり積み上げられている、投資家にとっても長期的に保有できるファンドだという印象です。

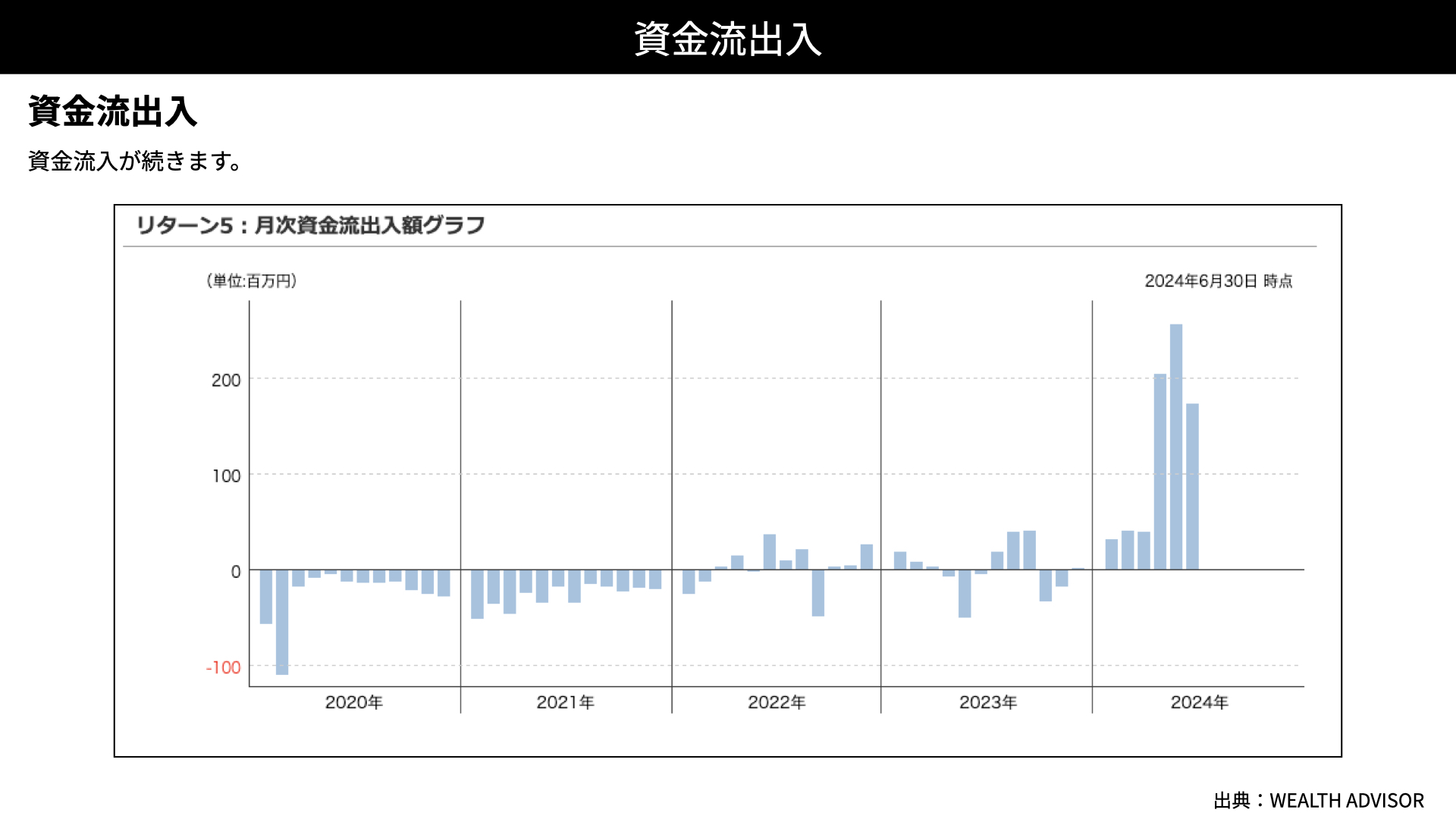

資金流出入

流入が続いており、人気と実力を兼ね備えていることがわかりました。

評価

評価は4です。非常にディフェンシブな銘柄に投資しており、どのようなタイミングある程度、強いパフォーマンスが発揮できています。長期的に安定したパフォーマンスが出せていることから、長期にわたって資金を預けたい投資家にとって非常にいいパフォーマンスを実現できるファンドと言えるでしょう。

類似ファンドは他にもあり、好みによって多少評価が変わります。4という評価を基準とし、スタンスが合う方にとっては4.5の評価ともなり得る、非常に高評価なファンドです。

本日は、高配当銘柄かつ世界で成長利益が見込めるものにフォーカスしたファンドを取り上げました。ディフェンシブ能力が非常に高く、世界平均の1.5~2倍の配当を享受しながらキャピタルゲインも狙え、長期で安定したパフォーマンスが期待できます。

同様のファンドは他にも多くありますが、その中でも競い合えるファンドだと思いますので、ぜひ比較をしていただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF