本日は、日本株配当オープン(愛称:四季の実り)という、好配当な日本株に投資するファンドを分析します。

高配当と業績の両面に注目して銘柄選定を行った結果、最近は非常に良好なパフォーマンスを記録し、知名度も上がっているようです。本日は、銘柄選定力、投資戦略などを中心に分析します。ぜひ最後までご覧ください。

お願い

この記事はあくまでも情報提供を目的として作成しています。投資の勧誘や売買の推奨を目的としたものではありません。また、紹介する銘柄はランダムに抽出しています。運用会社、販売会社と当社との間に業務提携は一切ございません。あくまでも中立の立場から分析します。

投資信託概要

概要

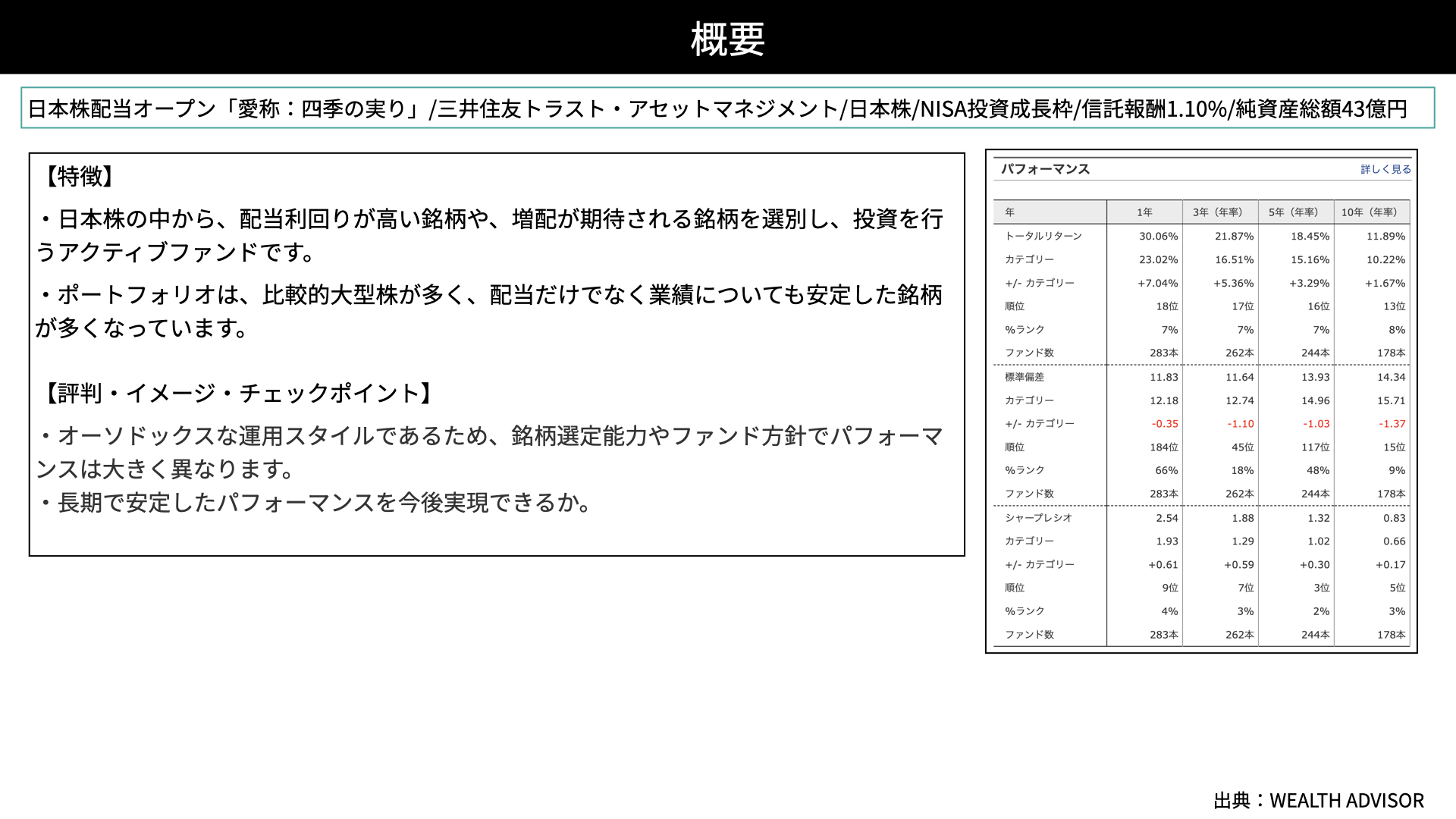

日本株配当オープン(愛称:四季の実り)は、三井住友トラスト・アセットマネジメントが運用する日本株ファンドです。NISA成長枠での投資が可能で、信託報酬は1.1%、純資産総額は43億円となっています。

特徴です。日本株の中から配当利回りが高い銘柄、増配が期待される銘柄を選別して投資するアクティブファンドです。

ポートフォリオは比較的大型株が多く、配当だけでなく業績も安定した銘柄を選定しています。リスクを抑えつつ、なるべくリターンを上げることを目指したオーソドックスな運用スタイルです。

チェックポイントです。オーソドックスな運用スタイルでは、銘柄の選定能力、ファンドの方針、売買戦略によってパフォーマンスが大きく異なります。そこで、どのような戦略をとり、どのようなパフォーマンスかを確認します

投資戦略

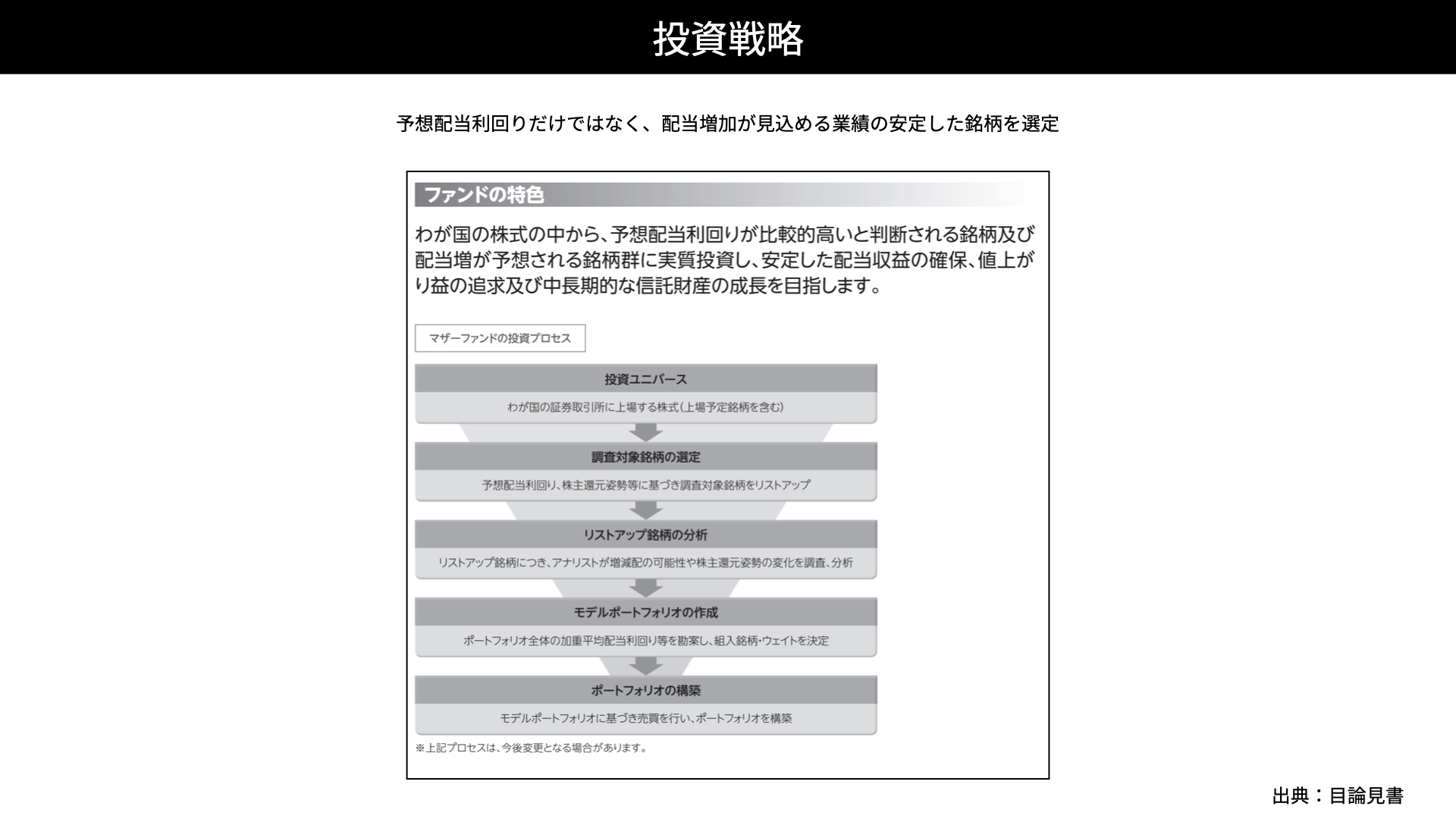

目論見書から、非常にオーソドックスな運用スタイルだとわかります。予想配当利回りが高い銘柄だけでなく、今後も配当が増加する銘柄を業績面からしっかり確認して選定しています。上図のようなプロセスで進めるため、銘柄選定能力、売買戦略がパフォーマンスに大きな影響を与えることでしょう。

銘柄戦略

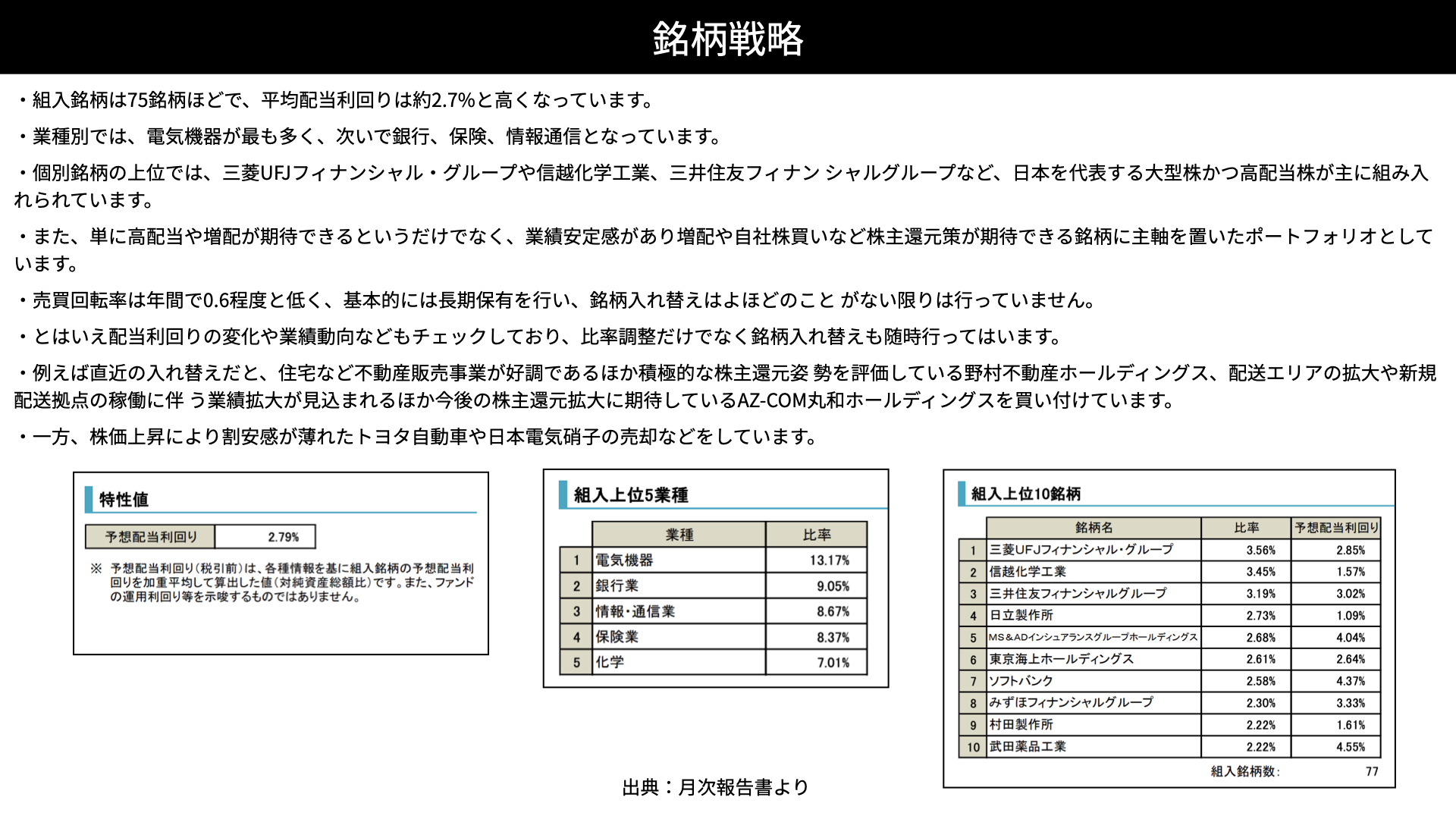

銘柄戦略です。組み入れ銘柄は75銘柄程度で、ある程度の分散が利いている印象です。平均配当利回りは2.7%と高いですが、このファンド以外にもこれよりも高い配当のみを集めたファンドも存在します。ここで重要なのは、業績面も加味した結果として、際立って高い配当利回りのみで銘柄の選択をしていないことです。

業種別に見ると、電気機器が最も多く、次いで銀行、保険、通信と、非常にオーソドックスでディフェンシブな銘柄が多く含まれています。

個別銘柄の上位には、三菱UFJフィナンシャル・グループ、信越化学、三井住友フィナンシャルグループなど、日本を代表する大型株かつ高配当の銘柄が主に組み入れられています。

銘柄と予想配当利回りを見ると、非常に高い銘柄かつブルーチップと呼ばれる業績の安定した銘柄が選ばれています。

銘柄戦略です。売買回転率は0.6程度と低く、基本的には長期保有を行い、銘柄の入れ替えはよほどのことがない限り行っていないことがわかりました。

とはいえレポートなどを確認すると、配当利回りの変化や業績動向も常にチェックしており、比率調整だけでなく、銘柄の入れ替えも随時行っています。

直近の入れ替えでは、住宅など不動産販売事業が好調であるほか株主還元策をしっかりと示している野村不動産ホールディングス、配送エリアの拡大や業績拡大が見込める丸和ホールディングスを買い付けています。

一方で、株価の上昇により割安感が薄れたトヨタ自動車や日本電気硝子などは売却しています。しっかり分析した上で売却する戦略が、どのようなパフォーマンスにつながっているのでしょうか。

ファンド・パフォーマンス

パフォーマンス

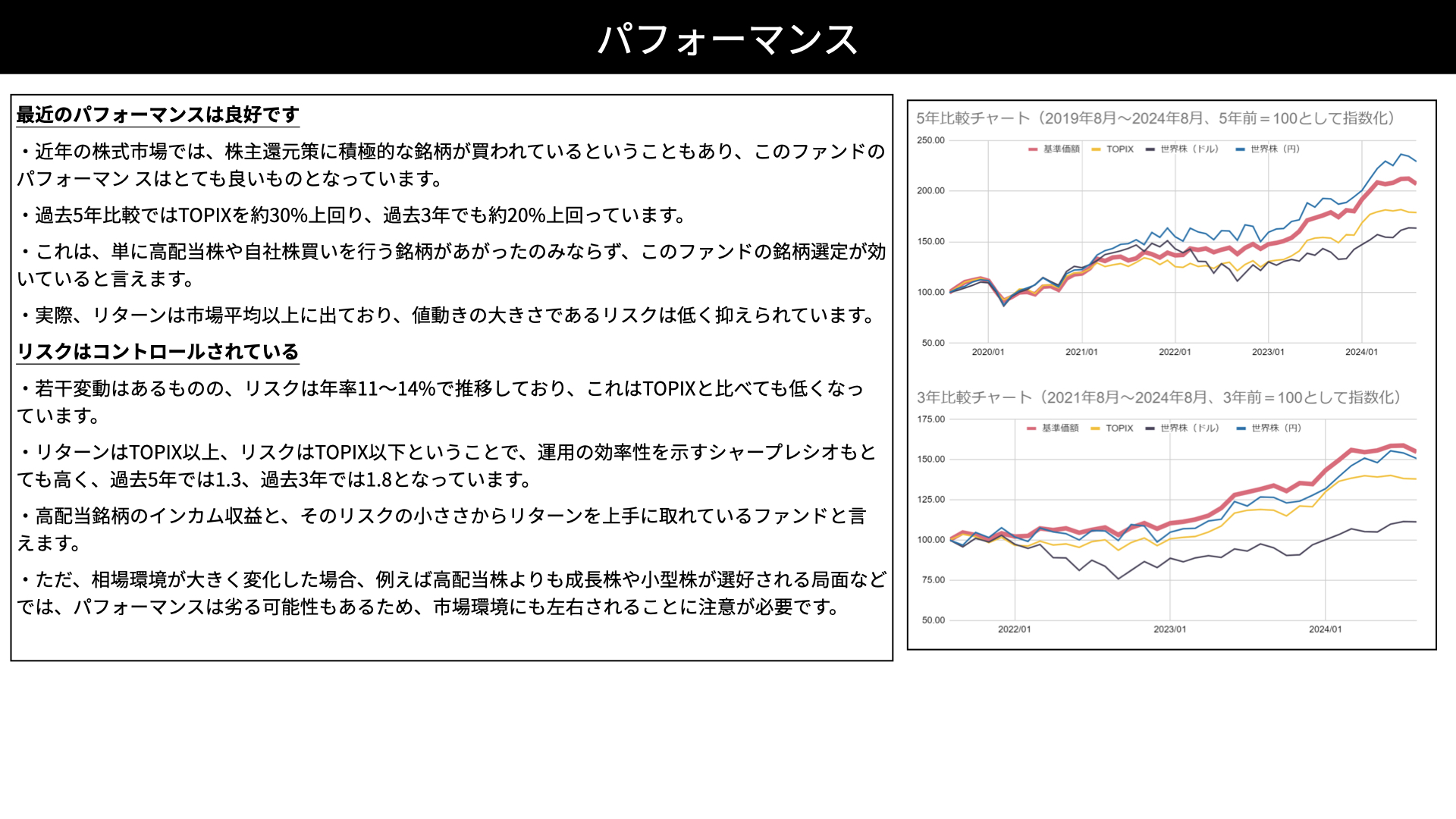

最近の株式市場では株主還元策に積極的な銘柄が買われていることもあり、ファンドのパフォーマンスは非常に良好です。過去5年比較ではTOPIXを30%上回り、過去3年でも20%上回っています。

これは単に高配当や自社株買いを行う銘柄が上がっただけではなく、ファンドの銘柄選定が効果を発揮しているためだと言えるでしょう。

リターンが市場平均を上回っており、リスクは低く抑えられています。もちろん若干の変動はありますが、リスクは年間11%~14%で推移しており、TOPIXと比べても低い水準です。TOPIXのリターンを上回りつつ、TOPIXのリスクを下回っていますから当然ながらシャープレシオも高いです。過去5年では1.3、過去3年では1.8と、非常に優れたファンドと言えるでしょう。

高配当銘柄のインカム収入と、そのリスクの小ささからリターンを上手に取れているファンドと言えます。下落局面をしっかり抑え、基準価額を積み上げられています。

ただ、相場環境が大きく変化した場合、例えば高配当よりも成長株や小型株が選好される局面になると、パフォーマンスが劣る可能性があります。当然ながら市場環境に左右されることに注意が必要です。

株主還元策に積極的な銘柄、増配が期待できる銘柄、配当が高い銘柄、業績が良い銘柄を選ぶ戦略はオーソドックスですが、ボラティリティが抑えられてパフォーマンスも良好です。市場環境に左右されるリスクはあるものの、総じて良いパフォーマンスが維持できるのではないでしょうか。

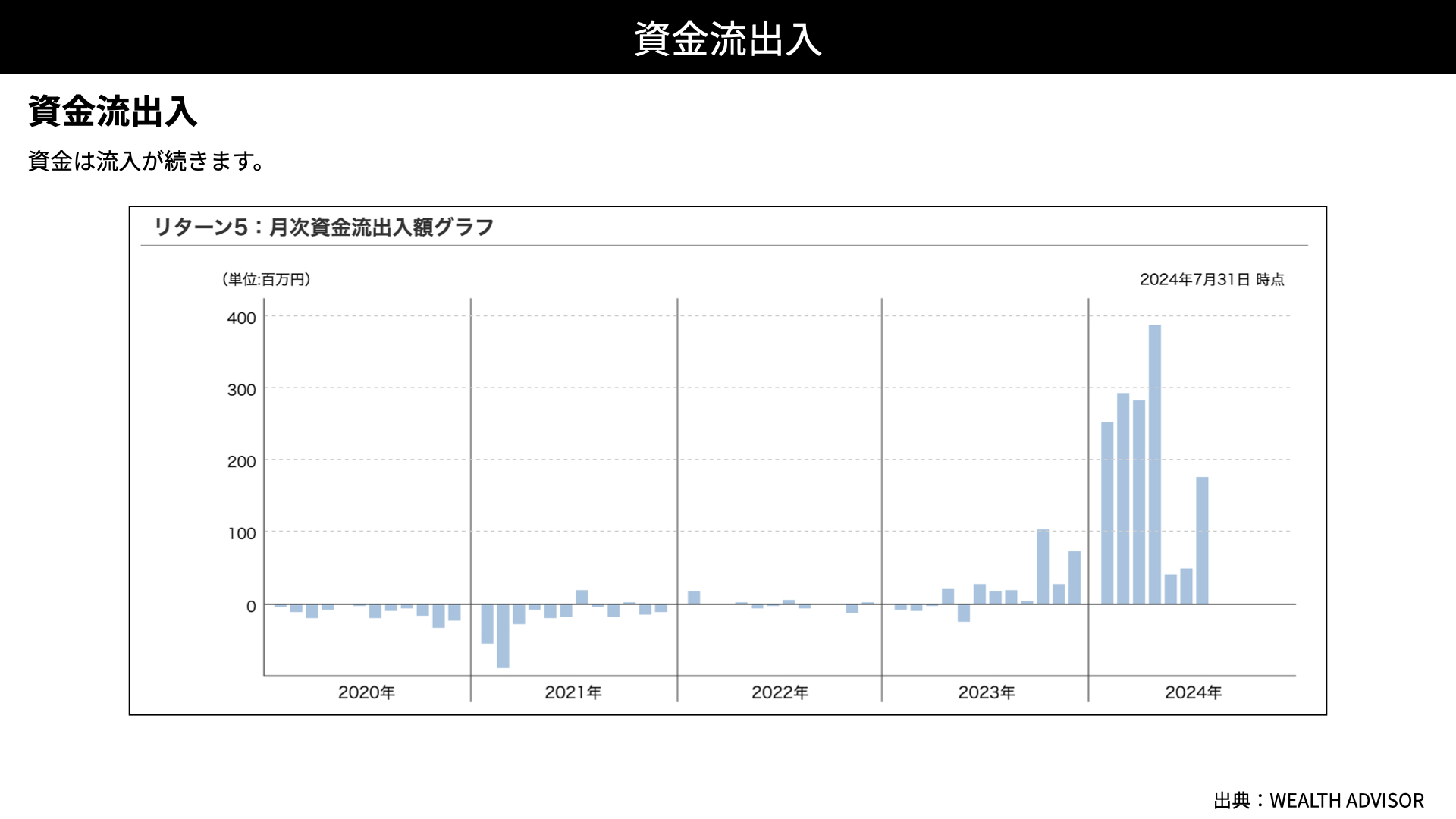

資金流出入

資金の流入が続いています。

評価

評価は4とさせていただきました。

銘柄選びが確実に行われています。また、絶妙なリバランス、折を見た大胆な銘柄入れ替えも行われており、非常に高いパフォーマンスを残しています。

非常に選好能力のあるファンドです。他にも高配当を集めたファンドは数多く存在しますが、比較検討を行い、長期でパフォーマンスが残せていると確認できるようであれば、投資対象の1つとして分析を進めていただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF