本日はDIAMジャナス米国中小型株ファンドという、アメリカの中小型株に投資するファンドを分析します。

アメリカでは今年以降、利下げが予定されています。過去の利下げ局面で良好なパフォーマンスを残してきた中小型株ファンドを探している方も多いことでしょう。

中小型株ファンドへの注目度が高まっている中、このファンドがどういったパフォーマンスを残しているか、ベンチマークのRussell2000を上回ることができているかを分析します。ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的に作成されています。投資の勧誘、売買の推奨を目的としたものではありません。また投資信託につきましてはランダムに抽出しています。運用会社、販売会社と当社の間に業務提携は一切ございません。あくまでも中立の立場で分析をお伝えします。

投資信託概要

概要

DIAMジャナス米国中小型株ファンドは、アセットマネジメントOneが運用する世界株です。信託報酬は2.035%、純資産総額は33億円です。

特徴です。米国の中小型株に投資するアクティブファンドです。組み入れ銘柄は120銘柄と、ある程度分散がきいています。個別要因による変動が比較的大きい中小型を組み入れつつ、分散投資しています。

小型株は過去の利下げ局面において非常に良好なパフォーマンスを上げています。大型株と比べて比較的割安な水準で推移していることもあり、ここ最近非常に注目が集まっています。

本日のチェックポイントです。ベンチマークのRussell2000を上回っているか、長期のパフォーマンスはどうかを確認します。

過去のパフォーマンスです。同カテゴリーに比べ、最近のパフォーマンスはアンダーパフォームしています。銘柄分散ができていることもあり、リスクは低めです。

投資戦略

主に米国の中小型株に投資し、積極的な運用を行っています。1000~1300銘柄からファンダメンタルズ分析を基に絞り込み、競争優位性、持続可能な成長性、優れたビジネスモデル、規律ある経営など定性分析を加えて銘柄を選定しています。まさにジャナス・ヘンダーソンの運用能力が問われるファンドだと言えるでしょう。

銘柄戦略

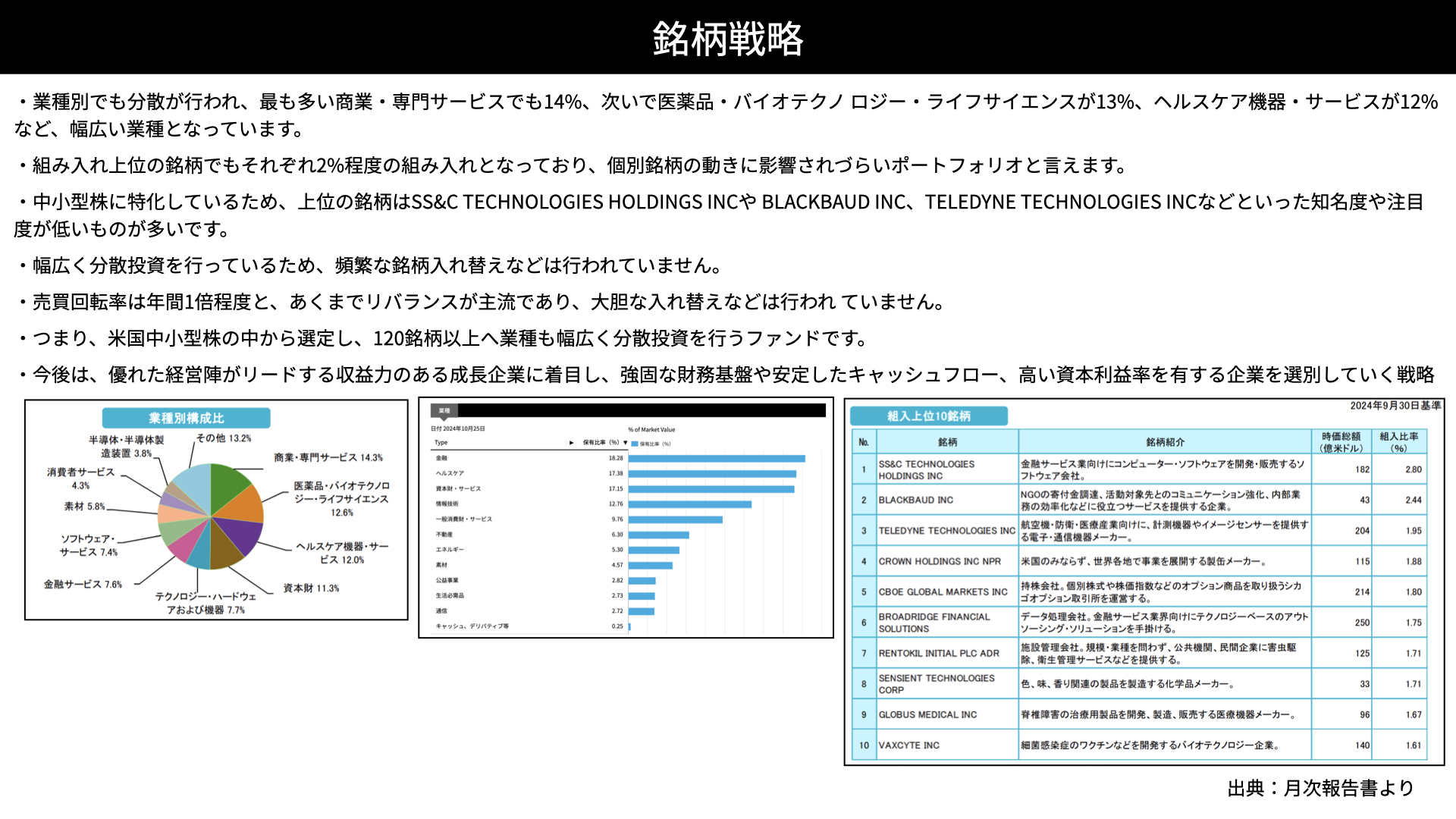

業種別で分散が行われ、最も多いもの商業・専門サービスが14%、次いで医療品・バイオテクノロジーなどが13%、ヘルスケアが12%と、幅広い業種に分散されています。

ベンチマークのRussell2000は、最も多い金融が18%以上、次がヘルスケアという順番ですから、アクティブファンドらしい独自の業種選択を行っています。

組み入れ上位銘柄でも2%程度を上限としており、個別銘柄の業績不振に左右されないポートフォリオが組まれています。

上位銘柄を見ても、SS&Cなど知名度、注目度の低いものが多いです。ブルーチップ銘柄ではなく、中小型株に特化していることがご理解いただけるのではないでしょうか。

こういった銘柄を個人投資家が探すのは簡単なことではありません。日本銘柄でさえ小型株の発掘にはしっかりとした分析が必要です。そこを米中小型株に特化したファンドが代わりに行うことは1つの特徴と言えるでしょう。

幅広く分散投資を行っているため、頻繁な銘柄入れ替えなどは行っておらず、売買回転率は年1倍程度と、あくまでリバランスを中心としています。大胆な入れ替えなどは行っていません。

米国中小型株から選定し、変動率を抑えるため120以上に分散していることがポイントです。集中するほどボラティリティは上がります。裏を返せば、分散のためにそれだけ多くの銘柄分析を行っていると言えます。

優れた経営陣がリードする収益性ある成長企業、強固なキャッシュフローを持つ企業、高い資本利益率に注目し、スクリーニングを行っています。

ファンド・パフォーマンス

パフォーマンス

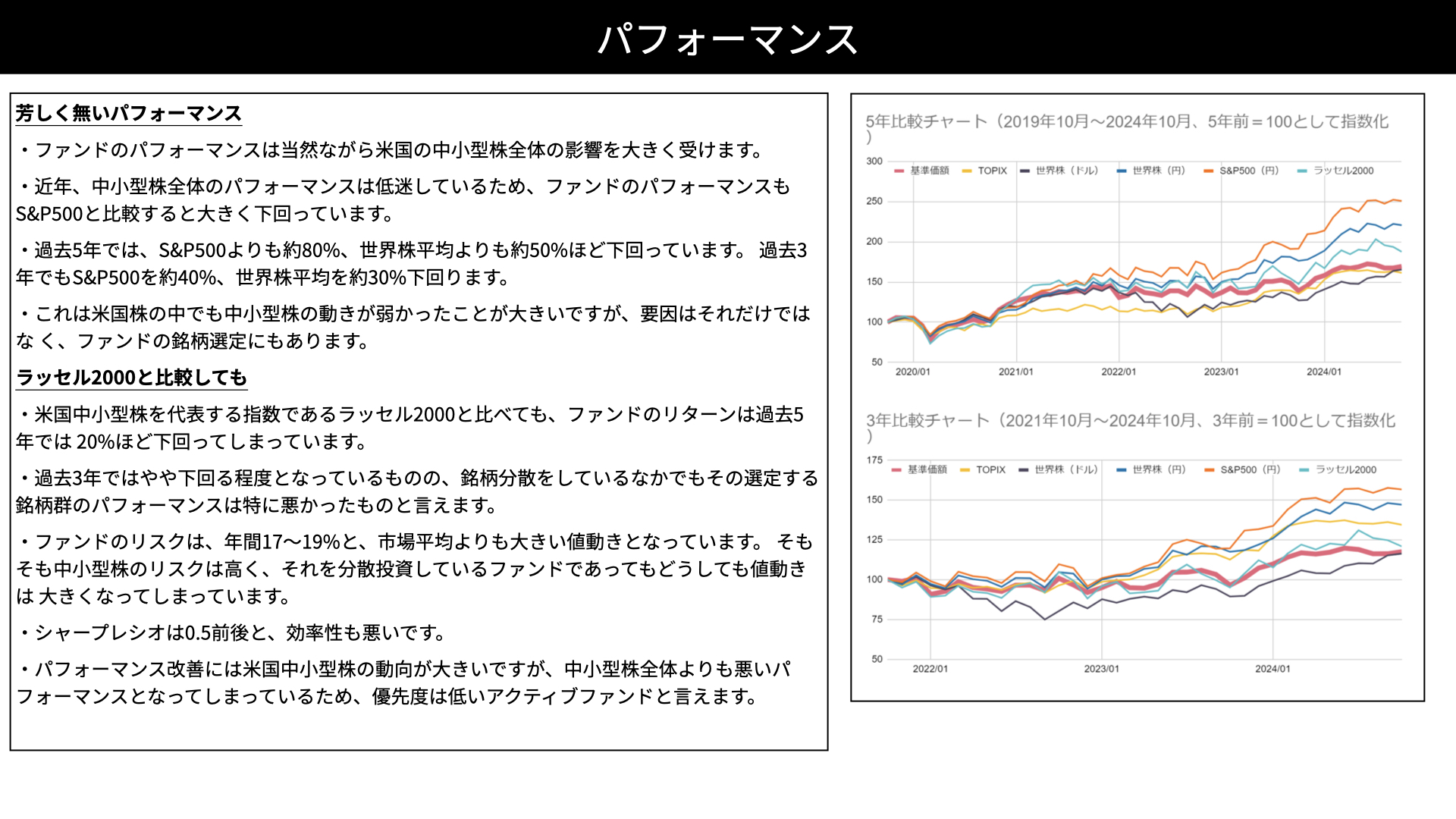

パフォーマンスはあまり芳しくありません。ファンドのパフォーマンスは中小型株全体の影響を受けます。近年中小型株のパフォーマンスが低迷していることもあってか、このファンドもS&P500を大きく下回っています。

過去5年間ではS&P500を80%近く、世界平均を50%近く下回っていました。過去3年でS&P500を40%、世界平均を30%下回っており、世界株やS&P500をアンダーパフォームしています。

ここ最近、米国株において中小型株の動きが弱かったことも影響していますが、低いパフォーマンスの要因はファンドの銘柄選定にもありました。

米国の中小型株を代表するRussell2000と比べても、ファンドのリターンは過去5年間で20%程度下回っています。

過去3年ではやや下回る程度ですが、銘柄分散をしている中でも、選定する銘柄群のパフォーマンスが特に悪かったと考えられます。

ファンドのリスクは年17~19%と市場平均よりも大きな値動きとなっています。中小型株のリスクは高く、分散投資しているファンドでも動きが大きくなる傾向があります。ある程度のリターンがないとシャープレシオは低くなるものですが、結果としてシャープレシオは0.5前後と効率性も悪いです。

パフォーマンスの改善には、今後の米中小型株の値動きが大きくなる必要があります。金利低下局面において、中小型株ファンドのパフォーマンスが良くなる可能性もあります。ただ過去の実績を見る限り、上昇した値動きをオーバーフォームできるかといえば、あまり確信が持てません。

評価

評価は1.5です。アメリカの代表的な中小型株インデックスRussell2000をアンダーパフォームしていることを考えると、Russell2000のETFに投資した方がいいと言われても仕方のない実績です。

独自性があるため、今後のパフォーマンス次第では銘柄選定能力の高さが証明される可能性はあります。ただ現時点では優位性が見当たらないため、評価は低くなります。