youtube:超保守的な資産管理チャンネル

本日のテーマは「米国株 半導体銘柄が息切れか? 米国株への波及懸念」について見ていきたいと思います。

半導体銘柄を代表するSOX指数が、年初来でマイナスに転じるなど、半導体関連銘柄の弱さが目立っています。本日は、この下落状況が今後も続くのか、米国株にどう影響するのかを分析していきたいと思います。

[ 目次 ]

年初から続くSOX指数の下落

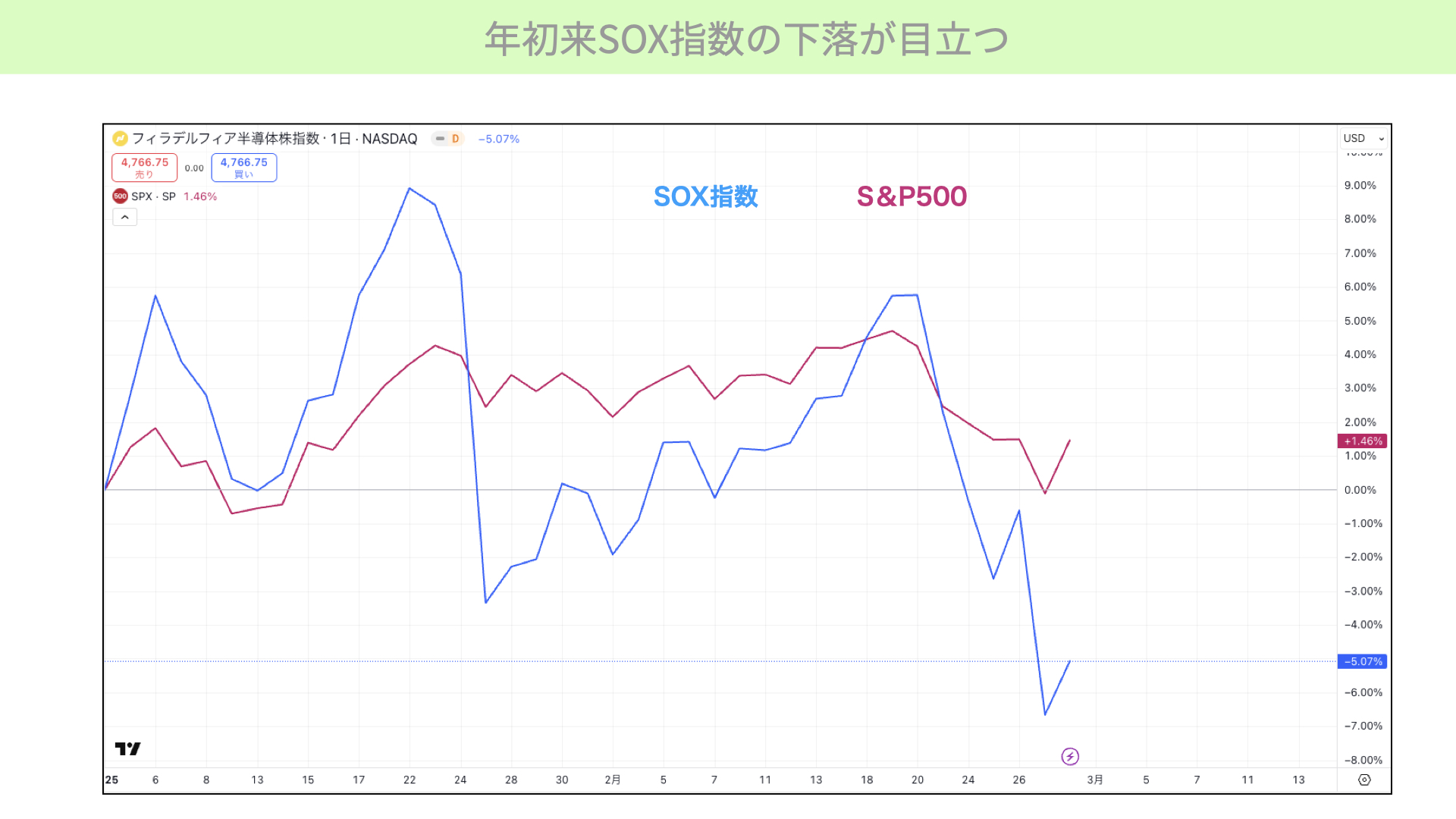

年初来SOX指数の下落が目立つ

年初来のSOX指数とS&P500の動きを示したチャートです。 S&P500はプラスに転じており、底堅い動きを見せています。一方で、SOX指数は年初来で-5%超の下落となっています。

特に先週は大きく下落するなど、ここ最近、非常に下落が目立っています。なぜSOX指数が下落しているのでしょうか。

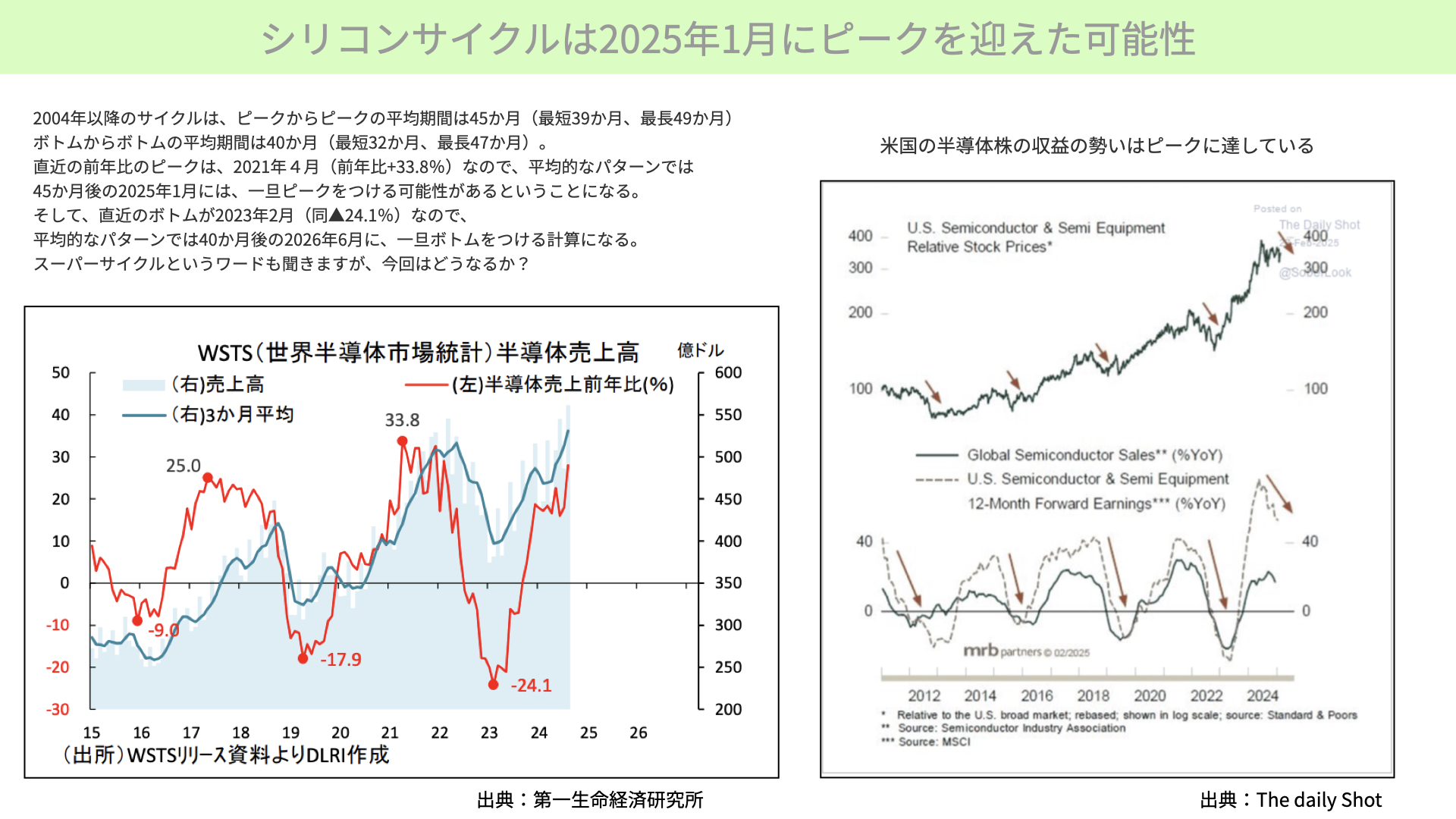

シリコンサイクルは2025年1月にピークを迎えた可能性

左の図は、第一生命経済研究所から引用した、シリコンサイクルを表すチャートです。半導体は「シリコンサイクル」と呼ばれる周期が存在し、半導体の需要が強い時期、弱い時期のサイクルを繰り返すことが知られています。

こちらの資料は2004年以降のサイクルを示しており、ピークからピークの平均期間は45ヶ月、ボトムからボトムの平均期間は40ヶ月となっています。「前回ピークは2021年4月のため、平均的なパターンをなぞった場合、2025年1月にピークをつける。また、直近のボトムは2023年2月のため、平均的なパターンでは40ヶ月後の2026年6月に次のボトムをつける」というのが昨年のレポート内容でした。現在はすでにピークをつけた後で、2026年6月まで下落を続ける可能性があるのです。

では、今後の半導体銘柄はどうなるのでしょうか。こちらをわかりやすく示したものが右の図表です。

下の図、世界的な半導体セクターの売上が前年比でどうなったかを表した緑のチャートを見ると、下落に転じていることがわかります。過去にピークをつけた後の2017年、2021年も同様の推移をしていましたから、今回も同じパターンをたどっていると言えるでしょう。

点線のチャートは、企業の業績(12ヶ月のEPS予想)です。売上が落ちるとEPS予想も低下する傾向にあります。前年比がマイナス圏に入るかは今後次第ですが、今後の半導体セクターの業績が悪化することが想定されます。

次に上の図をご覧ください。半導体の業績が悪化すれば、当然ながら半導体セクターの株価も下がります。過去と同じように推移すれば、今後半導体セクターは厳しい展開が予想されることもあり、年初来SOX指数を中心に下落が続いているのでしょう。

ここで重要なのは、米国株全体にどのような影響を与えるのかです。

半導体セクターの下落が米国株全体に与える影響

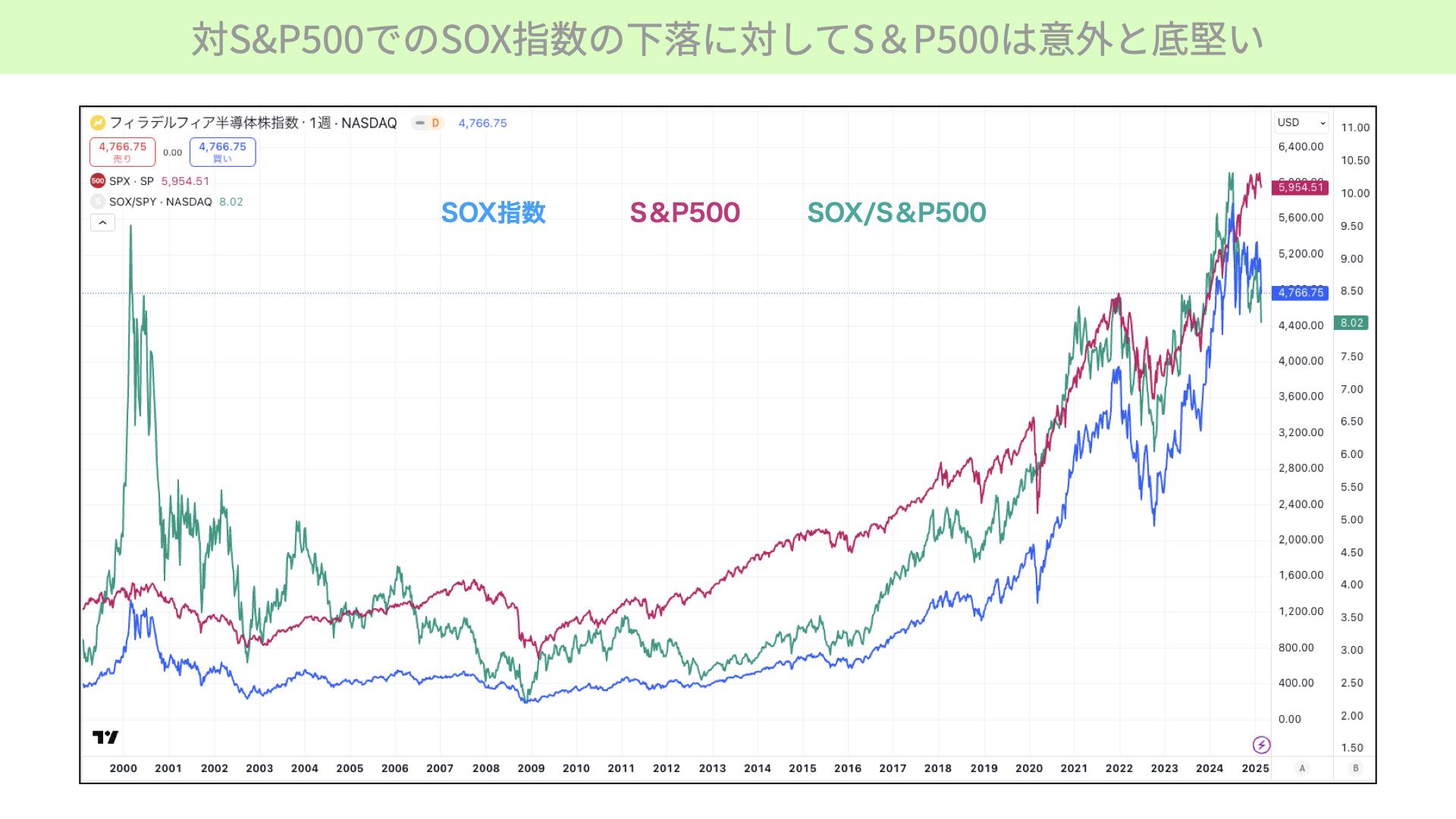

対S&P500でのSOX指数の下落に対してS&P500は意外と底堅い

こちらのチャート、青がSOX指数、赤がS&P500、緑がSOX指数÷S&P500です。SOX指数が下落したことで、SOX指数÷S&P500も下落傾向にあります。一方で、S&P500は意外と底堅く、価格を維持しています。

この状況は今後も続くのか、それとも過去のデータと同じように、SOX指数と連動して株価が調整されるのでしょうか。

米国の企業業績見通しにいよいよ変調の兆し

まずは企業業績を確認しましょう。S&P500企業の決算発表はほとんどが出揃いましたが、2024年第4Qは全体的に非常にいい内容でした。ただ、今後の見通しについてはマーケットが修正を行っています。

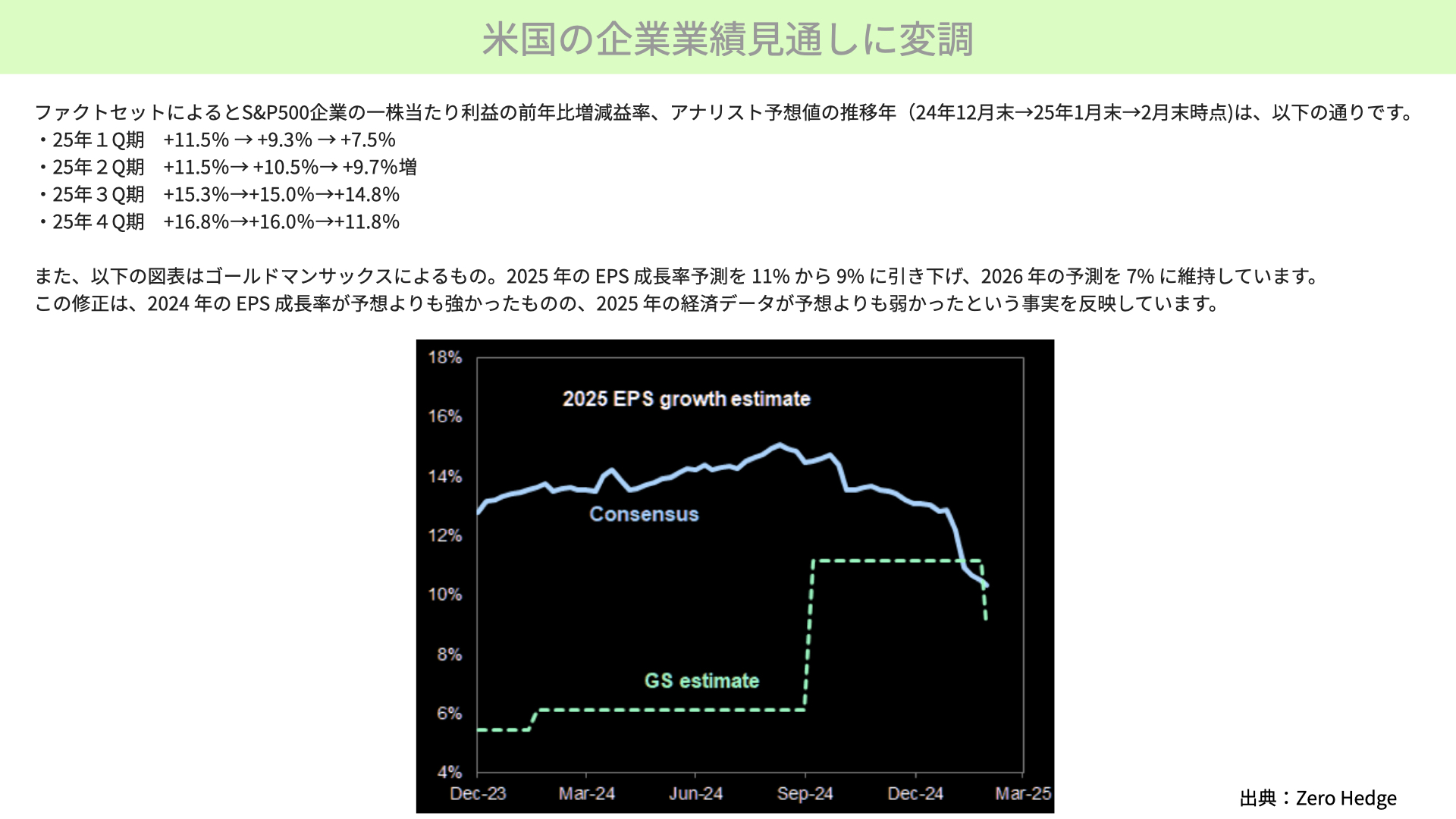

こちらのスライド上段は、ファクトセットが2024年12月末、2025年1月末、2月末に出したS&P500の昨年比EPS予想です。

2025年第1QのEPS予想は、+11.5%→+9.3%→+7.5%と、プラス圏ではあるものの徐々に下がっています。修正が入っていることから、見通しとしては慎重に考える必要があると言えるでしょう。

また、今年の株価を強気に見ていたゴールドマン・サックスも、2025年EPS予想を+11%から+9%に引き下げています。昨年度9月以降、大幅に引き上げていた見通しを修正していることから、今後も予想値を引き下げる可能性は高いです。2026年予想は+7%を維持していますが、こちらにも修正が入るようであれば、株価に影響を与える可能性があります。

各金融機関のコンセンサスを見ても、当初は2025年EPS成長率の予想平均は+14.9%でしたが、現時点では10%を下回っています。このように企業業績の見通しが下方修正される中でも、S&P500は価格を維持しています。

理由としては、今のマーケットが企業業績を重視し、マクロ環境はそこまで重要視していないことが挙げられます。業績見通しも鈍化はしているものの、プラス圏で推移していることから、S&P500は大きく崩れていません。

では、どうなればマクロ環境が影響を与えるようになるのでしょうか。1つあり得る想定として、イールドスプレッドの拡大による、企業の信用リスクが懸念された場合が考えられます。そこで、現状のマクロ環境を確認してみましょう。

米景気、特に消費に関する懸念が広がる

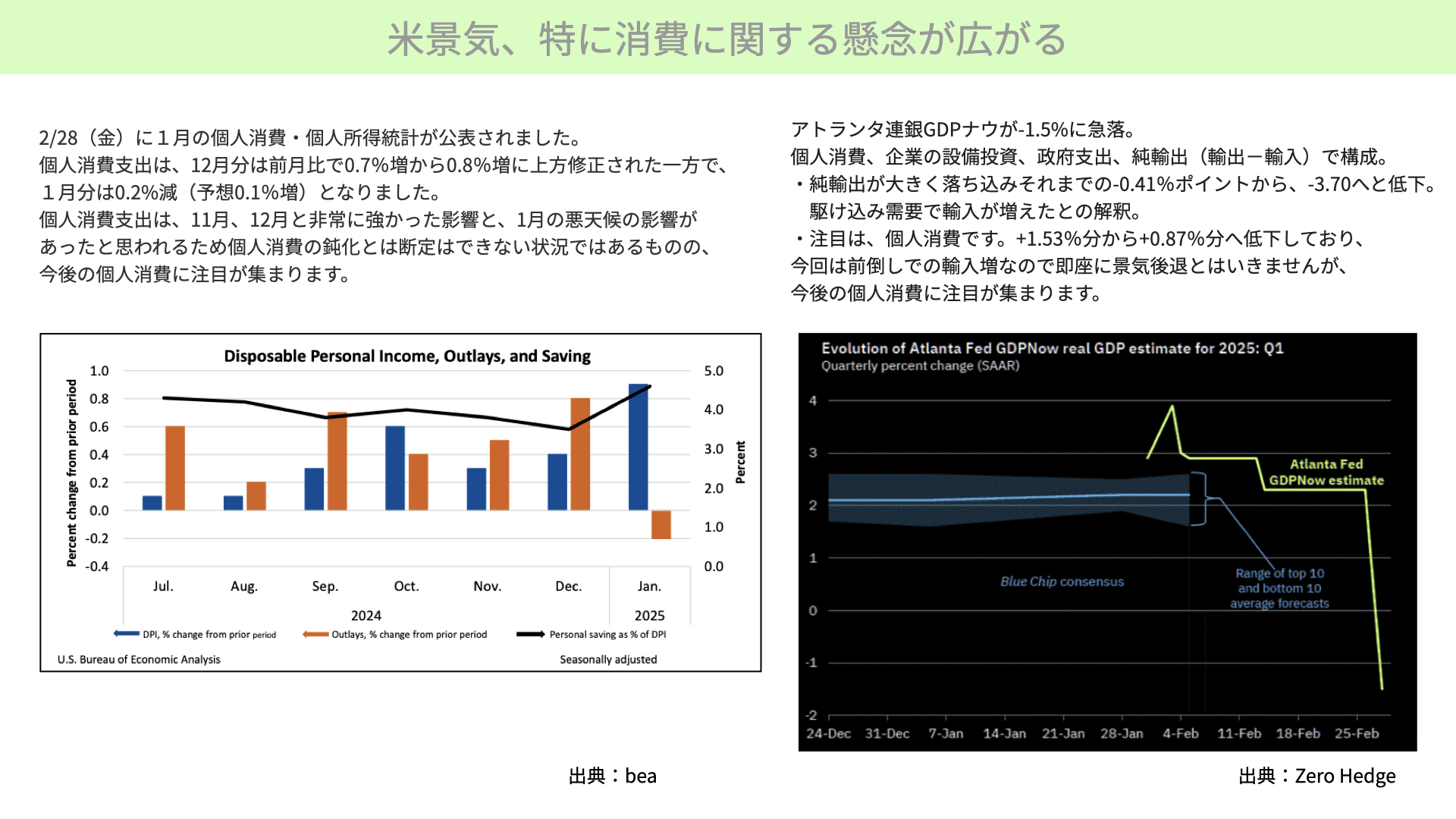

先週は多くの重要な経済指標が発表されました。1つ目は28日に発表された個人消費・個人所得統計です。個人消費支出を表すオレンジの棒グラフが、12月に前月比+0.8%と非常に強い数字となっています。前月は0.7%だったものが0.8%に上方修正され、11月、12月は非常に強い個人消費支出となっていました。

しかし、1月は当初+0.1%と予想されていたものが、-0.2%まで減少しています。好調だと思われていた消費が大きく減速したのでは、との懸念がマーケットには広がりました。もちろん、1月は気候の影響もあったため、これだけでは個人消費が落ちたとまでは言い切れませんが、今後の個人消費次第では株価に調整が入る可能性があることが1つ目のポイントです。

2つ目のポイントです。当初は+2.0%超の予想だったアトランタ連銀GDPナウが、-1.5%まで急落しました。アトランタGDPナウは、個人消費・企業の設備投資・政府支出・純輸出で構成されています。中でも純輸出が大きく落ち込んだことが、急落の背景とされています。

トランプ大統領の関税政策により、駆け込み需要で輸入が増えた結果、それまでの-0.41%から-3.7%になったことが理由です。注目は、個人消費が+1.53%から+0.87%まで鈍化しており、アトランタGDPからも個人消費の落ち込みが確認できている点です。今後の個人消費にマーケットの注目が集まる展開となっています。

消費者信頼感指数は個人消費の減速を示唆

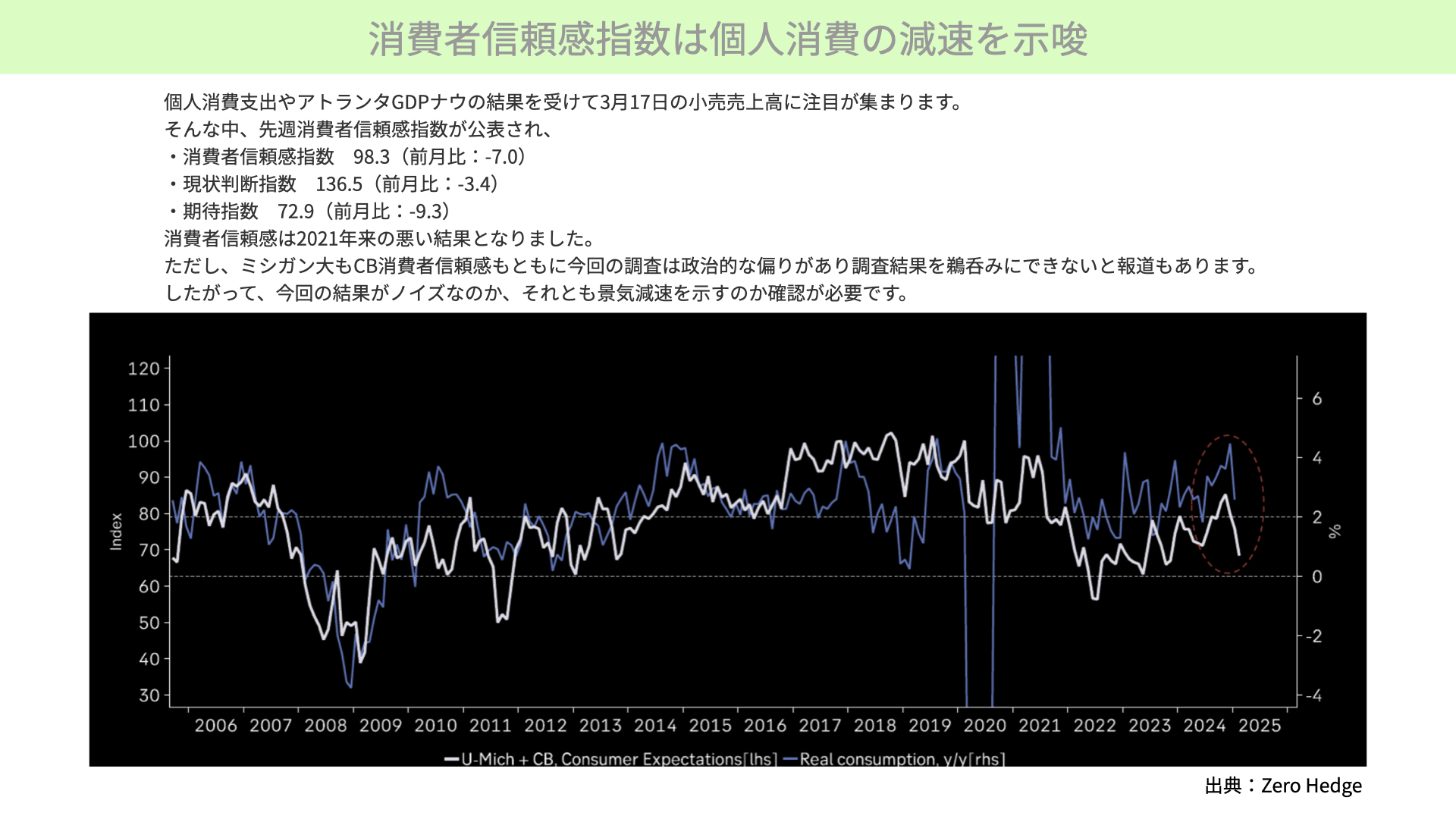

次に消費者信頼感指数です。こちらが悪化すると、今後の消費が落ち込むとされています。

カンファレンスボードの消費者信頼感指数は98.3と、前月比で-7.0。現状判断指数が136.5で前月比-3.4、期待指数も72.9で前月比-9.3と、2021年来の悪い結果となりました。消費者の中でも心配が募っている状況です。

下のチャート、白が先々週に発表されたミシガン大学に、今週発表された消費者信頼感指数をミックスしたものを見ると、消費者信頼感指数が低下しています。信頼が低下したとき、青で示した実質個人消費も連動して低下する傾向があります。この相関性を信じた場合、今後個人消費が低下する可能性があることには注意が必要です。

ただし、ミシガン大学、カンファレンスボードの結果は、政権交代の影響で民主党支持者が否定的に回答している、結果には偏りがあるとの指摘もあります。必ずしも個人消費が低下するとはいえませんが、3月17日発表される小売売上高が低下しているようであれば、今後の業績低下に繋がりかねないため、株価の調整が続く可能性はあります。3月17日の小売売上高にご注目ください。

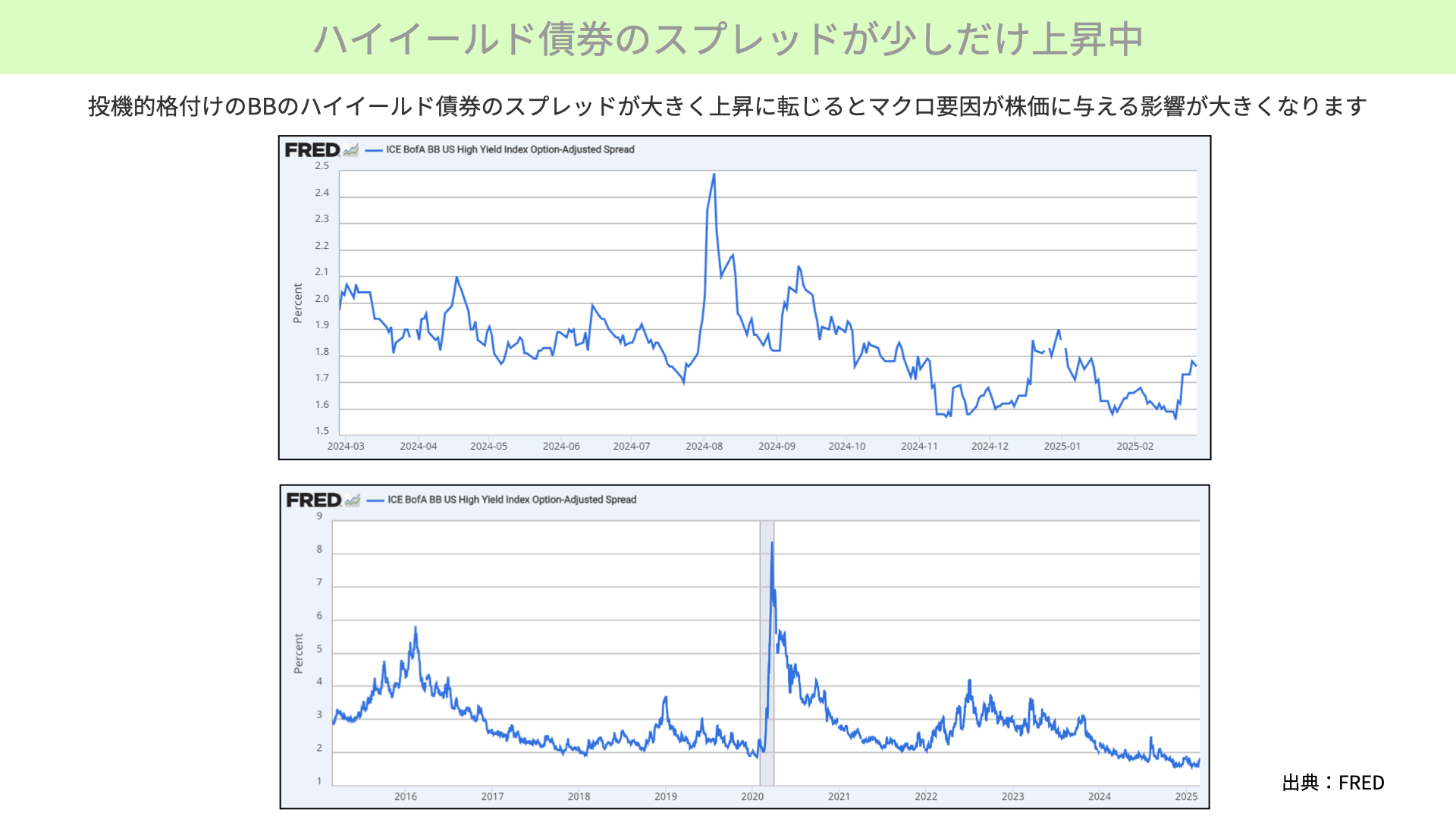

ハイイールド債券のスプレッドが少しだけ上昇中

次に、投機的格付け、BBのハイイールド債券のスプレッドをご覧ください。上の図は最近指数です。以前、こちらの記事で確認した際よりも、スプレッドが拡大しています。長いスパンで見ると微増程度ではありますが、今後も上昇を続けるようであれば、マクロの要因であるこちらにマーケットに反応してくる可能性もあります。ミクロ視点ではまだまだ底堅い一方で、小売が鈍化、もしくはマイナスになることがあれば、株価は調整に入る可能性があります。

ハイイールド債券が拡大するのか、個人消費が今後鈍化するか、企業業績において今後も下方修正が続くのか、半導体銘柄の下落が米国株に影響を及ぼすのか。これらの観点からマーケットを見ていただければ、今後の先行きが見通せることでしょう。ぜひ参考にしていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル