私たちは、「超保守的」という方針のもと、資産家の資産を堅実に守りながら、着実に増やすことを目指しています。この方針は、人選・対策・費用という3つの軸で徹底的に合理的な選択を積み重ねることが、最も強固で信頼できる資産管理につながる、という考えに基づいています。

資産管理や運用における失敗の多くは、専門家の人選ミス、誤った対応策、そして過剰なコストが原因となっています。これらの失敗を徹底的に排除し、常に最適な選択を取るためのサポートこそが、私たちが提案する「超保守的」な資産管理です。

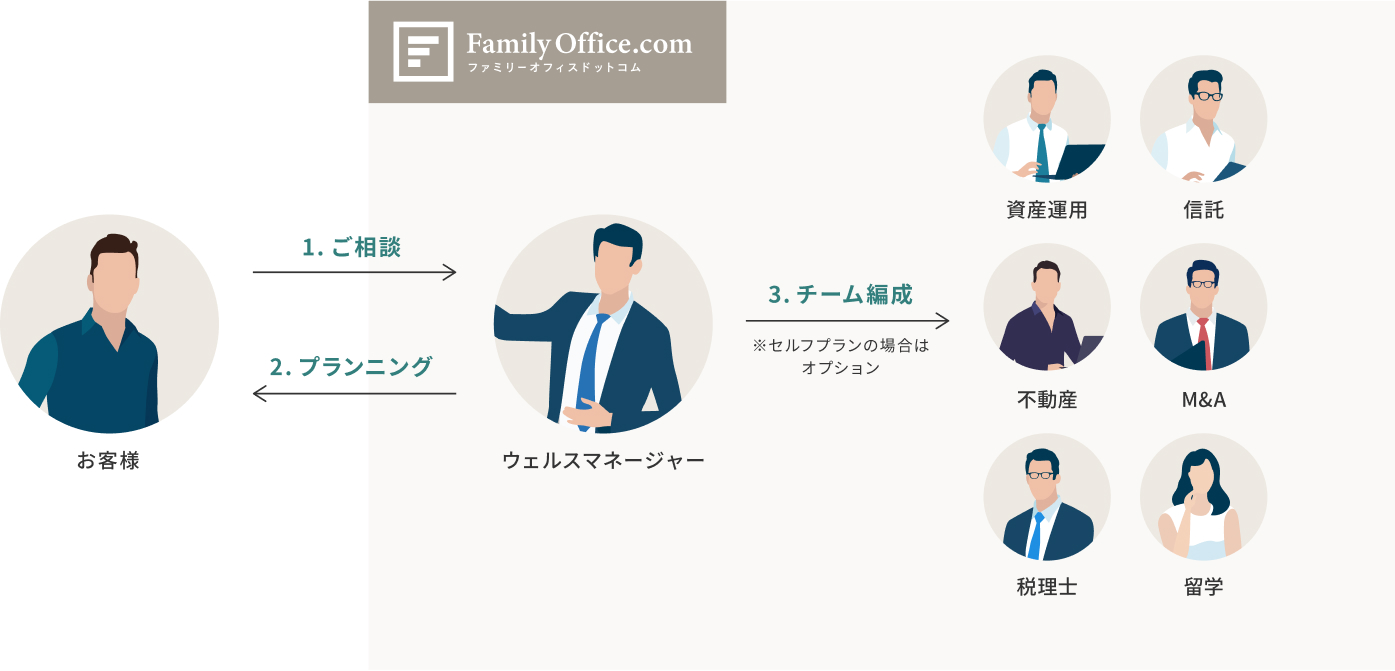

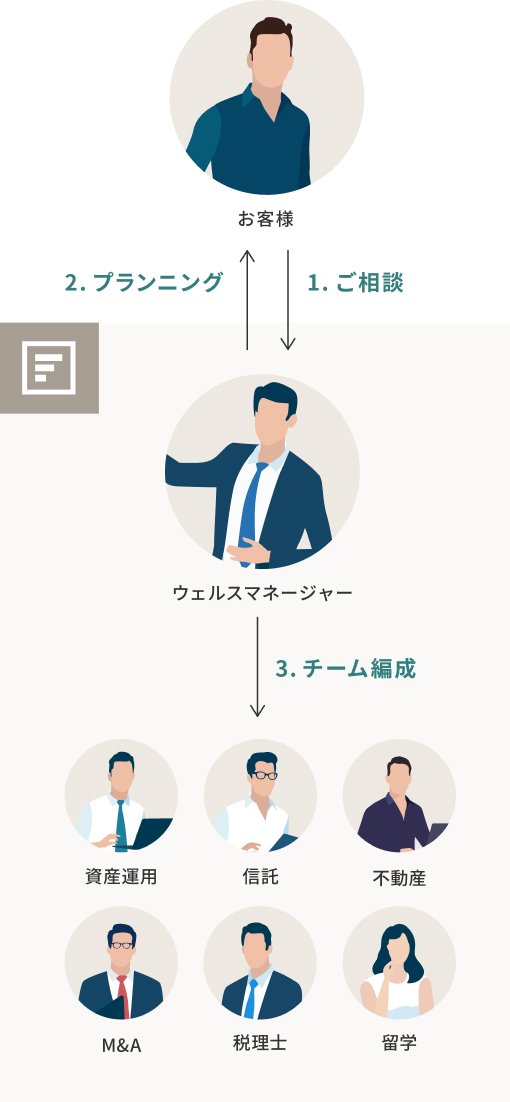

01.人選

私たちは、「金融商品ありき」の一般的な資産管理サポートとは一線を画します。

包括的な視点を持つウェルスマネージャーがハブとなり、適切なチームを編成することで、金融サポートにとどまらず、税務・法務・海外対応など、お客様のご要望や目的に応じた最適なプランニングを実現します。

※セルフ・ファミリーオフィスの場合、エキスパートのアサインはオプションとなります。

02.対策

私たちは、金融業界で主流の取引ごとの手数料制ではなく、サポート内容に応じたお見積もりを行う定額制の料金体系を採用しています。

また、特定商品の斡旋に伴う報酬、キックバックを受け取るような提携は一切行っていません。

お客様の利益の最大化こそが、私たちにとっての最大の利益となる仕組みだからこそ、お客様に寄り添い、最適な手法をご提案できます。

私たちは、金融業界で主流である取引時に手数料が発生する料金体系ではなく、サービス内容に応じて都度お見積もりを行う単価型の料金体系を採用しています。

これにより、お客様に信頼をいただき継続して依頼をいただけることが、私たちにとっての利益の最大化につながるため、利益相反のない公正な仕組みを実現しています。

私たちは、特定の金融商品や機関を斡旋することで報酬を受け取るような契約は一切結びません。

お客様がどのような商品を選択しても、私たちの利益が変わらない仕組みを構築することで、バイアスのない中立的な視点から、アドバイスを提供できる事業設計を実現しています。

私たちは、信頼できる認定エキスパートとチームを組み、お客様をサポートします。

エキスパート認定時には、その所属や背景を慎重に確認し、特定の商品や金融機関を斡旋することで利益を得る立場の方は認定いたしません。

さらに、厳格な審査基準を設け、誠実性と高い倫理観を兼ね備えた専門家のみを認定しています。

03.費用

私たちは、すべての分析・提案・実行において、透明性を徹底します。具体的には、各ステップで発生する費用を事前に明確に提示することで、お客様が安心して意思決定できる環境を整えています。このアプローチにより、無駄な費用を徹底的に排除し、効率的で合理的な資産管理を実現します。

ウェルスマネージャーは、ご契約中または検討中の商品について、手数料などの適正性を分析し、過剰なコストを削減します。

さらに、本当に投資に値する商品か、実施すべき対策かどうか精査し、対策の検討から各対策にかかる費用まで総合的にコストを最適化します。

私たちは、自社の透明性を確保するだけでなく、ご協力いただくエキスパートにも、タスクや所要時間の透明化をお願いしています。これにより、無駄な作業を排除することで、全体の効率を向上させます。

また、ウェルスマネージャーがチーム全体の動きを改善し、適切に管理することで、よりコスト効率の高い最適なプランを実行していきます。

資産管理・運用の世界では、残念ながら非常にリスクの高いサービスや粗悪なサービスも存在します。 金融知識が不足していることでつい契約してしまい、金銭的な損失にも加え、契約解除などにかかる時間的、精神的負担を負うことが少なくありません。

そこで、ウェルスマネージャーがリスクを詳細に分析し、適切なアドバイスを提供することで、不必要なリスクを回避するようにサポートいたします。

選ばれたサービス:セルフ・ファミリーオフィス

相談者は30代のご夫婦。将来に備えて3,000万円を貯蓄されています。預金を中心とし、できれば5,000万円までは増やしたいと考え、NISAを使い少額から株や投資信託にトライされたようです。しかし、思い通りの結果が出ず、そもそも自分たちに運用が必要なのかと悩む中でご相談をいただきました。

年齢的に長期投資を活用すれば、無理なく5,000万円まで増やすことが可能であることをお伝えしました。

話し合いの結果、目標を1億円に変更し、それに適した資産配分などのアドバイスを行いました。相談者のご希望により毎月の面談サポートも実施しています。

選ばれたサービス:セルフ・ファミリーオフィス

両親からの相続も含め1.3億円を貯めた40代前半の4人家族。10年後を目処に、家族との時間、自分の時間を確保するために早期退職を希望。そのために何をどのように進めるべきか分からないと、ご相談をいただきました。

ウェルスマネージャーとの面談で、以下の必要性が見えてきました。

1)早期退職実現のためには、3億円の資産が必要な事

2)3億円の資産を作るために必要な資産運用戦略

3)10年間でやるべき資産管理と対策

以上の必要性を踏まえ、目標を3億円に変更し、最初の2ヶ月で具体的な資産運用戦略についてプランニングを行いました。

また、現在は毎月の資産管理を継続してサポートしています。

選ばれたサービス:セルフ・ファミリーオフィス

総資産額が3億円、3人のご家族です。自宅や個別株などがあるものの、本業が忙しく資産管理を考える時間がなく2億円ほどが現預金のままで、誰か資産管理をサポートしてくれないかというご相談をいただきました。

無料相談でお話を聞いたところ、時間がない以外にも悩みを抱えていました。

1)金融機関や不動産会社からの売り込みが激しい

2)忙しすぎてNISAすら検討できていない

3)大きなリスクを取った運用をしたくない

以上の悩みを解決するために、リスクを抑えた資産運用戦略についてプランニングを行い、毎月のサポートを通じて金融機関や不動産会社からの提案内容の分析やNISAの活用や資産管理会社を使った節税対策についてお手伝いしています。

選ばれたサービス:プレミアム・ファミリーオフィス

50代の資産家で総資産がおよそ20億円超の4人家族です。M&Aで会社を売却し20億円の資産を築かれました。 役員報酬が無くなったため、20億円を元手に資産運用からキャッシュフローを得たいというご要望がありました。また、海外移住、相続対策を進めたいけれど、顧問税理士や金融機関に相談しても何も進んでいないという悩みをお持ちでした。 以上を踏まえ、安定したキャッシュフローが見込める資産運用の戦略立案、また、ファミリーオフィスを組成し、海外移住に向けた専門家のアレンジや、海外移住を活かした相続対策などを毎月のサポートを通じてお手伝いしています。

選ばれたサービス:プレミアム・ファミリーオフィス

50代で総資産が60億円超のご家族です。相続とM&Aによる会社売却で60億円の資産を築かれました。 すでに複数のプライベートバンクや金融機関などで取引をされていましたが、売買を頻繁に繰り返すような運用手法や低調なパフォーマンスについて不満があり、今後について中立的なアドバイスを求めていました。 3ヶ月で現状分析とアドバイスを行いました。また、金融機関から頻繁に提示される提案について対応するために毎月のサポート希望され、現在定期的に面談を行っています。

私たちがこれまでに解決してきたお悩み解決事例です。

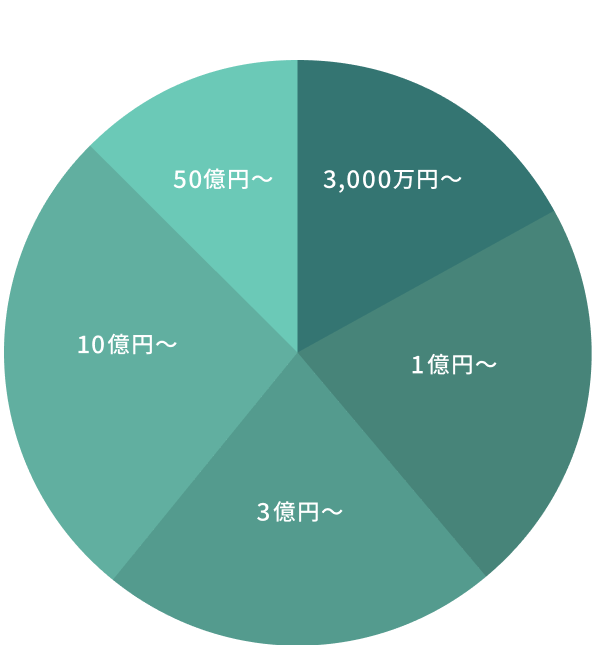

資産別相談比率

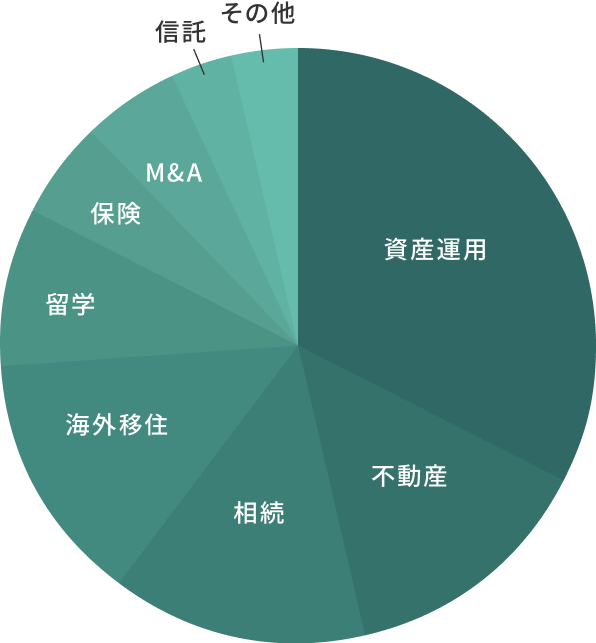

相談内容

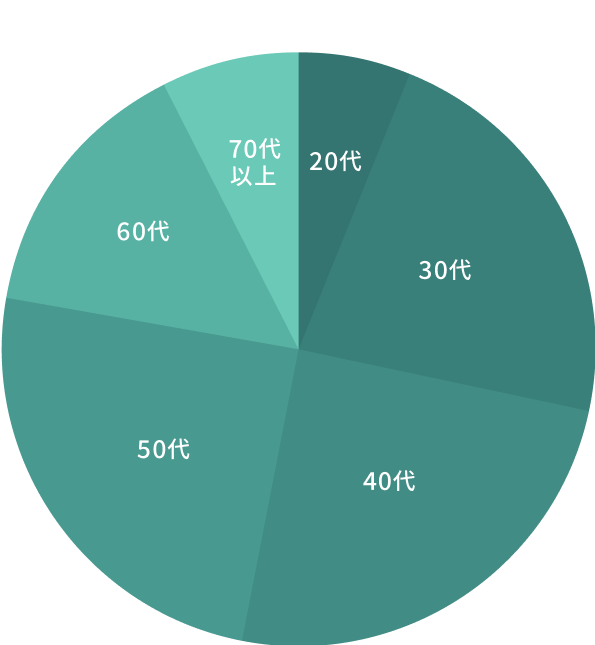

相談年齢

私たちファミリーオフィスドットコムは、金融商品・不動産・節税・相続など、あらゆる選択肢の中から、

お客様の価値観や状況に寄り添い、中立的な視点で資産運用をサポートします。

資産に関するお悩みや気になることがあれば、どんな些細なことでもお気軽にご相談ください。