本日のテーマは、『米国株見通し 夏相場に向けた隠れた重要シグナル』です。

米株式市場は懸念された関税が緩和されてきたことでV字で回復しています。本日から6月の夏相場に入りますが、マーケットには楽観ムードが漂っています。

ただ、先週は長期金利が下がったにもかかわらず、株価の上値が重いなど、市場では警戒している材料もあるようにも見受けられます。そこで本日は、隠れた重要なシグナルを確認したいと思います。ぜひ最後までご覧ください。

[ 目次 ]

市場は何を警戒しているのか

米国の関税率はまだ「序の口」か

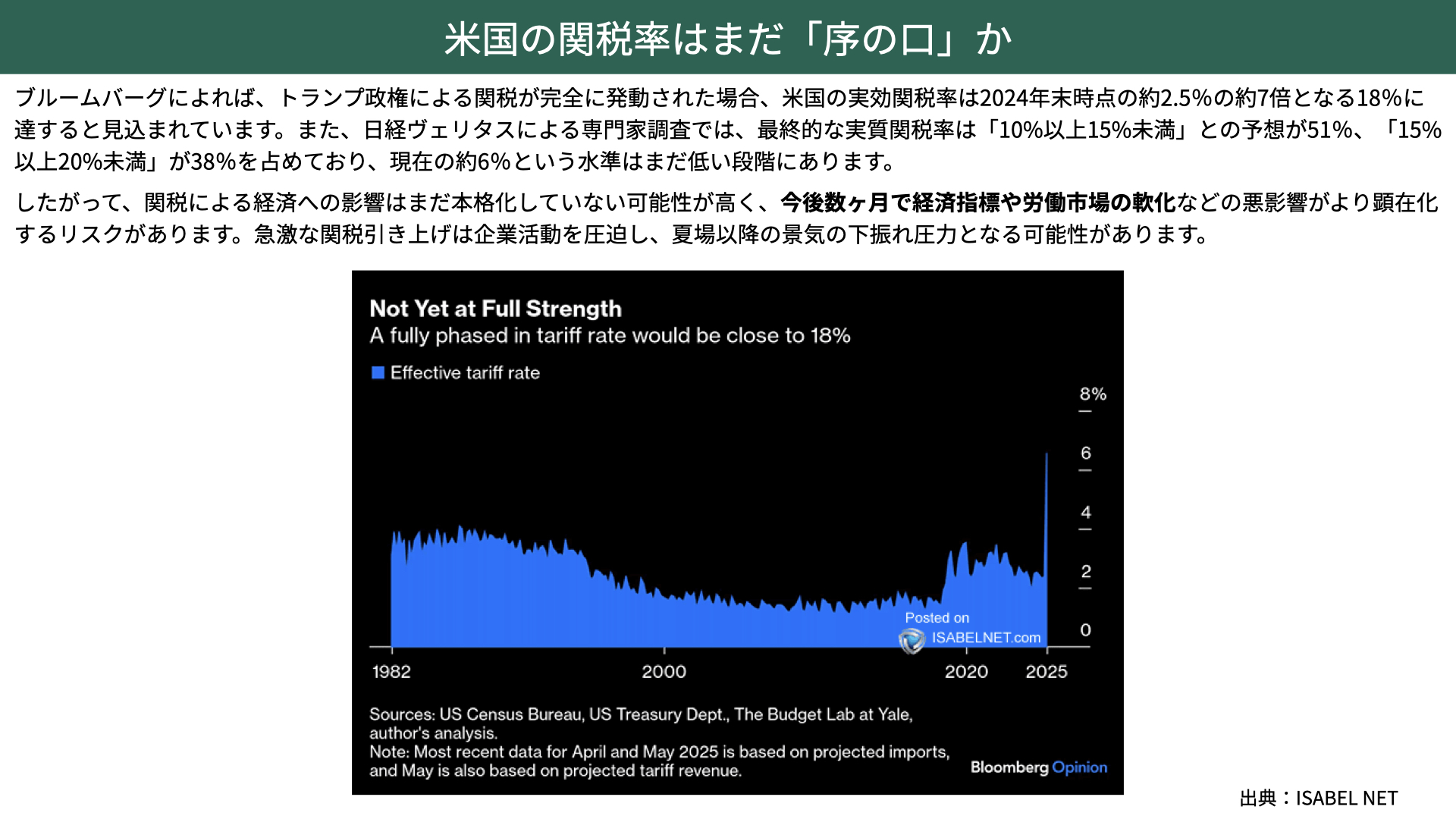

最初に、関税率について。ブルームバーグは、トランプ政権による関税が完全に発動された場合、実効関税率を18%程度と見込んでいます。

この通りであれば、24年末時点は2.5%だった関税が、約7倍まで上がるわけですから、今後関税の影響が当然出てくるだろうと思われます。

また、週末に出た日経ヴェリタスによる専門家調査では、最終的な実効関税率は「10%~15%未満」が51%、「15%~20%未満」が38%を占めています。ブルームバーグの18%まではいかないにしても、多くの専門家が最終的には10%を超える高い関税率になると予想しているのです。

しかし、現時点の実効関税率は6%に留まっています。つまり、関税による経済への影響はまだまだ本格化しておらず、今後数ヶ月で経済指標、労働市場の軟化などに表れてくる可能性があると言えます。

今後、6%から急激に関税が上がっていく過程で企業活動を圧迫し、夏以降の景気が下振れる可能性が高まることがポイントです。

ニュースだけを見ていると、既に関税率が大きく引き上げられているイメージがありますが、実は6%までしか上がっていません。今後、この数値が引き上げられることを、ぜひ念頭に置いていただければと思います。

急落するCEO信頼感と企業の防衛ムード

次に、急落するCEOの信頼感と企業の防衛ムードについてです。

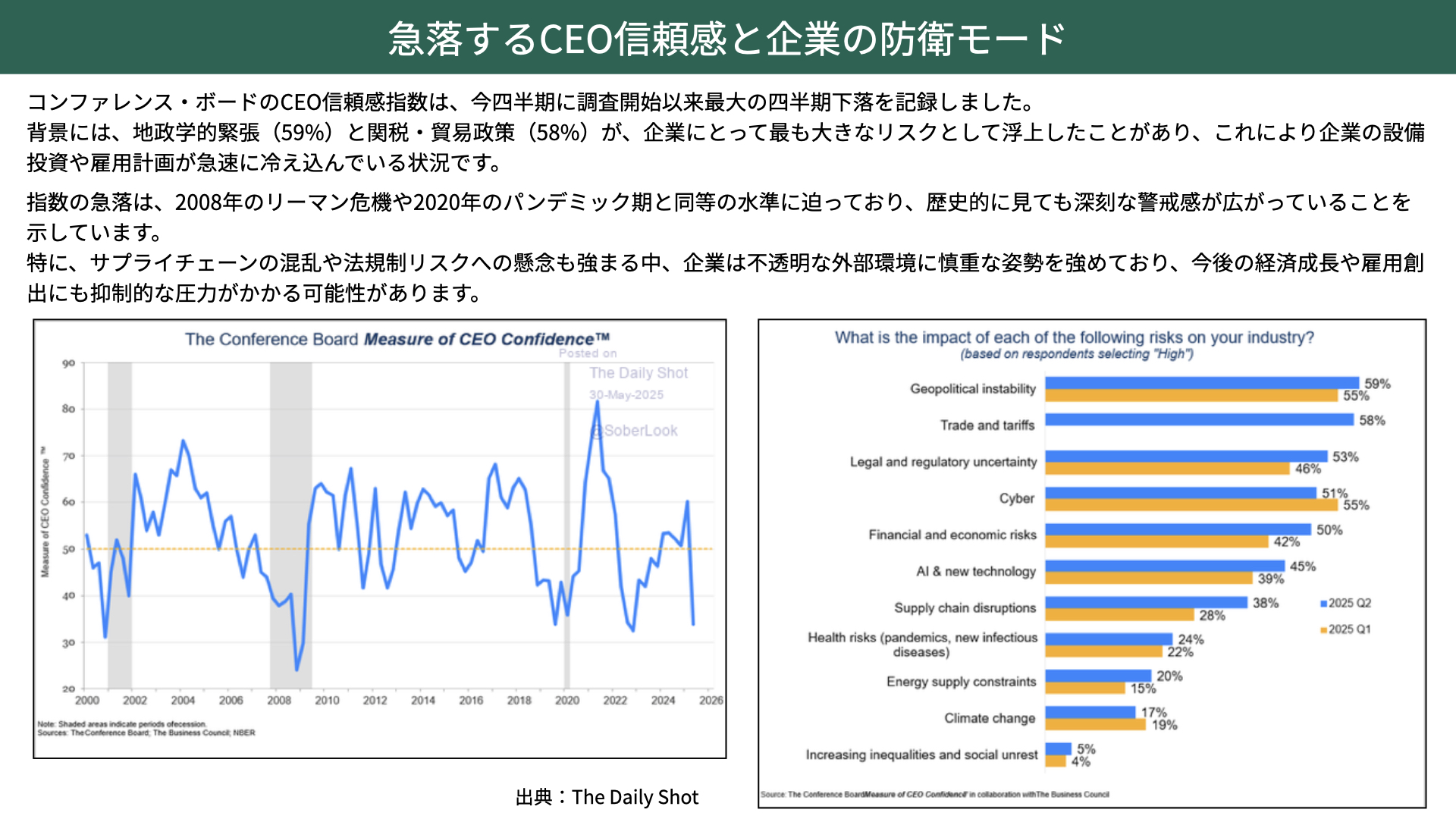

消費者信頼感指数を発表するカンファレンスボードには、CEOの信頼感指数というものがあります。今回の調査で、今四半期が、調査開始以来最大の下落率だとわかりました。CEOは、今後の見通しが不透明だと、懸念を持っているのです。

右のグラフをご覧ください。地政学の緊張感、関税や貿易政策に対するリスクが大きくなっています。CEOの信頼感指数が下がると、企業の設備投資が減り、雇用計画が急速に冷え込むことが懸念されます。

指標の急落は、2008年のリーマンショック、2020年のパンデミックと同水準に迫っています。歴史的に見ても、CEOがかなり深刻な警戒感を持っているとわかってきました。

特にサプライチェーンの混乱、法的リスクの懸念が強まると、企業の雇用計画や投資計画は抑制的になる可能性があります。雇用の減少、設備投資の減少がマーケットの足を引っ張る可能性があるのです。

5月雇用統計は大丈夫か?継続受給者数が予想超え

次に、今週の注目材料でもある、6日の雇用統計についてです。

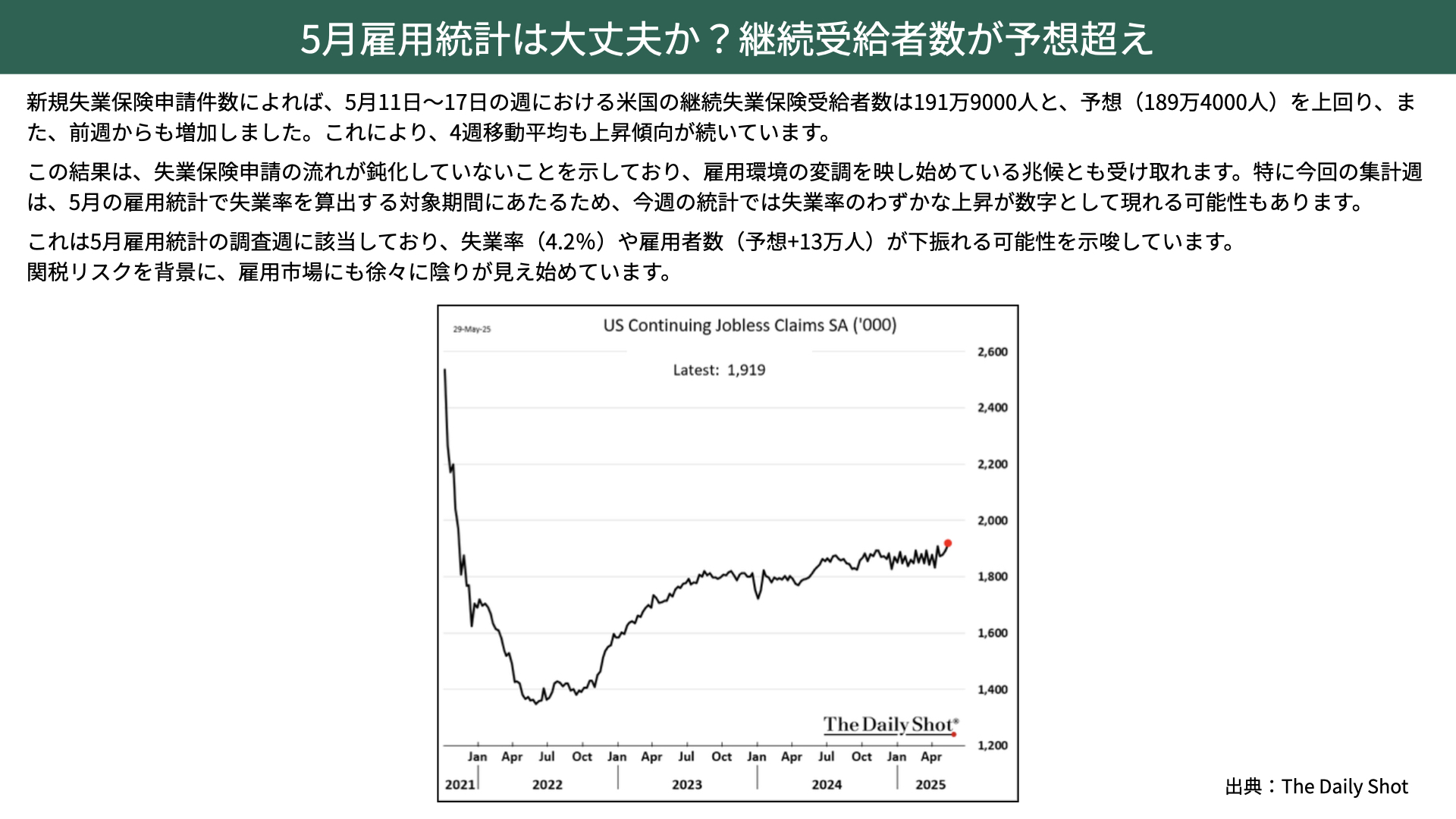

先週発表された新規失業保険申請件数によると、5月11日~17日の週における米国の継続失業保険受給者数は、191万9,000人となっています。予想の189万人を上回り、前週からも増加しています。これにより、重要指標となる4週移動平均でも上昇傾向が続いています。

この結果は、失業保険の申請が続いていることを示し、雇用環境の変調を表していると考えられます。

今回の数字は5月11日~17日にかけてですが、こちらは雇用統計の失業率を算出する期間に当たります。そのため、今回の雇用統計における失業率は、上昇に転じる可能性があります。

5月の雇用統計は、失業率が4.2%で変わらず、雇用が13万人となっていますが、指標が下振れするようであれば、いよいよ関税のリスクが高まったとして、警戒感が高まる可能性があります。

労働市場に陰り―”静かな減速”

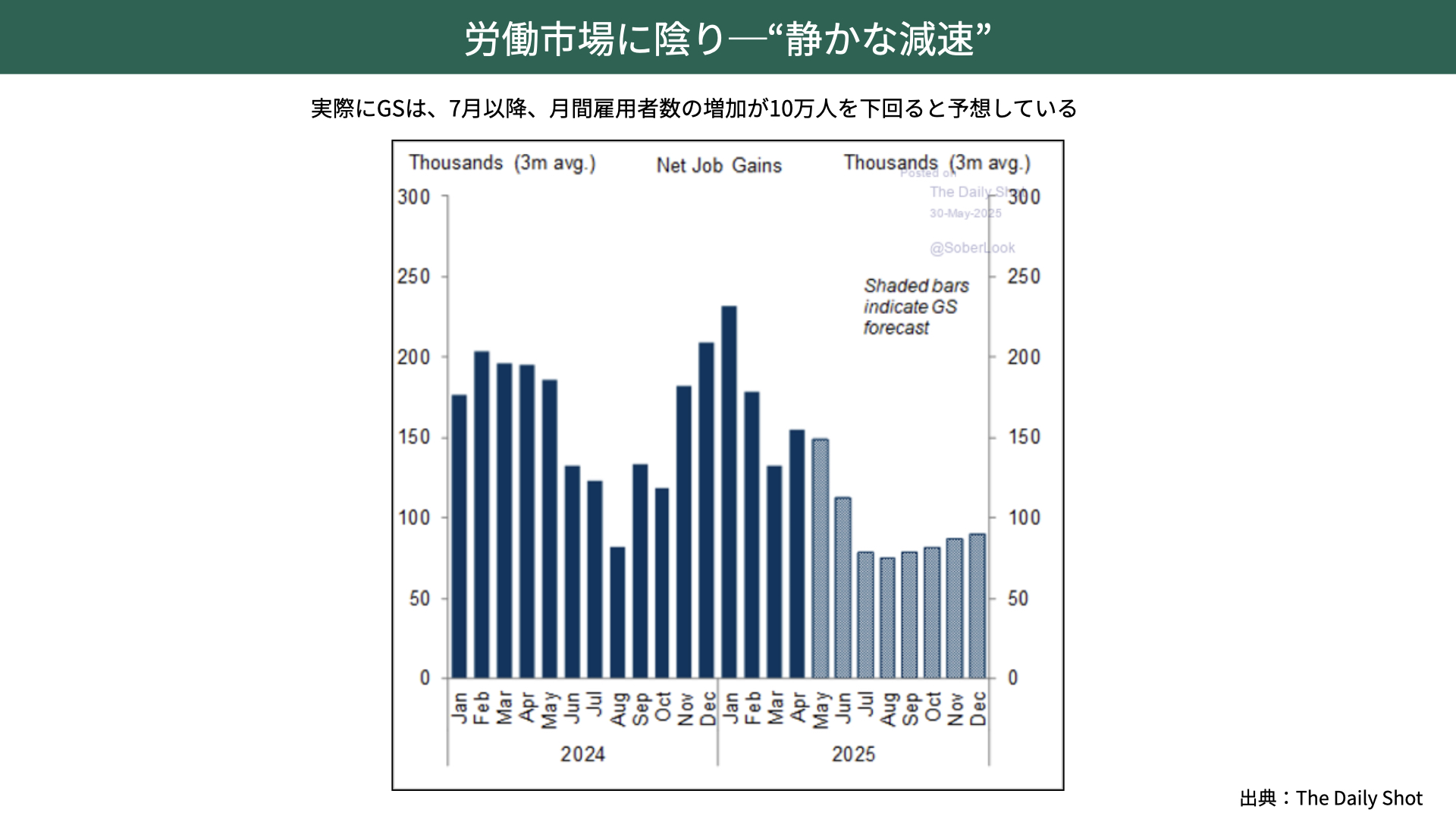

次にゴールドマンサックスが出した、今後の雇用者数の見通しです。7月以降、月間雇用者数が10万人を割り込むと予想しています。

一般的に、アメリカの景気が良い時は「20万人を超える雇用」と言われています。半数近くまでしか雇用が進まないことから、経済活動がこれで堅調に推移するかというと、少し慎重に考える必要があるでしょう。

予想が当たるかどうかはわかりませんが、こうした見通しを立てるところが多くなっていることから、楽観ムードだけではないことには注意が必要でしょう。

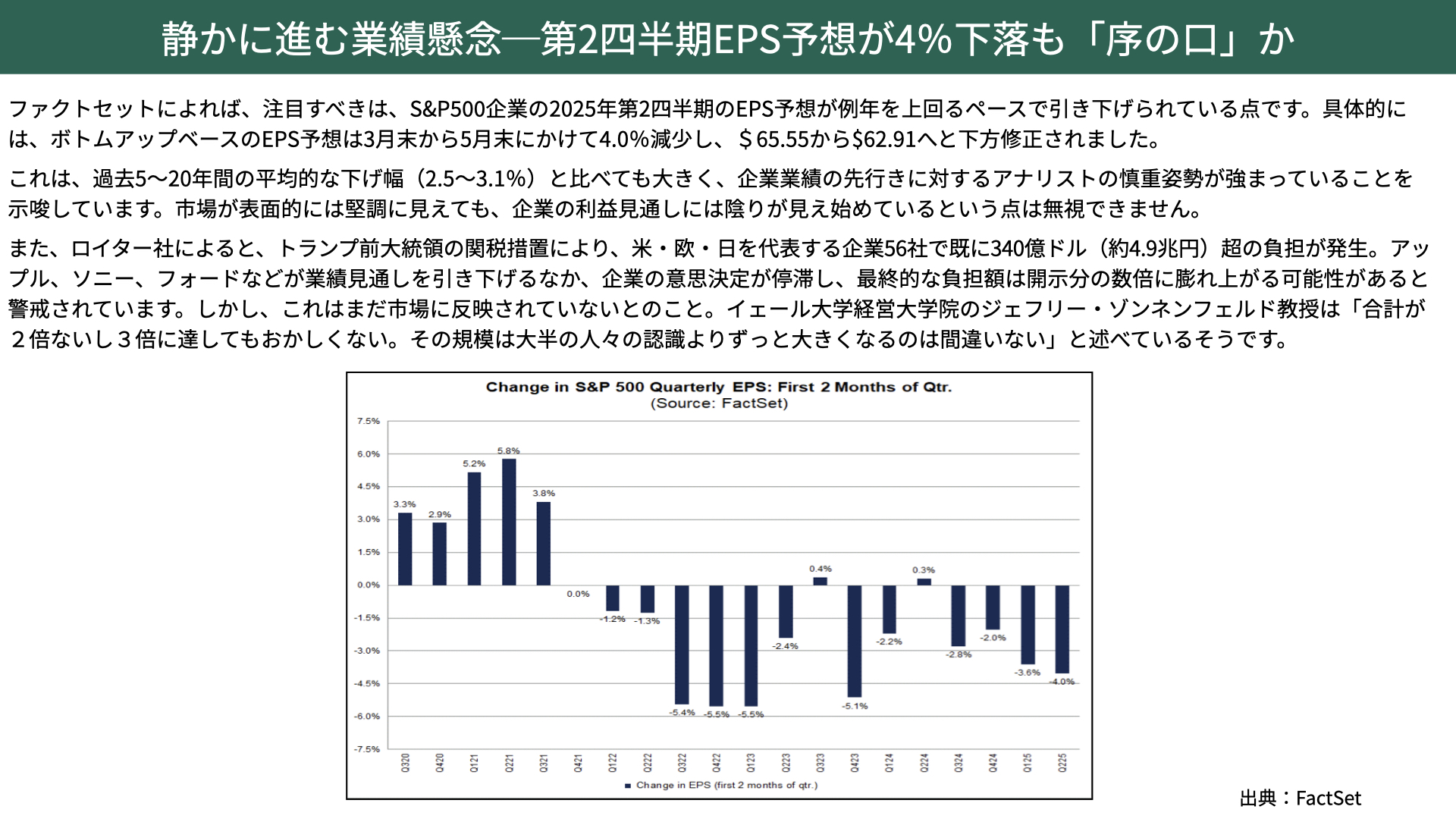

静かに進む業績懸念―第2四半期EPS予想が4%下落も「序の口」か

次に、企業業績がどうかです。第2四半期のEPS予想が4%も低下していますが、これは「序の口」の可能性があります。

ファクトセットの資料によると、注目すべきは、S&P500企業の25年 第2四半期EPS予想が、前年を上回るペースで引き下げられていることです。

25年 第2Qの予想EPSは、見通しが4%近く下がっており、65.55ドルから62.91ドルまで下方修正されています。

4%の下落は、過去5年、20年の平均的な下げ幅である2.5~3.1%を上回っています。企業業績を見通すアナリストの慎重姿勢が強まっていると確認できました。

また、ロイターの記事によると、今回のトランプ大統領の関税措置により、アメリカ、欧州、日本を代表する企業56社で、340億ドル(4.9兆円超)の負担が発生しています。米欧日の56社に限定しても、4.9兆円もの負担が発生しているのです。

アップル、ソニー、フォードが業績見通しを引き下げる中で、企業の意思決定が滞り、最終的な負担額が今後増えるのではと、なかなか投資行動に移れなくなっています。

ロイターによると、最終的な負担額は今後数倍に膨れ上がる可能性もあります。イェール大学の教授も、合計が2~3倍に増えてもおかしくないと言っています。そうなれば、予想EPSも低下する可能性があります。

平均を上回る下落率にもかかわらず、今後も下落が進むようであれば、バリエーション的にも調整が進む可能性があることがポイントです。

まだまだ認知が広がっていない火種

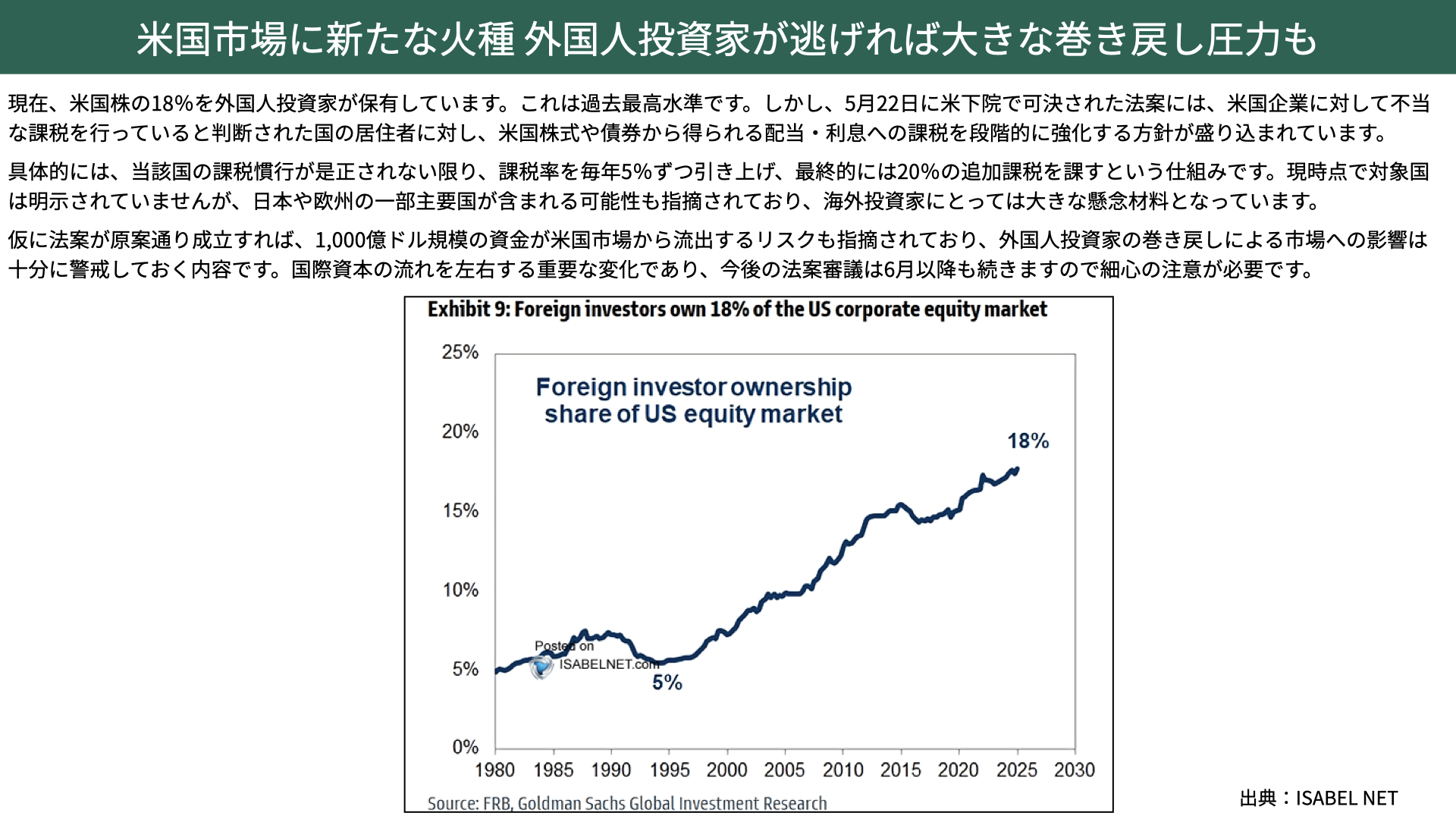

米国市場に新たな火種 外国人投資家が逃げれば大きな巻き戻し圧力も

米国株は、約18%を外国人投資家が保有しています。この率は年々上がっており、米株式市場は、2割近くが外国人投資家によって支えられています。

しかし、5月22日に米下院で可決された法案には、米国企業に不当な課税を行っていると判断された国の居住者に対し、米国株や債券から得られる配当、利息への課税を段階的に強化する方針が盛り込まれています。

具体的には、こういった国々の課税慣行が是正されない限り、課税率を毎年5%ずつ引き上げ、最終的には20%の追加課税を課す仕組みです。

現時点で、対象国は明示されていませんが、予測によると、日本や欧州の一部の国が含まれる可能性があります。海外の投資家が18%を占めるにもかかわらず、配当や利息への課税の引き上げが実行されれば、外国人投資家離れ、巻き戻しの売りも十分に起こり得ます。

仮に法案が成立すれば、1,000億ドル近い資金が流出するとも指摘されています。法案がどういう形で着地するかが、今後の注目材料になってきます。6月以降も法案審議は続きますので、ぜひご確認ください。

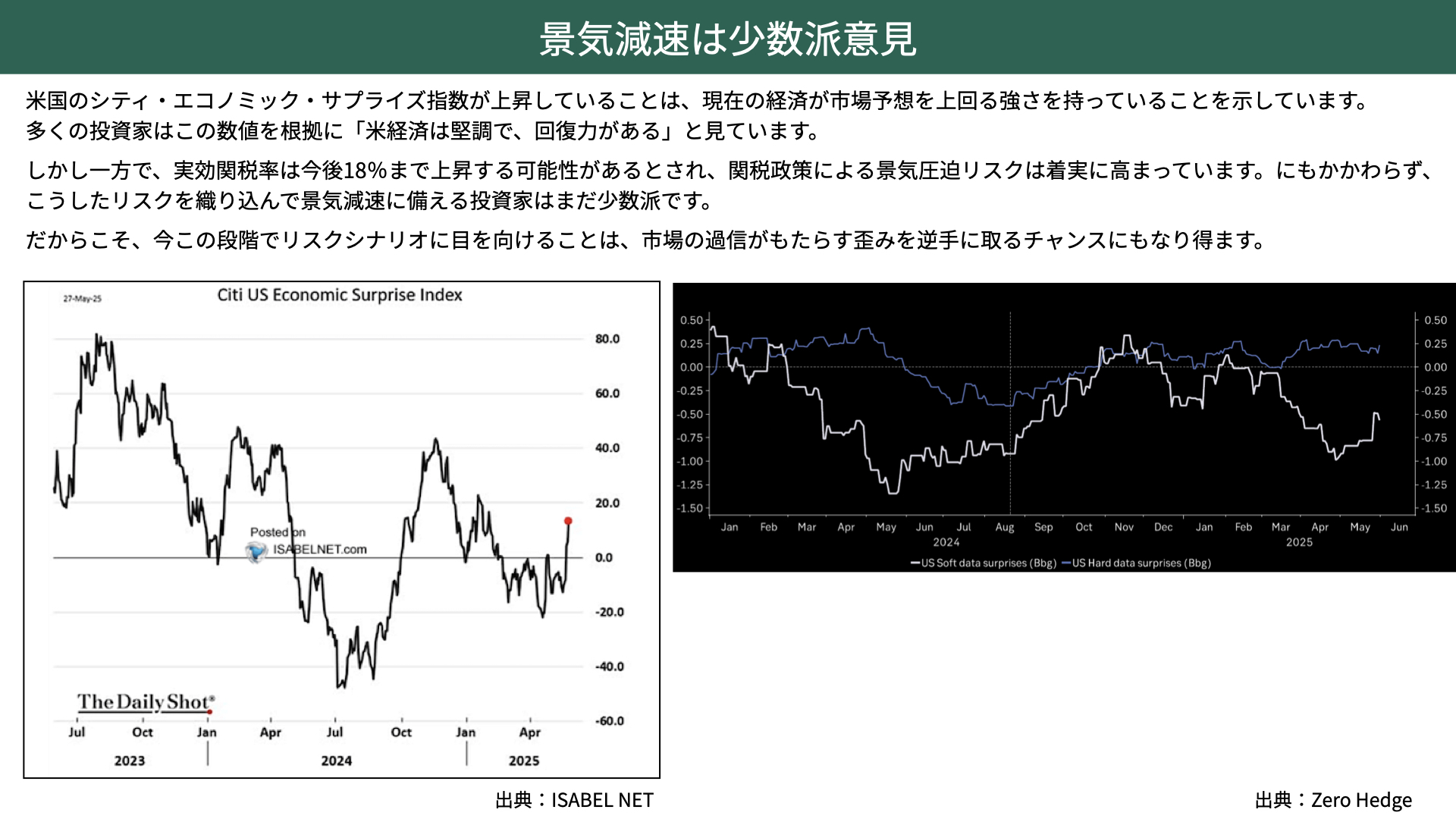

景気減速は少数派意見

景気後退を予測する人は減ってきていますが、背景にはハードデータの堅調さがあります。

左のチャート、シティのコノミックサプライズ指数をご覧ください。こちらは経済指標が予測を上回ったか、下回ったかを示す指標ですが、現在は予測を上回っています。

米経済は堅調で回復力があると、マーケットは楽観視していますが、実効関税税率が18%まで上がるとすれば、今の6%から12%近く上がりますから、関税の影響は必ず出てくることでしょう。

そこに備えている投資家は少数であると、このデータからは言えるでしょう。

さらに右のグラフをご覧ください。青いチャートがハードデータ、実際に統計を取ったもので、白いチャートはソフトデータ、アンケートなどを中心とした景気に先行する指標です。

ソフトデータは大きく下がっており、戻り基調ではあるものの、ハードデータが堅調として楽観ムードにつながっています。

ただ、24年のデータを見ても、ソフトデータが落ちると、いずれハードデータにも遅行して影響が出てきます。ソフトデータが3月以降、下落している影響は、今後ハードデータに出てきてもおかしくありません。

景気減速が少数派意見になりつつある中で、リスクシナリオに目を向けておくことは、市場の過信がもたらす歪みを逆手に取るチャンスとなります。今日お伝えしたポイントが、今後注目されることを踏まえ、マーケットを見ていただければと思っています。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル