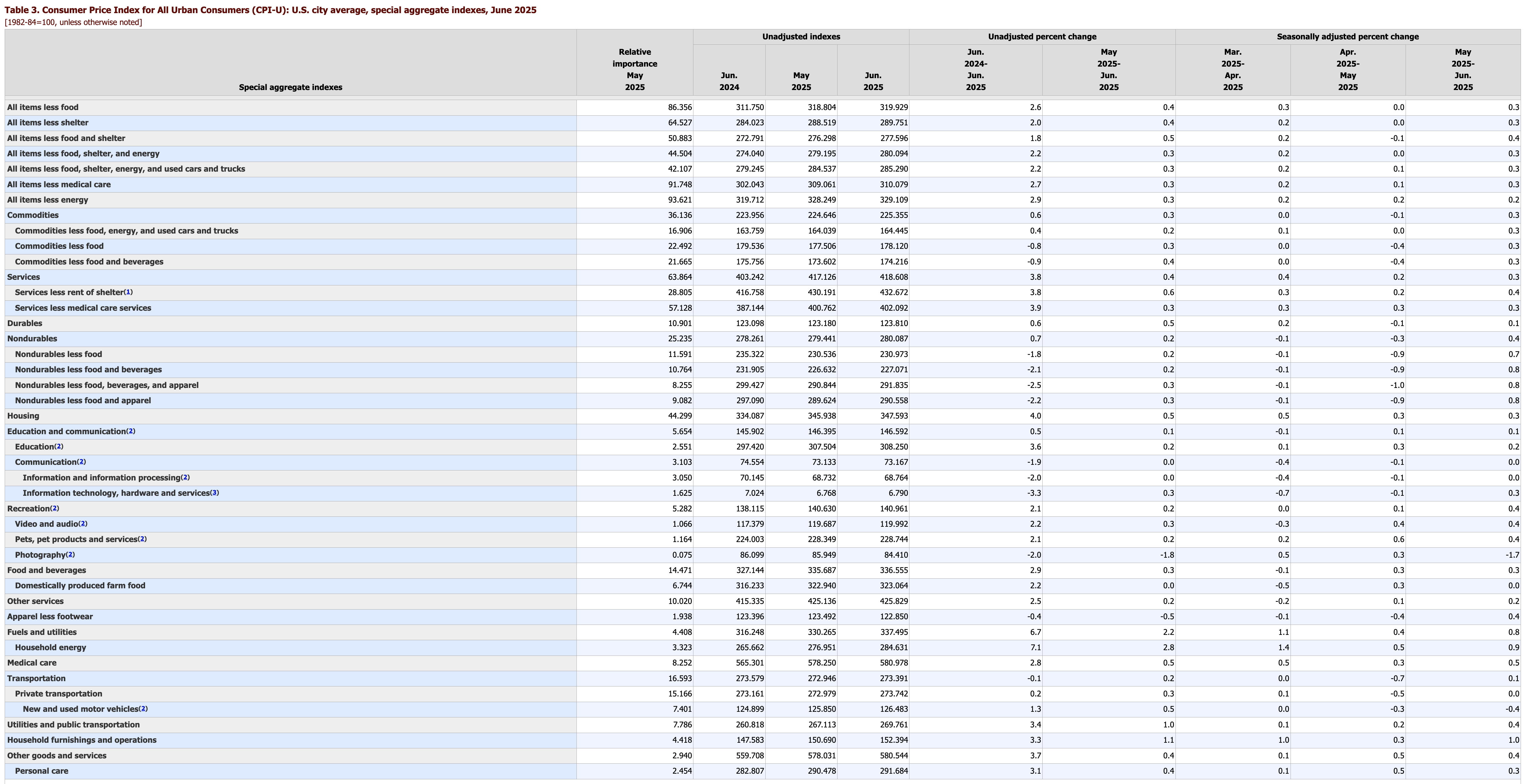

2025年6月の米CPI(消費者物価指数)が発表されました。前年比+2.6%。一見するとインフレは沈静化しているように映りますが、その内訳を詳しく見ていくと、物価の“本丸”は依然として粘り強い状態にあることがわかります。

インフレの中心は、依然として「サービス」

まず注目すべきはサービス関連の物価動向です。

出所:U.S. Bureau of Labor Statistics

- 「サービス全体」:前年比 +3.8%

- 「家賃を除いたサービス」:+3.8%

- 「医療を除いたサービス」:+3.9%

いずれも、物価全体(+2.6%)を大きく上回る水準です。つまり、モノの価格が落ち着いているように見えても、サービス分野はまだ熱を持ち続けているということです。

一方で、財(コモディティ)価格には減速傾向が見られます。

- 「食品・飲料を除く財」:-0.9%

- 「耐久財を除く非耐久財」:-2.1%

こうした動きを総合すると、財価格のインフレは収束しつつある一方で、サービス価格のインフレが粘着的に残っているという構図が浮かび上がります。

関税の影響、CPIにじわりと表れ始める

ここで、新たな懸念材料となりつつあるのが「関税」です。米系大手金融機関のエコノミストは次のように見ています。

「サービス価格は落ち着き始めているように見えるが、6月のデータにはすでに関税対象となった一部の輸入品で価格上昇の兆候が出ている。今後は、これがサービス部門などへも波及し、インフレ圧力が再び高まる可能性がある。FRBは追加の経済指標を注視しながら、慎重なスタンスを維持するだろう」

つまり、関税の物価転嫁はすでに“予告編”としてCPIに現れ始めており、インフレの二次的波及が無視できない状況に入ってきているということです。

政治の声と中央銀行の姿勢

こうしたなか、政治サイドからは利下げを促す声も上がっています。トランプ前大統領は自身のSNSで次のように投稿しました。

「消費者物価は低い。今すぐFRBは金利を引き下げるべきだ!」

「米政策金利を1%にすべきだ。1%以下であるべきだ」とし、FRBに対し改めて利下げを要求しています。

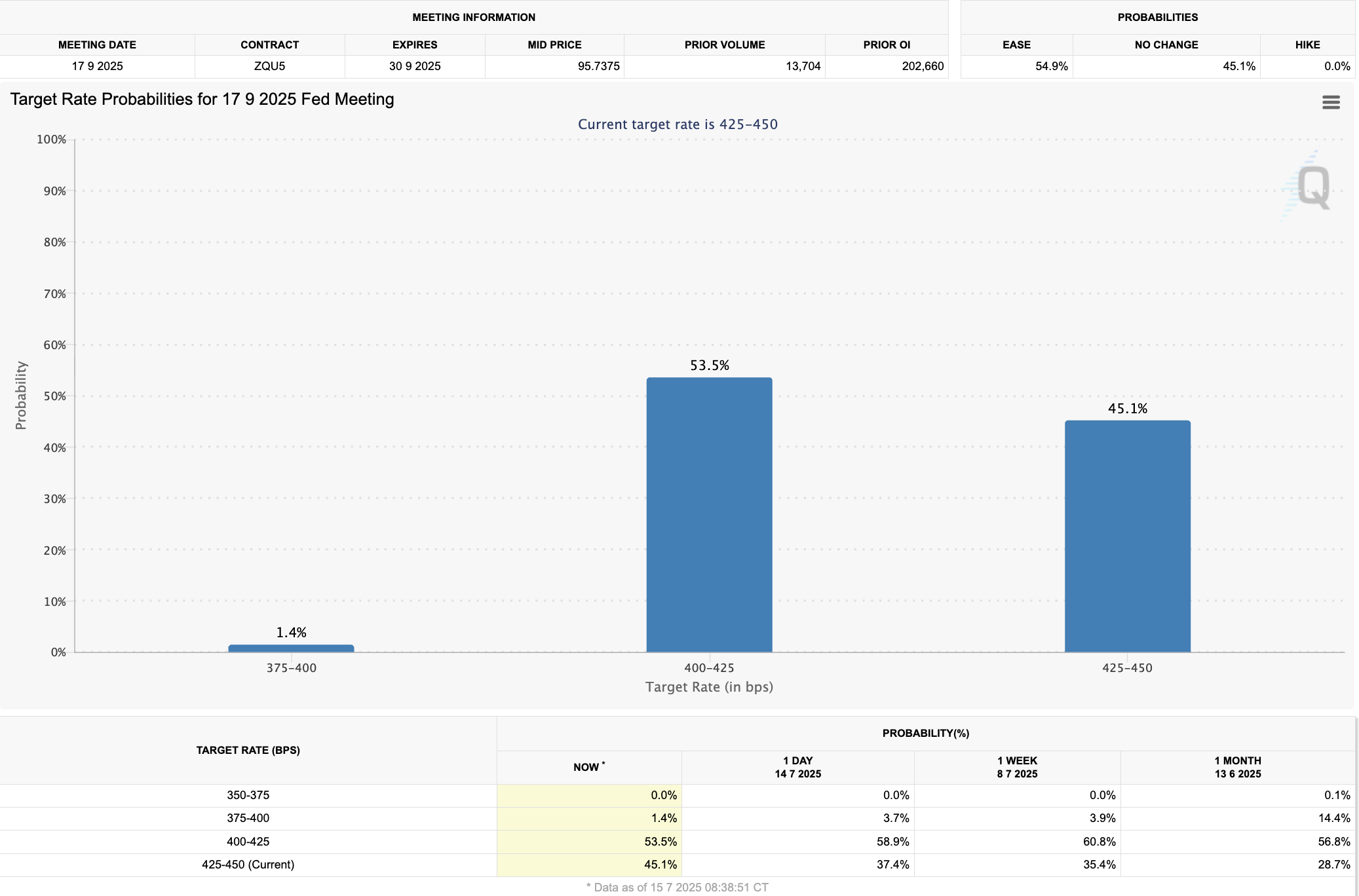

昨日までの市場では「9月利下げ」や「年内3回の利下げ」が織り込まれつつありましたが、サービス価格の粘りと関税転嫁の可能性を踏まえると、FRBが早期に政策転換へ動くのは難しいというのが冷静な見方です。

実際に昨日のFED Watchでは、25年9月の利下げ見通しは、前日の62.6%から54.9%まで低下しています。今後の物価次第ではさらに低下する可能性が高いと思われます。

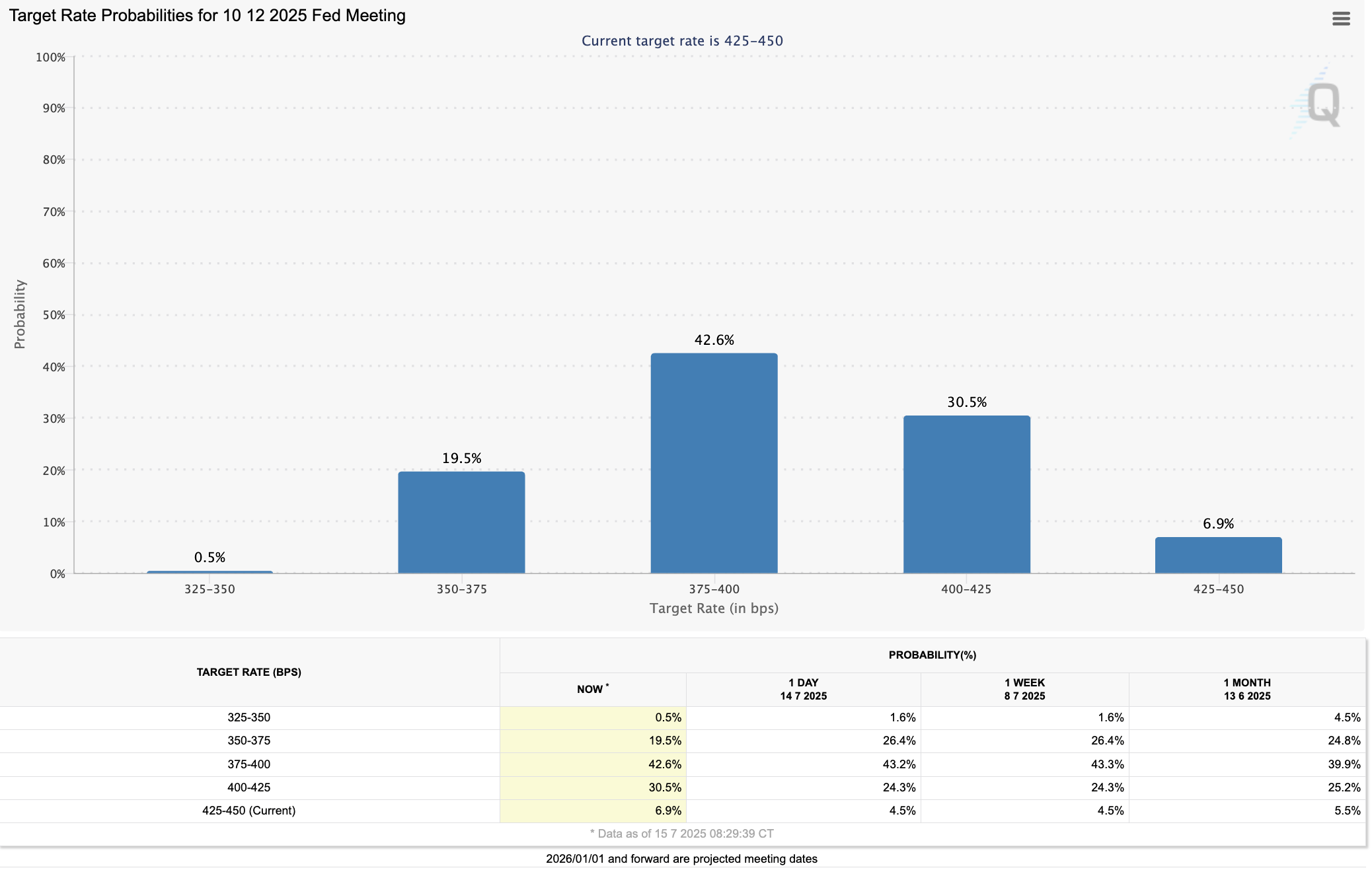

また、25年12月まで3回利下げするという見通しは、前日の26.4%から19.5%まで低下しています。このような利下げ見通しの低下は、ゴルティロックス相場を脅かす可能性があります。

出所:FED Watch

利下げは“いつでもできる”が、信頼は一度しか崩せない

インフレ指標の表面は落ち着きつつあるものの、その中身には引き続き警戒が必要です。特に、サービスインフレの根本には労働市場のタイトさや賃金上昇圧力がある以上、FRBとしても「時期尚早な利下げ」がもたらすリスクを十分に認識しているはずです。

政治的な発言に引っ張られることなく、データと構造に基づいた判断が求められている局面です。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル