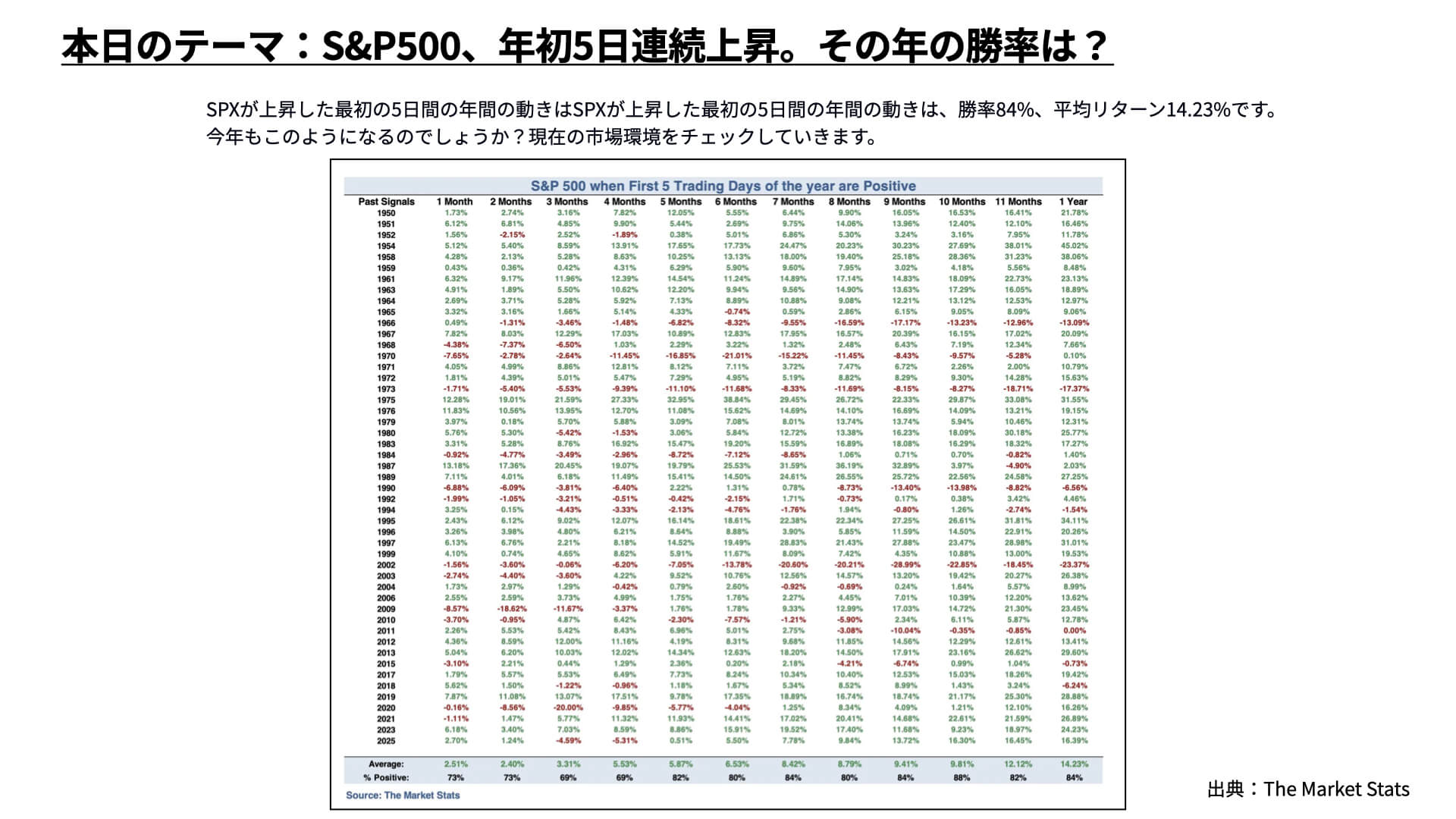

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。

今年に入り、S&P500が年初から5日連続で上昇しています。過去の統計を見ると、年初が好調な年の1年間のパフォーマンスは、勝率が84%、平均リターンが14.23%です。

年初から好調なマーケットは、年末まで流れが続く傾向があると言える一方で、これはあくまでアノマリーですから、今年も同じようになるかは分かりません。

そこで本日は、こうしたアノマリーを踏まえたうえで、本当に実現できるのか、今置かれているマーケットが何を材料として持っているかを確認したいと思います。ぜひ最後までご覧ください。

[ 目次 ]

強気シナリオを支える背景

雇用は減速しているが、崩れてはいない

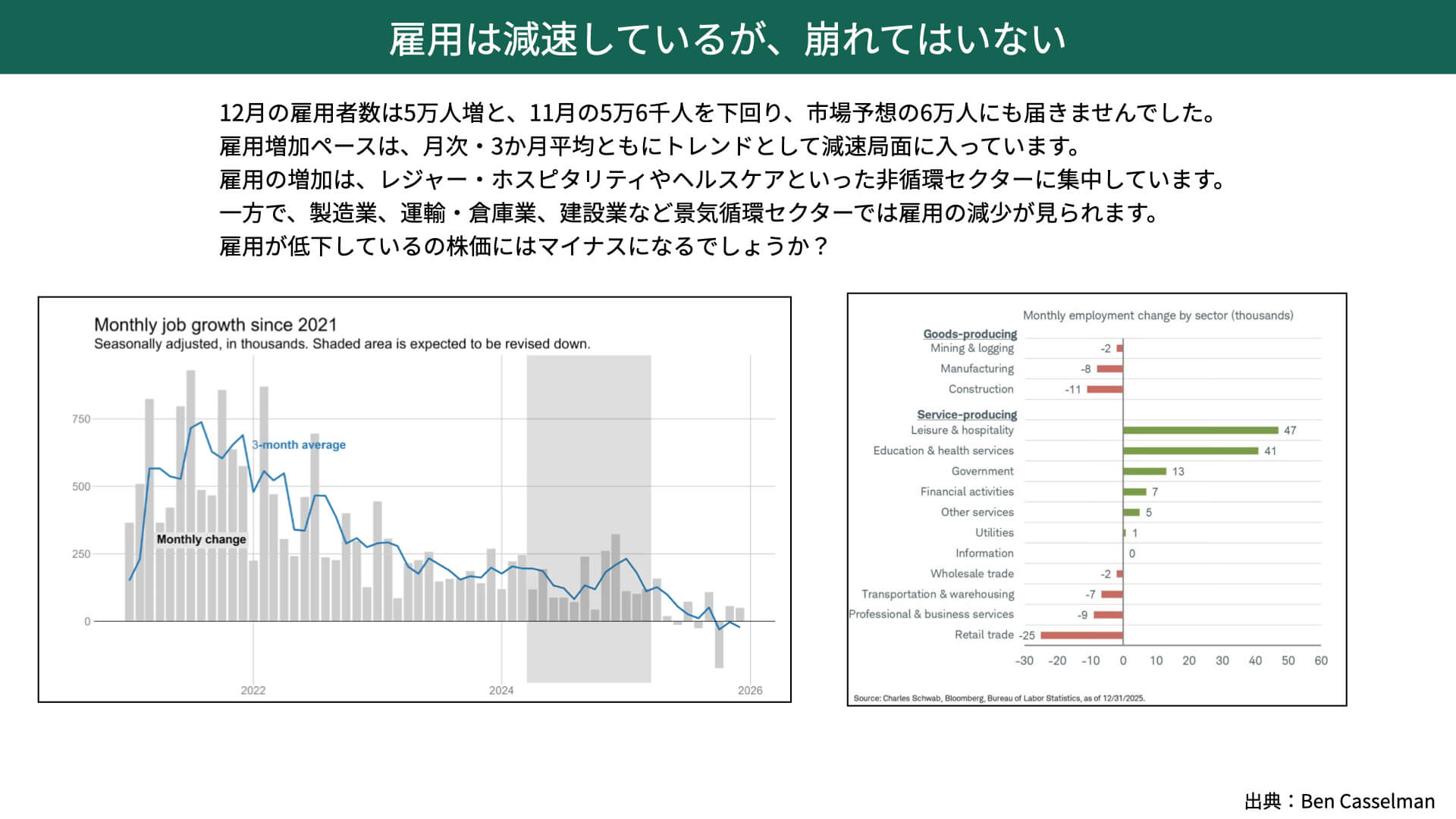

先週発表された雇用統計から確認します。

12月の雇用統計は5万人増。11月の5.6万人を下回り、市場予想の6万人にも届いていません。

左の図表、青いチャートは3ヶ月平均ですが、明らかに下落トレンドに入っており、雇用が鈍化していることが改めて確認できました。

右の図表を見ると、レジャー、ホスピタリティ、ヘルスケアなどのセクターが増えている一方で、製造業、運輸、倉庫、建設業などの景況感が表れやすいセクターでは、雇用の減少が生まれています。

こうした雇用は株価、経済にマイナスではないかとの指摘がありますが、そこをどう捉えるかが今回のポイントになるでしょう。

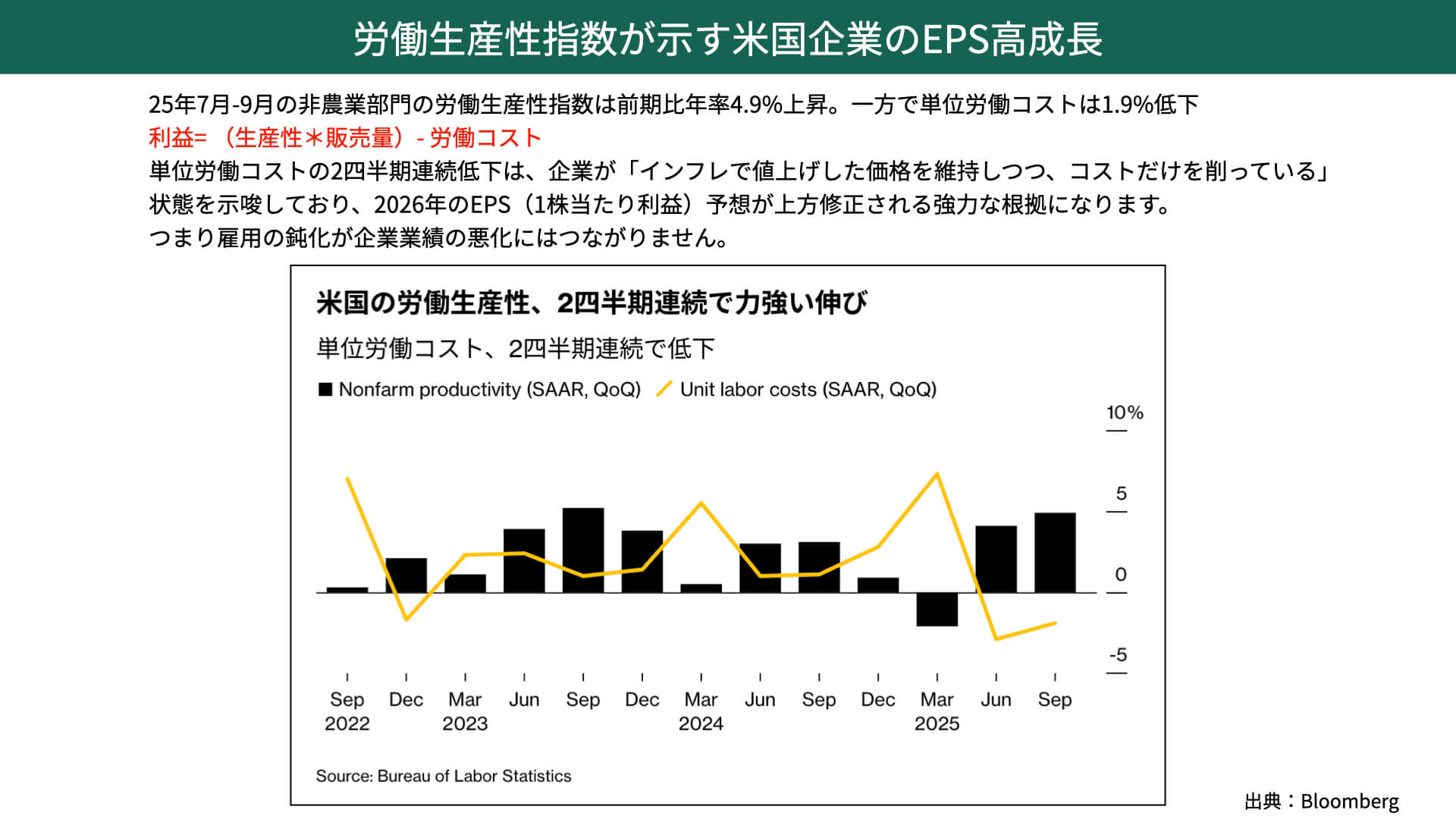

労働生産性指数が示す米国企業のEPS高成長

もう1つ、同じく先週発表された労働生産性指数をご覧ください。労働生産性を示したこちらの指標、25年7〜9月期と少し古い材料ではありますが、この時期の労働生産性指数は前年比で年率4.9%も上昇しています。ブルームバーグの資料から分かる通り、5%近く上昇したというのは、過去から見ても稀な高い水準です。

一方で、単価労働コストは-1.9%。労働生産性が上がっている中で、人件費は上がっていないことが分かります。

「企業の利益=生産性 × 販売数 − 労働コスト」を考えると、26年の企業EPSは、インフレで値上げした価格を維持しつつ、コストが削れている、もしくは抑えられている状況です。26年のEPS予想は上方修正されるような、強力な根拠になるのではないかと思っています。

雇用統計を見てもお分かりの通り、雇用の鈍化は、職を変えての賃金上昇にはつながっていません。労働単価があまり上がらないことを示し、経済にとってはややマイナス面もある一方で、企業業績面ではかなりプラスだと言えます。EPSの成長が見込めるということで、今年のアノマリーのような上昇が期待できる環境にあるというのが1つ目のポイントです。

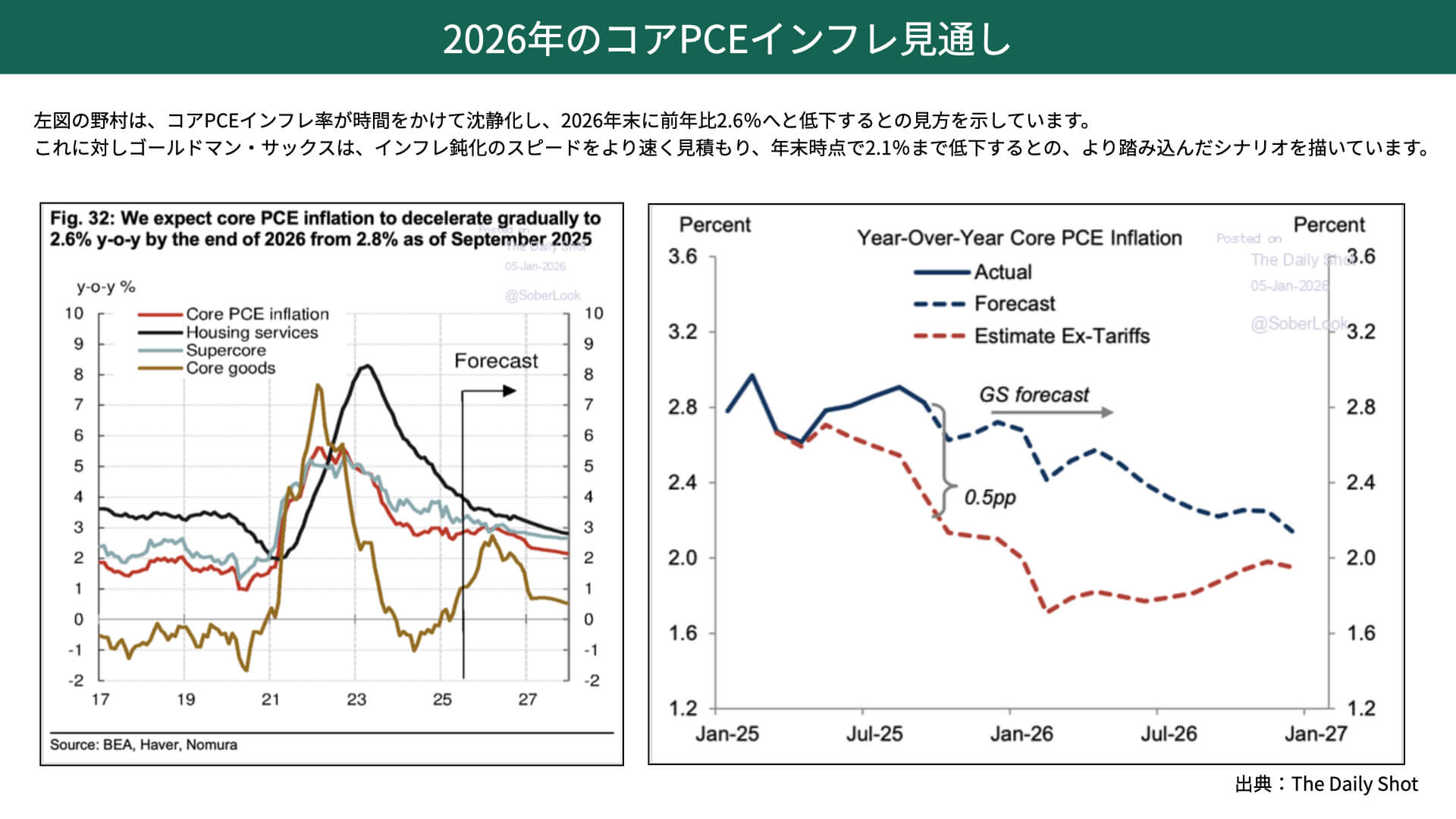

2026年のコアPCEインフレ見通し

2つ目のポイントは、FRBが雇用と同じく注目しているインフレです。インフレは26年に入っても、低下するとの予想が強くなってきています。

左が野村證券、右がゴールドマン・サックスの資料です。野村の資料は、26年末に2.6%上昇、ゴールドマン・サックスは2.1%上昇となっています。両方2%台と、インフレがかなり沈静化されるとの予想です。

FRBとしては雇用面に注力して、インフレについてはある程度落ち着いて見られるという状況が、去年末と変わらず続いていることが分かりました。

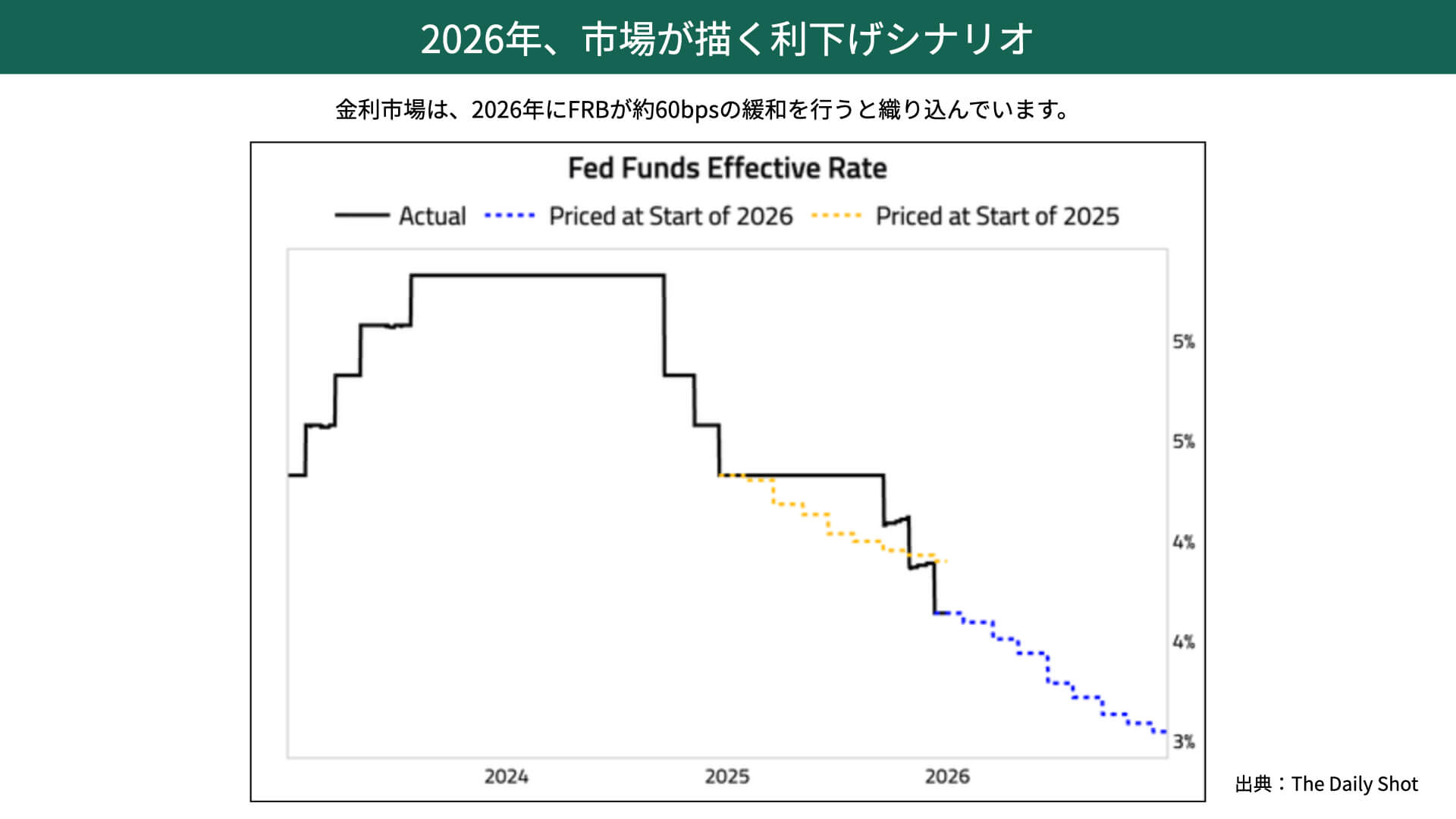

2026年、市場が描く利下げシナリオ

その結果、マーケットが描く今年の利下げは60bps、2回程度の利下げというのが市場の平均予想となっています。

PERは今年どのように動くか

GDP成長×金融政策:PERマルチプル拡大の条件

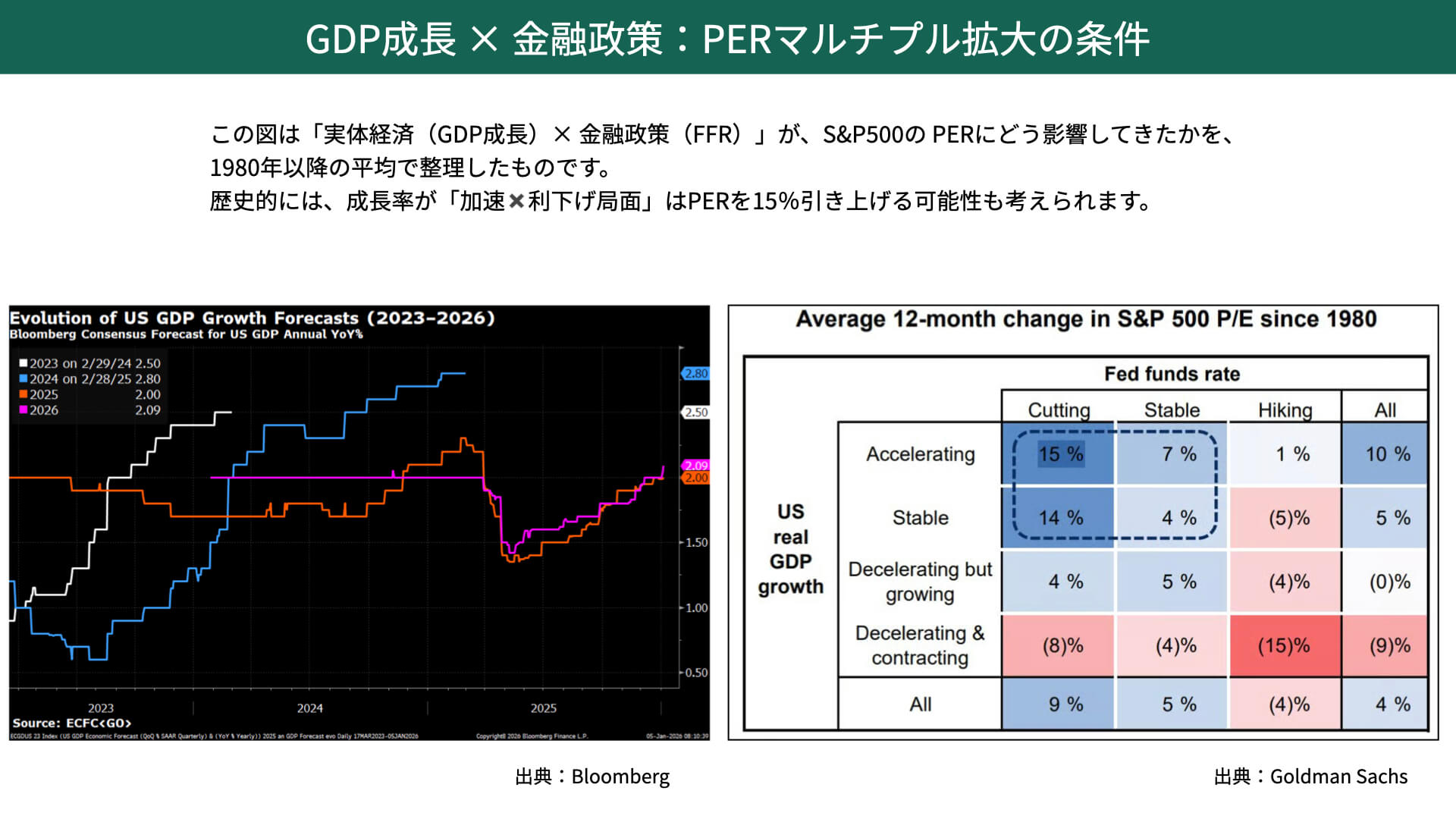

大事なポイントとして、こちらをご覧ください。左の図表はブルームバーグによる今年の経済見通し、右の図表は、経済成長と利下げによって、PERがどのくらい上がるかを示す資料です。

左の図表、26年の米経済成長は、2.09%がブルームバーグのコンセンサスとなっている一方で、ゴールドマン・サックスのように2%後半など、強気に予想する金融機関も増えてきています。

いずれにしても、26年は雇用が少し鈍化しても、2%~3%程度の経済成長が見込まれているのです。

右の図表は、横軸が左からFRBの利下げ、利上げなし、利上げを表し、縦軸は上から上昇、安定、少ないもののプラス、マイナス成長を表しています。

26年は2%~3%の成長が見込め、かつ利下げは2回程度とマーケットは見通しています。そうなると縦軸の利下げケース、かつ縦軸の上昇に当てはまり、過去1980年以降、PERが15%近く上がったパターンと同様だと分かります。

労働生産性の改善によってEPSの成長も見込めますし、利下げと経済成長が伴うということで、PERの上昇も見込めます。今年のアノマリーが当てはまる可能性が、今のところは高そうだと言える状況です。

テクノロジー株上昇の中身:1990年代後半と2020年代の決定的な違い

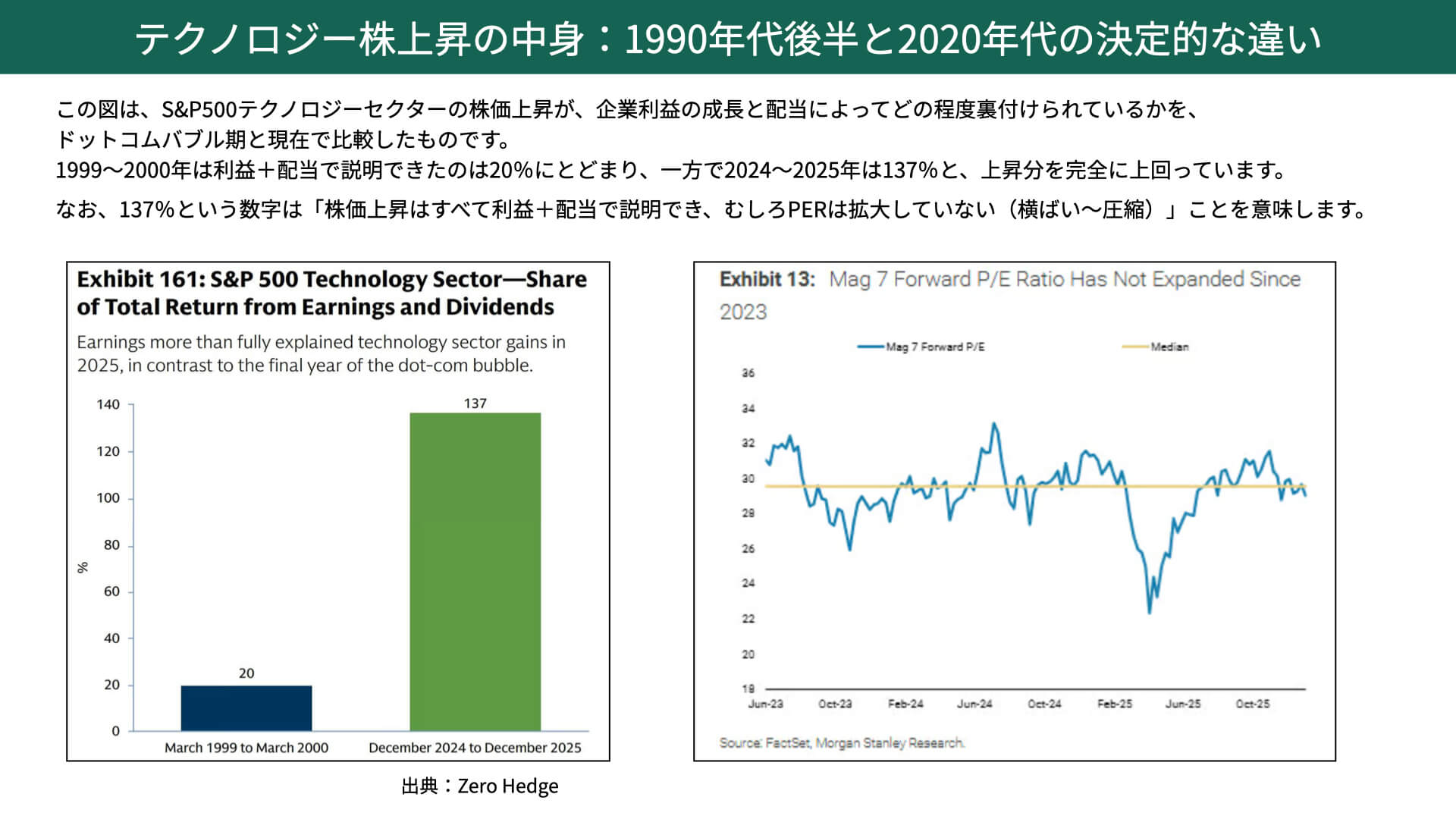

もう一方の懸念として、テクノロジー株を中心としたバブルではないかとの指摘が多く見られています。そこで改めて、よく指摘をされるITバブルと、今がどう違うかをお伝えします。

左の図表は、ITバブル、24年から25年にかけての上昇について、上昇要因を改めて分解した図表です。99年から2000年の上昇は、利益と配当で説明できるのは20%に留まっています。一方で、24年から25年は137%。利益と配当で説明できる部分が137%ということは、株価の上昇を完全に上回っている状況です。

137%という数字は、利益や配当だけでは説明できず、PERは拡大しなかったことを意味しているのです。

右の図表をご覧ください。M7のPERは、23年以降ほぼ横ばいとなっています。PERを大きく上昇するバブルだと指摘する方もいますが、それは感覚的なもので、実際には利益と配当が伴っている、実体を伴う成長だと言えます。

利下げや経済成長を踏まえると、足元の経済環境としては強いと言えるでしょう。

もちろんデータセンターなどへの先行投資が過剰かどうかは検証が必要ですが、現時点での株価の上昇は、バブル的ではない部分もあることを見ていただく必要があるでしょう。

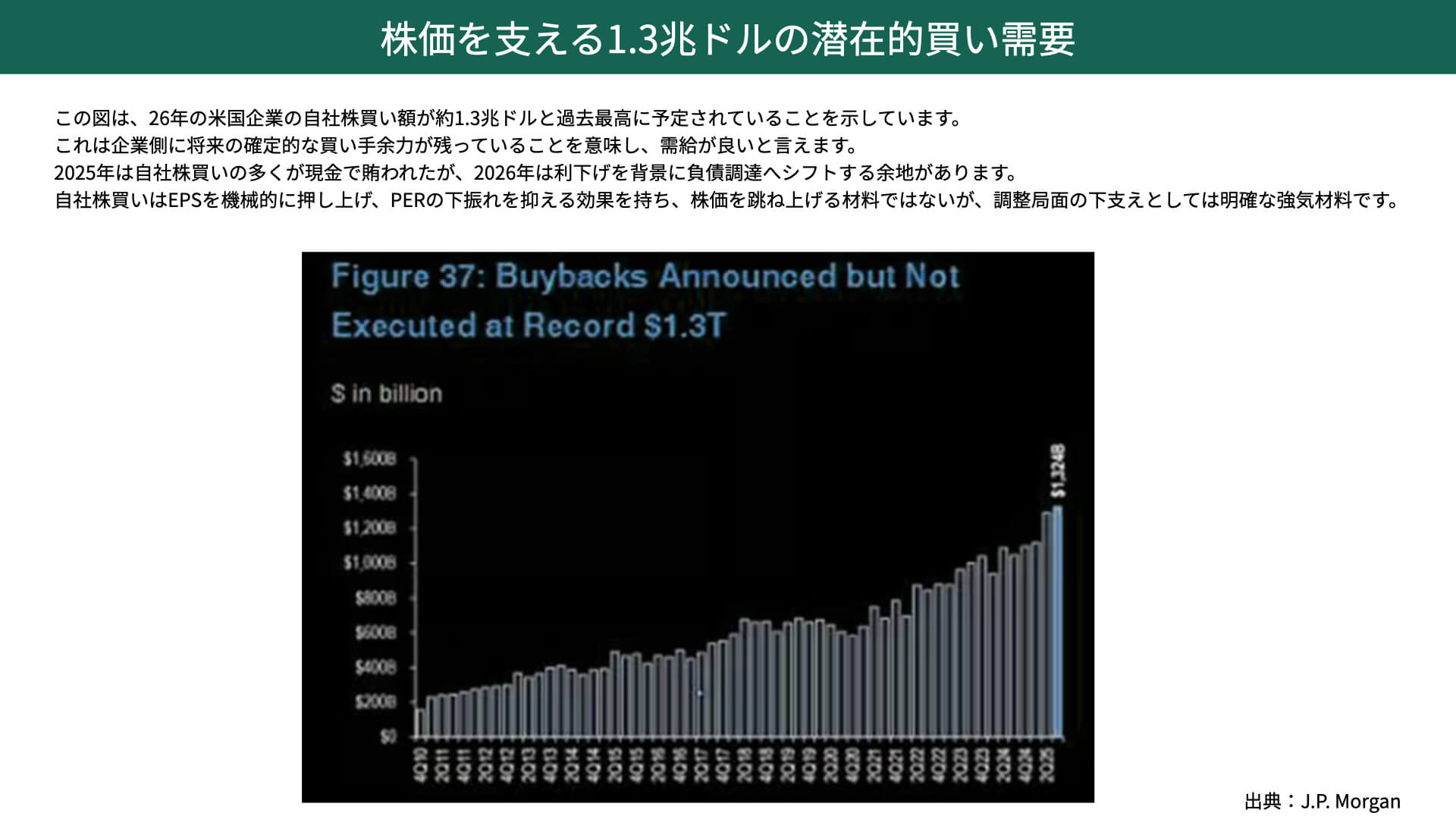

株価を支える1.3兆ドルの潜在的買い需要

最後に需給環境ですが、これはあくまで確認程度です。

自社株買いは、株価を支える要因として知られています。26年は1.3兆ドル程度が予定されていることから、潜在的に企業が買い手に回る能力が非常に高いと、今年も期待されています。

自社株買いは、株価を上昇させる役割よりも、大きく下落しそうな株価を支える側面が大きいです。株価が今年も安定する可能性があるぐらいに、自社株買いが予定されていることが見えてきました。

年初からS&P500が5日間上昇すると、アノマリー的には非常に高い勝率、リターンが期待できます。今年は利下げが続きそうな経済環境であること、自社株買い、生産性の上昇によるEPSの上昇、PERも上がる可能性があることを踏まえると、アノマリーに行きそうな流れが続いていると言えます。

ただ、今週発表予定のトランプ関税における最高裁の判断、もしくはFRBのパウエル議長に対する訴訟結果がどうなるのかは、長期金利に影響する部分もあるかと思います。

これからも材料は出てきますから、そうしたものをアップデートする必要はありますが、現時点においては今年のアノマリーが当てはまるような環境下にあるのではないかということで、ベースシナリオとしては強気継続中と見ていいのではないでしょうか。

===================================

資産配分の見直しや相続・事業承継、ファミリーオフィスの構築について、

専門家にご相談されたい方は、お気軽にお問い合わせください。

ファミリーオフィス・資産運用についての無料オンライン相談はこちらまで

👉無料相談はこちら

===================================

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル