はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は6月14日月曜日。今週のマーケット見通しをお伝えします。

本日のテーマは、先週一週間、最も大きく下落したアメリカ10年金利になります。こちら、率ではおよそ6.3%近く下がっていて、インフレ率の下落がマイナス3%ほどですので、10年金利は率でいうと倍近く下がっている状況になっています。

この株式市場にも大きな影響を与える、アメリカ10年金利の低下。市場の予想としては、基本的には金利がこれから上がっていくだろうと思われていました。それが下がっている背景をしっかりと把握して、今後どうなるのかを改めて確認していくことが、今後のマーケット見通しを立てるためには必要になりますので、改めて確認していきます。

今日の内容について

こちらのアジェンダをご覧ください。本日の内容を四つ挙げています。一つ目は、この一週間で急速に進んだ、五つの金利低下要因についてです。金利が大きく低下した要因を取り上げています。そして二つ目で、五つの金利低下要因が今後持続するのかどうかを分析し、三つ目に、三つの金利上昇要因は何かを見ていこうと思っています。また、今週一週間はいろいろな指標がありますので、最後に今週の注目指標を取り上げます。

今週一週間の振り返り

まず、先週一週間、アメリカ10年金利が大きく下落し、冒頭でお伝えしたようにマイナス6%近く下がり、1.45%まで下がっています。

一方で、インフレ率も一定数低下して、ともに下がっている状況ではありますが、実質金利としては若干マイナスが広がり、株価にはプラスとなっています。金利の低下=ナスダックを中心とした上昇で、S&P500が若干のプラス、ダウはマイナスという形になっています。やはり、グロース株の成長を支える低金利政策ということが、改めて確認できた一週間だったと思います。

金利低下の背景

では、このように株価にも大きな影響を与える金利が続くのか、背景から見ていきたいと思います。

金利低下要因(1)

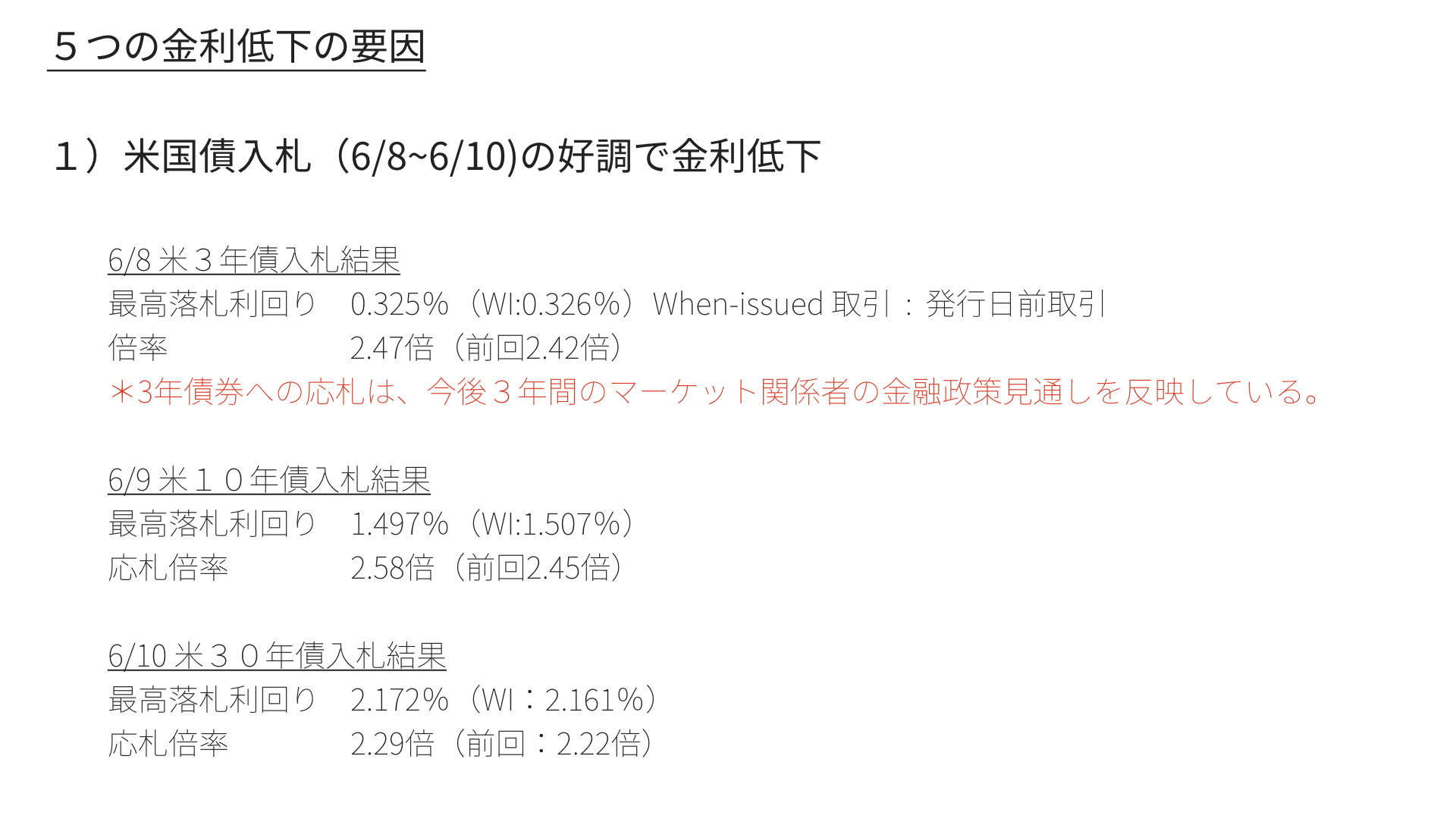

五つの金利低下要因の一つ目です。先週一週間、あまりニュースにはなっていませんが、先週の記事で私がお伝えした米国債の入札がありました。8日は3年債、9日は10年債、10日は30年債が売られましたが、こちらをご覧になって分かるように、倍率では前回を全て上回る、入札が活発だということが確認できています。

つまり、国債を買いたいという需要が、前回よりも明らかに増えていることが、金利が低下した要因になったのです。

また、WI(When-issued取引)という、発行日前にプライムディーラーらにこれで買うかと聞いた金利よりも、3年、10年に関しては下回っています。これは、市場の需要が量も多ければ、金利が下がっても買っていきますということで、今の金利水準よりも下がることを見越している可能性があると、この入札から分かりました。

かつ、3年の入札債というのは、3年後の金利を見通して買っていくわけですから、3年後が0.325でいいということは、3年以内の2024年6月までに1回ぐらい、0.25の利上げがあると見越した金利設定が0.325になります。

もし、2回の利上げを織り込むのであれば、0.5%以上を設定されていないといけないことを意味します。

ここから3年間は、1回ぐらいの利上げなのだということで、通常言われているFOMCのスケジュール通りの金利結果になっていることから、今の金利が上昇しないという安心感が出て、買いたいという投資家の需要が多いということが確認でき、金利が低下したのではないかというのが、一つ目のポイントになります。

金利低下要因(2)

二つ目のポイントは、こちらです。ECBが6月10日に開かれましたが、さらに買入を減速することなく維持する、国債の買入を改めてやっていくと改めて宣言しました。FRBとBOJ(日本銀行)は今秋政策決定会合がありますが、ほぼ変わらずと予測されますので、全世界的に低金利政策が続くという見通しです。

また、政策が変わらないということは、短期の金利が低いままになります。長期の1.5%というアメリカの金利は、ヘッジをかけるには優位な状況だということで、機関投資家も積極的に買ってきている状況だというのが、まずポイントになります。

そして、さらに2021年末の金融各社予想によると、ドイツの10年債権はマイナス0.05%、日本に関しても0.1%と、10年間通しても0~0.1%近くしか運用できない中、アメリカの1.4~1.5%という、ヘッジコストをかけた後でも回るような債券というのは、やはりかなり需要が大きいです。今後も需要が増えることも確認できます。また、7月機関投資家のリバランスで債券を買っていこうという動きも加速するのではないかということから、金利が低下したと思っています。

金利低下要因(3)

三つ目、雇用統計です。これは先々週の金曜日になりますが、このときの雇用統計の内容では、U-6という黒人層を含めた雇用も不十分で、雇用者全体に関しても760万人の失業者がまだまだ進んでいませんでした。

パウエル議長が利上げを判断するパウエル・ダッシュボードといわれる数字の回復が、かなり少ないということで、今後毎月、800億ドルの国債購入が継続するのではないかという背景も大きいのではないかと思われます。

金利低下要因(4)

続けて四つ目です。インフレ懸念が一週間になります。CPIの内容も以前確認しましたが、失業手当に対する上乗せの廃止が、9月以降完全になされます。

また、用船料という船を使う料金が今は高騰しているものの、中国の供給も含めて今後落ち着いてくるでしょう。

また、半導体不足。こういったものも一時的なものだと改めて認識され、FRBのアナウンスメント効果もあるでしょうが、かなり金利、インフレが落ち着いてきているというのがあるかと思います。

金利低下要因(5)

そして、五つ目です。3月31日に発表されました、バイデンの2.15兆ドルのインフラ政策ですが、先週の金曜日ぐらいから民主・共和において規模の縮小が議論されているようです。

2.15兆ドルを1.7兆ドルまで下げてもいいと言った民主党に対し、党を超えた関係の民主共和10名が、9000億ドルぐらいでいいのではないかと言い出していることによって、財政出動の縮小により、インフレ懸念の回避、歳出削減による債務縮小により、金利上昇がないと考えられ、金利が下がっています。

このような五つのことが、たった一週間で起こり、急激に金利が低下しました。趨(すう)勢的には金利が上がっていく。金融各社の見通しも、この年末は2%ぐらいというのが中間値にありますので、今の1.45%というのはかなり低い状況になります。

金利低下要因の持続性について

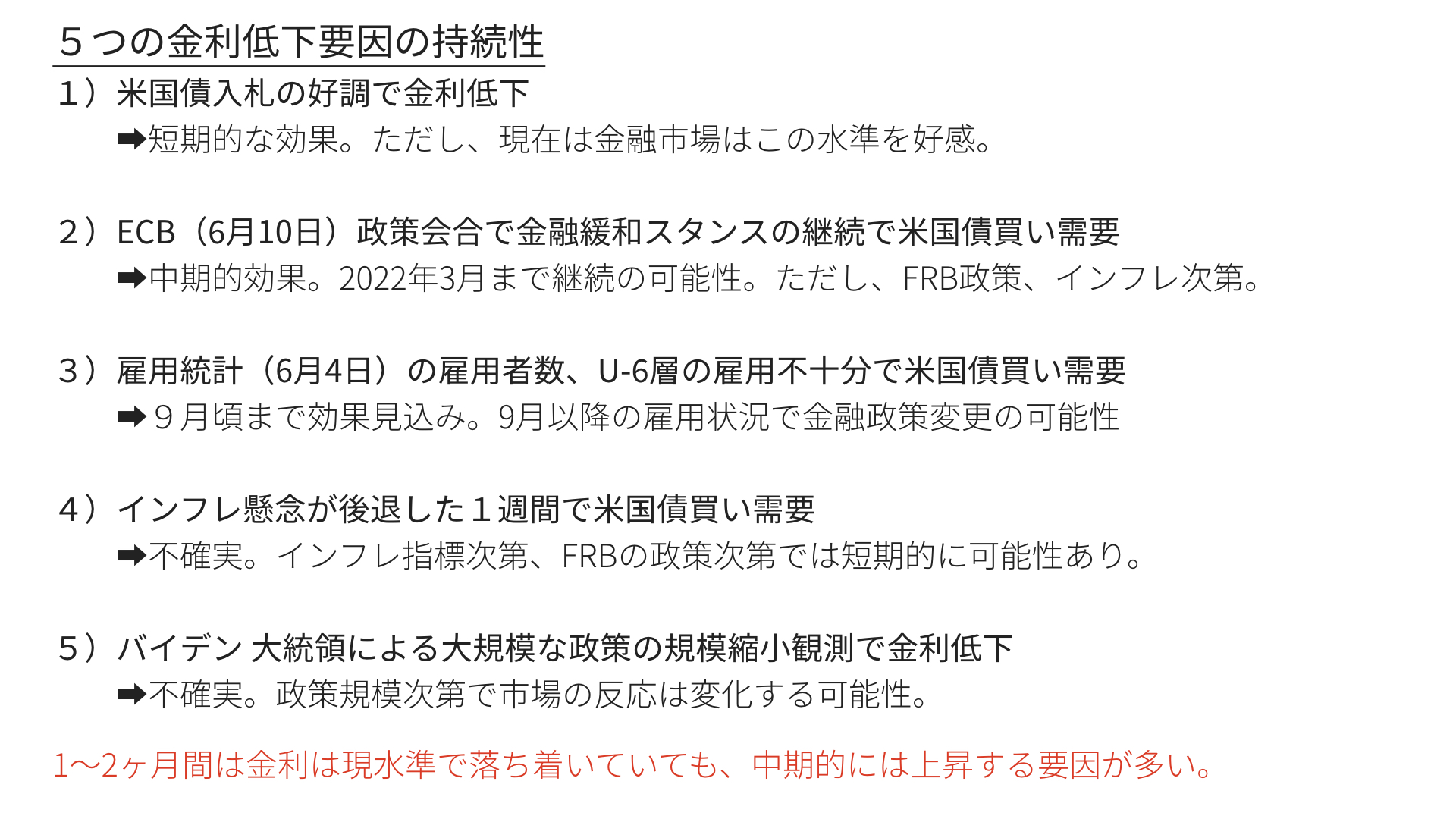

これが一過性であれ、結果としてこの一週間でこれだけの材料が詰まると、金利が低下するということはよく分かります。では、これがどういう持続性があるのかを踏まえて、五つの金利に対する持続性を確認していきたいと思います。

米国債の入札について

こちらのスライドをご覧ください。まず、米国債の入札が好調だったというのは、先週一週間が好調だったということを意味し、今後も入札がされることを示すわけではありません。今の目先としてはそういう金利であれば買いたいという需要が確認できたことになりますが、短期的な効果になると思われます。

ECBについて

二つ目は、ECBです。政策決定会合は、22年の3月まで継続すると言っているので、中期的な効果があるかと思われます。

ただし、FRBが先に出口戦略に向かうとか、欧州ECBの最も懸念するインフレ加速が起これば、この計画は前倒しになる可能性もあります。中期的である可能性がとても高いと思いますが、状況次第と言えるかと思います。

雇用統計について

三つ目です。雇用統計の数字に関してはこういった効果がありましたが、中期的な効果になろうかと思います。

というのは9月以降、失業給付に対する上乗せがある程度落ち着いてきたところで、雇用が進まないということになってくれば、政策が変更になることも十分に可能です。9月ぐらいまでの中期的な効果かと思われます。

インフレ懸念について

あと、インフレ懸念が後退した一週間で米国債の買い需要が増えたということですが、これは不確実だと思います。インフレ指標が上がってくることがあれば、FRBの政策自体では、短気的に変更する、インフレがまた話題になる可能性は十分にあるかと思われます。

バイデン大統領の財政出動について

最後に五つ目です。バイデン大統領の財政出動に対する期待が縮小したということになっています。これはまだまだ交渉が続きますので、これも不確実だと思ってください。

金利低下要因の持続性についてのまとめ

ということで、1~5のポイントを見てもらっても、中期的に効果があると思われるのはECBで、中短期で効果があるのは、雇用統計によって失業が伸びないということは、9月ごろにはっきりすることになります。

残りの三つに関しては、状況次第によっていつでも変わりえます。ということは、金利が1.45になって、このままずっと低い金利が続くのかというと、そこについてはまだまだ予断を許さないといいますか、年末に向けて2%に上がっていくシナリオを、金融各社が書いてきていないように、まだ金利はこれから上がっていく状況にあるのだということは、ベースで考えておく必要があると思います。

ただし、金利が上がっていくからすぐに株価が下がるというものではなく、急激な金利上昇が伴わなければ、経済の成長に伴う金利上昇と、良い方に取られる可能性があります。ただ、金利が低いということでゴルディロックス相場が続くという前提だけで考えるのは、少しリスクが高いでしょう。

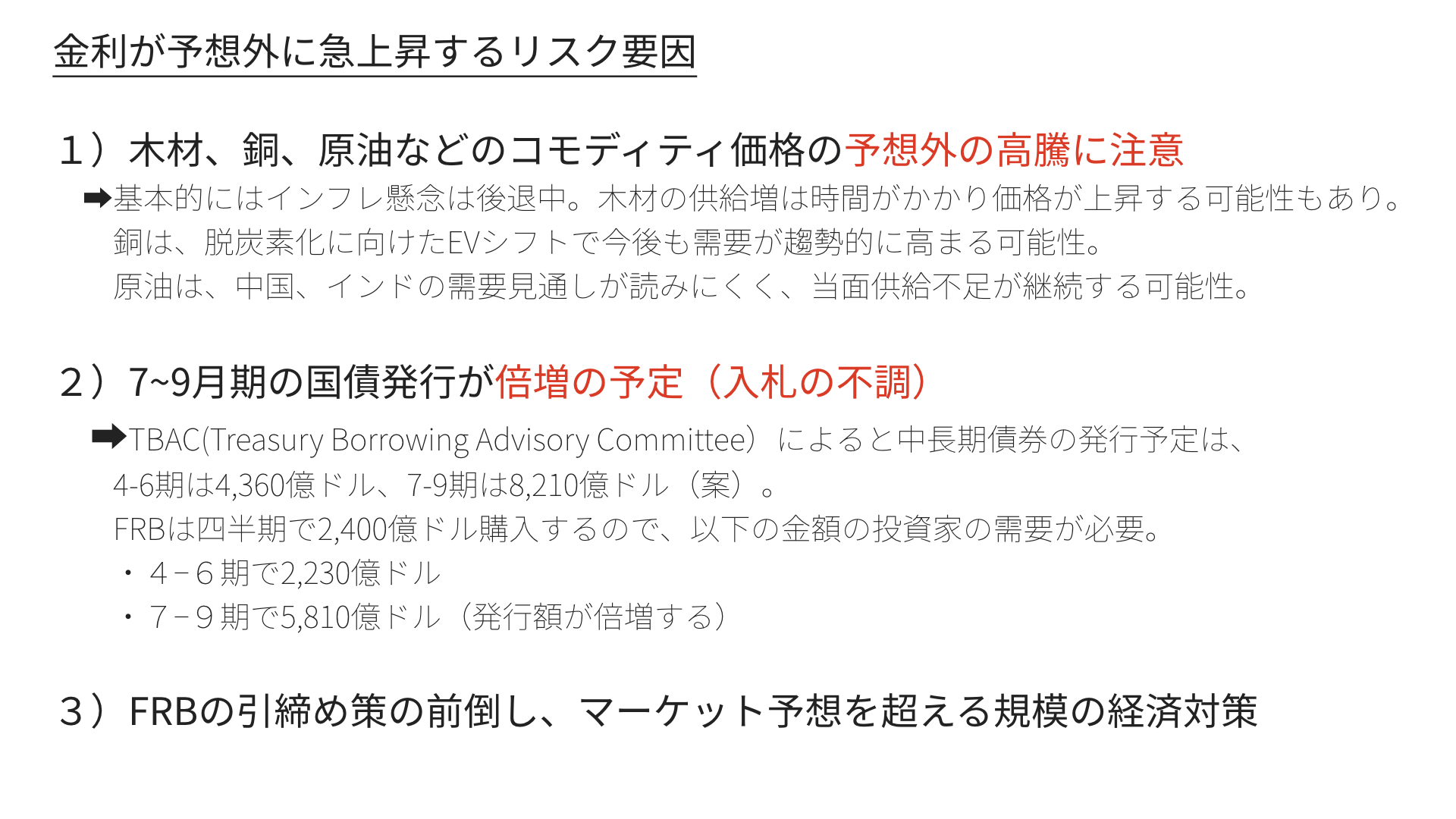

三つの金利上昇局面について

さらに、今後三つの金利上昇局面、どういうものがあるのか、三つのポイントを挙げていきます。

コモディティ価格の急激な上昇

まず、一つ目です。木材、銅、原油のコモディティ価格が私たちの想像を超える、大きな上昇を起こす可能性がまだあると思ってください。

まず、木材の供給増に対して、生産は時間がかかるため、価格が上昇する可能性があります。

次に銅です。自動車でガスを使わないEVシフトの過程において、中国がEV自動車を作るにあたり、普通の車を作るよりも銅のニーズが高まっています。2040年までのEVカーの普及が叫ばれていますので、銅の需要は趨勢的に続いていくでしょう。

原油が今上がっている背景はいろいろ言われていますが、一番大きな理由は、2番目の消費大国である中国と、3番目の消費大国であるインドの需要が減っていることです。

中国は在庫を多く持ちすぎることを政府から指導されていることで、在庫の積み増しができなくなって、月間で15%需要が減ったと言われています。インドに関しては、コロナ感染が再拡大していることもあり、石油需要も減っています。

この二大大国の需要が減っていることから、OPECプラスも含めて、どういう増産体制を取っていくかなかなか決められず、供給が後手に回り、原油が上がっていると言われています。ということは、この原油高は続く可能性があると、注意が必要です。

7~9月国債発行の急増

二つ目のポイントです。7~9月の国債発行は急増する可能性があります。

米財務省に対して、米国債を3カ月間でどのくらい行うか提案する機関であるTBAC(Treasury Borrowing Advisory Committee)というものがあります。これは第三者諮問委員会のようなもので、供給しすぎると債券価格が下がりすぎるなどということを伝えるのですが、そこの発表した内容によると、4~6月の国債発行額は、4,360億ドルということになっています。今月は、まさにそれを消化中ということになります。

ただし、7~9月期というのは、8,210億ドルを発行すると言われていますので、およそ倍ぐらい発行することになります。FRBは月間で800億ドルの国債を買っていますので、3カ月で2,400億ドル買っていることになり、差し引きで4~6月期は2,230億ドルで良かったものの、7~9月は5,810億ドルもの国債を投資家に買ってもらわなくてはいけないことになります。

いくら利回りが魅力的だといっても、それをきっちりと消化できるかということについては、マーケットは不安視する可能性があります。入札がうまくいくかどうか、マーケットが注目してきますので、7月中旬、8月の中旬に注目が集まってくるかと思います。

これが失敗する、入札があまりうまくいかないとなると、金利の急上昇も十分に考えられます。注意が必要です。

量的緩和縮小前倒しの可能性

そして、三つ目です。FRBの量的緩和の縮小が、今はスケジュール通り来ると言われていますが、前倒しにならないかということです。積極財政案が2.15兆ドルから縮小するのだという前提で動いている。そういったことを織り込んだ金利低下になっていますが、量的緩和の縮小に関しては、いつ何時変わる可能性も十分にあります。

その他の要因

また、積極財政と言われていますが、こちらについては民主党もなかなか折れてこないでしょう。単独採決もありますので、さらに1.7兆ドルとなったときの金利が上がる可能性も、注意が必要かと思います。

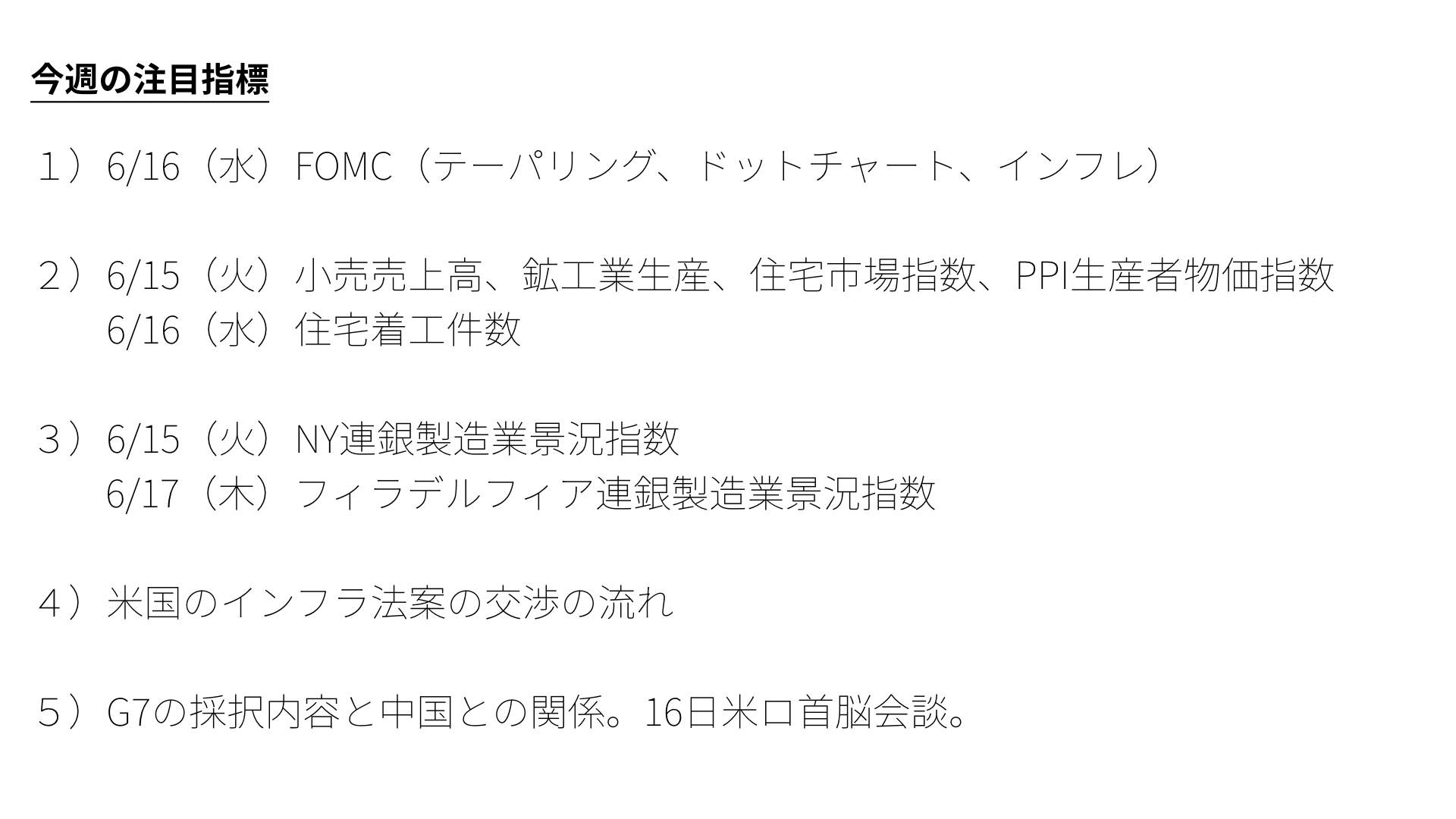

今週の注目指標

続いて、今週の注目指標です。

今週の注目指標(1)

まず一つ目がFOMCです。FOMCを取り上げましたが、私は今回、マーケットを揺るがす内容ではないと思っています。一応ドットチャートの変更、テーパリングについてのコメントがある可能性がありますが、ここについてはかなり警戒感を高めているので、マーケットは徐々に織り込んでいるのかと思います。

ただし、中期的には大きな影響を与えるものなので、当然注目されると思っていただければと思います。

今週の注目指標(2)

二つ目、小売売上高、鉱工業生産、住宅指標、PPI生産者物価指数、住宅着工件数。これは今言われているように、木材価格の高騰が住宅に対してどのような影響があるのかということと、PPIは当然高い数字が出てくると思うのですが、CPIと同じように、高くてもその内容を吟味するようなことになろうかと思います。

また、小売の効果は当然高いと思われるのですが、そこが大きくネガティブサプライズになることがあれば、こういった経済指標は、将来の中期的な経済見通しを表す鏡なので、そういった意味でしっかりと見ていく必要があると思います。

今週の注目指標(3)

三つ目に、ニューヨーク連銀、フィラデルフィア連銀の製造業景況指数があります。こちらについては、当然いつもお伝えしているように、来月頭に発表されるISMの先行指標となります。ISM製造業指数はS&P500との連動性がとても高いので、こちらの数字が大きく落ち込むことがあれば、来月ISMの数字が落ちる。つまり、S&P500の上値が重たくなると考えられますので、注目が必要かと思います。

今週の注目指標(4)

四つ目です。アメリカのインフラ法案の交渉の流れですが、こちらについては先ほど言ったように、いくらの金額で妥協するかというのがまだ決まっていません。しかも、期限を設けずにやっていると言っているので、これがダラダラ2カ月間続くようであれば、マーケットの期待値は剥落することがあります。その間は株価が上がりにくい状況になってくる可能性がありますので、こちらの流れについても確認が必要かと思います。

今週の注目指標(5)

そして五つ目です。これは意外と大事だと思っているのが、週末に開かれたG7での採択内容です。中国に対抗する、一帯一路に対抗するようなインフラ投資を行うと言っていますので、中国がどういう反応をしてくるのか。

そして、中国に対抗するため、アメリカが16日に米ロの首脳会談をスイスで行います。この内容によっては、ロシアをうまく引き離すことができるのか、それとも中国側につくのかという、地政学の問題が絡んできますので、大きく経済に影響を与えることになります。ぜひ、その内容についてはチェックしていきたいと思っています。

まとめ

ということで、今週一週間のポイントは、先週一週間まれに見るような米金利低下の材料が並んでいました。金利低下に伴って、見事に1.52%から1.45%までかなり大きく下落する局面がありました

今週一週間も金利が下がり続けるのかというと、下げてきた五つの要因のうち、二つは中期的な効果があるものの、三つは短期的な効果にとどまっているということから、状況いかんではいつでも金利が反転する可能性があるということになります。

ですから、金利が反転する可能性としては、インフレ指標であったり、FOMCの内容であったり、そういったものにすべて関わってくるわけですから、今までと変わりなく、経済指標をしっかりと見ていくことが大事かと思っています。

関連記事

2026.01.21

2026年1月20日の世界的株価急落~日米金利急騰が引き起こした市場混乱

2026年1月20日から21日にかけて発生した世界的な株価急落は、日米双方の政治的要因を起点とし...

- 債券(金利)

2025.12.19

日本経済の転換点?長期金利2%到達が映し出す「脱デフレ」の真実

[ 目次 ]1 19年半ぶりの節目到達が示す時代の変化2 2006年とは異なる経済構造3 株式市場が示...

- 債券(金利)

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル