[ 目次 ]

はじめに

先週1周間は、FOMC開催後ということで参加した要人の発言機会が多くあり、その中身に注目が集まり、なかなか株価が動きにくいという材料がありました。そんな中、夏休みに向かっており、夏枯れ相場に突入するのではないかと、積極的に動きにくいとも言われています。

そんな中、保守的に資産運用を固めていくという意味では、経済指標をしっかりと見ていくことが大事です。特に、先行指標と言われるものを見て、今後の動きをしっかり把握することが大切になります。ですから、本日は先行指標を取り上げていきます。

本日のテーマは、先日水曜日、米国マークイット社が発表した、アメリカ6月PMIについて見ていきながら、かつ、グローバルPMI、中国の先行指標、こういったものから夏場以降のアメリカ市場に、どういう先行性を持っているのかを考えたいと思います。

アメリカ製造業PMIについて

では、さっそくPMIを見ていきます。6月23日水曜日、Markit社がアメリカ製造業PMIを発表しました。

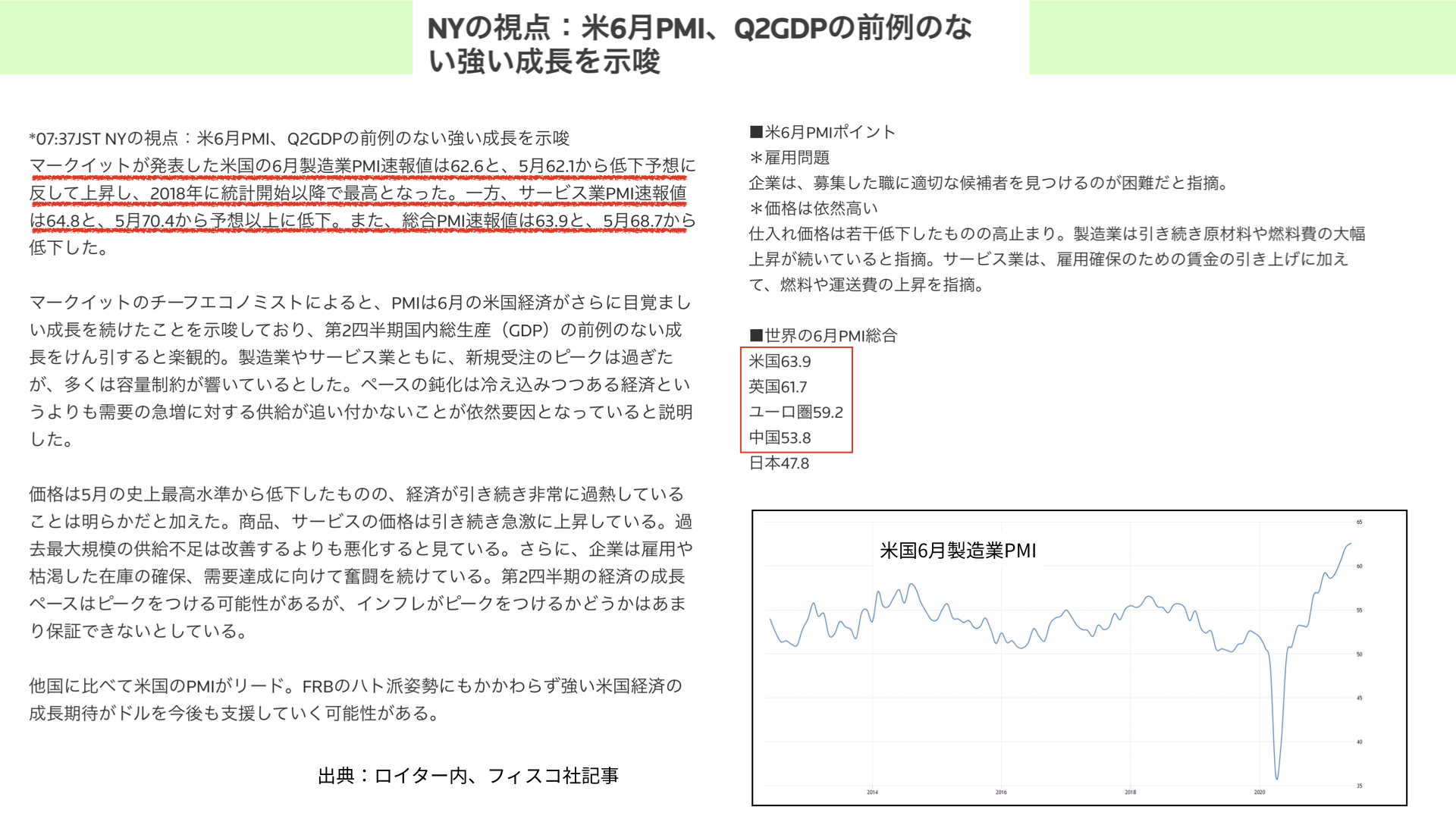

赤い線部分にあるように、5月の62.1から低下すると予想されていましたが、62.6という内容だったことから、統計開始以来最高の数字になっています。題名にもあるように、6月PMIはアメリカ第2クォーター、4-6期のGDPで強い成長を示す内容だということで、とても明るい内容が出ています。

PMIとは何か

そもそも、このPMIというのは、製造業にかかわっている購買担当者に聞いている内容ですから、かなり先見性のある、マーケットを先行するもののため、先行指標として重要視されています。今回の内容もアメリカ経済が強いことを改めて示したと、ロイター内フィスコ社の記事により出ています。

こちらをさらに見ていくと、サービス業が若干落ちているものの、それでも強いという論調になっています。

右下のチャートを確認すると、かなりの急上昇を示しています。今後、もちろんピークアウトしてくる可能性も十分にありますが、強い状況にあります。

世界のPMIについて

さらに、チャート上部。世界6月PMIは、アメリカを筆頭に英国、ユーロ、中国も強い状況に。日本だけは蚊帳(かや)の外ではありますが、世界の製造業PMIは強い状況になっているのです。

PMIから今後の株価動向を探る

こういった観点から見ると、先行指標として有名なPMIが強いということは、今後のアメリカ経済も強く、株価が上昇すると示唆しているのではないかと考えがちです。しかし、そこについては、実はしっかりと分析する必要があります。次のスライドをご覧ください。

グローバル製造業PMIの上昇局面では

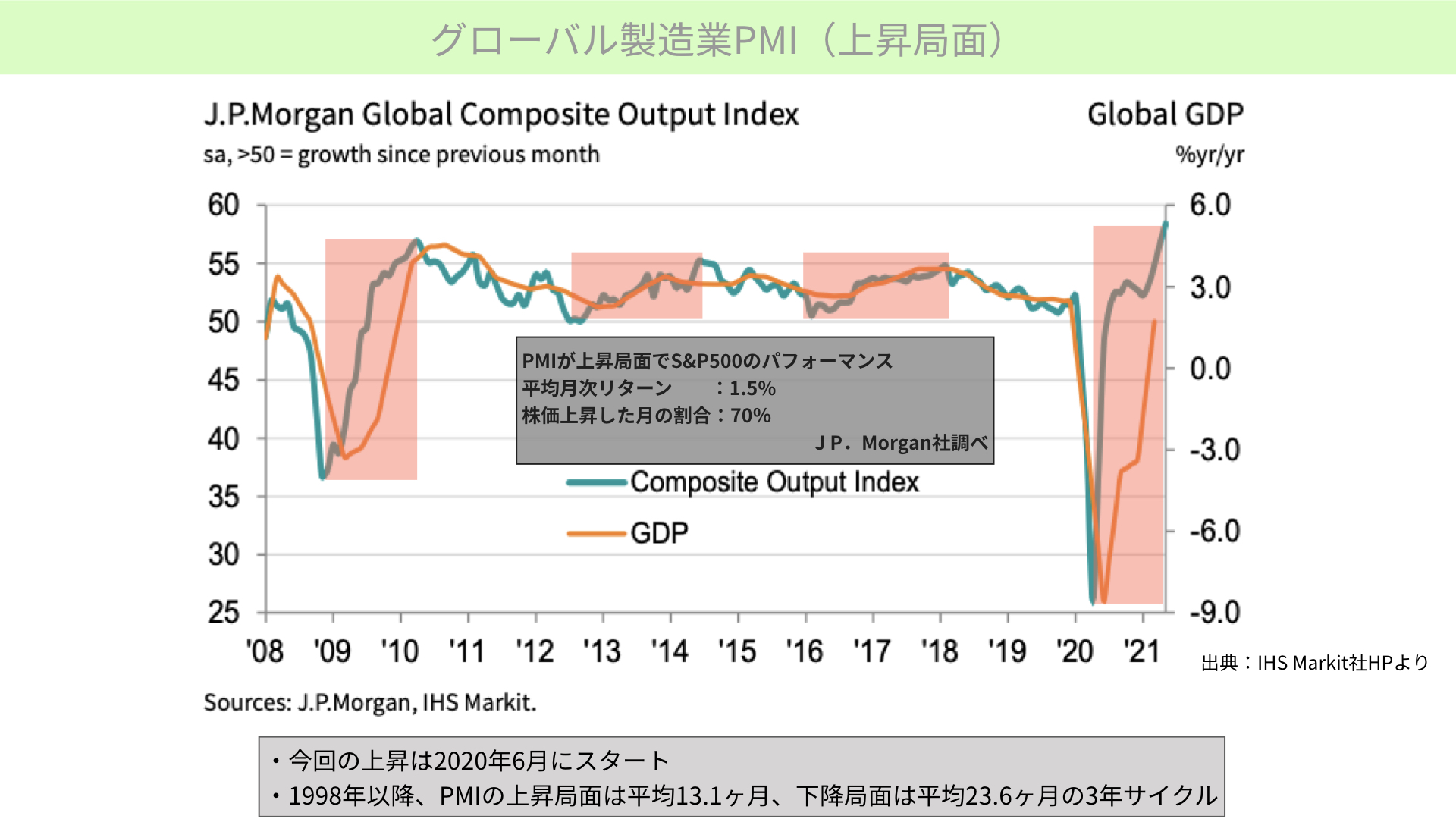

こちら、グローバル製造業PMIを取り上げています。JPモルガン社がグローバル製造業PMIを、Markit社を通じて発表したものになります。

製造業PMIは50を境目にして上にいる状態。つまり50以上は景気が上昇局面にあります。逆に50を切ってくると景気の境目で、不景気を表します。現状は60近くで推移していますので、かなり景気のいい状態です。

チャートをご覧ください。オレンジがGDPで、緑がグローバル製造業PMIです。グローバル製造業PMI、製造業の先行きが明るい状況においては、GDPも連れて上がっていく状況です。かなり景気との連動性が高いと改めて確認できます。

PMI上昇局面における株のリターン

次に、ここに示している赤い色掛け部分をご覧ください。2008年以降、4回ほどPMIの上昇局面があります。この上昇局面、S&P500月次平均リターンは1.5%でした。仮にこれが12カ月続くと、平均18%株が上がっていくという好景気を示すものになっています。

PMI上昇局面における株の上昇率

上昇する月は70%。つまり、10カ月中7つの月で上がっていることになります。このグローバル製造業PMIが上がっている状態というのは、かなり株価にとってプラスだということになります。赤掛け右部分、2020年6月からスタートしたPMIの上昇は、皆さんご存じの通り株価の上昇をけん引してきました。

PMI上昇局面の平均期間

ただし、下のグレー部分にあるように、1998年以降PMIを見ると、上昇局面の平均は13.1カ月。下降局面は23.6カ月、合計3年間のサイクルで回っています。

このサイクルから考えると、今回の上昇は2020年6月にスタートしているので、およそ12カ月が過ぎたことになります。過去の平均からするとピークアウトに近い時期になっていることが、一つ注意点として分かります。

グローバル製造業PMIから言えること

先ほど言ったように、PMIが上がっているときには株が上がりやすいですので、そういったときには株を安心して持てます。ただ、ピークアウトが近づいてくるとなると、今度は株価をしっかりと見ていかなければいけない状況に環境的にはなってきていると、先行指標であるPMIが示しています

グローバル製造業PMIの低下局面では

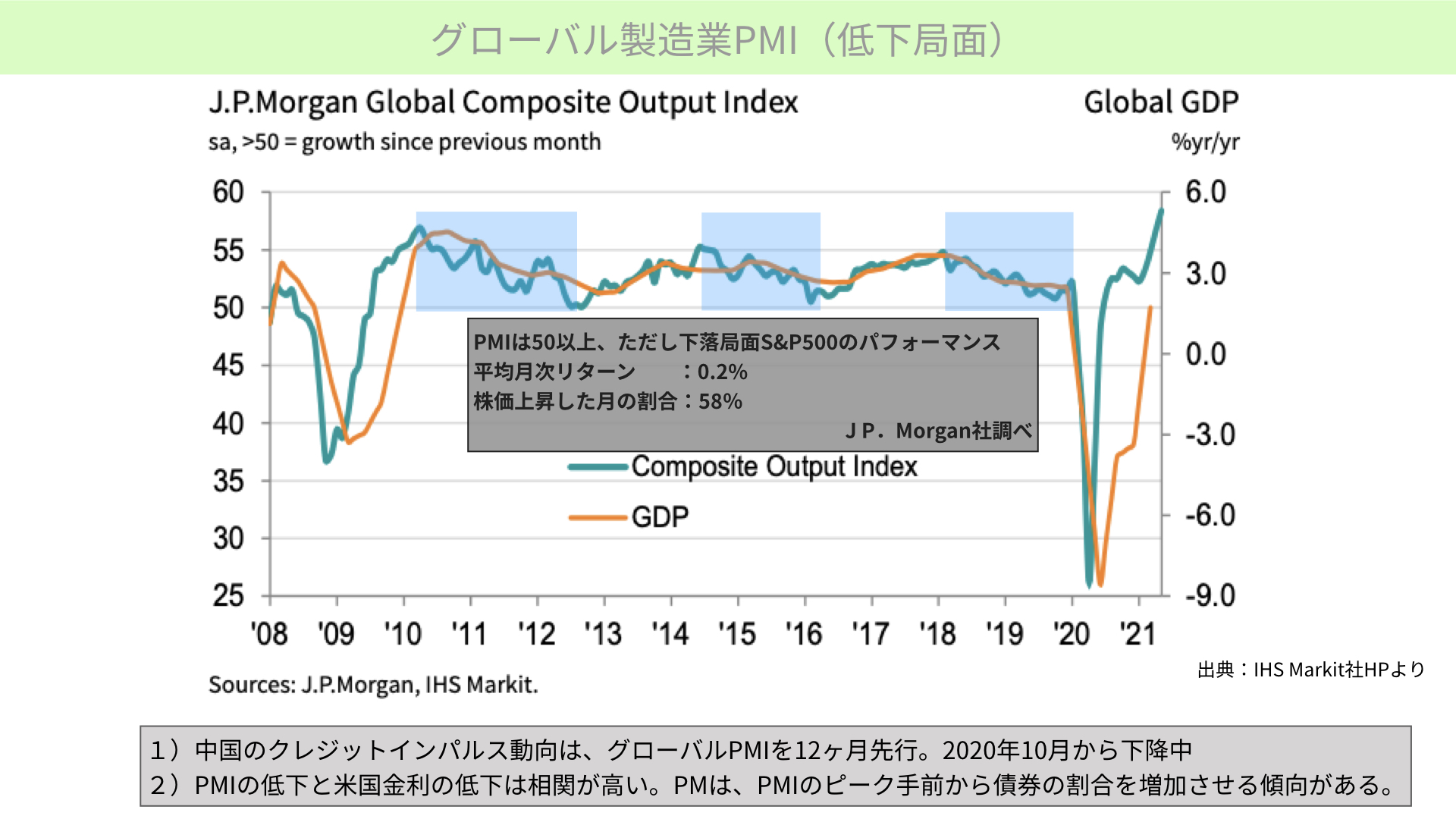

次のスライドをご覧ください。今度はグローバル製造業PMIが低下している局面はどうなっているかです。青掛け部分がピークアウト部分を表します。

ピークアウト後、景気の良しあしの基準となる50を下回るまでの間、つまり景気はいいものの製造業PMIが下がっている状態でのパフォーマンスはどうなっているかを確認してみましょう。

PMI低下局面における株のリターン

JPモルガン社の調べによると、PMI50以上で下降局面の場合、月次平均リターンは0.2%まで下がることになります。上昇時の1.5%と比べると、かなりパフォーマンスが下がっていることが分かります。

PMI低下局面における株の上昇率

また、株価が上昇した月の割合は、58%まで下がります。上昇局面では10カ月中7カ月が上昇していましたが、PMIが下がっていく局面では、10カ月中5.8カ月ほどしか上昇しません。しかも、上昇しても0.2%ということは、上昇する確率も減りながら、かつ上昇率も下がるということです。

機関投資家はどう動くか

特に機関投資家やファンドマネージャーたちが、株価に対する慎重な姿勢を取ろうと、PMIを使って判断していることが分かります。

13.1カ月という上昇局面の平均、そして今12カ月が経過していることを考えると、ピークアウトが近いので、株価に慎重になっていこうと機関投資家が考え始めているだろうということが、ポイントとなります。

中国のクレジットインパルスから分かること

もう一つ、中国にも先行指標についてです。これはJPモルガン社もお伝えしていますし、第一生命経済研究所のエコノミストである藤代さんが、いろいろなレポートに書かれていることになります。

クレジットインパルスとは何か

中国のクレジットインパルスという指標は、GDPに占める中国内での与信割合成長率、つまり、中国における銀行の貸し出し態度が良くなっているか、悪くなっているかを示したものになります。

クレジットインパルスが示すこと

このクレジットインパルスは、グローバル製造業PMIより12カ月先行する指標として有名です。クレジットインパルスが下がれば、12か月後にPMIがピークアウトするとして、知られているのです。

先ほど言ったように、JPモルガンや第一生命の藤代さんも、こういったことに注目して、今後PMIが下がっていく可能性があるといろいろなところで発信をされています。

クレジットインパルスから読み取るピークアウトの時期

中国のクレジットインパルスが低下傾向にあったのは、2020年10月からです。ということは、過去の事例から考えると、2021年10月ごろにグローバル製造業PMIがピークアウトする可能性があるというのが、過去の統計から分かります。

さらに、去年6月からスタートしたグローバルPMIの上昇が大体13.1カ月で終わると考えると、夏場~秋口にかけてグローバルPMIがピークアウトする可能性があるということです。

ピークアウトするということは、今までかなりの確率で上がっていた株価が、勝率としては58%まで下がり、上がったとしても0.2%の上昇になるということです。水平に近い動きになる可能性があるということを、今回グローバルPMIやクレジットインパルスと言われる先行指標が示していると、ぜひ覚えていただければと思います。

PMIが下がったときの資産管理術

また、そういった経済指標と同じように大事なことがあります。PMIが下がる可能性があるとお伝えしましたが、グローバルPMIが低下する局面では、かなり高い相関で、米国金利も下がります。グローバルPMIが下がり、株価の伸びが鈍化する中、金利が下がってくるということは、債券価格が上昇することを意味します。

グローバルなファンドマネージャーは7月以降、株のポジションを若干調整しながら、債券のポジションを増やしていくでしょう。それにより株価が軟調になっていく中、金利の低下、債券価格の上昇を見越して、債券を購入する割合が増えていくでしょう。

そうなってくると、金利もさほど上がりにくいということで、下期にかけてファンドマネージャー、機関投資家が7月以降のリバランスの動きをしてくる可能性があります。

終わりに

まさに今、株の割合を以前より増やして債券割合を減らしているとか、現金割合を減らして株を増やすというポートフォリオを組んでいる方。その方は、ぜひこういった内容を踏まえて、少し株価の割合を減らして債券割合を増やす、少しディフェンシブなポートフォリオを作っていくことが、保守的な運用になります

金利が上がる状況で債券がなかなか買えなかった方も、これからの経済環境においては、債権が有用な運用先となるとも十分に考えられます。そういった意味で、ポートフォリオを改めて検討していただく必要があるかと思います。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル