米国株式にQQQというETFがあります。日本の方にもかなり認知されており、興味を持っている方も多いのではないでしょうか。本日は、QQQを使いポートフォリオを組んで、具体的にどの様にしてリスクをコントールするかについてお話していきます。

[ 目次 ]

米国株式ETF、QQQ

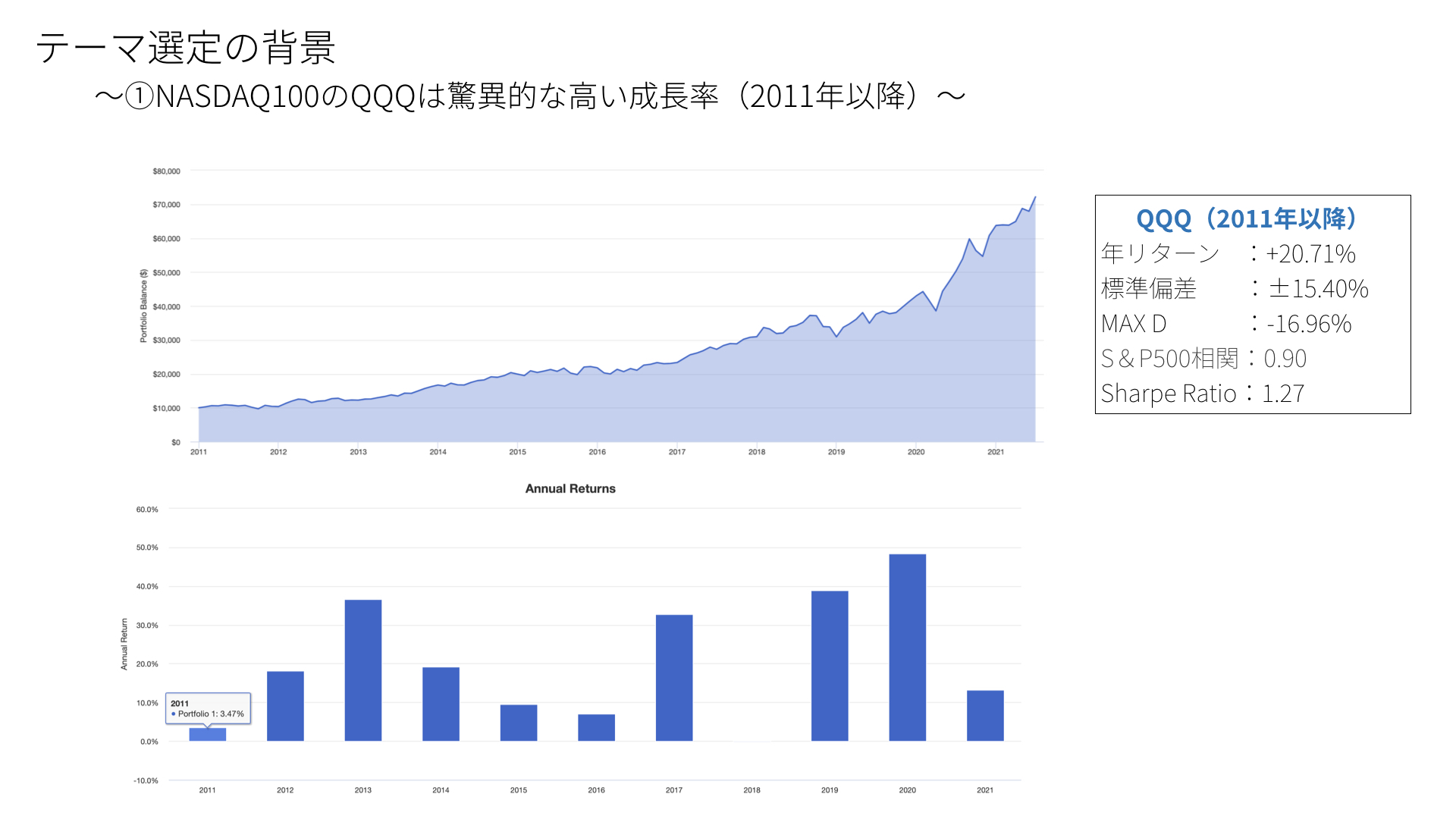

QQQは非常に人気があります。人気の理由は、こちらをご覧ください。このチャートをご覧になってもお分かりの通り、2011年以降、かなり上昇率が大きくなっています。年率で20.71%も上がっている状況になっていま既すから、ここ10年間で相当多くの方が、これで資産を形成されているのではないかと思います。

QQQの構成銘柄

まず、QQQとは何かというと、ナスダックの中のトップ100を選んだものになり、構成比率がとてもユニークです。例えば、S&P500のETFであるVOOやSPYといったものは、一番の構成比率を占めるのはMicrosoftで5.6%、次にAppleが4.9%ということで、上位二つで約10%を少し超える程度しかありません。

一方で、QQQというのはMicrosoftで12%、Appleが11%、そして3位のAmazonが9.6%と、この三つだけで30%を超えています。非常に人気のある銘柄のGAFAMが中心になっているのです。

ですから、低金利が続き、インフレが抑制できそうだとなってくると、ますますハイパーグロースと呼ばれる会社が伸びるのではないか、QQQを買いたいと思う方も増えているのではないでしょうか。

また、このチャートを見ていくと特に上がっています。下の部分、年次では負ける年がない状況なので、これからも上昇していくのではないかとも予想されています。シャープレシオ(投資効率)も1.27ですから、これを買いたい方も多いのではないかと思います。

2000年以降のQQQチャート

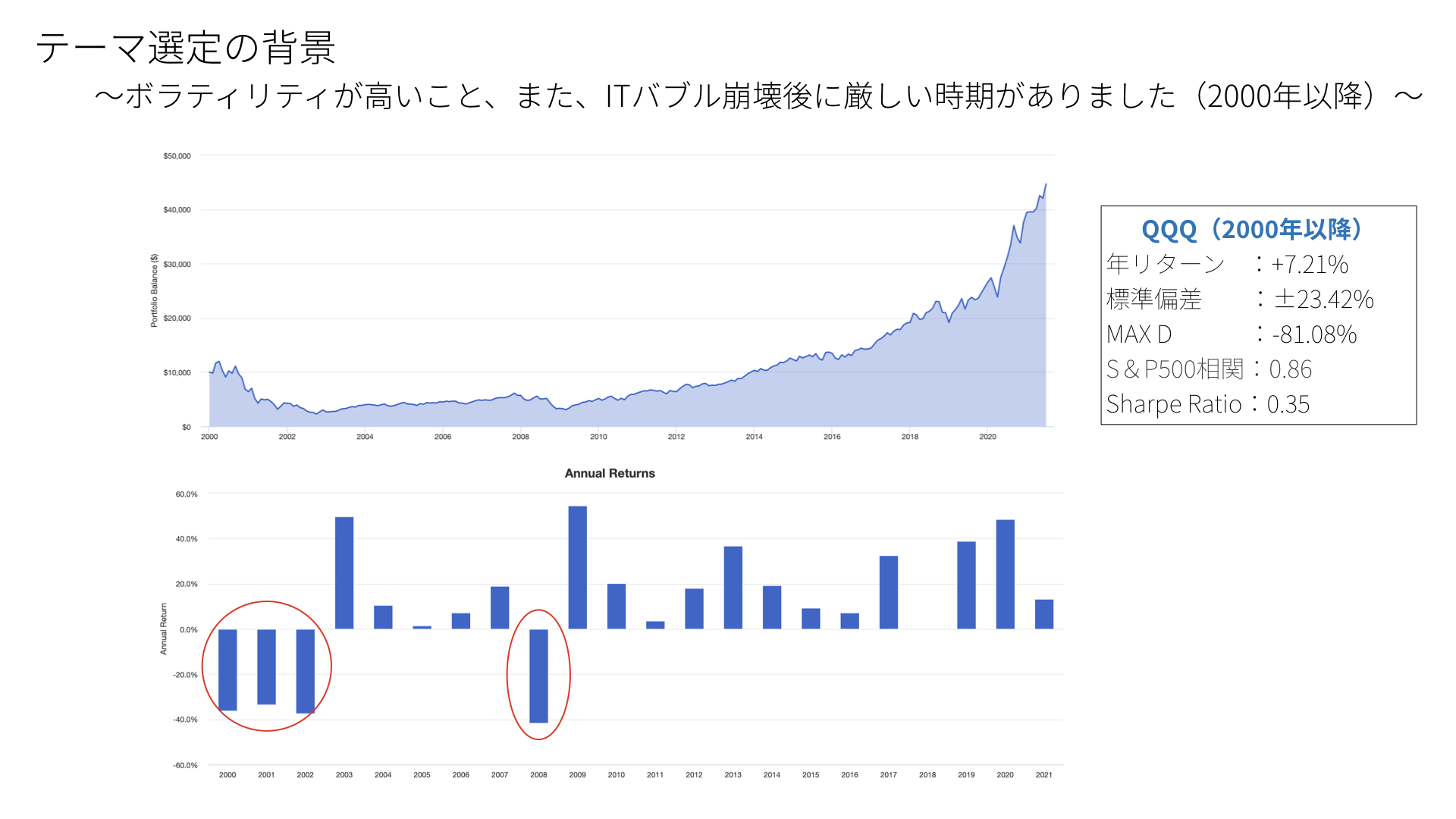

では、次のチャートをご覧ください。少しさかのぼり、ITバブルと言われる2000年以降から取ってみたものになります。2000年~2002年は丸で囲っていますが、大きく下落していますし、リーマンショックのときも大きく下落しています。こういうところもありますので、結構負けているようにも思えますが、2000年以降、年率7.21%となっています。シャープレオは低いものの、かなりリターンが見込めたということで、もしも今後リーマンショック、ITバブルのようなものが起こっても、長期投資をしていれば上がるのではないかと思う方もいらっしゃるかと思います。

QQQのポートフォリオにゴールドを選んだ理由

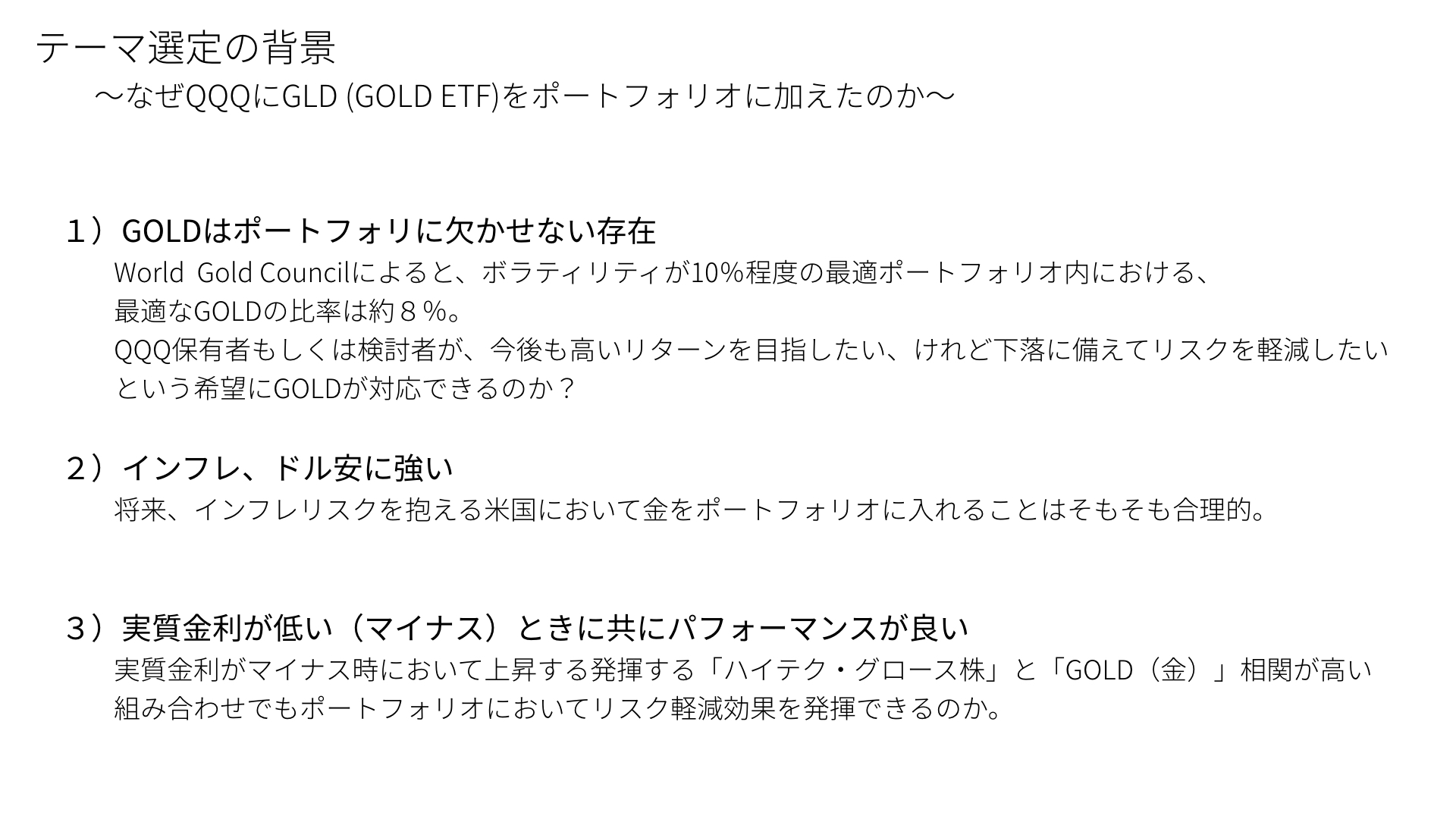

今回はQQQにゴールドをポートフォリオとして加えています。ボラティリティが高いQQQを取り上げ、その中で皆さんが興味を持たれているゴールドを組み合わせてみればどうかということで、少し考えてみました。

QQQのポートフォリオにゴールドを入れた理由(1)

ゴールドを対象にした理由は三つあります。一つ目は、World Gold Councilという金に関する調査を行っている会社によると、ボラティリティが10%を超えるポートフォリオにおいては、金比率を約8%入れることで、リターンとリスクの改善、コントロールができると言われているからです。

今回、QQQに興味を持っている方は既にお持ち、またはこれから投資をしたいと思っている方は、今後○○ショックと言われるものが起こったときに、それについての下落リスクを少しでもコントロールしたいと思っているでしょう。そこで、World Gold Councilが示すように、リスクヘッジのために金を一部入れました。

QQQのポートフォリオにゴールドを入れた理由(2)

二つ目は、インフレについての将来の見通しは、まだ確定できておらず、インフレが起こるとも、鎮静化できるとも言われ、どちらかを予測するのが予測困難なため、インフレ対策に金を持っておきたいからです。

また、これだけアメリカ経済がお金をばらまいていますから、いずれドル安が起こると考え、ドル安との逆相関にある金を持つことで、ポートフォリオ全体を強固にしたいと考えている方もいらっしゃるかもしれません。

QQQのポートフォリオにゴールドを入れた理由(3)

三つ目には、実質金利がマイナスのとき、ハイパーグロース株と金の両方がプラスになってきた背景がありますので、同じような相関のものを入れて意味があるのかと疑問に思う方が多いのではないかと思い、QQQにゴールドを入れることを検討してみました。

QQQとGLD(GOLD ETF)のポートフォリオ分析

QQQとゴールド単体での比較

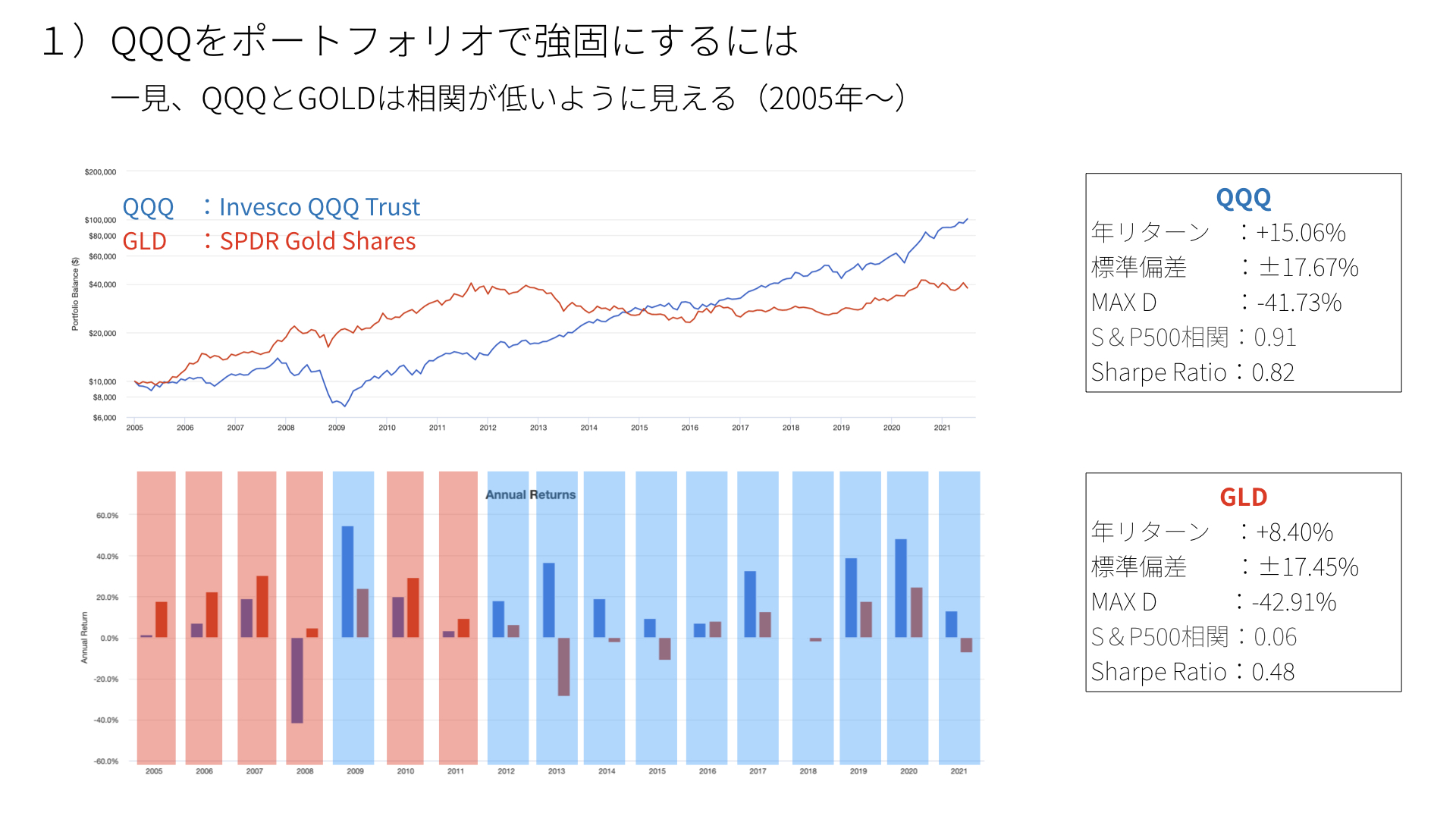

では、こちらのチャートをご覧ください。まず、単体でQQQとゴールドのETFを比較してみました。比較した年月は、2005年からになります。

QQQの年リターンは15.06%と、ゴールドの倍程度のリターンがあります。標準偏差はほぼ変わりません。MAX Dもほぼ変わらずとなっています。

ただし、特筆すべきはS&P500との相関です。QQQは0.91に対して、ゴールドが0.06です。株の動きと金は、ほぼ関係なく動いていることが分かります。シャープレシオとしてはQQQが倍程度となっています。

チャートでは赤がゴールド、青がQQQとなっていますが、この関係がバラバラに見えます。これはポートフォリオに入れると効果がありそうだというのが、直感的に分かります。

また、ゴールドの方が良かったパフォーマンスを赤枠で、青枠でQQQが良かったことを示すと、2010年以降、QQQの方がいいパフォーマンスを残しています。これからもQQQを持ちたいものの、赤いゾーンが続くようなところに入ってくると困るということで、ポートフォリオを検討してみました。

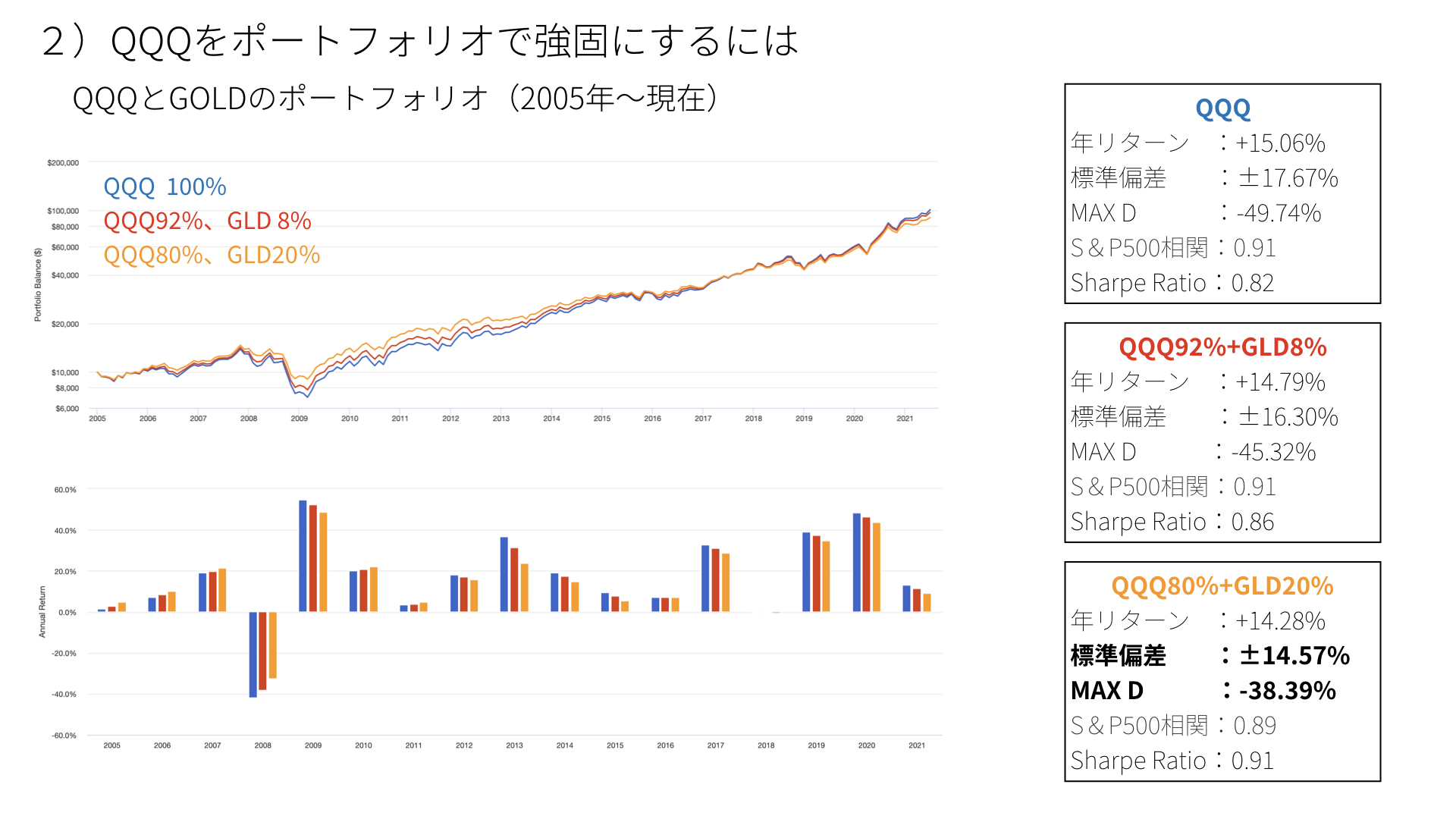

ゴールドを入れたポートフォリオとの比較

では、先ほどWorld Gold Councilに出ていたように、実際のボラティリティはもう少し高いのですが、お勧めの8%を入れてみた、QQQ92%、ゴールド8%のものを比較します。

あくまでWorld Gold Councilが言っているのは、最適なポートフォリオの中にゴールド8%を入れると、ということです。QQQ単体の中にゴールドを入れた場合の効果は、テストとして出してみています。また、もう一つ、QQQ80%、ゴールド20%というものを比較し、どうなるのかを見てみます。

QQQ単品では15.06%のリターンに対して、ゴールドをミックスしたものも少し劣りますが、そんなに大きくは劣っていません。ただし、8%の金を入れたものは、標準偏差もMAX DもS&P500との相関関係についても、あまり変化がありません。

一方で、金の割合を20%まで増やすと、若干効果が出ています。標準偏差では3%近くが低下するということで、ボラティリティが下がっています。MAX Dと言われる、一番大きく下落するようなとき、例えばリーマンショックが起こったときには、10%近く耐久度合いが高まると言えます。結果、シャープレシオも0.91まで上がっていますので、QQQを持ち、その成長力を生かすのですが、金を20%入れることによって、4%ぐらいのリスクをコントロールできたことが確認できます。ある一定の効果があると、数字からは確認できます。

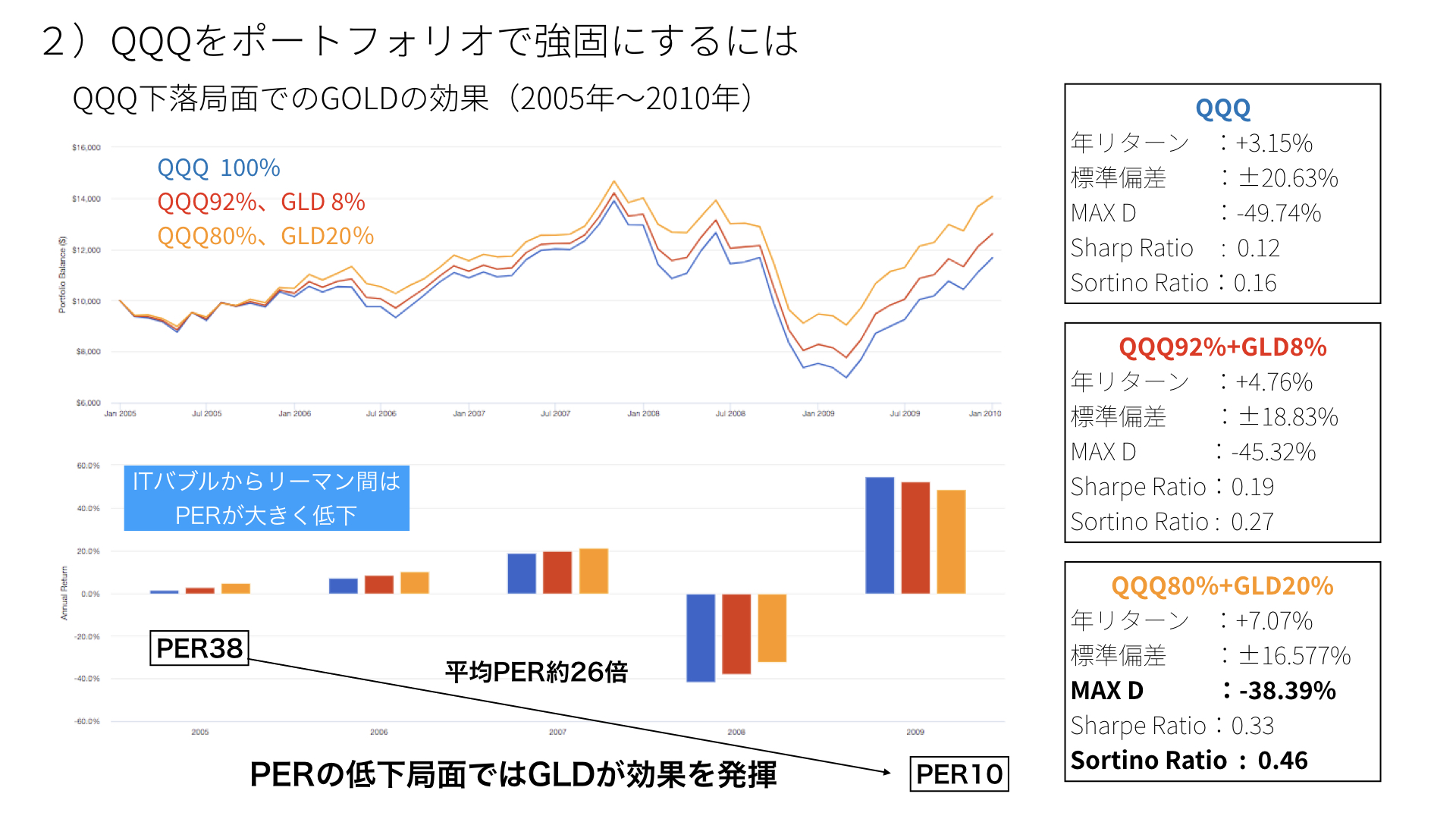

2005年~2010年でのゴールドを入れたポートフォリオとの比較

ただ、もう一つ大きな観点があります。こちらをご覧ください。もう少し局地的な部分で、2005年~2010年の間のQQQとゴールドを取ってみました。この期間に限って言えば、ゴールドを20%入れたポートフォリオはかなりの効果を発揮していると考えられます。

2005年~2010年はどういう期間なのか

この時期、ITバブルが崩壊し、リーマンショックを迎える過程にあります。2005年はナスダックのPERが今の38倍と同程度、高い状態だったのです。それから景気後退等もあり、PER20年間の平均が26倍にもかかわらず、10倍まで下がってきたのが、この5年間になっているのです。

どのポートフォリオが最もパフォーマンスが良かったか

そんな中、この5年間のうち最初の4年間は、ゴールドを20%入れたもののパフォーマンスが良かったと分かります。

今のナスダックのPERが約38~40倍と、2005年と同じような状況にあります。そして、株価も高値圏と言われ、少し警戒が高まっています。さらに、2005~2008年と言えば、コモディティ価格の上昇、不動産価格の上昇もありました。そして、利上げも着々と進んでいった、同じような環境にある中で、マーケットが急変する可能性があると確認できます。

QQQ、ナスダックの大きな成長力を生かしながら、下方に対する強度を高めることを考えた場合、やはり金を20%程度入れた方がいいのではないかと、5年間の分析で分かりました。

終わりに

さらに、先ほどお伝えしたように、これからドル価格がどうなるか分からないという問題があります。あとはインフレがこれから加速するのか、しないのかについても、金を持つことでインフレに対するヘッジをかけるということもあります。そういった意味では、QQQに興味がある方は、ぜひゴールドを組み合わせることを検討しても、いいのではないかと思います。

既にお持ちの方、もしくはこれから買おうと思う方は、ゴールドを少し組み合わせる形で、リターンを少し削って大きくリスクを減らすということが可能になると、今回分かりました。ぜひQQQを検討される方は、金との組み合わせ等を含めて、ポートフォリオをしっかりと構築するということをやっていけば、ある程度の相場変動は乗り切れるかと思います。そういったリスクコントロールをしていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル