米国の主要株価3指数は連日の高値更新。なぜ、ここまでアメリカにお金が流入してくるのか改めて確認し、今のマーケット見通しをどのように捉えればいいかバリエーション(PER・EPS)も含めて分析を行います。

[ 目次 ]

米実質金利低下による資金流入

こちら、日経新聞の有名な記者である後藤さんの記事になります。米国実質金利が一時過去最低マイナス1.12%まで下がり、株価を支えているという内容です。

米国市場では『名目金利から予想インフレ率を引いた実質金利が、過去最低を更新』しました。『足元ではインフレ圧力が高まる一方、米国債の利回りは投資家のカネ余りを背景に低下している』状況になります。その結果『低い実質金利は株価も下支えしている』という内容です。

名目金利からインフレ率を引いた実質金利が、今はマイナス1.12%になっています。これがマイナスになればなるほど、株式に投資するようなインセンティブが働きます。なぜなら、預金で置いてもらっている金利より、実際のインフレ率の方が高いので、実質的に目減りしていく状況になるからです。

預金にお金を置いておくよりも、株式に投資する、リスクマネーに投資しないとどんどん目減りしていく状況が、実質金利のマイナスとなりますので『株式や金など別の金融資産におカネが流れやすくなる』傾向があるのです。

2016年~2021年の実質金利を見ると、マイナス1.12%という水準は、去年の夏場、今年の1月以来の最安値まで低下している状況ですので、とても強く株価を支える状況になっていると言えます。

上期、米国ファンドに100兆円が流入

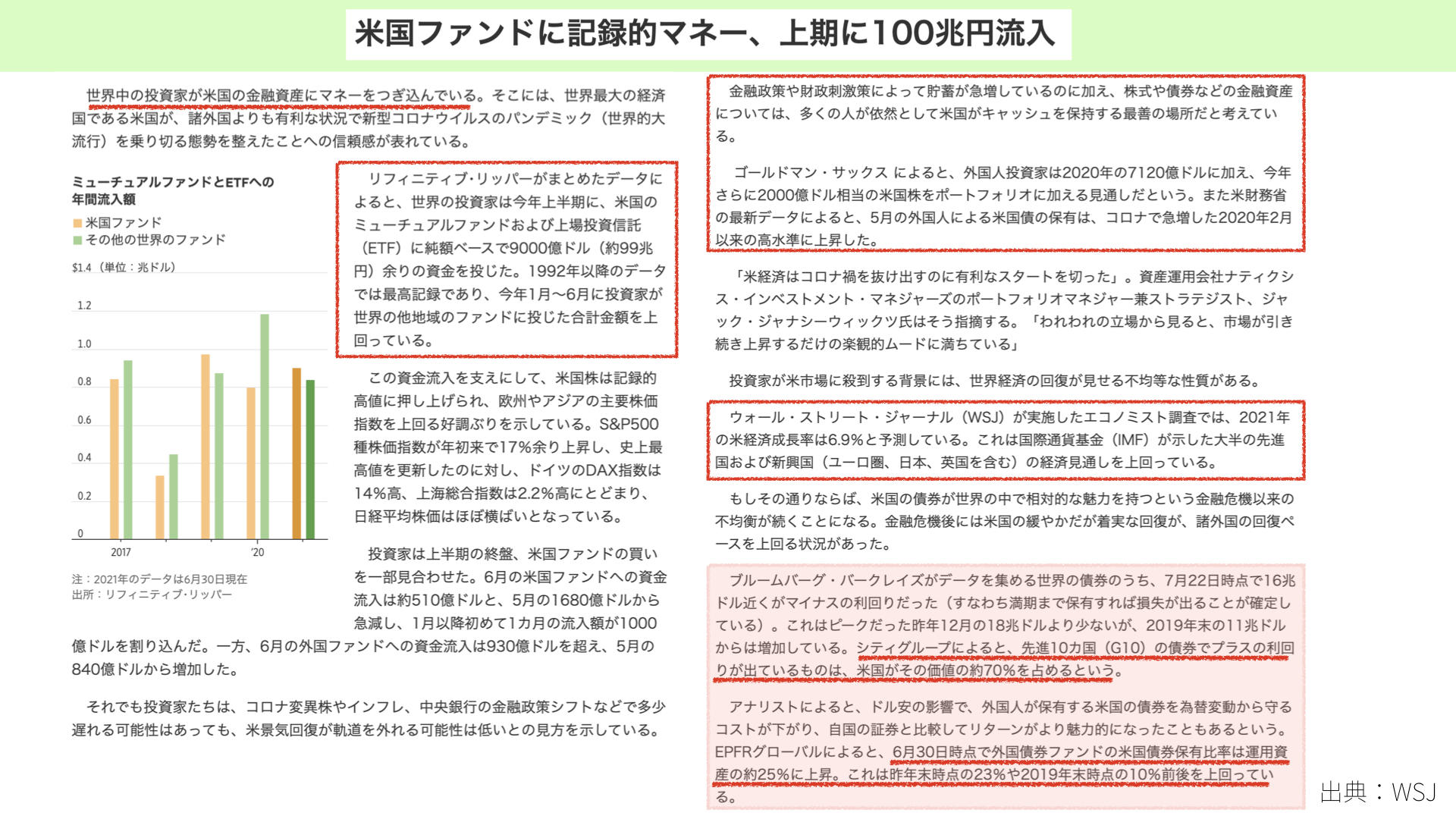

もう一つ、ウォールストリートジャーナルの記事になります。

『世界中の投資家が米国の金融資産にマネーをつぎ込んでいる』と書かれています。リフィニティブ・リッパーというリサーチ期間がまとめたデータによると、2021年は9,000億ドル(約99兆円)のお金が流れ込んでいるとのことです。

図表黄色部分がアメリカに入ってきたもので、0.9兆ドルあるとのことです。2021年は上半期6カ月間で入ってきたものですから、他の年度と比べると倍程度お金が流れ込んでいる状況となります。

黄色部分はアメリカ、緑色はアメリカ以外を指します。全世界とアメリカを比較しても、アメリカが上回るほどお金が入ってきている状況で、1992年以来の最高記録となります。

多額のお金が流入する背景

このようにお金が流入している背景は、米国経済が強く成長しているからだと書かれています。『2021年の米国経済成長率は6.9%』とウォールストリートジャーナルは予測しています。

『これは国際通貨基金(IMF)が示した大半の先進国および新興国(ユーロ圏、日本、英国を含む)の経済見通しを上回っている』とのことで、コロナ感染から立ち直り、米国経済が非常に伸びているとして、お金がアメリカに流れ込んでいると言われています。

また『ゴールドマン・サックスによると、外国人投資家は2020年の7120億ドルに加え、今年さらに2000億ドル相当の米国株をポートフォリオに加える』ということで、米国株式にかなりのお金を投げている状況から、株価が上がってきているのです。

先ほど確認した日経新聞の記事には、実質金利の低下により株にお金が流れてきたと書いてあった一方、こちらの記事には経済の立ち直りが強いとしてお金が入ってきていると書かれています。

プラスの運用益が出る債券の70%はアメリカのもの

特に注目いただきたいのは、赤網掛けの部分です。シティグループによると、先進10カ国(G10)の発行している債券で、プラスの利回りが出ているものは、アメリカが70%もの割合を占めているとのことです。つまり、国債や社債に投資しようと思った場合、利益が出るものを見ていけばアメリカが70%を占め、その他の国は30%程度なのです。

株式を買い、債券にも投資する年金基金等の長期投資家たちは、プラスになるものを買わざるを得ません。すると、自然とお金をアメリカに振り分けざるを得ない状況になっているのです。債券にお金が入ってくるということは、金利低下を促進しますから、最近の金利低下を少し説明できるのではないかと思います。

さらに、為替変動が少し減ってきていることもありますが『6月30日時点で外国債券ファンドの米国債保有比率は運用資産の約25%に上昇。これは昨年末時点の23%や2019年末時点の10%前後を上回っている』ということです。米国債券の利回りが他の国に比べて、かなり突出して高いことから、70%もの割合のお金が集まってきていることが、最近の金利低下を示しているのです。

債券にお金が入ってくることによる金利低下と、いまだ高止まりするインフレ率という状況が続いているので、実質金利はマイナスになります。すると、より株式にお金が入りやすくなります。しかも経済では、IFMの出す数字を元にしても、アメリカが突出して成長しているため、さらにお金が入ってきて、さらに低金利の株高が続くようになっていることが、新聞記事から分かります。

今の株価上昇局面を素直に捉えるべきか

それを踏まえてバリエーションを確認します。左図はソニーフィナンシャルによるS&P500のPERと実質金利の関係を示したものです。グレーの実質金利はマイナス指標になっていますので、上に行くとマイナスとなります。実質金利が進めば進むほど、S&P500のPERは上がっていきますので、かなり相関が高くなっています。

ゴールドマン・サックスが2021年末のS&P500を4,300ポイントと予想していました。これは、ゴールドマン・サックスも他の金融機関も、利上げが2023年に前倒しになることもあり、長期金利が上昇すると考えていたからです。結果、インフレ率も低下して、今の1%というマイナス金利から、実質金利がマイナス0.5%程度まで回復するのではないかというのが、コンセンサスのベースにあったのです。

左のグラフに戻ります。マイナス0.5%の実質金利ということは、PERはおよそ20倍まで低下すると予想していたのです。

次に右上の図表をご覧ください。S&P500の2021年~2023年の予想で、2022年にはS&P500一株当たり利益215ドルとしていましたので、EPS215×20倍=4,300ポイントが金融機関の中心値というのが、予想を立てた段階でした。

今後S&P500はさらなる伸びを見せる可能性も

お金が余ったことで名目金利と実質金利が下がっている現状、起こっているのは次のような状況です。2021年末、もしも実質金利が現状維持した場合、実質金利が今のマイナス1.1%~1.2%の場合、PERが22~23倍となります。今の実質金利のマイナスが続けば2021年末には2022年度のEPSを織り込むので、EPS215×22倍=4,730ポイント程度までS&P500が上がってもおかしくないことになります。

7月27日の終値ベースで、S&P500は4,401ポイントまで来ていますので、既に金融機関の出す市場コンセンサスを上回る上昇になっています。恐らく、マーケットは実質金利が低いままとどまるだろうと考え、EPSはしっかりと成長してきているので、大体4,700ポイントまで行ってもおかしくないと、お金を入れてきている可能性があると言えます。

重要なのは株価上昇の背景

ただ、ここで改めて確認してほしいのは、4,700ポイントに行くのかという話になると、行く可能性がありますが、EPSとPERという発想なのです。PERというのは実際には実質金利がマイナスになったり、マイナス幅が少なくなったりということで、PERの期待値ですから、これが23倍になったり、20倍になったり、もしかしたら19倍になったりということで、金利動向の影響をかなり受けやすくなります。

そして、今は実質金利がマイナスという一番いい影響を受けていますので、株価が連日高値を更新しています。しかし、ここは冷静に考えてほしいのです。

今、決算発表を行っていますが、見るべきはあまり裏切らないEPSです。例えば、EPSが今は195ドルで、来年215ドルになるとされています。これが上方修正を繰り返し、220ドルになったり、223ドル、225ドルとなったりすると、仮にPERが下がっても、株価は高くなります。つまり、金利の影響を受けるというよりも、業績を見ようとなった場合には、EPSの成長を見る必要があることになります。

皆さんには、GoogleやAmazonの決算発表がいいことを確認しながら、EPSが予想をドンドン上回ることであれば、EPSの成長が予想を上回り株が上がっていくことは、ぜひウエルカムだと考えていただきたいです。

一方で、一時的かもしれない実質金利のマイナスが広がることによるPERの上昇は、金利が上がればすぐに修正が下がりやすい局面があります。今の株高の背景はPER高によるものか、EPSの伸びによるものかを見ながら分析していかないと、足元をすくわれる可能性があるとぜひ覚えておいてください。

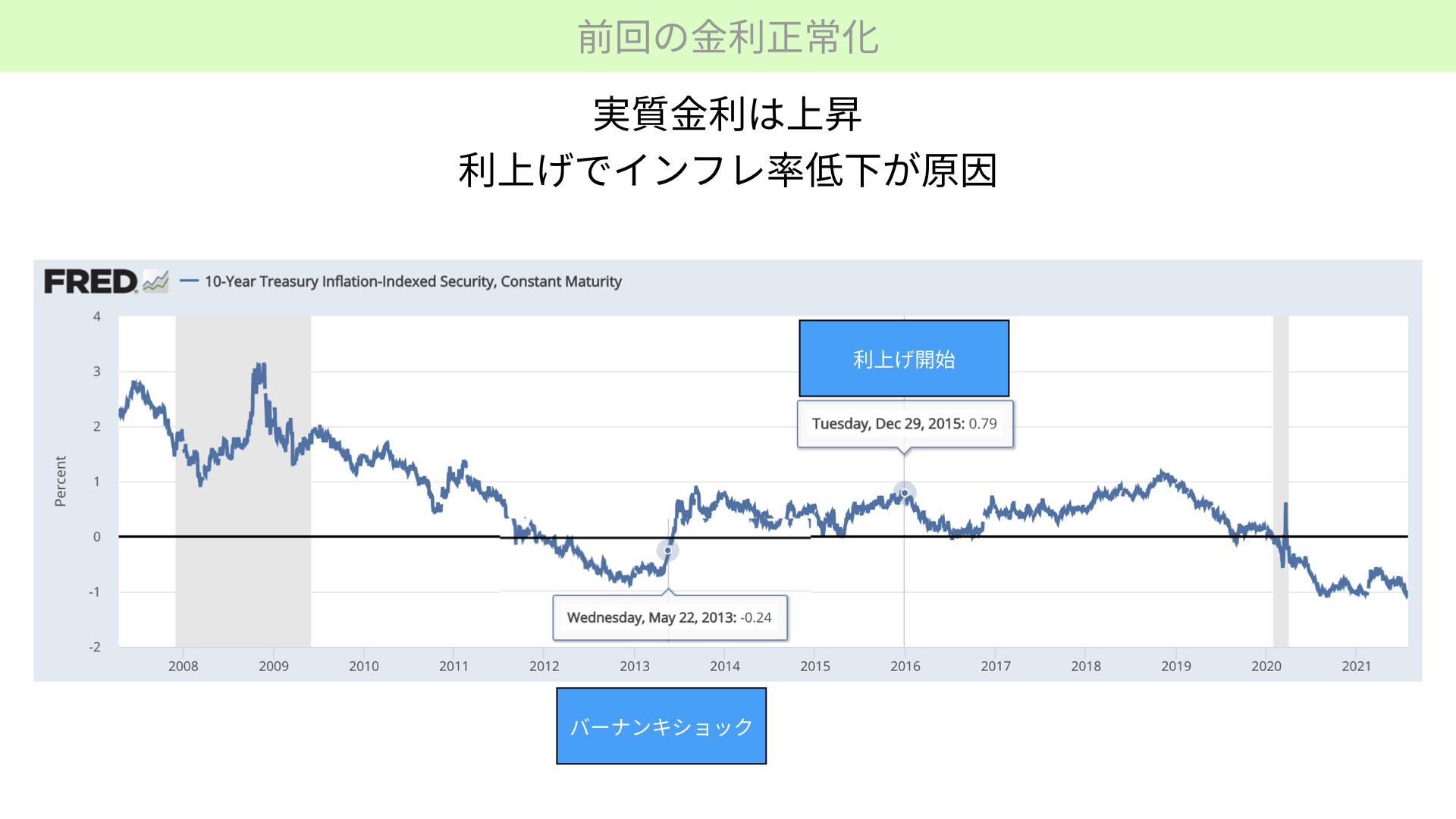

バーナンキショック時の動きについて

なぜこのような話をするかです。

テーパリングを開始するとの発言を行ったことを発端にしたバーナンキショックは、2013年5月末になります。利上げを開始する2015年12月までの2年半、実質金利はバーナンキショックの発表直前から上昇を始めましたが、それまではマイナスでした。利上げが見えてくるまでは実質金利のマイナスが進んでいたことが、リーマンショック後確認できるのです。

その後、利上げの前倒しが起こるとして、名目金利はあまり変わらないものの、将来のインフレ率が鎮静化するだろうとして、実質金利が上がっていく状況で、利上げを開始したときには0.79まで実質金利が上がっていたことになります。約1%近く上がったと言えるわけです。

実質金利が上がるということは、PERが低下していくことになります。利上げを開始した期間は株価が上がっていましたが、株価が上がった背景はPERが低下するものの、EPSの高い成長で株価が維持されたことになります。もしもEPSの成長が止まり、PERが下がっていくことになれば、株価は下がります。

終わりに

ぜひ皆さんに気を付けていただきたいのは、実質金利の低下による株高に目を向けることなく、一株当たりの利益、企業の業績が本当にいいかです。それを受けた株高であれば、それはウエルカムだと思っていただき、分析に生かしていただければと思います。

関連記事

2026.02.11

【米国株】Saas・M7株が調整局面。次に取るべき戦略【2/9 マーケット見通し】

本日のテーマは、『SaaS・M7株調整局面 次に取るべき戦略』です。 左の図表をご覧ください。...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル