本日はイールドスプレッド分析を使って、S&P500の下値目途をお伝えします。今後のリスク管理を行うさい、株価の下落目途をどのくらいと想定しておけばいいのでしょうか。

25~26日にFOMCが開催されました。内容がタカ派だったこともあり、株価、金利で落ち着かない展開が続いています。

決算も発表され、いいものもあれば悪いものもありますが、なかなか下支えにはならずに株価が落ち着かいない状況です。

[ 目次 ]

FOMC振り返り

想定よりもタカ派という印象

まずは、簡単にFOMCの振り返りをします。

一言で言えば、非常にタカ派でした。

タカ派と思うのは、パウエル議長が今後の経済状態によって、いくらでも利上げ回数を増やせる、QTのスピードアップができるニュアンスを漂わせたことです。

明確なアナウンスメントというより、少しバッファを持たせた内容だったことに、今後は注意する必要があるかと思います。

QT(資産売却について)

一方、明るい材料としては、QTについて逃げることなくしっかりアナウンスしたことです。

声明文と別にQTの実施、原則について伝えています。その意味では、今後も透明性を持ってQTを進めていくことが分かっています。

また、開始時期については次回FOMCで議論した後にスタートするとしています。ある程度の開始時期が決まったと言えます。

次に、償還を迎えたものの買入は行わないと、方法を伝えています。

皆さんが予測できるような量で進めていく、透明化を行うとしています。安心材料も一緒に出ていることになります。3月、5月と進むにつれて、今年の金融政策の方向性が出てくるでしょう。

そこまでは落ち着かない可能性がありますが、それ以降はある程度落ち着いてくるでしょう。あとはインフレと経済状況を踏まえて、今後FOMCがどういう判断をしていくか、トータルで考える必要があります。

今後の株価動向

S&P500の推移

現状、マーケットとしてはまだまだ荒れた状況が続いています。どのぐらいの下値目途があるのか。S&P500のチャートをご覧ください。

本当に大きく上昇してきました。それだけに谷が深いのではないかと心配されている方も多いかと思います。

このチャートを見れば、コロナショック水準である2500ポイントまで下がるのではないかと懸念されている方もいるでしょう。リーマンショックの水準で、1000ポイントを切ってくると想像される方もいらっしゃるかもしれません。

ただ、基本的にこういったものはチャートの水準感です。実際には企業収益が伸びてきているところもあります。経済自体も大きくなっています。

そう考えると、チャートだけを見ずに、1株当たりの利益がどうなっているのか、PERがどうなっているのかを踏まえて分析する必要があるでしょう。

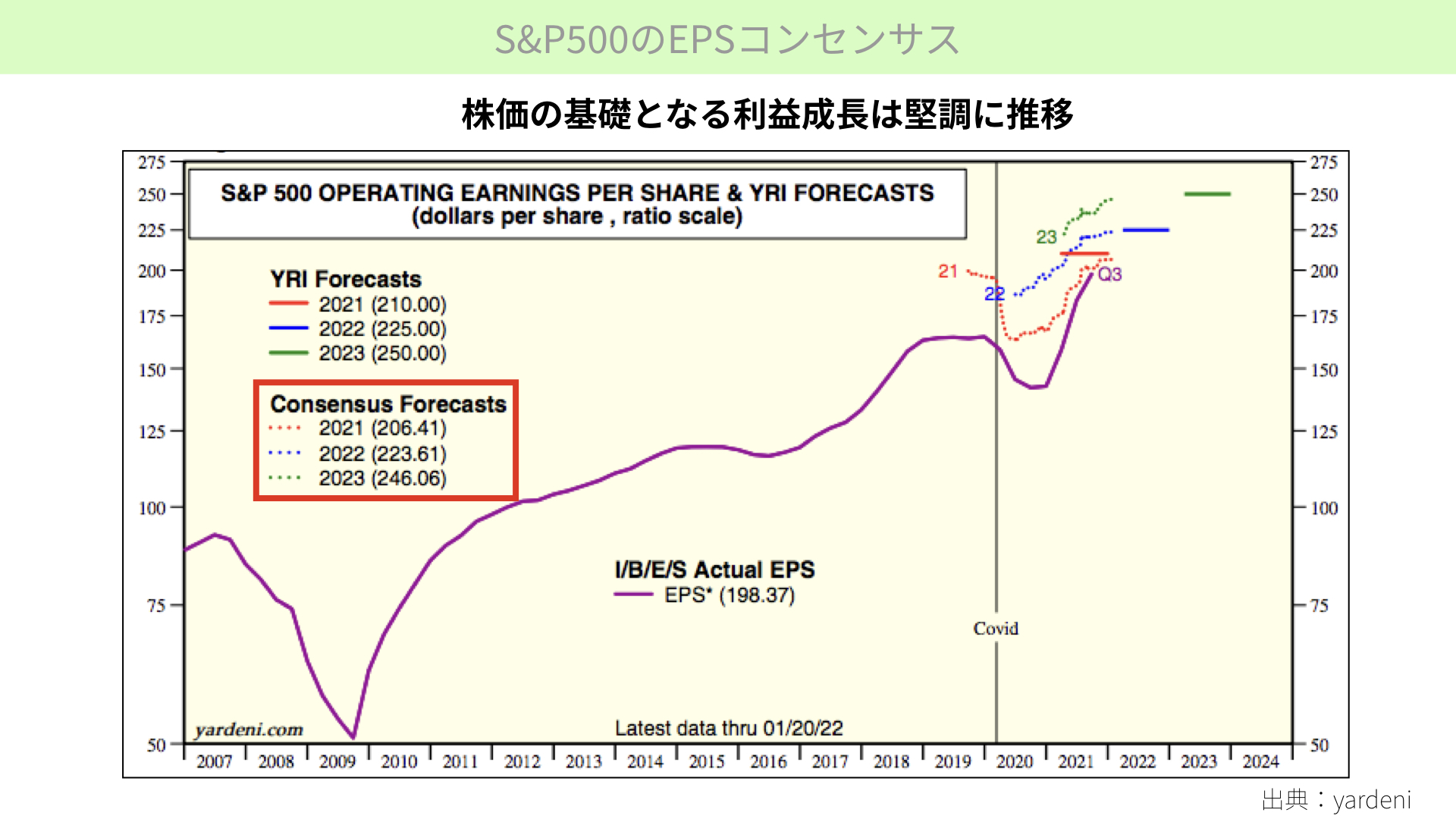

S&P500のEPSコンセンサス

EPSの成長を確認します。

EPS(1株当たりのS&P500成長率)は2021年に206ドルだったのが、今年末には223ドル、2023年には246ドルまで上がるとされています。EPSの成長は今後も堅調です。

2021年のように50%も伸びることはないにしても、9%程度の成長が続くというのが現在のコンセンサスです。

もちろん景気が後退すれば下がる可能性もありますが、今はそこまで考えられていません。順調にEPSが伸びるというのが、マーケットの中心値となっています。

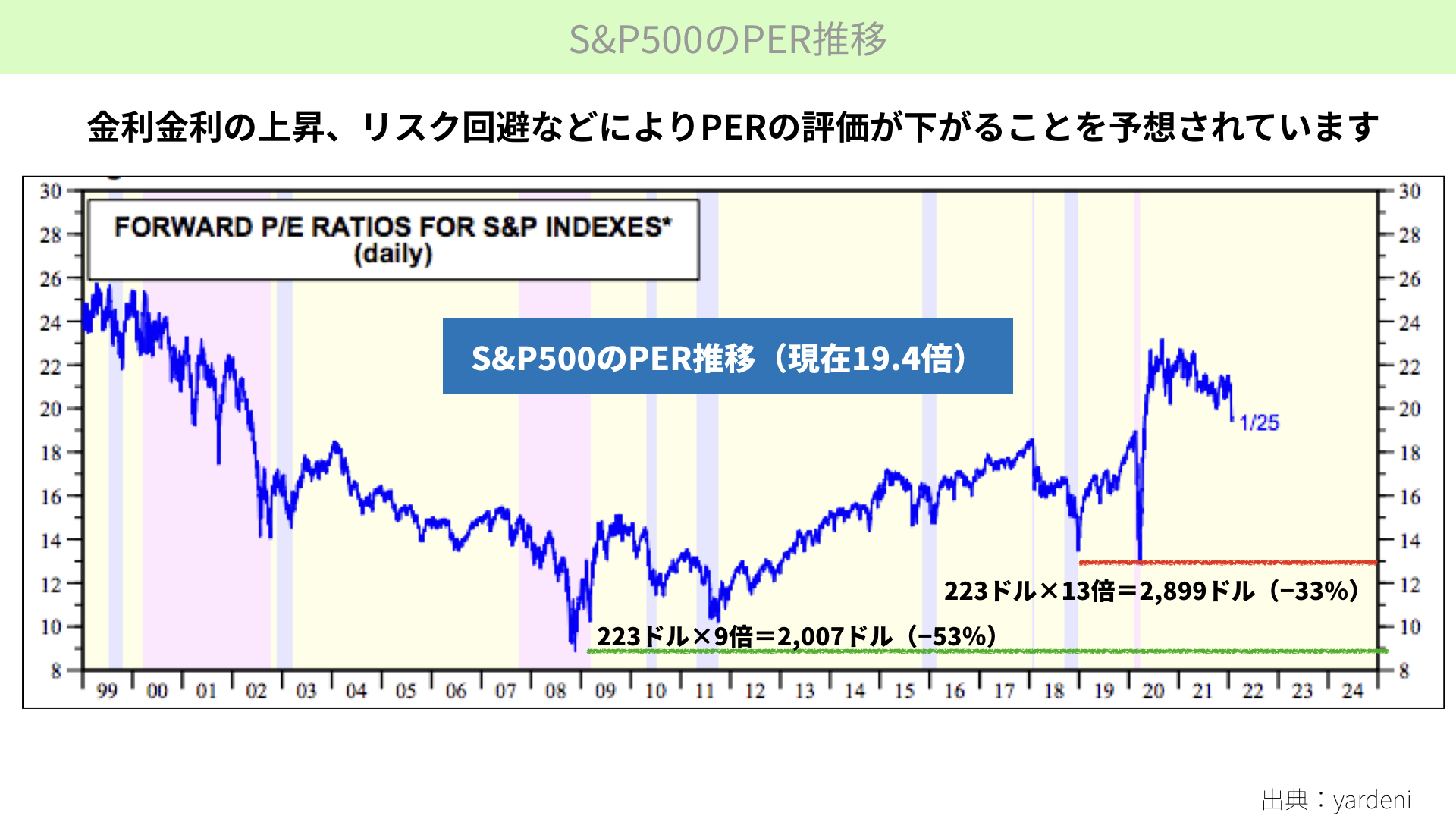

S&P500のPER推移

そんな中、気になるのはPERの低下です。株価はEPS×PERで表されます。マーケットが持つのは、EPSが伸びてもPERが下がるのではないかの懸念です。

過去のPERの推移を見ると、コロナショック時は13倍まで、リーマンショック時は9倍まで下がりました。

今年末のPER予想値は223ドルです。コロナショック時の水準で計算すると、223ドル×13倍=2,899ドルなので、今から33%のマイナスです。

もしくは、リーマンショック時の水準で計算すると、223×9倍=2,007ドルなのでマイナス53%にもなります。

イールドスプレッド分析

次に、PERの分析をさらに細かく行うにあたり、イールドスプレッドを見てみましょう。

イールドスプレッドとは、債券と株の利回りの差がどのぐらい縮まったか、どのぐらい広まったかによって株や債券、どちらの方がお金が入ってきやすいか、どっちが今いいタイミングなのか、割安感を洗い出したものです。

注意していただきたいこと

今からお伝えする内容はあくまでも過去の事例を基にした分析となります。下落の幅や未来の下落を予想するものではありません。

あくまでも皆さんの資産管理上、イールドスプレッド分析において、S&P500がそれぐらいまで下がる可能性があるのだと頭の片隅においていただきたいのです。

ご自身の資産がその%まで下がったとき、資産がゼロになることなく耐えきり、マーケットに残り続け、上昇局面をしっかり捉えていくための判断材料だとお考えください。

この内容を見てショートポジションを作ろうとか、全部株を売ってしまおうと決断していただきたいのではありません。

あくまでも皆さんのリスク管理として、そういったリスクがあるとお伝えしているのだと、ぜひご理解いただければと思います。よろしくお願いします。

今回確認するイールドスプレッドについて

株式の益利回り-10年名目金利がよく使われています。例えば、株式益利回りが5.5%、10年国債が1.85%で回っていたとします。この差がイールドスプレッドです。

今はインフレが進んで、実質金利に非常に注目が集まっています。

そのため、S&P500と実質金利の差がどうなってくると、割安、割高感が出てくるのかを話したいと思います。

S&P500の益利回りとは何か

その前に、S&P500の利回りとは何かを見てみましょう。計算方法は、(1株当たりの純利益÷株価)×100=株式益利回りです。

ですから、S&P500の予想EPS÷4,326(現在の株価)×100=5.15%となります。この5.15%が今の予想利回りとなります。

簡単に言い替えれば、株式に投資すると約5.15%の企業収益が出るということです。これが益利回りです。分配金利回り、配当利回りとは異なり、株式の稼ぐ能力だとお考えください。

イールドスプレッドで何を見るのか

10年国債が1.85%でインフレ率が2.35%なので実質金利はマイナス0.5%です。それと比べて株式益利回りの5.15%はどうなのかを、見ることになります。

ちなみに益利回りが10%になればどうなのでしょうか? 1,000ドルの株に投資して、100ドルの利益が上がります。それは非常に魅力的ですよね。ですから、益利回りが上がるということは株は割安という判断になります。

一方で、1,000ドルに投資しても10ドルしか稼げない、益利回りが1%だったとします。株に投資して1%しか利益が出ないのなら、債券に投資をしても1.85%ももらえるので株は割高だと取られます。株式の益利回りが下がると、割高感が出るのです。

その結果、国債と株式の益利回りが縮まると、株式が割高と認定されます。一方、この差が広がると株価が割安だとして、ある段階から株式が買われやすくなります。

債券と株価のスプレッドが広がってきたとき、株が売られ過ぎだと思われ、買われるようになる水準を見るのがイールドスプレッドなのです。では、どの程度スプレッドは広がると割安感が出るのでしょうか?

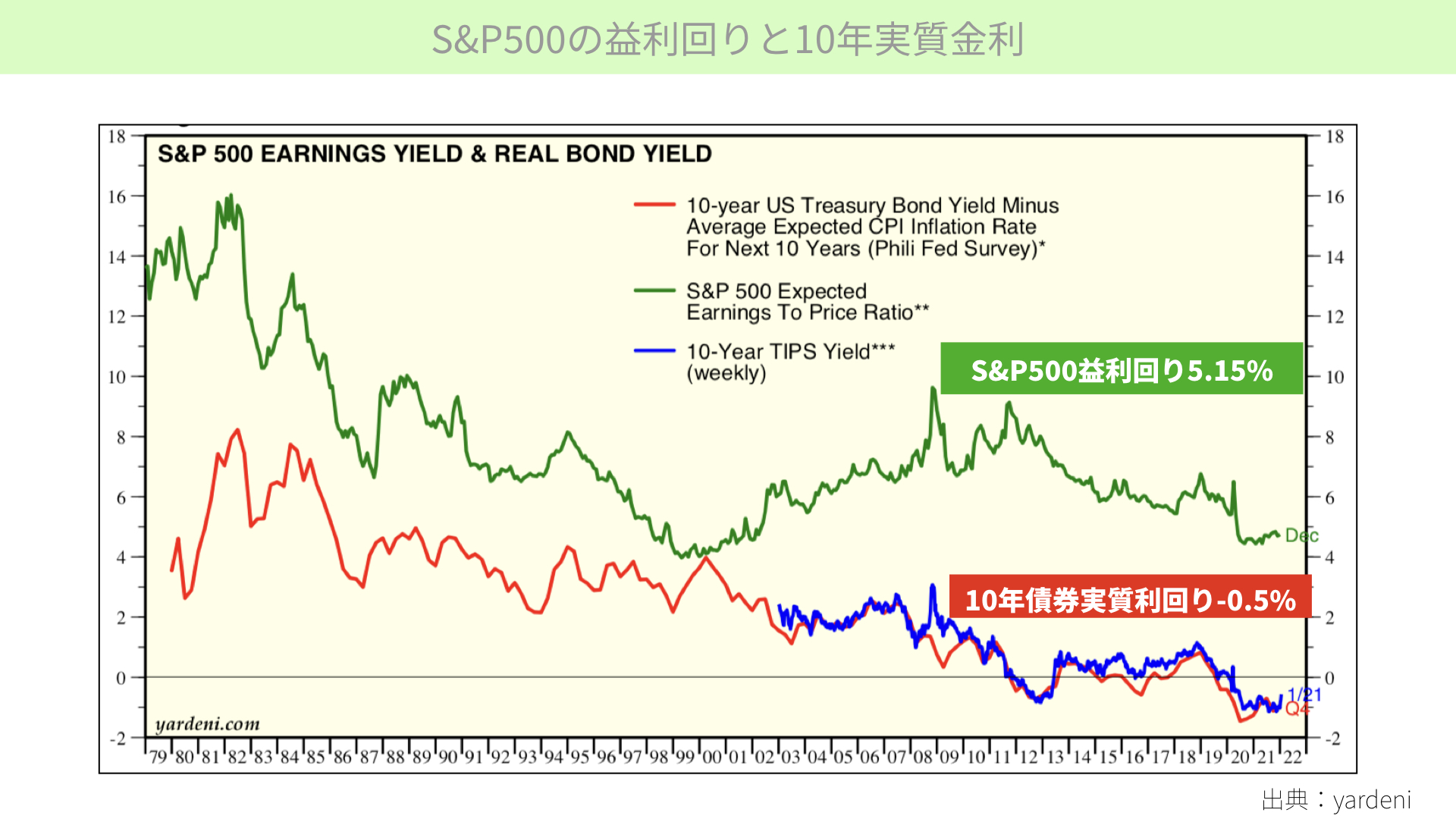

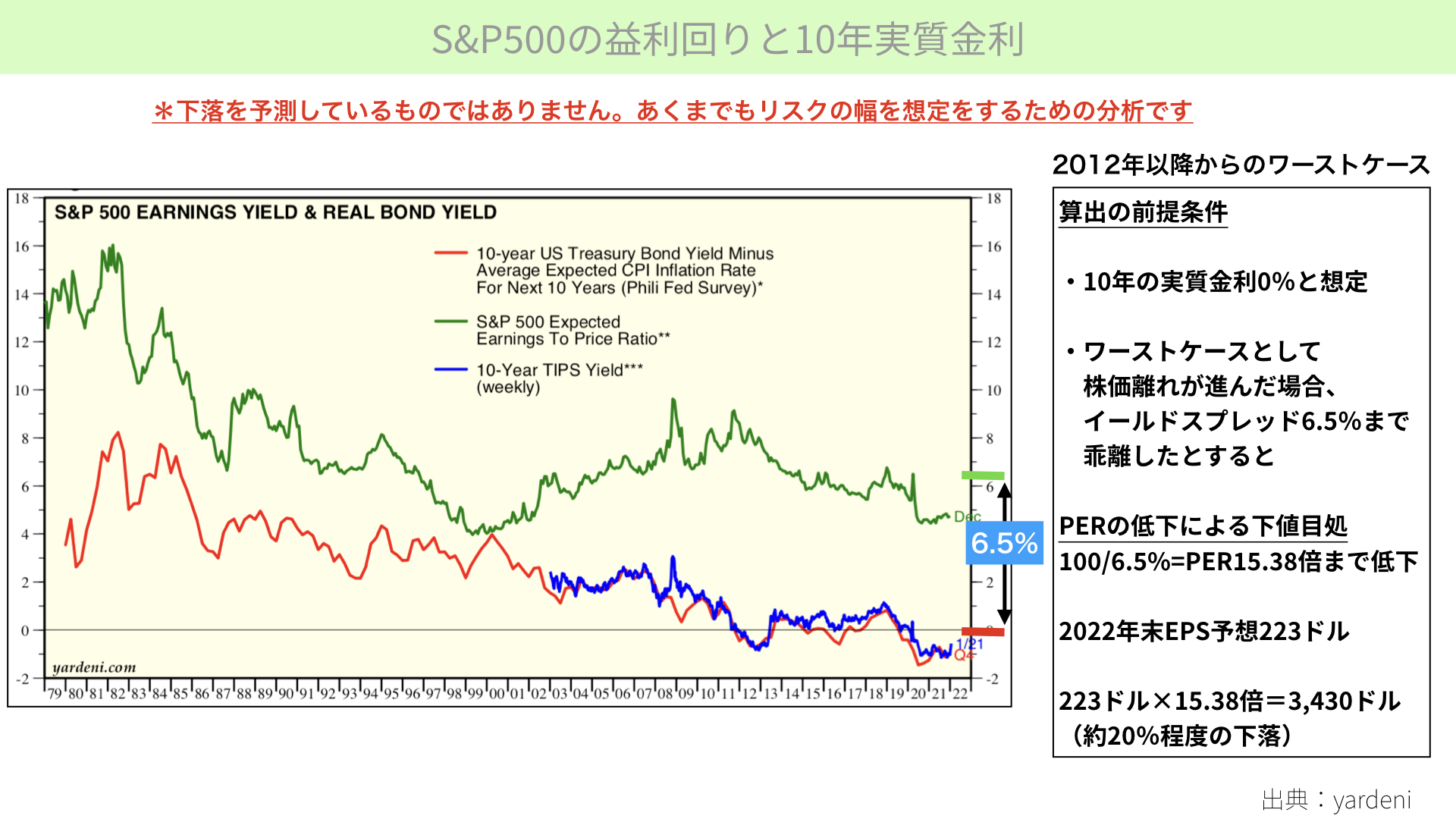

S&P500の益利回りと10年実質金利

チャートをご覧ください。緑の線がS&P500の益利回りです。今は5.15%ですが、リーマンショック時には一時10%の益利回りになりました。株が割安になった後、5%程度まで益利回りが低下してきているのです。株のPERが上がってきていると言えます。

一方で、赤線と青線は10年実質利回りです。実質利回りの低下が株価の評価を上げ、結果として益利回りが下がってきています。

債券実質利回りのマイナスが指すもの

債券の実質利回りがマイナス0.5%は何を指すかも、改めてお伝えしておきます。

今10年国債は1.85%、10年インフレ率は2.35%程度で、0.5%ほどインフレが上回っている状態です。

債券に投資すると年間1.85%の金利が出てきますが、物価が2.3%進んでいるため、お金の価値としては減っていることになります。

インフレを上回る金利を受け取らないと、お金がどんどん減ってしまうのが、実質金利マイナスです。

今は債券に投資しても実質マイナスになるため、株にどんどんお金が回り、益利回りに期待が集まり、益利回りが下がってきています(株価の評価が上がっています)。

ただし、今後は実質金利が恐らく上がってくることを考えれば、同じくスプレッドは広がる、もしくはパラレルで並行します。そうなれば益利回りが上がり、株価の評価が下がることを意味するとお考えください。

では、歴史的にスプレッドはどのぐらいあったのでしょうか。

想定されるイールドスプレッドのレンジ

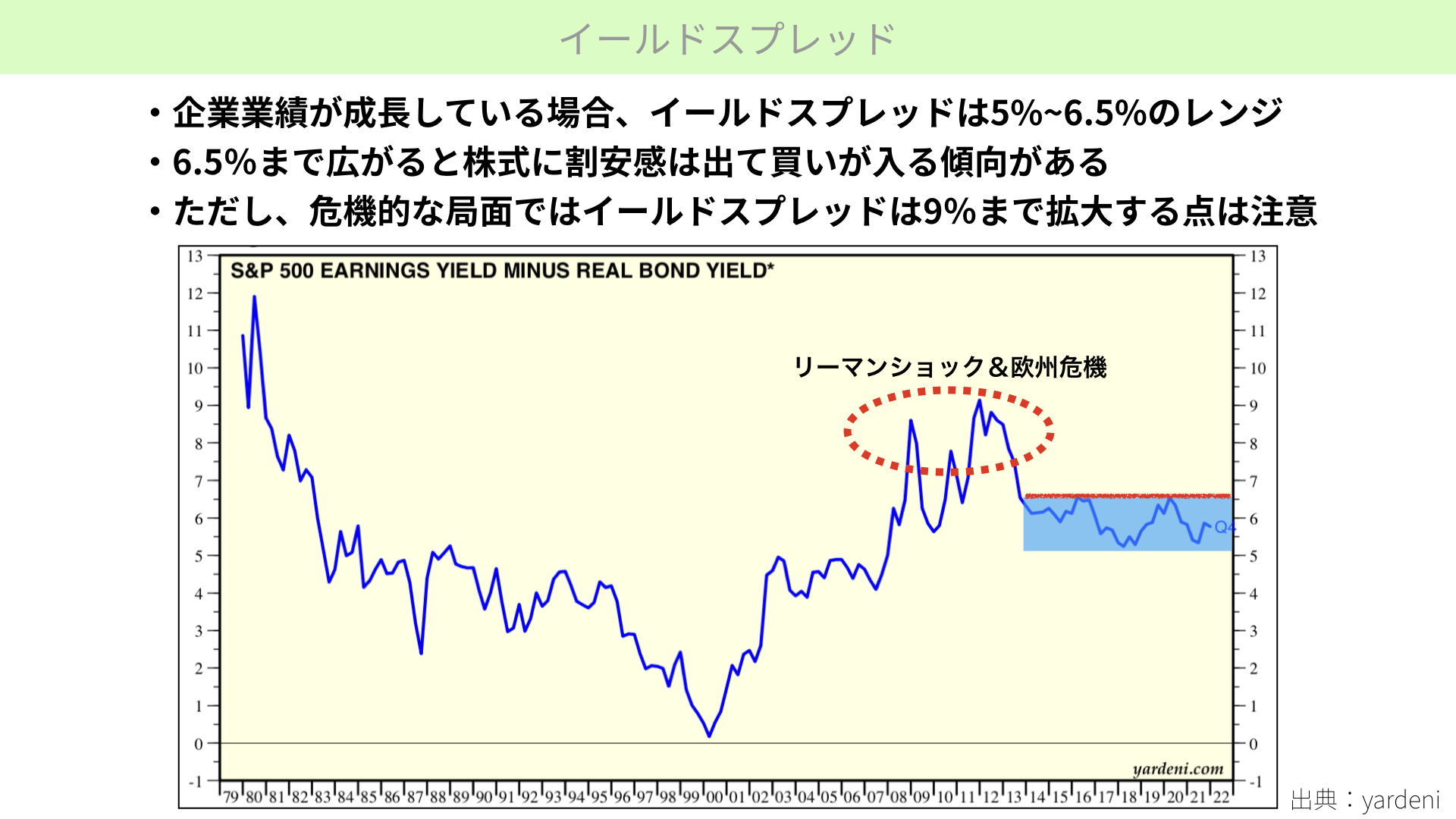

こちらをご覧ください。実質利回りと株式の益利回りの差は、2012年以降のように企業業績が成長している間は、青網掛けで示したように約5~6.5%のレンジに収まっています。

今のイールドスプレッドは5.15%程度です。もしも株価の評価が下がっても、6.5%まで差が広がれば株式はさすがに安いと、株式にどんどんお金が入ってくる可能性がります。それが今回の底値の目途となってくるでしょう。

左の方に目を移すと、9~10%まで開いています。これはリーマンショック、欧州危機のように、極端に株価の評価が下がった時期です。このようなときには、実質金利と株式の利回りは大きく開くことがあります。このような時は、今回の分析が効かなくなる場面で、株価は底割れになります。

ただ、今のように企業業績が伸びている場合は、そこまではないと考えられます。その意味では、イールドスプレッドが広がったとしても、6.5%ぐらいだろうと想定しておく必要があると思います。

今後想定される動き

こちらをご覧ください。青線、赤線が実質金利を表しています。

FRBが想定している利上げ上限が2.5%ですので、恐らく10年金利も2.5%内に収まってくるでしょう。

FRBは物価水準も2~2.5%に収めたいと言っていますから、恐らく実質金利は0%が水準になるのではないかというのが、マーケットの今のコンセンサスです。実質金利は0%ほどまで上がる可能性があると考えられます。

今回は、FRBの引き締めでソフトランディングできなかったり、景気減速が強まればイールドスプレッドが6.5%まで広がる可能性があるかもしれません。その条件で考えると、S&P500のPERは何倍まで低下し得るのか。100÷6.5=PER15.38倍まで低下する可能性があることになります。

2022年末のEPS予想は223ドルですから、223ドル×15.38倍=3,430ドルまでS&P500は下落する可能性があると、イールドスプレッドだけで分析すると出てきます。

現行水準から見ると、約20%の下落が予想されることになります。

もう一度お伝えします。イールドスプレッドが今の5.15~6.5%まで広がってくると、株価に対する期待値が下がり、PERが下がる目途があります。

ただし、企業業績が毎年のように上がっていく状態でそのスプレッドが広がり過ぎると、益利回りの魅力が増し株は評価が低すぎと資金が債券から株へシフトし株価が底打ちをする水準があります。その水準が、業績が伸びている状況では6.5%ぐらいだと、リーマンショック以降のレンジからは考えられます。

金融危機のようなブラックスワンが起こった場合には、この限りではありません。あくまでも平時における数値です。

企業業績が伸びている限りでは、金融政策変更、若干の景気後退が起こったとしても、イールドスプレッドが5~6.5%で収まるでしょう。

そこでワーストケースとして6.5%を想定すると、PERとしては15.38倍と考えられます。

過去のリーマンショックや、コロナショックの時のPERよりも高いと想定することもできます。とはいえ、現行からは20%近く下落する可能性があります。

ワーストシナリオとしてイールドスプレッドが広がったとしても、PERの目途が15.38倍になります。

これを念頭に、資産管理を進めていただければと思います。保有資産が20%下がっても今後の資産運用を辞めるような致命的なポジションになっていないか。リスクを取りすぎ、レバレッジを掛けすぎなどはないか是非再確認をしてください。そのようなリスク管理としてお使いいただければと思います。

本日も最後までご覧いただきありがとうございました。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル