先週木曜日、金曜日、ニューヨーク株式市場は大きく下落しました。

S&P500で1日に約2%ずつ下がるような急速な下げ、NASDAQに関してはさらに大きい下落になっています。

1月27日からリバウンド局面に入っていた株式市場が、再度下落する状況です。今後どうなっていくのか、皆さん注目されているかと思います。

今週は、流れを大きく決めるような経済指標が多くそろっています。

下押しのリスク要因が今後どうなっているのか、分析していきたいと思います。最後まで、ぜひご覧ください。

[ 目次 ]

1月27日以降のリバウンド局面

S&P500は1月27日からのリバウンド局面から反転へ

こちらをご覧ください。

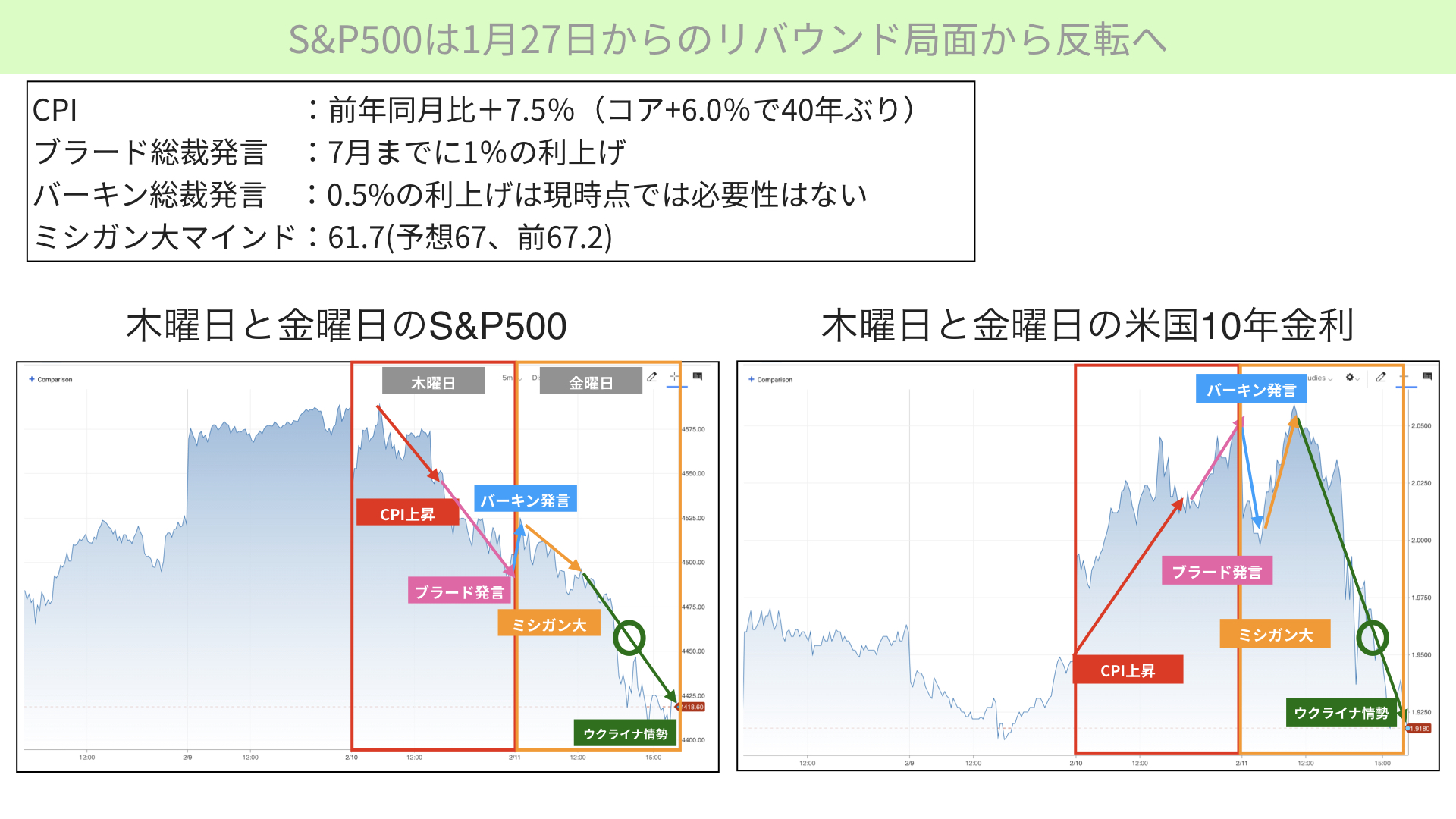

木曜日、金曜日のS&P500の動きを示したものです。赤枠が木曜日、黄色枠が金曜日になっています。

2日間とも、株価は冒頭でお伝えしたように、約2%近くS&P500は下がっています。しかし、細かく分析していきますと、下落は要因ごとに分けられることを、皆さんには知っていただきたいと思います。それが今後、どう影響するのかをお話しします。

次に左下、S&P500のチャートをご覧頂ければと思います。

木曜日の前半は、CPIが前年同月比で7.5%、コア6.0%まで、40年ぶりの大幅上昇をしました。インフレがかなり進んでいるとして、株価が下落したのが赤矢印となっています。

その後、CPIによる下落している最中に、「7月までに1%の利上げが必要なのではないか」との、ブラード総裁の発言がニュースに流れます。

つまり、3月に0.5%の利上げを行いながら、5~7月に0.25%ペースで上げないと、インフレに対応できないのではないかとの発言です。それを受けて、ピンクで示したように、さらに下げ足を加速しました。

木曜日は下げて終わります。引け後、バーキン総裁が「3月の0.5%の利上げは現時点では、必要性については確認できていない」と多少ハト派の発言をしたことで、時間外では少し戻します。

10時半にはミシガン大学のマインドが発表され、その結果、再度下がる形を取りました。予想の67に対して、61.7と大きく下回り、消費者のマインドがかなり低下していると感じられたためです。

その後、ウクライナ情勢が悪化しているとのニュースを受け、緑のように株価が大きく下落します。このように、金曜日は2段構えで下がったような展開となっています。

一直線に下がったように見える株価ですが、大きな要因としてはCPI、要人発言、ミシガン大学、ウクライナ情勢という四つに分かれて下がっています。

ここで注目すべきは、右下のチャートで示した10年名目金利です。

CPIの上昇が強かったことで、金利は上昇します。さらに、ブラードさんのタカ派的発言で上昇の勢いがさらに強まります。

その後、バーキンさんのハト派発言で金利が下がりますが、ミシガン大学でインフレのような指標が出ました。消費者マインドは落ち込んでいるものの、今後の見通しはインフレを見ているとして、さらに金利が上がります。ただ、その後ウクライナ情勢によって金利が下がっています。

緑の部分だけは、株価の下落と金利の両方が下落しています。それ以外は、基本的に金利が上がれば株が下がる状況がずっと続いているにも関わらずです。

ここから明らかに分かることとしては、リスクオフ相場だということです。ウクライナ情勢の悪化によって株価が大きく混乱する可能性を回避するため、株から債券へと質への逃避で、株売り債券買いが一気に進み、結果として債券が買われ、金利が下がりました。

それまで金利の上昇は、株価の下落要因でした。金曜日後半だけはリスクオフの状態に完全になっていることを、まずは認識いただければと思います。

実質金利と株価

次にこちらをご覧ください。

短期間では実質金利との乖離

実質金利が今まで株価に大きな影響があると、お話をしてきました。

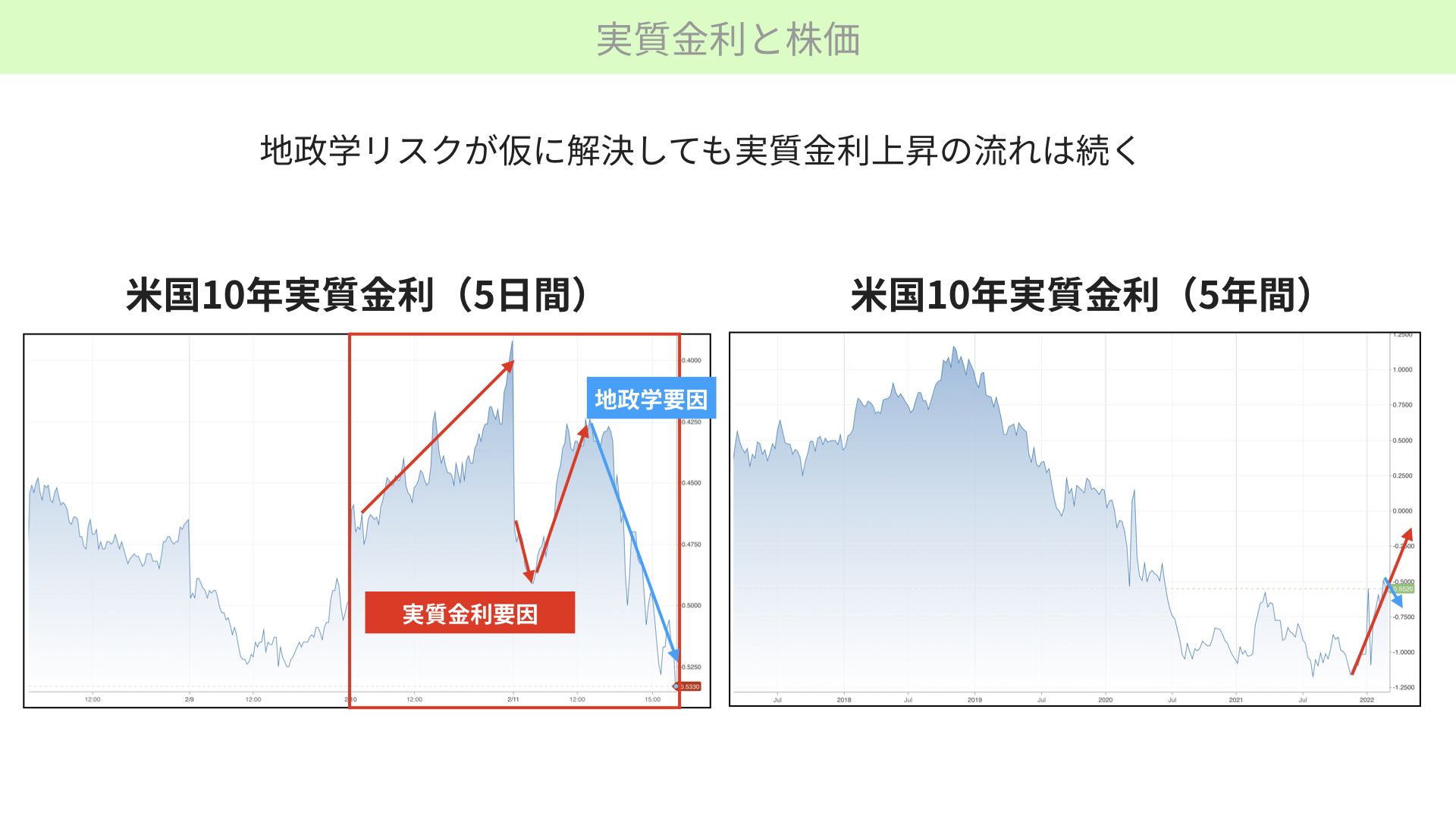

米国10年名目金利が上昇したこと、インフレ率があまり変わらなかったことで、米国10年実質金利は木曜日、金曜日どのように動いたのでしょうか。

CPIが上昇したことでインフレ率が上がり、実質金利は上昇しました。その後、バーキンさんのハト派的発言で実質金利は低下。次に、ミシガン大学の消費者信頼感指数がインフレ懸念を示したことで、実質金利は上昇。その後、地政学リスクで債券が買われ、実質金利が下がりました。

普通は実質金利が下がると、株価にとってはプラス要因となります。ですが、青線部分に関して言えば、実質金利が下がっても、株価も下がっています。

左は、5日間のチャートを示したものでした。次に、右の5年間のチャートを見てみましょう。

青い小さな矢印で示したように、今は短期的に実質金利が下がっています。これは、地政学要因によって下がっているわけですが、趨勢的には赤い矢印のように、上がっていく傾向が続いているとお考えください。

ウクライナ情勢は、15日がXデーとなるのではないか。そんな報道が、CNNから出ています。地政学リスクの高まりによって、青矢印のように実質金利はマイナスになります。ですが、これは通常とは異なり、株を押し下げる要因となります。

一方、地政学リスクの問題が仮に解消され、ロシア軍が撤退した場合であっても、赤矢印で示したように、実質金利がプラスに向かうことは変わりがありません。

地政学リスクが終わったとしても、実質金利は再度上昇することで、今後株価が押し下げられる可能性があります。これが2日間の動きで分かっていますので、注意が必要です。

実質金利と株価の関係

さらに、こちらをご覧ください。

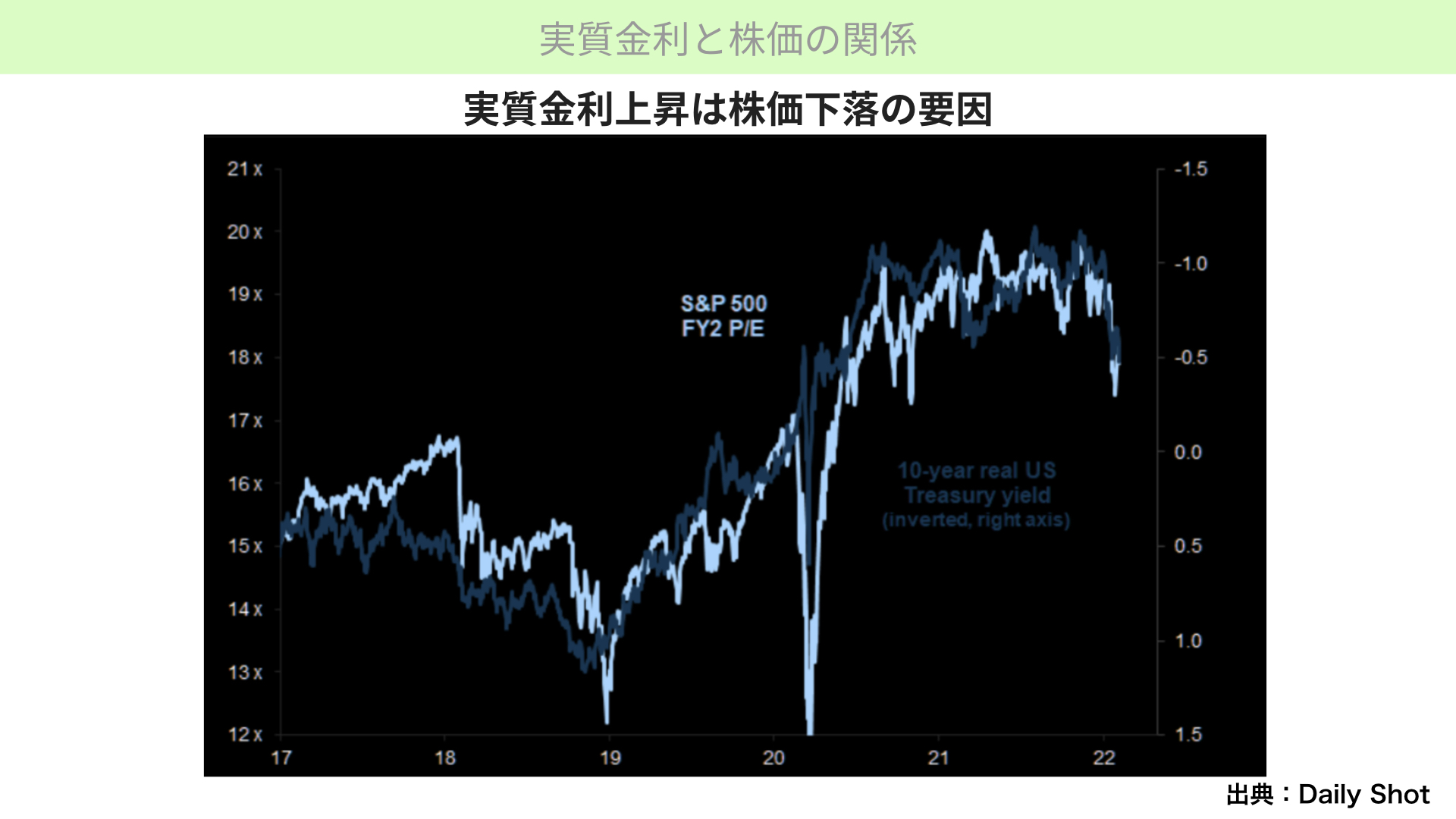

S&P500のPER低下は、実質金利の上昇により引き起こされる関係にあります。

右の座標軸は、上がマイナス1.5、下が1.5の逆メモリになっています。下に下がると、実質金利は上昇しますが、連動するS&P500のPERは下がることが分かります。

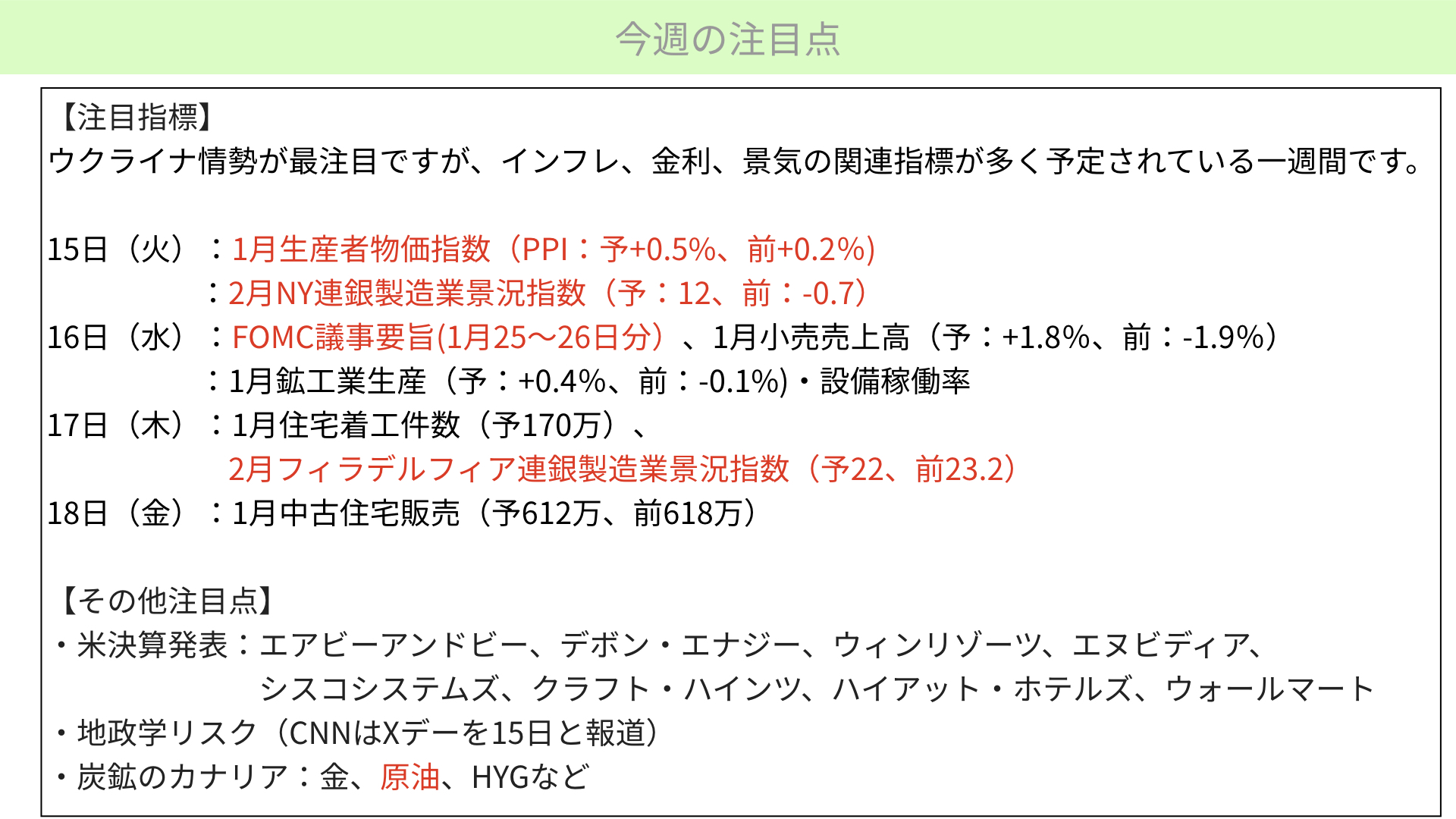

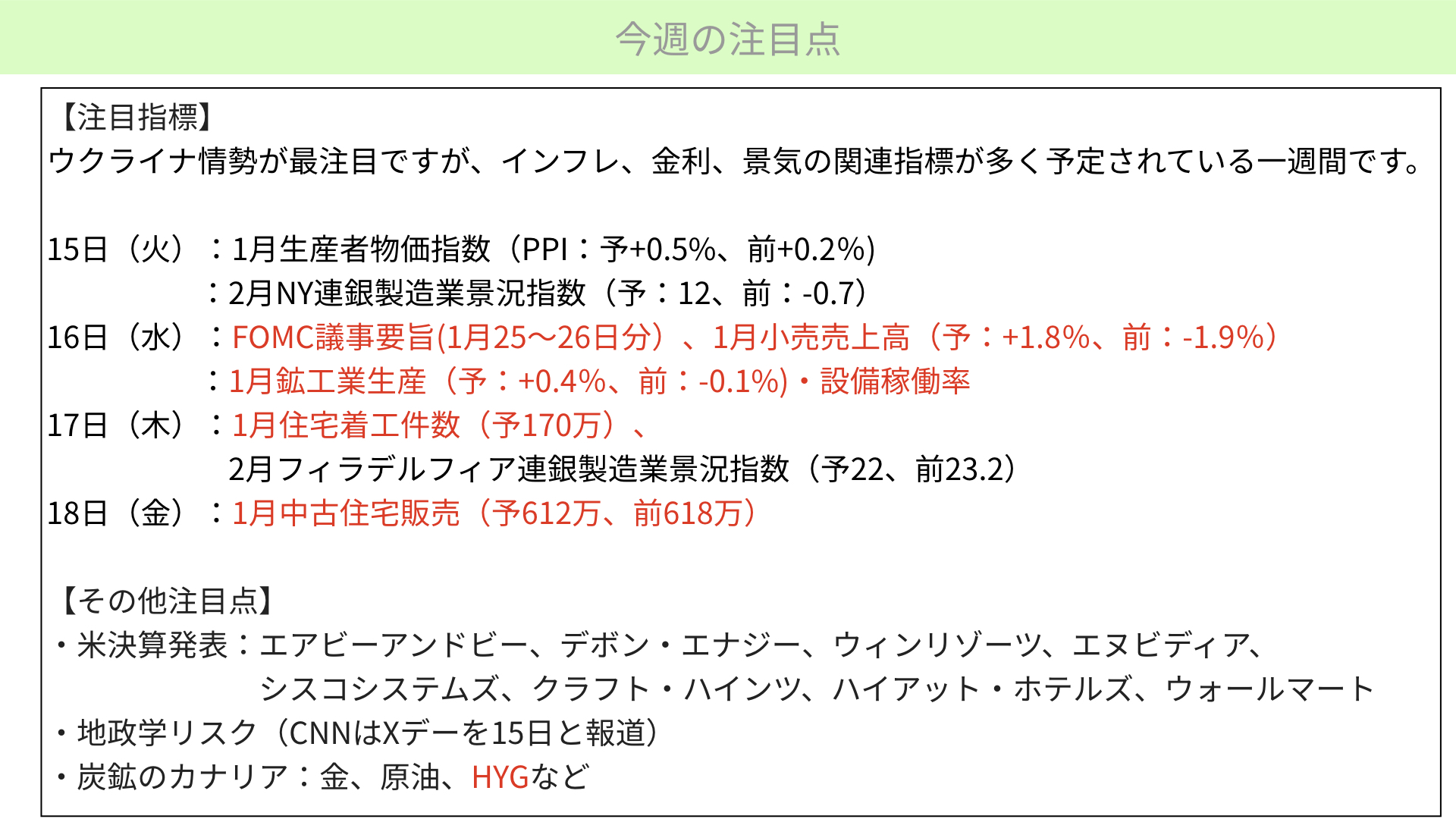

ここで、今週の注目点を見たいと思います。

繰り返しになりますが、実質金利の上昇は、株価にマイナスの影響があります。そこにかなり大きく影響を与えるものが出てきます。

例えば、15日のPPI(生産者物価指数)です。0.5%のプラスを予想していますが、大きく下回った場合、影響は大きくなるでしょう。

他にも、NY連銀の製造業指数やフィラデルフィア連銀の製造業景況感指数において、仕入価格がすごく高いと分かると、改めてインフレ懸念が高まります。

FOMC議事要旨において、かなりタカ派の内容だったとなれば、名目金利の上昇が起こり、さらに実質金利上昇も引き起こされます。

赤で示した経済指標が実質金利の上昇に影響を与える可能性がありますので、この四つの指標は非常に注目が必要です。

炭鉱のカナリアとして、原油も上がっています。ウクライナ情勢が悪化することで原油価格が上がってくれば、インフレがさらに加速します。インフレ加速=政策金利引き上げ=実質金利上昇とつながりますので、こういった指標に非常に注目が集まる1週間です。

今後のリスク要因

ミシガン大学消費者信頼感指数

次に移ります。こちらをご覧ください。

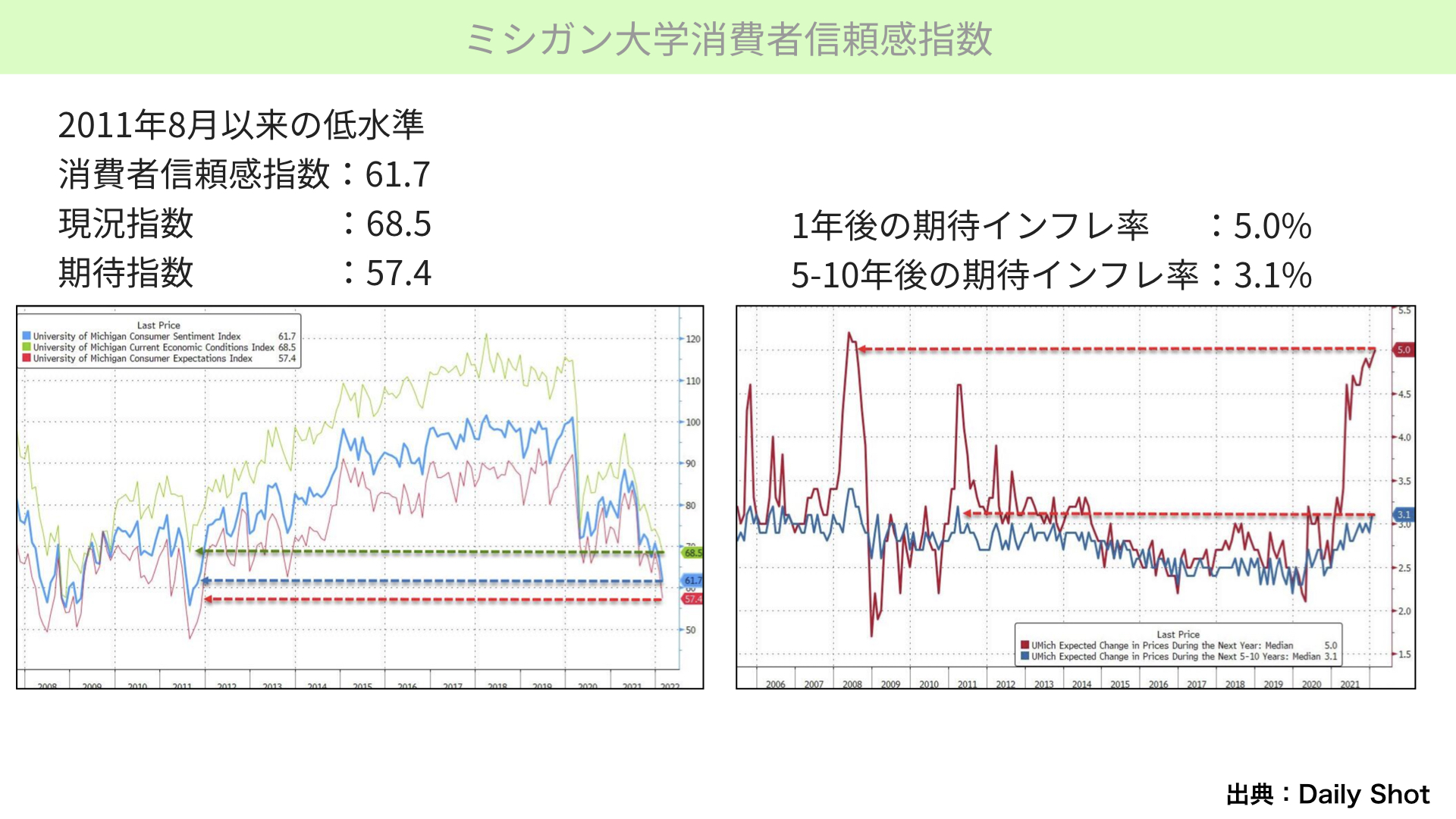

先週金曜日に発表されたミシガン大学消費者信頼感指数です。皆さんがよくニュースでご覧になっているのは、2011年8月以来の低水準となったとの、左のチャートかと思います。

信頼感指数が61.7となったことを含め、全ての指標が下がっています。かなり消費者マインドが悪化していると言えます。

右のチャートで確認いただきたいのは、1年後の期待インフレ率がさらに上がり、5%まで上がっていることです。5-10年後の期待インフレ率も3.1%まで高止まりしているとの不安があります。

さらに注目すべきは、こちらです。

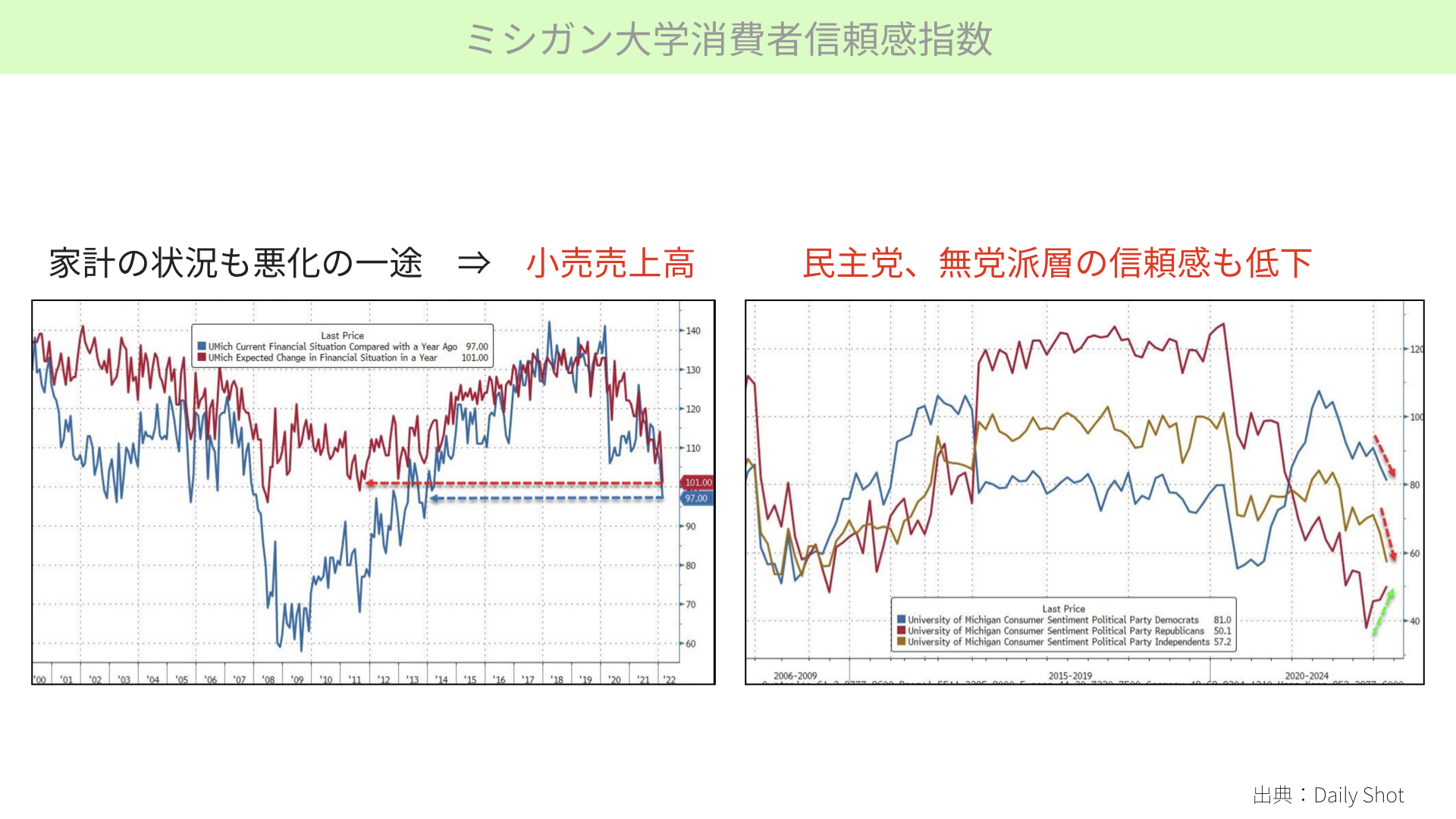

家計の状況が悪化の一途をたどっていることが、左のチャートからは分かります。こちらのチャートは簡単に言えば、家庭の財務状況が、過去、今後の1年間どうかを、赤線、青線で示したものです。それが、11年、12年のレベルまで悪化していることが分かります。

今週発表が予定されている小売売上高も、かなり苦戦する可能性があります。数字が悪い場合には、ミシガン大学消費者マインドに出ているようなマインド低下が、改めて確認されることになります。

そんな中で利上げを行わざるを得ないとして、スタグフレーションの話題が出てくる可能性があるというのが、1点目となります。

次に右のチャートです。

ミシガン大学の消費者信頼感指数では、政党に対する期待感も出ています。赤線が共和党、青線が民主党となります。青の民主党、黄色の無党派層は支持率が下がり、共和党の支持が上がっています。

バイデン大統領は中間選挙に大きな影響を与えると考え、インフレ率が強烈に上がった状態をどうにかしてくれと、強くFRBに伝えてくる可能性がある。政党に対する期待感を踏まえ、マーケットはこのように勘ぐっています。

ミシガン大学の統計を見ても分かる通り、経済が少し混沌とする中において、インフレ退治を行わざるを得ない状況にアメリカがあります。ハト派的になるのではないかとの淡い期待は、少し難しそうだと言えます。

2022年7回の利上げ予想

その結果起こったことです。

2022年には、0.25%×7回(1.75%)の利上げを行うとの予想が、92.8%まで上がっています。かなりの率で、年7回の利上げを予想していることになります。

早急な利上げ局面

こちらをご覧ください。

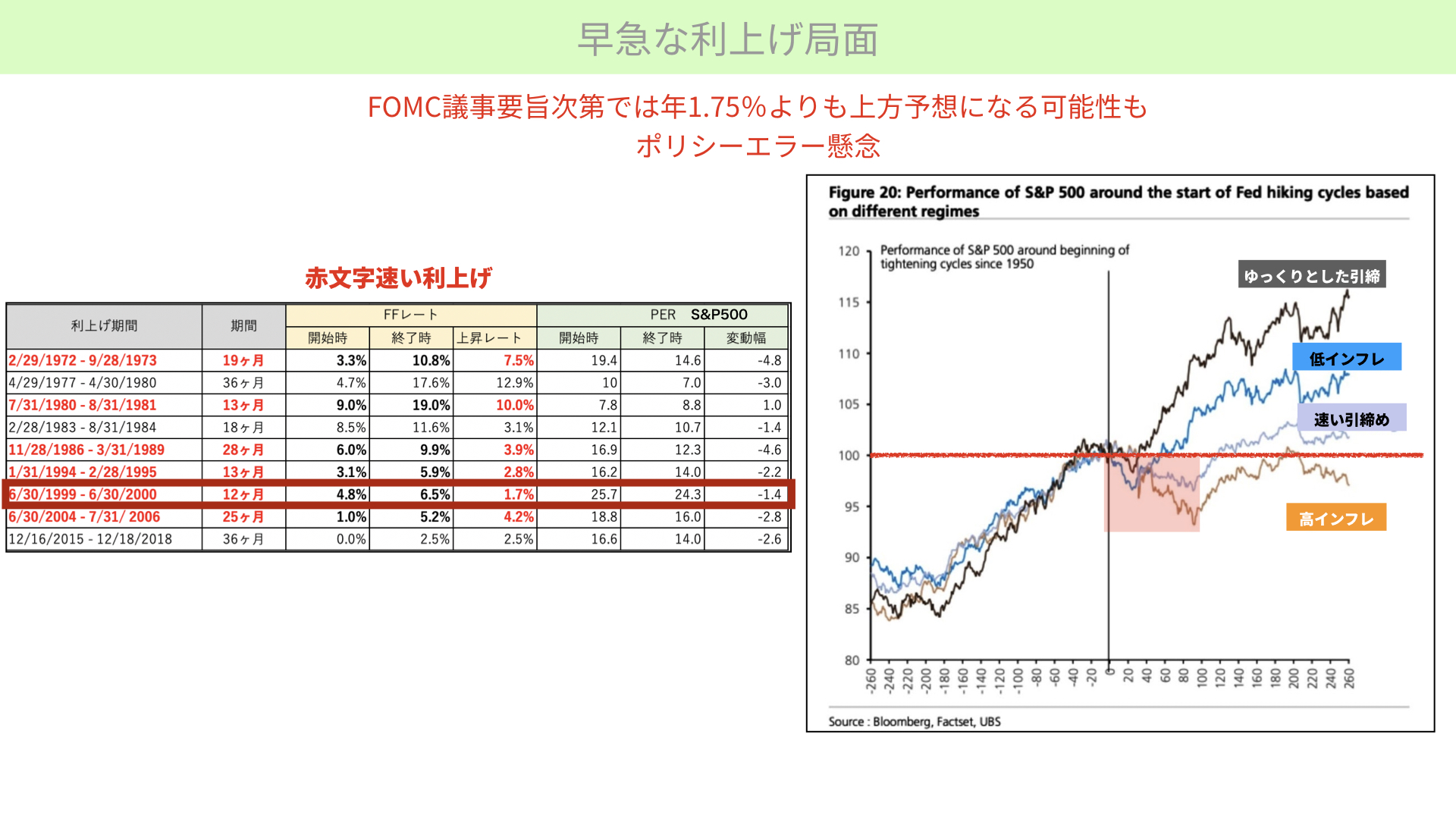

先週の記事でお伝えしましたが、速い利上げは株価にマイナスの影響となります。

本来、利上げは、FRBがきっちりと順番立てて量的緩和を縮小すべきものです。インフレに押され、急激に利上げを行うことをポリシーエラー(政策的なミス)と言われ、マーケットが崩れるとされています。

速い利上げの定義は定められていませんが、参考になるのが1999~2000年のITバブル。12カ月で1.7%の利上げを行った時代です。株価が大きく下落した要因だと言われています。

右のチャート薄い線をご覧ください。速い引き締めは、利上げ後100日間株価が下落する傾向があります。黄色線を見ると、高インフレであれば、さらに株価が下落することも分かります。

市場の予想通りに速い利上げになれば、利上げを行ってから100日間、株が下がった傾向が過去あります。そこから、3月以降マーケットが軟調になると警戒した人が、週末にかけてさらに増えていることを、ぜひ皆さんには知っていただきたいと思います。

FOMC議事要旨でQTやMBSについて

こちらをご覧ください。

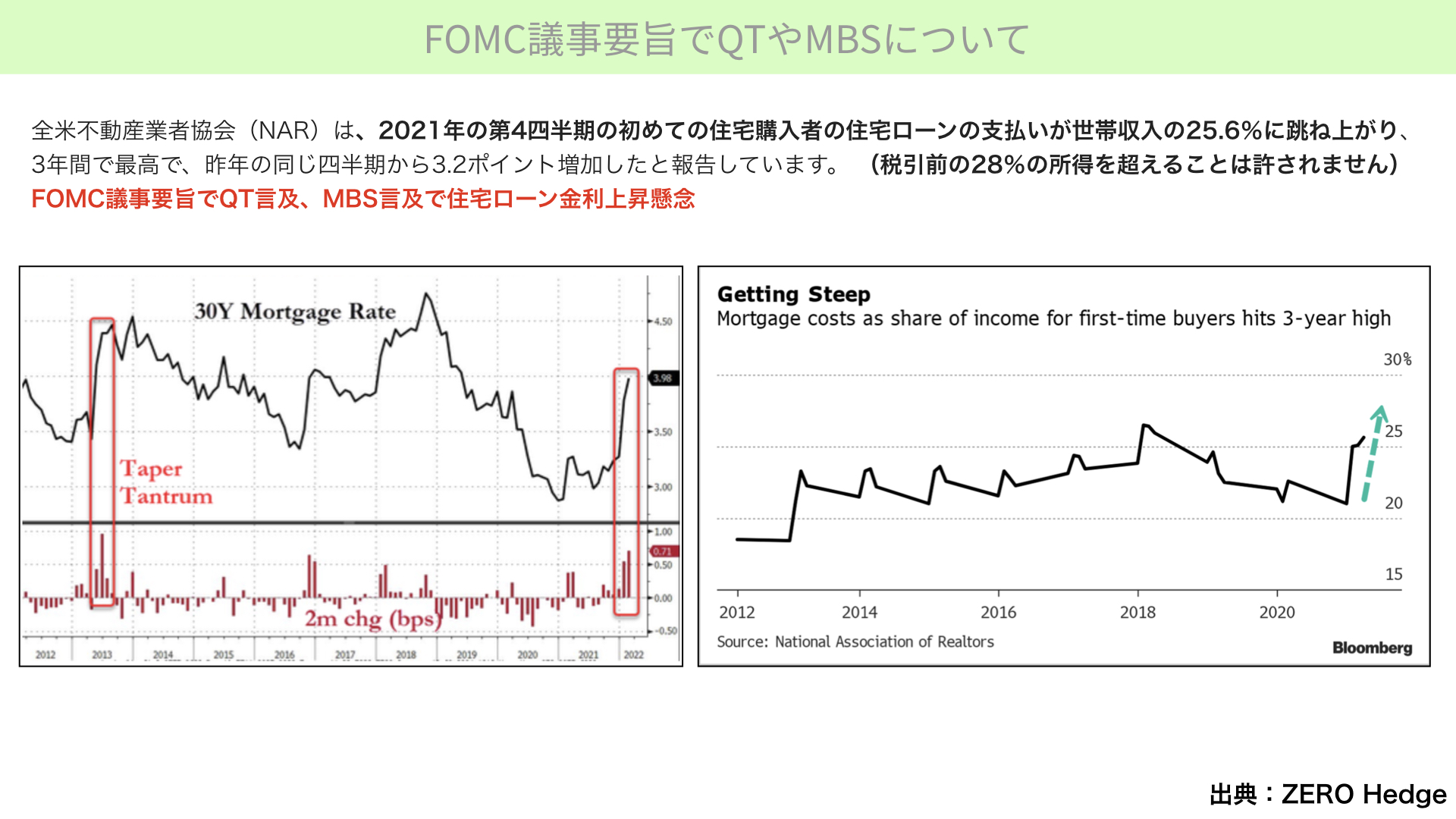

FOMC議事録要旨が水曜日に発表されます。この発表の中で、恐らくQTについてのコメントが出てくると思われます。

その中で、特にMBS(住宅ローン担保証券)の売却をどう進めるか、注目されています。FRBは、できれば普通の国債だけを保有する体制にしたいと思っている、持っているMBSを徐々に売却していくのではないかと、言われているわけです。

そのため、左のチャートで示したように、モーゲージの金利が上がっているのです。4%近くまで、30年住宅ローン金利が上がってきている状況です。

その結果起こっていることです。右のチャートをご覧ください。可処分所得に対して、どのくらい住宅ローンの金利を払っているかを表したものです。

2021年度末、25.6%まで上がっていることが確認できています。これは、過去においても相当高い水準です。問題は、世帯収入に占めるローン元本、金利支払いが28%を超えると、それ以上借り入れ、ローンを借りられなくなることです。そのため、ローンの借り換えが減ると予想されています。

これ以上住宅金利のローンが上がってくれば、住宅購入の意欲が低下する可能性が指摘されています。ぜひ、FOMCの議事要旨において、QTの中身だけではなく、MBSの扱いについてもどうなるか、非常に注目が必要です。

今週の注目点

最後にこちらをご覧ください。

水曜日のFOMC議事要旨は、住宅ローンに対する影響がどうなってくるかが注目されます。また、ミシガン大学でかなりマインドが低下する中、小売売上高は予想の数字(前月比+1.8%)を達成できるのかも注目されています。

ポリシーエラーと言われるFRBの急速な利上げが、景気減速を引き起こすとも言われています。その中においては、鉱工業生産がどのように推移しているか、設備稼働率が高いかどうかも確認が必要でしょう。

また、住宅関連指標として、MBSの金利が上がってきています。住宅ローン金利が上がってきているということは、住宅着工、中古住宅の販売が予想を下回ると、やはりかと思われてしまうことに注意が必要です。

今週は、材料がたくさんあります。

実質金利が上昇しているトレンドは、地政学リスクでいったん下がったとしても、変わらないと考えられています。本当に変わらず上昇していくかを確認するため、今週はインフレに関する指標、PPIの発表やNY連銀、フィラデルフィア連銀によってインフレの確認を行うことも必要です。

さらに、ミシガン大学で示された消費者マインドの低下が、小売売上高、住宅着工に色濃く出てくるかどうかの確認も必要です。

今週はウクライナ情勢に最も注目が集まっていますが、そこだけに目をとらわれるのではなく、中期的に影響を与えるであろう経済指標がどうなるのかを見てください。その指標が悪ければ、さらに株価の下押しリスクが増えたとの認識を持ってください。

逆に言うと、そういった指標が予想を上回り、堅調に推移すると、実質金利が落ち着いてくる可能性もあります。

ただ、ゴールドマン・サックスは、先週末のレポートにおいて、実質金利が年末マイナス0.15%まで上がると予測しています。株価においては、まだまだインフレ率がマイナスの影響を与える可能性があります。そこがいかに鎮静化するか、今週もかなり注目する必要があります。

本日も、最後までご視聴いただきありがとうございました。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル