先週も米国株式市場は軟調に推移しました。

3月11日の金曜日には、ゴールドマン・サックスが株式を購入してもらうためのセールスサイドレポートを出しました。本来は強気なものですが、今回の中身はS&P500の年度末予想を4,900ポイントから4,700ポイントまで下方修正。マーケットでは注目が集まっています。

レポートには、通常のシナリオとリスクシナリオが併記されています。リスクシナリオをしっかりと見ると、今後のマーケットに対するヒントが隠されています。そのため、今回はこちらを取り上げます。

去年10月、今年の2月、3月とゴールドマン・サックスはS&P500の見通しを下方修正し続けています。遷移も含めてしっかりと見ることで、今後のヒントとしたいと思います。最後までご覧ください。

ゴールドマンサックスのレポート

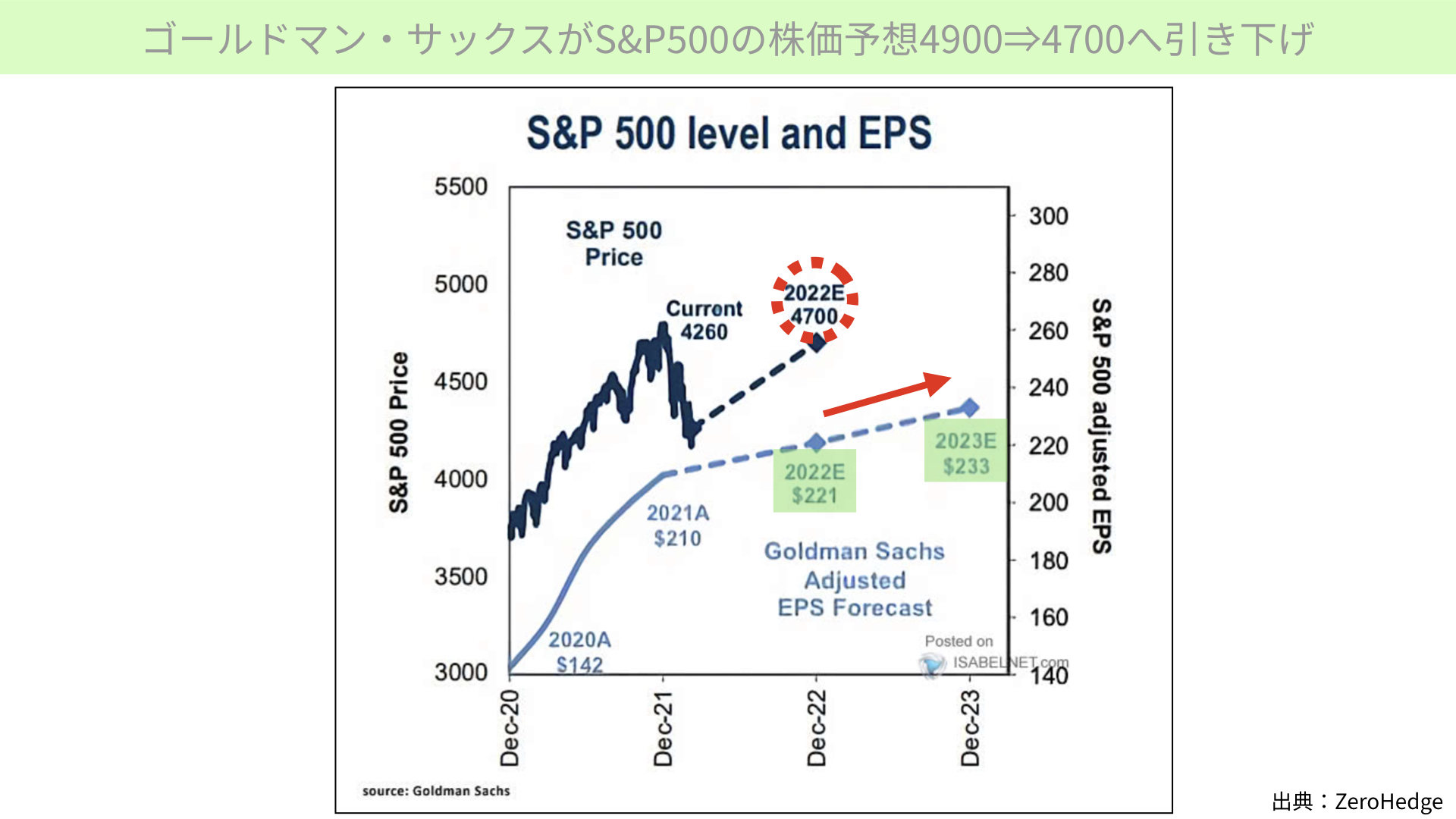

ゴールドマン・サックスがS&P500の株価予想4900→4700へ引き下げ

こちらをご覧ください。3月11日に発表された、ゴールドマン・サックスのセルサイドレポートです。冒頭にお伝えしたように、4,700ポイントまで下方修正をしてきました。(赤丸部分)

ただし、薄い青線のEPS予想は今年末が221ドル、来年が233ドルと2023年まで企業の成長は続くとしています。これだけを見ると、株価の上昇余地があるとも思えます。

また11日の4,202ポイントを考えると、年度末目標は約10%近くの上昇となっています。株を買ってもまだ今年利益が出るのではないかと、予想することもできます。

実際はどうなのでしょうか? 過去の流れを見てみましょう。

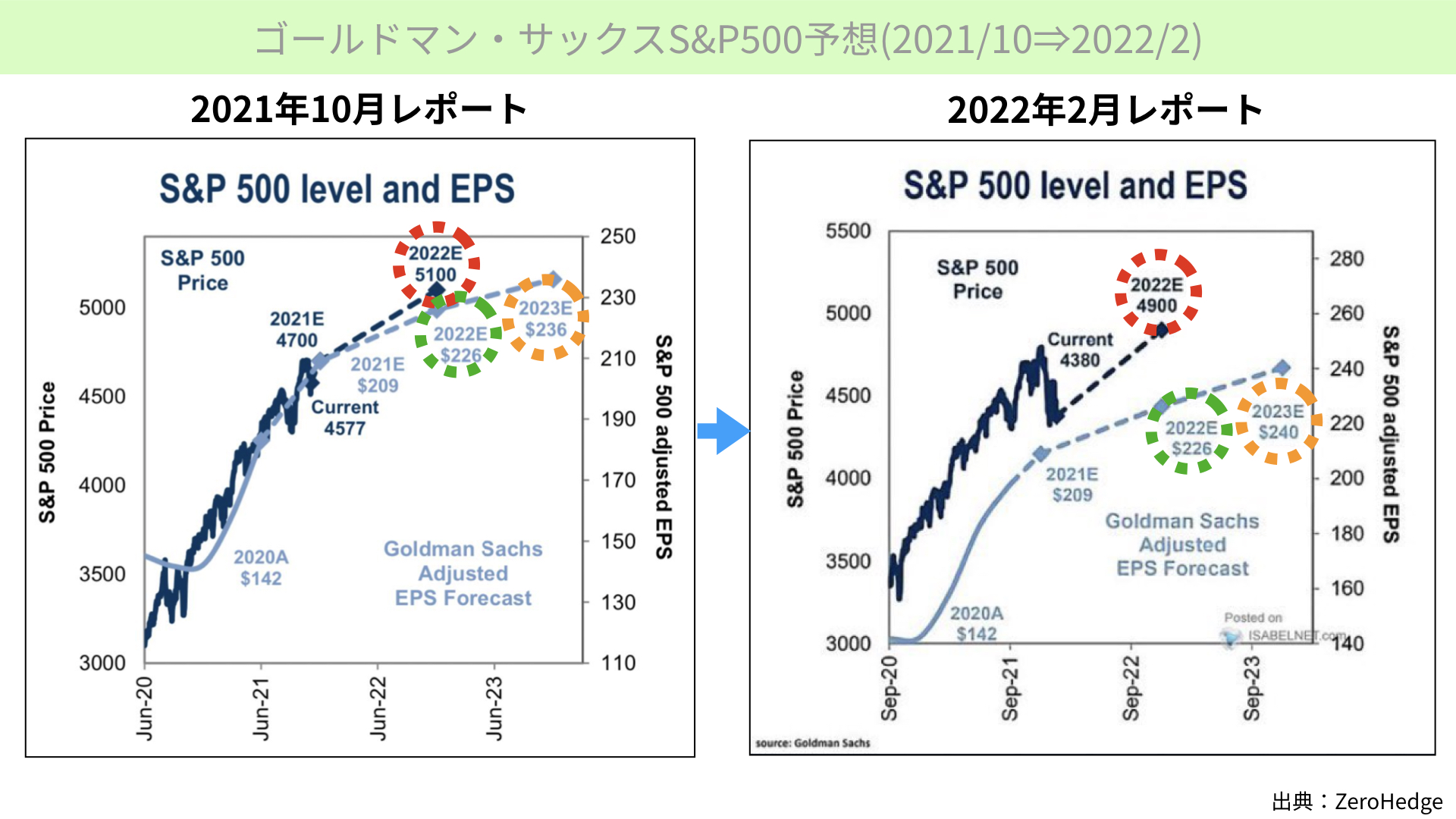

ゴールドマン・サックスS&P500予想(2021/10→2022/2)

左のチャートは去年10月、右のチャートは今年2月です。2022年度末S&P500は5,100ポイントでした。しかし、今年の2月は4,900ポイントと200ポイント近く見通しを下げています。

しかし、緑の丸い点線のようにEPS予想は226ドルと変わらずです。さらに、黄色で示した箇所を見ると、2023年度末では236ドル→240ドルと上方修正されています。

2022年度末における株価は下方修正されているものの、2023年EPSの成長は上方修正されています。2022年は苦戦するかもしれないものの、2023年は堅調に推移するとして、株はロングポジション(買い)でいいという趣旨のレポートとなっていたと言えます。

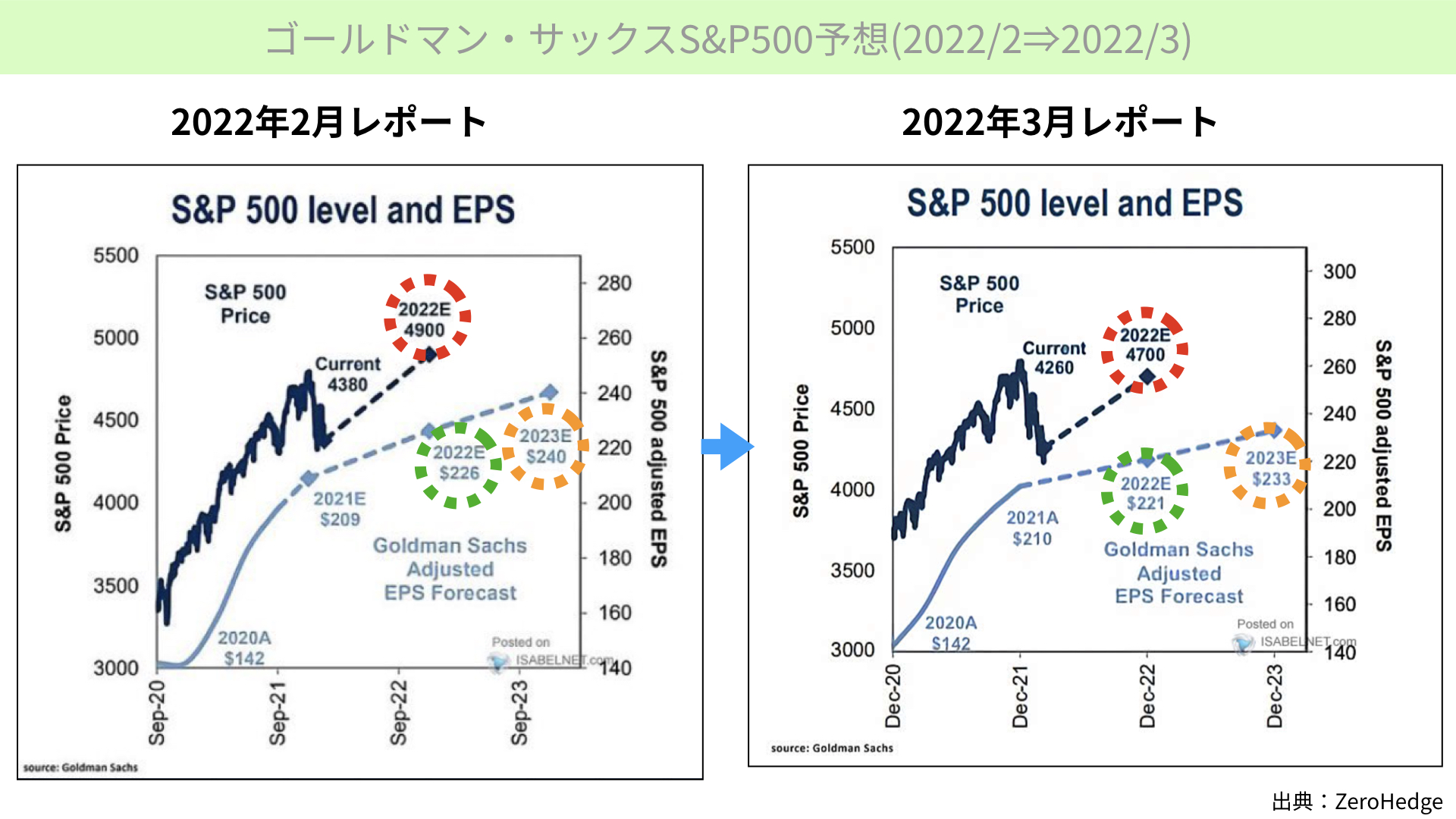

ゴールドマン・サックスS&P500予想(2022/2→2022/3)

では、今回のレポートはどうなったのでしょうか。こちらをご覧ください。

左に2月のレポート、右に最新のレポートを出しています。赤丸で囲ったように、年末のターゲットプライスは4,900ポイントから4,700ポイントに下がっています。

特に注目すべきは、緑と黄色の丸部分です。10月レポート→2月レポートでは、2022年度末EPSが226ドルで据え置きでした。しかし、今回は221ドルまで下がっています。今年のEPS予想にも下方修正が入った形となります。

さらに、2023年末までのEPSの成長も、2月レポート→3月レポートで240ドルが233ドルと下方修正が入っています。

2022年度末株価の予想だけではなく、2022年、2023年度EPS予想も下方修正したことが、マーケットでは大きく取り上げられています。

2022年末のEPS見通しとPER

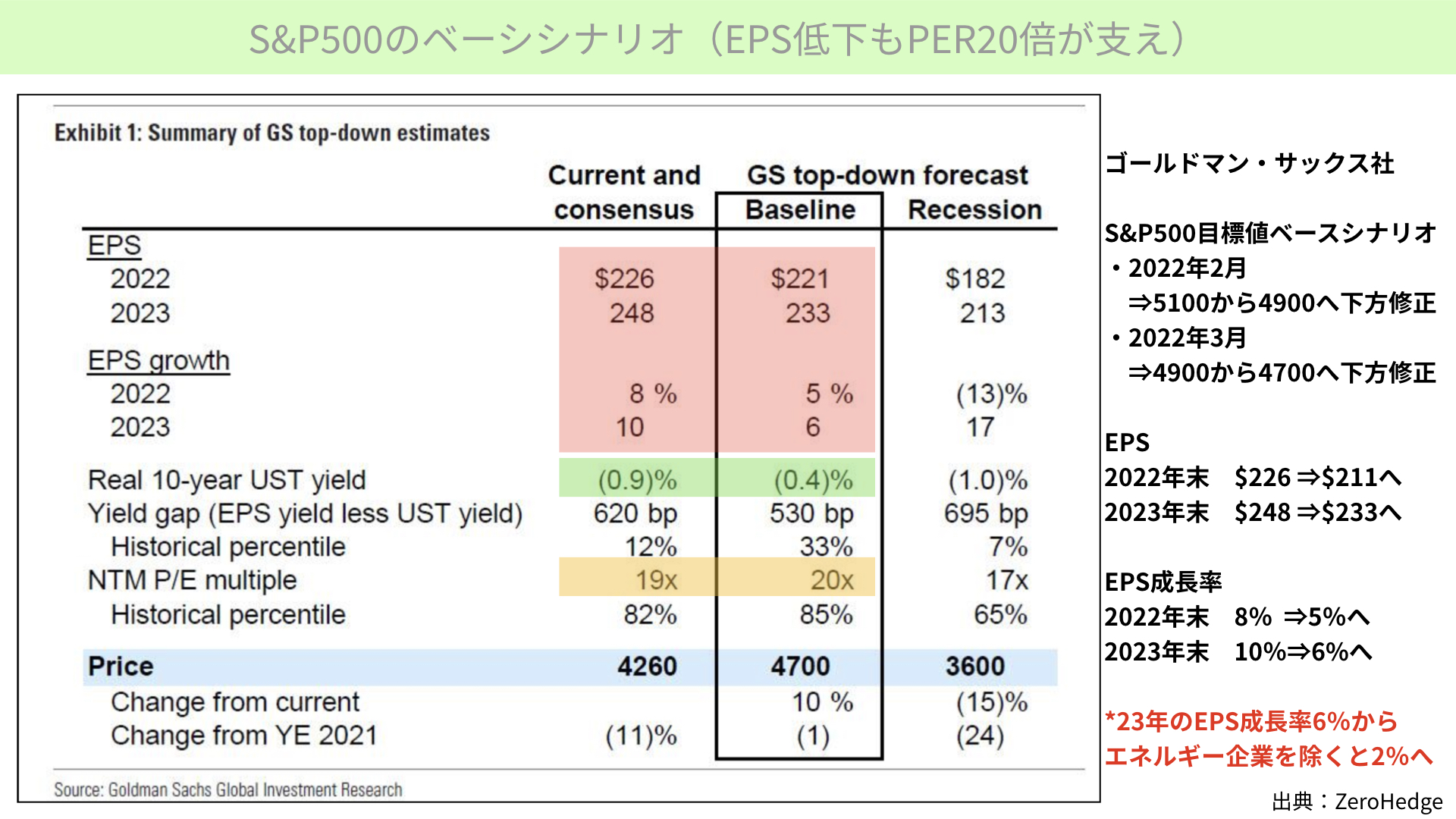

S&P500のベースシナリオ(EPS低下もPER20倍が支え)

さらに細かく見ていきます。

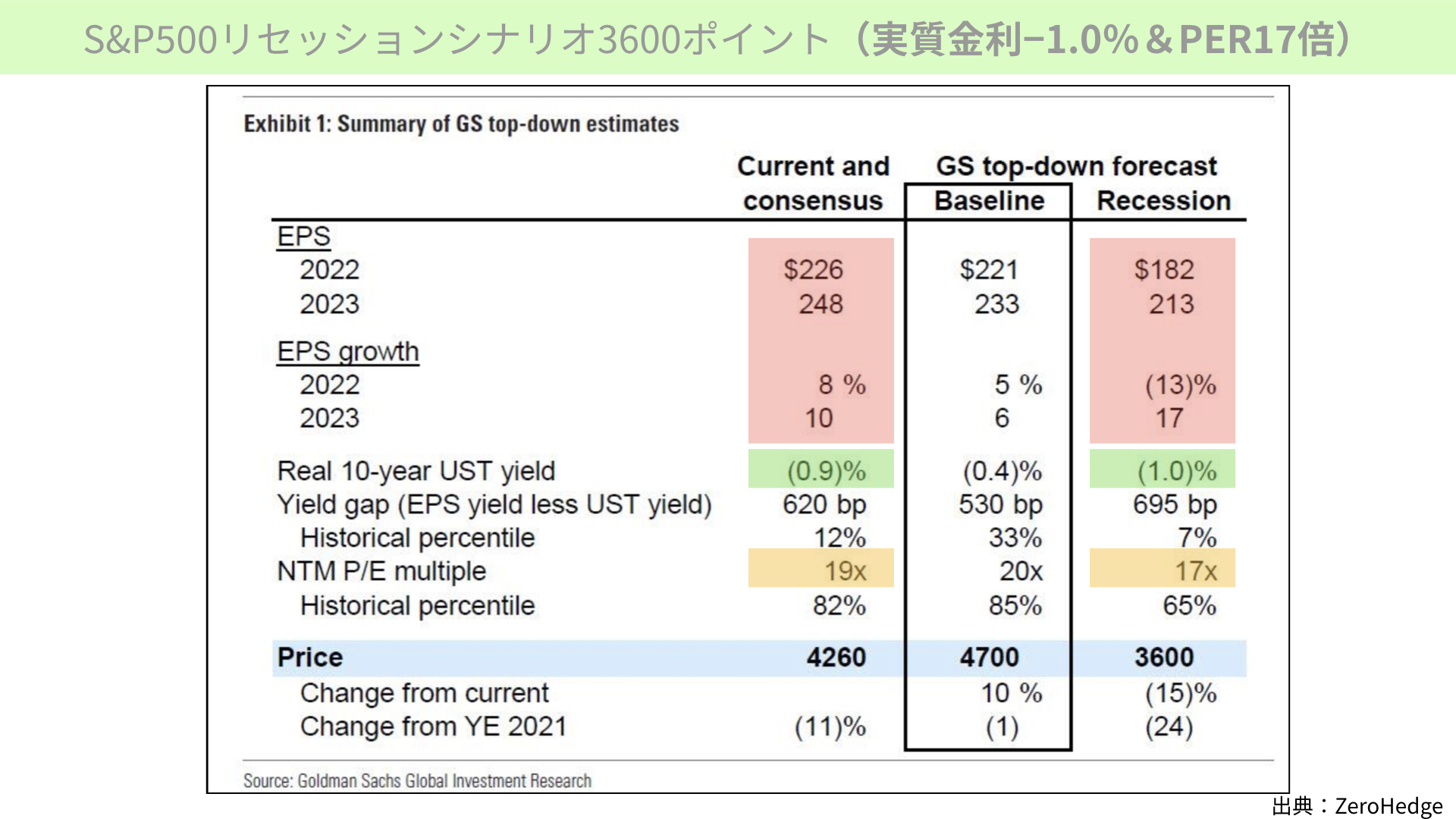

赤網掛け部分をご覧ください。今までのレポートでは2022年EPSが226ドル、2023年EPSは248ドルでした。それが今回のベースシナリオとしては、2022年EPSが221ドル、2023年EPSで223ドルまで下がっています。

さらに、EPSの成長についてです。今までは22年が8%、23年が10%でした。しかし、今回の新たな予想においては22年を5%、23年は6%と下方修正したことが、大きく話題になっています。

23年のEPS成長率は6%となっていますが、これはエネルギー企業がほとんどを占めています。元の文章には、エネルギー企業を省くと年間成長率は2%まで低下することが書かれていました。

ゴールドマン・サックスとしても、22~23年のEPS成長がかなり苦しい状況になってきたことは株価にとってもかなりのマイナス要因です。

にもかかわらず、今の4,200ポイント近くから年末の4,700ポイントまで株価が上がってくると予想している背景は何でしょうか。緑、黄色網掛け部分に注目する必要があります。

緑網掛けは、10年実質金利を表しています。これまではマイナス0.9%で推移すると思われていました。そのため、結果として黄色網掛けで示したPERは19倍を予想していました。結果として19倍×EPS226ドル=4,260ドルになっています。

今年の年末においては、実質金利が0.4%まで上昇しています。ただしPERは20倍になっているので、23年の233ドルに合わせて、20倍で4,700ドルになってくると予想しています。

実質金利がマイナス0.9から0.4%になったことで、PERが上がることに違和感を持つ方も多いかと思います。こちらをご覧ください。

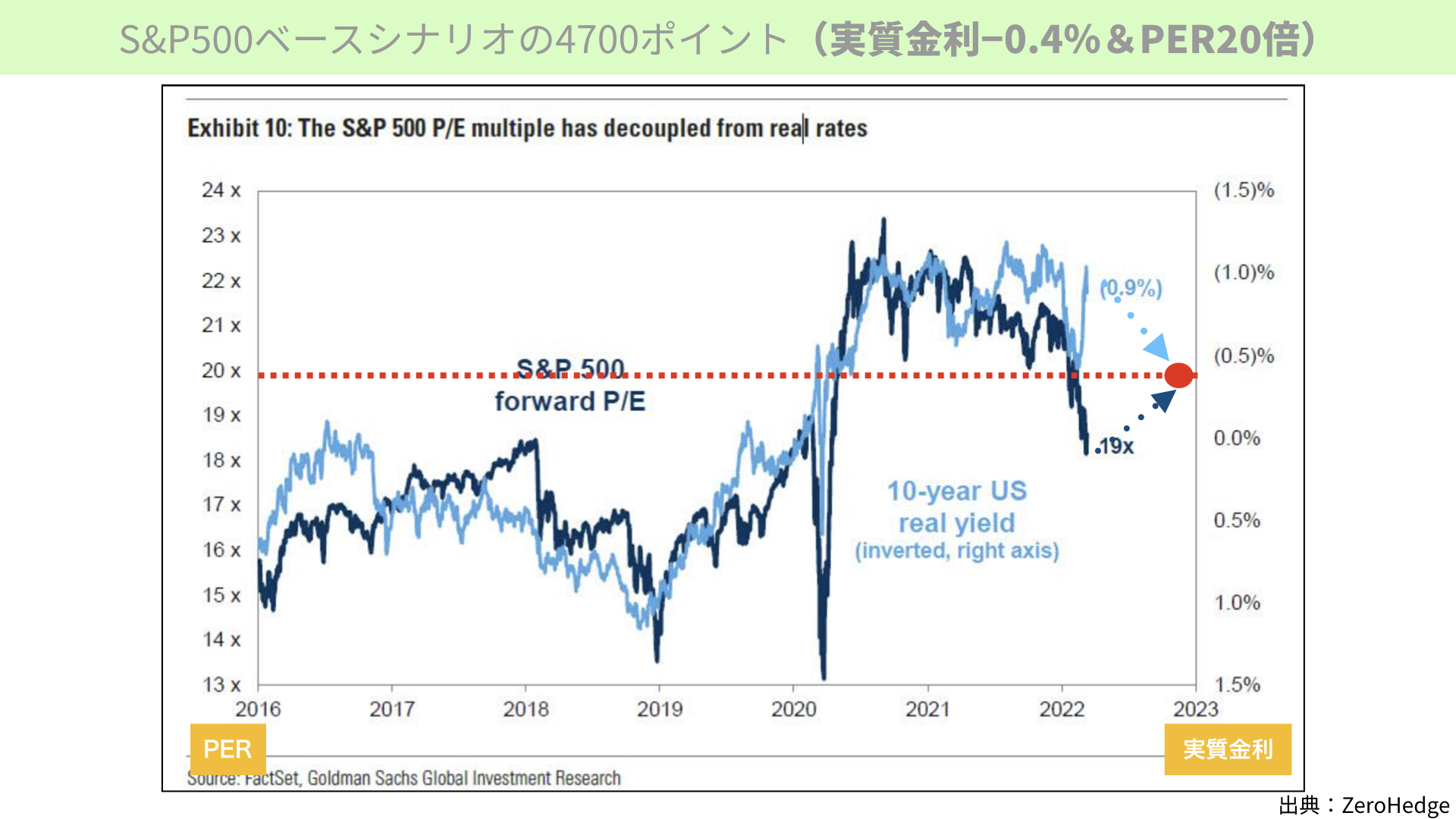

S&P500ベースシナリオの4,700ポイント(実質金利-0.4%&PER20倍)

実質金利とS&P500のPERは、かなり連動性が高いです。左の軸にあるのがPERの倍数。右にある実質金利は、かっこ付きがマイナス、ない方がプラスです。

2016年以降実質金利が低下するとPERが上がり、実質金利が上昇するとPERも下がる関係にあります。しかし、ここ2週間はそこに変化が生じています。(これは以前からお伝えしている通りです。)

水色の実質金利が今はマイナス0.9%まで下がっていますが、それに反するようにPERは低下しています。過去は正相関でしたが、今は全く逆の相関を取っています。

ベースシナリオでは、実質金利マイナス0.9%がマイナス0.4%まで上昇します。過去と同じような相関になり、PERは19~20倍の赤丸に戻ってくることとなっています。

今のように実質金利のマイナス幅が広がり、PERの低下は今後解消され、実質金利が上昇し、元の状態に戻ってPERが19~20倍に戻ると思われています。その結果、年末の4,700ドルほどがシナリオとして考えられるというのが、ベースシナリオとなります。

この実質金利とPERの関係が元に戻ることをベースにしているというのが、一つ目のポイントです。

S&P500リセッションシナリオ3600ポイント(実質金利-1.0%&PER17倍)①

次に見ていただきたいのは、ワーストシナリオです。左には今の予想、右が最も悪くなった数値です。右側では、22年のEPSが226ドルから182ドルまで大きく下がっています。23年は今の248ドルの予想から、213ドルまで下がっています。22年のEPSはマイナス13%の成長、23年は17%のプラスの成長となる予定です。

リセッションになればEPSが下がることは容易に想像がつきますが、もう一つ大きな問題があります。緑と黄色の網掛け部分です。

今は実質金利がマイナス0.9%ですが、ゴールドマン・サックスの予想によると、リセッション時にはマイナス1.0%で留まるとしています。金利を引き上げてもインフレが収まらず、実質金利が大きくマイナスの状態が続くことを示しています。

その実質金利がマイナスになった状態でも、PERは17倍を予想しています。これはどういうことなのでしょうか?

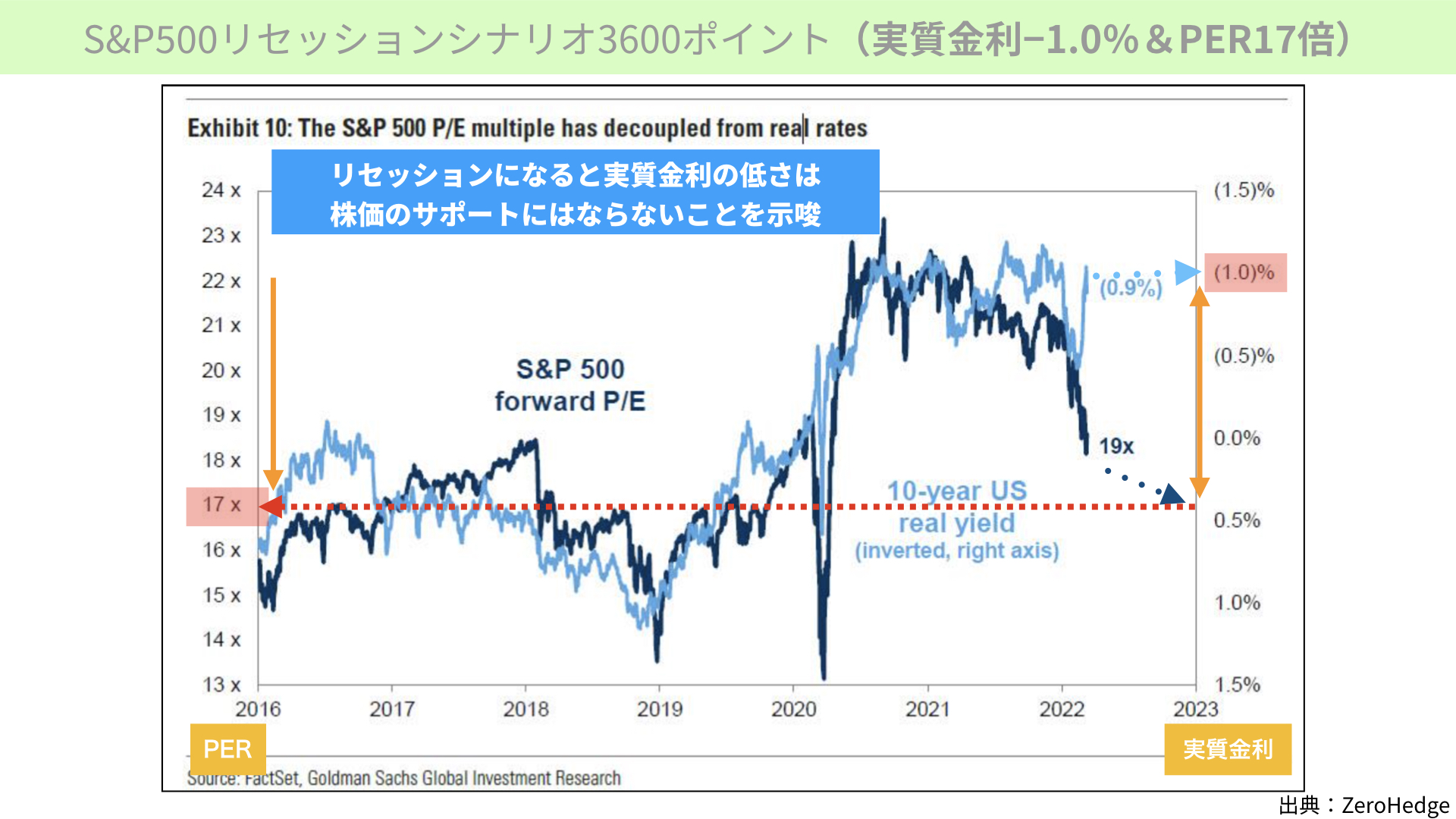

S&P500リセッションシナリオ3600ポイント(実質金利-1.0%&PER17倍)②

こちらを見ながらご説明します。

今、水色の網掛けの実質金利はマイナス0.9%となっています。しかし、これがマイナス0.1%で推移するため、ほぼ横に推移することとなります。

一方、PERは17倍になることを予想しています。ですから、濃い青線は下の方に推移し、左軸の17倍まで下がることとなります。通常、実質金利がマイナス1.0%だとすれば、PERは22倍あってもいいものです。しかし、実際には17倍程度で収まるとしているのです。

今まで実質金利がマイナスになると、より期待の高い株価に対してお金が向かい、実質金利のマイナスとPERの上昇は連動していました。

しかし、最近の地政学リスクの台頭、収まらないインフレによって、実質金利が低下しても株価の期待が追いつかず、PERが低下しています。株式からお金が逃げているということです。

今までは実質金利が低下すると、株を買っていいとの安心感がありました。しかし、今は実質金利が低下しても株価を買えなくなってきています。この状態はリセッションの関係に近付いてきていることが、実質金利と株価の関係から見てとれます。

ゴールドマン・サックスが言うように、実質金利が低いままでも株価のPERが低下することになれば、今後PERは低下し、EPSも低下する株式にとって苦しい状態になります。そのことをマーケットは警戒しています。

地政学リスクに関するニュースで一喜一憂する展開が続きますが、実際は今日申し上げた懸念がマーケットで中心になっています。慎重なポジションを作っていただければと思います。

今週の注目点

今週のスケジュール

大きな材料がそろっています。

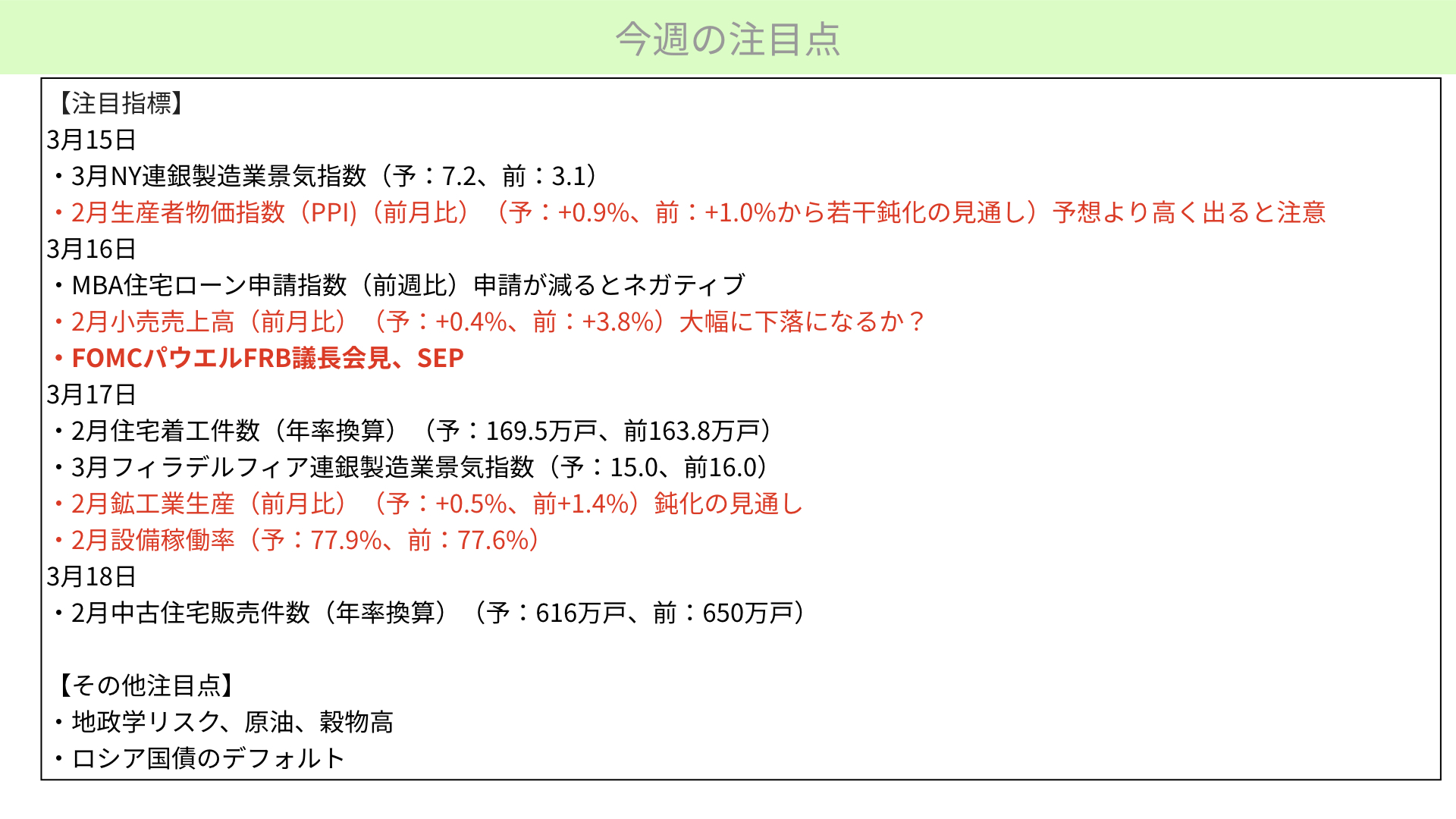

まず3月15日に生産者物価指数PPIが発表されます。予想は0.9%の増ですが、前月は1.0%のプラスでした。これが予想よりも大きく出れば、やはり物価が上がっていると思われることでしょう。

16日には小売売上高が発表されます。ミシガン大学の数字も悪かったですから、小売売上高が前月+3.8%から+0.4%まで大幅に下落すると予想すると言われています。もしも予想をさらに下回れば、マーケットはかなり動揺するでしょう。

同日、春一番の材料となるFOMC発表があります。金融政策は0.25%の利上げでしょうが、その他QTに関するコメントも含め、注目が必要です。

他にも、17日の鉱工業生産発表、設備稼働率で法人の企業活動がどうなっているかも発表があります。こちらも注目ポイントです。

残りは割愛しますが、住宅関連では住宅着工件数、中古住宅販売も発表があります。製造業ではニューヨーク連銀、フィラデルフィア連銀の製造業景況感指数が発表されます。

このようにかなり多くの材料がある中で、地政学リスクがどうなるかにも注目が集まります。原油、穀物価格の高騰がどうなるかも当然注目されます。さらにロシア国債のデフォルトの問題もあります。マーケットにはかなり不透明感のある材料がそろっています。

今日のまとめ

ゴールドマン・サックス証券は、S&P500の目標を4,900ポイントに下げています。セルサイドのアナリストレポートは、普通であれば買ってもらえるようなレポートを出すものです。にもかかわらず予想を下げてきていることから、かなり先行きに懸念を抱えていることが分かります。

さらにワーストシナリオにおいては、実質金利が低いままでも株価のPERが下がってくるとされています。株全体からお金が出ていくようなニュアンスが見てとれます。

さらにです。今まではPERの低下は十分に考えられるものの、EPSは成長し続けるとのベースがありました。しかし、ここに来てEPSの成長が鈍化していることを、改めて大手金融機関が認め始めています。

年始からお伝えしている通り、EPSの成長もかなり危ういです。今まではなかなか顕在化していませんでしたが、ここに来て頻繁にレポートで出るようになってきています。PER、EPSの両方が下がればより懸念感が高まりますので、いずれかの材料がプラスに転じるまでは慎重姿勢でいいかと思いますので、ぜひリスク管理にお役立ていただければと思います。

本日も最後までご視聴いただき、ありがとうございました。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル