今週PPI、CPIという物価に関する重要な指標が発表されました。この結果は皆さんもご存知だと思います。CPIが予想よりも少し上回ったこともあり、株価が下落する展開が続いています。

とはいえ引き続き下落トレンドが続いていると考えて良く、今後のインフレ動向がやはり気になるところでしょう。

米10年期待インフレ率が低下していて、米10年金利はまだ落ち着かないものの、一時期の3.2%から3%を切る水準となりました。金利下落が何を意味しているのかと、マーケット関係者からいろいろなレポートが出てきている状況です。

特に2018年10月以降の大幅な下落時と類似する部分もあるのではないか。もしくは違う部分もあるのではないかと言われています。今回の下落局面において、何が今後のきっかけになってくるのか。期待インフレ率を含めて比較したものを分析してお伝えしたいと思います。ぜひ最後までご覧いただければと思います。

[ 目次 ]

2018年下落局面との類似点

2018年10月以降の下落局面との類似点(1)期待インフレ率の低下

では、早速こちらをご覧ください。

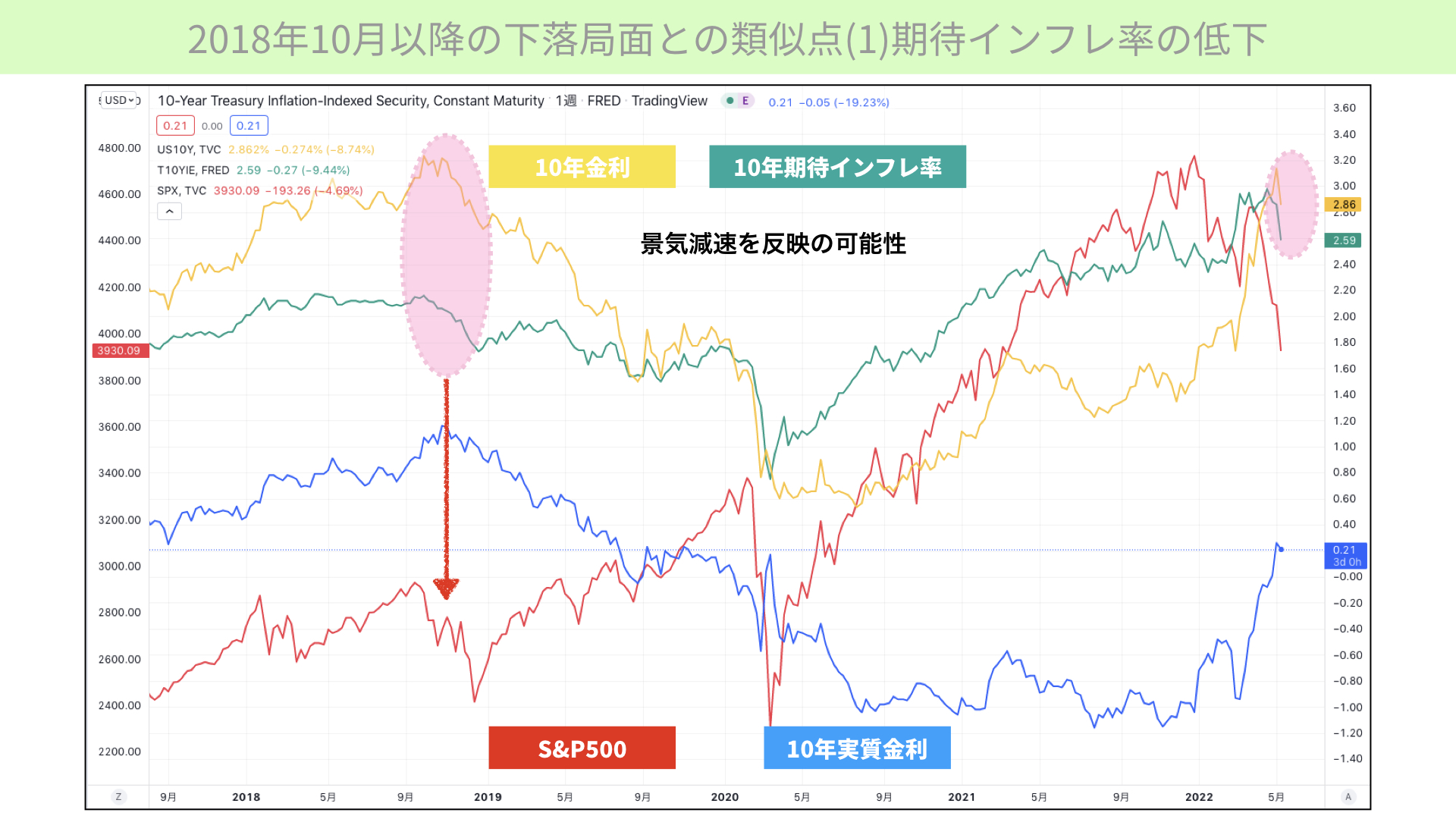

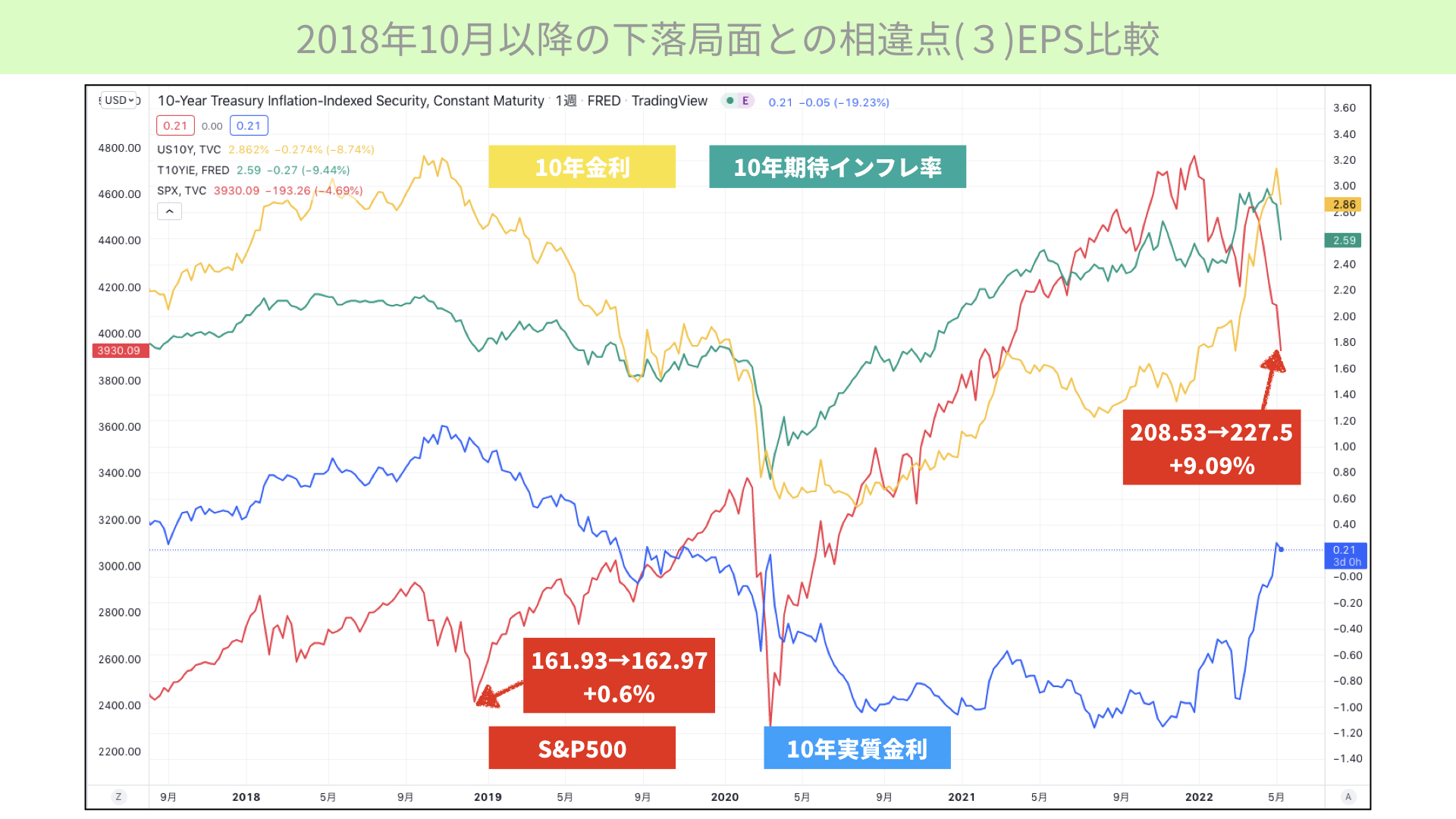

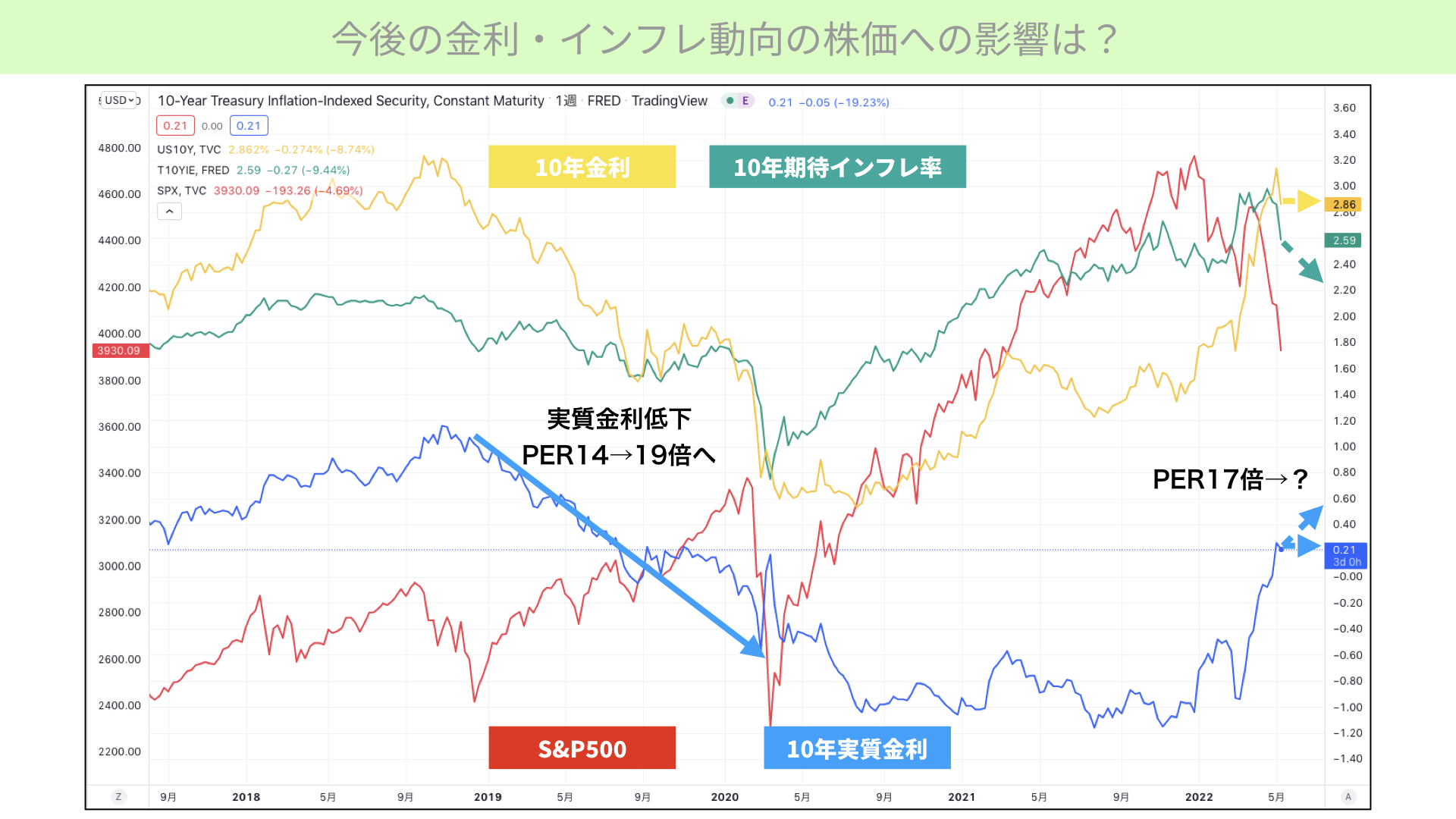

今回は複数のスライドは使用しますが、提示するチャートは同じものを使用します。最初にチャートの種類についてです。黄色線は米10年名目金利、緑が10年期待インフレ率、青が10年実質金利(10年名目金利-10年期待インフレ率)、赤線がS&P500です。

この四つの関係性を見て2018年10月と比較しながら、今後の株価にどういった影響があるかまで確認します。

こちらのスライドでお伝えする類似点は、赤い丸でくくったところです。冒頭でお伝えしたように、2018年10~12月までと同じように、今回も5月に入って期待インフレ率が下がってきています。

この下落が少し似ているのではないかということです。世の中ではインフレが高くなっていると話題になっている中、期待インフレ率が低下していることに少し違和感を持っている方も多いと思います。

実は、これはFRBが急速な利上げを行うことで景気の減速を招き、10年間で考えた場合に景気があまり良くない状態となり、インフレが下がるだろうと予測した動きになっています。

この緑の線の下落というのは、景気減速を表わしたものだとしてマーケットが警戒をしています。今まではインフレが高くなったことによって警戒をしていました。今回インフレ率が下がってきたというのは、景気減速をいよいよ織り込んできているのかとして懸念しているのです。

左の方、2018年10~12月にかけての期待インフレ率下落時は、赤矢印で示したようにS&P500も大きく下落しています。こういったところが少し類似点としてあるのかとして、警戒感が高まっているとまずは思ってください。

2018年10月以降の下落局面との類似点(2)下落率

類似点の二つ目です。

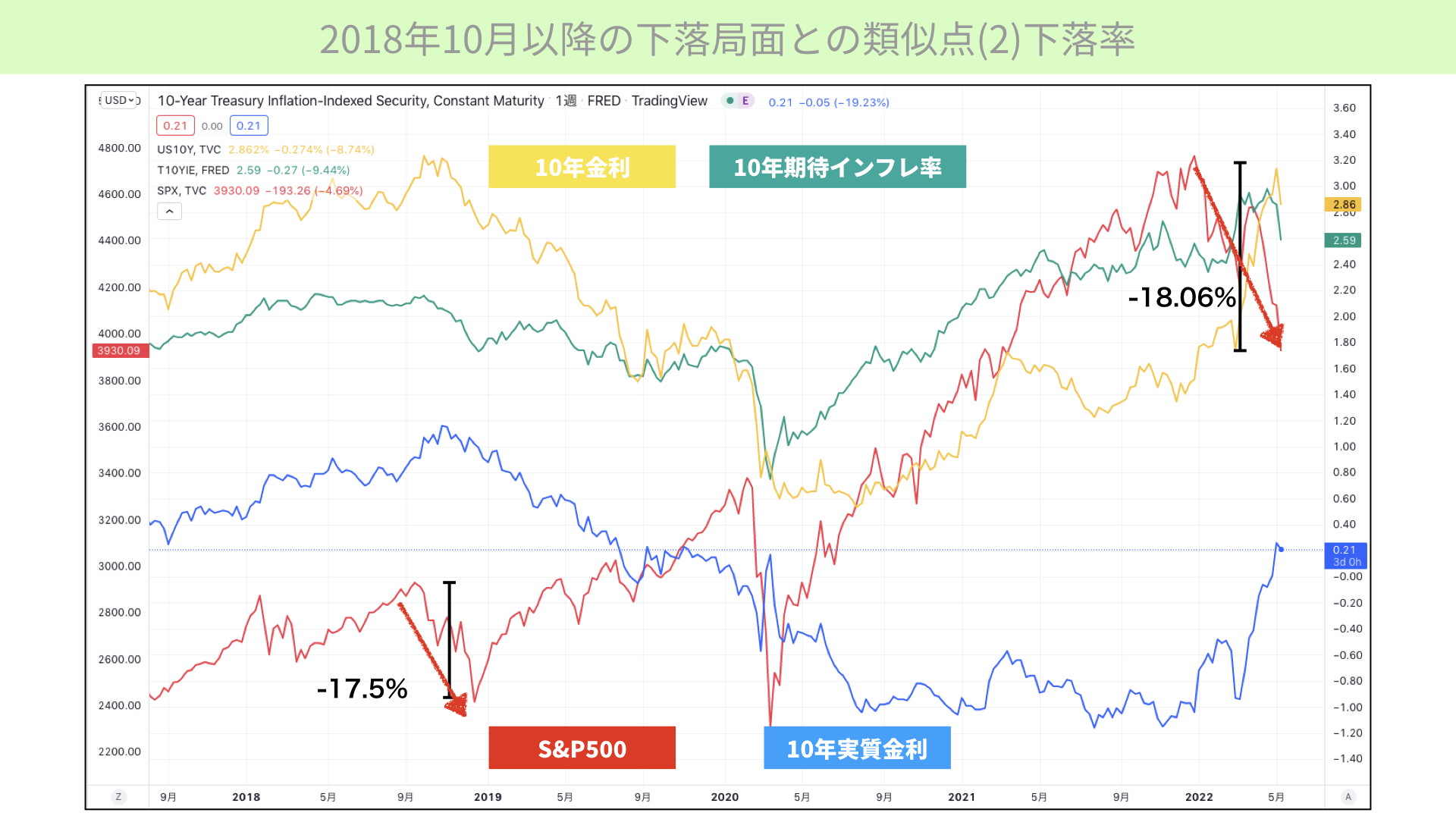

下落幅もかなり似通った状態になっています。2008年10~12月のクリスマスにかけて17.5%も下落したため、マーケットはかなりざわつきました。約18%ということで、下落もよく似ています。

前回2018年は景気減速を受けながら下落したわけですが、その後赤線を見ていただければ分かるように、見事な回復基調になりました。途中でコロナショックを挟んではいますが、大きく上昇したわけです。ですから、今回17%近くお互いに下がった状況は、底打ちの%としては十分なのではないかと考えている方もいるかと思います。

しかし、これらとは相違点があります。下落率で今回もリバウンドするとの期待を持つのは少し危険だと思っています。では、どういったところが相違点なのでしょうか。

2018年下落局面との相違点

2018年10月以降の下落局面との相違点(1)パウエルプット

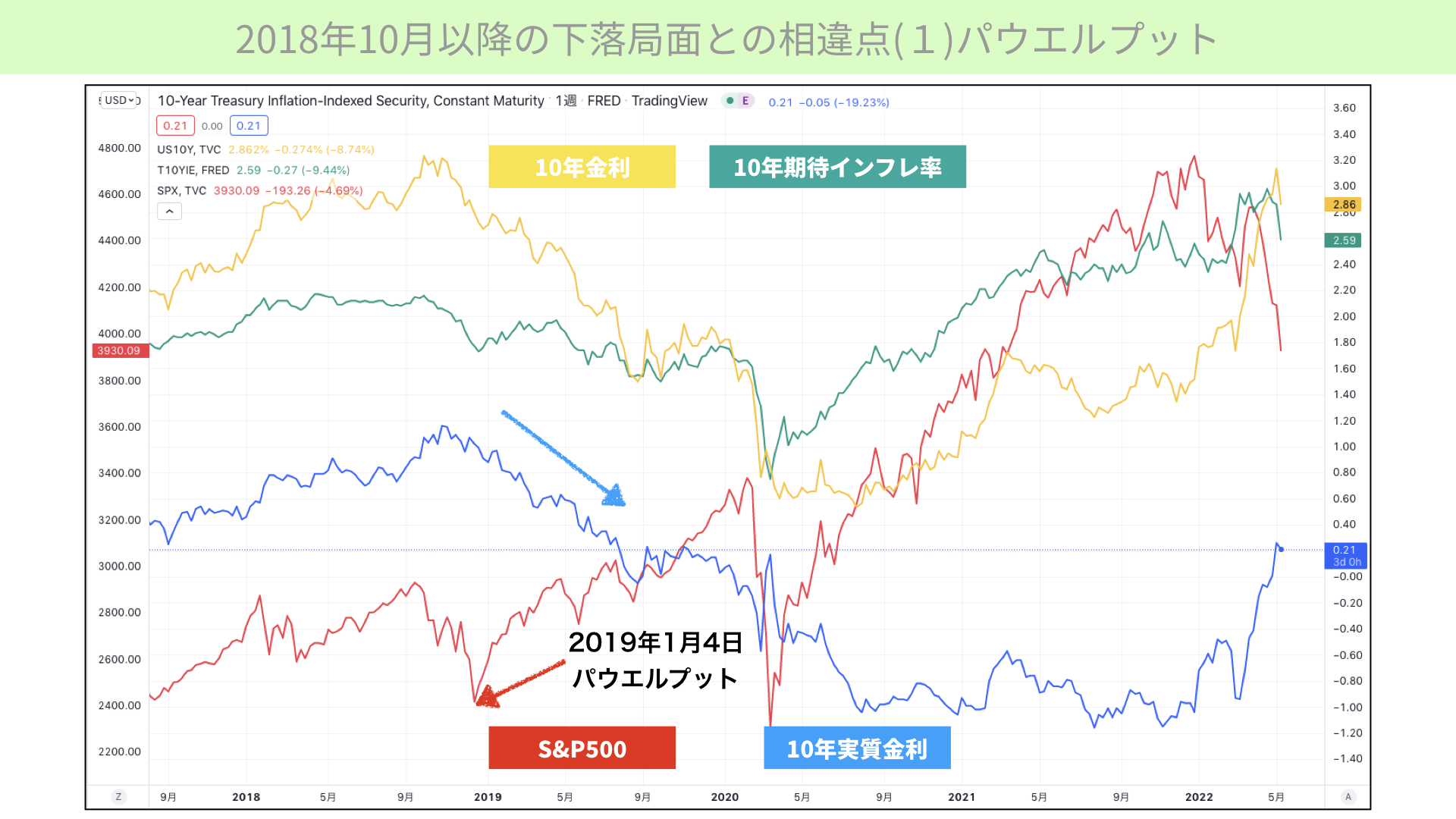

2018年10月から先ほど言ったような下落が始まりました。

2019年1月4日、FRBのパウエル議長がずっと利上げ、QT(資産売却)を行っていたものについて、マーケットの下落を受けてQT、利上げを慎重に考えると発言しました。いわゆるパウエルプットです。その瞬間から株価が大きく反転しました。

その結果10年金利が下落し、期待インフレも下落。差が縮まったこともあり実質金利も低下しました。QTについて柔軟に対応する、政策金利の見通しも変えるということだったので、10年名目金利の下げの方が大きくなり、実質金利が大きく低下していきました。このように青い実質金利の低下に伴い、株価が大きく上昇したというのがパウエルプットと言われるものでした。

では、今回その状況があるのでしょうか? まだパウエルプットを出せるような、QT、利上げを止める兆候が見えないというところは、まず相違点として考えていただきたいと思います。

2018年10月以降の下落局面との相違点(2)PER比較

二つ目の相違点です。

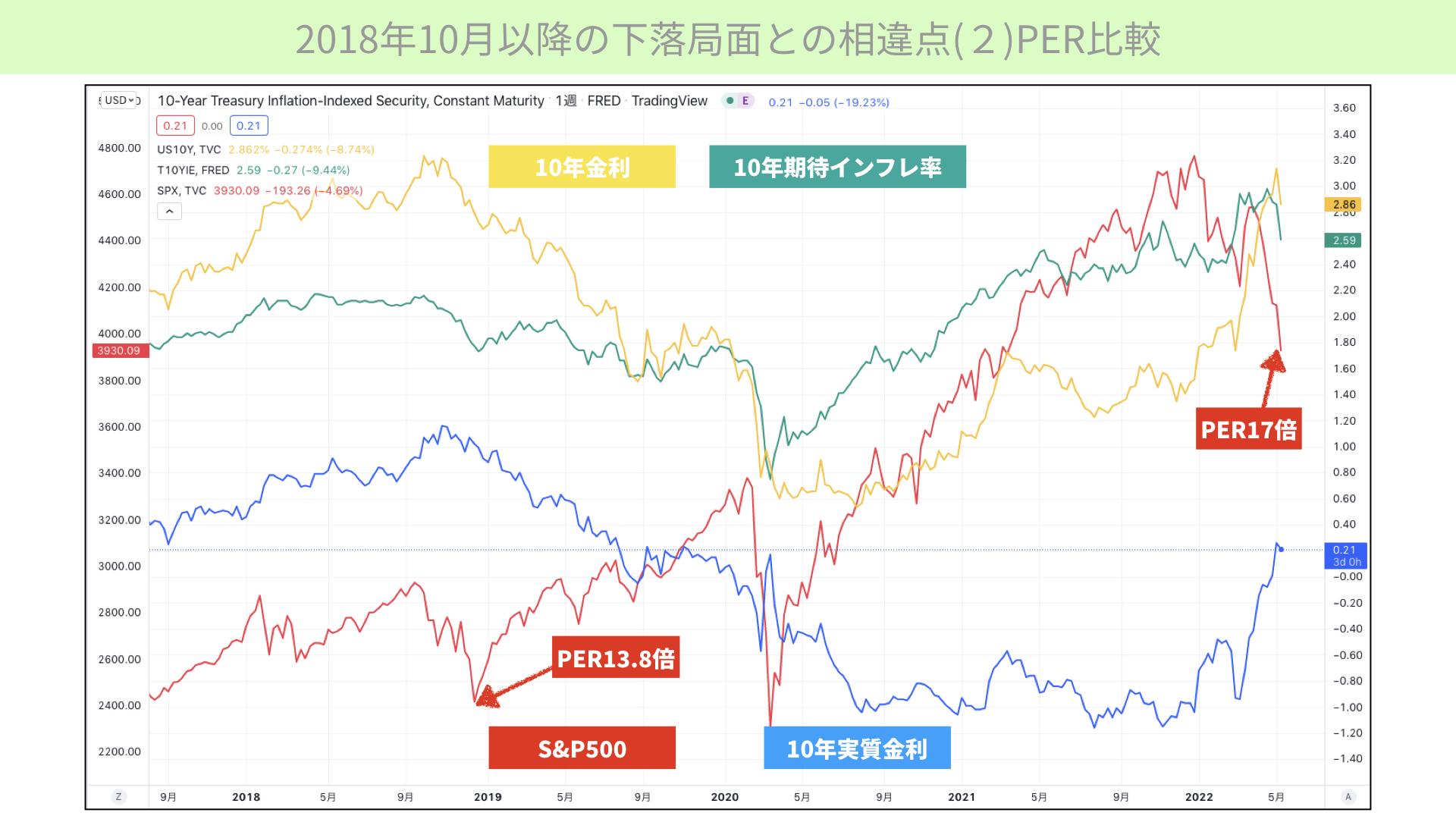

底打ち時のPERが違っています。前回の動画でもお伝えしましたが、改めてお伝えしたいと思います。

前回2019年頭に底打ちしたときは、PERが13.8倍でした。今は17倍となっています。下落率としては18倍近くと同じですが、PERとしてはまだ底打ち水準から見ても、19年頭の方がまだ優位性があったところに注意が必要です。

2018年10月以降の下落局面との相違点(3)EPS比較

三つ目の相違点です。

今の方が状況がいいことです。こちらはEPSです。EPSが2019年の頭から1年後の予想EPSが161.93ドルから162.97ドルと、0.6%しかEPSの成長は実際にありませんでした。

ただ、現状は昨年末から今年末にかけてのEPSの成長が208.53ドルから227.5ドル。9.09%EPSの成長率があります。EPSに関して言えば、今の方が良い状況です。下落率とEPSの成長率を比較すると、今回買いだと考えている方も一部いるかと思っています。

冒頭でお伝えしたように、マーケットとしては期待インフレ率、10年名目金利のちょっとした下落が気になっているとマーケットでは言われています。これが今後どうなるのか、今までの流れも踏まえてトータルで見ていきたいと思います。こちらをご覧いただければと思います。

今後の金利・インフレ動向の株価への影響は?

今後の金利・インフレ動向が株価にどういう影響を与えるかです。まずは右の方をご覧ください。

10年期待インフレ率について、予想部分を点線で書いています。こちらは、多少落ち着いてくる可能性があると思っています。PMIやISM製造業指数で芳しくない状態が続いています。CPIやPPIについても高止まりしているものの、大きく上昇する局面から、少し高止まりに来ています。10年期待インフレ率は低下傾向にあるかというのが、一般的なコンセンサスとなるかと思われます。ですから、緑の矢印は下向き、もしくは良くても横ばいとなるでしょう。

一方10年名目金利、黄色線は今2.8%台まで下がったり、3%に上がったりを繰り返しています。金利は大きく下がってくるとは、直近では考えづらいと思っています。

6月FOMCにおいて、恐らく金利見通しを引き上げてくる可能性があります。ターミナルレートもマーケットで今3%を超える水準で考えています。一時期ピークとして政策金利を3%まで引き上げてくることを考えると、大体同じような金利に収斂すると言われている米10年金利が3%近くに張り付いてもおかしくありません。

また、各金融機関のレポート等によると、3.5%ぐらいまでは十分にあると意見として聞かれています。この黄色い矢印に関して今は少し下落していますが、10年期待インフレ率と同じように大きく下落するというのは、今のところ少し考えづらいのかとマーケットのコンセンサスになってきています。

10年の名目金利引くことの期待インフレ率がこのような動きをすると、青い線、実質金利がどうなるのかです。矢印に書いたように、横ばい、もしくは上の方に上がっていく、実質金利が上昇するのではないかというのがマーケットの予想となっています。

実際にQTを行うと、10年の債券を売ってくることになります。実質金利の上昇が少し考えられます。株価にとってはあまりプラス材料とはなりません。

左の方をご覧ください。2019年頭に実質金利が低下した局面がありました。約1%のプラスから、マイナス0.5%まで大きく下落した局面です。このとき実質金利の低下により、PERが14倍から19倍と大きく成長しています。EPSの成長はほぼない状態で、PERが5倍上がったため株価を押し上げたというのが実質金利によって行われたのです。

今回はEPSの成長があるものの、PERが17倍に留まる、もしくは大きく上昇し得るのでしょうか。そこは少し無理があるかと思います。良くてもPERは横ばい近辺から前後1~2倍となってくるとすれば、大きな株価のジャンプアップは難しいかと、過去の動向から分かってきました。

最近金利が少し低下気味で期待インフレ率が低下していることを受け、2018年と類似しているのではないか。底打ちサインなのではないかとの声が聞かれています。一方で、まだまだとの話も聞かれていました。そのため、今回はそれをテーマに取り上げ、2018年との類似点、相違点を見ていただきました。

一番皆さんに気にしていただきたいのは、実質金利がこれからも上昇する可能性が名目金利の高止まり、期待インフレ率の低下が起こり得るような状況で、かつ2018年の実質金利が大きく下落し、株価が大きく下げた時にはパウエルプットが行われていました。あのときは利上げを16年からスタートし、最終局面に入っていたので利上げを見送り、QTをスタートしていたので止めると言ったのです。

今回に関しては、まだ利上げをスタートしたばかりです。QTについてはまだスタートもしていません。パウエルプットを期待できる状況かというと、インフレの状況もさることながら、政策的なところもあります。そういった状況にはないとなると、今後実質金利上昇する可能性も十分にあります。株価については、来週以降も引き続き軟調な展開が続くのではないかということを前提に、マーケットに臨んでいただければと思っています。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル