27日、ザラ場中S&P500が直近高値から20%以上下落し、ベアマーケット相場入りと盛り上がりました。

最終的には終値ベースで18.3%程度のマイナスに留まってはいるものの、今後ベアマーケットに入っていく可能性があると、マーケットは懸念を高めています。

今後ベアマーケットがどうなっていくかを考えるにあたり、今の需給環境、ハイイールド債券の金利が今後どこまで上昇するのか。マージンデッドが今どういう状況にあるか、今週のスケジュールなども見ながら、どう影響するかを考えたいと思います。ぜひ最後までご覧いただければと思います。

[ 目次 ]

過去のベアマーケットについて

第二次世界大戦後のベアマーケット

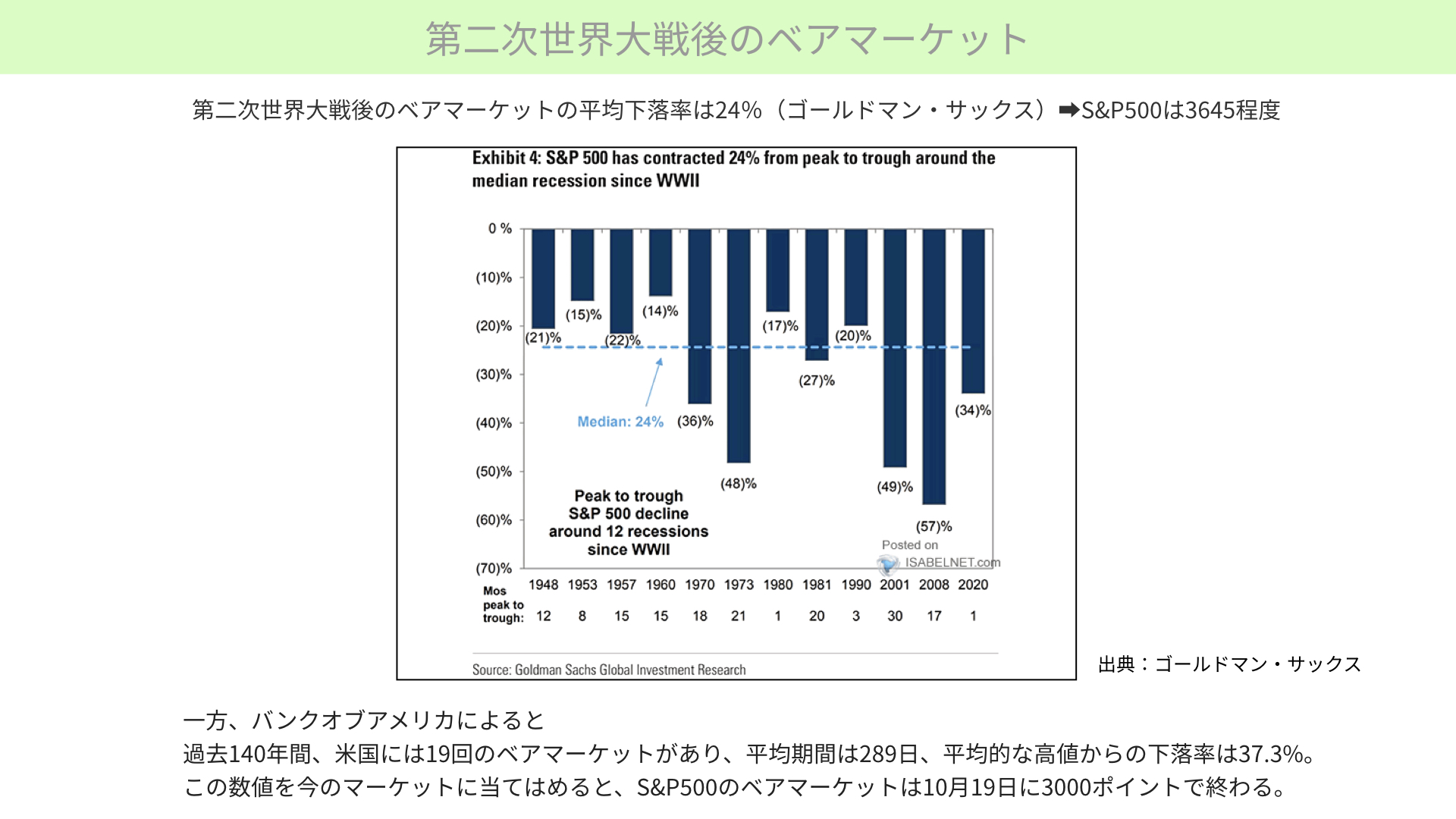

こちらは、ゴールドマン・サックス証券が出したレポートの一部です。第二次世界大戦後のベアマーケットの平均下落は約24%だったと表しています。各ベアマーケットにおける下落率を表していますが、2001年、2008年は特に大きく下落したと確認できています。

ただ、平均では24%とのことです。直近高値から24%下落したところを見ると、S&P500は3,645となっています。今回ゴールドマン・サックス証券が3,600程度で下値になるのではないかと言っている根拠は、こちらかと思われます。

バンク・オブ・アメリカのレポート

バンクオブアメリカは、さらに長い期間を取って調べています。過去140年間を見ると、アメリカには19回のベアマーケットがあったそうです。平均289日ベアマーケットが続いたようで、高値からの平均的な下落率は37.3%でした。今回の下落数値を当てはめてみると、S&P500のベアマーケットは10月19日に終え、3,000ポイントまで下落するとのレポートまで出しています。

これから見てもお分かりの通り、過去の下落率から見ると今の3,900ポイントは、ベアマーケットに入るとまだまだ大きく下落する可能性があると、マーケットは警戒しています。

過去の事例はそうだったとしても、今置かれている状況はどうなのでしょうか。そこを把握しておく必要がありますので、まず皆さんに見ていただきたいのが、少し気になる動きをしているハイイールド債券です。

現状分析

ハイイールド債券の金利が急上昇

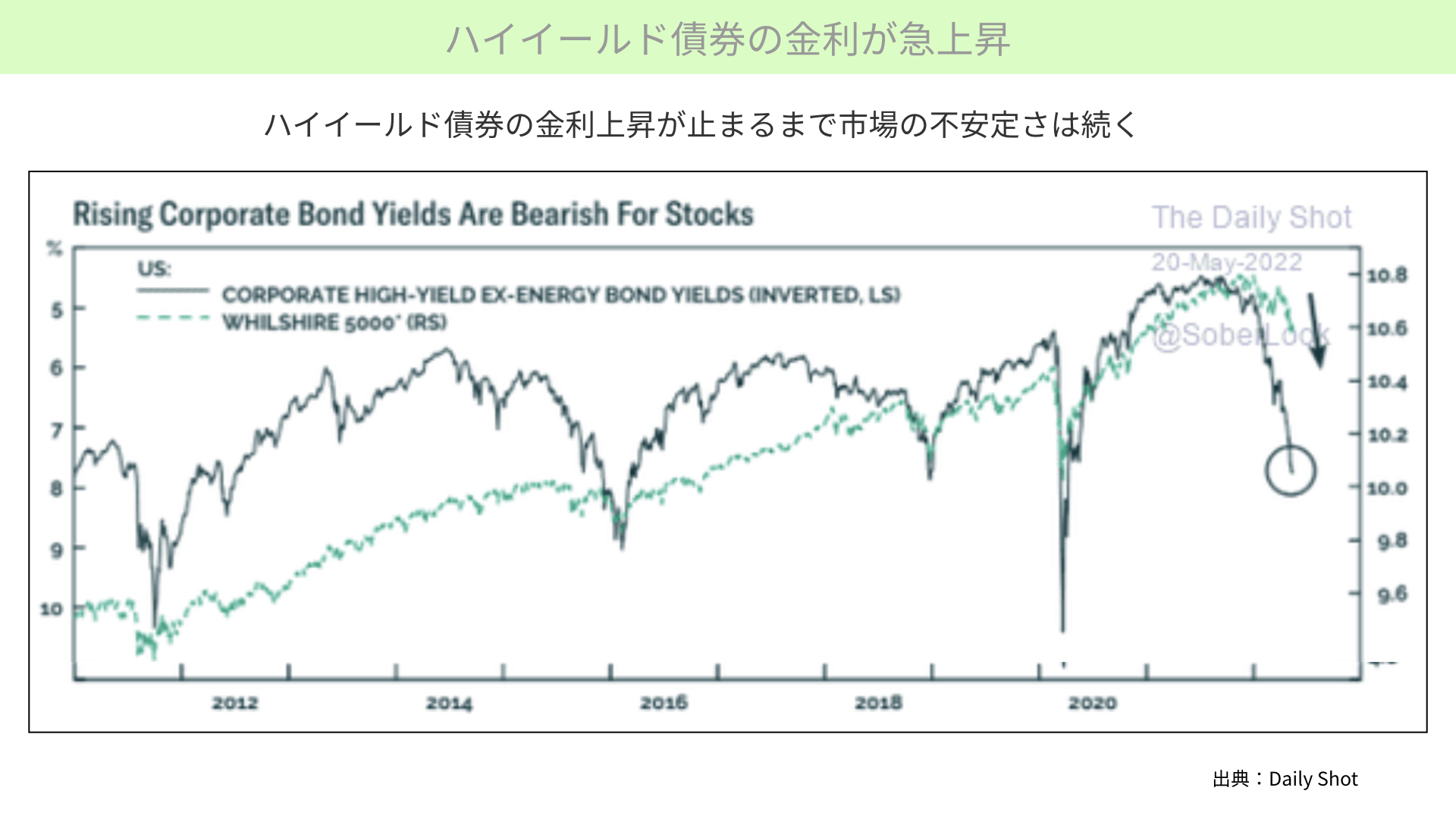

こちらはハイイールド債券とWHILSHIRE5000と呼ばれる全米株を比較したものです。濃い線がハイイールド債券の利回りで、左の逆数の目もりが数値となっています。ですから、こちらのチャートが下に向かうことは、ハイイールド債券の金利が上昇していることを表します。

一方緑の線は、下に下がると株価下落を表します。ハイイールド債券の金利が下に向かっている(金利が上昇している)状況では、株価は大きく下落する傾向があることが分かります。今回は株価下落に先行して、大きくハイイールド債券の利回りが上昇していることが分かっています。

ですからこちらは、今後株価が大きく追いかけていく形で下落するのではないかと警戒が必要だと、示唆したチャートとなっています。

ハイイールド債券は基本的に、景気が悪いときに大きく下げる傾向があります。つまり金利が上がる状況にあります。景気が悪くなると銀行がハイイールド債券を出す低格付けの企業に資金の融資をしません。もしくは稼ぐ能力が低く倒産する危険性があるとして、機関投資家を中心として債券を避けて売却します。その結果金利が上昇する傾向が特徴としてあると言われているのです。

金利上昇がある程度で止まれば、株価が反転することもあります。そこで、どの程度までハイイールド債券の金利が上昇すると、上昇一服として反転するのかを見ていきましょう。

ハイイールド債券の金利のピーク目途は?

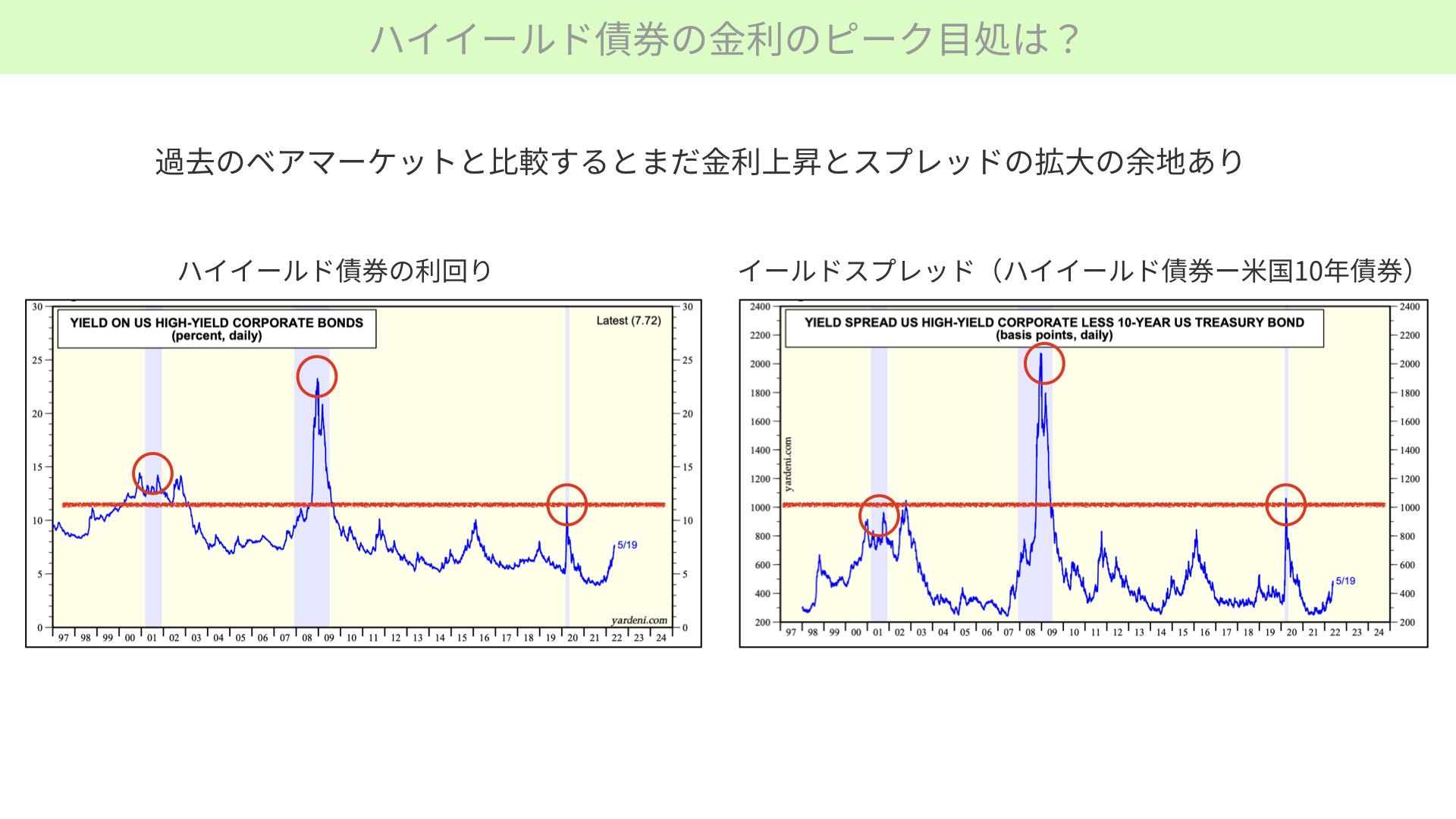

左はハイイールド債券の利回りを表したものです。赤丸は過去の大きなリセッションとなります。見ても分かる通り、1997年から取ったものから言えば、ITバブルの2000年、2008年、2020年の三つの局面でハイイールド債券の利回りは12%を超えるところまで上がりました。

その後反転していることを考えると、今のハイイールド債券の平均利回りが7.72%ですから、今後約5%上がらないとハイイールド債券の底打ちは確認できないと、過去の事例からは言えます。

次に右のチャートをご覧ください。ハイイールド債券から米10年金利を引いたイールドスプレッドがどうなっているかを表したものです。

過去3回のリセッション局面においては、ハイイールド債券-米国10年債券の金利差が10%を超える状況にならないと、マーケットは落ち着かない、反転しなかったと分かっています。

今のスプレッドの状況は5%程度です。これが5%近く広がらないと難しいことになります。米10年金利は今3%近くです。これが4%、5%と上がっていくことは、今の状況からは少し考えづらいです。そのことを考えると、米10年金利が3~4%に留まったとき10%広がるということは、ハイイールド債券の今の7.72%が13~14%まで上がることがあれば、そのときに大きく反転する可能性があるところまでは、まだ金利上昇が留まらない可能性があると注意が必要です。

ただ、これは金利上昇するということではありません。下値目途としてのハイイールド債券の上昇はまだ止まっていません。株価はそれにつられて下がっていく可能性があると、マーケットは感覚として持っています。

株式を投資している皆さんにとってみると、ハイイールド債券の金利が上がっているとニュースが出ている瞬間は、まだ株価は底値をなかなか固めづらい状況です。今後の参考にしていただければと思います。

マージンデッドの現象が需給環境を悪化させている

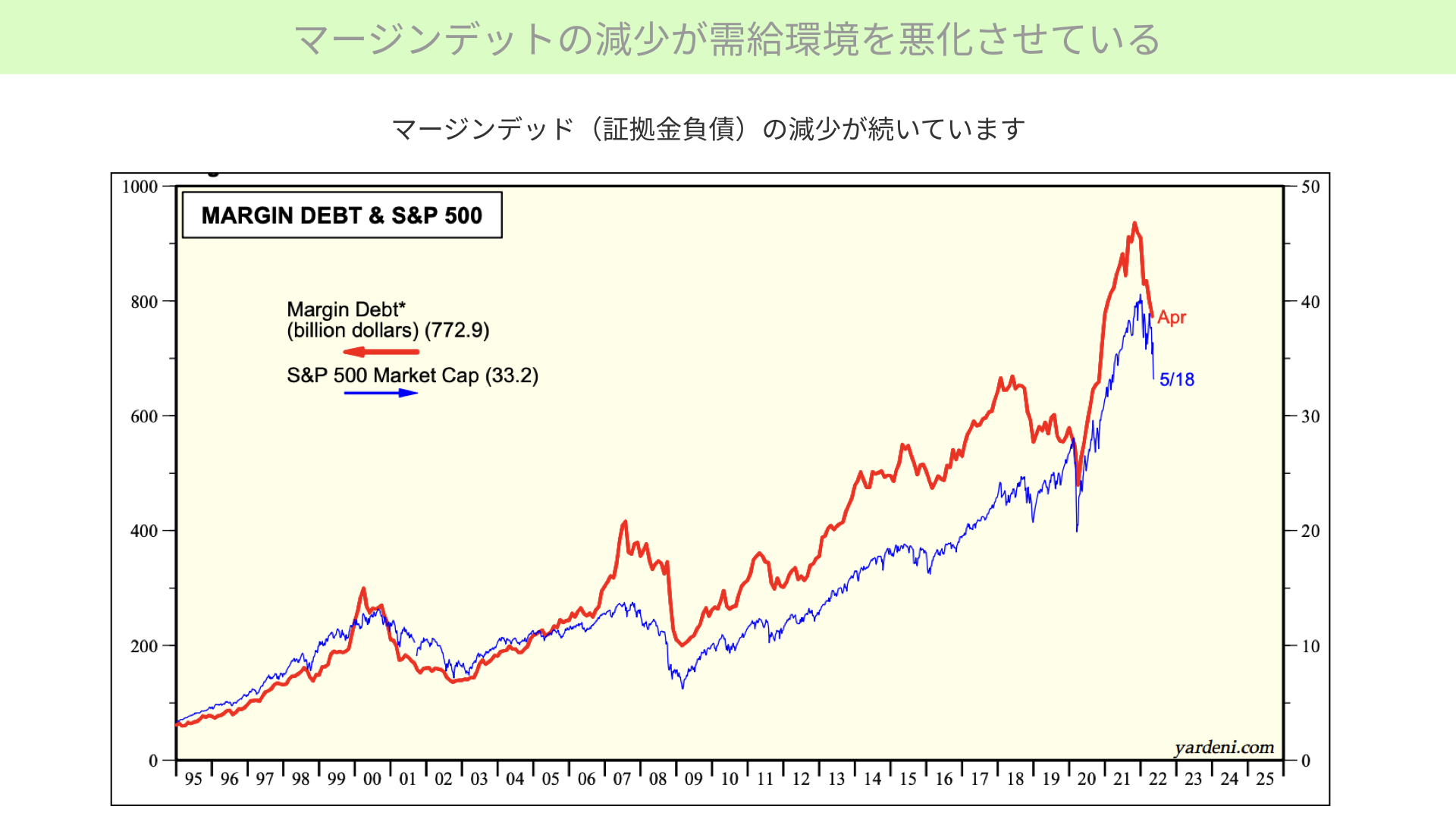

次にこちらをご覧ください。こちらはマージンデッド(証拠金負債)です。マージンデッドは、株価が大きく上昇する局面においては、投資家が銀行からレバレッジをかけて株式に投資することで株価が大きく上昇する要因となります。

赤がマージンデッド、それと連動する青いチャートがS&P500です。今回は昨年後半からピークアウトし、マージンデッドがどんどん減っています。仮で投資した株価が下がると証拠金の返済に支障が出てきます。そうなれば、なるべく早く株を売り、証拠金負債を返そうとの動きが次に起こります。その結果株価がどんどん下がってきているのです。

こういった流れがいつまで続くのかも、今後の株価に大きな参考になります。赤いマージンデッドが下がり続けるのであれば、S&P500も下がり続ける可能性があります。そこでどこまでマージンデッドが減る可能性があるのかを、次に見てみましょう。こちらをご覧ください。

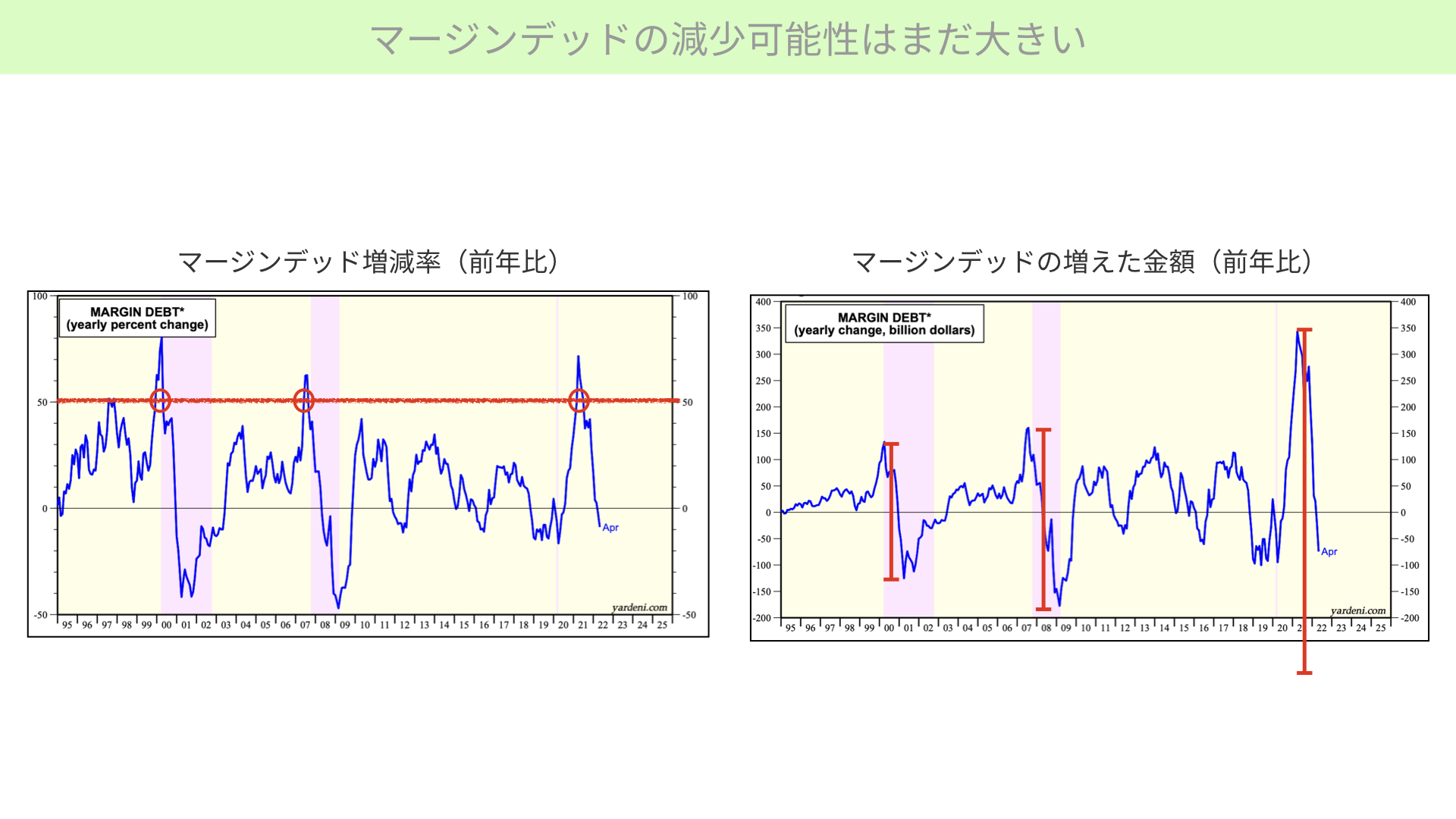

マージンデッドの現象可能性はまだ大きい

まずはマージンデッドの増減率です。これは1年前に比べてどれだけマージンデッドが増えたかを示したものとなります。赤丸は昨年に比べ大きく借り入れが増えた瞬間、その後急激に減った瞬間を示しています。

株価が終盤にかけて非常に大きく上昇したとき、お金を借りて株式に投資する人が増えたという状況がピークアウトの前兆として見られます。前年対比50%を超えてから下落した後は、大きくマージンデッドが減るというのは以前お伝えした通りです。

ピンクの網掛けを見ていただければ分かるように、50%を超えて増減したものが減ってきた後は、大きくマイナスに転じます。その際に前年対比で40~50%マージンデッドが減って、初めてマーケットが落ち着いてきます。いわゆる膿を出すような状態になるのです。

今の状態は、まだマージンデッドの下落率が5~10%マイナスぐらいに収まっています。これは4月のものなので、5月の数字が出てくるとどういう状況かは確認が必要ではあります。ですが、マージンデッドの減少余地は十分にあるというのが、率からは分かってきました。

次に右のチャートをご覧ください。こちらはマージンデッドの額を表しています。過去のリセッション、もしくはベアマーケット時を見ると、増えた分だけ吐き出すということを過去繰り返しています。

今回も350ビリオン増えたところに対し、まだ前年対比で100ビリオンも減っていません。さらにマージンデッドの額が減る可能性があると、こちらのマージンデッドからは分かってきました。

ここから分かる通り、マージンデッドにおいてもまだまだ証拠金を返すため株式に売却し、そこに充当する動きが続いてくる可能性があります。そこから考えると、需給環境としてはまだまだ難しい状況だと一つ言えるでしょう。

市場のセンチメントと個人投資家協会(AAII)

さらにこちらをご覧ください。こちらは、市場のセンチメントと個人投資家のポジションにギャップがあると示したものです。

オレンジ線は個人投資家協会が出している、個人投資家の株式の割合です。右で70%ほど持っていることが分かります。まだまだ高い保有割合を維持していると、オレンジのチャートからは分かります。

一方、市場のセンチメントはどうでしょうか。こちらはミシガン大学の消費者信頼感指数をベースにしたものとなります。こういった消費者心理は非常に低下している状況にもかかわらず、株を多く個人投資家が保有していることに注意が必要だと伝えています。

過去の流れからいくと、市場のセンチメントが悪化すれば株を売るのが普通です。ですが、まだ株を多く持っている状態なので、もしも市場のセンチメントが今後も悪化し続けるようなことがあると、株価は売却せざるを得ない状況となります。そういった売り圧力にも注意が必要だと、こちらからは言えます。

今までなかなか需給関係では難しいという話をしてきましたが、一方、少しは変化の兆しが確認できています。こちらご覧いただければと思っています

インフレ動向

一方で最近はインフレに対する過度な懸念は落ち着きがあります

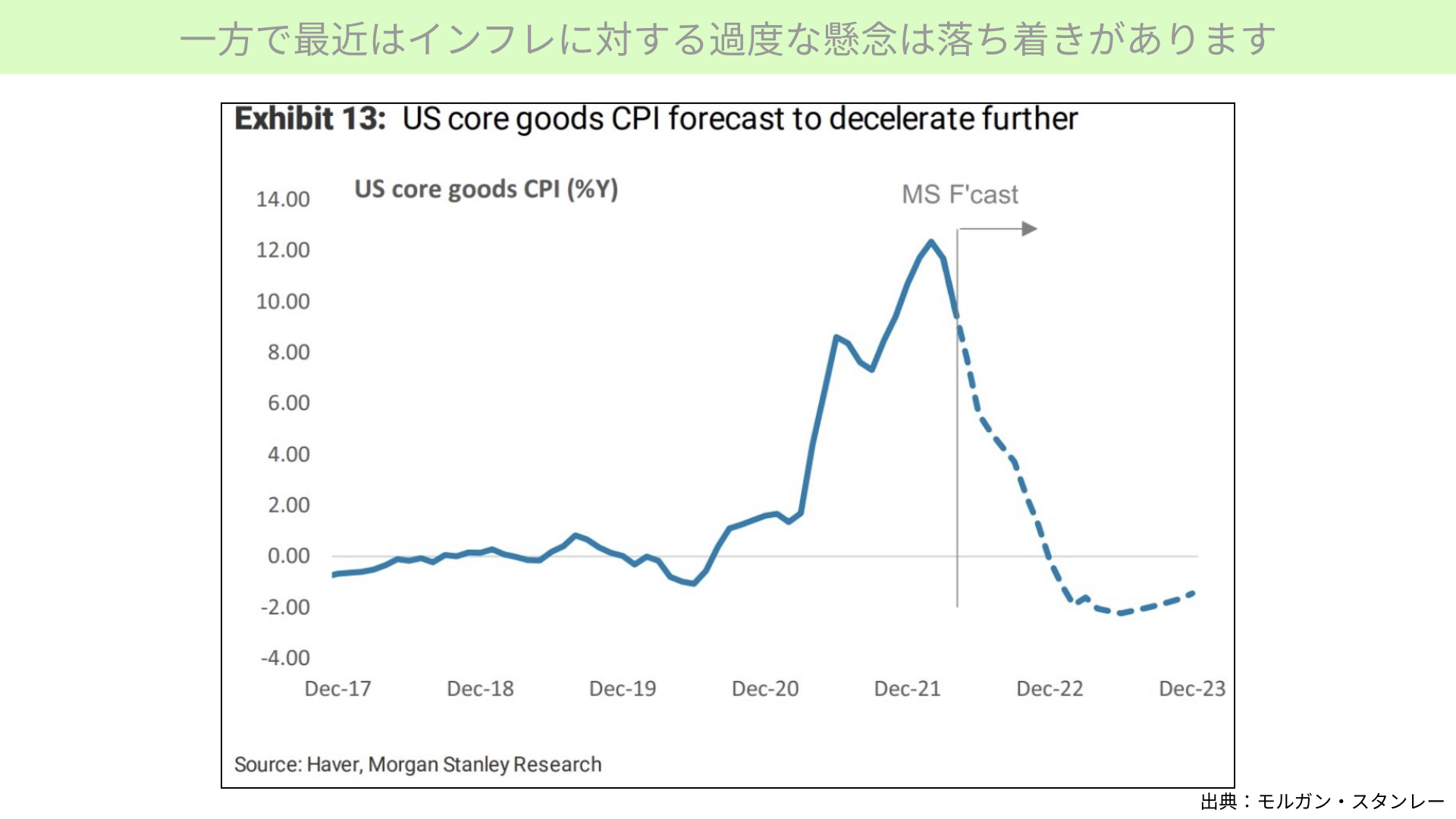

こちらはモルガン・スタンレーが出しているコアCPIの見通しです。今回1年以上前からインフレの懸念を示したのが、モルガン・スタンレーでした。CPIが大きく上昇してくる、FRBのインフレ予想は甘いと言ってマーケットに警笛を鳴らしたわけですが、今回は今後CPIが落ち着いてくると発表しています。

特に今年末ぐらいにはCPIは前年比0%成長程度になってくるので、非常に鎮静化できているとしています。

ここからも分かるように、実はマーケットとしてはここ2週間ぐらい、CPIの減速が出てくるのではないかと一服感が出てきています。これ以上にどんどん上がっていくという状況から、高止まりするかもしれないものの、以前ほどマーケットの脅威ではなくなりつつあるというのが実は浸透してきています。

その結果、金利動向も影響を受けています。こちらをご覧ください。

一方で最近はインフレに関する過度な懸念は落ち着きがあります

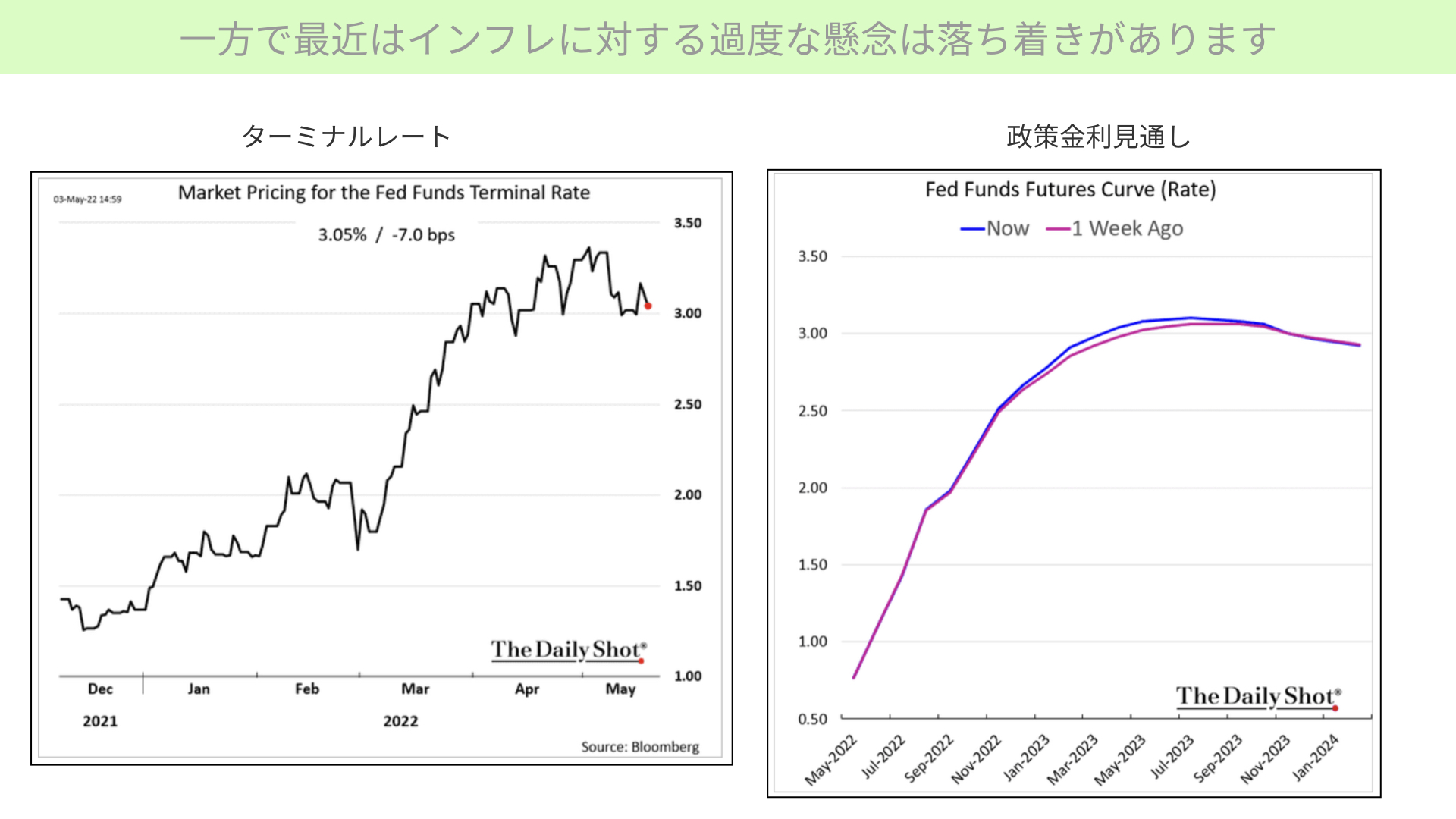

こちらはFRBの政策金利引き上げの上限です。一番高いところでどこまで金利が上がるかをターミナルレートと言います。5月上旬は3.4%程度まで金利を引き上げてくるのではないかとの予想がありましたが、今は約3%まででいいのではないかというものまで下がってきています。

つまり、経済減速が起こりそうで企業業績も少し悪そうな中、インフレもある程度落ち着いてきている可能性がある。そうなってくると、無理して金利を上げる必要がないと考えられ、直近まではターミナルレートが3.4%と予想されていたものが、今は3%まで下がってきています。少しマーケットにはフレンドリーな状況になりつつあるというのが、一つ目のポイントです。

次に右のチャートをご覧ください。こちらはFFレートのイールドカーブを表しています。2023年5月時点において、イールドカーブのピークを迎え、その後低下していることが分かります。

つまり、FFレートは来年の5月以降利下げに転じる可能性があると、マーケットは織り込み始めています。以前の予想よりもさらに前倒しでFRBが利上げを終え、利下げに転じる可能性があると分かってきました。

こういったことはマーケットにとってプラスです。インフレが落ち着いてくれば、金融政策を経済や雇用に向けてちゃんとコントロールできる状態になってきます。早いところCPI、PCコアデフレーターが落ち着いてくると、金融政策の幅が広がるとマーケットが期待し始めている可能性があります。

もちろんリセッションの可能性があるとして、金利が低下しているところには注意が必要です。ですが、仮にリセッションに入っても、インフレが落ちていれば金融政策の柔軟性を取れることもあります。こういったCPIが少し高止まっていたものが下がってくるというレポートが続けば、実はマーケットは徐々に底値を固めていく可能性があるというのも、一方で注意が必要だと、ぜひ皆さんも覚えていただければと思っています。

その中で、そういったものに影響を与える今週のスケジュールを簡単に見ていきたいと思っています。こちらをご覧ください。

今週の注目点

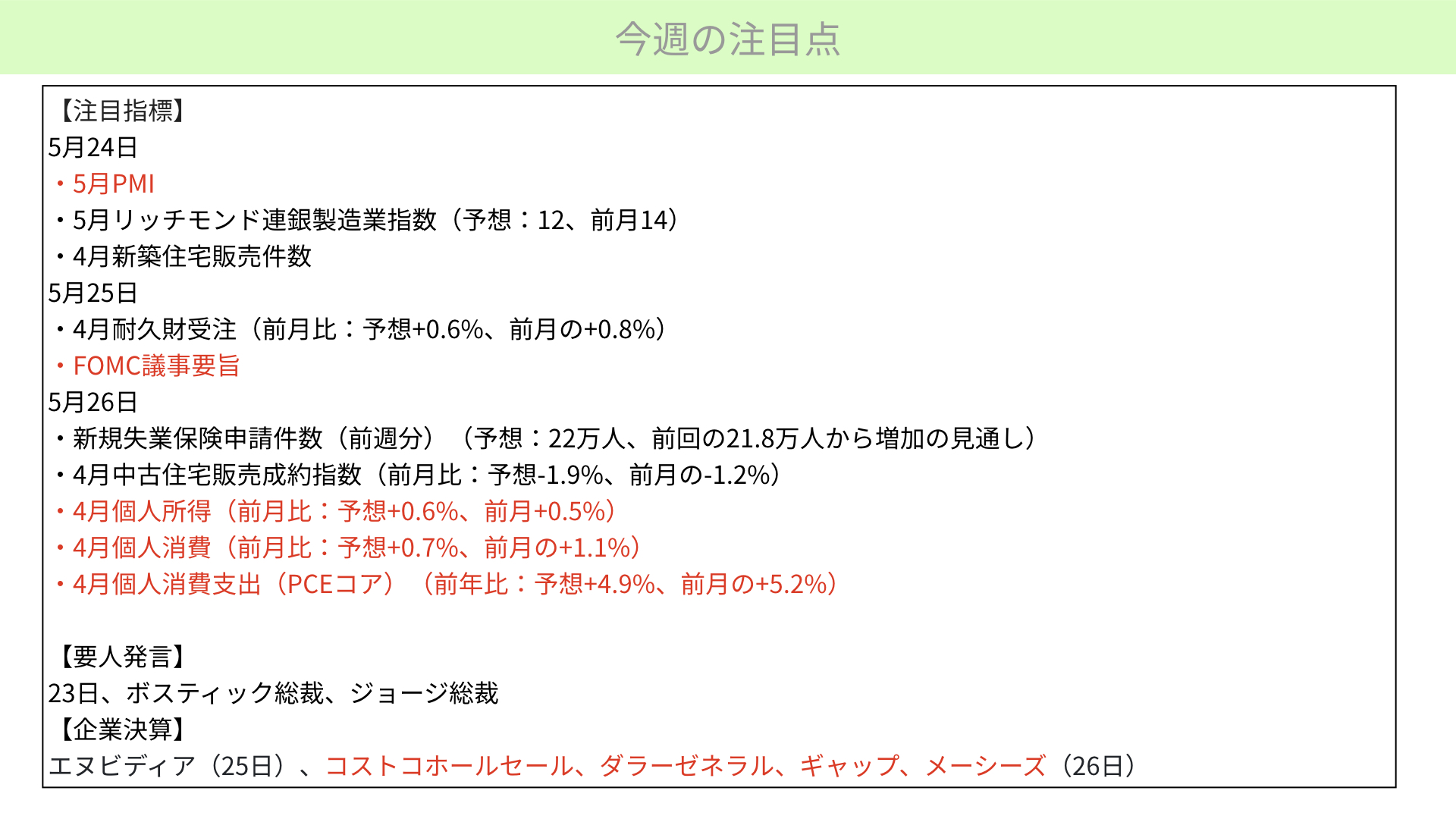

今週も先週に引き続き注目すべきことがたくさんあると思っています。

まず、経済指標としては5月25日のFOMC議事要旨が注目になります。不動産の担保証券(MBS)に対する売却プランがどうなっているかの詳細がもしも出てくるようであれば、さらに住宅金利の上昇によって住宅市況が少し悪化します。そうなってくると消費動向にも影響を与えるので、そういった意味での波及効果に注目が必要かと思っています。

それ以外にも注目点があります。先程言ったように、インフレは引き続き注目されています。5月26日のPCコアは前月5.2%プラスだったものが、4.9%プラスまで少し下がってくるとマーケットは期待しています。それを裏切るような高いインフレになってくると、まだマーケットが荒れる可能性があります。

一方でこれが落ち着いてくることがあれば、マーケットは先程のように金融政策での少しの融通が効いて来る可能性を好感することもあります。そういったところには注目が必要かと思っています。

そして、今景気後退の話が中心になってきていますので、同じ日5月26日に出てくる個人所得、個人消費といった数字が大きく悪化しないことも注意が必要です。

先週までマーケットに少し影響を与えた連銀の製造業指数は、24日に発表されます。こちらの数字も前月14に対して12の予想です。これが大きくマイナスになるようなことがあれば、マーケットは荒れる可能性があると思っています。

他には住宅関連の指標がありますが、こちらは少し減速感が予想されています。大きく予想を下回らないことを見ていきたいと思っています。

今週も要人発言は23日にボスティック総裁、ジョージ総裁からあります。注意が必要です。

先週も企業決算はかなり波乱がありました。ウォルマートやターゲットの話がありました。今週もコストコ、ダラーゼネラル、ギャップ、メーシーズといった企業決算にも注目が必要かと思っています。

今置かれているように、ベアマーケットに入ると大きく下落することが過去から分かってきました。どのぐらい下落するのかの幅を予想することは簡単ではありませんが、今ベアマーケットに入った後も、それをきっかけに止まるか、止まらないかは需給環境をしっかり見る必要があります。

ですが、マージンデッドを見るとまだまだ解消の売りが続く可能性があります。個人投資家もセンチメントに抗ったようなポジションを取っているので、これがもし下がることがあれば、売却を迫られる可能性があることに注意が必要です。

また、ハイイールド債券の金利が上昇している局面においては、株価やハイイールド債券からお金が逃げ債券に行くFlight-to-qualityが起こりやすい状況です。株に対する需給も悪化する可能性があることが懸念材料としてあります。

一方インフレに対しては、ある程度のCPIの高止まりから減速に向かっていく可能性があるいうことは、金融政策の柔軟性を高める可能性があります。そういった兆しをなかなか今のマーケットが下落している状況では見なくなることも多いですが、CPIに関する、もしくは物価に関する情報が下がっていくようなニュースが出てくるようなことがあれば、マーケットは底堅くなっていく可能性があります。

そういったところを見ていきながら、反転がどこかを見ていきたいと思っています。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル