15日はFOMCの発表を控えています。市場予想では0.75%の利上げ確率が90%以上織り込まれている状況です。1週間前までは0.5%の利上げで落ち着くだろうと言われていた状況から様変わりして、金利が高騰した状況が続いています。

結果発表を受け、マーケットはどのように反応するかをしっかり見ながら、今後の株価対策を行う必要があるかと思います。ただ、株式市場の反応を見る前に、現在の米株市場がどのような水準にあるか、株式において今後大事となる需給関係について見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

米株のバリュエーション

過去のベアマーケットのボトム

こちらは過去のベアマーケットのボトム時のPERが、何倍だったかのチャートです。1942年からスタートし、過去これだけ多くのボトムが形成されたこととなります。

直近では、ITバブル崩壊時のボトムは17.6倍、リーマンショックがあった2009年は13.7倍、2020年のコロナショック時は14.2倍となっておりますが、過去の平均を並べると11.7倍がボトムです。

現在は水色で示したように、16.5倍がコンセンサスのEPSをベースにしたEPSとなります。過去のリーマンショック、コロナショックと比べても、まだまだ高い状態だと言えるでしょう。株価見通しは引き続き下目線が続いている状況です。

ただ、このときの金利状況、過去の置かれた局面は異なってきます。そういった際に有効となってくるのは、イールドスプレッドです。そこで、右に簡単に比較を出しています。今回はボトム時のイールドスプレッドを出していますので、参考にしていただければと思います。

まずはリーマンショックがあった2009年3月のボトム形成期です。10年金利が2.668%。株の益利回りは1÷13.7倍=7.29%となります。株式に投資すると7.29%の予想益利回りが出て、債券に投資すると2.66%の益が入ってきます。結果、その差が4.62%。これが広がってくると株は割安で放置されたとして、株にお金が入ってくる仕組みとなります。

では、20年はどうだったのでしょうか。10年金利が1.74%で、益利回りが7.04%でした。このときのイールドスプレッドが5.3%まで広がり、ようやく株にお金が入ってきた状況となっています。

では、今置かれている状況はどうでしょうか。まず、10年金利が圧倒的に高く、3.4%となっています。一方、16.5倍を益利回りを表すと6.06%。実はイールドスプレッドは2.64%と、まだまだ株の割安感が作られていない状況です。

ちなみに、過去10年間のイールドスプレッドの平均は2.774%です。今の水準は平均よりも縮まっている状態、つまり金利に対して株が割高な状況が続いていることから、株式に対してバリエーションが安いと言える状況では、今はないと一つ言えるかと思います。

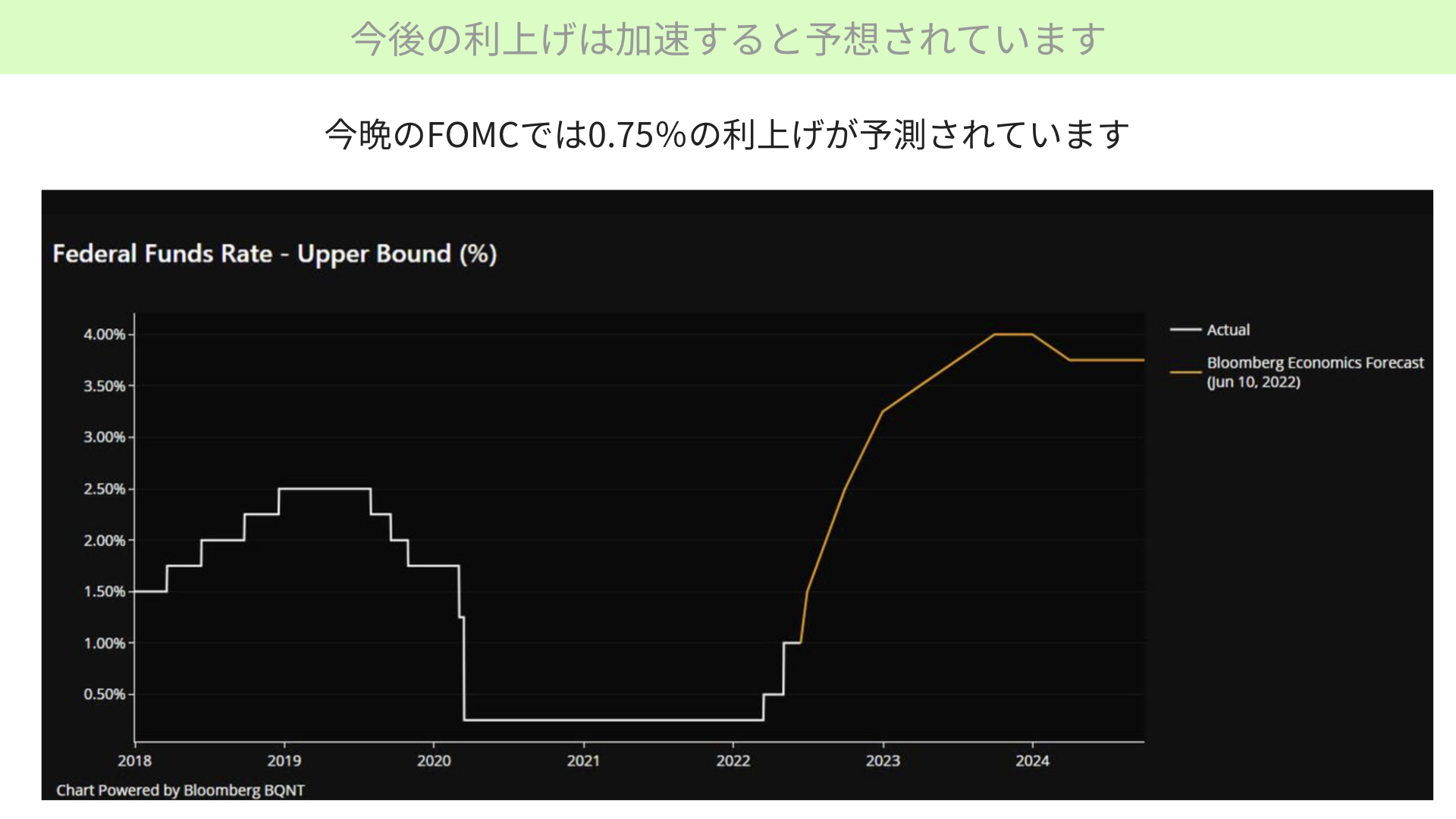

今後の利上げは加速すると予想されています

次にこちらをご覧ください。FFレートの予想となります。今年に入って金利が上昇している中、今回CPIが高止まりしていることもあり、15日、0.75%のFFレートの利上げが予想されています。

チャートにもある通り、年内から来年にかけて、4%近くまで短期金利が上昇するとの市場予想が高まっているほど、金利の上昇感が出ています。金利がもしも市場予想のように上がってくれば、EPSにどういう影響を与えるのかです。

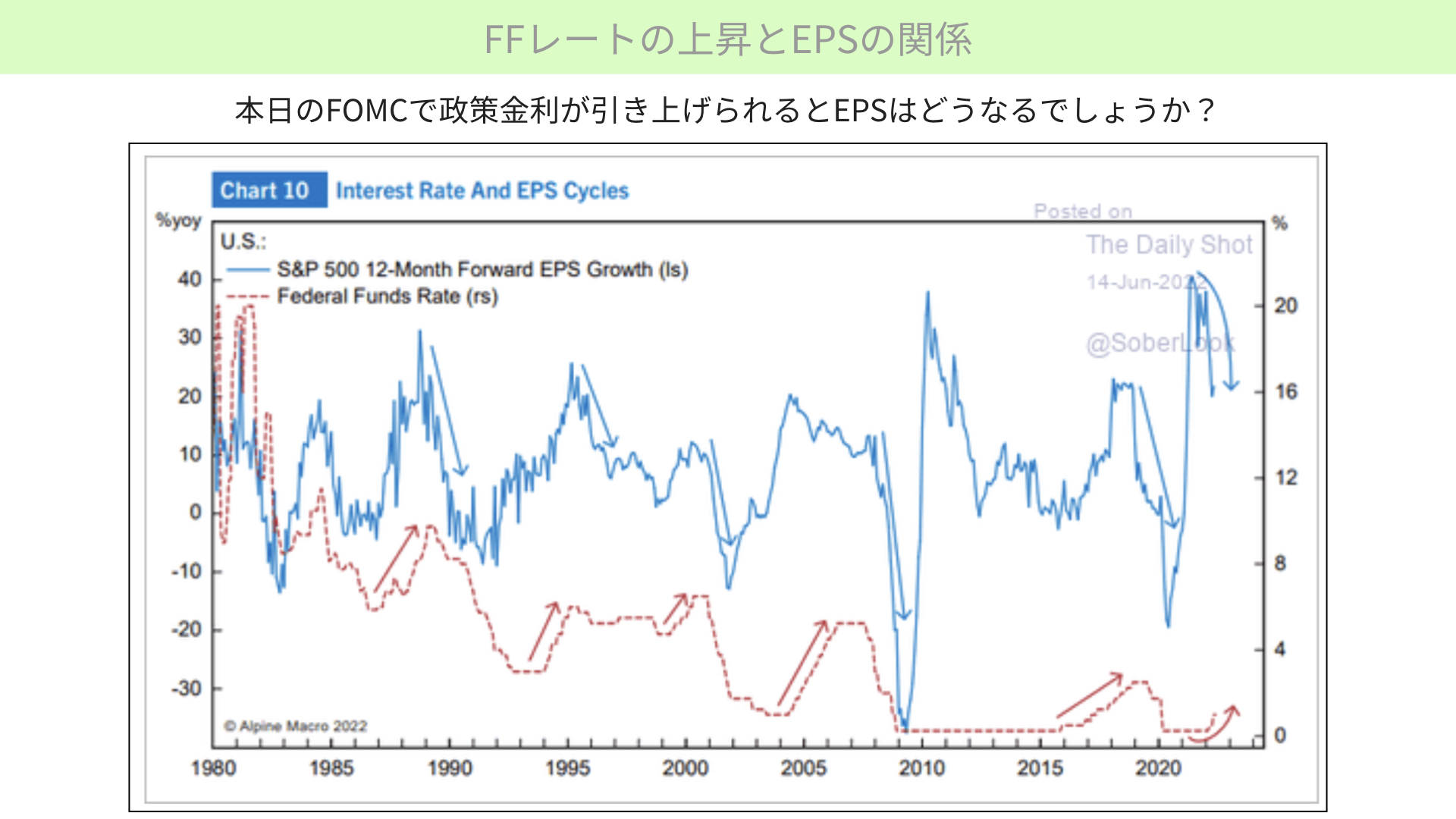

FFレートの上昇とEPSの関係

青いチャートがS&P500の12ヶ月先期待EPS成長率、赤いチャートはFFレートの推移です。赤い点線のチャートが上昇、利上げが起こった後に青いチャートが右肩下がりになると、12ヶ月の期待EPSの成長が鈍化することに、FFレート上昇が影響していることとなります。PERだけではなく、EPSについても、これからも減速傾向にあると言えます。

前回記事でもお伝えしたように、EPSがマイナスに修正された後プラスに転じれば、株価が戻る可能性があります。そのことを踏まえ、これから金利が上がっていくことを考えると、EPSはまだ下がっていく、反転まではいかないと言えるでしょう。

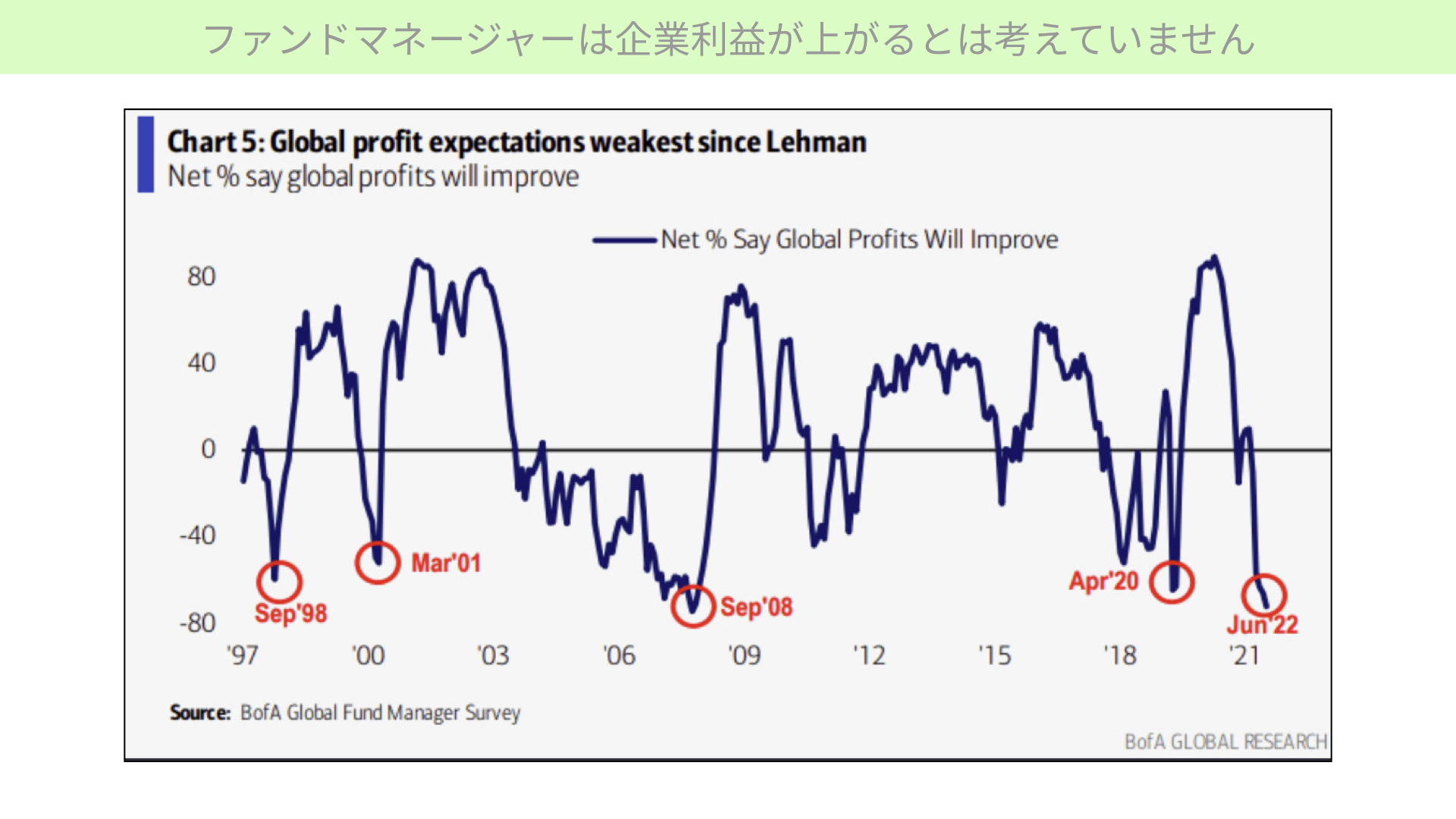

ファンドマネージャーは企業利益が上がるとは考えていません

次に、こちらをご覧ください。ファンドマネージャーから一部頂いたものです。アンケートを取った結果、ほとんどのファンドマネージャーは利益が上がるとは考えていません。リーマンショックと同じ程度、マーケットは弱気になっています。

ただ、98年、2001年、2008年、2020年、今回と、赤丸で囲まれた場所はボトムを付けた瞬間でもあります。ですから、ファンドマネージャーが弱気になっているため株価が大きく下がっているのであって、ファンドマネージャーが利益が上がってくると意志転換をすれば、株価は底を作る可能性があるのです。ファンドマネージャーがネガティブなため、株はずっと売りだというわけではありません。冷静に転換点を見計らうことが大切です。

移動平均を上回る株数が減少

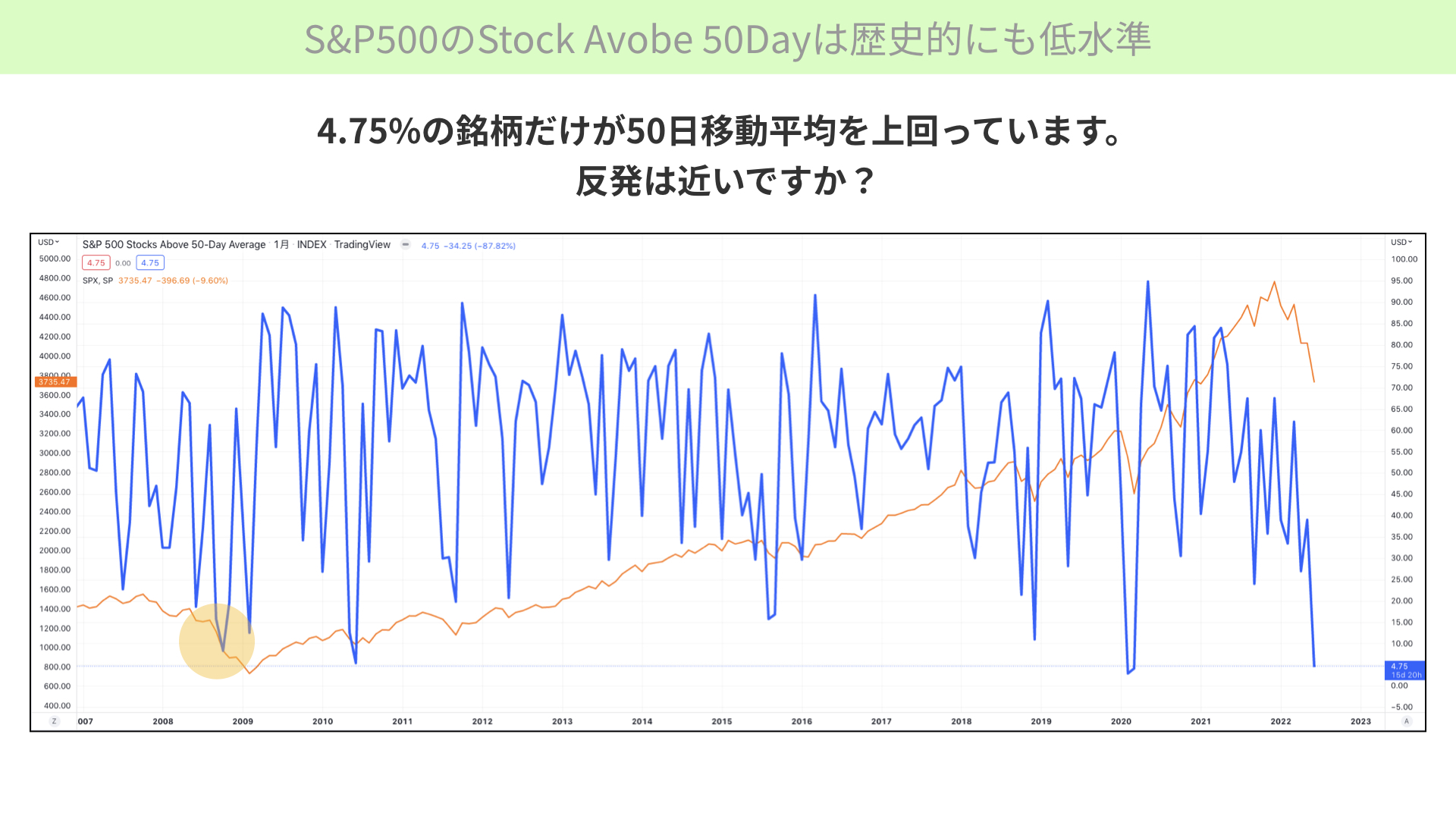

S&P500のStock Avobe 50Dayは歴史的にも低水準

次に、S&P500の移動平均です。50日の移動平均をS&P500の500社のうち、何%の銘柄が下回っているか、上回っているかを見たものです。現状は、500銘柄のうち、海外の投資家が最も大切にしている50日移動平均を上回っている銘柄が、4.75%しかありません。20数社しか50日移動平均を上回っていない状況で売り込まれていることとなります。

このように売り込まれた状態は、過去を見ても分かる通り底を形成し、その後株価が上昇しているといろいろなレポートで見かけます。黄色い丸の箇所をご覧ください。

株価の下落局面、下落トレンドにおいて、50日移動平均を下回った数が増えたからといって、それが反転のシグナルになったかといえば、実はなっていません。2008年のケースを見ても分かる通り、大きく%を上回っている企業が減ったとしても、その後株価が下がったこともあります。今回の500銘柄のうち4.75%だけが上回っている、極端に売り込まれた状態はその後のリバウンドには繋がらないことに注意が必要です。

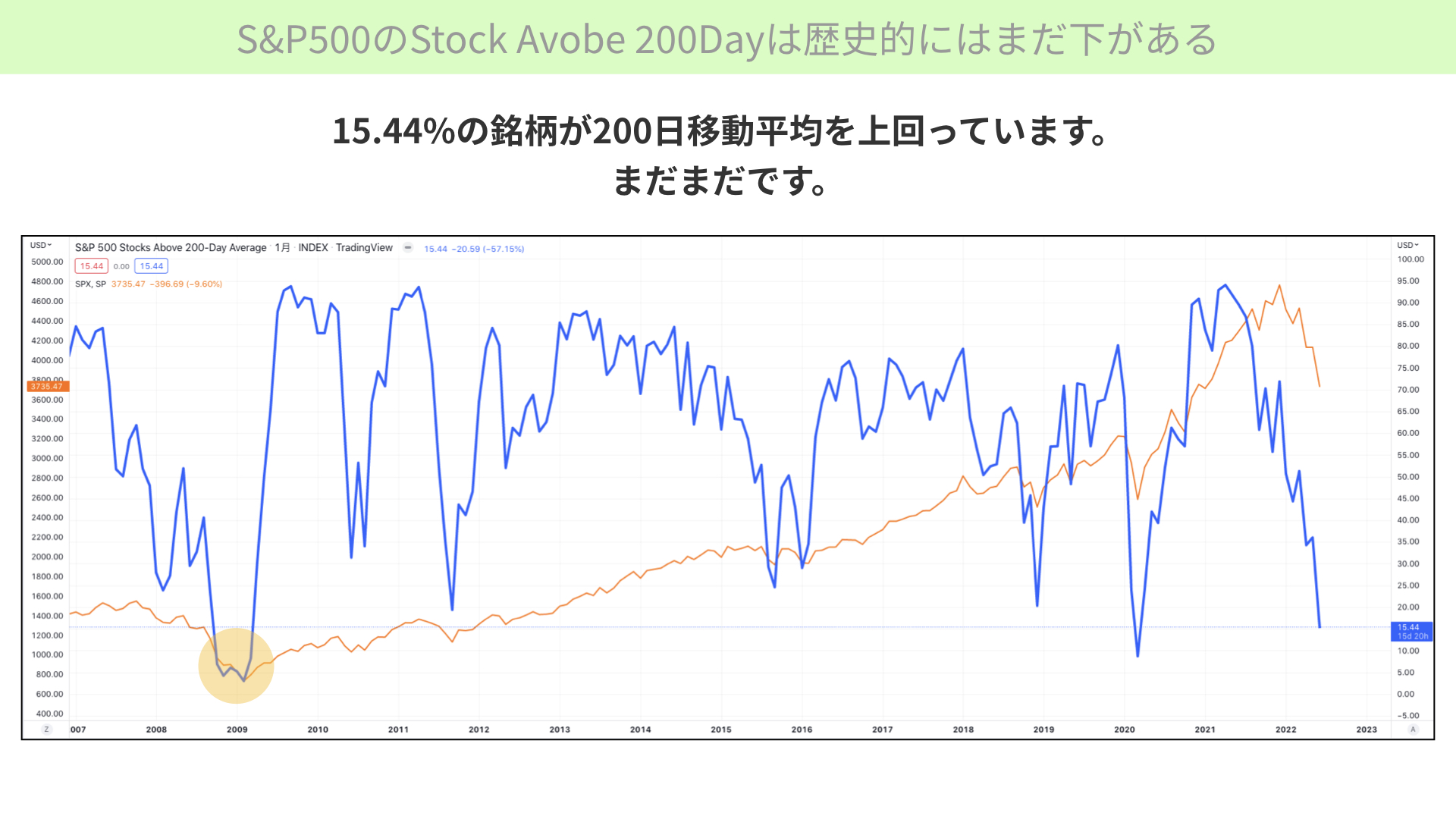

S&P500の Stock Avobe 200Dayは歴史的にはまだ下がある

では、200日移動平均はどうでしょうか。200日移動平均を下回ってくると、かなり株は売り込まれている状態になります。200日移動平均を下回っている銘柄と、上回っている銘柄で言うと、今は上回っている銘柄が15.44%です。ですから、過去のリーマンショック、コロナショックよりもまだ上回っている銘柄が多い状態なのです。

先程の50日移動平均と異なり、200日移動平均を見た場合、大きく底を付けて数が増えていった場合、底を形成する可能性があります。ぜひ、200日移動平均に対して何%の銘柄が下回る数が多くなるかが、ボトムの近さ、需給の高さを測る参考になります。今後注目していただければと思います。

多くの株が極端に売られたことで、リバウンドが起こり得ます。しかし、それが持続的な株の成長になるかどうかは、今のPERが割高でEPSが下がってくる中株が売られる状況では、まだ買いの判断とはなりません。ただ、一つのきっかけとしてはぜひ注目してほしいと思います。

2022米企業の自社株買い

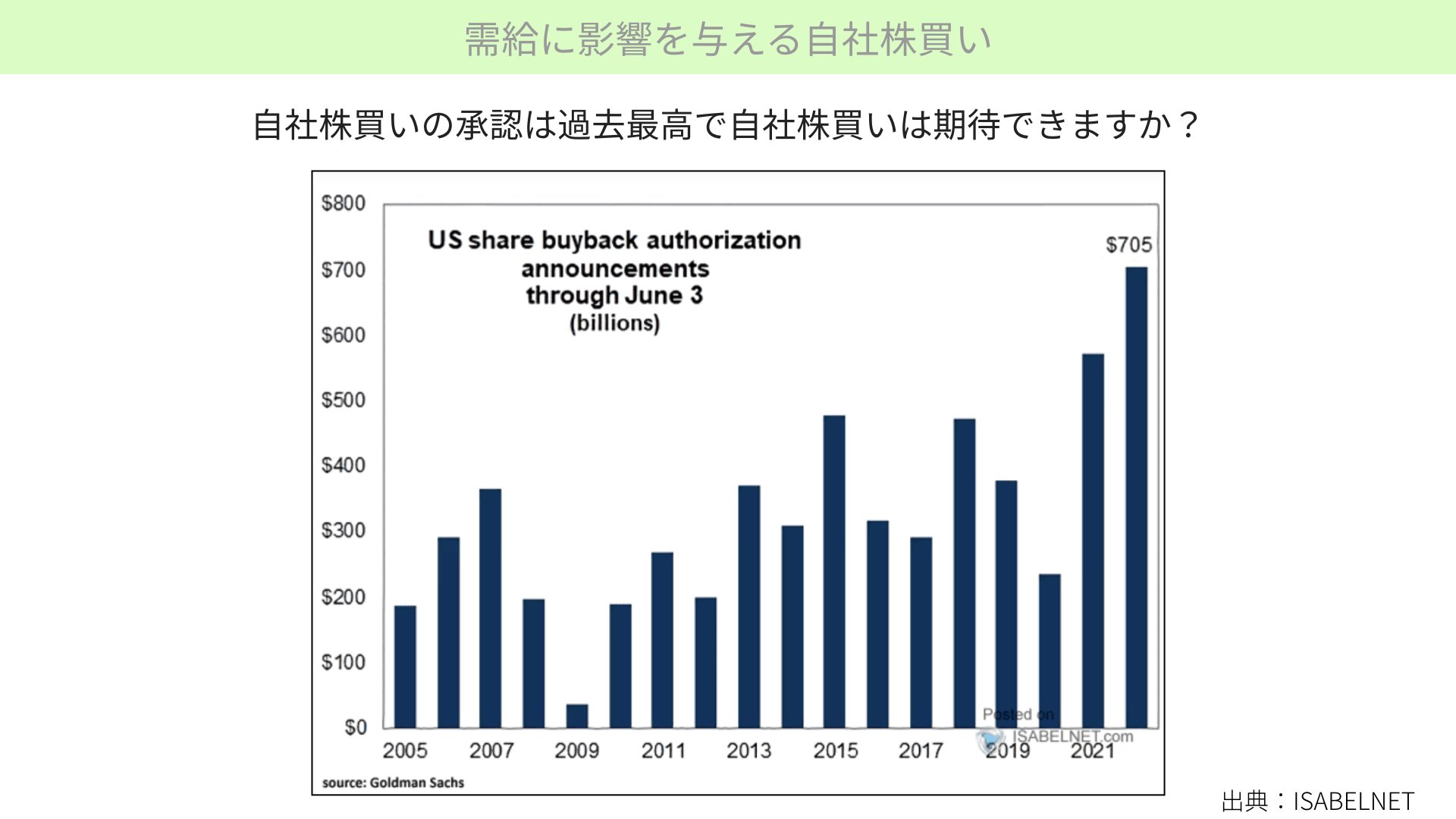

需給に影響を与える自社株買い

次に、長期の株に対していい需給を与える自社株買いについて見ていきたいと思います。皆さんもご存じのとおり、自社株買いは株価に対してかなりプラス要因となります。2020年も2022年も、株主総会等で承認されている自社株買いはかなりの金額となっています。705ビリオン、日本円で約95兆円の自社株買いが承認されている状況のため、2005年以降から見ても一番大きな額となっています。自社株買いが起こると、株価は大きく上昇すると知られています。

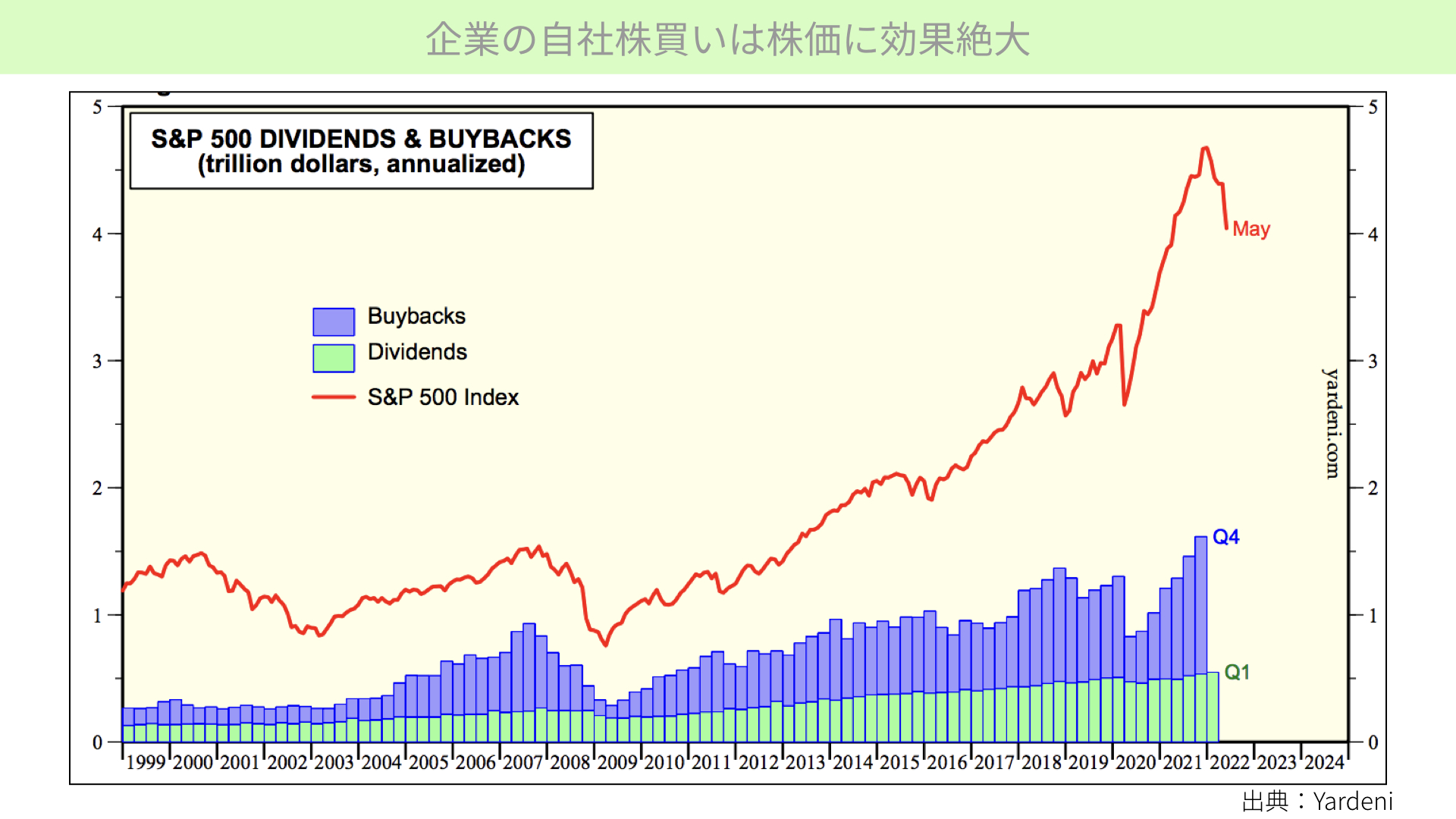

企業の自社株買いは株価に効果絶大

そこでこちらをご覧ください。こちらはS&P500の配当、自社株買いを表しています。自社株買いが青、配当が緑です。二つが増えているときは、赤線のS&P500が大きく上がっています。

また、2008年、2020年のリーマンショック、コロナショック時は自社株買い、バイバックが非常に減っています。S&P500の株価にもかなりの影響を与えていることが分かります。そこから考えれば、今年かなり自社株買いの枠を持っているため、これが実行されればS&P500の需給にとっては、高需給として株価が支えられるのではないかとの期待感があります。

では、実際に枠を持っている自社株買いが行われる状況にあるのでしょうか。

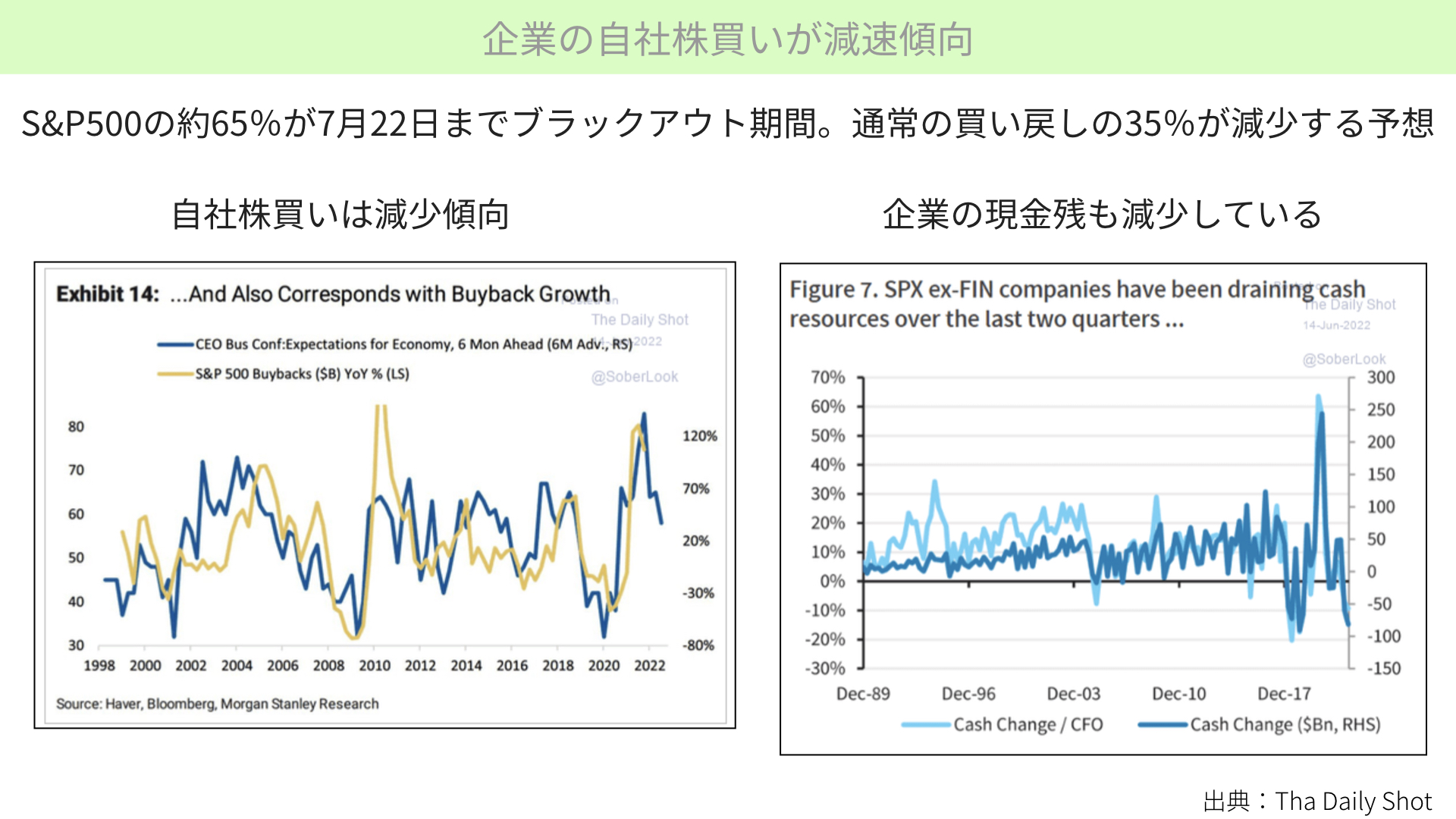

企業の自社株買いが減速傾向

まず、タイミングの問題です。S&P500がこれから7月に向けて決算発表を行います。65%が7月22日まで買戻しのブラックアウトがされている、買戻してはならないと言われる期間に突入しています。

通常買戻しの35%が減少する状況のため、7月22日まで自社株買いにはあまり期待できない状況です。さらに、左のチャートを見てください。青いチャートが、CEOが今後の経済見通しについてどう思っているか、自信度を表したものです。CEOたちは今後の経済について不透明感を持ち、自信を失っていることが分かります。

実は青いチャートの下落は、S&P500の自社株買い、前年対比動向に6ヶ月間先導すると言われています。黄色のS&P500の自社株買い昨年対比での上昇が下がってくるだろうことから、今後期待される自社株買いは弱くなってくると思われます。

今年S&P500は自社株買いの枠を多く持っているとして、期待を持っている方もいるかと思います。しかし、状況としては自社株買いが進むような状況ではあまりないと、左のチャートからは分かります。

次に右のチャートをご覧ください。企業の現金残も減少しています。青いチャートのキャッシュは、前年比で現金残が減ってきています。自社株買いもなかなか進みにくいと言われています。

さらにこちらをご覧ください。アメリカにはBuyback Indexといわれる、自社株買いを今後どの程度行うかを表したものです。自社株買いに対する期待が、2021年4月水準まで下がっています。昨年の4月以降株価を大きく押し上げてきた自社株買いも、減速傾向にあると分かります。

FOMCを控え、発表を受け株価が大きく動く可能性があると警戒感が高まっていますが、ある程度の動きが出て落ち着いた後は、企業のファンドメンタルズにマーケットは集中してきます。PERがどうか、EPS見通しはどうかを見た場合、過去のボトムのPERと比較しても高い上、イールドスプレッドから見てもまだまだ株が割高だと言えます。

また、EPSの成長もFFレートの上昇から考えると、減速する、成長が鈍化すると見込まれます。そんな中、需給はどうかです。200日移動平均、50日移動平均を上回った、下回った銘柄数から見ても、まだまだ材料にはなりにくい状況です。

また、20年間近くアメリカの自社株買いは、アメリカの株式市場を大きく支えてきました。自社株買いに備えた枠は大きいものの、今の状況から見て自社株買いを進めるような状況があるかというと、キャッシュも減ってきていますし、CEOたちもあまり自信を持っていません。過去の事例からいえば、自社株買いが増えない状況にあります。そちらを表したBuyback Indexも下がってきていることから、需給はあまり良くないと言われています。

今の状況を踏まえれば、株価は安心できない状況が多い中、こういった材料は逆に回転し始めると、株価はリバウンドします。こういった指標はいくつも反転材料をご自身の中に持っていただくことで、マーケットとしっかり向かい合っていただけます。ご参考にしていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル