今週に入り、株価は堅調になってきています。底を固めたのではないか、大きなリバウンドになるのではないかと言われている一方、ISM非製造業指数、新規失業保険申請件数は、いまだに悪い内容を示しています。

経済の環境を見ると、今後の景気後退、リセッションも念頭において、資産を固めていくべきかと思う局面です。本日のテーマは、これから迎えるであろう景気減速、後退局面において、多く保有されやすいセクターについてご紹介すると共に、なぜそのような動きをするのかご説明します。

[ 目次 ]

今後の企業業績の見通し

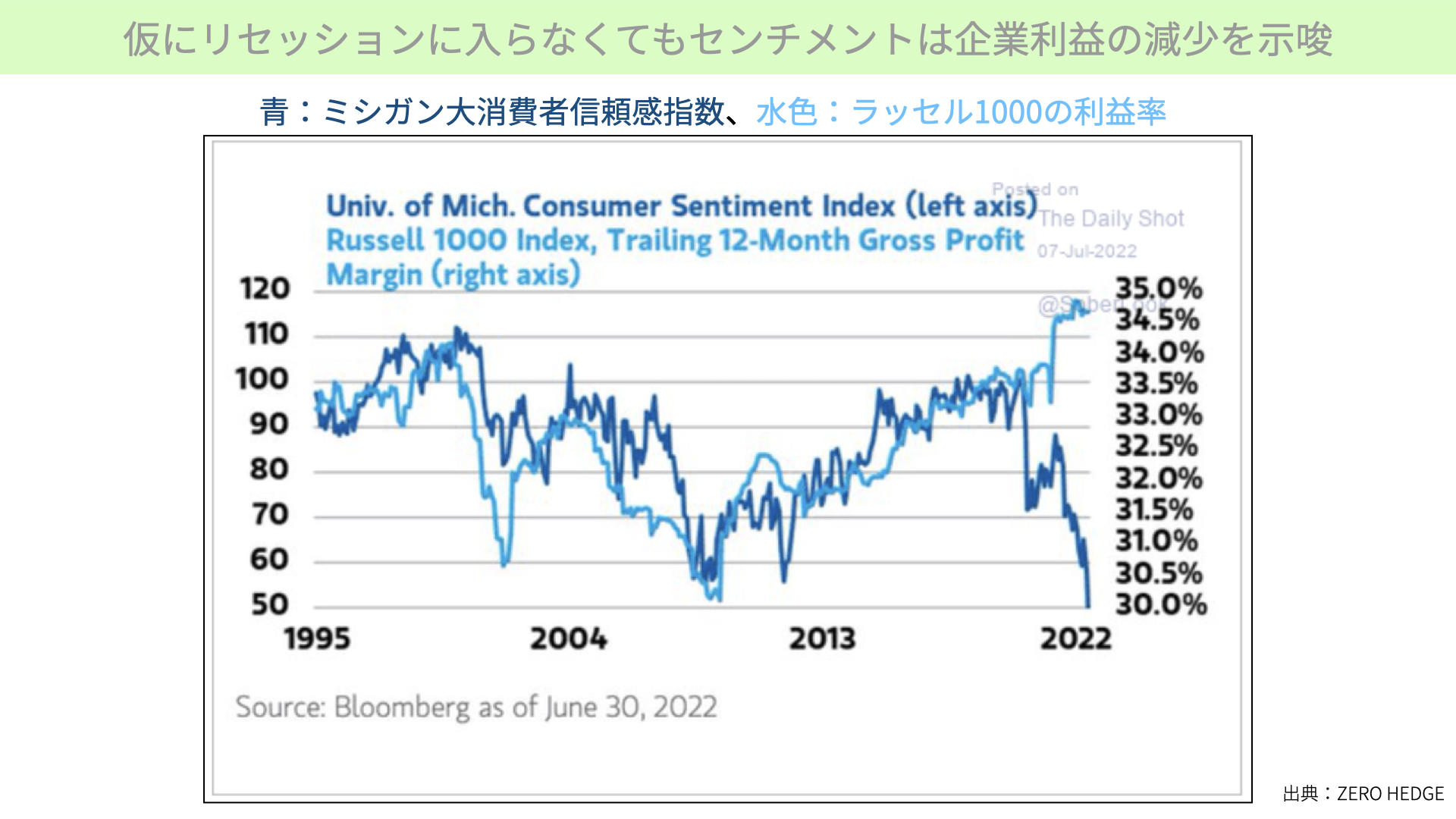

仮にリセッションに入らなくてもセンチメントは企業利益の減少を示唆

かなりの企業業績悪化を見込むような経済指標、各金融各社からのレポートが出てきています。こちらは、FRBが最近重視しているミシガン大学消費者信頼感指数、ラッセル1000の利益率です。

濃い青線がミシガン大学消費者信頼感指数です。下に向かうと、消費者の間で将来に対する不安感が高まっていることを示します。リーマンショックを下回るような、かなり悪い環境下にあると分かります。

水色線はラッセル1000で、大手企業の利益率を表したものです。こちらは右メモリです。利益率35%が、今の状況です。ミシガンの消費者信頼感指数と同じように連動するということは、今後業績が下がってきてもおかしくないと言われています。

このように金融各社がいろいろなレポートを出している中、今後業績悪化を見越したものが多くなっています。次に、過去のリセッションにおいて、どの程度業績が悪化したかを見ていきます。

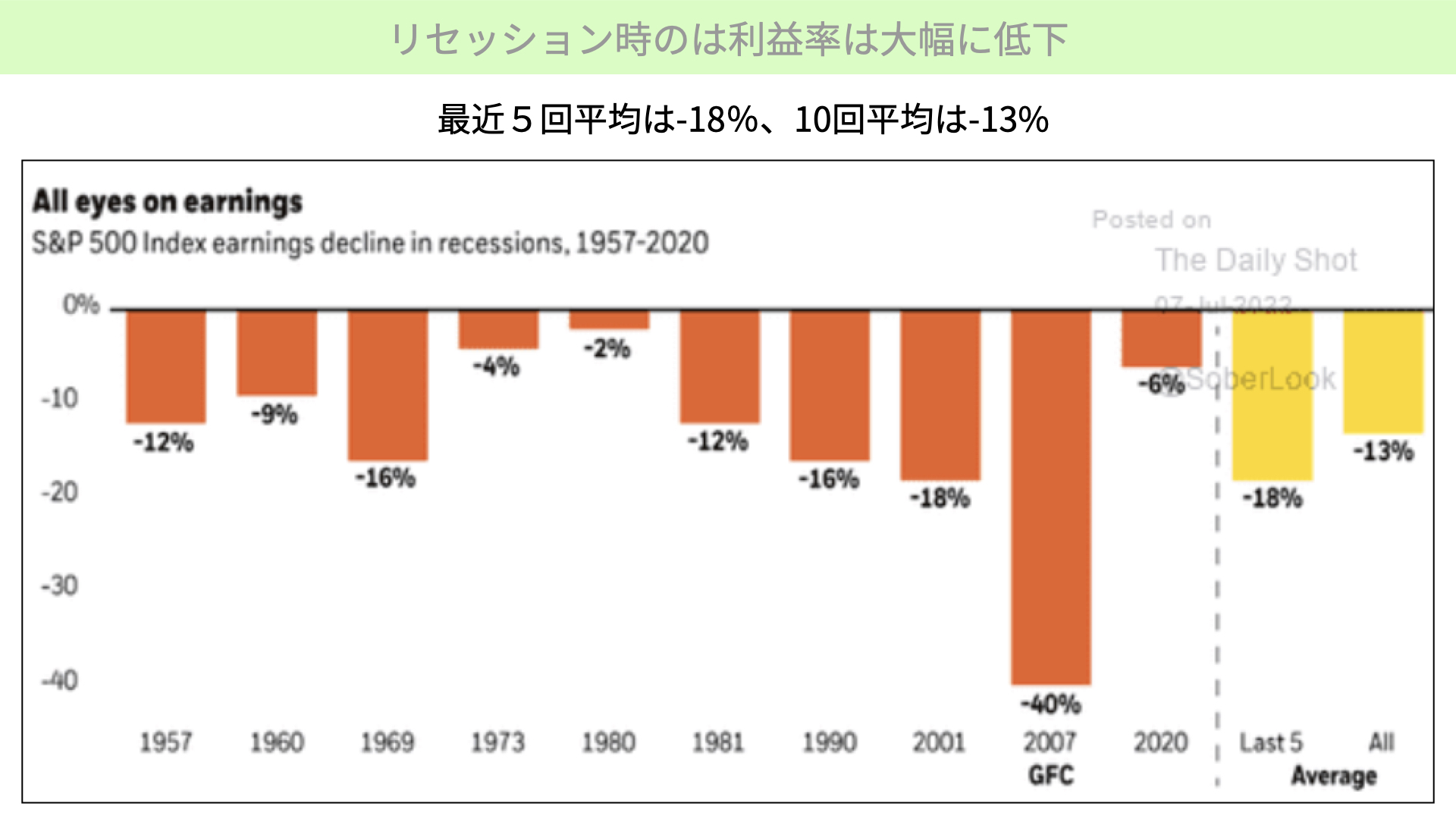

リセッション時の利益率は大幅に低下

こちらはリセッション時の利益低下率です。過去10回をまとめたものです。最近の5回では、利益率が-18%と分かります。また、過去10回を合わせると-13%となっています。1957年からという長い統計において、約13~18%利益が下がると言われています。

もしリセッションに入ることとなれば、利益は大きく減速することに注意が必要です。では、利益が下がることでどういったマイナスの影響があるのでしょうか。

Profit Marginの減少とは

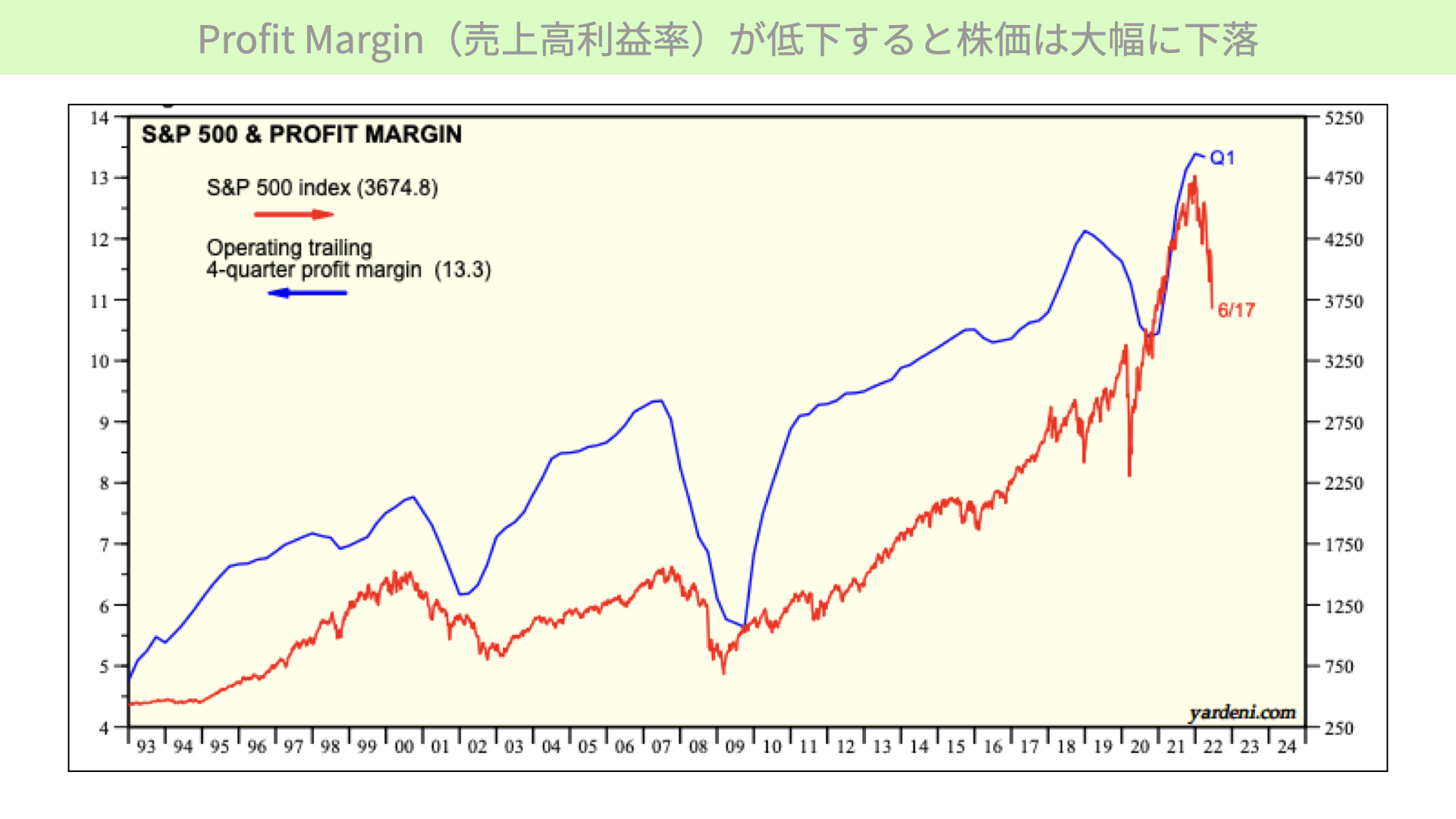

Profit Margin(売上高利益率)が低下すると株価は大幅に下落

こちらはProfit Marginです。青が左メモリのProfit Margin、赤が右メモリのS&P500です。S&P500全体の売上高の利益率は、現在13%です。こちらが下がってくれば、S&P500は大きく下がります。これに先んじてS&P500が下がっている状況です。

Profit Marginが底打ちした後、株価は上昇する傾向があります。ですから、Profit Marginが今後ことに注意が必要です。

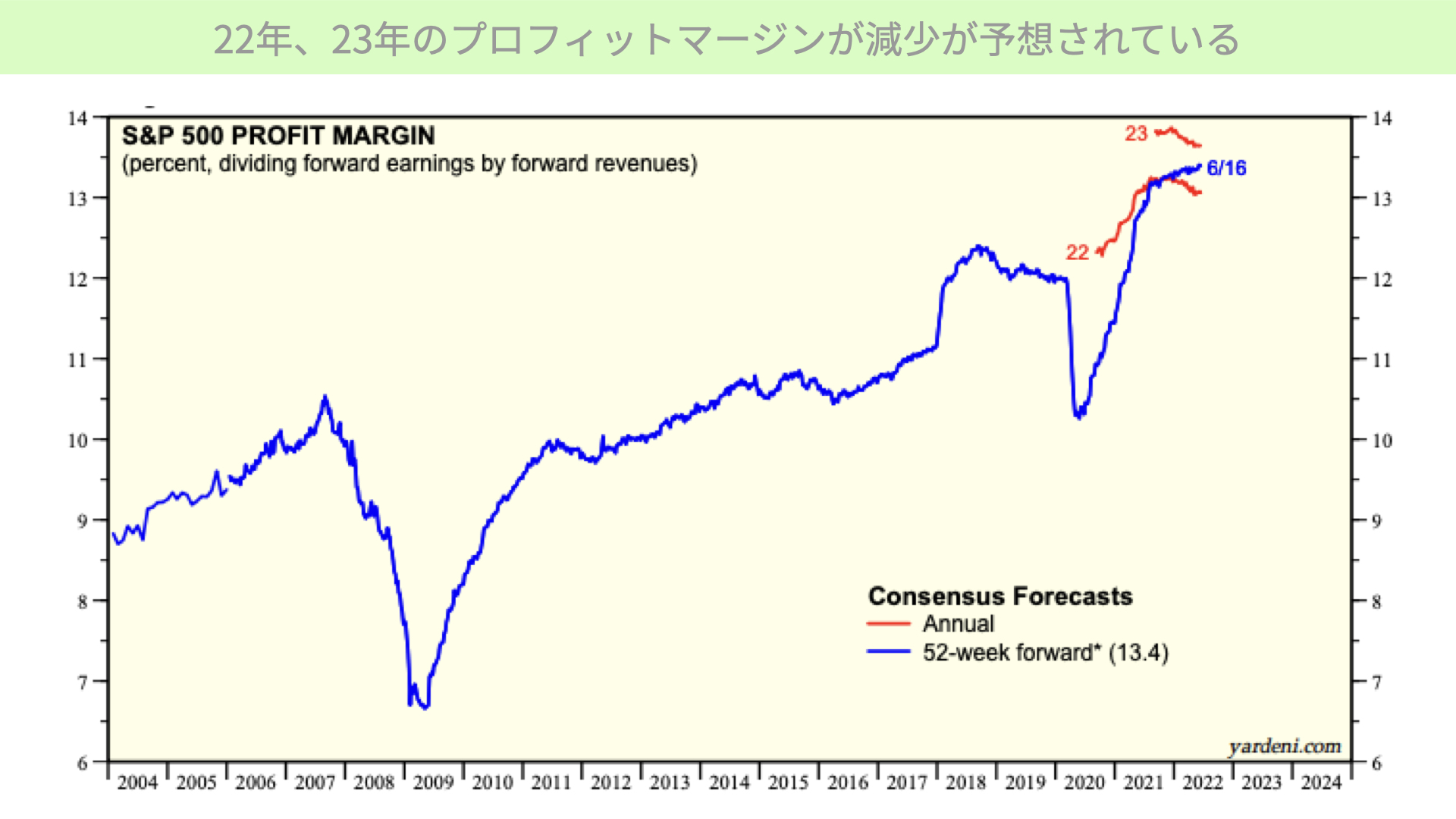

22年、23年のProfit Marginは減少が予想されている

では、どういった予想が出ているのでしょうか。青は52週先のProfit Marginを表した予想値、赤線は今後どうなるのかを予想したものです。22年の赤いProfit Marginは減速を予想し、23年は14%を切り、13%に近付いてきています。

Profit Marginが大きく下がってきているわけではありませんが、伸びが鈍化するとの予想がされています。リセッションに入ることがあれば、Profit Marginが13~18%下がると考えられますので、株価に対する影響が注視されます。

では、リセッションに入ったとき、全ての株が売られているのでしょうか。米国株式セクターにおいて、リセッション時にどういった銘柄が強いかを見てみます。

通常時とリセッション時の相対的なパフォーマンス

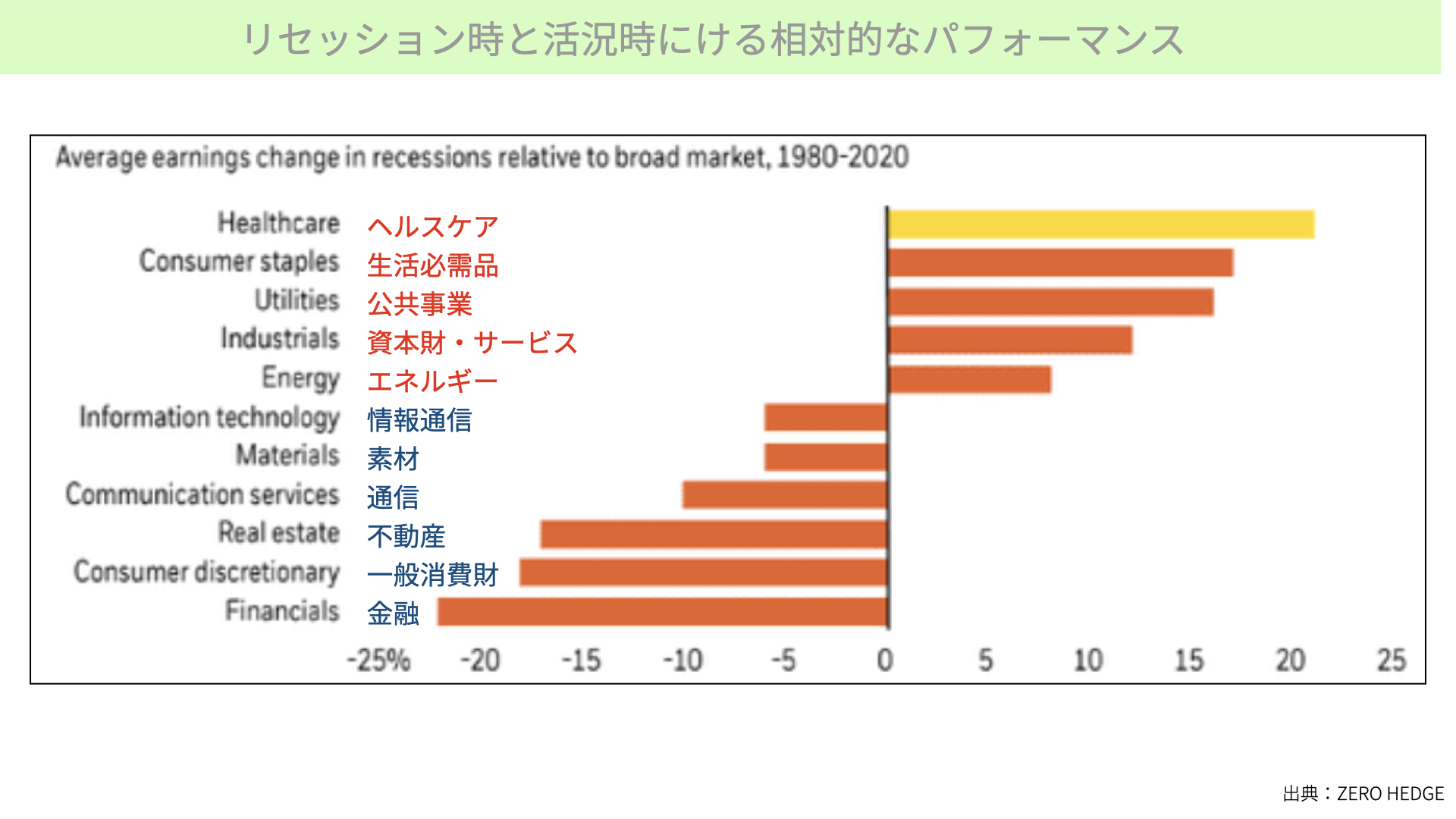

リセッション時と活況時における相対的なパフォーマンス

こちらは通常の活況な株式市場に比べ、リセッションに入ったとき、相対的にどの程度パフォーマンスがいいかを表しています。つまり、好景気よりも不景気でいいパフォーマンスのものです。

米の11セクターを表したものの中で、不景気に強い銘柄は上からヘルスケア、生活必需品、公共事業、資本財・サービス、エネルギーの五つが相対的には強いです。

一方、情報通信、素材、通信、不動産、一般消費財、金融は、好景気時のパフォーマンスが良く、不景気になるとパフォーマンスが低下します。過去の数字から見ると、ヘルスケアからエネルギーまでの5セクターが有益だと言えます。

1980~2020年までの40年間を調べたもののため、かなり精度の高いものと言えるでしょう。では、なぜそうなっているのでしょうか。こちらをご覧ください。

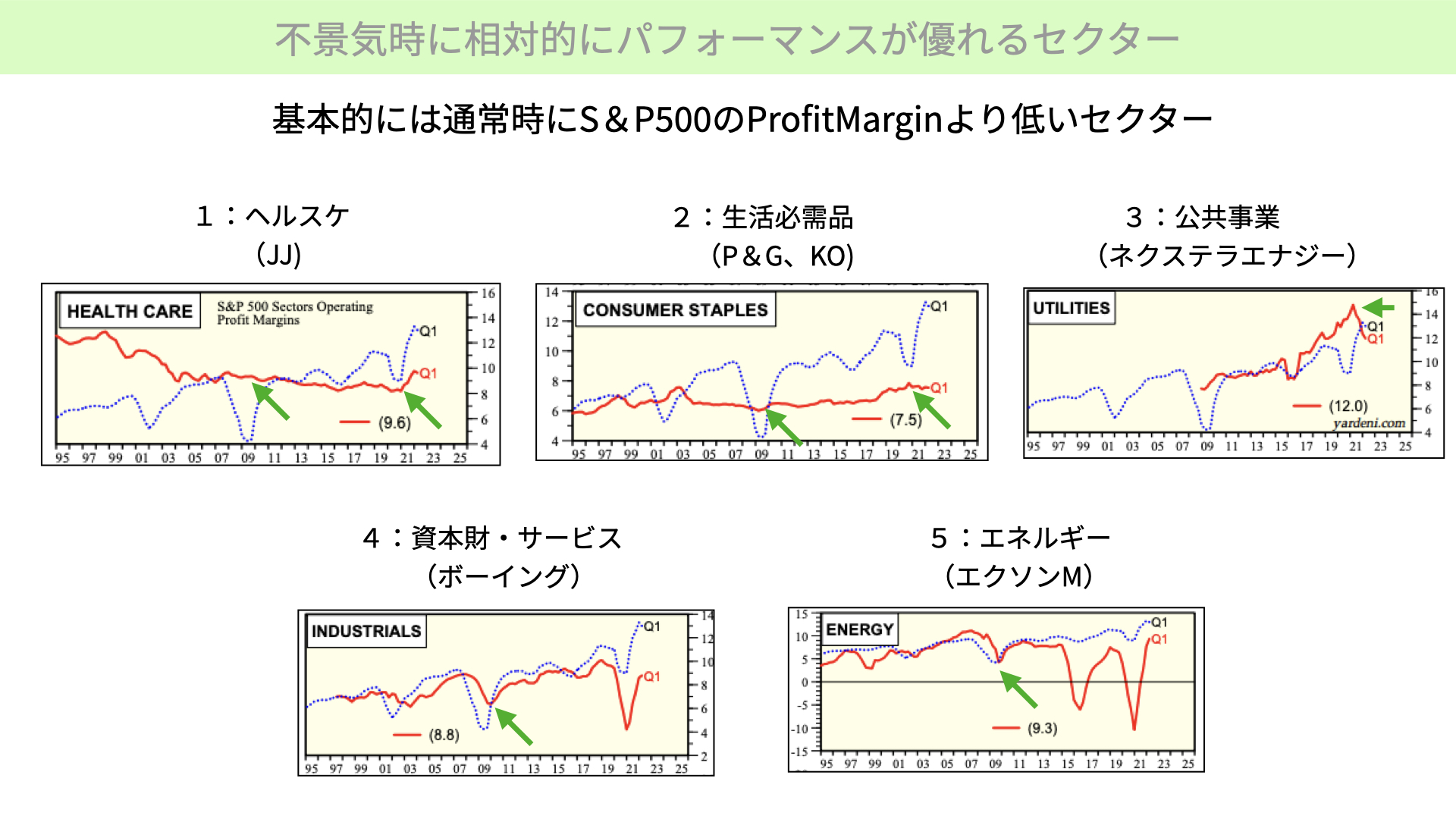

不景気時に相対的にパフォーマンスが優れるセクター

通常時よりもパフォーマンスが相対的に良くなるものです。青い点線がS&P500、全体のProfit Margin、売上高の利益率は13~14%だと青い点線は表しています。赤いチャートは、ヘルスケアにおけるProfit Marginです。売上高利益率となります。

売上高利益率が下がると、株価は大きく下落します。ヘルスケアの中の緑矢印を見ると分かるように、リーマンショック、コロナショック時、ほぼ利益率は変わっていません。相対的に非常に変わりやすいと、ヘルスケアからは確認できます。

生活必需品は、リーマンショック、コロナショック時にほぼ利益率が変わらない特徴があります。ただ、二つを見ても分かる通り、基本的にはS&P500全体に比べると、Profit Marginが常に低い状態となります。不景気に入ったとき、ジョンソンエンドジョンソン、P&G、コカ・コーラが上昇するわけですが、逆に言えば、S&P500の利益率が回復した後は、利益の低い企業体と言えます。そういった際には、株価が上がりにくいといえます。

今後の見方としては、不景気に入ったときにこういったセクターが買われますが、お金が逃げ出す際は、好景気に戻る手前、もしくは好景気に戻っている最中だと分かります。その意味では、マーケットの温度を測るために適切なセクターだと言えます。

三つ目です。過去のパフォーマンスから言えば、公共事業は今回も有望だと言われています。しかし、実際はどうでしょうか。緑矢印の箇所をご覧ください。S&P500と同じ程度の利益率しかない公共事業セクターは、トランプ大統領時から公共事業によるいろいろな政策が行われ、財政拡大傾向により強くなっていました。

ただ、昨年からはインフレを気にして、財政出動は縮小しています。事業体の利益率は低下してきています。今回、景気後退局面において公共事業が買われるかどうかは、マーケット関係者は疑問に思っていると、ぜひ覚えておいていただければと思います。過去のパフォーマンスは良かったですが、今はどうかというところです。

4番目に強かった、ボーイングなどの資本財・サービスです。ヘルスケア、生活必需品と異なり、コロナショック、リーマンショック時は利益が下がってきていました。エクソンを含めたエネルギーセクターも同様です。

相対的にはプラスに転じていますが、不景気になると、こういったセクターも利益率は下がります。株価としては、あまり全体としては良くありません。

こういった五つが買い対象となると考える方も多いでしょうが、実際には1と2、ヘルスケア、生活必需品が強みを持ち、3以下については要注意と言われています。

1~5の共通点としては、S&P500の平均Profit Marginを下回っている傾向が強いです。そこにお金が入りやすい傾向がありますので、皆さんの持つ個別銘柄、セクターがS&P500のProfit Marginよりも低いようであれば、不景気のときには買われやすくなります。一方で高ければ、売られやすいと見ていただくことも大切なポイントです。

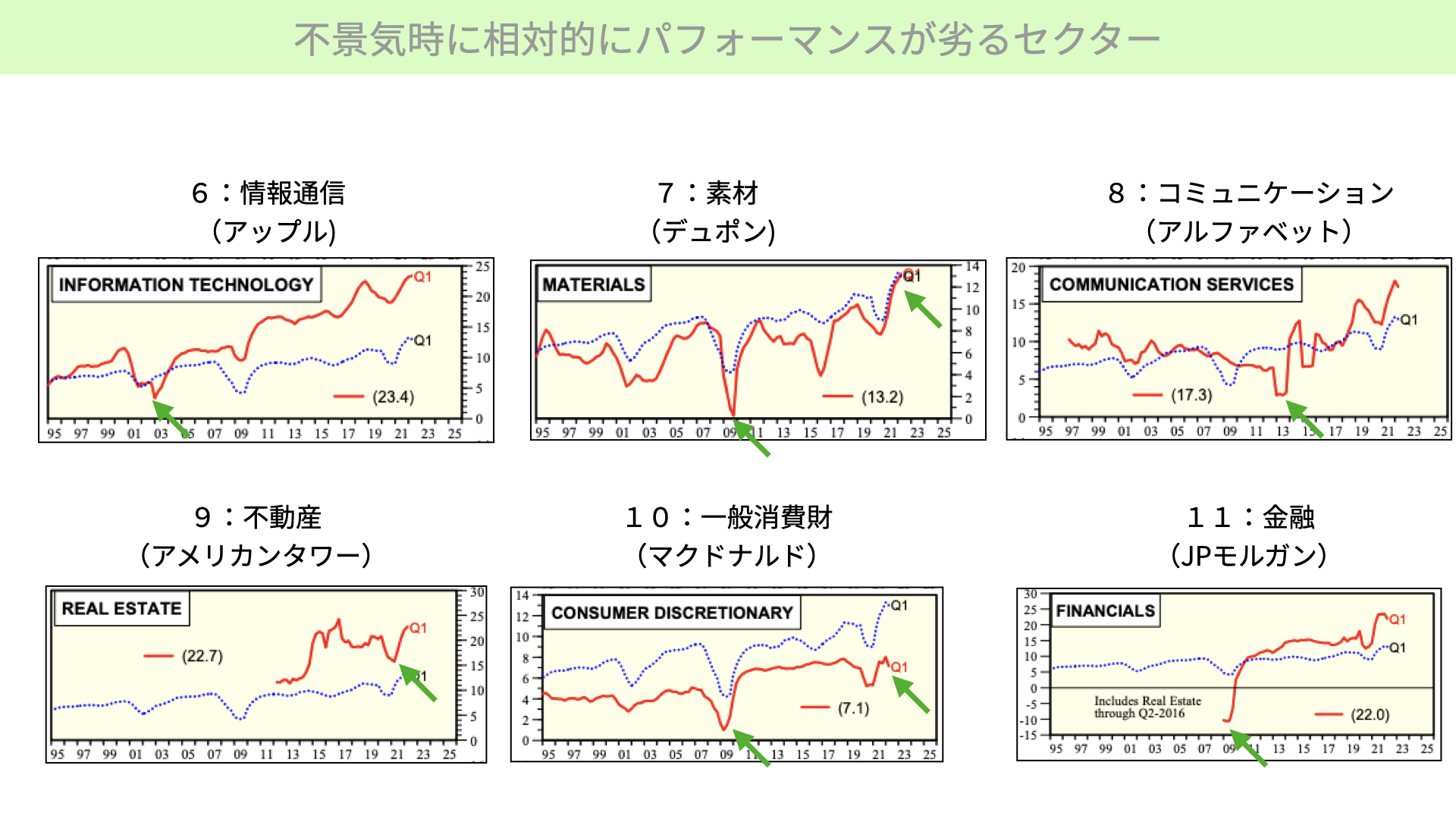

不景気時に相対的にパフォーマンスが劣るセクター

次にこちらをご覧ください。不景気時、相対的にパフォーマンスが劣るセクターとして、六つのセクターをご紹介します。赤いチャートが各セクターの利益率です。S&P500よりも、大体高い傾向にあると、情報通信、不動産、金融、コミュニケーションからは分かります。不景気時には、こういったセクターの利益率が下がり、売られやすいと言えます。

一方、素材はほぼ同じ動きをしています。一般消費財のマクドナルドなども、不景気時には下がりやすいものの、常日頃S&P500よりProfit Marginが低い傾向があります。

このようなことを見ると、一般的に景気サイクルはこれがいいから、この銘柄、こういったセクターを買っておきなさいと言われています。その背景にあるのは、S&P500の売上高利益率が約13~14%に推移していることです。それよりも常日頃、コンスタントな状態で利回りが低いものは、S&P500の利益率が大きく下がった際、それを崩していないとして買われやすくなると覚えておいてください。

一方、S&P500をいつも上回るような利益率の企業は、こういった不景気時には大きな変動を伴い、売られやすくなっています。不景気時にはそういったセクターを避けながら、不景気に強いセクター、ヘルスケアなどを選ぶことが大事です。

私としては、そういったセクターを持ちましょうというのもさることながら、ディフェンシブセクターにおいても、ヘルスケアは今年に入っても買われています。

しかし、今後もし景況感の見通し、雇用、企業業績のシナリオが変わった際、ヘルスケアが売られ、情報通信、テクノロジーが買われているとなれば、恐らく不景気がないと考え、マーケットが動き出したという考え方にもなります。

これまでお伝えしてきていたハイイールド債券の動きと同じように、こういったセクターの動きがシナリオから外れた際、マーケットが変わっているとの方向感を確認できるものとして、ぜひ今後もこういった11セクターの動きを見ていただければ、先行きが見通せるかと思います。ぜひ参考にしていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル