本日は米国の長期金利の見通しについてお話ししたいと思います。株式投資家も、債券投資家にも大きく関係のある米10年金利が、今週に入ってから大きく上昇しています。9月1日には3.25%まで上昇していますが、8月下旬までは3%を切る水準でしたので大幅な上昇と言えるかと思います。

さて、今後金利上昇が続くかどうかについては、今週の金利上昇の原因ともいえる雇用に注目が必要だと思います。今晩の日本時間21時30分に雇用統計が発表されますが非常に注目が集まっています。そこで本日は、雇用統計の結果を受けて、今後の金利はどのような動きが想定されるか、また、雇用統計の結果を受けた反応を見てどう考えれば良いかをお伝えしたいと思います。さらに、今後のS&P500を含めた米株式市場にどういった影響があるか、最後にお伝えしたいと思います。

[ 目次 ]

今週、金利が上昇した背景

米7月JOLT求人件数は好調(8月30日火曜日)で金利上昇

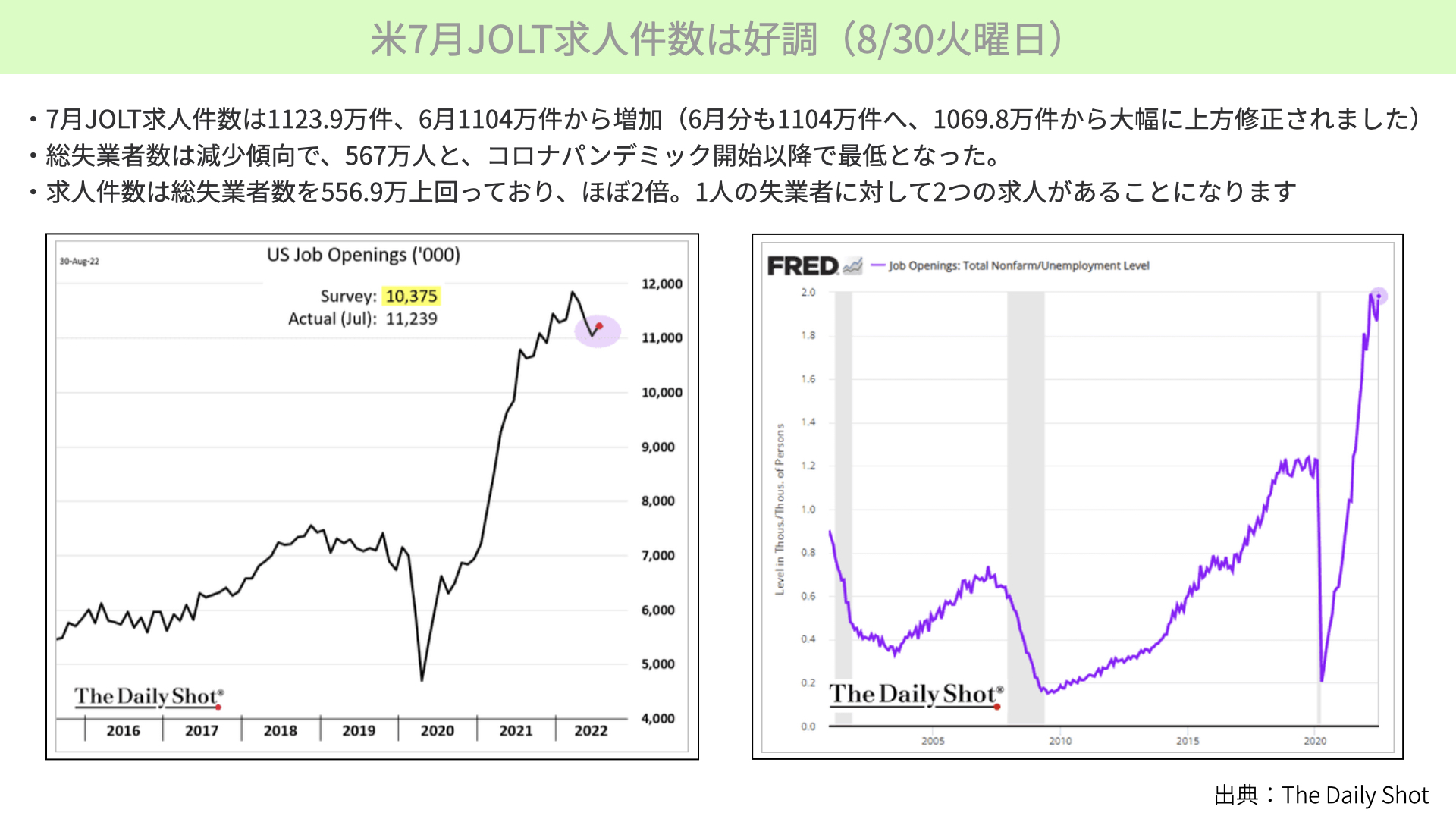

まず、今週火曜日、8月30日にJOLTと呼ばれる米求人件数が発表されました。こちらは7月の求人件数です。このJOLTは古い統計指標になるため注目をされないこともあるのですが、FRBメンバーは注目をしているとても重要な指標です。

JOLTによれば、7月の求人数は、事前調査で1,037万5,000人と予想されていましたが、結果は1,123万9,000人と予想を大きく上回っています。6月分も上方修正されていることから、求人件数がかなり多い、つまり雇用が強いことが確認できます。

また、総失業者数の数も567万人とコロナパンデミック以降最小数になっています。このように現在の雇用状況はかなりひっ迫した状態が続いていることが確認できます。

左側のチャートでは、一時求人数が減った時期もありましたが、再び上昇しており、しかも高水準で推移していることが分かります。右のチャートでは、グレー網掛けがリセッションですが、求人件数が多い状況は景気が後退していなこことが分かります。この求人数を見ていると景気後退をもってインフレを抑えたいFRBとしては、このように求人件数が多い現状は需要サイドのインフレを招くため、今後FRBが利上げを続けるサポート要因となりました。

ADP民間雇用統計は雇用の鈍化を示唆(8月31日水曜日)

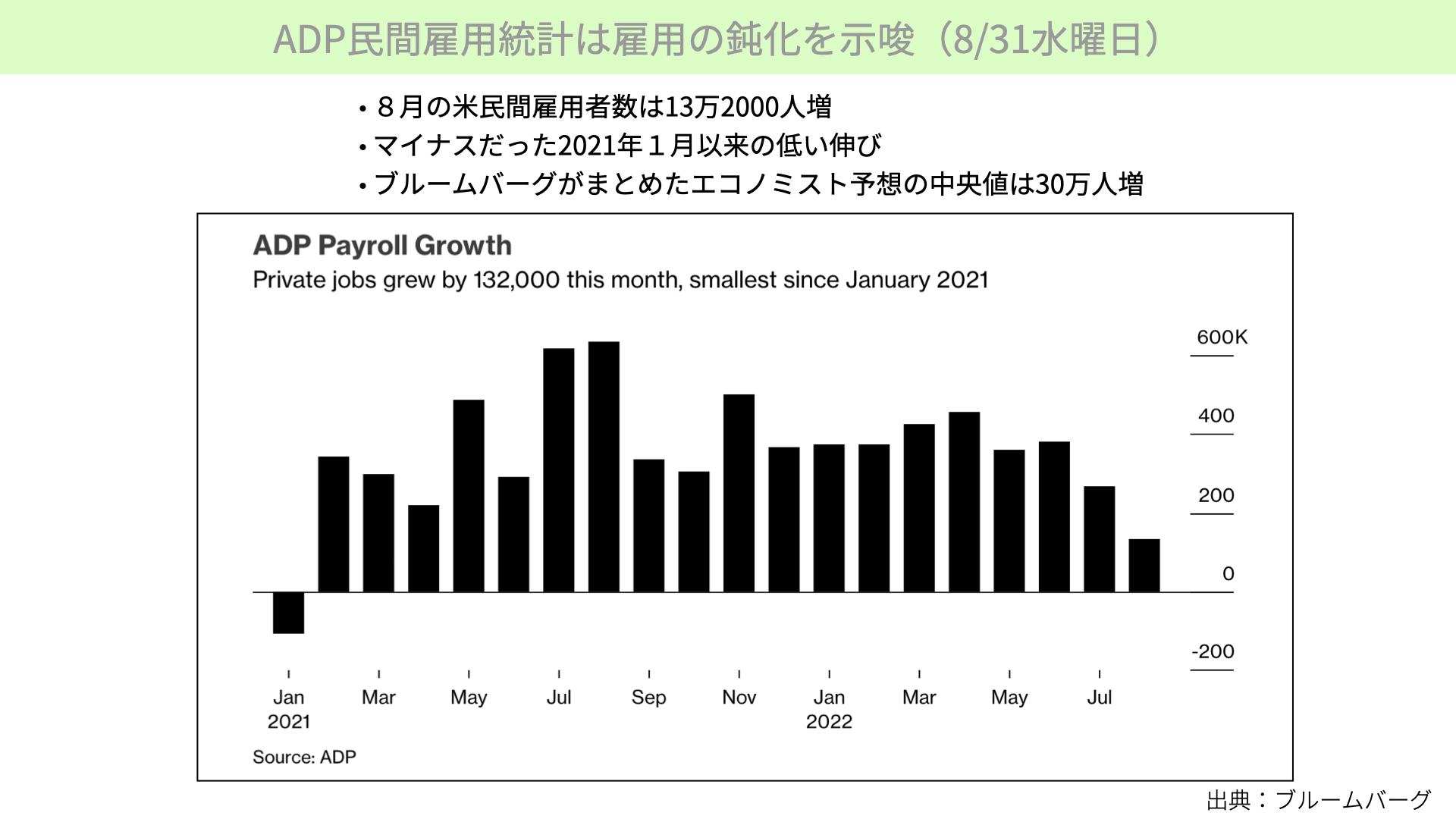

次にこちらをご覧ください。31日水曜日にADP民間雇用統計が発表されました。

統計の方法の変更に伴い、2ヶ月間公表は休みでしたが今回復活し、雇用統計者数が13万2,000人となりました。こちらは21年1月以来の低い伸びで、予想の30万人を大きく下回っています。この結果、雇用が少し弱く、雇用が強かったJOLTとの相反する結果となりました。この二つの反する結果で、金利がどうなったかを見ていきたいと思います。

今の長期金利は雇用の影響を受けやすい

こちらは米10年金利の1週間の動きです。雇用の強さを示したJOLTと、雇用の減速を示したADPのときの金利の反応を見てみます。

まずJOLTの発表は、8月31日の9時15分でした。雇用が強くFRBが利上げ継続のサポート要因となり、10年金利は跳ね上がる反応を示しています。雇用が強ければ、FRBが引き締めを強める、金利が上がる、そのような傾向です。

一方、8月31日のADPは、雇用の弱さを示したこともあり、発表後金利が低下しています。雇用の強さ、弱さが今のFRBの金融政策=金利動向を左右していることとなります。では、週の後半に金利が上がった理由として、こちらをご覧ください。

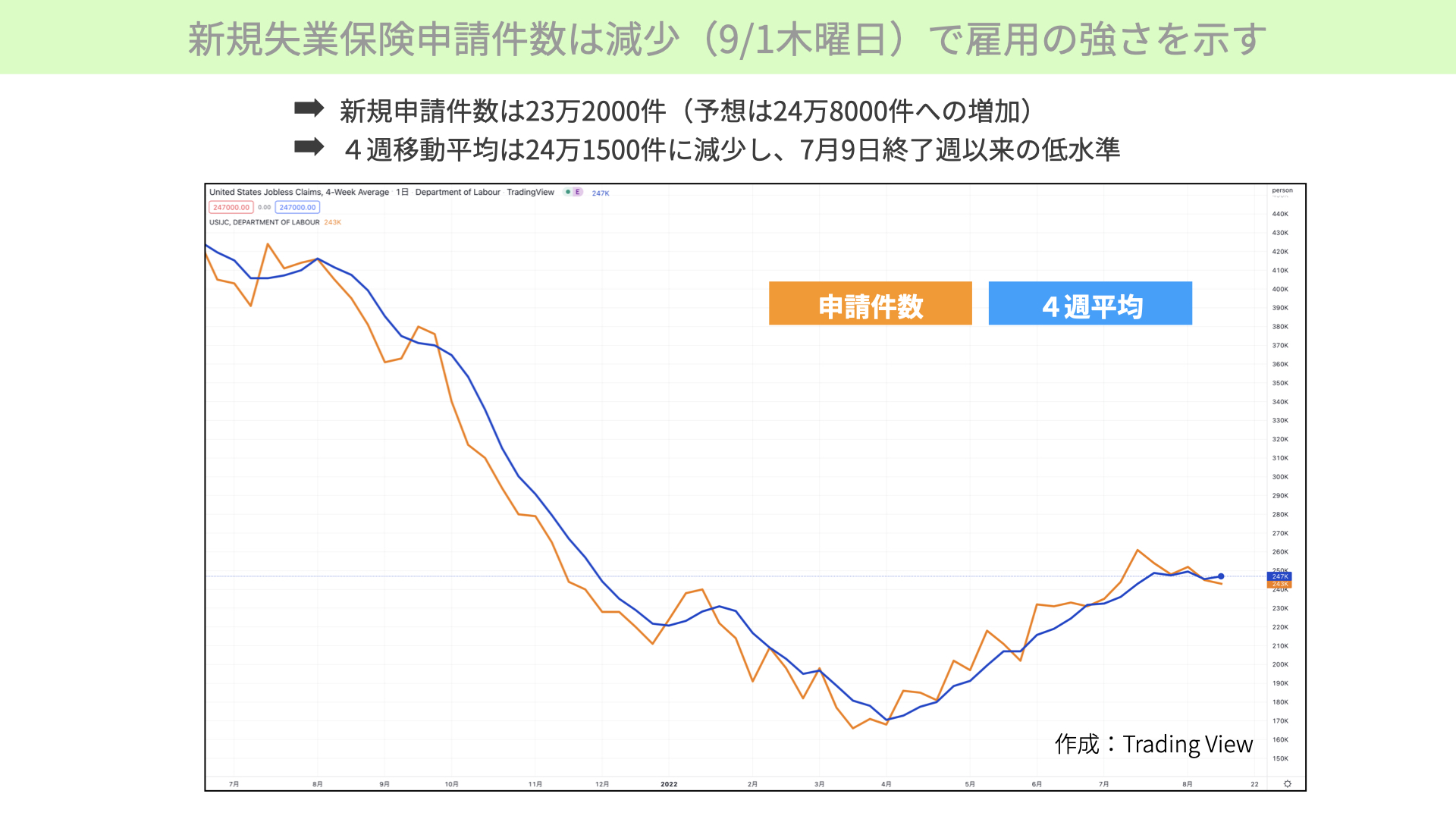

新規失業保険申請件数は減少(9/1木曜日)で雇用の強さを示す

9月1日に発表された、新規申請件数です。失業者申請件数が少ないことは、雇用の強さを示します。黄色が1週間の申請件数、青いチャートが4週間の平均です。季節要因、タイミングありますので、新規失業保険の申請件数は4週平均で見た方がいいとお伝えしていますが、青線の4週移動平均が7月9日以来、2ヶ月近くぶりの低水準です。雇用の強さが改めて、新規失業保険申請件数で確認できたこととなります。

ISMでも雇用の強さを裏付ける

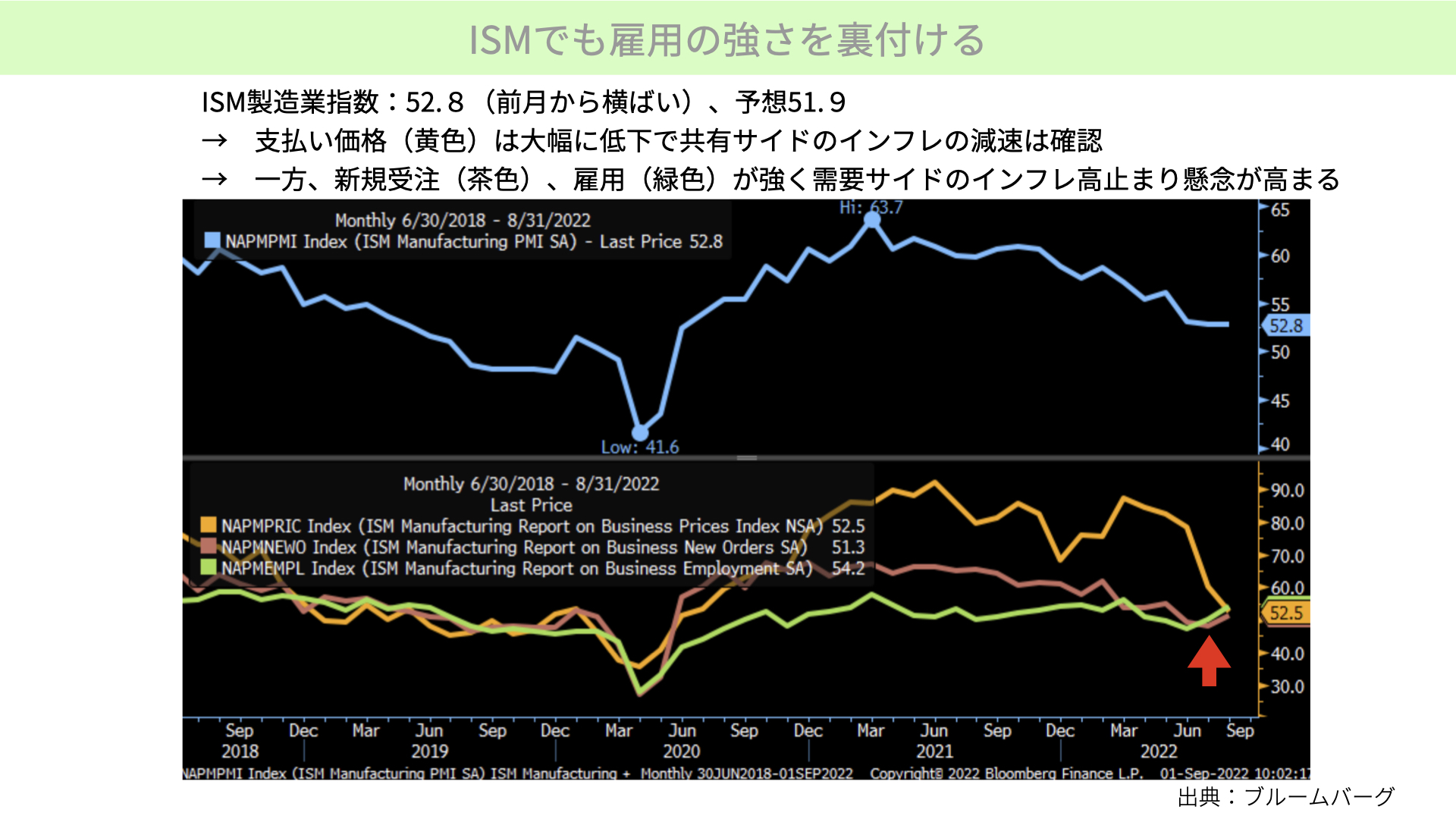

さらにこちらをご覧ください。昨日発表された、ISM製造業指数です。ISM製造業指数というと、今後の景況感を表す先行指数と言われています。実はその中にも雇用に関するインデックスがあります。その中で雇用の強さが確認できる結果となりました。

上がISMのトータルインデックスです。こちらは予想の51.9より52.8と、景気が減速するとの50を割らなかったことで、通常であれば株価にはプラスになるような材料でした。

ただ、下のチャートをご覧ください。黄色のチャートは支払価格、製造業に関わる人たちの仕入れ価格を表したものです。こちらが大幅に低下していることが分かります。供給サイドのインフレが、市場で言われるように低下してきていることも事実だと分かります。

一方、茶色は新規受注、緑が雇用です。こちらがグッと上がっていることが分かる通り、新規受注が増えている、雇用が増えていることを表しています。需要サイドのインフレが引き続き高止まっていることが、今回確認できる内容となりました。

これを受けて金利は上昇してたわけですが、ISMの仕入れ価格が下がり、供給サイドのインフレが下がっているにもかかわらず、この需要サイドの受注、雇用が増えているとして金利が上がるのかを、簡単にご説明したいと思います。

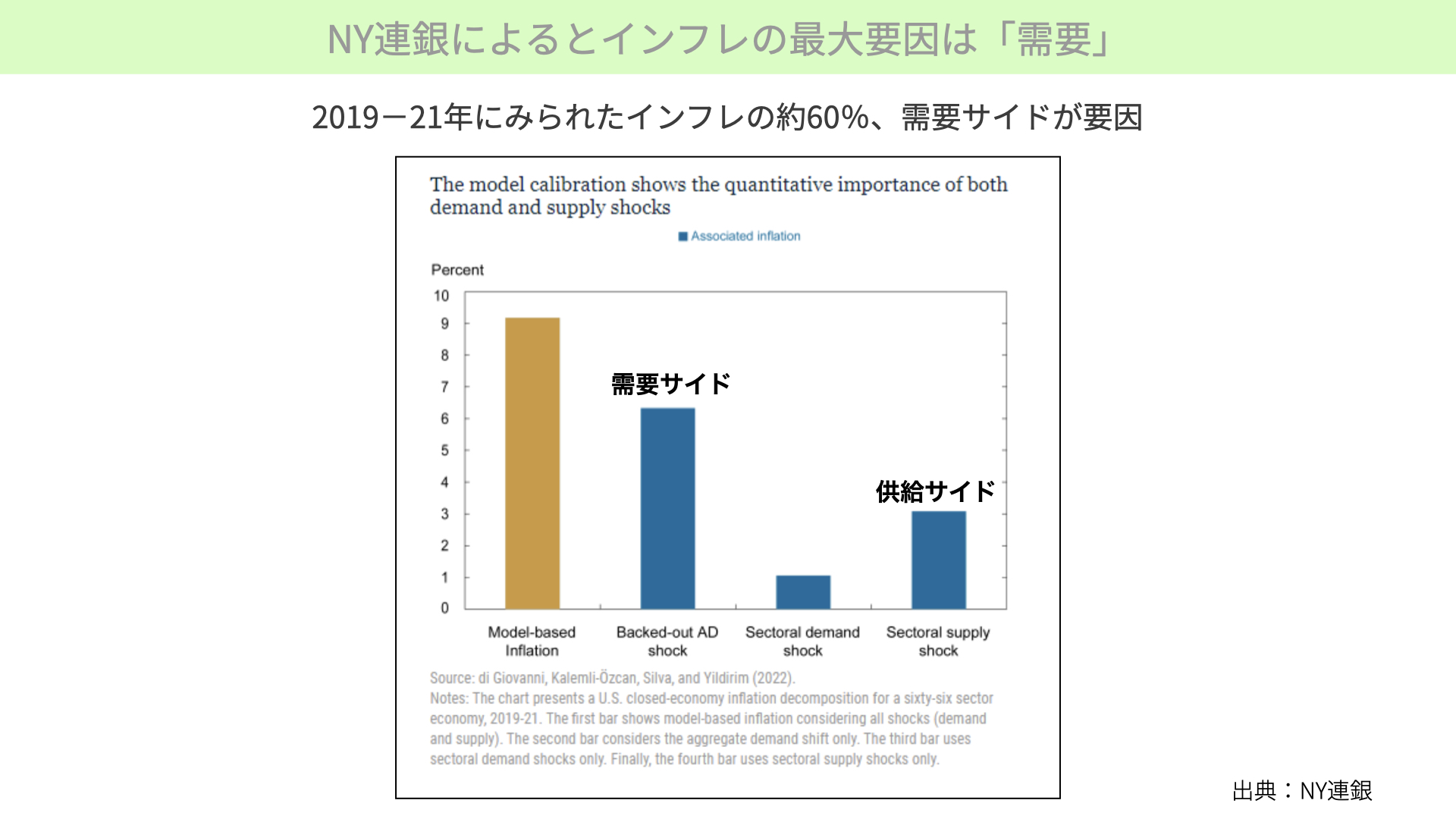

NY連銀によるとインフレ要因の60%は「需要」

こちらはジャクソンホール会合前に発表された、NY連銀が出した2019~2021年にかけてのインフレ要因分析です。インフレがトータルで9%あった中の、60%が需要サイドからの問題で、供給サイドの影響は30%程度だと言っています。

NY連銀は、アメリカの中で最も強い連銀の一つです。発言力や影響力がとても強い連銀です。そこが出しているレポートで、インフレ要因の60%が需要60%と分析しているということは、ISMのような指標における、新規受注、もしくは雇用といった需要サイドの強さが確認できる状況では、FEDがインフレが鎮静化できていると思うはずはないということで、大幅な金利上昇にのなりました。

今の金利は雇用の影響を受けやすい

こちらは、先ほどお出ししたチャートに、失業保険申請件数とISMの発表時の金利動向になります。新規失業保険申請件数の後は、あまり金利の動きはありませんでした。しかし、ISM製造業指数が発表された後は、最初金利が大きく上昇しています。

最終的には金利はあまり変わりませんでしたが、金利が落ち着いた理由には、2日の雇用統計の様子を見たいと考えたためです。基本的には、新規失業保険申請件数とISM製造業指数における雇用の強さが、金利上昇につながったことが重要だと考えています。

ここまで見ていただいたように、今週の金利上昇は雇用の強さ、弱さによって動いたことが分かります。今晩の雇用統計がどう影響を与えているのか。雇用統計の結果を受けた後のマーケットの反応で、どういうふうに考えるべきかを見ていきたいと思います。

雇用統計後の金利動向は?

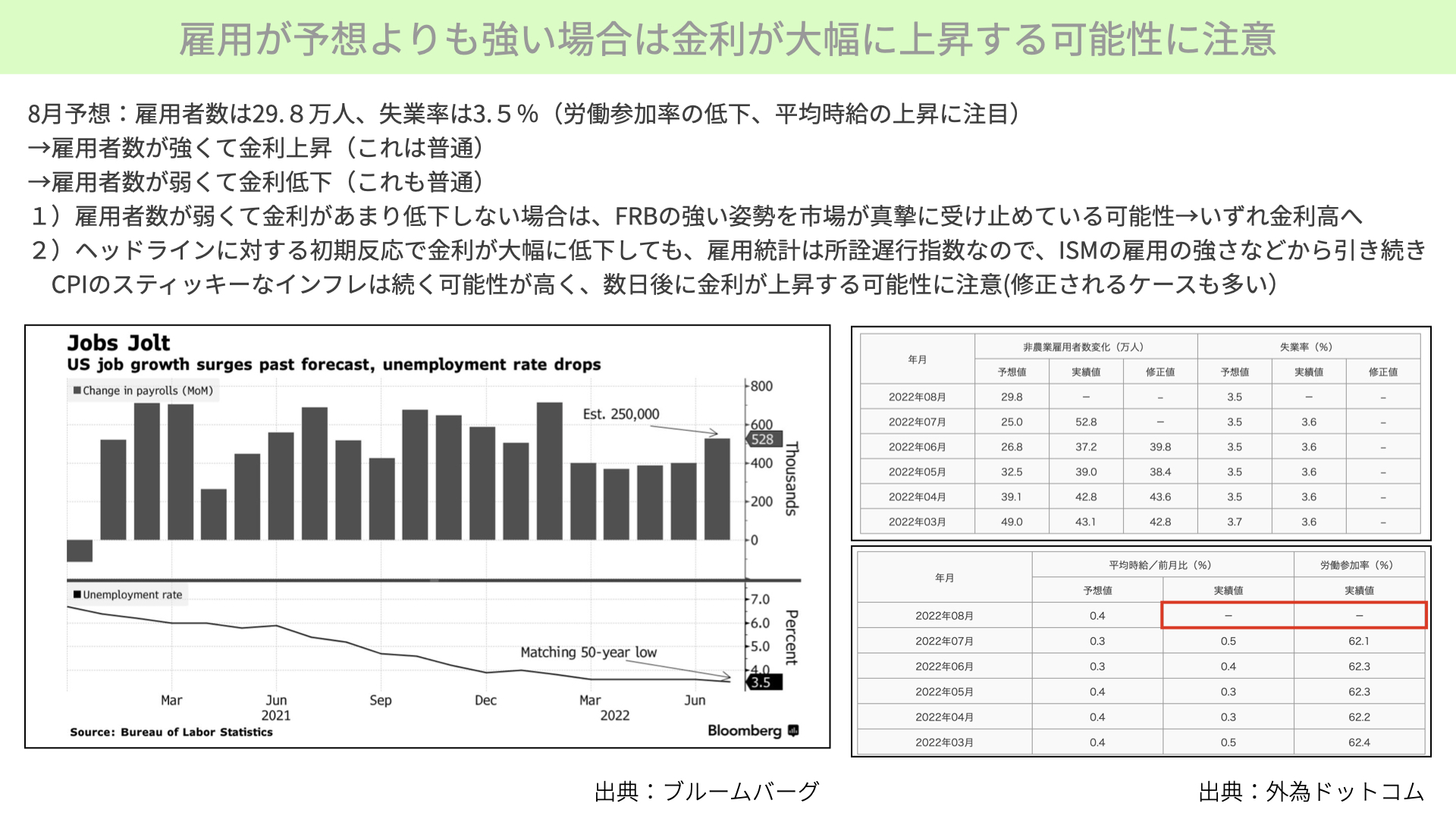

雇用が予想よりも強い場合は金利が大幅に上昇する可能性に注意

左図表が7月の雇用統計の結果です。右図表は、2日の雇用統計の予想数値です。こちらにある通り、雇用統計が予想では29.8万人、失業率は3.5%です。こういった雇用者数が29.8万人を上回るかどうか、失業率が3.5%より上か下かなどの予想も大事ではあるのですが、今回注目すべきところは、労働参加率が上昇するかどうか、平均時給が上昇するかどうかにかなり注目が必要でしょう。

右下をご覧ください。こちらに平均時給があります。今月は前月比で0.4%プラスと予想されていますが、もし予想の0.4を上回れば、賃金上昇が強いとして雇用がひっ迫していることになります。また、企業業績にも影響がありますので、株価にとってはマイナスとなります。さらに金利上昇の要因となるとお考えください。

そして、右側です。労働参加率は前月62.1%でしたが、労働参加率が上がらないとなかなか雇用のひっ迫した状況は改善されません。今回のコロナ以降、労働参加率がなかなか戻らない状況が続いていますが、今回も前月同様の低い水準となると、いくら失業率が低かろうと、雇用者数がどうであろうと、参加率が低いとなれば今後もひっ迫が続くでしょう。そうなるとマーケットは金利が上昇をするような反応を見せると十分に考えられるというのが、今後のポイントだとお考えください。

その上で、上の文章をご覧ください。雇用者数が強く出た場合に金利が上昇する。これは普通の反応として考えられますので、雇用者数が強い場合、今後も金利上昇が続くとお考えください。

雇用者数が弱くて金利が低下することも、普通の反応です。ただ、こういった教科書的な反応は、事前の織り込みがどうだったかによって変わります。ただ、基本的には事前に警戒感が高く反対の取引が多くない限り、通常の反応になります。

ポイントは、下の部分です。もしも雇用者数が弱く出て、金利が低下した場合、この後金利が低下していくのかを考える方が多いかと思います。ここで注意していただきたいのは、雇用者数が弱く出て、金利があまり低下しない場合、マーケットの反応としてはFRBが強い信念を持って利上げを行うことに対し、FEDと戦うなという点を守っている、真摯にFRBの態度を受け止めている可能性があります。そうなれば、ISM製造業指数でわかるように現在の強い雇用から、いずれ金利が高くなる可能性があると言えるかと思います。

二つ目のポイントとしては、雇用者数が少ないとのヘッドラインが流れた場合、初期反応で金利が大幅に低下する可能性があります。ただ、正直なところマーケットが雇用統計をどう捉えているかと言えば、「しょせん雇用統計は遅行指数」だということです。1ヶ月前の雇用状況で金融政策を判断するにはリスクがあります。

一方、ISMの雇用動向は先行指数となりますので、今後の先行きを示す指標では雇用が強いことを示すとして、CPIの中のスティッキーな価格、なかなか価格変動しないと言われる賃金が強いということは、インフレが続く可能性を示しています。雇用統計の数日後に思い直したように金利が再び上昇に転じる可能性があります。

雇用統計は翌月に大幅修正されることもありますので、雇用統計の数字を受けたヘッドラインの反応で弱かったため金利が低下し、ずっと金利が下がっていくと思えば、2~3日後にマーケットが思い出したように金利が上がる可能性もあります。今回の雇用統計で特に弱かった、大きく低下したときは、金利がずっと低下するトレンドに入ったと確信を持つまでは、数日間よく寝かせて見ていただければと思います。そういった雇用統計の結果を受けた、判断をしていただければと思います。

それでは、今後金利がどう影響するかを簡単に見ていきたいと思います。

今後の株価動向

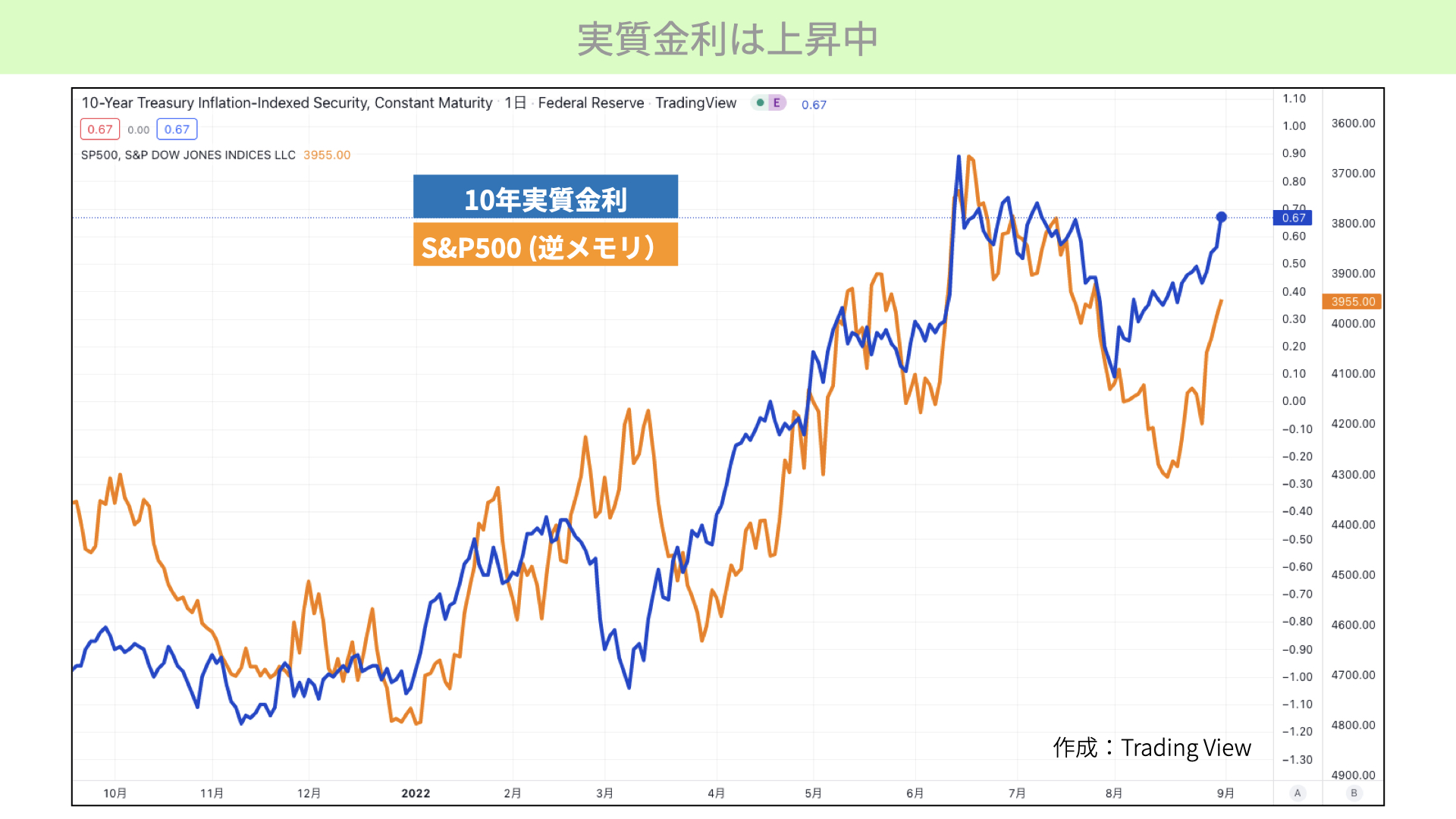

実質金利は上昇中

こちらをご覧ください。まずは、毎回ご紹介している米10年実質金利です。名目金利と呼ばれる10年金利から、期待インフレ率を引いたものとなります。

青が実質金利、黄色がS&P500です。比較するため、S&P500は逆メモリ、上に行くとマイナスとなります。一方、10年実質金利は上に行くと実質金利上昇となります。今の実質金利は0.5%を突破し、1%程度となるのではないかと前々回の動画でお話しました。その時の想定を上回るスピードで、10年実質金利は0.6%まで上昇しています。

これを見て分かる通り、実質金利の水準から過去の相関を考えると、S&P500はまだまだ下落余地があります。もしも今回の雇用が強く、名目金利がさらに上がるようであれば、実質金利も恐らく上昇するでしょう。株価は金利状況から下がり得るというのが、一つ目のポイントです。

FCIのタイトニングも続く

さらにこちらをご覧ください。こちらはゴールドマン・サックスが出しているFCIが赤、S&P500が青で、逆メモリ、上がマイナスを示しています。FCIとS&P500は非常に相関が高いですが、金利が上昇したことで上に行く、引き締め状態に再びなったことで株価が下落する相関が強まっています。乖離している状況にあるため、もしもS&P500が赤いFCIに収れんするなら、まだまだS&P500は下落余地があります。

今週の金利上昇の背景を確認しました。背景に雇用のひっ迫、雇用の強さがあったときには、金利が上昇します。その意味で、今回雇用統計に非常に注目が集まっています。

ただ、雇用統計はあくまで遅行指数です。先月の雇用なので、今後の雇用についてはISMのような、関わっている人たち雇用の感覚も無視できません。今晩出てくる雇用統計の初期反応を全て鵜呑みにするのではなく、数日間そしゃくした後、金利動向がどうなるかに注目する必要があります。

もしも金利上昇局面が続けば、さらに株価にとっては下押しの圧力となることがあります。そちらに注意していただきながら、今後の資産管理、資産のリスクコントロールをしていただきながら、マーケットに向かい合っていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル