本日は、2023年の米国株式市場のボトム時期について考えてみますが、リセッションに入った場合を想定していますので、2023年の見通しを立てるのにお役立ていただければと思います。

[ 目次 ]

2023年にリセッション入りが意識される理由

過去、3ヶ月-10年の逆イールドが発生すると、必ずリセッションが発生しています。では、リセッションに入った後、株価のボトムはいつ頃になるのか。過去6回のケースから分析しました。

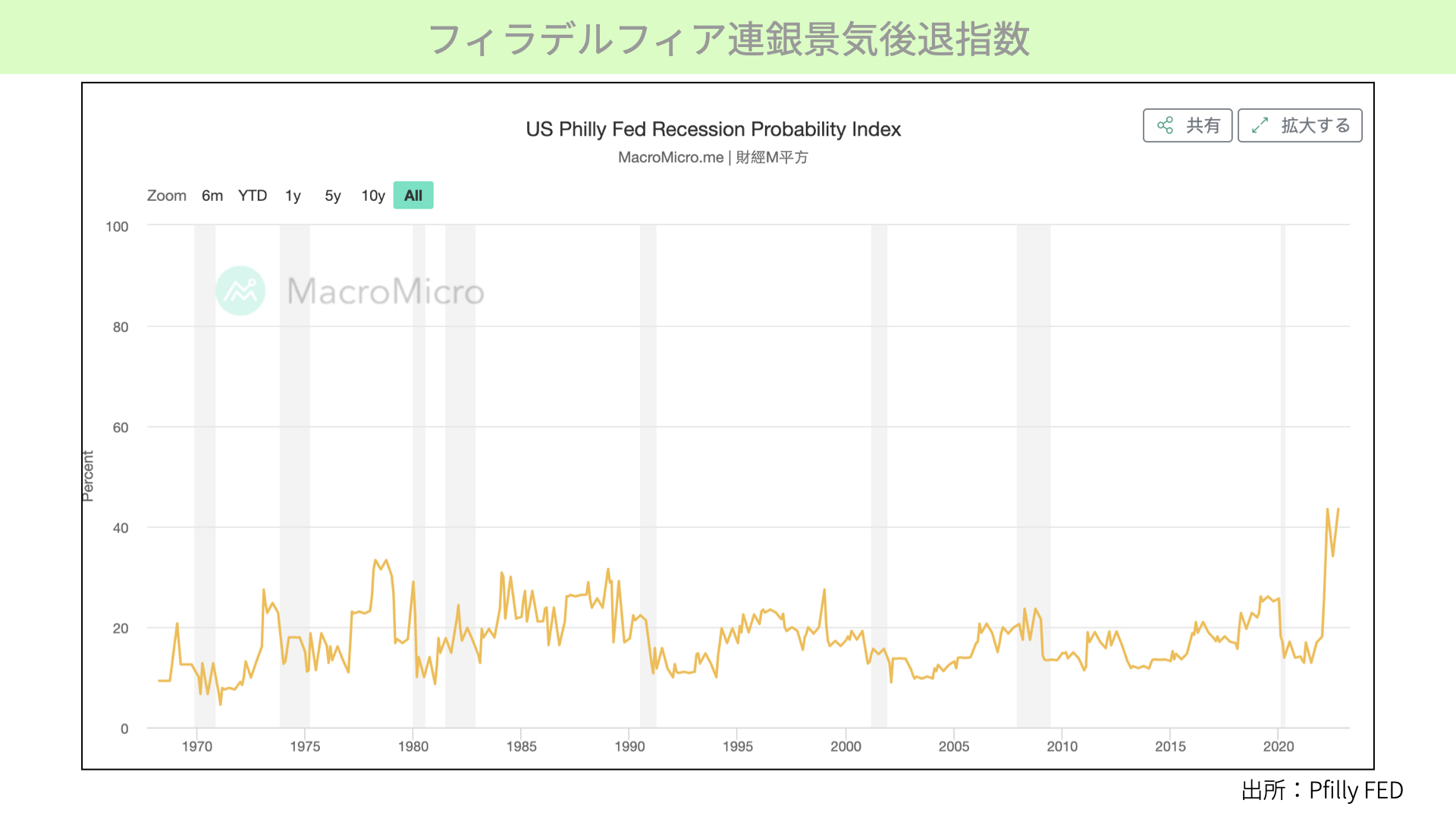

フィラデルフィア連銀景気後退指数

まずは、こちらをご覧ください。今年、なぜ景気後退入りする可能性が高いのか、なぜマーケットが懸念しているか、景気後退入りの蓋然性について、お話しします。

最初に、フィラデルフィア連銀の景気後退指数をご覧ください。現時点で40%を超える景気後退確率を示しています。40%と聞くとあまり高くないと思うかもしれませんが、1970年以降の数値を見ても分かる通り、40%を超えたケースはありません。40%を超えなくとも景気後退に入っていることを考えると、今回、かなり景気後退に入る確率が高いと確認できます。

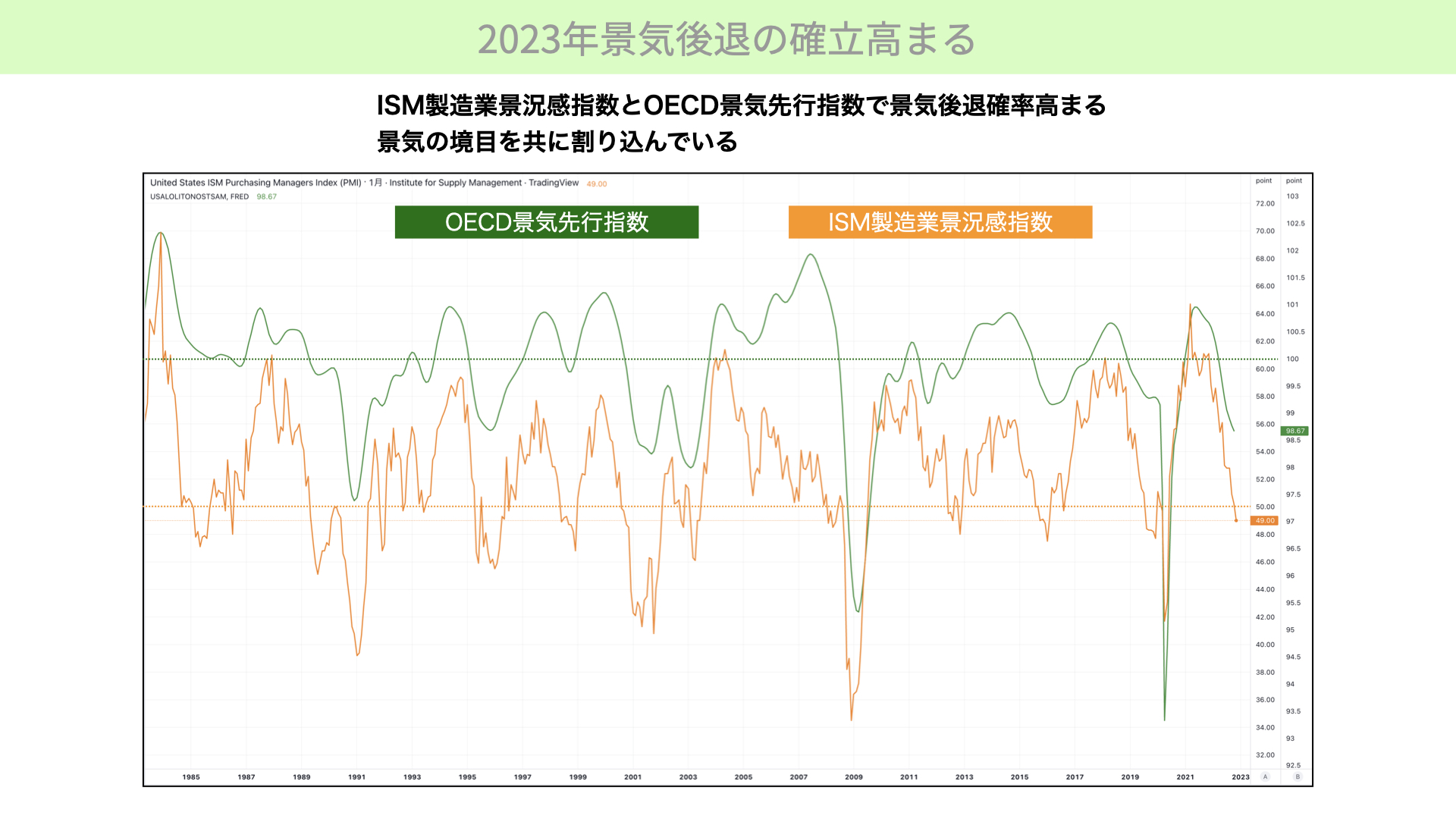

先行指数は景気後退の確率の高まりを示す

景気先行指数として有名なISM製造業指数、OECD景気先行指数をご覧ください。緑のチャートは、OECDの景気先行指数。黄色はISM製造業景況感指数です。この2つの景気先行指数が共に景気の境目を下回る、景気後退の可能性を示している状態です。

OECDの景気先行指数は100を割り、ISM製造業指数の景況感指数は50を割ると、景気後退を示します。共に景気後退を示していることから、今年の景気後退確率が高まっているとマーケットは認識しています。

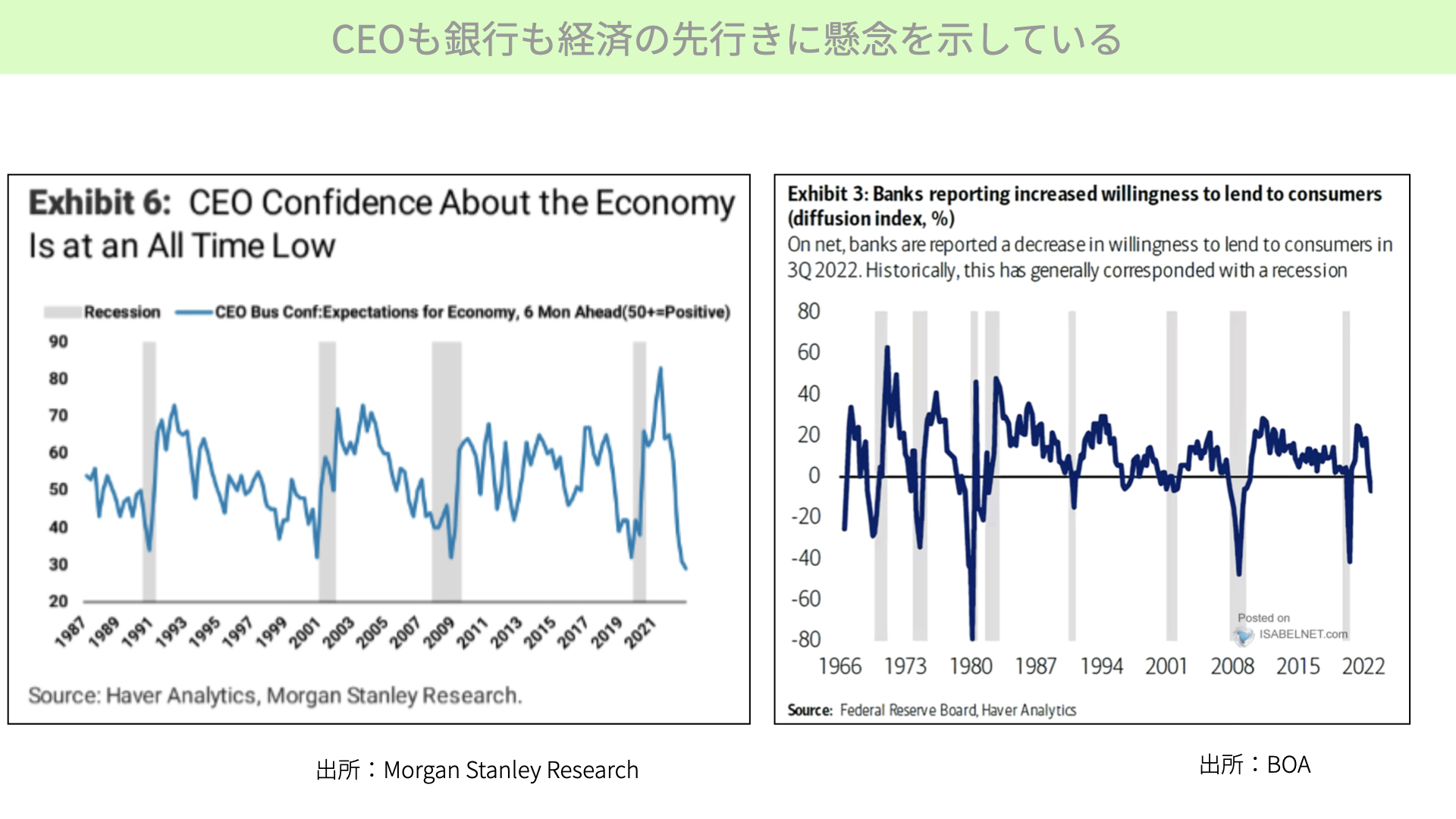

CEDも銀行も経済の先行きに懸念

左のチャートはCEOにアンケートを取り、今後の経済見通しはどうか聞いたものです。自信度合いは30%近くまで下落しており、1987年以降から見ても一番低い水準です。この水準になると、グレー網掛けのように景気後退に入っています。この観点からも、景気後退の確率が高そうに見えます。

さらに、右側をご覧ください。銀行の貸し出し態度です。昨年比での銀行の態度がマイナスになっています。過去も、銀行の貸し出しが渋ってくると、景気後退に入っていることが確認できています。その意味からも、今回も景気後退になる可能性が高いと分かります。

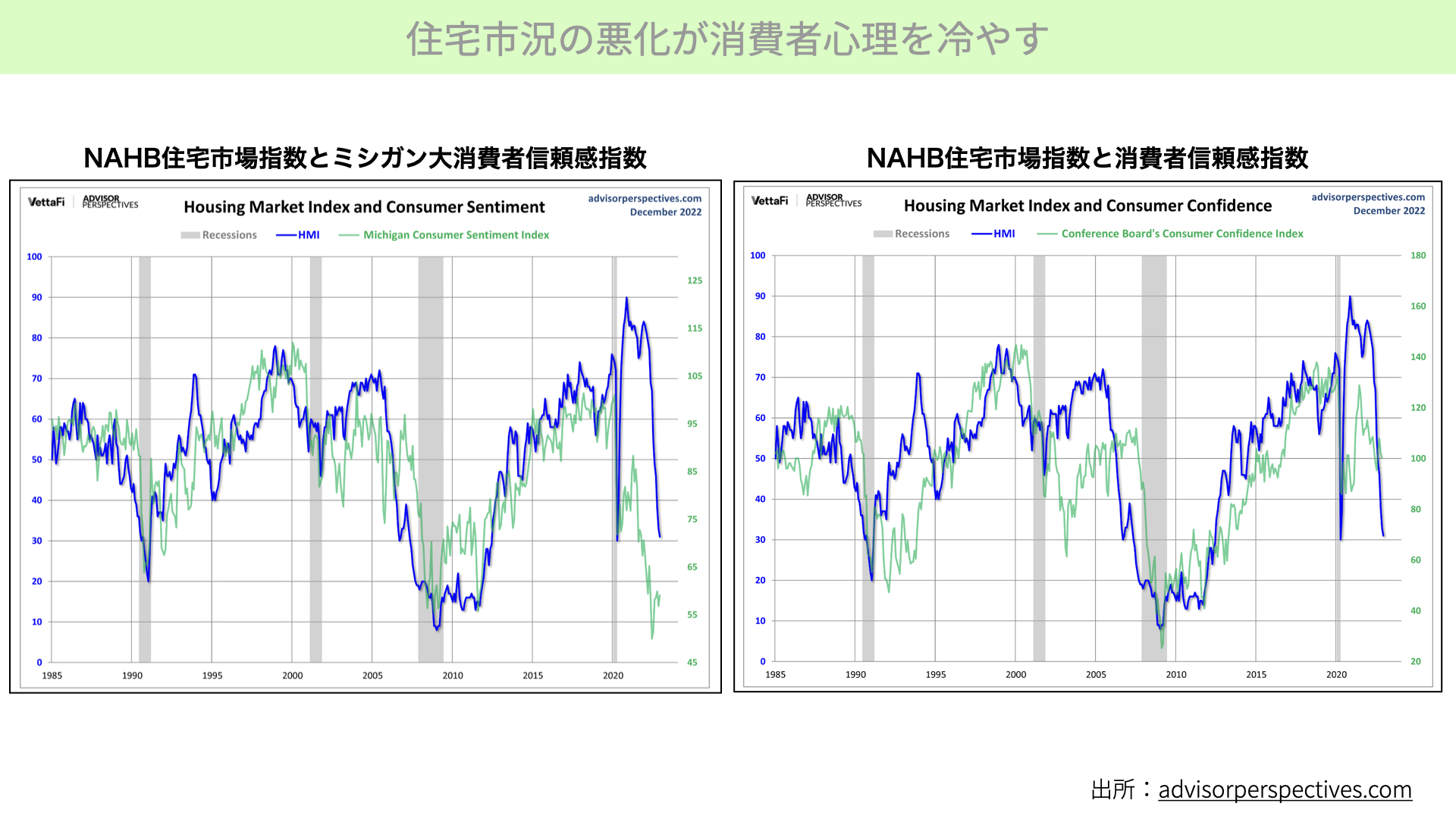

住宅市況の悪化が消費者心理を冷やす

さらに、こちらをご覧ください。住宅市況も悪化しています。住宅市況が悪化すると、消費者信頼感指数に大きな影響があると、この2つのチャートからは分かっています。

NAHB住宅市場指数というものがあります。こちらが青いチャートです。一方、緑のチャート、左はミシガン大学消費者信頼感指数、右は消費者信頼感指数です。この2つのチャートから分かる通り、住宅指標が悪化すると消費者信頼感指数は低下し、消費者マインドが冷え込みます。GDPの70%を占める消費者のマインドが低下すると景気後退の確率が高まります。

2023年の株価ボトム時期について

景気後退に先行する10年金利と3ヶ月金利で逆イールドが発生

そんな中、今回皆さんにご覧いただきたいのはこちらです。こちらは、3ヶ月と10年の金利差(10年金利-3ヶ月金利)を表したものです。10年金利から3ヶ月金利を引いたものがマイナスになった状態を逆イールドといいます。これは優れた景気の先行指数と言われていて、10年、3ヶ月の逆イールドが発生した後は、必ずリセッションが起こっていると確認されています。

先ほどまで見たようなリセッションとなるような蓋然性と、10年、3ヶ月の逆イールドの状態から考えると、やはりメインシナリオとしては、今年リセッションに入る確率が高いこということを意識した上で、ベースシナリオを考える必要があるでしょう。

そのうえで、10年、3ヶ月の逆イールドの発生後、リセッションから株価のボトムまで、どのような流れになっているのかを分析しみました。

(1)ボトムの時期はいつ? ~10年-3ヶ月逆イールド~

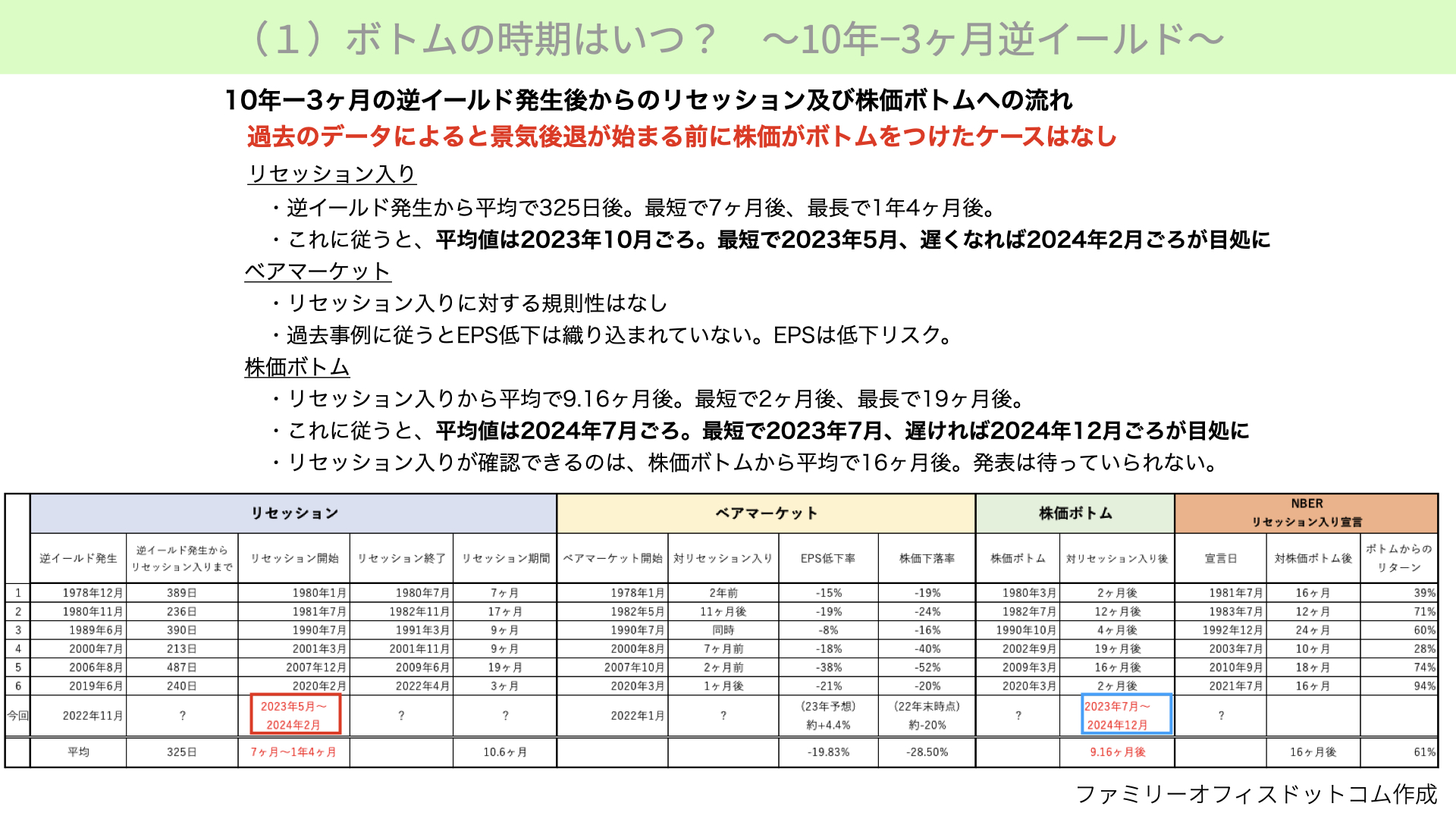

こちらは、下の図表を見ながらご覧ください。10年-3ヶ月の逆イールドが発生した過去6回のケース、今回のケースでどういうことが予測されるか分析したものとなります。

一番大事なポイントは、過去のデータによると、景気後退に入った場合、株価がボトムは景気後退が始まった後にしかつけないということです。株価のボトムが景気後退前に訪れることはありません。もし、今年景気後退に入るのであれば、昨年10月についた株価のボトムが、ボトムにはならないとの説明要因になると言えます。

下の図表、左をご覧ください。まずはリセッションのご説明です。逆イールドが過去発生した6回のみを取り上げました。遡ると、さらに逆イールドが発生したケースはありますが、直近1978年以降で取り上げています。

1978年以降の過去6回の逆イールド発生後から、リセッション入りまでの期間の平均は、325日後にリセッションが訪れています。今年、逆イールドが発生したのが2022年11月のため、2023年10月頃に、平均値からリセッション入りを想定することができます(あくまで平均値からの分析です)。

ただ、リセッションの開始時期にはかなりのばらつきがあります。そこで確認したところ、過去6回において逆イールド発生からリセッション入りした最短の期間は7ヶ月。一方、最も遅くリセッション入りしたのは1年4ヶ月後です。この数値を今回、逆イールドが発生した22年11月に当てはめてみると、最短で23年5月。遅いケースで24年2月にリセッション入りすると、過去の数字からは目論むことができます。

これはあくまでも過去の数字のため、未来を予測するものではありませんが、参考にはなると思われます。ということで、リセッション入りの確率としては、今年5月以降になる可能性があるということが1つ確認できたことになります。

次は、ベアマーケットについてです。リセッション入りした後、どのようにベアマーケットになったかを確認していただきたいと思います。リセッション入りしてからベアマーケットが始まるのか、それとも、リセッション入りする前からベアマーケットに入っているのか、といえば、実はばらつきがあります。

例えば78年でいうと、2年前からリセッション入りしていますが、1980年には、リセッション入りから11ヶ月後にベアマーケットが開始しています。このように、ここには規則性が確認できませんでした。ということで、今回のベアマーケットは、22年1月からスタートしていますが、リセッションに入る前からスタートした可能性があると確認できます。

ただ、ベアマーケットに共通することが2つあります。1つ目が、EPSが大幅に低下していることです。過去6回の平均においては、19.83%のEPS低下となっていますが、現段階の23年の予想EPSは、今年に対して+4.4%です。まだEPSの調整、織り込みはされていないと確認できます。

さらに、株価の下落の過去平均は28.5%です。22年末は20%ですから、まだ株価においても調整が進んでいないと確認できています。そんな中、興味があるのは、ベアマーケットに入った後、リセッションに入った後、株価のボトムはいつつけたのかです。景気後退が起こる場合、景気後退に入った後にしか、株価はボトムをつけません。

ご覧ください。リセッション入りした後、株価のボトムをつけるまでの平均期間は、9.16か月です。ただし、ボトムに入るまでの期限のばらつきはあります。最短で2ヶ月、最長で19ヶ月です。これに従って分析すると、リセッション入りする平均が2023年10月頃。それに対し、株価がボトムをつけるのは9ヶ月後の2024年7月頃です。

来年以降でなければ株価はボトムをつけないと、過去の平均からは考えられます。ただし最短のケースで見ると、株価がリセッション入りした後、株価のボトムまでは2ヶ月となります。最短では2023年7月、遅ければ2024年12月頃が目途になります。もし、最短で進めば、今年の夏頃に株価がボトムをつける可能性があると言えます。

以上のことから、夏場から来年にかけてボトムの時期が来るのではないかと、過去の事例からは分析できます。ただ、リセッションに入ったことを確認して、その後株価がボトムを付けるということで、リセッションの発表を待っていればチャンスが来るのか、それでいいのかという話になるかと思います。

表の右側をご覧ください。NBERが発表しているリセッション宣言です。株価がボトムをつけた後、平均で16ヶ月後に発表になっています。相当遅れて発表になります。16ヶ月間も発表を待っていると、右端を見ても分かる様に、ボトムからのリターンが61%もある大きなリターンを得られる時期に、ノンビルとリセッション入りを待っていると機会損失になってしまいます。

上記のことから、株価のボトムが景気後退に入った後で訪れることは分かりましたが、では、いつボトムをつける時期が来るのかをどう考えればいいのでしょうか。

(2)ボトムの時期はいつ?~ISM製造業指数~

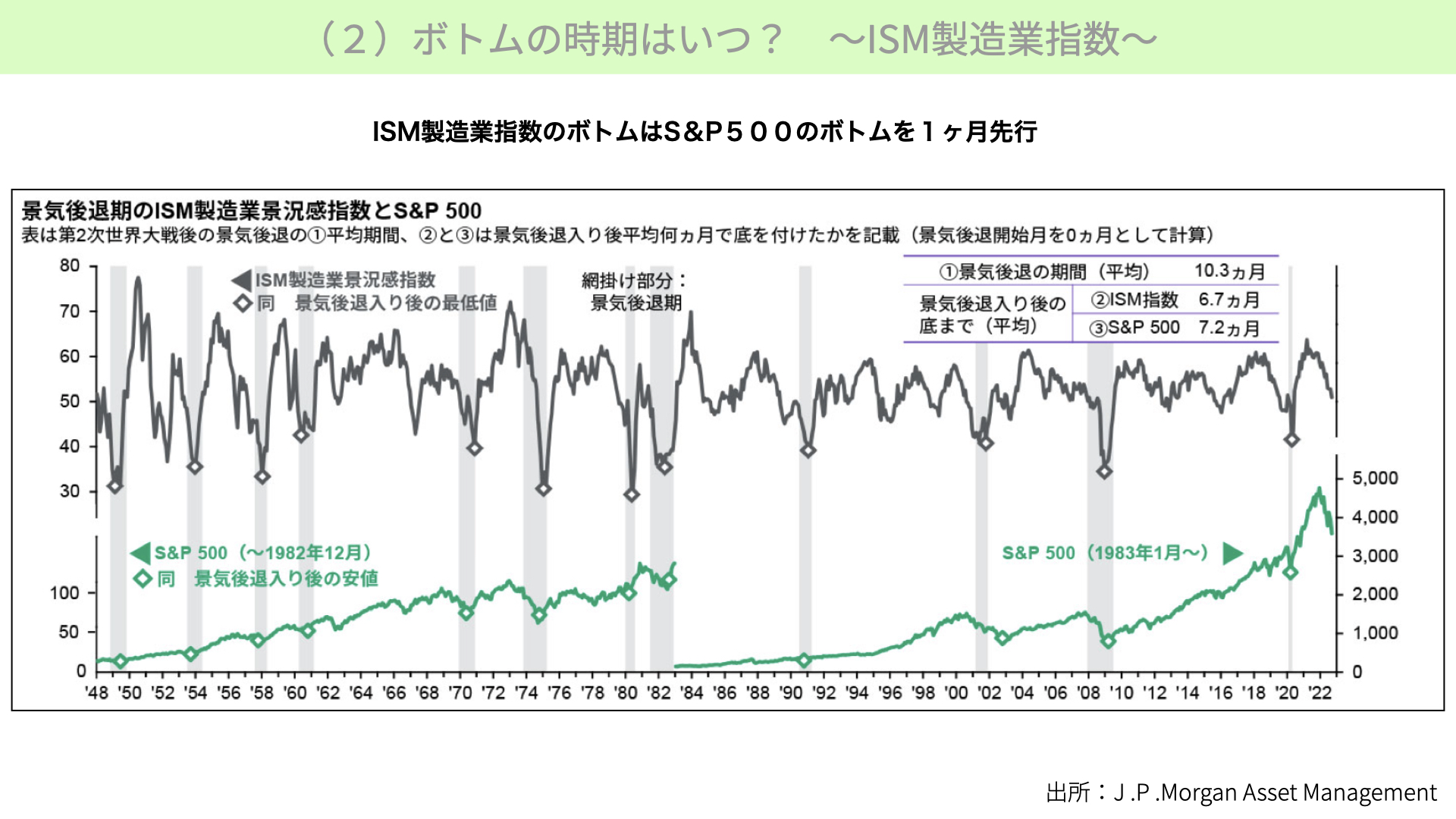

こちらは、J.Pモルガン・アセットマネジメントさんからの資料です。こちらのチャートも、先ほどと同じように株価のボトムを測るものとなっています。上がISM製造業指数、下の緑のチャートがS&P500の株価チャートです。

右上には景気後退の期間が、10.3ヶ月と書かれています。この資料では、1948年以降からデータを取っているものですが、私の資料の10.6ヶ月とほぼ近似値と言えます。J.Pモルガンの資料が示すものとしてとても参考になるのが、景気後退に入った後、S&P500がボトムをつけるのが7ヶ月後になっていることです。景気後退の後半にボトムをつける傾向があります。しかし、もっと重要なのは、ISM製造業指数は、それに先行していることです。

ISM製造業指数が6.7ヶ月で先にボトムをつけ、その約1ヶ月後にはS&P500がボトムをつける傾向が、過去の統計でわかります。今年、もし景気後退に入れば、その後ISM製造業指数がボトムをつけた後、株価がボトムをつける傾向があることを押さえておく必要がありあります。

例えば、今年GDPがマイナスになった場合は、景気後退に入る可能性が高くなるわけですから、まずはリセッションに身構えつつ、ISM製造業指数がその期間中に反転するようであれば、S&P500が底打ちするのではないかとの見立てができるのではというのが、J.Pモルガンによるサジェスションとなっています。ISM製造業指数がいつ反転するのか、ボトムをつけるかが、S&P500のボトムを読むにあたって非常に重要なポイントとなります。

ISM製造業指数を先行する指標

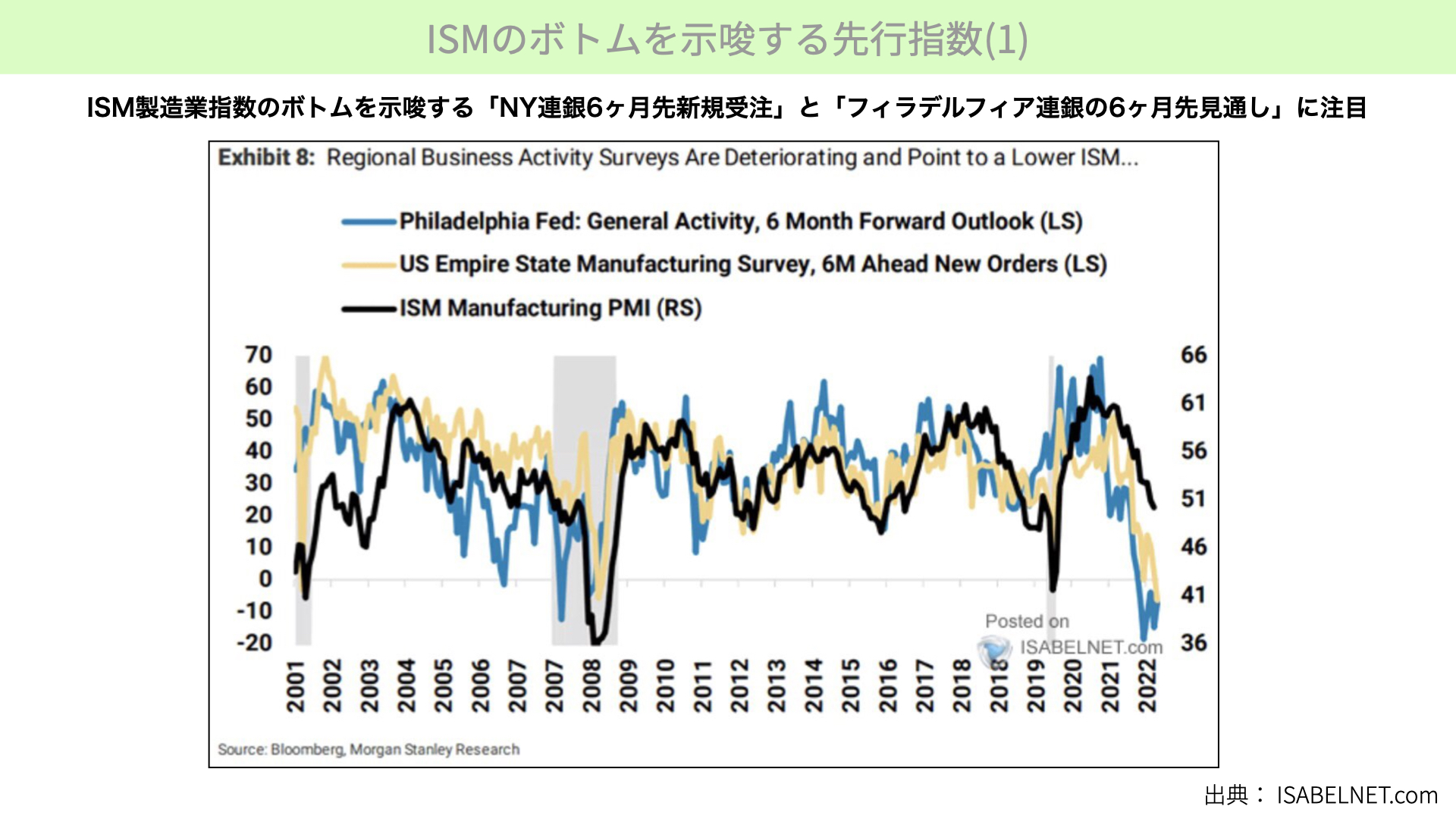

ISMのボトムを示唆する先行指数(1)

ISMのボトムを示唆する先行指数は、何があるのでしょうか。黒いチャートがISM製造業指数、青いチャートがフィラデルフィア連銀の製造業指数です。その中におけるサブインデックスの6ヶ月先見通しを取り上げています。

黄色のチャートはニューヨーク連銀の製造業指数で、同じくサブインデックスの6ヶ月先の新規受注を取り上げています。このチャートで示している内容としては、青いチャートと黄色いチャートの先行指数が反転するとISMも反転し、下落が続けば下落が続くということです。今後ISMのボトムを確認するにあたっては、半月前に発表されるNY連銀のサブインデックスと、フィラデルフィア連銀のサブインデックスを確認すると、ISMのボトム時期が測れるのではないかというのが1つ目です。

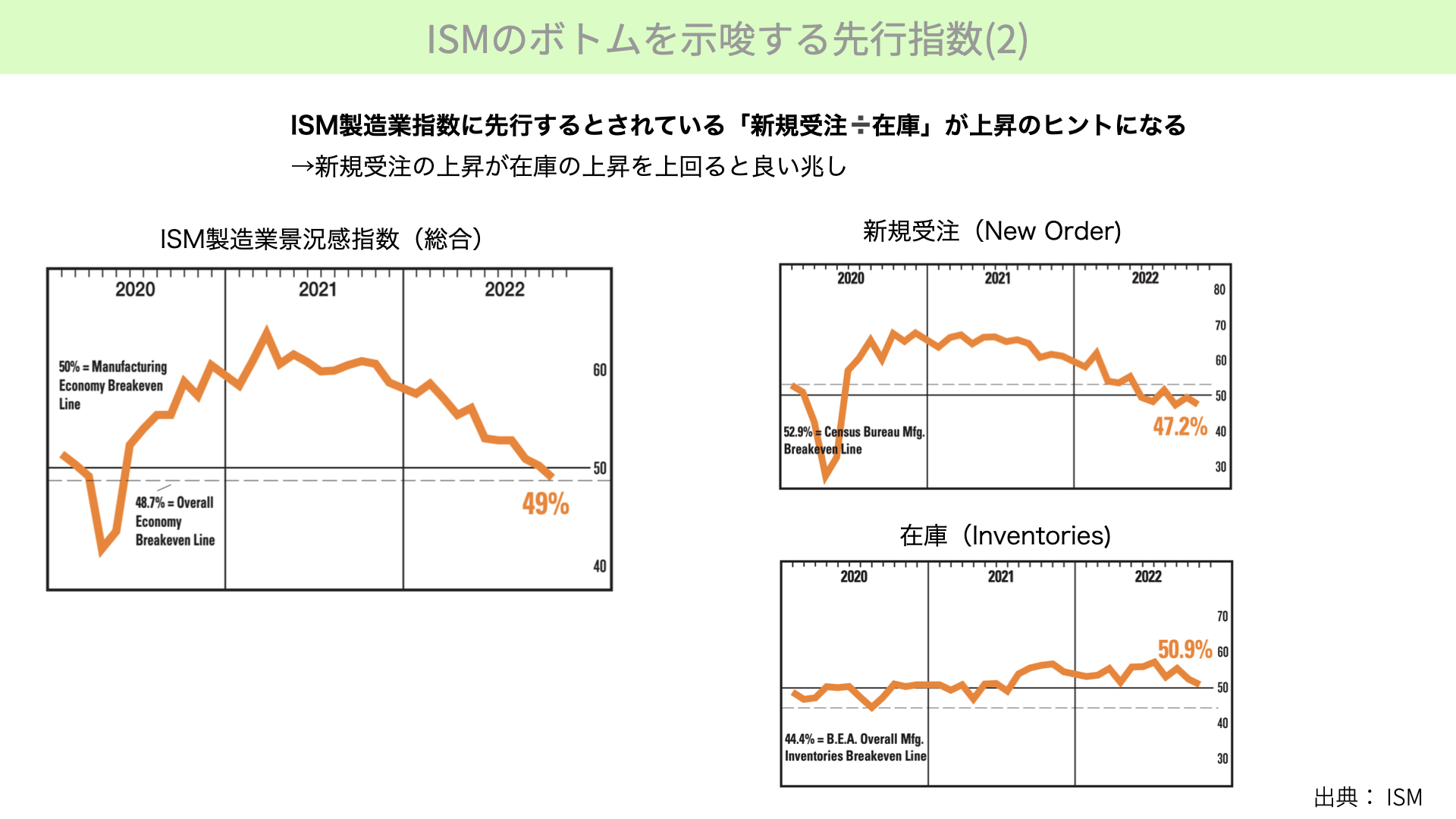

ISMのボトムを示唆する先行指数(2)

さらに、こちらをご覧ください。

ISM製造業指数の中においても、ボトムから反転の兆しを測る方法があります。まずは左、ISM製造業指数の総合です。右に目を移すと、サブインデックスとして新規受注、在庫が示されています。大事なポイントは、新規受注が上昇を始め、在庫の数が減ってくる、新規受注÷在庫が上昇するとISM製造業指数に先行するということです。

今年以降の注目ポイントは、ISM製造業指数の総合と新規受注が上昇しているか、在庫が不足してきて、より注文が多くなるかです。

本日は、過去の10年-3ヶ月の逆イールドが発生した場合、景気後退がどのようにやって来るのか。景気後退が起こった後、ボトムをつける時期はどのくらいかを確認しました。大体今年の夏場以降だと確認できています。夏場以降にボトムをつけるきっかけを見つける方法として、ISM製造業指数がポイントになってくることを皆さんに知っていただき、今年は景況感をしっかり確認する、先行指数に注目する必要があります。

今年の投資戦略としては、昨年10月のボトムよりも今年のボトムの方が深くなる可能性をマーケットは警戒しています。引き続き、今年も難しい相場になりそうですが、株価に先行する景気先行指数を確認しながらマーケットに臨んでいただければと思います。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル