2月1日開かれたFOMCでは、政策金利が0.25%の利上げとなりました。市場予想通りで、サプライズはありませんでした。ただ、タカ派的なコメントをしてくるだろうと、マーケットのほとんどの方が考えていたパウエル議長の記者会見では、ハト派的内容になりました。

パウエル議長は、ディスインフレーションという言葉を何度も使い、物価の鎮静化に自信を見せたことで長期金利が低下。その影響でNASDAQが、大きく上昇しています。本日は、ディスインフレーションが続くのかを分析してみました。ぜひ最後までご覧ください。

[ 目次 ]

2月のFOMCではディスインフレ傾向が示された

パウエル議長はディスインフレに言及

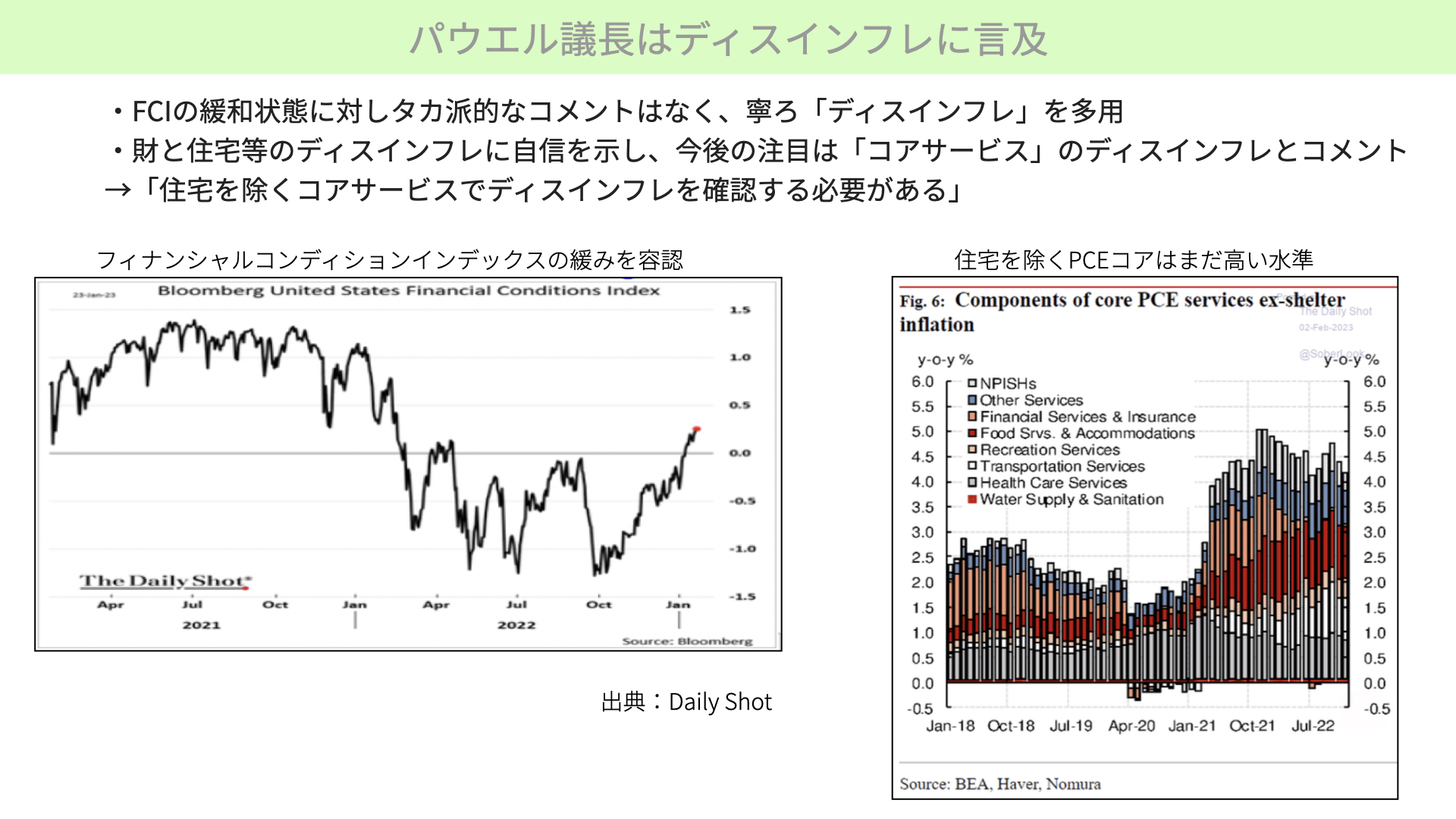

まずは左のフィナンシャル・コンディション・インデックスをご覧ください。昨年秋から金融コンディションが緩んだ状態が続いており、インフレが起こりやすい状態になっています。このまま放置すると今後もインフレが続くため、今回のFOMCではパウエル議長がタカ派的発言を行い、マーケットに喝を入れるにではないかと予想されていました。

しかし、そうではなりませんでした。むしろ「財と住宅はディスインフレーション」とコメント。金融政策による物価低下で、FRBメンバーがインフレの沈静化に自信を取り戻したと、マーケットは捉えました。インフレが鎮静化すれば早期の利下げ転換が期待できるとして、株価が上昇、金利が低下しています。

一方、パウエル議長は今後のインフレの注目点として、「コアサービス」のインフレ率がどうなるかを挙げています。財や住宅は低下しているものの、コアサービスの物価は、まだまだ高い状態が続いているからです。

右のチャートをご覧ください。PCEコアサービスは、前年比4%超の水準で高止まりしています。このまま高止まりすれば、本当のインフレ鎮静とはならないため、これからのマーケットの注目点です。

サービス業の求人数は多くサービス価格のインフレが高止まりの可能性

次に、PCEコア(住宅などを除いた)を見ていきたいと思います。こちらは、FOMCの同日発表されたJOLTSからの詳細です。JOLTSは、アメリカにおける求人件数のことです。前回記事で、求人件数は減るだろうとお伝えしていました。これは、景気先行指数、消費者信頼感指数が求人件数低下を示したためです。

今回は、そういった市場予想を大きく裏切りました。予想では1,030万人の求人件数に対し、1,100万人。大きく求人が増えています。ただし、先行指数等から考えても、いずれは求人件数が少なくなると思われます。

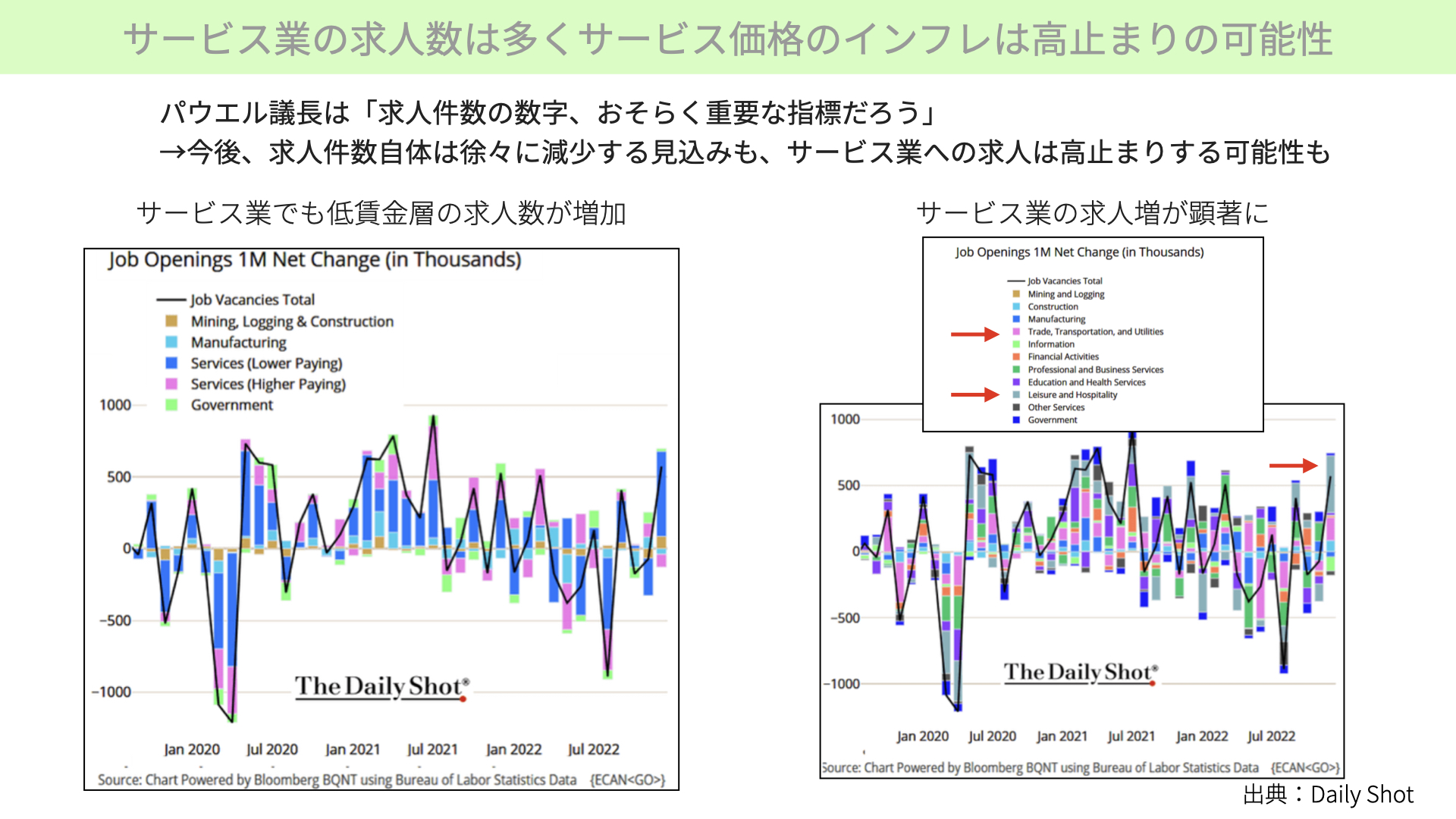

ただ、現時点では、左のチャート、サービス業に対する求人が、まだ強いことには注目です。特に、低賃金の求人件数が増えていることから、サービス業全体の人件費高騰につながる可能性があります。パウエル議長が最も懸念している、コアサービスのインフレ低下に人件費が足かせになる可能性があるとが見て取れました。

さらに、右のチャートをご覧ください。輸送コストやサービス価格の上昇につながる、レジャーサービス、輸送における求人が増えています。サービス業の求人件数が増えているため、サービスのインフレが鎮静化ができるかどうかは、まだまだ不確実です。マーケットの、今後の注目点となるでしょう。

3日雇用統計が発表されますが、平均時給の予想は前月比+0.3%、+前年比で4.4%となっています。平均時給が下がれば、サービス業全体の賃金も下がる可能性があり、プラスに捉えられます。しかし、平均時給が同じ、もしくは上がると、サービス業のインフレが留まらないとして、マーケットは逆に反応する可能性があります。そういったところは、今晩も注目が必要です。

パウエル議長は年内の利下げについて

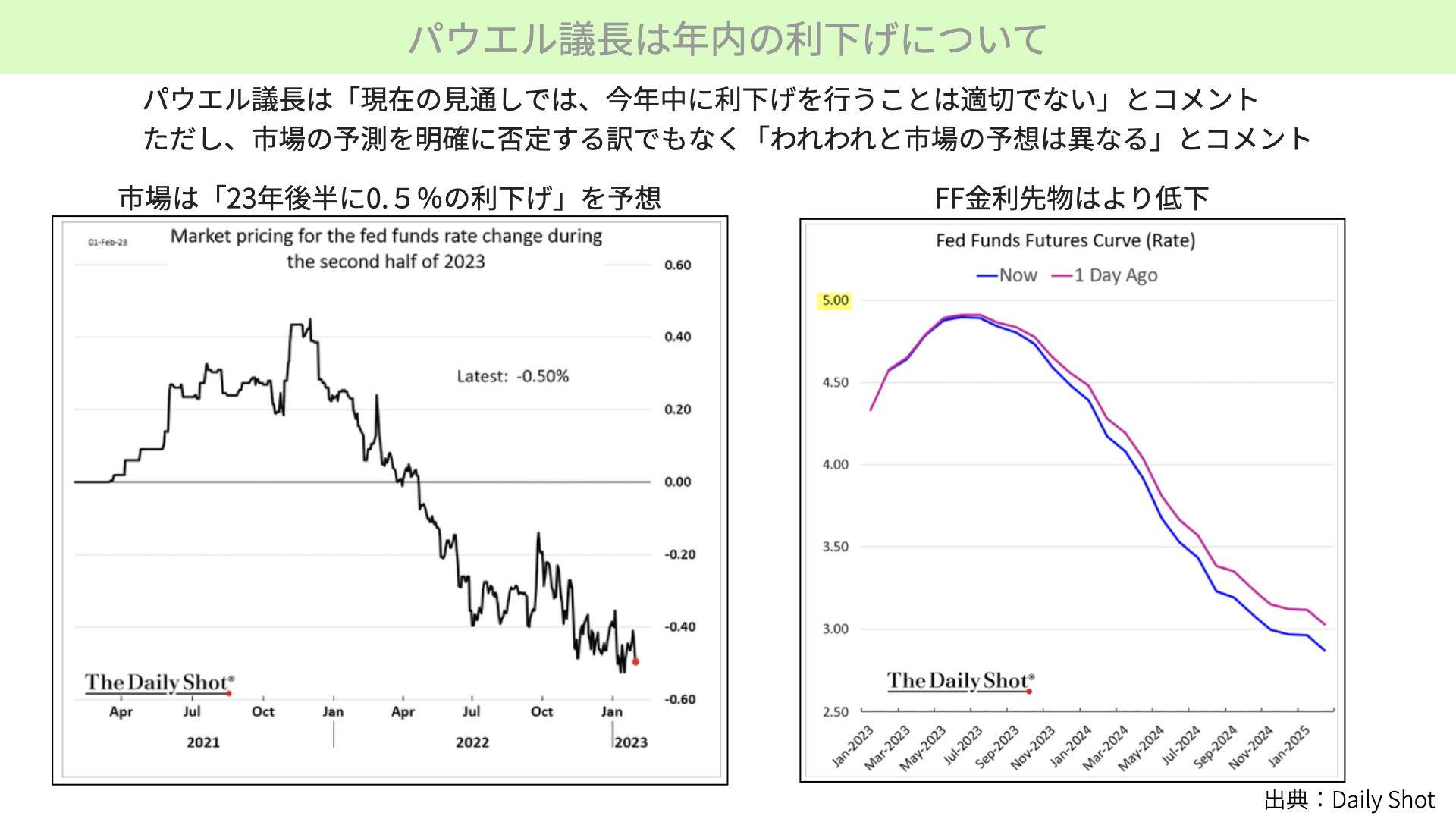

次に、こちらをご覧ください。パウエル議長はサービスインフレーションを鎮静化できるのであればと考えていますが、それを踏まえても、「今年中に利下げを行うことは適切でない」とコメントしています。

左のチャートをご覧ください。0.5%程度の利下げをすると、マーケットは予想しています。一方で、パウエル議長は利下げを行わないと言っています。0.5%の差が、最終的にはどちらに収斂するかに注目です。サービスのインフレが低下するようであれば、市場予測が正しい可能性が高まります。一方で、サービスのインフレが高止まっている場合、市場の利下げ予測が間違いとなり、マーケットにはマイナスになります。

右のチャート、FOMCの開催前がピンク、開催後は青です。開催後、利下げ確率がより高まっています。FOMCの結果を受けて、利下げの期待感がかなり高まっていると、改めて認識しておきましょう。

ガソリン価格にも要注意

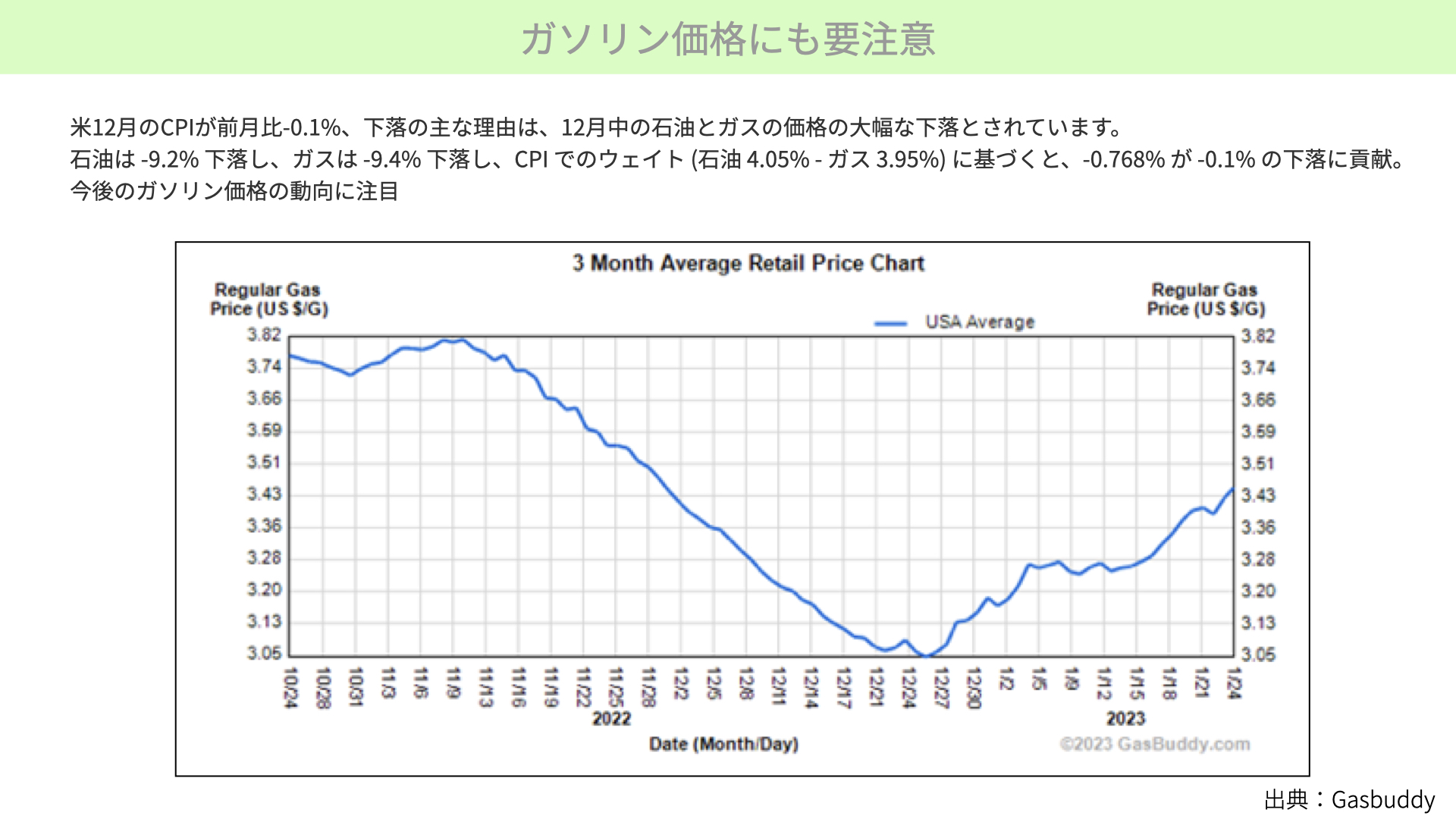

こちらをご覧ください。ガソリン価格のチャート、3ヶ月平均です。今年の頭から、ガソリン価格は10%近く上昇しています。昨年12月のCPIは、前月比-0.1%。昨年12月のCPIから、今年利下げするきっかけとなるような流れが続いています。

前月比-0.1%の主な理由には、石油、ガス価格の大幅下落があると言われています。12月の石油価格は-9.2%、ガス価格は-9.4%。CPIの8%近くを占める二つが大幅に下落したことで、CPIの下落に-0.76%寄与し、結果として-0.1%下落しました。1月以降ガソリン価格が上がっていることを考え、今後CPIが簡単に下がるのか、引き続き注視する必要があります。マーケットは物価が下がることを前提に考えています。パウエル議長がインフレの減速に自信を示したことで、楽観ムードが漂っています。しかし、まだ結果が出ていないことに、注意が必要でしょう。

景気先行指数は引き続き悪化が続く

ISM製造業指数は2020年5月以来の低水準

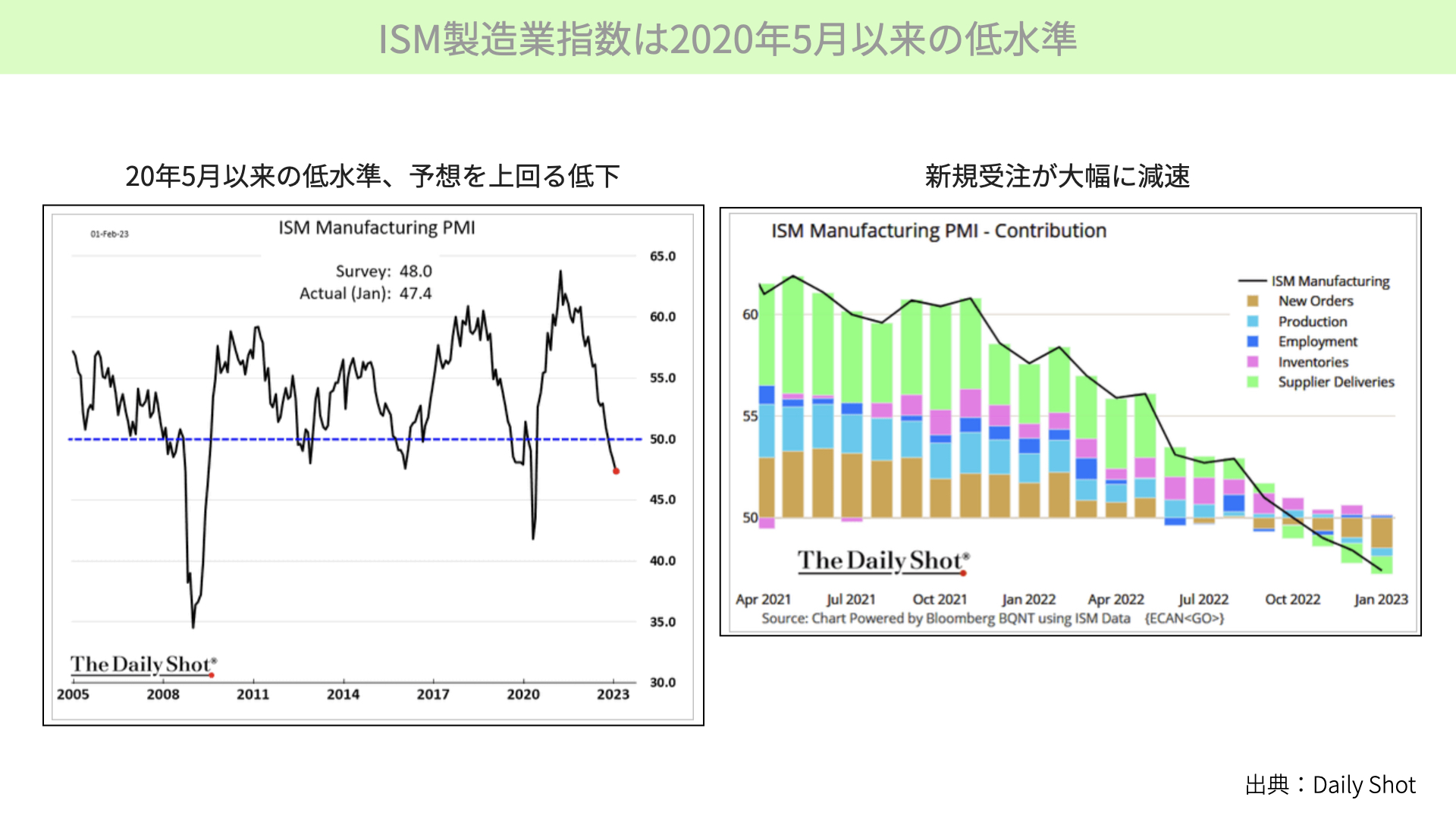

次に、ISM製造業指数を確認します。政策金利が低下するとの市場期待が高まったことで、長期金利が低下、株価は上昇しました。一方で忘れてはいけないのは、景況感がどうかです。そのため、ISM製造業指数を取り上げました。

2020年5月以来の低水準。基準の50を下回りました。予想の48を下回る47.4と、製造業における景況感が悪化しています。さらに、右のチャートをご覧ください。新規受注が大幅に足を引っ張っています。製造業での新規受注のなさは、景況感が今後悪化し、受注が増えないことを示します。

ISM製造業指数のNew Orderは42.5と悪化

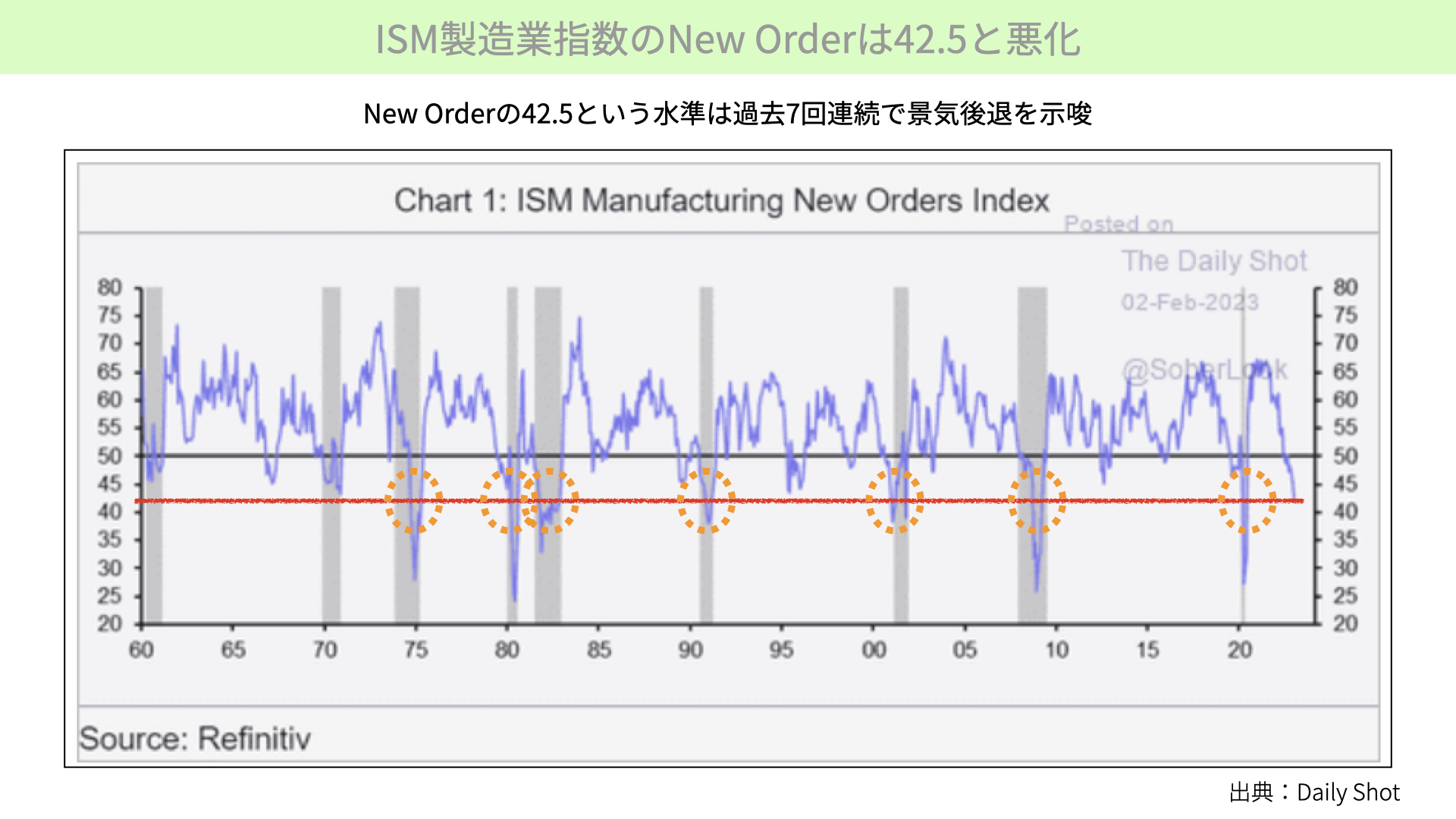

その結果、New Orderは42.5まで低下しました。過去7回では、42.5になると、必ず景気後退に入っています。ここまで大幅に低下していることから、金融政策もさることながら、景況感はかなり厳しい状況が近付いていると、認識する必要があるでしょう。

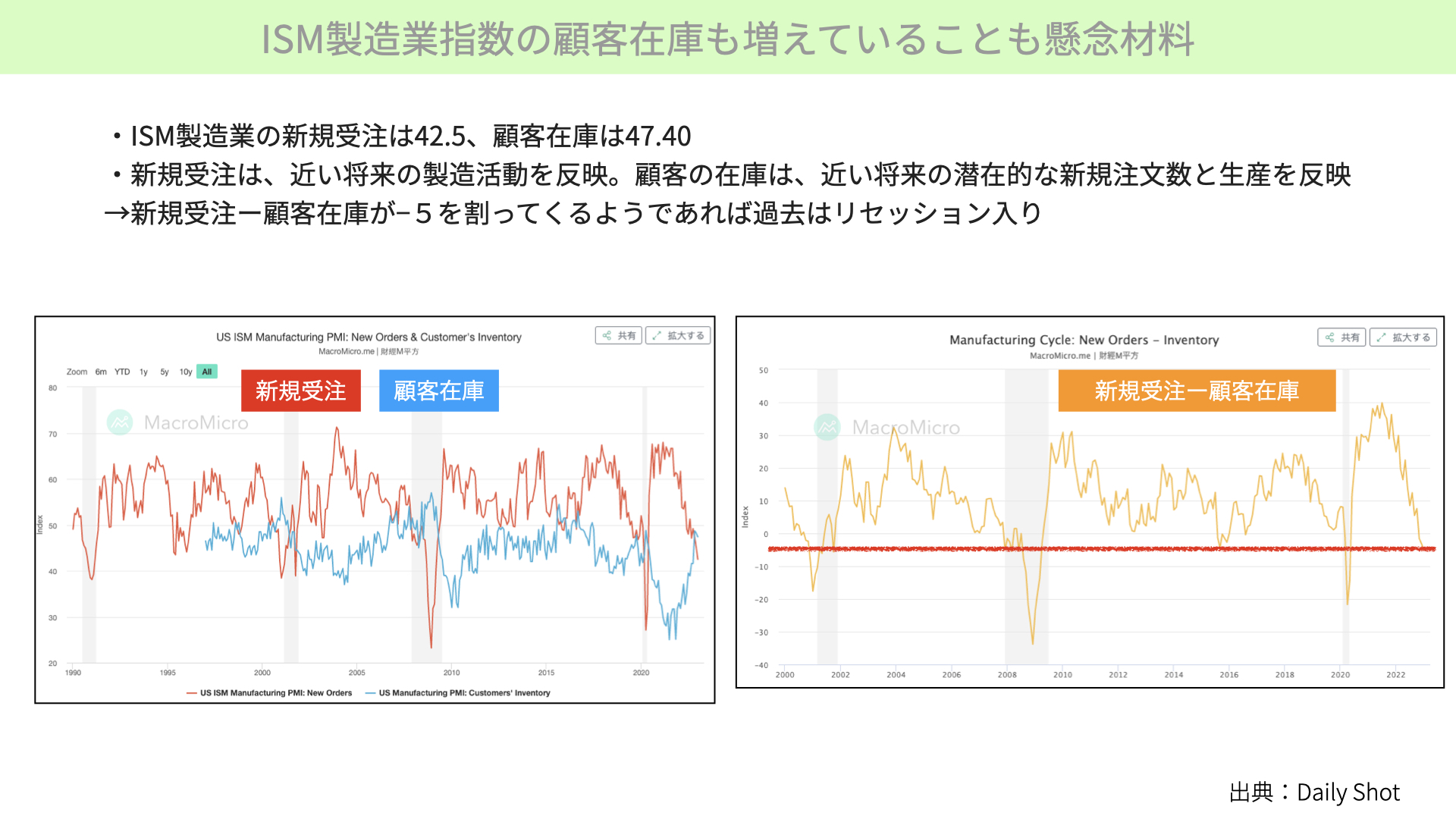

さらに、ISM製造業指数を細かく見てみましょう。ISM製造業指数の中には、新規受注と顧客在庫があります。顧客在庫増は、将来の潜在的な新規受注減少を。在庫減は、将来的な新規受注増を表します。

左のチャートをご覧ください。赤の新規受注は、42.5まで下がっています。企業が新規を受けていない、売り上げ見通しが低下している状況です。青いチャートは顧客在庫です。在庫が増えていると分かります。在庫が多いことは、将来の潜在的な新規受注が見込めないとして、新規受注はさらに低下する可能性があります。

右のチャートをご覧ください。新規受注(42.5)-顧客在庫(-47.4)=-4.9です。新規受注42.5が7回連続のリセッションを示したように、-5を割ると、リセッションになると確認できました。このことから、製造業だけを見ると、かなり景況感が悪化していると分かります。

3日、ISM非製造業指数が発表されます。予想では50.4(前回49.6)と、50を回復する予定です。しかし、もし50を割れば、ISM製造業指数と非製造業指数の両方が50を割ったことになります。リセッション確率が非常に高まりますから、今晩のISM非製造業指数は非常に注目です。

また、PCEコアのサービス部門にも大きく関係する、今晩の雇用統計で平均時給がどうなるか。大きく上昇するようであれば、人件費高騰として、マーケットにはネガティブな風が吹きます。しかし、大きく下がるようであれば、パウエル議長の自信が実現する可能性があり、マーケットにはプラスです。

FOMCの結果発表を受け、ディスインフレーションの流れが出ている中、本当にそれが実現できるのか。マーケットとFOMCのギャップがどちらに収れんするかで、マーケットの流れは大きく変わるでしょう。今後も引き続き業績をしっかり見て、平均時給がどうなるか、サービス業における雇用がどうなっていくのかを確認しましょう。パウエル議長の発言通りであれば、株価にはプラスです。逆方向に行くようであれば、まだまだ高止まりしているとして、マーケットには逆風です。今後のマーケットを、しっかり見ていただければと思います。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル