23年の第4Qの予想EPSが下落をしています。下落した背景、そして今後も続くのかどうかを、今週のスケジュール等を見ながら考えたいと思います。

[ 目次 ]

株価上昇はショートカバーによるもの

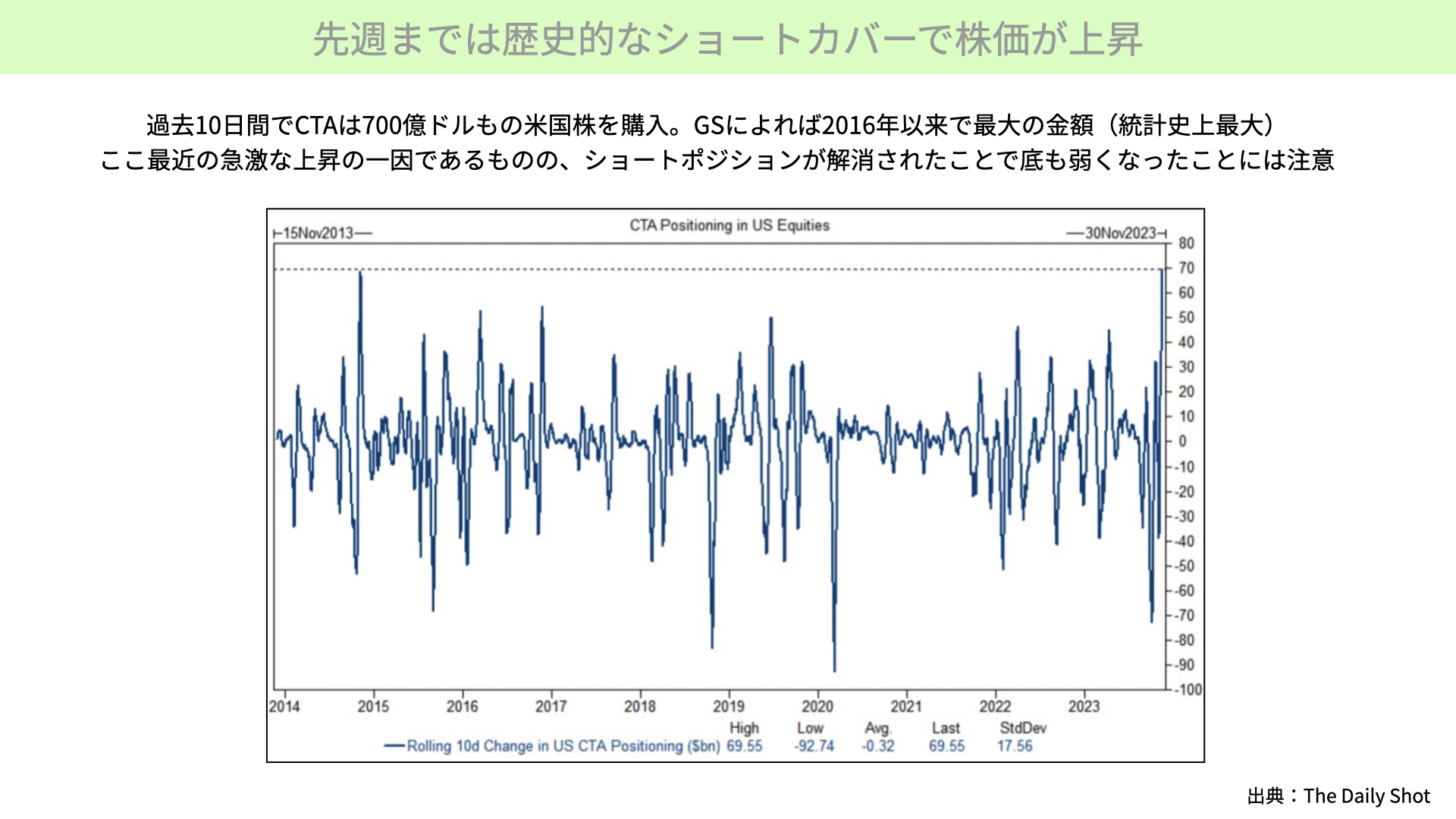

先週までは歴史的なショートカバーで株価が上昇

11月に入り、米国株が大きく上昇を続けています。背景には、先週まで歴史的なショートカバーが続いたことがゴールドマンサックスのレポートから発表されています。

過去10日間、CTAはショートポジションを強烈に買い戻し、700億ドルもショートカバーをしました。ゴールドマンサックスによれば、2016年以来で最大の金額ということで、統計史上最大とのことです。急激に買い上げたことによって、米国株が大きく上昇しました。これが最近の株価上昇の背景となります。

ちなみに、ショートポジションが解消された後は、株価が下がったときに買い戻すポジションがないため、下値がゆるくなることには把握しておきましょう。

こういったショートカバーによって大きく上昇した株式市場ですが、なぜEPSが低下しているのでしょうか。株価の動きと若干の違和感を持つ方も多いかと思います。まずは、そちらの理由を説明します。

2023年4Qの予想EPSについて

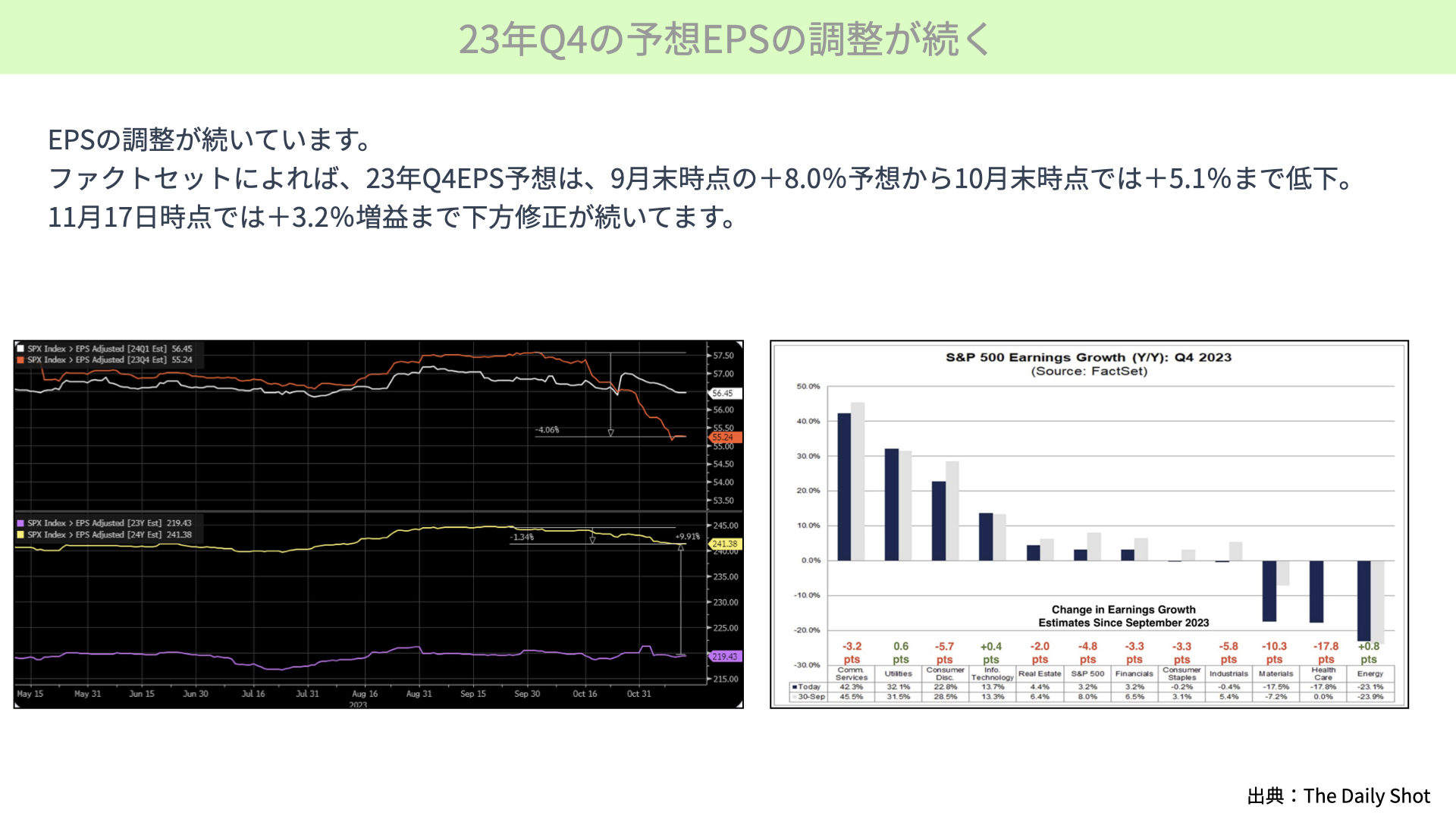

23年Q4の予想EPSの調整が続く

まずはEPS予想です。最新のファクトセットの数字によると、23年Q4のEPS予想は、9月末時点で前期比8.0%の予想だったものが、1ヶ月経過し+5.1%まで低下しています。さらに11月17日時点では、+3.2%まで下方修正が続いています。プラスに推移しているので堅調とは言えますが、それでも8%から3.2%まで低下しています。

左のチャート、ブルームバーグの資料をご覧ください。2024年の第1Qに関しても、少しずつ落ちてきていますが、それ以上に23年第4Qの赤いチャートは大きな落ち込みが見られます。

大きく下がってきた背景には、決算発表の中から出てきたガイダンスなどで、少し先行き不透明であることが影響しているというのが、1つ目のポイントとなります。

紫は23年のEPS予想です。219ドルで着地するということで、横ばいです。ただ、黄色で示された24年のEPS予想に関しては、下落が続いています。一時期は245ドルまで上がると予想されたものが241ドルということで、24年以降のEPS予想に関しても、マイナスのインパクトが出てきています。

こういった状況が続くようであれば、今後株価の上値は当然ながら重くなります。ですから、背景と転換するポイントを把握する必要があるでしょう。そこで、次の資料をご覧ください。

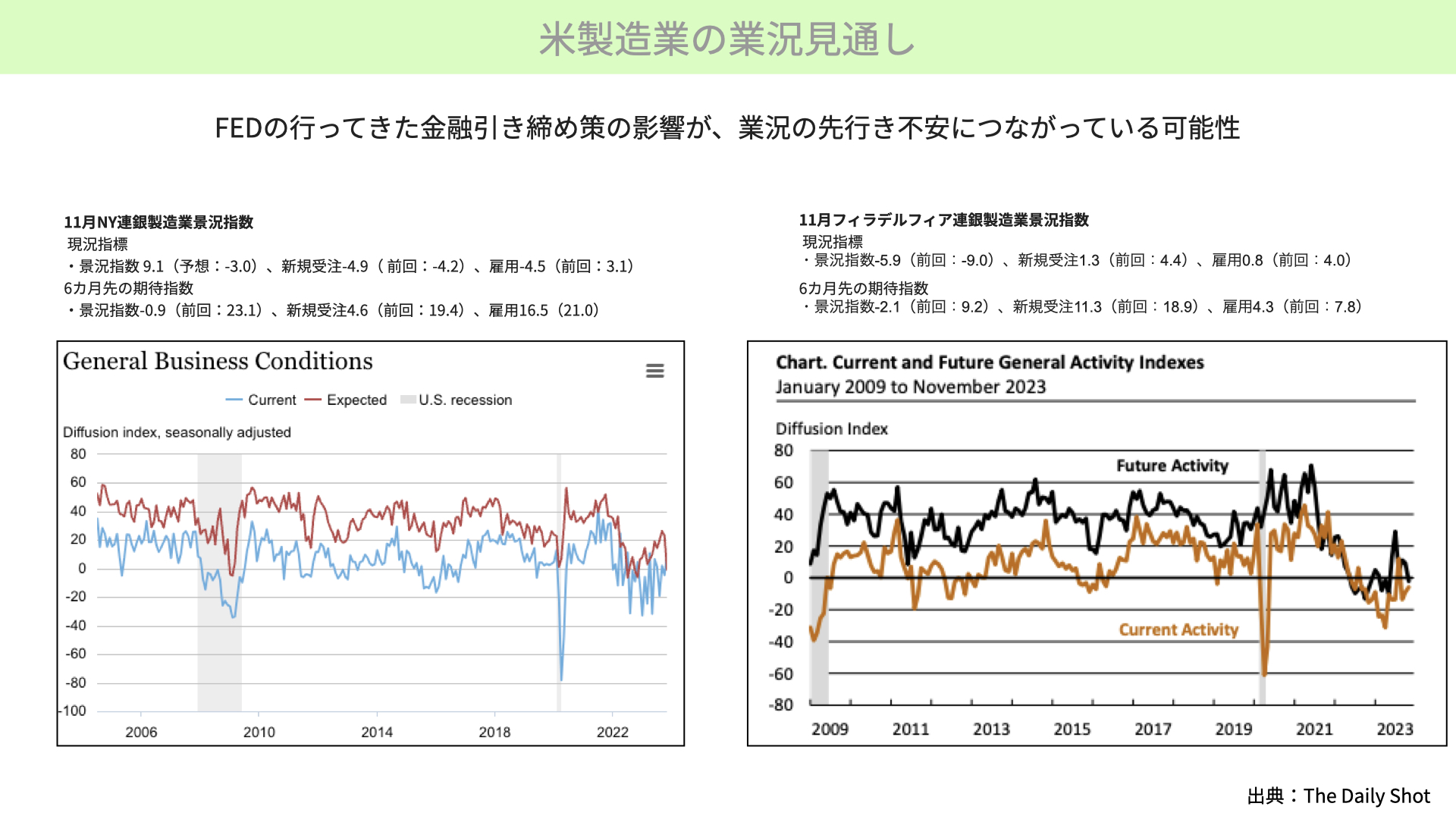

米製造業の業況見通し

先週、米国の製造業の業況見通しが、ニューヨーク連銀、フィラデルフィア連銀から発表されました。FEDの金融政策引き締めが、先行き見通しにマイナスの影響を与えていると確認されています。そのため、EPSの予想が低下してきていると考えられます。

ニューヨーク連銀の景況感指数は、現況予想が-3に対し、6ヶ月見通しが9.1。悪くはありませんが、6ヶ月先の期待指数は、前回23.1から、-0.9。先行きが0を割るようであれば、景況下にかなりマイナスの影響があります。22年からプラスに転じていましたが、今回改めてマイナスに転じています。

製造業の人たちは、6ヶ月後の景気見通があまり期待できないと見ていることがわかりました。新規受注が大きく下がっていること、雇用も少し鈍化していることが、1つ目のポイントです。

次にフィラデルフィア連銀です。6ヶ月の期待指数も、再び0を割ってきています。現況もマイナスで悪い状況が続いているのですが、6ヶ月先の期待指数が-2.1ということで、新規受注が減少し、雇用も少し鈍化しています。今後の在庫状況も含めると、6ヶ月後が明るくないとの結果が出たことで、製造業を中心とした今後の先行きに不安感が出てきています。

ドラッケンミラーが気にしていること

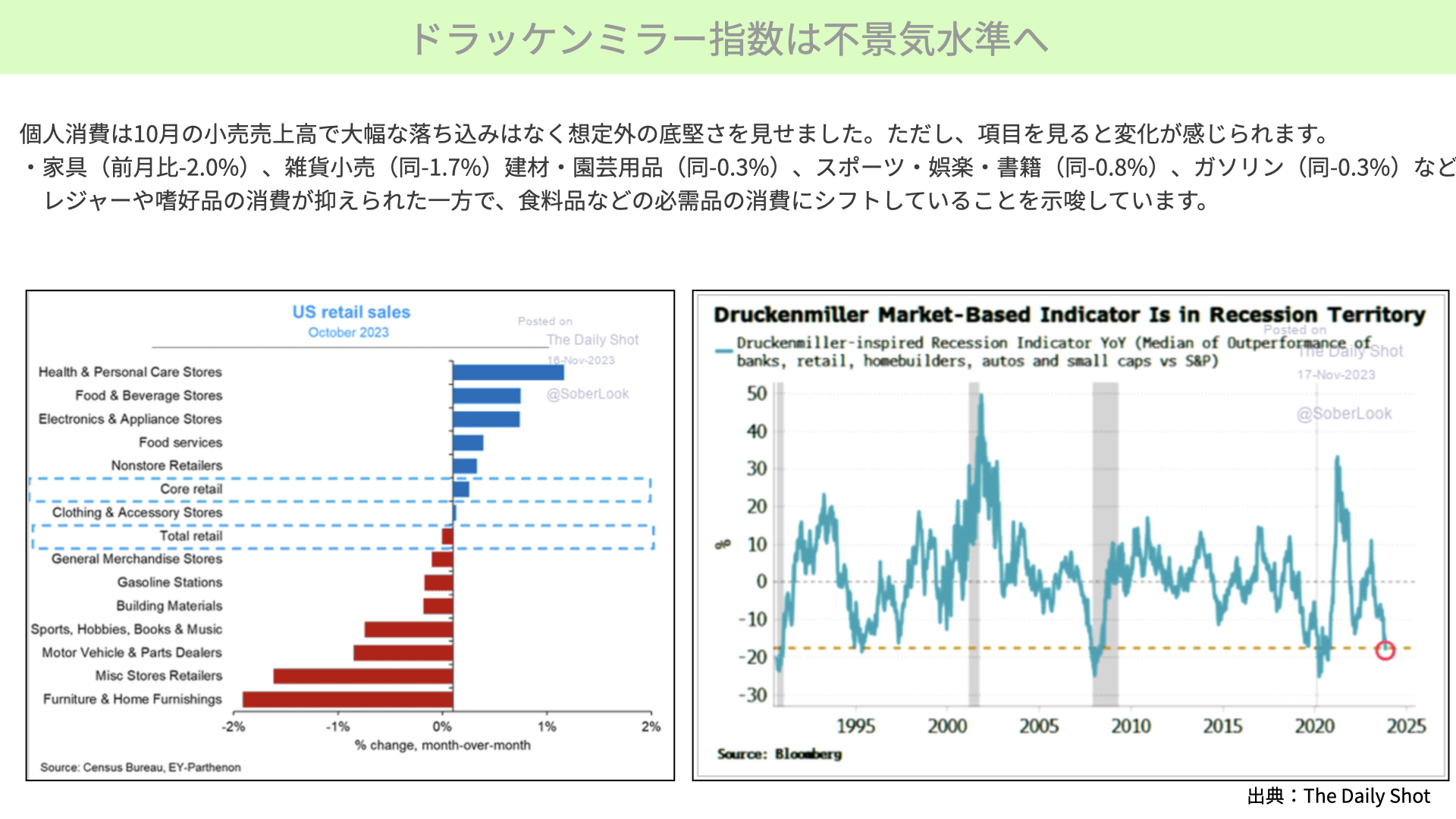

ドラッケンミラー指数は不景気水準へ

さらに、こちらをご覧ください。個人消費が先週発表されて注目されていましたが、小売売上高では、大幅な落ち込みはありませんでした。予想よりも若干いい数字が出たことで、底堅さを見せています。

ただ、項目を見ていくと、少し変化が感じられるということで、マーケットでは警戒感が出てきています。

左の図は、小売の中における減少と増加を表したものです。減少した赤い部分をご覧ください。減少した中の大きなものが家具、雑貨、園芸用品、スポーツ・娯楽・書籍、ガソリンと、レジャーや嗜好品の消費が抑えられています。

増えているものとしては、食料品などの必需品です。必需品は買うものの、嗜好品、レジャー品には使わないという兆候が出てきていることから、景気の先行きに対しても、消費者が少しネガティブになっていると言えます。

このような小売の状況を見ると、マーケットはどう考えるのでしょうか。ジョージソロスの下で働いていた、有名なヘッジファンドマネージャーであるドラッケンミラーが出している、今後のリセッションを見通す方法論として、例えば銀行、小売、住宅関連、車、スモールキャップの株が、S&Pに対してのパフォーマンスを見て、景況感を見通したものがあります。

こういった分野の影響を受けやすいものは、株価が下がるようであれば、景気感が悪化する傾向があります。現状は、S&P500に対して、そういった株が大きく下落しています。

過去を遡っても、現在の水準は景気が後退する局面で多く見られているため、ドラッッケンミラーは、いろいろな株を売却をしていることでも知られています。有名なヘッドファンドマネージャーも、景気後退を意識し始めたということが、先週、特に16~17日にかけて上値が重くなったことには、そういう背景があると思っています。

今週の決算はNVIDIA以外にも注目

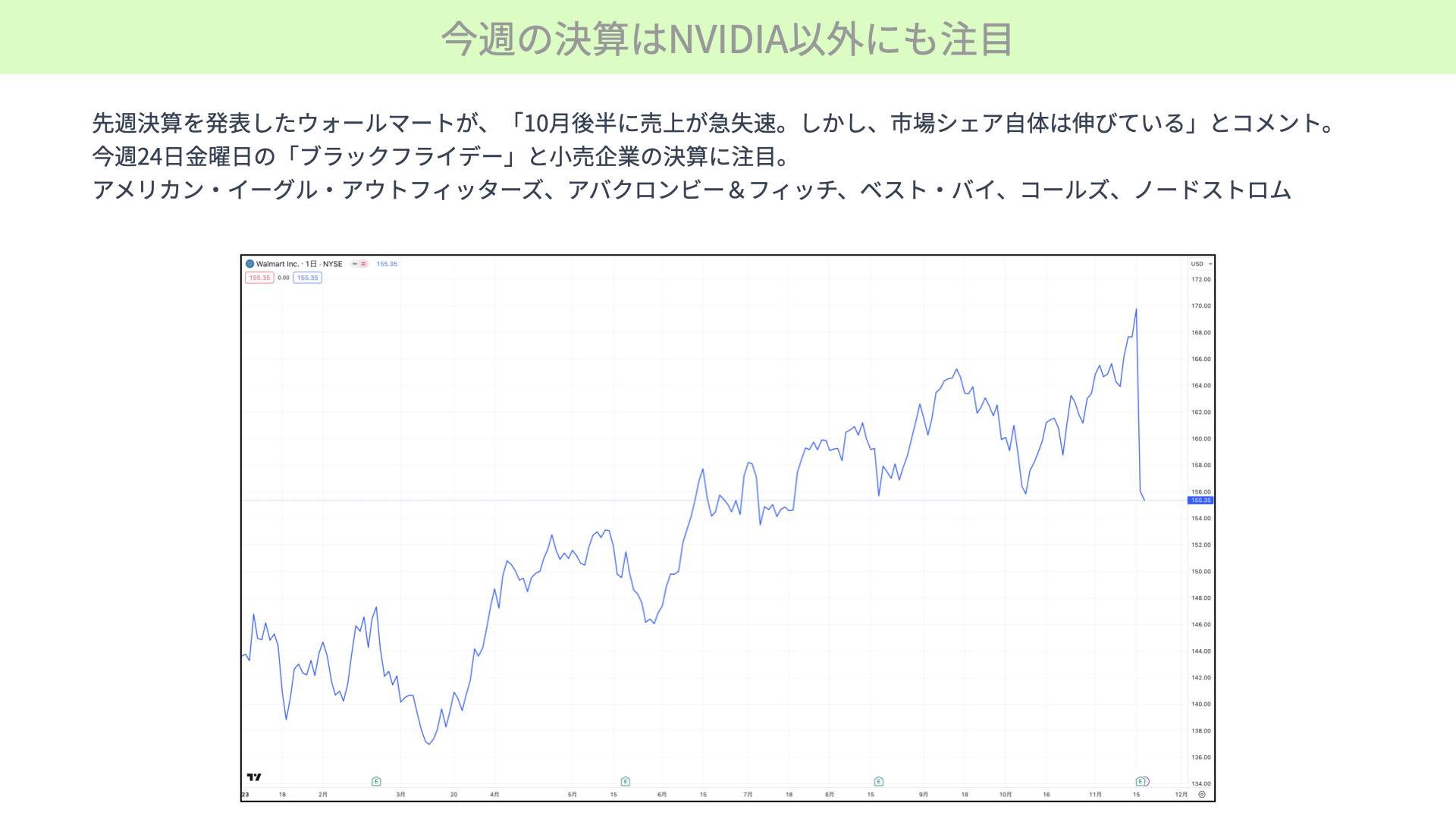

今週、そういった流れを受けて、どういうところに注目すべきかです。先週の決算発表の合ったウォールマートの株式は、決算発表後に大きく下がりました。下落の理由は、決算発表時のコメントの内容にあります。「10月後半に売上が急失速。しかし、市場シェア自体は伸びている」との内容でした。市場シェアが増えているものの、売上が減少したということは、小売に関するパイが小さくなったと懸念されたのです。

今週24日はブラックフライデーということで、いよいよクリスマス商戦が始まります。10月の後半で売上が急失速したのは、あくまでもブラックフライデーを待って購入しようとする買い控えだったのか。全体的に小売が落ちてきているのかが今週24日に確認されれば、ドラッケンミラーが言うように、業況が悪化してきたり、ニューヨーク連銀やフィラデルフィア連銀が出しているように、製造業も悪化するという材料と相まって、株式が下落したりする可能性があります。今週24日のブラックフライデーの出足を見ることがポイントとなります。

さらに、今週は小売企業の決算があります。アメリカン・イーグル、アバクロンビー&フィッチのような、いわゆるアパレルのようなものと、ベスト・バイ、コールズ、ノードストロムといった業績がどうなのかを確認する必要があります。以上が、今週の注目点となります。

ニューヨーク連銀、フィラデルフィア連銀の製造業の業況感が悪くなってきていること、ウォールマートの決算発表などで見られた、全体の消費のパイが小さくなっているのではとのコメントを受け、業績が少し悪化するのではないかと言われていました。

今週は少し材料が薄いため、動きが出にくい状況ではあります。そんな中で注目されるのが、特に小売企業の決算と、クリスマス商戦が24日にどうなるのかに注目が集まります。材料が非常に少なく、アメリカも休日が入るような1週間です。ぜひ参考にしていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル