本日のテーマは、節目を突破した強いアメリカの株式市場についてです。S&P500が5,000という節目を突破し、非常に強い相場が続いています。

そこで本日は、強い相場だからこそ注意すべき2つのポイントをお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

注目すべき株と金利の関係

ここ最近は株価と債券価格が逆相関

最初にお伝えしたいのは、ここ最近は株式と債券の価格が逆相関になっているということです。

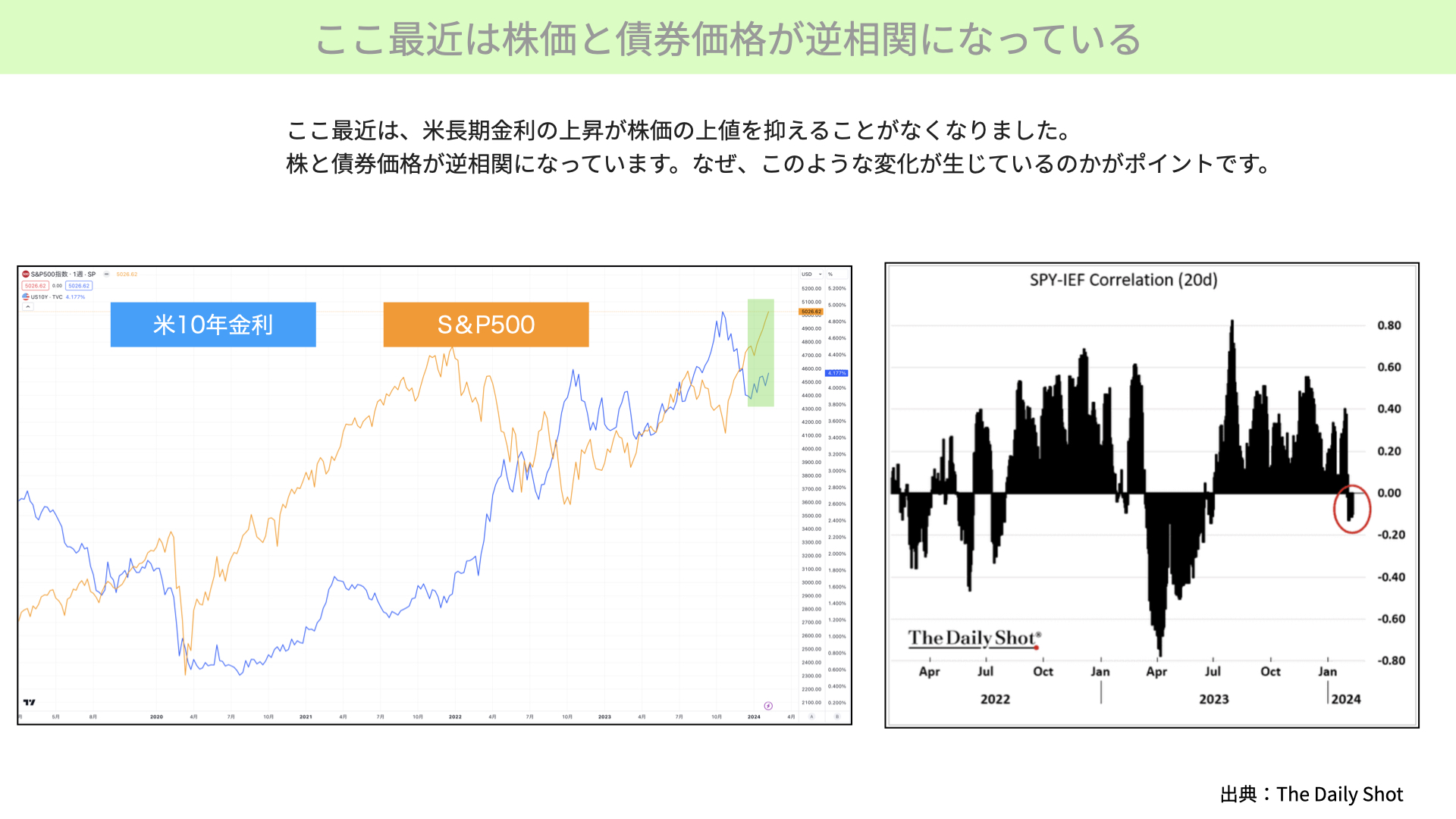

左の図表をご覧ください。アメリカの10年金利が青のチャート、S&P500が黄色いチャートです。

緑の網掛け部分からわかるように、S&P500が上昇し、10年金利も上昇しています。つまり、債券の価格は下落しており、株価が上昇し、債券の価格が下落する関係になっています。

右をご覧ください。こちらはS&P500のETF(SPY)と、アメリカの7年から10年の債券のETF(IEF)価格の関係を示しているのですが、逆相関になっていることがわかります。昨年は正相関の時間帯が多く、株価が上がると債券の価格が上昇し、株価が下がると債券の価格が下落する関係でした。ですが、最近は株価が上昇すると債券が下落するという関係になっています。

緑の網掛け部分に戻ります。ご覧の通り、株価が上昇すると、金利が上昇する、債券価格が下落する関係になっています。以前はアメリカの10年金利が上昇すると、株価が下落するという関係でした。本来であれば、10年金利が上昇している現状、株価が下落してもおかしくないのですが、現在は上昇しています。

このような変化が生じていることがポイントだと考えています。なぜこのような変化が起こっているのでしょうか。

金利高でも株安にならない理由

金利が上昇(債券が下落)しても、株価が上昇している理由は、金利上昇の理由が以前と異なるためだと考えられます。

以前はインフレが強く、それを抑制するための政策金融を引き上げ、長期金利が上昇していました。現在は米国経済の強さが背景にあり、金利上昇につながっています。

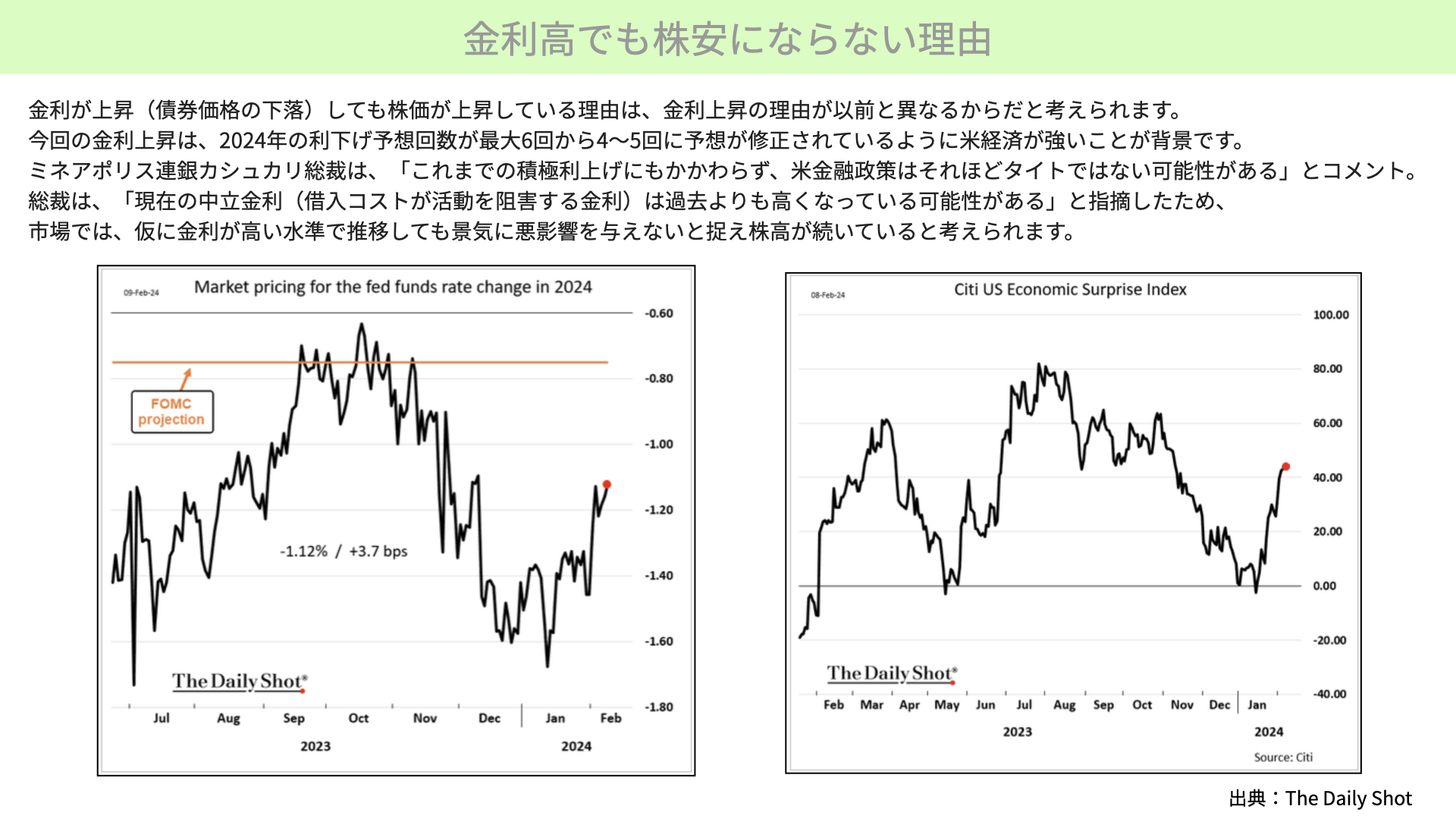

2024年の利下げ予想は、年初には6回から7回程度と予想されていましたが、最近は、米国経済の強さから利下げを急ぐ必要がなく、現在では4回から5回程度に留まると予想されています。

左の図表をご覧ください。一時期6回から7回の利下げが予想されていましたが、4~5回程度に変わってきています。これは、アメリカ経済の強さが背景にあると言えます。

右の図表をご覧ください。こちらはシティ・エコノミック・サプライズインデックスです。事前に予想された経済指標よりも、結果が強いか弱いかを示しています。現在は大きくプラス圏にあり、事前に予想された経済指標よりも多くの指標で強い数字が出ている状況です。

現在の金利上昇は、経済の強さにより上昇が正当化されているのですが、その中で、ミネアポリス連邦準備銀行のカシュカリ総裁の発言が注目されています。「これまでの積極的な利上げにも関わらず、米金融政策がそれほど厳格ではない可能性がある」とコメントしています。

これまで5.5%まで積極的な利上げを行いましたが、実際は、米国経済が腰折れしていない状況から、金融政策自体がそこまでタイトな状況ではない可能性があるとコメントしています。

中立金利とは、中立金利を上回る状況は経済を圧迫し、中立基準を下回る金融政策を取ると緩和的となり水準です。カシュカリ総裁は、中立金利自体が過去より高くなっている可能性があると指摘しました。経済が強いとの認識を示し、中立金利が過去よりも高くなっているとすれば、FRBは今後も高い金利を続ける可能性があります。市場では、仮に金利が高い状態で推移しても景気に悪影響を与えないと捉え、株価が高くなっていると考えられます。

つまり、景気が良い状況における金利上昇は、株価を押し下げることはないと市場は捉えているのですが、このような状況に死角はないのでしょうか。

現状の株価には死角はないのか

現状に死角はないのか

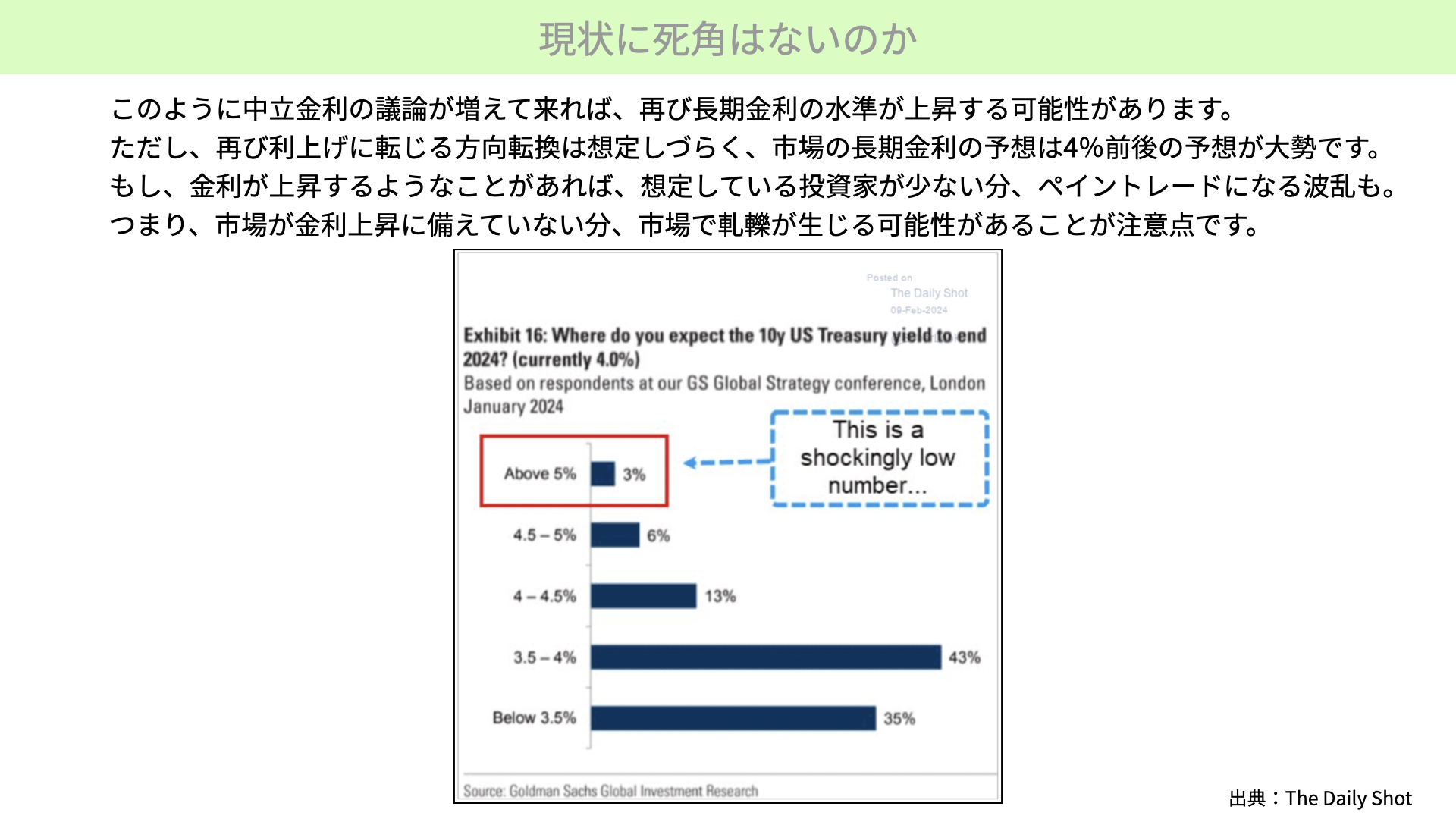

今後、中立金利の議論が増えることが予想されます。高い金利自体が中立的だと考えられれば、アメリカの長期金利が再び上昇する可能性は十分にあります。しかし、政策金利を再び引き上げる方向転換は、現時点ではマーケットは想定していません。長期金利が上昇する可能性がある一方で、市場の長期金利の予想は2024年末に約4%程度が大勢を占めています。

長期金利の市場予想は

2024年末の米10年金利は、およそ4%前後、3.5%から4.5%の間が主流の見方です。3.5%以下を想定している方も多いのですが、4.5%以上を予想しているのはわずか9%に過ぎません。多くの投資家が4%前後で推移すると言えます。

しかし、中立金利の議論などを通じて金利が上昇する場合、4.5%以上を想定している投資家が少ないため、現在の債券ポジションを持つ人たちにとっては非常に困難な状況になる可能性があります。そうなれば金利上昇に対して市場が準備していないため、市場に軋轢が生じる可能性があります。金利上昇の中、景気の良さが株価を押し上げていますが、これ以上の金利上昇が続くと、再び株価にマイナスの影響を与える可能性があることには注意が必要です。

米商業不動産問題

米商業用不動産問題はどうなるか

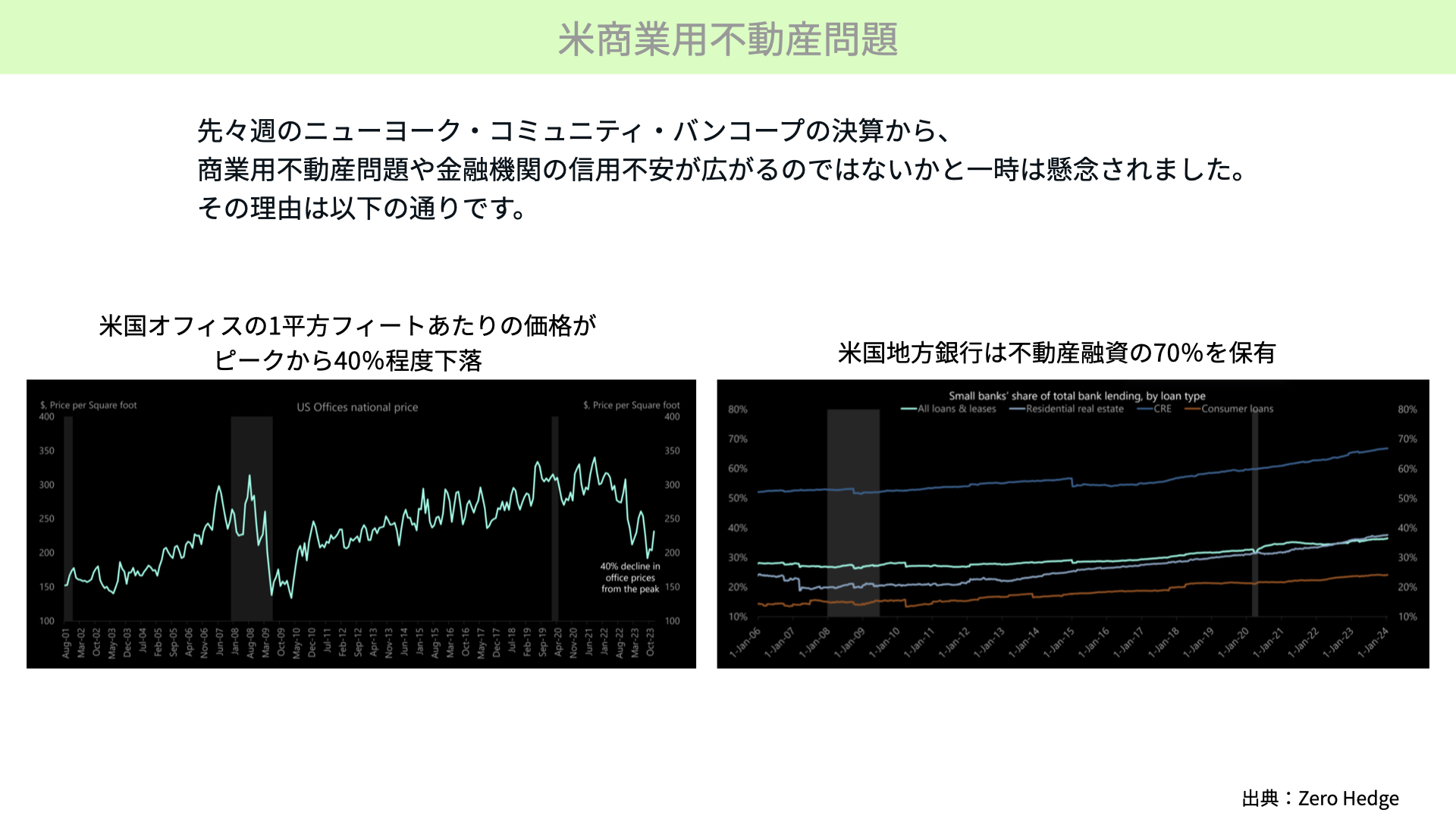

次に、米国商業用不動産の問題についてです。先週から米国商業不動産に関する様々な市場の見通しが出てきています。その発端となったのは、ニューヨーク・コミュニティ・バンコープの決算で、商業用不動産に対する引き当てが多くなり、赤字となったことが大きな影響を与えています。

商業用不動産問題、金融機関の信用不安につながるのでは、バンコープの決算から懸念が広がるのではないかと一時は懸念されました。その理由は2つあります。1つ目は、米国オフィスの1平方フィートあたりの価格がピークから約40%下落するなど、不動産価格の大幅な下落が見られます。そのため、融資が焦げ付く可能性があると考えられます。

また、米地方銀行が不動産融資のシェアの約70%を占めているため、不動産価格の下落は地方銀行に大きな影響を与える可能性があります。バンコープの問題ではなく、影響が広がる可能性があるとマーケットは一時期懸念をしたのです。

しかし市場では個別銀行の問題と解釈

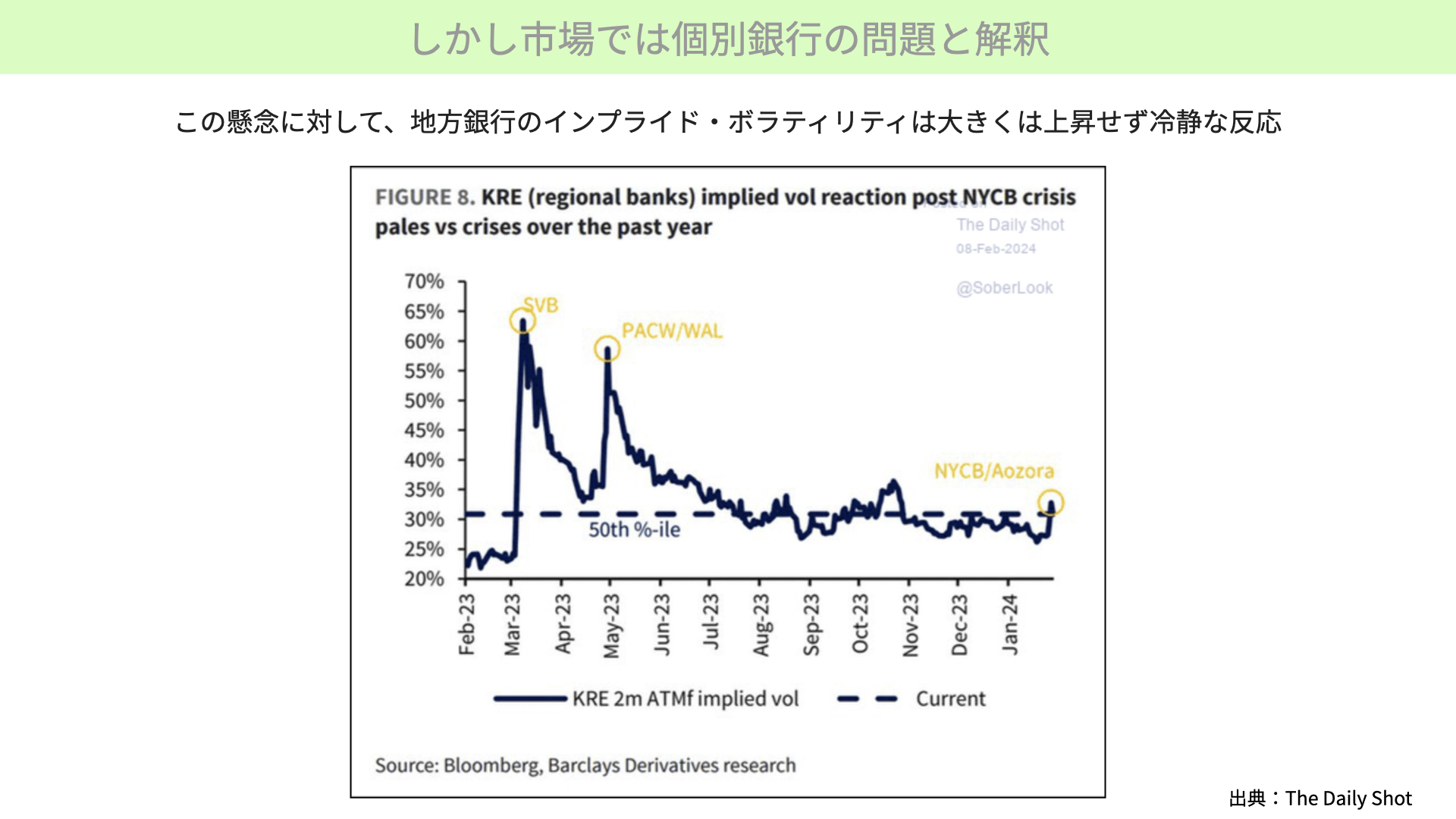

ですが、KREという地方銀行を集めたETFのインプラント・ボラティリティ(今後の価格の動き)は、大きくは上昇していません。昨年春のシリコンバレーバンク時に大きく上昇しましたが、その時と比べても現在はほぼ変わりません。マーケットは、懸念が広がらないのではとの冷静な反応を示しています。

不動産ファンドやREITからの資金流出が目立つ

商業不動産が起因となり波乱となること可能性が低くそうだという考えが一般的ですが、いくつか注意すべき点をお伝えしたいと思います。

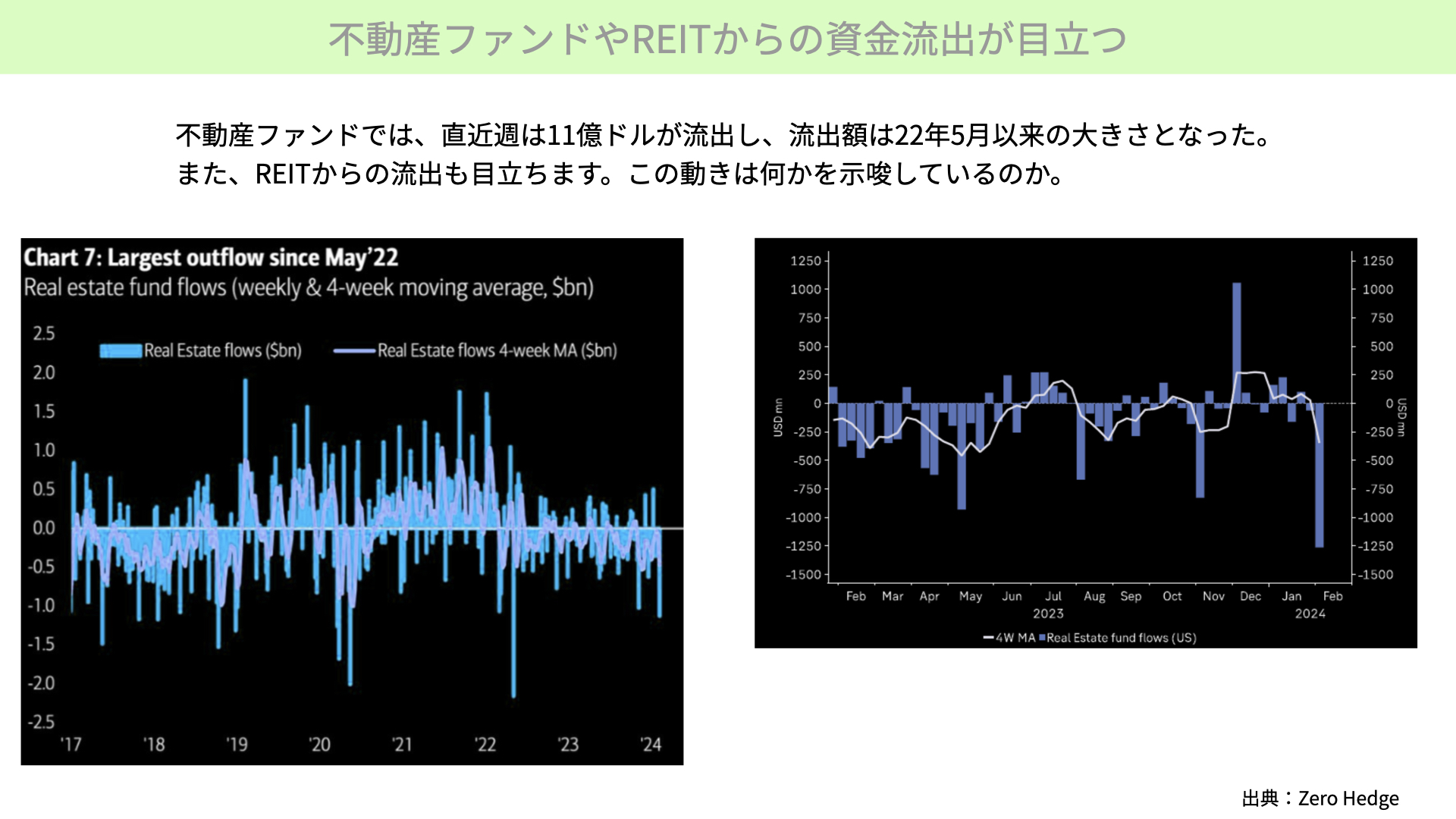

まず、不動産ファンドやREITからの資金流出が非常に目立っています。不動産ファンドからは直近週で約11億ドルが流出しており、流出額は2022年5月以来の大きさとなっています。リアルエステートのファンドからの資金流出が非常に目立っている状況です。過去の水準から見ると、突出しているとは言えませんが、高い水準になっています。

リートに関しては、非常に大きな流出があることが右の図表からわかります。

マーケットのボラティリティとしてはあまり反応を見せていませんが、不動産ファンドに投資する人々からの資金流出からは、マーケットの警戒感が見てとれます。この流れが続くようであれば、注意が必要だと思います。

金利の上昇が潮目を変える可能性

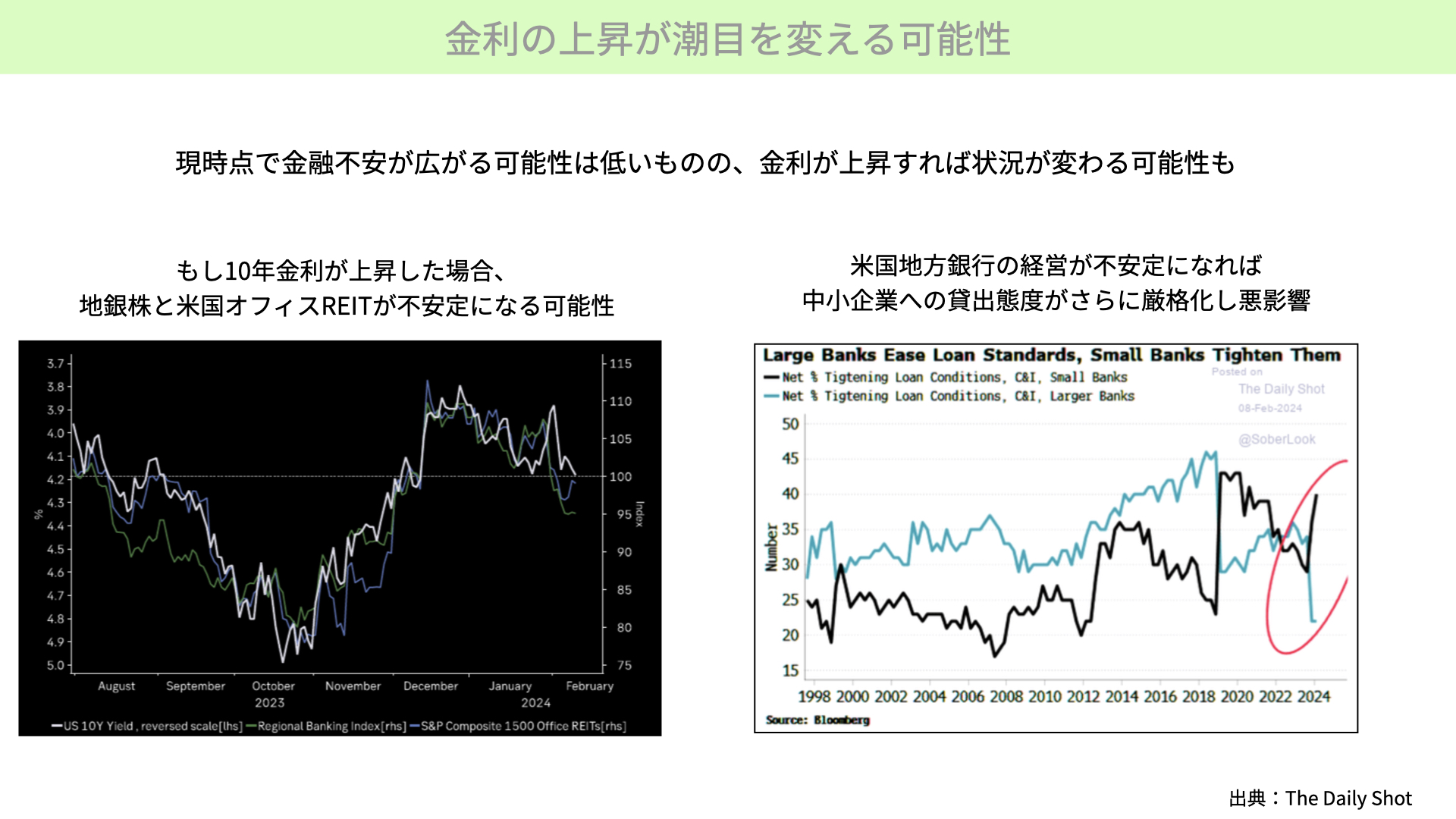

不動産市場でも、金利の上昇が潮目を変える可能性があります。現時点では金融不安が広がる可能性は低いと考えられますが、想定外の金利上昇があれば状況が変わる可能性があります。

左の図表です。白い線はアメリカの10年金利、緑のチャートは地方銀行のETFの価格、青いチャートはS&P500のリートです。

白いチャートは逆メモリですから、10年金利が低下すると金利が上昇します。一方、REITの価格や地方銀行の株価を示す緑のチャートは、正メモリですから、価格が下降することを意味します。

白いチャートが下がる、金利が上昇すると、リート価格や地方銀行の株価が下落するという強い相関関係にあることがわかります。中立金利の上昇で10年金利が再び上昇すれば、現在はあまり懸念されていない地方銀行の株、米国のオフィスREITに対する不安が高まる可能性があるのです。

また、金利上昇によって地方銀行の経営が不安定になる、地方銀行の株価が大きく下落すれば、中小企業への貸出態度がさらに厳格化し、悪影響となる可能性があります。

右のチャート、黒は小さな銀行の不動産に対する貸出態度を表しており、非常に厳しくなってきていることがわかります。

一方で、大手銀行は貸出態度を緩めており、経済を支える背景となっていますが、現在でも地方銀行の融資態度が厳しくなっています。金利上昇や株価の下落が起こると、黒いチャートが大きく上昇すると予想されます。アメリカの経済の多くを占める中小企業への貸出態度が厳格化すれば、経済が大きく悪化する可能性があります。金利上昇が重要なポイントとなりますので、今後も金利の動向に注目していただきたいと思います。

23年4Qの決算は順調

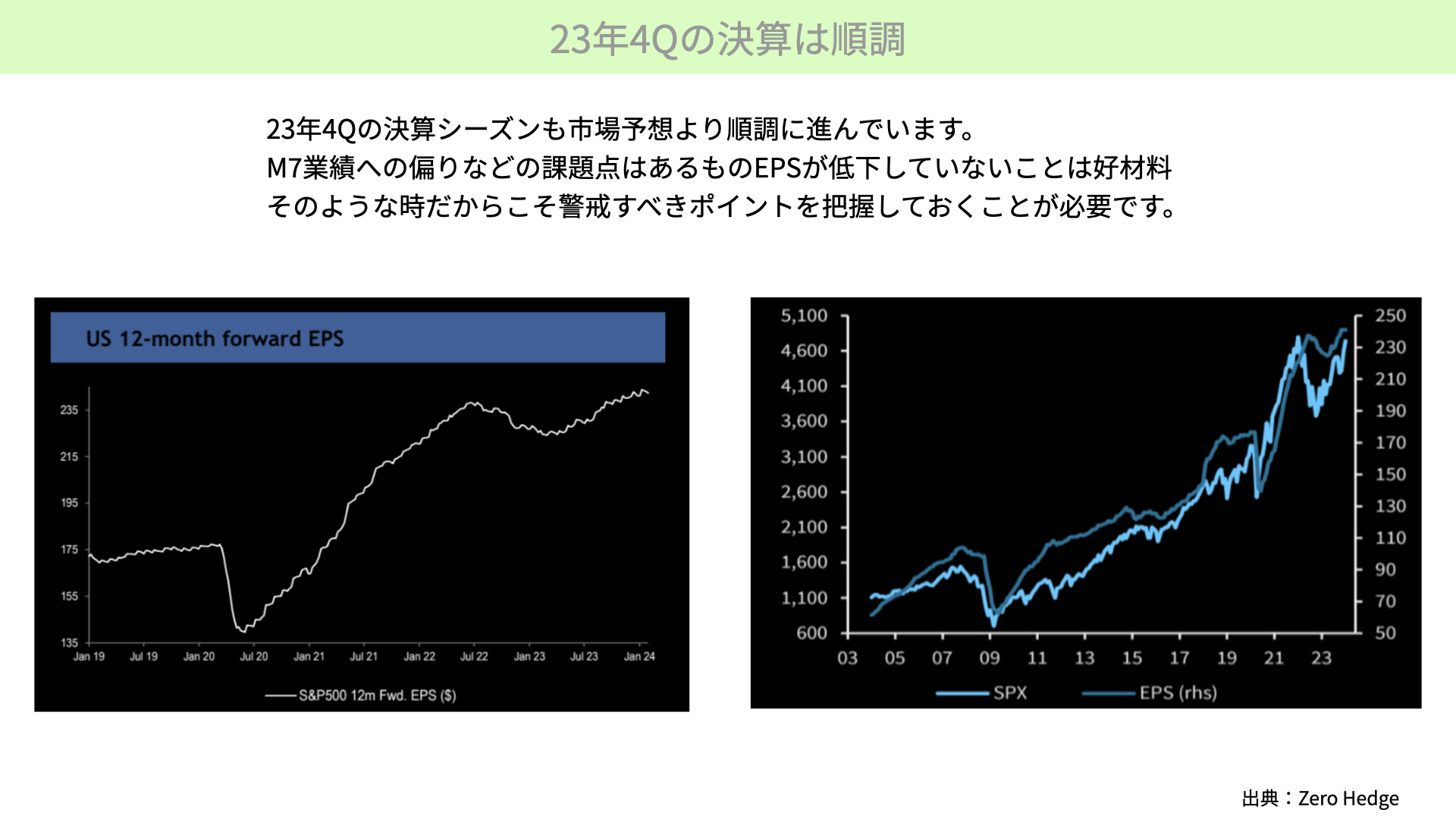

最後のスライドです。注目すべき2つのポイント、金利上昇と中立金利についてお伝えしてきました。現状、23年の第4Qの決算が続いています。左の図からもわかるように、12ヶ月の予想EPSは大きく落ちることなく、堅調に推移していると言えます。

右の図表、EPSが上昇する過去の例を見ると、基本的にS&P500も大きく上昇しています。今回の決算ではEPSが大きく下がっていないため、株価は堅調に推移する可能性があると考えられます。

しかし、そういった状況だからこそ、警戒すべきポイントがあります。現在の状況では、アメリカの10年金利に注目する必要があるでしょう。

本日は、非常に堅調なアメリカの株式市場の中で注目すべきポイントとして、アメリカの10年金利についてお伝えしてきました。一時期、インフレが落ち着いたことで政策金利の利上げが停止し、利下げに転じると見られていましたが、現在は中立金利の見直しや経済の強さにより、金利に気迷いを感じます。

マーケットの関係者は10年金利が想定4%近くになると想定して戦略を練っています。金利がそれを大きく上回る場合、戦略の変更やペイントレードとなるとも考えられます。そのような時には、マーケットに軋轢が生じる可能性があるため、注意してマーケットを見ていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル