本日のテーマは、『米国株投資家が2024年に米国債投資を検討しておくべき理由』です。

昨年から今年にかけて、米国株市場は上下を繰り返しながらも非常に堅調に推移していることから、ソフトランディングの実現期待が高まっています。このような状況の中だからこそ、米国株投資家にとっては、米国債への投資を改めて検討する価値があると思っています。そこで本日は、今回改めて考えるきっかけとなった1つの気になる事象を取り上げながら分析をしていきたいと思います。投資の参考にしていただければと思います。

[ 目次 ]

実質金利イールドカーブが逆イールドへ

いよいよ実質イールドカーブが逆イールドへ

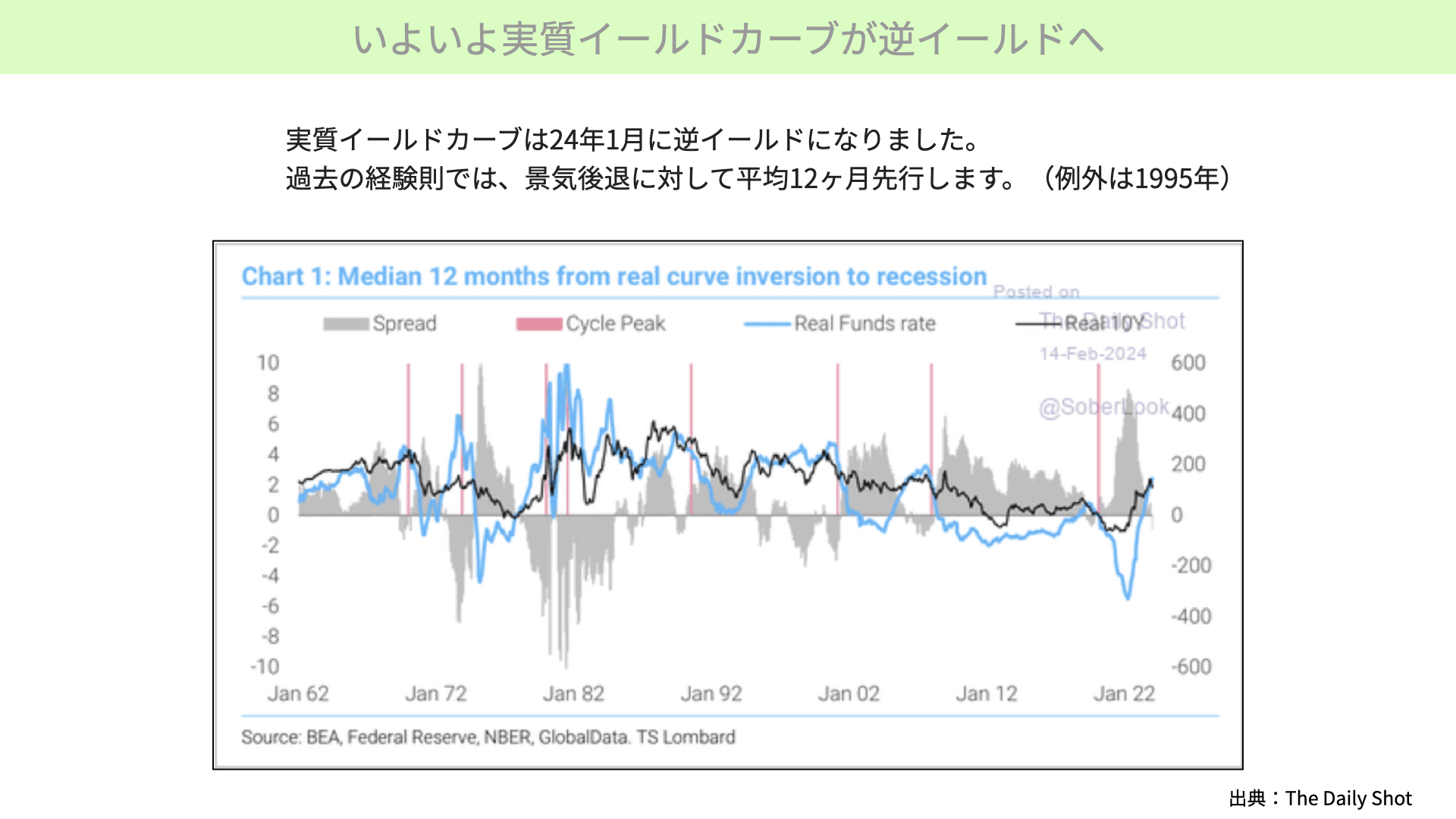

株式投資家の皆さんに対して債券投資を一つの検討材料としてお伝えする背景には、2実質イールドカーブが逆イールドになったことがあります。実質イールドカーブは、2024年1月に逆イールドになりました。

これまでも名目ベースの逆イールドについては多くの記事や分析として取り上げられており、おおよそ2年前から広く知れ渡っています。これまで逆イールドが発生すると景気後退の兆しあり、と報道されていますが、今回取り上げるのは実質イールドカーブです。この点が重要なポイントです。

上の図表における青いチャートは「Real Funds Rate」です。これはFFレートからアメリカのCPIを引いたものであり、短期の実質金利と考えてください。

一方、黒いチャートは10年の実質金利です。10年の名目金利から10年の期待インフレ率を引いたものです。10年の実質金利とお考えください。

今回、青いチャートが黒いチャート、FFレートの実質金利が10年の実質金利を上回りました。つまり、実質金利による逆イールドが発生したということになります。このような状況は、過去、平均して12ヶ月でリセッションが訪れています。今回も1月に逆イールドになっていますから、12月までにリセッションが起こる可能性があること言うことを示唆しています。

実質金利の逆イールドが発生した本質的な意味

ここで非常に重要なことは、短期の実質金利と長期の実質金利が逆転すると景気が減速しやすいと言う本質的な理由を抑えることです。最近では、インフレ率(CPIなど)がある程度落ち着いてきた中で、FRBは高い金融政策を維持することを示唆しており、結果的に2%を超える短期の実質金利になっています。FFレートが5.5%で、CPIが3%前半となり、2%を超える実質金利です。このように物価を大きく上回る実質金利は、経済にかなりの負荷をもたらします。

一方で、10年の名目金利が4.2%程度、10年の期待インフレ率は2.35%で2%を下回ります。これは、現在の抑圧的な政策金利が10年の資金需要を減らし、10年の金利が下がり、しかも、経済成長の鈍化により期待インフレ率も沈静化していることを意味しています。長期の金利とインフレ率のスプレッドが短期よりも狭いということは、現在の金融政策によって10年間の景気がそれほど強くないことを暗示しているというのが、逆イールドが発生する状態になります。

この根本的なことから考えれば、現在のイールドが逆転した状態は経済が圧迫されている状態を示しており、その結果、景気後退につながる可能性があるということになります。ただし、逆イールドになったからといって、必ず景気後退が起こるわけではない点も、合わせてご理解いただければと思います。

さて、上記図表を改めてご覧ください。短期のFF実質レートが10年の実質金利を上回った後、例えば1970年代前半には、上回った後にリセッション(赤線箇所)が発生しています。1972年も同様にリセッションが発生しています。そして1980年代にも2回リセッションが起こっています。

グレー網掛が下に伸びている箇所は、逆イールドは発生していることを表しています。FFレートが下から10年実質金利を逆転する形で逆イールドが発生した場合は、リセッションが過去8回起こっています。

一方で、1995年には逆イールドが発生したにもかかわらず、リセッションが起こりませんでした。この時は、失業率が大きく上昇せず、3回の利下げのみでリセッションを回避しています。

このように逆イールドが発生したからといって、必ずしも100%リセッションになるわけではないということです。そこで今回は、リセッションとリセッションなしの両ケースにおいて、株式と米国債のパフォーマンスがどのようになったかを見ていきヒントを探りたい思います。

実質金利逆イールド時における米国株と米国債のパフォーマンス

実質イールドカーブが逆イールドへ

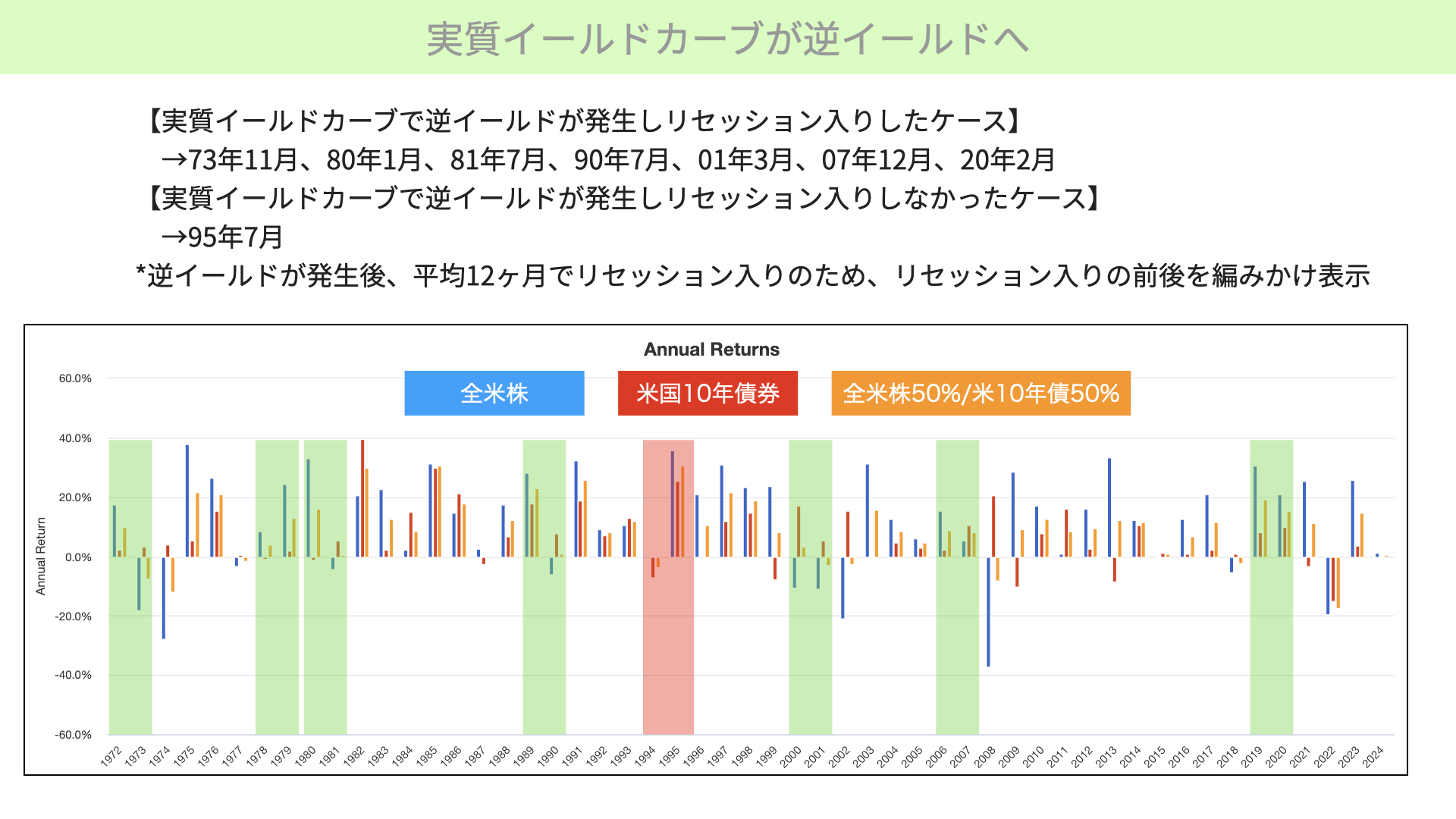

まずはこちらをご覧ください。実質イールドカーブで逆イールドが発生した後、リセッションが発生したケースを取り上げました(緑の網掛け)。1973年11月はリセッションに入った月で、この前に逆イールドが発生していました。

一方、実質イールドカーブで逆イールドが発生したにもかかわらずリセッションが発生しなかったのが1995年7月です。リセッションが発生したケースを緑色で、リセッションが発生しなかったケースを赤色で示しています。

逆イールドの発生後、平均12ヶ月でリセッションに入っています。そのため、今回はリセッションが発生した前後12ヶ月で、合計24ヶ月のパフォーマンスを確認していきます。

青の棒グラフが全米株100%、赤色が米国10年債券100%、黄色の棒グラフが全米株50%と米国債券50%のポートフォリオの年次パフォーマンスです。

例えば1972年をご覧ください。リセッションする前は米国株が好調であったものの、後半に下落しています。1978年のケースでは、全米株が2年間を通じて良好なパフォーマンスを示しています。2000年のケースでは、リセッション前から全米株が下落しています。

逆イールドが発生したからといって、株価が下がる、あるいは債券が下がる、上がるとは一概には言えず、棒グラフを見ても結果は様々です。ただ、一見してわかることは、全米株は下落が目立つという点です。実際にどうだったかを、さらに詳しく見ていきたいと思います。

1972~1974年&1979~1981年

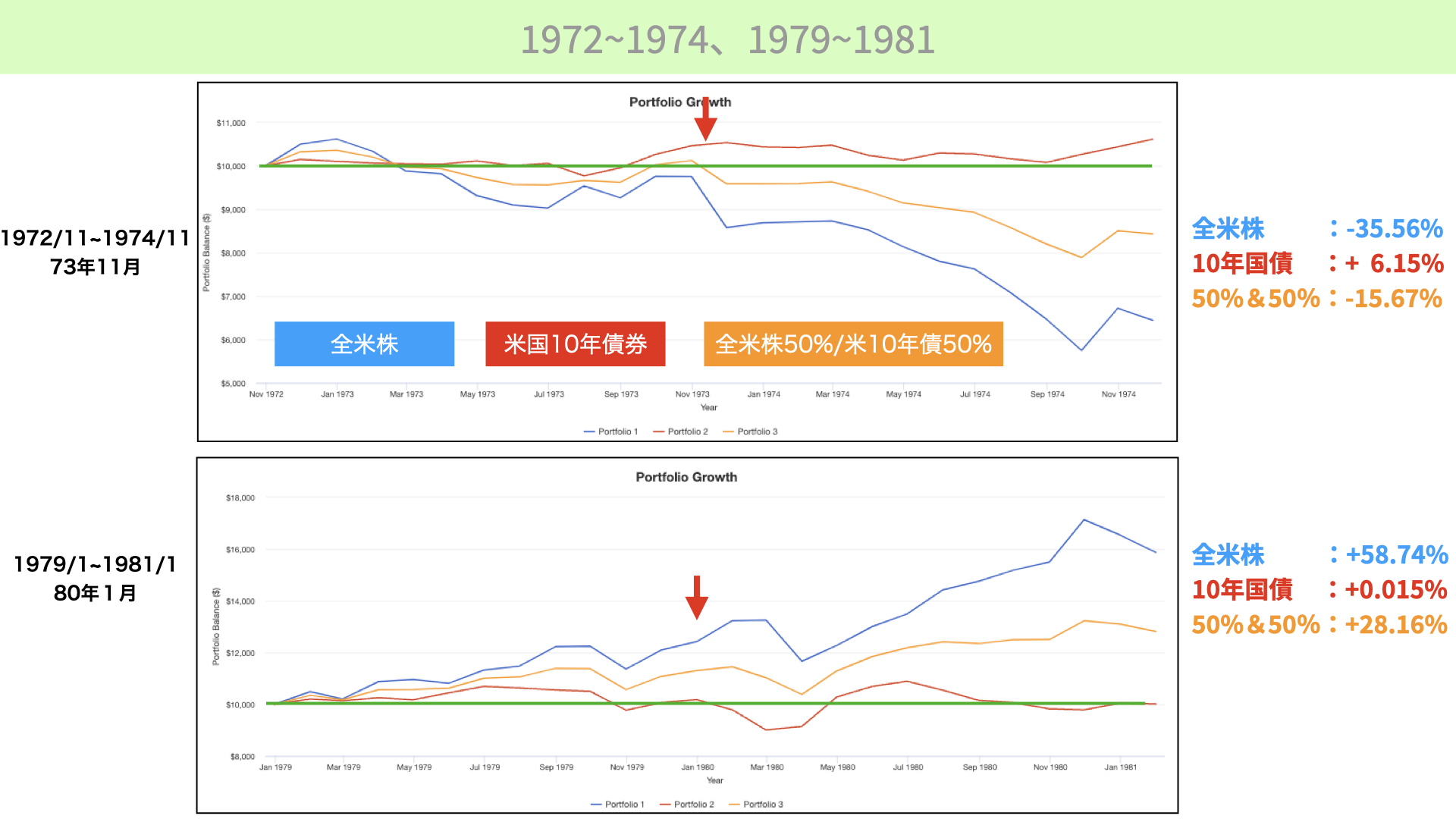

まず、最初のケースとして1973年11月(リセッション入りの月)の前後1年のパフォーマンスを取りました。全米株と米国債券のパフォーマンスを見てみましょう。青い棒グラフは全米株、赤が米国債券、黄色が米国株50%と米国債券50%のポートフォリオです。

赤い矢印はリセッションに入った月を示しており、緑の横棒はリセッション1年前とのパフォーマンス比較を示しています。1972年のケースでは、リセッションに入るまでは株価が何とか保たれていましたが、その後大きく下落しました。この1972年のケースでは、米国株がリセッションに入った後に大きく下落しています。逆イールドカーブが実質金利で生じた後、1972年では株価が全体的に軟調でした。

1979年を見ると、全米株が58.74%と大きく上昇しています。ご覧の通り、大きくパフォーマンスが異なっています。逆イールドが発生したからといって大きく下落するとは断定できません。金融状況などを勘案して判断する必要があると言えます。

1980~1982年&1989~1991年

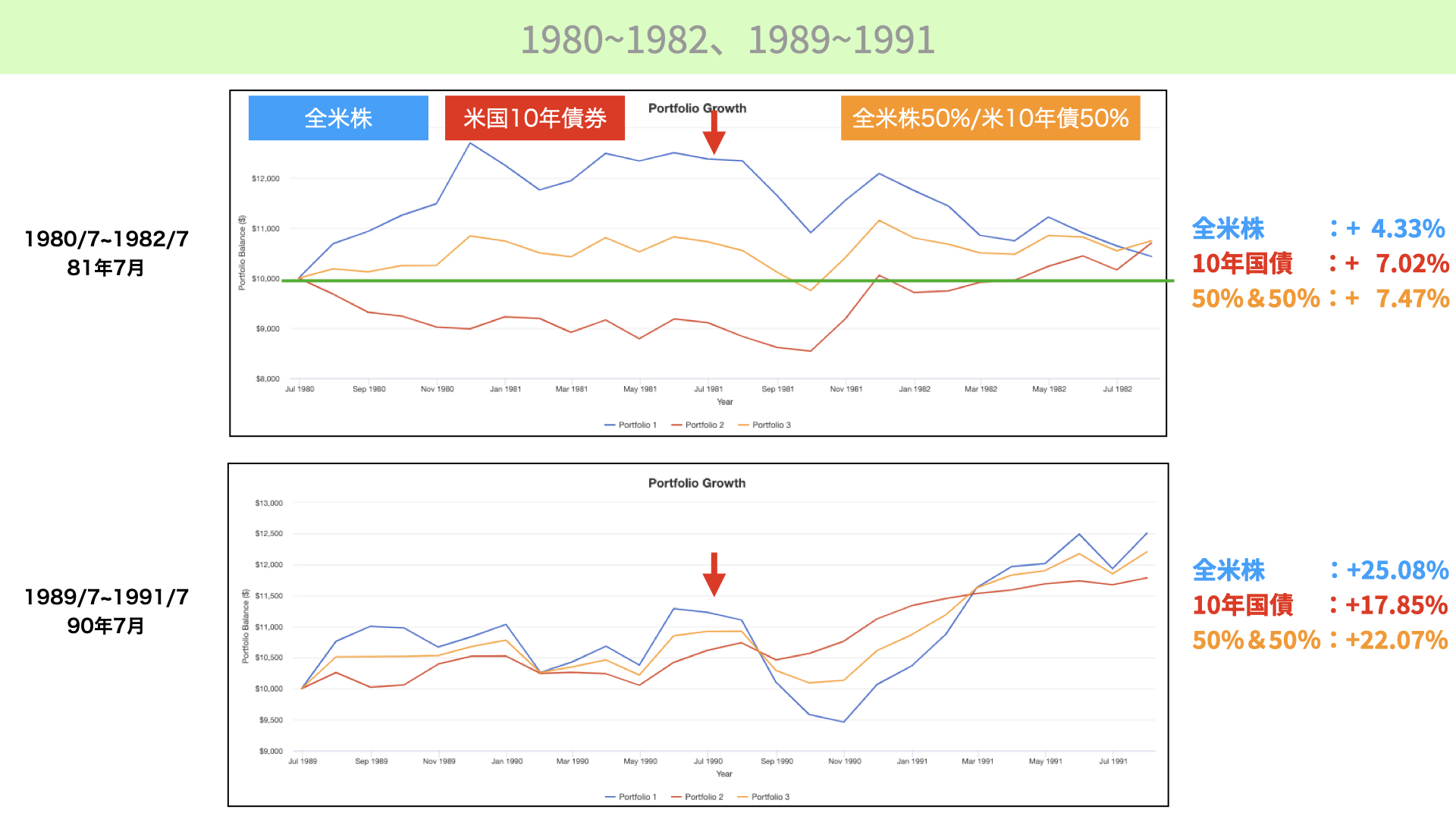

次に、1980年のケースです。全米株は前半から調子が良かったのですが、リセッションに入った後は減速しています。2年前と比べるとプラスで終えていますが、リセッション後は大きく下落しました。一方で、米国国債は上昇しています。前後1年間のトータルパフォーマンスで見ると、全米株がかろうじてプラスで終えています。

1989年のケースでは、リセッション後に株が大きく下落しましたが、その後取り戻しました。前後1年間で見ると全米株が最も良いパフォーマンスを示し、米国債券もプラスに推移していることがわかりました。

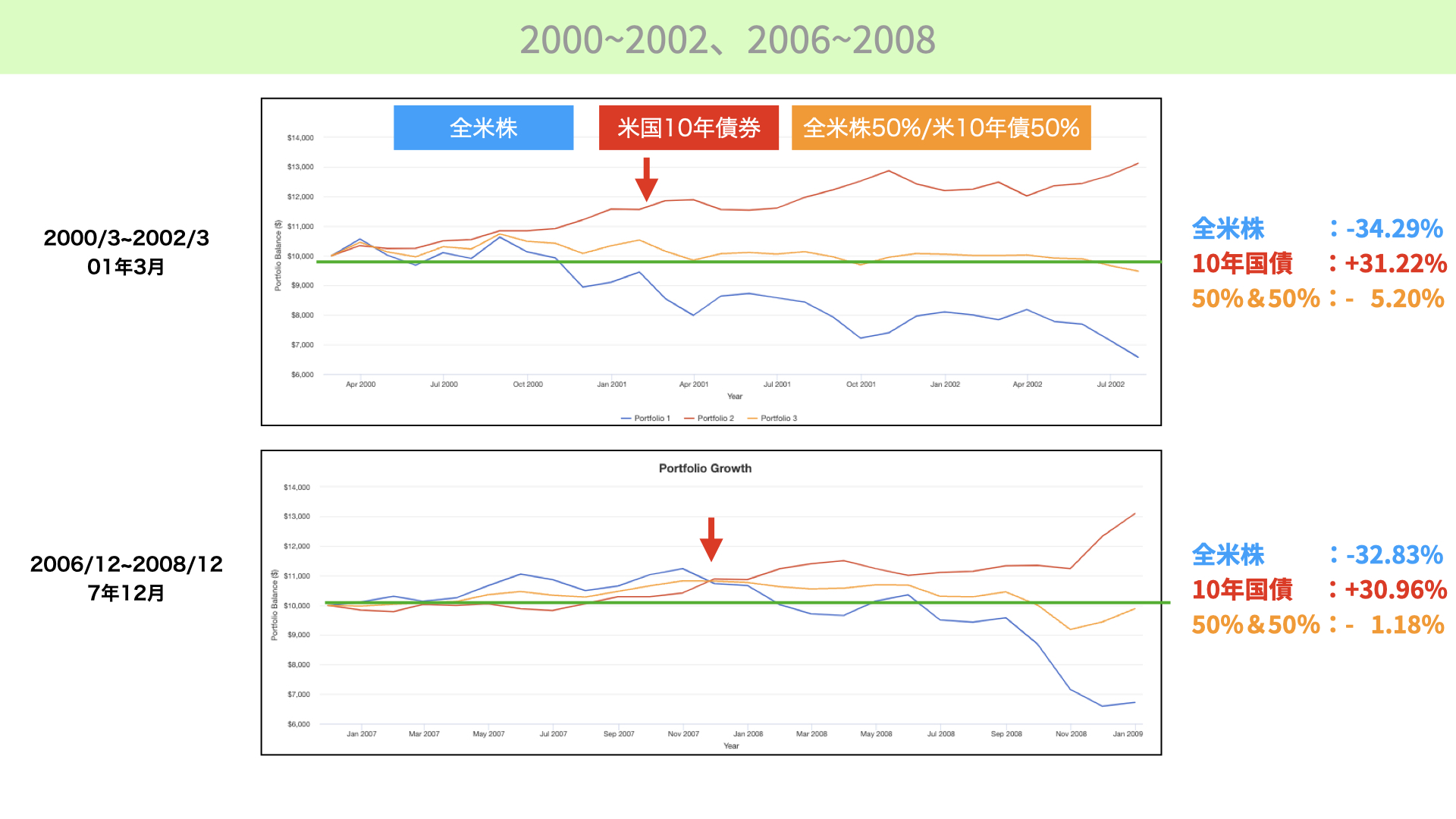

2000~2002年 & 2006~2008年

次に、2000年から2002年のケースです。ITバブルと言われた時期には、全米株が大きく下落しています。リセッション後にさらに下落が加速していますが、リセッションに入る前も若干軟調でした。一方、米国債は非常に堅調に推移していることがわかります。

2006年から2008年のリーマンショックの時期には、リセッションに入るまで米国株は堅調に推移していました。今回のケースでもリセッションに入るまでは株価が堅調である可能性がありますが、その後、全米株が大きく下がり、債券が上がっていることがわかりました。

2019~2021年、そして、リセッション回避の1994~1995年

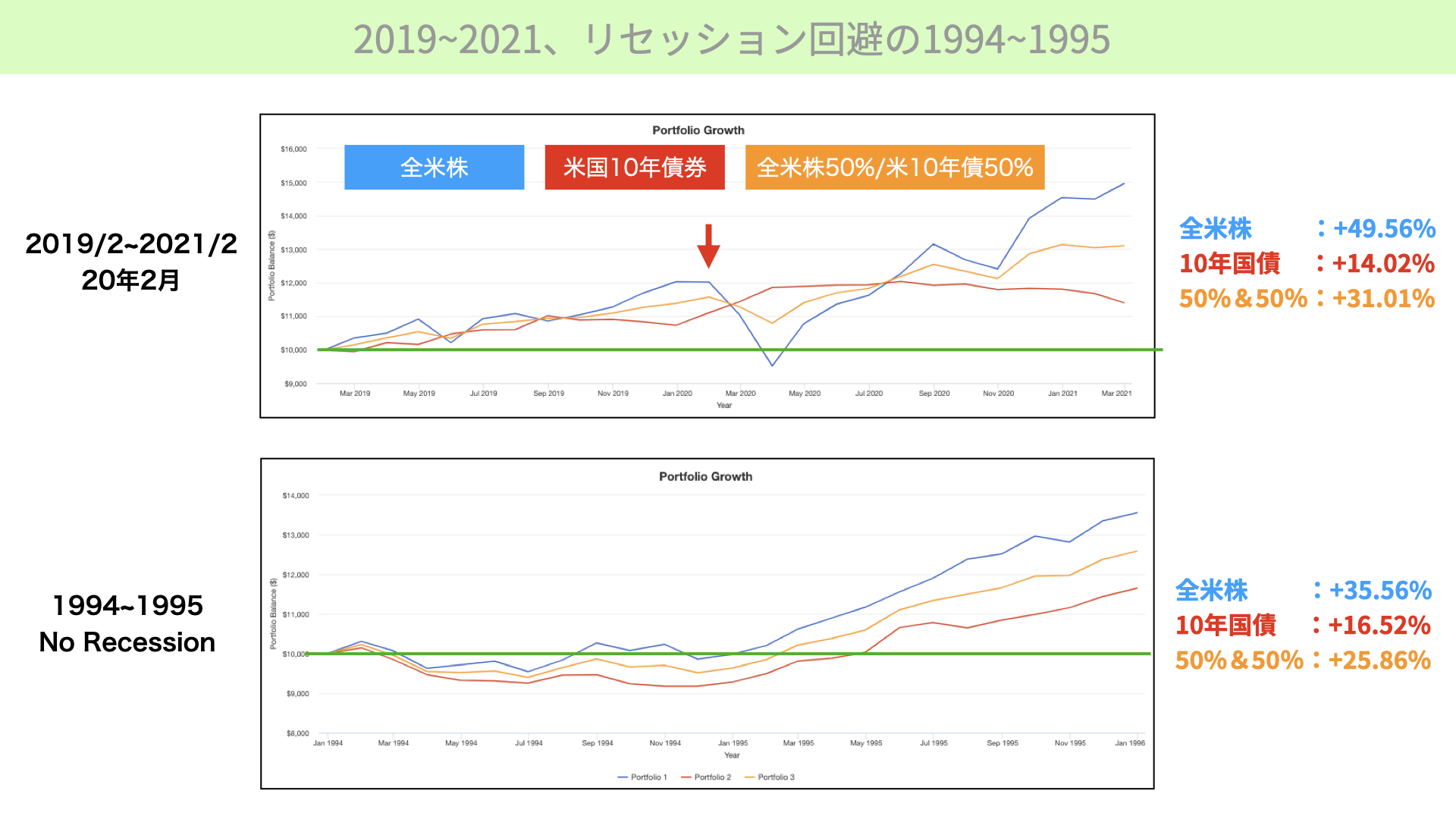

次に、2019年から2021年、コロナショックの時期です。リセッションに入るまで全米株は堅調で、すぐに金融政策のフォローが入り、最終的には株が大幅に上昇する展開になりました。米国債も金融政策の緩和によってプラスとなっています。

今まで見ていただいたのは全てリセッションのケースですが、先ほど述べたように実質金利がマイナスになったからといって全てがリセッションになったわけではありません。1994年から1995年はリセッションが起こりませんでした。多くの方がソフトランディングを期待していると思いますが、この場合、全米株が大きくプラスになっています。10年の米国債もプラスになっていることから、ノーリセッションの場合においても債券は強みを発揮しました。

分析結果

株と米国債の勝敗は?

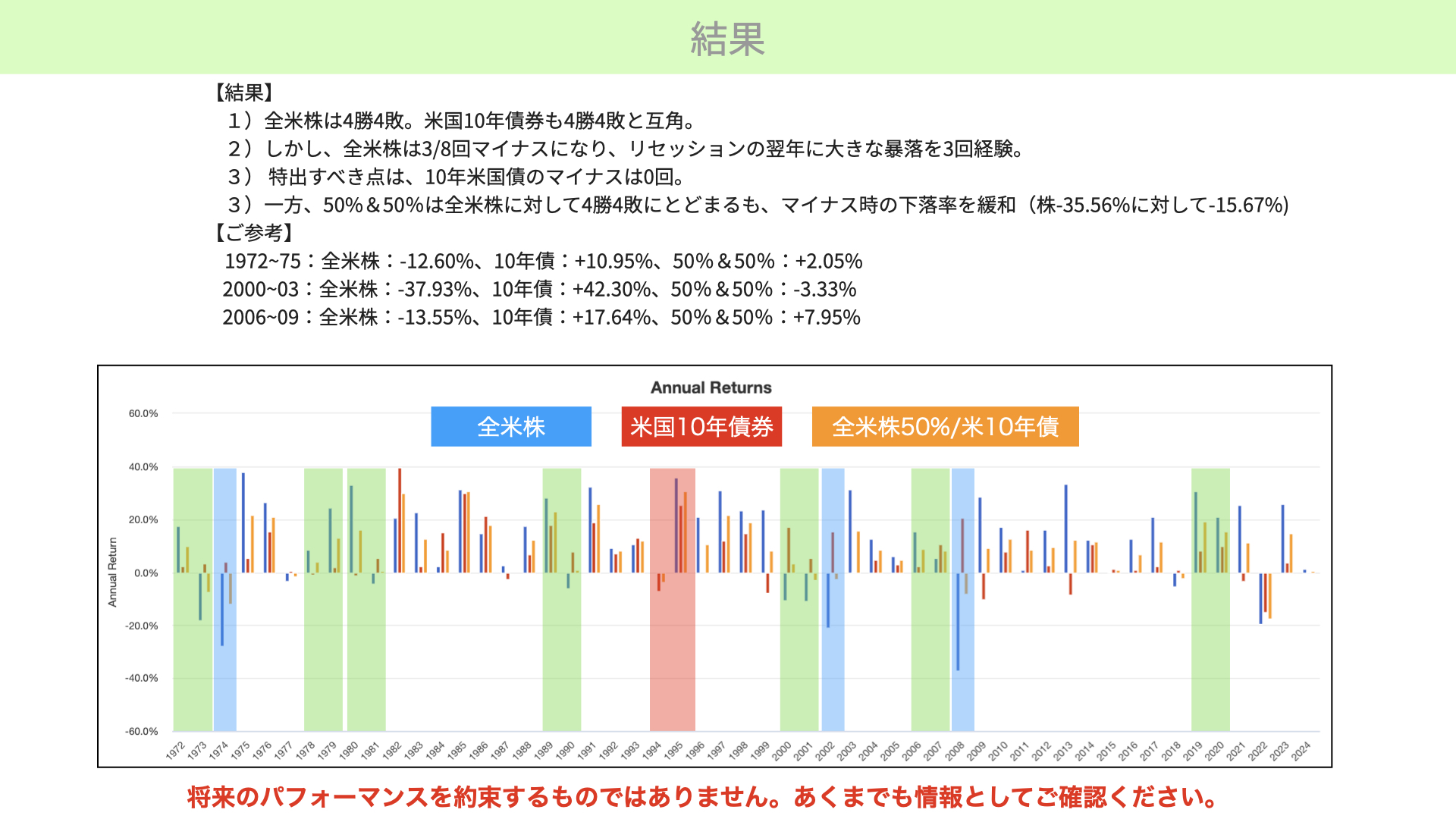

トータルの分析結果です。全米株と米国10年債の勝率を表すと、全米株が4勝4敗、米国債券も4勝4敗となり、米国債が上回ったケースと、米国株が上回ったケースが半分半分となっていることがわかりました。

逆イールドが発生しても、その時の状況によってパフォーマンスが異なることが1つのポイントだとわかりました。

ただ、1つお伝えできることとしては、全米株は8回のリセッション中3回がマイナスになったということです。

そして、リセッションの翌年には大きな暴落を3回経験しています。8回中3回がマイナスになったこともありますが、青い網掛けの部分、リセッションが発生して1年以内はそれほど大きく下落せず、その後に大きく下落したことが青いチャートからわかります。

株式はリセッションの前後1年間を見ると、米国債と五分五分となっていますが、1年経過後の大きな下落を加味すると、全米株は逆イールド後に少し弱いと言えるでしょう。

リセッションが発生する前の1年間と発生後の2年間のパフォーマンスを示したものをご覧ください。

リセッションを挟んで前1年、後2年を見ると、3年間のパフォーマンスにおいて、全米株は全てマイナスになっています。一方、米国債は全てプラスであり、50%株と50%債券のポートフォリオは五分五分の結果となっています。株式はリセッションに弱いということが見えてきました。

米国債への資産配分を検討すべき理由

さらに、もう1つ特筆すべき点があります。過去8回のリセッション時、10年の米国債がマイナスになったことが一度もありません。また、ノーリセッション時にもマイナスになっていないことから、過去に実質イールドカーブが逆転した際、その後2年間でマイナスになったことがないということが明らかになりました。米国債に対してオーバーパフォームすることは8回中4回しかありませんが、マイナスになったことがないという事実は今後の投資において参考になるのではないかと思います。

もう1つ、米国株と債券を50%ずつに分けたポートフォリオですが、米国株に関しては4勝4敗となっていますが、株式が大きく下落した際には、下落を緩和していることがわかりました。例えば、米国株が35.56%下落した年は、ポートフォリオが15.67%と半減以下に収まっているため、やはり、ポートフォリオ内に債券を一部持つと下落耐久度が高まると言えます。

株式が8回中4回上昇していることを考慮すると、株式のポジションを保持しつつ、債券を持つことによってリスクを軽減できると言えます。債券の保有割合は、投資家の投資スタンスによって異なります。また、今回は、単純に米国債だけを分析対象としていますが、米国債に短期と長期もありますし、社債など様々な債券もあります。このような債券をポートフォリオに組み込むことにより、さらにリスク耐性を高めることも可能になります。実質金利で逆イールドが発生した場合、このような結果が出たということを今後の参考にしていただければと思います。

本日は株価が堅調に推移する中で、実質金利の逆イールドが発生したことをきっかけに、今後どういうことを想定しておくべきかをお伝えしました。

過去8回のリセッション局面においては、米国株と米国債券を調べた場合、リセッションから1年前と1年後の結果で見ると4勝4敗という結果になっています。

ただ、特筆すべき点としては、米国の10年債がマイナスになったケースが1回もないこと、リセッションにならなかったケースもプラスになっていることを考えると、実質金利の逆イールドが発生するという特別なケースにおいては、米国債は改めて検討する段階でもあると思います。ぜひ本日の記事を参考にご検討いただければと思います。

関連記事

2026.01.21

2026年1月20日の世界的株価急落~日米金利急騰が引き起こした市場混乱

2026年1月20日から21日にかけて発生した世界的な株価急落は、日米双方の政治的要因を起点とし...

- 債券(金利)

2025.12.19

日本経済の転換点?長期金利2%到達が映し出す「脱デフレ」の真実

[ 目次 ]1 19年半ぶりの節目到達が示す時代の変化2 2006年とは異なる経済構造3 株式市場が示...

- 債券(金利)

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル