本日は、米国REITを取り上げます。ここ最近はアメリカの株式市場が強く、債券やREITへの注目が薄れがちです。

また、特にREITに関しては、商業不動産に対する深刻な懸念がニュースなどで報じられています。例えば、賃料の顕著な低下や不動産価格の下落、商業向け不動産ローンの高い金利によりロールオーバー(継続借り入れ)が難しいのではとの懸念が広がっています。このような点からも、アメリカのREITを避けるべきとの見通しもあります

今回、現状を確認したうえで、金融政策が今後の米国REITに与える影響について見ていきたいと思いますので、ぜひ最後までご覧ください。

[ 目次 ]

米REIT市場の現状と金融政策見通しを受けて

米REITはS&P500に対してアンダーパフォームが続く

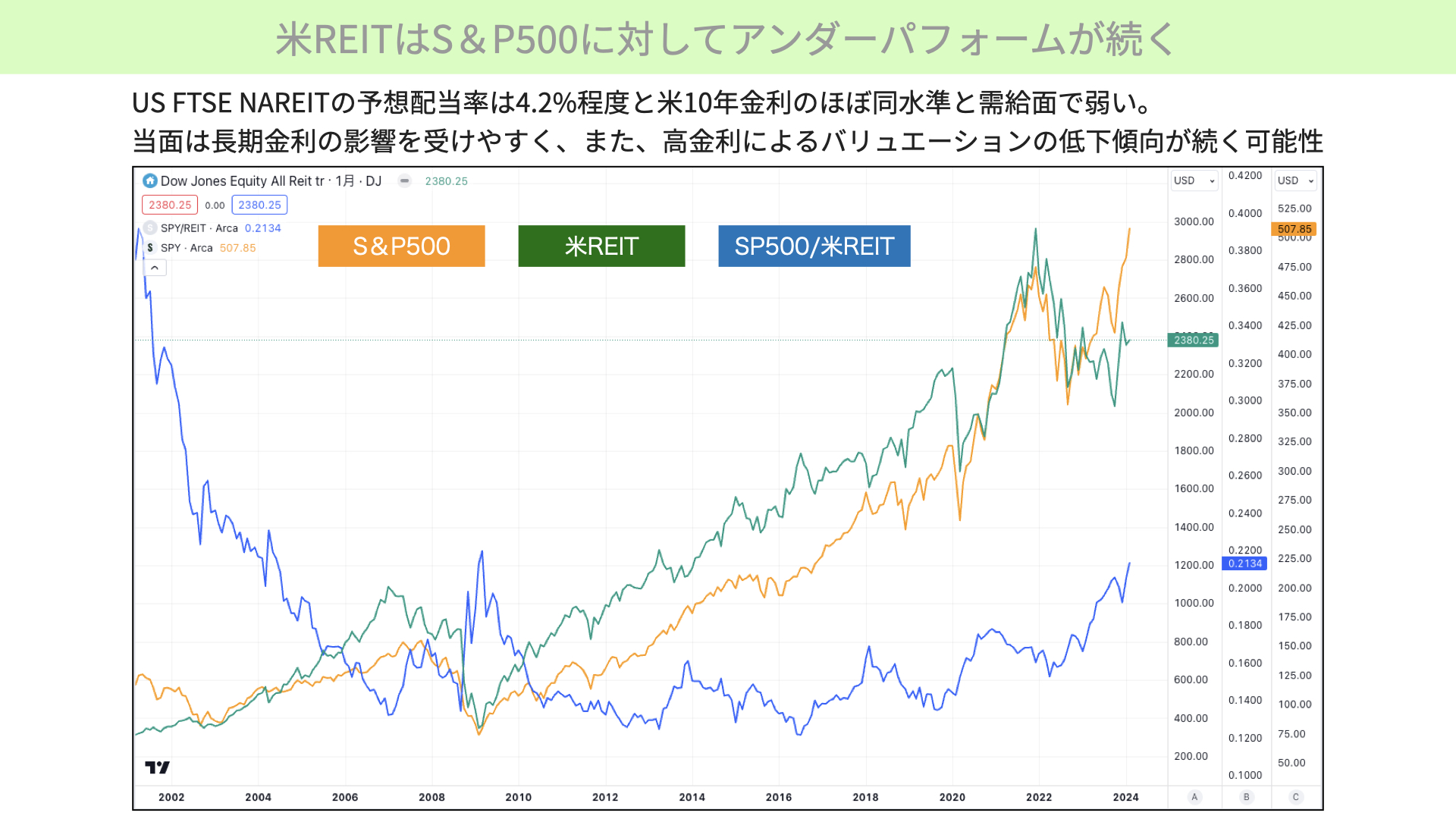

最初にチャートの説明です。オレンジがS&P500、緑が米REIT、青がS&P500/米REIT(レシオ)です。青いチャートの上昇は相対的にS&P500が上回っている状態、下に行けばREITが上回っている状態となります。

チャートを見ると、緑のREITがS&P500から大きく乖離している状況が読み取れます。背景には、米国の商業不動産に対する懸念に加え、もう1つの理由として、US FTSE NAREITの予想配当率が4.2%程度と、米10年金利とほぼ同水準となっていることが挙げられます。

米国の債券に対して価格変動が大きなREITが同じ4.2%のリターンであれば、米国債券の方が人気を集めることになります。そのため、REITは需給面で弱くなっています。

さらに、当面は高い長期金利の影響を受けやすく、高金利によるバリエーションの低下傾向が続く可能性があるとうことで、REITはアンダーパフォームしている状況が続いていると考えられます。

FOMC議事要旨

先週、FOMCの議事要旨が発表されました。NVIDIAの決算で注目が薄れていたFOMCですが、議事要旨を振り返ると、実はREITに影響を与えていることがわかります。

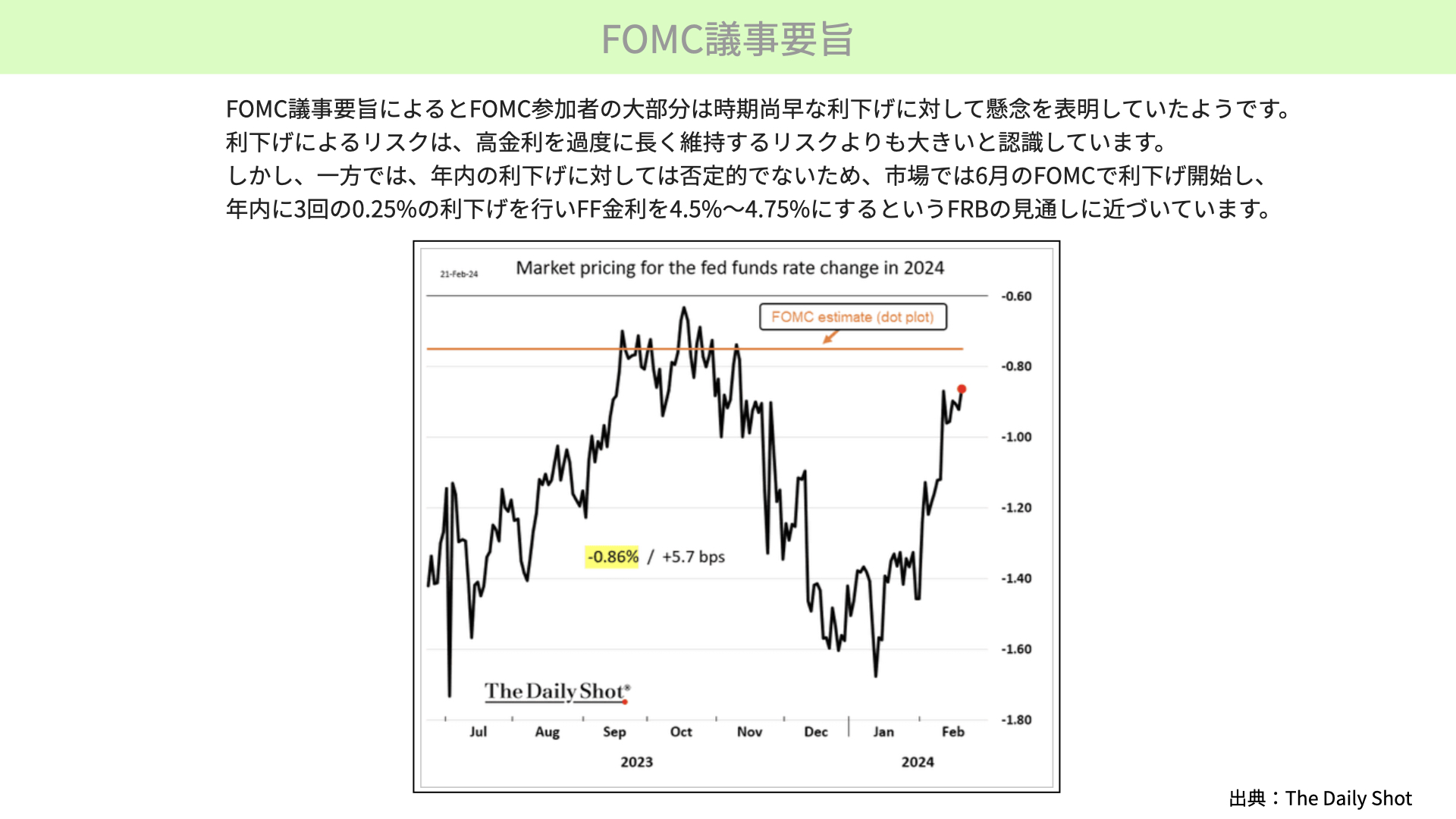

FOMCの参加者の大部分が、時期尚早な利下げに対する懸念を表明しました。利下げを行うリスクは、高い金利を過度に長く維持するリスクよりも大きいとの見解で、利下げには慎重な姿勢が再確認されました。

一方で、年内の利下げに対しては否定的ではないとの意見も同時に出ています。結果として、市場は6月にFOMCが利下げを開始すると予想しています。年3回の0.25%の利下げ、合計で0.75%の利下げが行われると見込まれており、当初のFRBの見通しに近づいています。

FOMCの議事要旨としては、利下げの開始時期が6月にずれ込む可能性があるものの、利下げの開始予想自体は変わりがなく、回数については少し減少しているという状況です。このことが今後のREITの見通しに影響を及ぼしますので、ご紹介させていただきました。

FFレート引き下げ開始の先延ばし観測を受けて

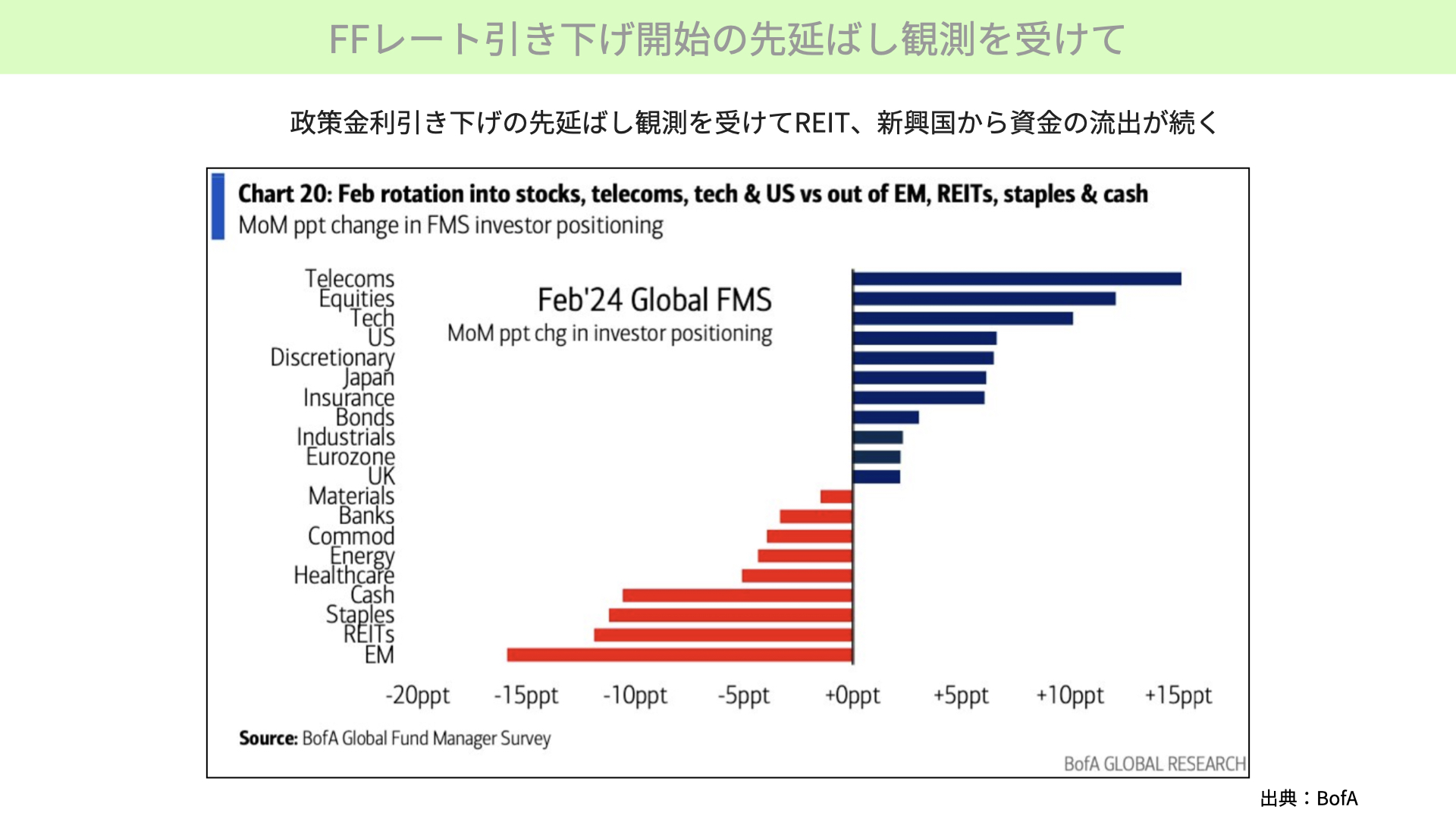

FOMC議事要旨が公表される前から、3月や5月ではなく6月の利下げになるのでは、との見通しが強まってきています。BOAのファンド・マネージャー・サーベイの結果によると、2月にはエマージングマーケットとREITからの資金流出が目立ちました。一方で、テクノロジー関連には資金が流入している状況です。

政策金利の引き下げが先延ばしになったことで、高金利が続けば、REITには逆風とみなされ、資金流出が続いています。

利下げ開始後のREITパフォーマンス

95年以降の利下げ開始後のREITパフォーマンス

しかし、利下げの実施自体は否定されていません。そこで利下げが6月以降に行われた場合、その後1年間のREITとS&P500のパフォーマンスがどうなったのかを表す、フランクリン・テンプルトンの資料を確認します。

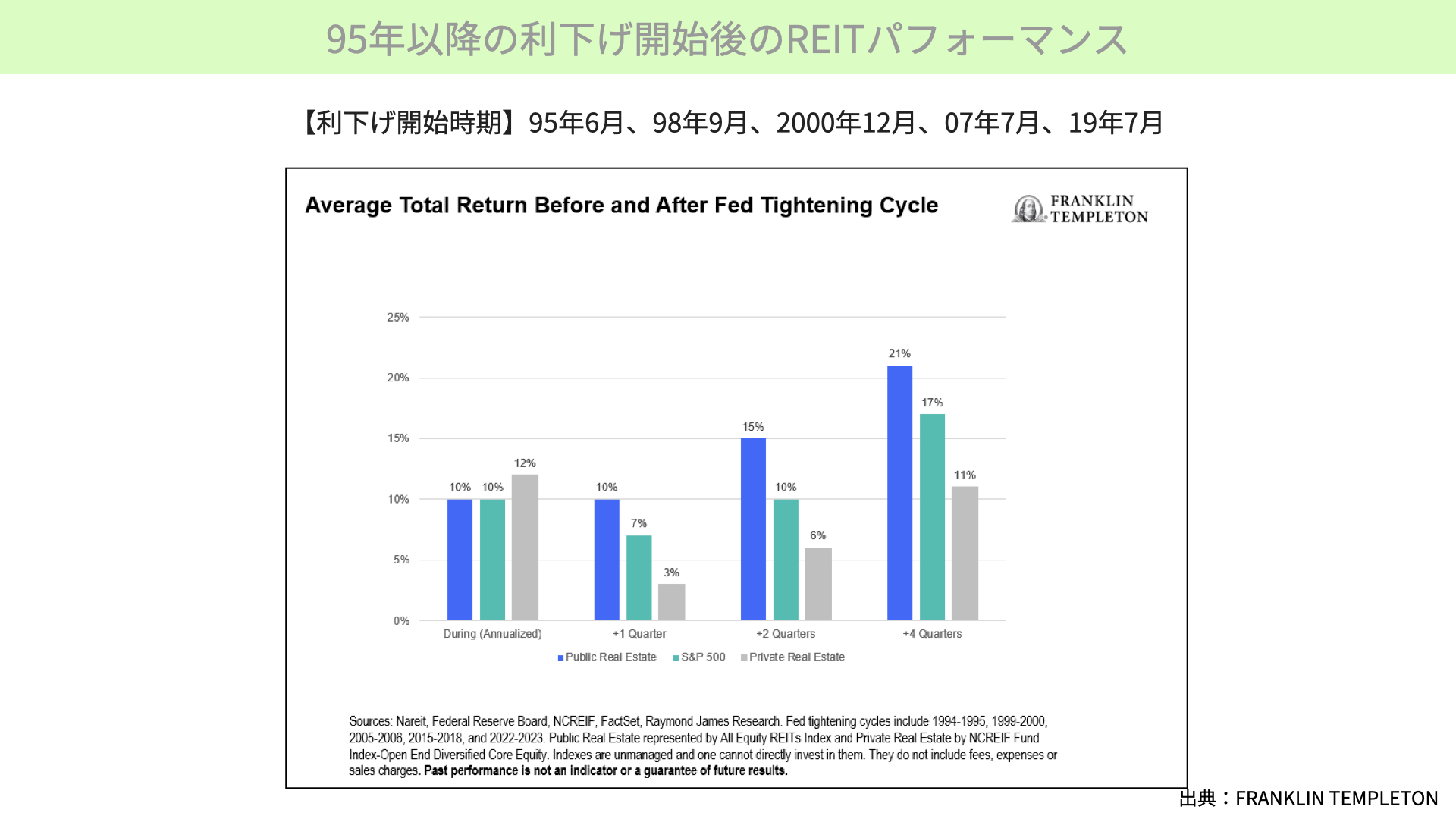

ここでは1995年6月、1998年9月、2000年12月、2007年7月、そして2019年7月の利下げ時に、利上げを行っている最中、利下げ開始から3ヶ月、6ヶ月、12ヶ月のパフォーマンスが示されています。

青いチャートは上場REIT、緑がS&P500、グレーがプライベート・エクイティを表しています。利上げを行っている最中は、S&P500とREITがほぼ同等のパフォーマンスを示しています。ですが、利下げを開始した後は、REITが3ヶ月で10%、S&P500が7%となっており、6ヶ月および12ヶ月経過後もS&P500をREITが上回っています。

利下げとなれば長期金利の低下などを伴い、REITにとって非常に有利な状況となります。過去の場合はこういったパフォーマンスとなっていますから、本来であれば、利下げが見込まれるためにREITへ資金が流入してもおかしくありません。しかし、テクノロジー株の人気などもあり、REITからは資金が流出している状況です。

しかし、過去のパフォーマンスを踏まえると、REITも十分に検討できる投資先であるかもしれません。

今後のREIT見通し

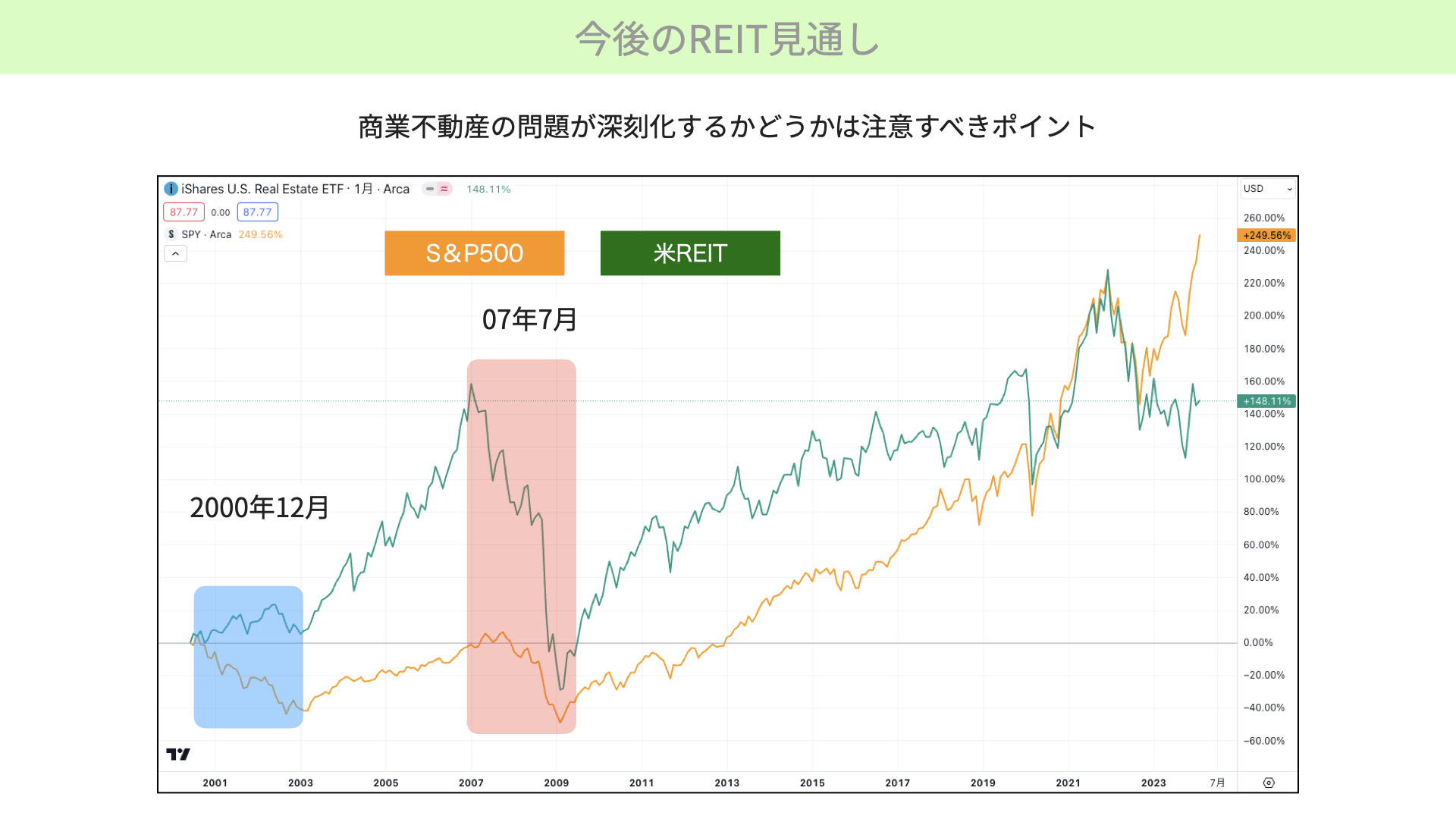

過去のパフォーマンスでは利下げが開始されるとREITは堅調に推移しています。しかし、商業不動産の価格下落が大きくなるなどした場合、問題が深刻化する場合は、その例外になる可能性は念頭に置いておくべき必要があるでしょう。

具体的には、どのような影響があるのでしょうか。緑のチャートは米国のREIT、黄色がS&P500のチャートです。2000年12月の利下げのケースと、2007年7月に利下げを行ったケースを見ていただければわかる通り、2000年の時のように不動産の問題が顕在化していなかった時期の利下げでは、REITは非常に堅調に推移しています。一方でS&P500は大きく落ちています。

しかし、不動産問題が顕著化した2008年のリーマン・ショックの場合は、アメリカのREITが大きく落ち込みました。S&P500も落ち込んでいますが、下落幅はREITの方が大きくなっています。過去の実績を踏まえると、リーマン・ショックのように不動産問題が深刻化する場合は、REITを避けるべきだということを前提として考えていただきたいと思います。

FRBプットと言われるように、不動産で何かトラブルが起こり、FRBが目的会社をなどを作り貸付債権を引き受けるなどをする場合は、深刻化を回避できる可能性があります。そのような点もしっかりと確認する必要があります。では、そのような手段などを持って回避できた場合に考えるべき何でしょうか。

現在はREITのディスカウントは解消

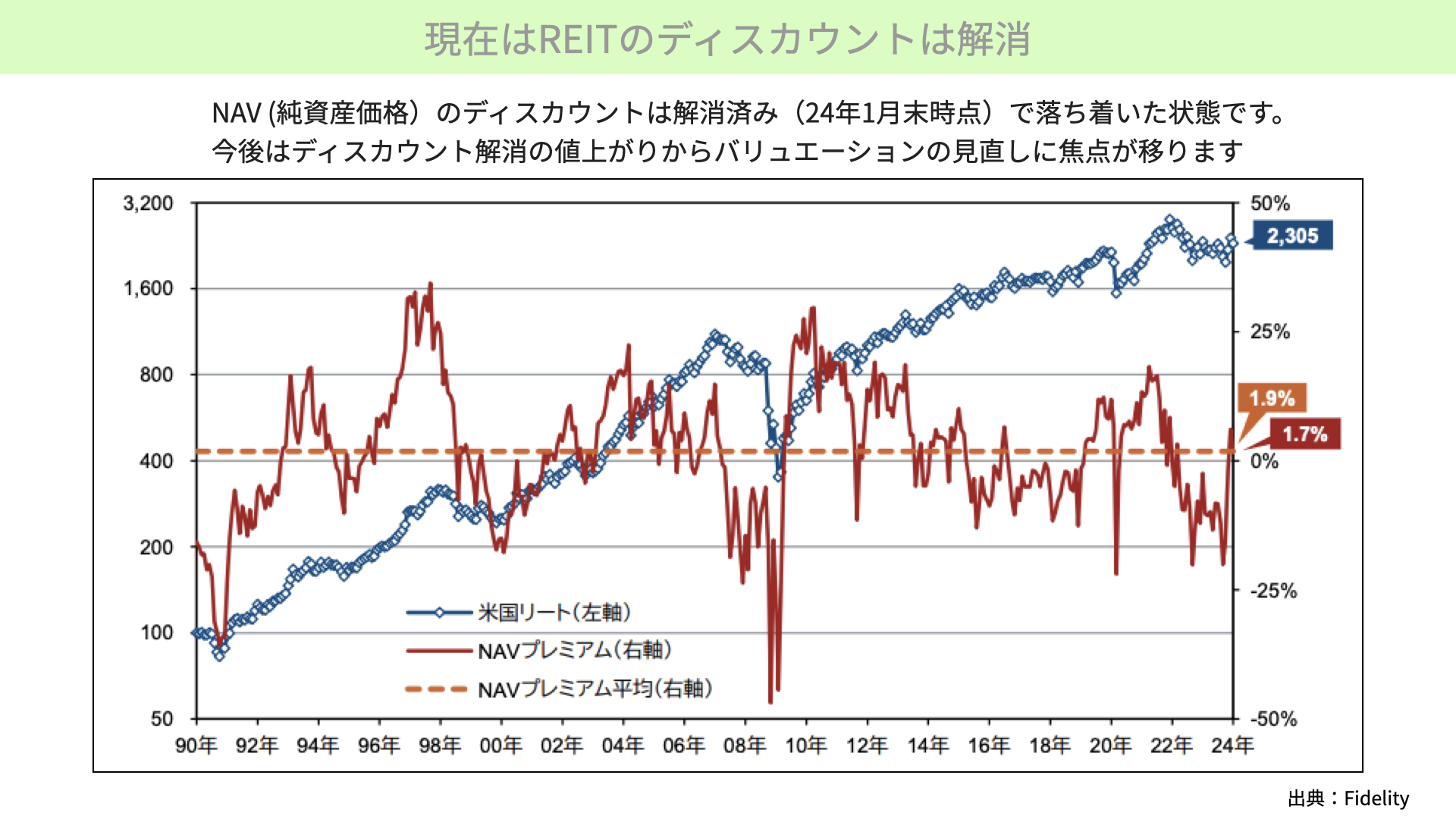

REITにはディスカウントやプレミアムという状況があるのですが、現在アメリカのREITはディスカウントからプレミアムが発生している状態まで回復しています。

フィデリティから出ている資料によると、赤いチャートはアメリカのREITにおける純資産価格で市場価格のプレミアムがあるかどうかを示しています。

REITを購入する際に皆さんが取引する価格は市場価格です。純資産価格とは、REITの時価総額を発行された株式数で割った際の、1株当たりの価格です。

例えば、純資産価格が一株8000円だった場合を考えます。市場価格が一株1万円で取引されている場合、実際の価格よりも2000円高く取引されていますから、プレミアムとなります。逆に、純資産価格が1万円で市場の取引価格が8000円の場合、2000円ディスカウントされた状態で取引されていることになります。ディスカウントは市場価格が割安に取引されている状態、プレミアムは実際の価格よりも高く取引されている状態を指します。

現状ではディスカウントが解消され、プレミアムが約1.7%となっており、過去平均の1.9%とほぼ変わらない、通常の状態に戻ったと言えます。

ディスカウントがある状態は、マーケットが不動産に対して懸念があることを示しており、実際の価格よりも大きく割り込んだ状態、株で言えばPBRが1を割った状態となります。

ディスカウントが解消されたということは、市場の見通しとしてアメリカのREITに対して落ち着いている見ている状況といえます。

赤いプレミアムが過去の平均を上回っている部分をご注目ください。上回っている時期には、青いチャートで示されるREITの指数が非常に堅調に推移する傾向があります。ディスカウントされた不安定な状態ではなく、価格が上昇しやすい状態になっていることがわかります。

もう1つのポイントとして、最近は、ディスカウントが解消される中で米国のREITのインデックスが上昇してきたわけですが、現在は、ディスカウントの解消によるエネルギーは失われ、元の状態に戻っています。今後はバリエーション的に見直しが行われるかどうかが、REITの価格上昇に関わってくるでしょう。つまり、利下げというエンジンと、商業不動産の問題が回避されたうえで、現状からバリエーションの見直しが入るかどうかがポイントです。

REIT動向に影響を与える2つの要因

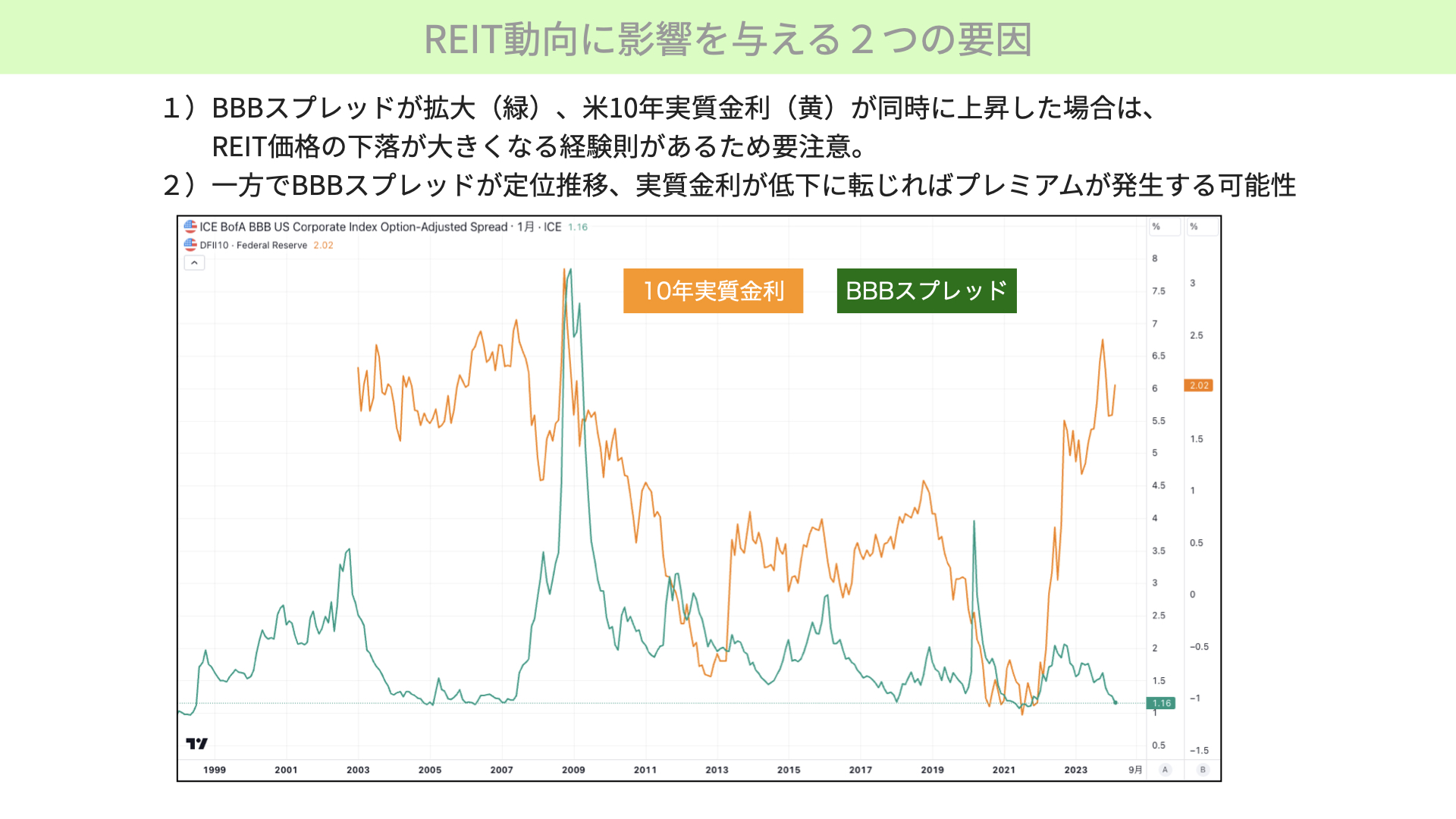

今おかれているREITの動向に対して、2つの大きな影響を与えるものがあります。今後REITの見通しを見るにあたっては、この2つを炭鉱のカナリアとしてご覧いただければと思います。

BBBスプレッドとは、BBBの社債と米国債のスプレッドがどうなっているかです。縮小している状態は、市場が安定していることを示しています。BBBという適格社債の中で最も低い企業でも安定企業と見られていることがわかります。

10年実質金利は現在約2%、内訳はアメリカの10年名目金利が4.2%、インフレ率が約2.2%となっています。

2008年のケースを見ていただければわかるように、BBBと米国債のスプレッドが大きく拡大し、10年の実質金利が大きく上昇する局面ではREITが大きく下落します。これはBBBの社債が償還を迎える際に無事に償還できるか、マーケットの懸念が増大するためです。さらに実質金利が大きく上昇することは名目金利が高く、インフレが低い状態を意味します。経済が圧迫された状態を表しますから、REITにとってはダブルパンチとなり、大きく低下することとなります。

一方で、現在はBBBのスプレッドは安定して推移し、実質金利が2%となっていますが、名目金利が下がり、インフレも安定化すると、下がることとなります。BBBのスプレッドが低く、10年実質金利も下がるとなれば、プレミアムが発生します。10年実質金利とBBBのスプレッドが同時に上昇するとリスクがあり、落ち着いてくればプレミアムが発生します。利下げが行われると、さらにプラスに作用します。

S&P500を中心にアメリカの株式市場が非常に堅調に推移しています。S&P500やアメリカの株式市場に注目が集まっていますが、債券やREITなど、同じように重要な資産が今後どうなるのかを確認しました。

先週のNVIDIAの決算を見ると、今後もアメリカの株式が堅調に推移する可能性が高いですが、一方でNVIDIAに依存している部分も大きいです。こういった状況が変わったときには、他の資産へどうお金を移していくか、それに備えてシフトを移していくかを考えておく必要があると思っています。その際の参考にしていただければ幸いです。

関連記事

2026.01.19

J-REITが復活~オフィス需要回復と金融政策の追い風

2026年になり、日本の不動産投資信託(J-REIT)市場が明確な回復基調を見せています。東証REIT...

- REIT(不動産)

2025.08.03

東証REIT指数が大幅に上昇する背景!分配金成長戦略と投資環境の追い風

東証REIT指数は2025年に入って11.7%の上昇を記録(8月1日時点)し、日経平均株価の6.98%を大...

- REIT(不動産)

2024.11.24

東証REIT指数の低迷はいつ終わる?最新の見通しを解説

東証REIT指数は今年1月に年初来高値の1844ポイントに到達しましたが、その後は上値が重く低迷...

- REIT(不動産)