先週の経済指標のいくつかは、アメリカの経済に、いよいよ変調の兆しがありと考えさせられるものでした。本日は、先週注目されたCPIとPPI、アメリカの小売売上高から、変調の兆しに関してお話ししたいと思います。

また、今週最も注目されているFOMCが、アメリカの株式市場にどのような影響を与えるのかについても見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

米国小売売上高に黄色信号

米小売売上高が変調

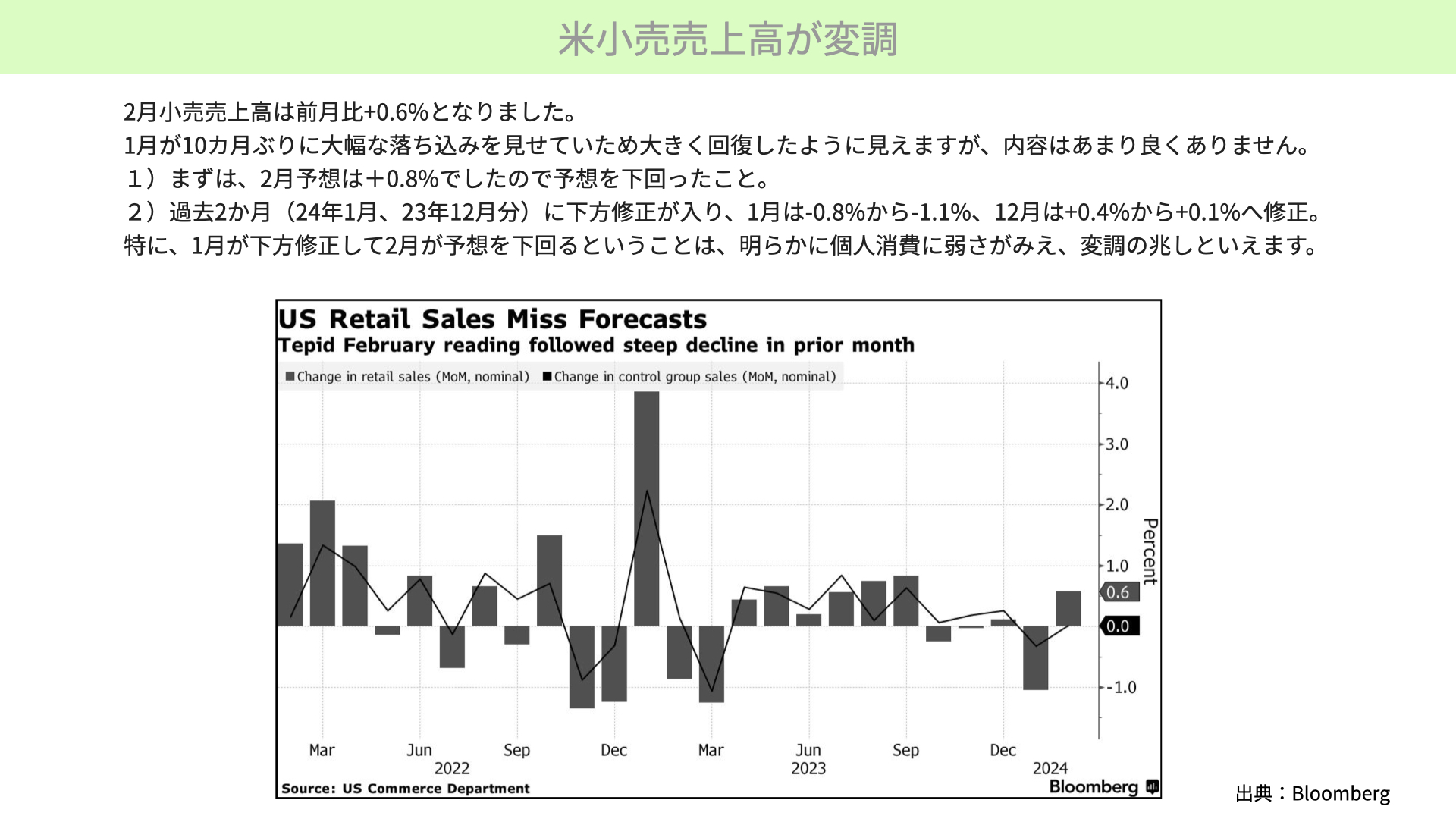

2月小売売上高は前月比+0.6%となりました。このデータを見ると、1月がクリスマス商戦の反動で落ち込んだ後に回復したと考える人も多いでしょう。しかし、詳しく見ていくと内容はあまり良くありません。

第1のポイントは、2月の予測が+0.8%だったにもかかわらず、+0.6%と予想を下回っていることです。

第2のポイントは、過去2ヶ月の小売売上高が下方修正されていることです。2024年1月は前月比-0.8%から-1.1%へと修正され、2023年12月も+0.4%から+0.1%へ下方修正されています。さらに1月が-0.8%から-1.1%へ下方修正されたにもかかわらず、その後+0.6%しか回復していないという事実は、個人消費が減速していることを示唆しています。

消費が落ち込む理由は背景

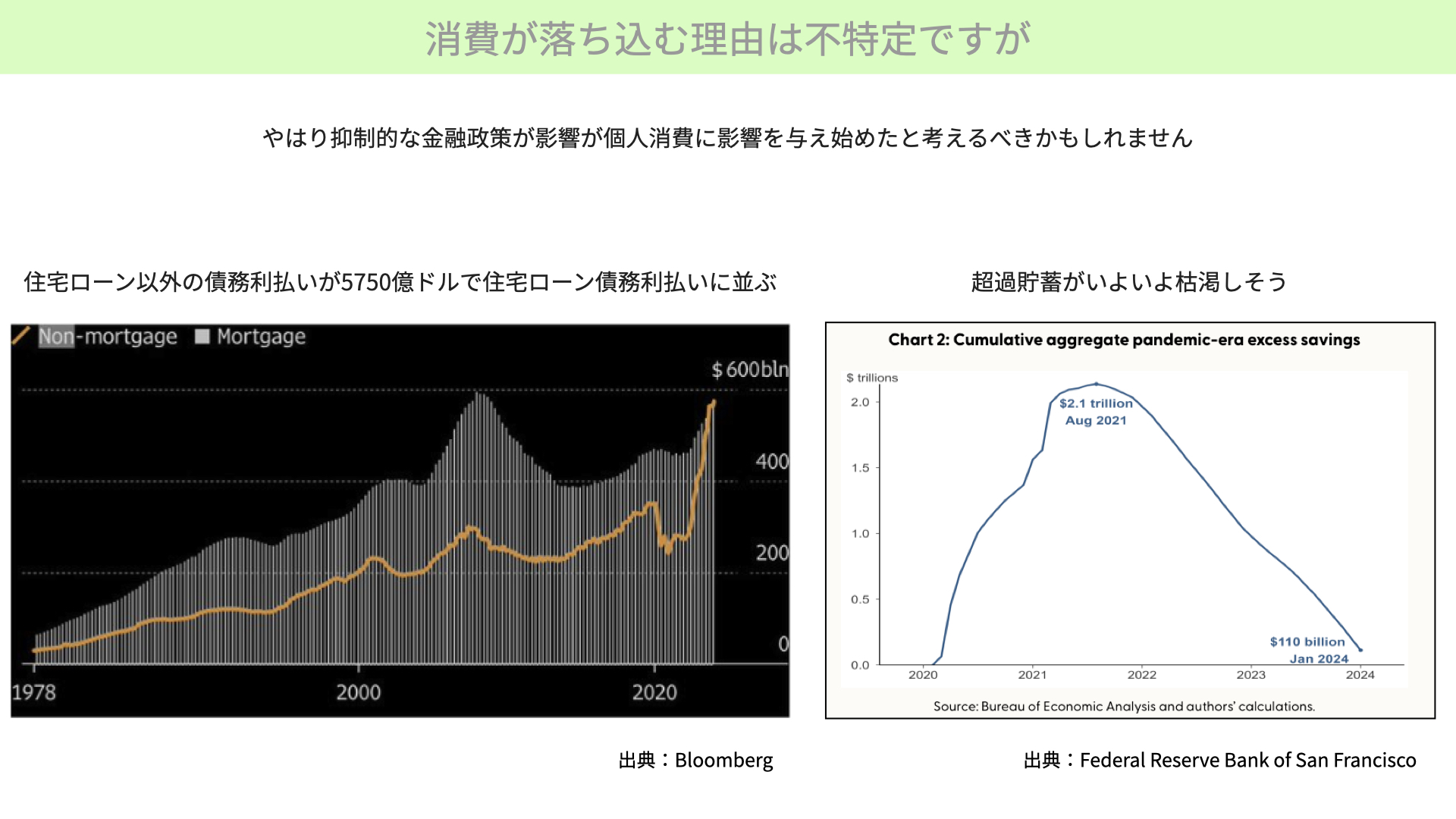

名目値の小売売上高がなぜ変調したのかを簡潔に確認しましょう。現在、消費が落ち込んでいる理由が明確ではありませんが、やはり抑制的な金融政策が個人消費に影響を与えている可能性が高そうです。

左図はブルームバーグからの資料です。白い棒グラフは、住宅ローンの金利支払いで合計額が5,750億ドルに達しています。一方で、黄色で示したグラフは、ノンモーゲージ、つまり住宅ローン以外の債務の利払いが5,750億ドルと、住宅ローンの利払いに並んだことを示しています。

これは、米商務省経済分析局(BEA)の統計によるもので、米国の家計は現在、クレジットカードや学生ローンなどの負債に対し、住宅ローンとほぼ同程度の利息を支払っていることを示しています。

最近の高金利政策により、カーローン、消費ローンなどの金利が上昇し、住宅ローンの利払いに追いついたのです。こうなれば当然ながら家計の金利負担が増加しますから、可処分所得の低下となれば、消費が落ち込むのは自然な流れと考えられます。

さらに、右側のサンフランシスコ連銀の資料をご覧ください。コロナ後の政府による給付金で個人の貯蓄が増加しましたが、その超過貯蓄が枯渇しそうになっています。

1月時点で底をつきかけていますから、2月、3月に底を打つ可能性もあります。本来は去年の秋に底を打つと想定されていましたが、予想以上の所得の伸びもあり、超過貯蓄は枯渇していませんでした。その貯蓄が、いよいよ枯渇する可能性があるようです。

超過貯蓄が減少している中で支払いが増加していることが、消費に影響を与えている可能性があります。この流れはおそらく続くため、今後はますます消費が落ち込む可能性が高そうです。

実質小売売上高でより鮮明になる消費減速

実質小売売上高を見ていくとより厳しさが鮮明に

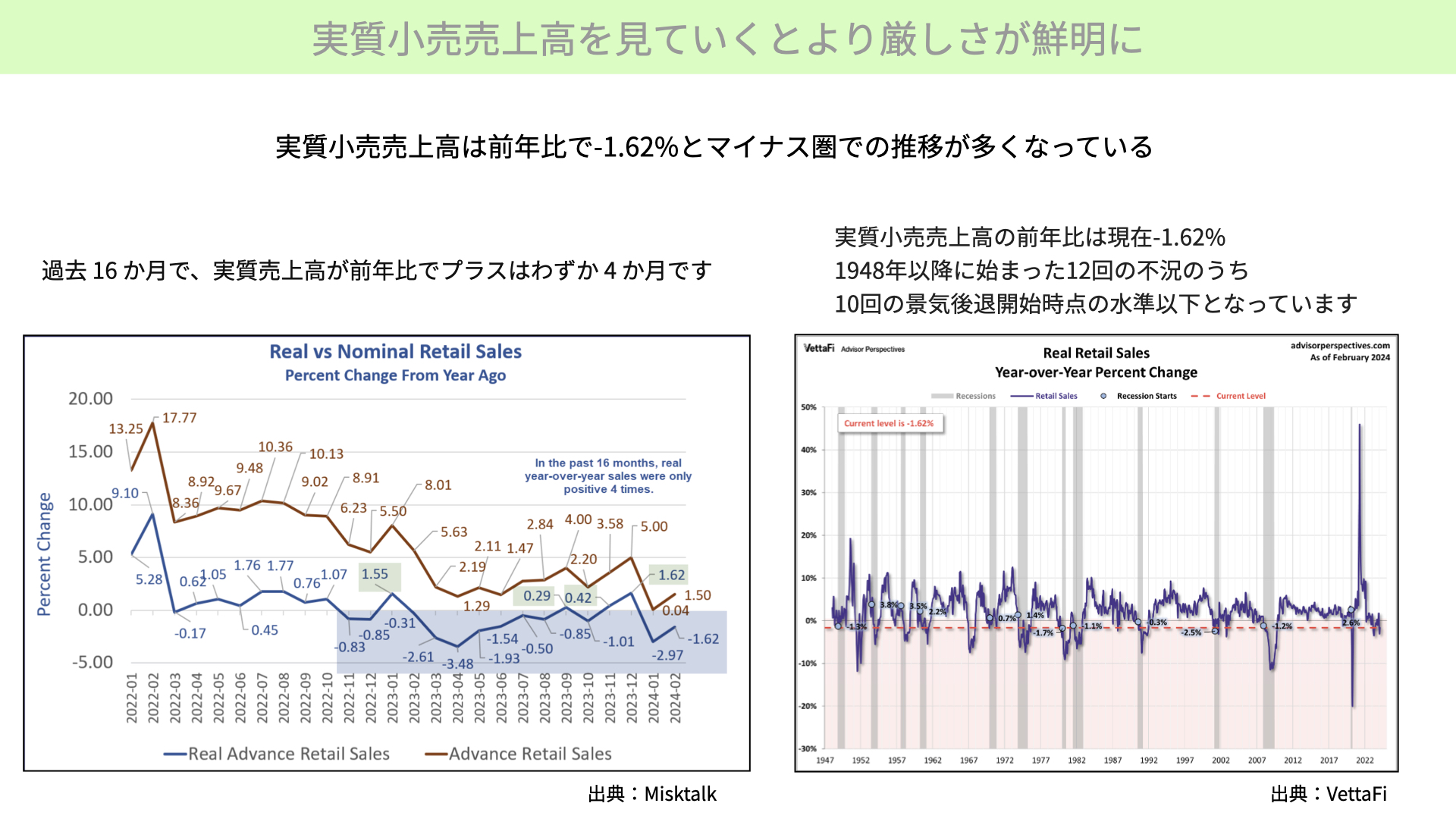

先ほどまでは名目値を見ましたが、ここからは実質値を確認します。

アメリカはご存知の通り高いインフレ率が推移しています。売上高は名目値ですので、インフレによって嵩上げされていますから、その分、売上額は伸びて当然です。では、インフレを引いた売上、つまり実質値はどうでしょうか。結論としては、前年比で-1.6%とマイナス圏で推移しています。

左の図表をご覧ください。青いチャートは前年比での実質小売売上高、茶色いチャートは前年同月比の名目値を示しています。

青いチャートを見ると、過去16ヶ月間で実質の売上高が前年比でプラスになったのは、わずか4ヶ月です。言い換えれば、12ヶ月で前年比でマイナスとなっているのです。前年比ベースで、実質小売売上高がかなり減少していることがわかります。

このことがなぜ問題となるのでしょうか。右図表をご覧ください。現在、前年比での実質小売売上高は-1.62%です。1948年以降の12回の不景気のうち、現在の水準は10回の前年比実質小売売上高の水準を下回っています。つまり、過去の統計から見ると、現在の前年比実質小売売上高の水準は、不景気の入口に立っていると言えます。

アメリカのGDPの7割を占める個人消費の落ち込みは、今後GDPに大きなマイナスの影響を与えることは間違いありません。

小売売上高の下落トレンドが続く

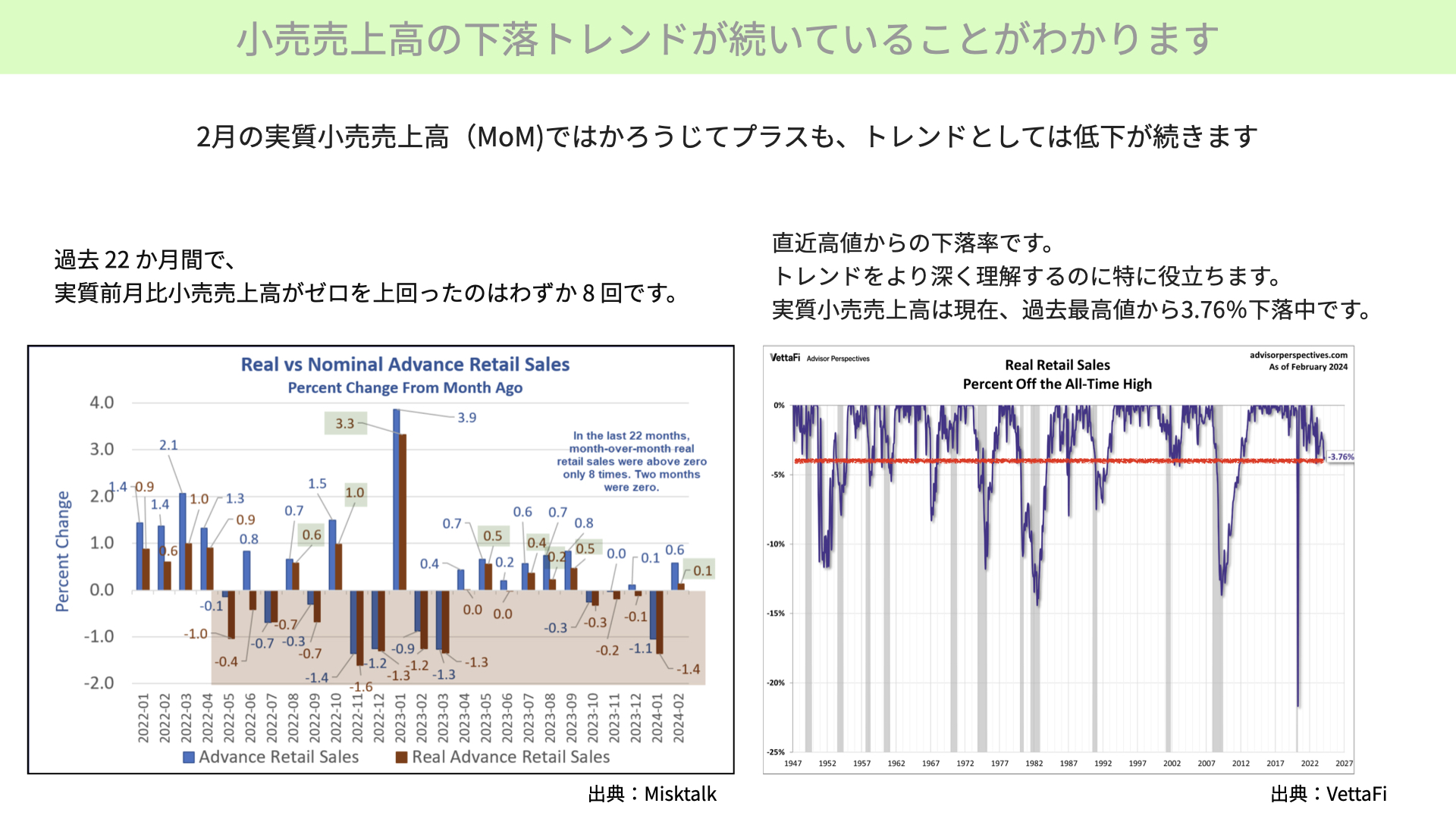

さて、2月の前月比での小売売上高を確認すると、かろうじて+0.1%のプラスでした。下の図表をご覧ください。茶色い棒グラフは前月比での実質小売売上高、青い棒グラフは名目小売売上高です。前月に対して+0.1%となっていますが、前月が-1.4%と大きく落ち込んでいたため、実質的にはほぼゼロに近い言えます。

過去22ヶ月間で、実質前月比小売売上高を上回ったのはわずか8回です。多くの場合が前月比で落ち込んでいることから、下落トレンドが続いていることは明らかです。

右のチャートは、直近高値からの下落率を示しています。現在、直近高値からの小売売上高は3.76%下落しています。赤い線で示した現在の水準は、グレー網掛けで示した過去のリセッション期間と多く重なっており、いつリセッションに入ってもおかしくない状況です。

ミクロ的に見ても小売企業の見通しが良くない

GDP見通しにも影響

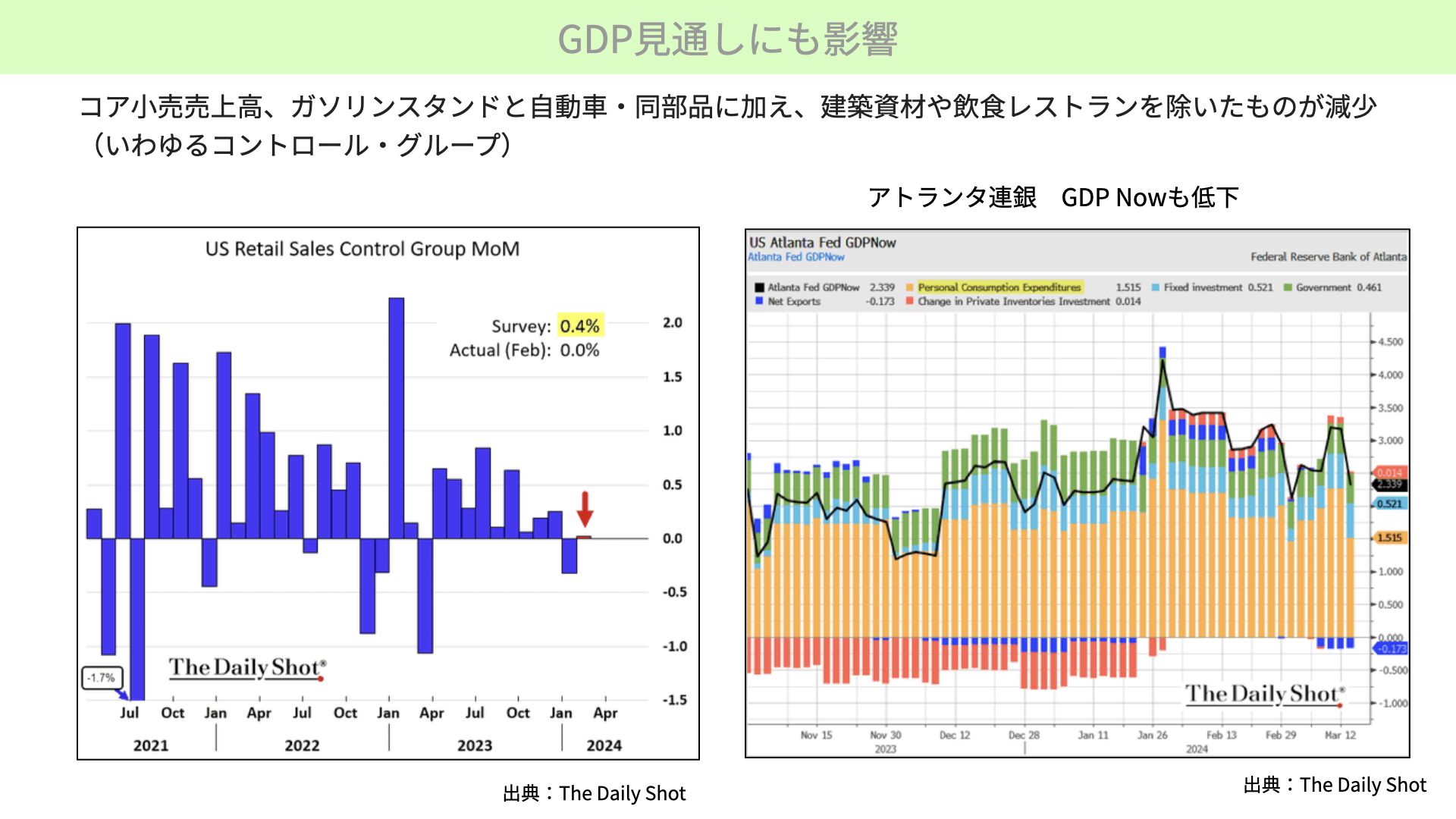

次にコア売上高です。コア売上高とは、ガソリンスタンドと自動車・同部品、建築資材、飲食レストランを除いたもので、コントロール・グループとも呼ばれています。コア売上高は前月比で+0.4%と予想されていましたが、実際にはほぼフラットという結果でした。前月比で見ると、コア売上高でも下落トレンドが見てとれます。

コア小売売上高はGDP算出に用いられるため、アトランタ連銀が発表するGDP Nowも下方修正に転じています。アトランタ連銀のGDP Nowは+2.3%まで下がっています。これだけ小売が落ちるとGDPに大きなマイナスの影響を与えますから、ソフトランディング、景気減速が浅いとの予想に変化が生じる可能性があります。

小売企業の決算でも消費減速を示唆

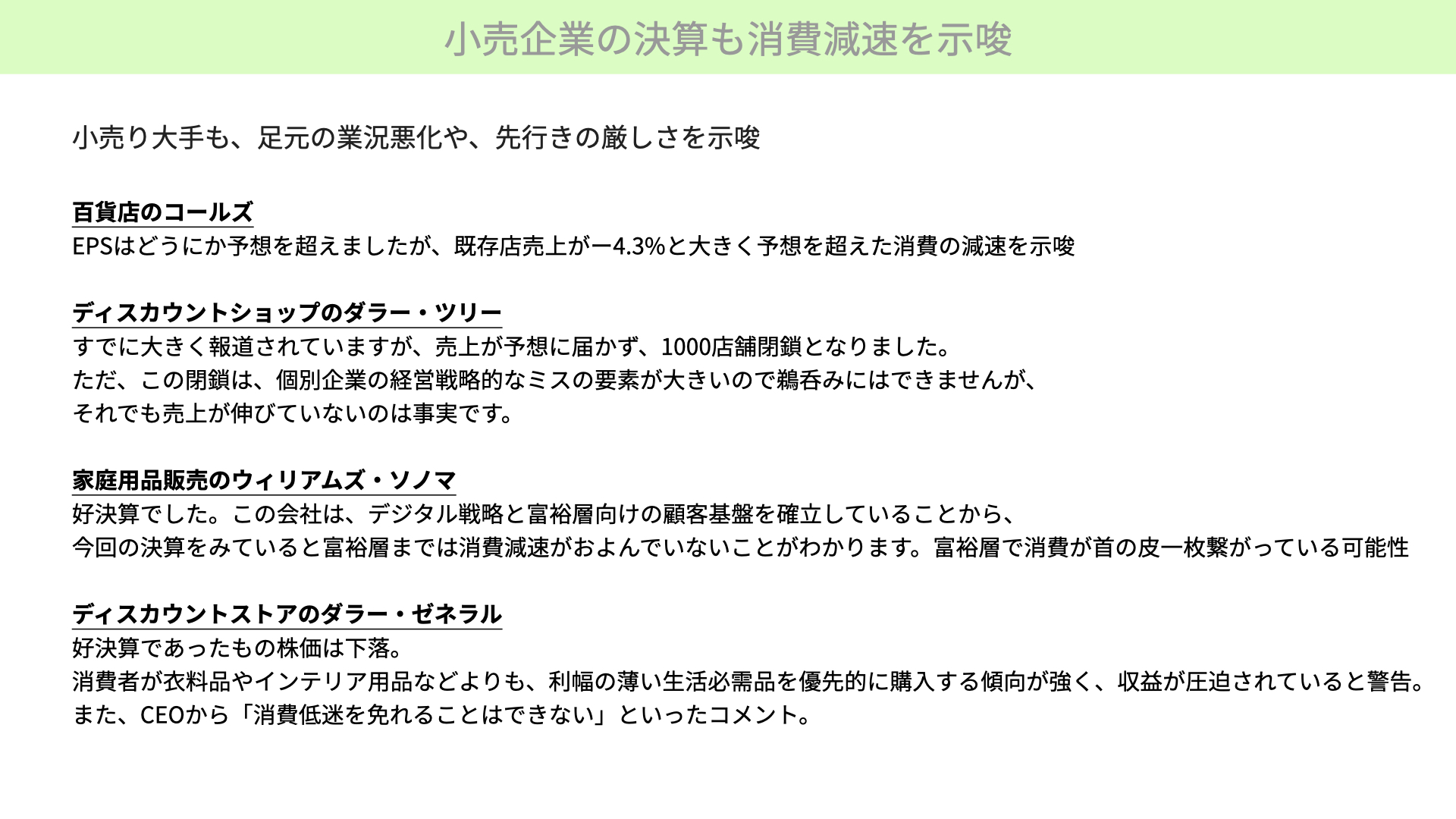

マクロのデータに加えて、ミクロのデータである小売企業の決算も先週は多く発表されました。結論としては、小売大手の足元の業況悪化、先行きの厳しさを示唆しています。

百貨店のコールズは、EPS予想をどうにか超えましたが、既存店売上は-4.3%と消費の減速を明らかに示唆しています。

ディスカウントショップのダラー・ツリーは、売上予想に届かず1000店舗閉鎖となりました。ダラー・ツリーはアメリカに1万3000店舗あるため、閉店の割合は10%未満ですが、それでも大きなインパクトを与えています。

ただ、この閉鎖は個別企業の経営戦略的ミスが大きな要因であり、売上の伸び悩みが直接的な原因ではないものの、売上が伸びていない事実は捉えておく必要があるでしょう。

家庭用品のウィリアムズ・ソノマは好決算でした。会社が2年前に経営不振になってから、デジタル戦略と富裕層向けの顧客基盤を確立していることで好決算となりました。言い換えれば、話題になっている中間層以下の消費減速があまり影響しない会社だったのです。

富裕層まで消費減速が影響していないことは、現在の経済状況での1つの希望となっています。富裕層の存在が今の消費減速を抑えているとも言えるため、彼らの考え方、行動次第では、小売がさらに落ちてもおかしくありません。

最後にディスカウントストアのダラー・ゼネラルです。高決算ではありましたが、今後の見通しは少し厳しい内容となっており、株価が下落しています。消費者が衣料品やインテリア用品などよりも利幅の薄い生活必需品を優先的に購入する傾向が強く、収益が圧力されていると警告しています。

CEO自ら「消費低迷を免れることはできない」とコメントしており、今後の見通しとしては売上が落ちそうです。マクロのみならず、ミクロからもこのような状況となっている以上、今後の消費が厳しくなる可能性があります。

他にも気になる経済指標

2月CPIはややインフレ再燃を警戒させるものに

小売に対する不安が出てきた中で、CPIが発表されました。

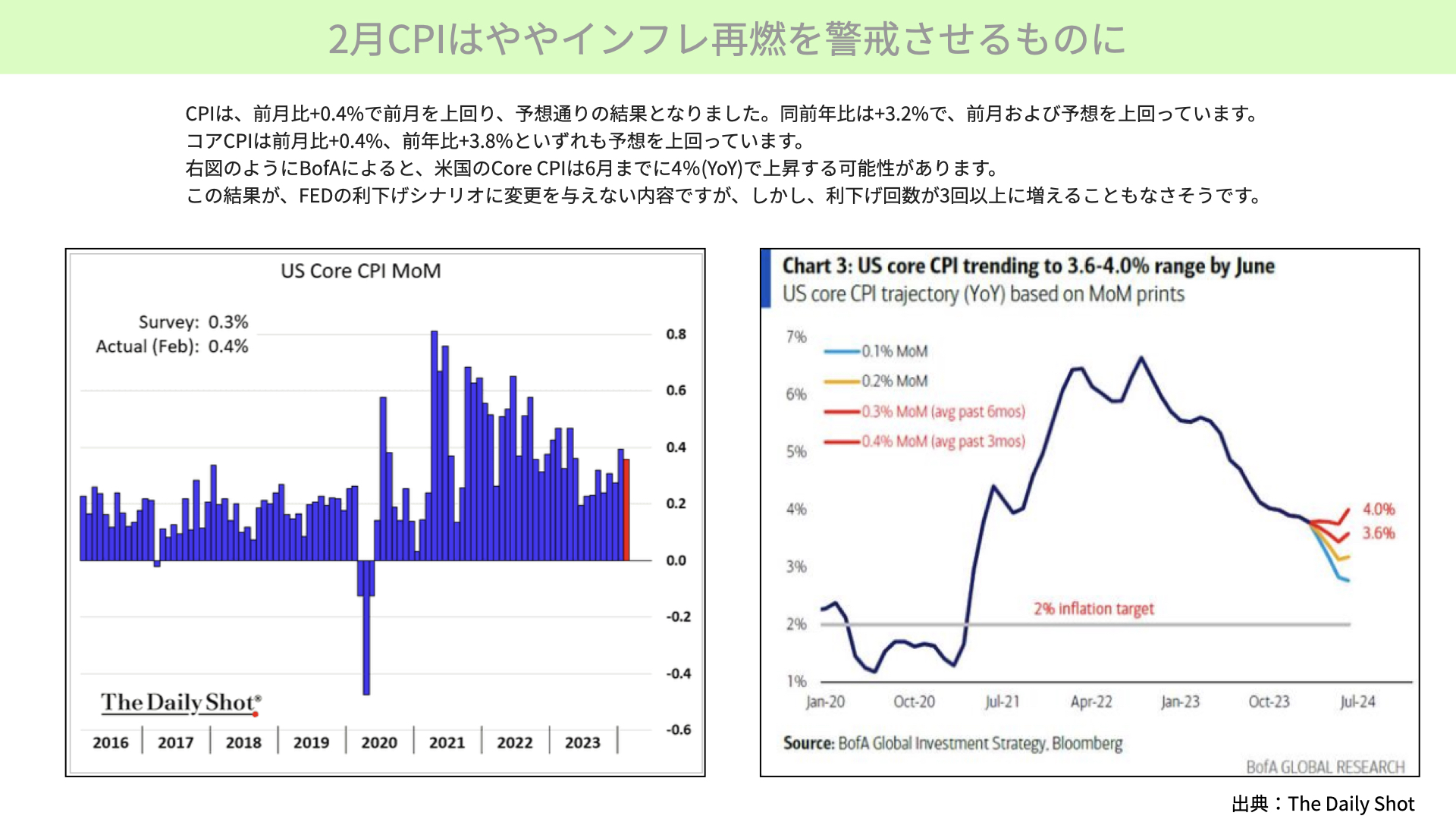

CPIは、前月比で+0.4%と予想通りの結果でした。前年同年比は+3.2%で、前月および予想を上回っています。最も注目されたコアCPIは、前月比で+0.4%、前年比+3.8%と予想を上回る結果となり、インフレにかなりの粘着性があることがわかりました。

現在のコアCPIの動向を見ると、アメリカの6月コアCPIは前年比で+4%まで上昇する可能性があることを示唆しています。前月比で+0.3%、もしくは+0.4%という状態が続けば、前年比+3.6%~+4%となる可能性が出てきています。2%からは大きく乖離していますが、FRBの利下げシナリオを変更させるほどではないでしょう。

消費が落ち込んでいる中で早期の利下げを望む声もありますが、利下げ回数を3回以上に増やすことも難しい状況であり、今後のFRBの運営はいよいよ苦しいものになりそうです。

NFIBによる中小企業楽観度指数が9ヶ月ぶりに最低に低下

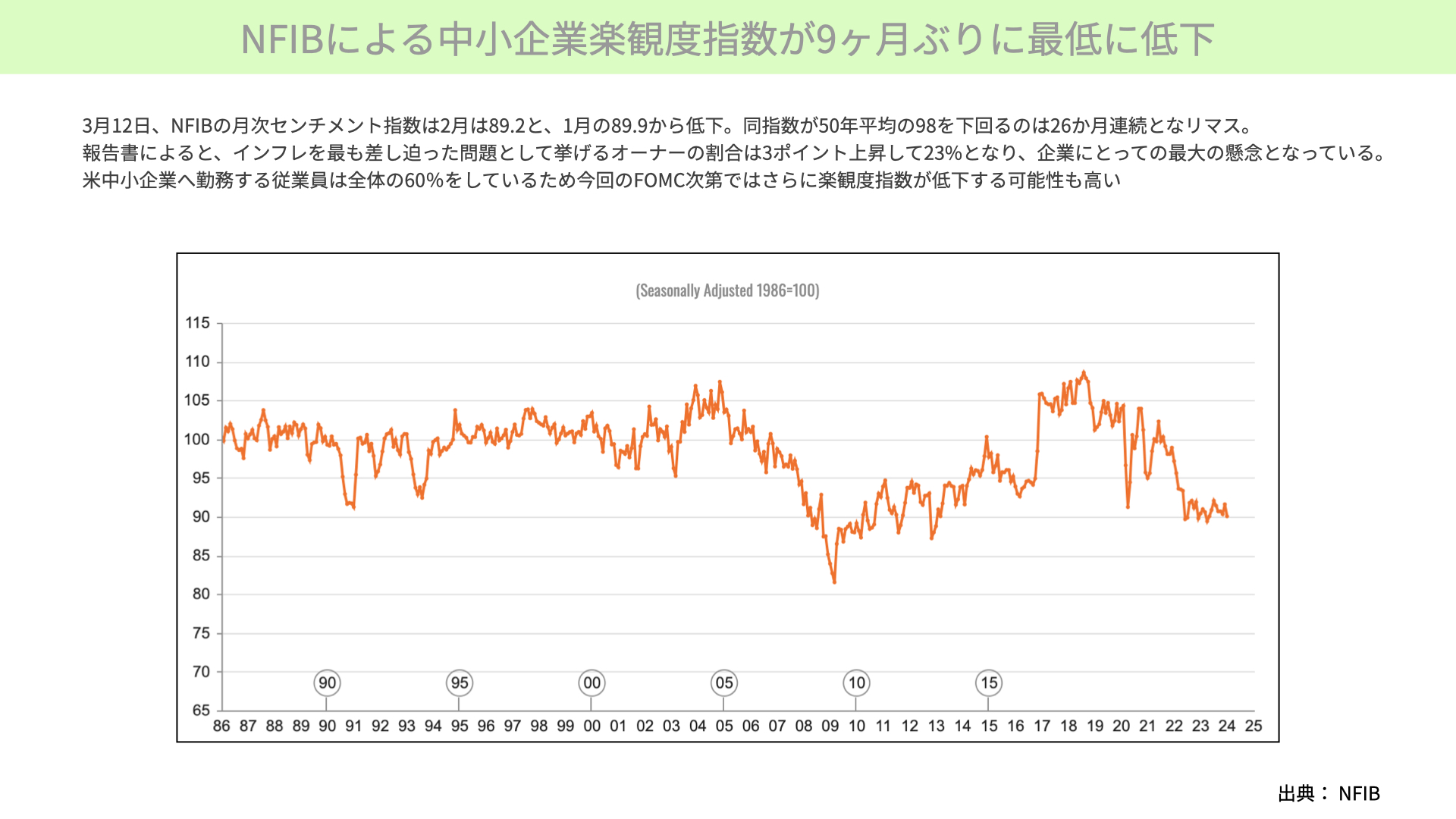

3月10日には、NFIBによる中小企業楽観指数が発表されました。2月の楽観指数は89.2と、1月の89.9から低下しています。

このデータは中小企業に関するソフトデータの調査結果ですが、50年平均の98を下回る状態が、なんと26ヶ月も続いています。アメリカの従業員の60%を占める中小企業で、かなり厳しい状況が続いていることがわかります。

中小企業が厳しい状況にある理由は、インフレが主な要因であることが報告書から明らかになっています。23%の中小企業がインフレによる影響を受けていると述べています。CPIの動向を見ると再び上昇する可能性があるため、全米の従業員の60%を占める中小企業の経営はさらにひっ迫する可能性があります。アメリカの消費はさらに減少する可能性があります。

注目の3月FOMCのポイント

3月FOMCは市場のハト派期待に応えることができるか

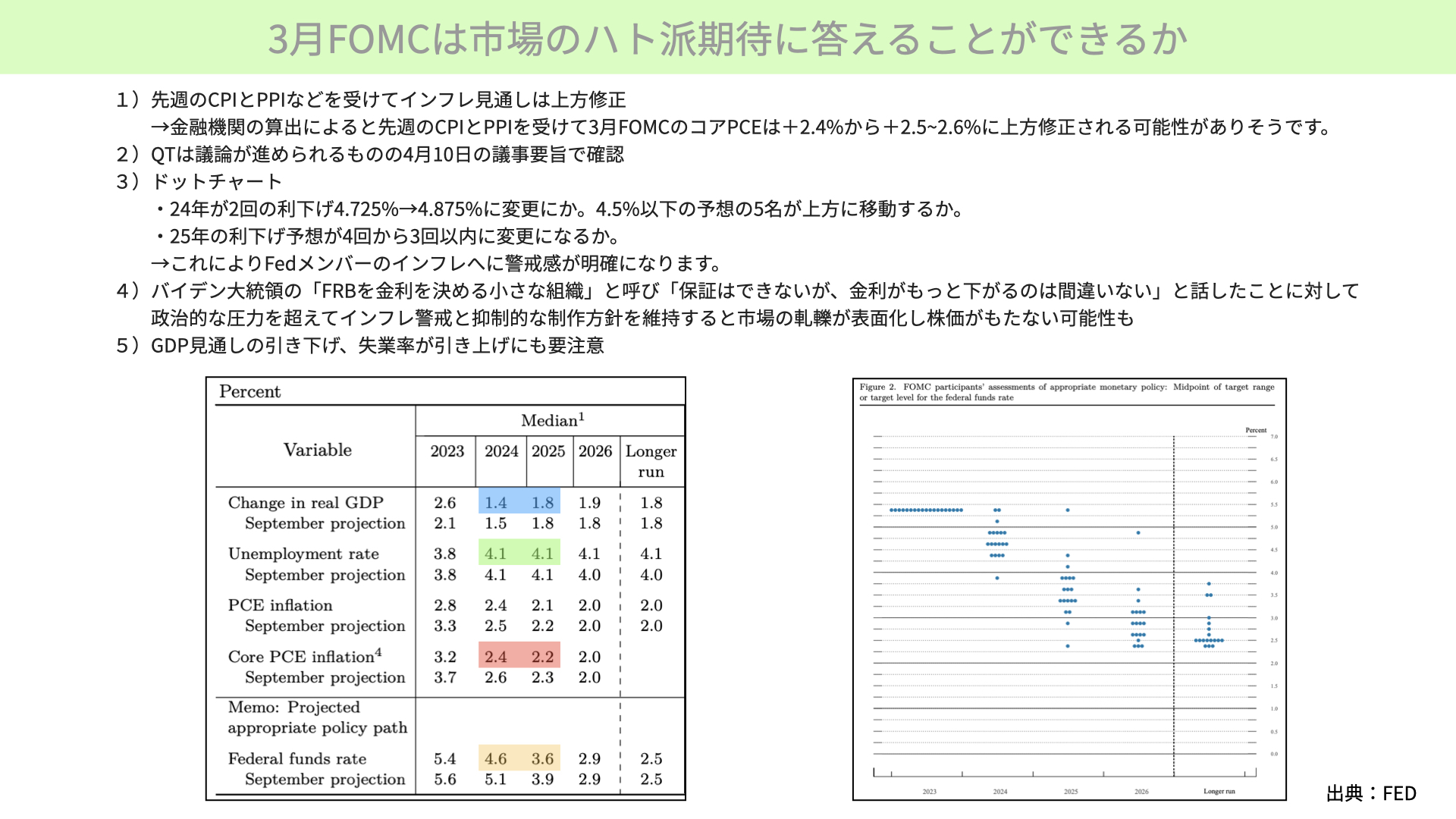

今週、注目のFOMCが19日~20日に開かれます。注目すべき点は5つです。

1つ目。先週のCPIとPPIを受けてインフレ見通しが上方修正されるかどうかです。コアPCEをご覧ください。2024年が2.4%、2025年が2.2%と予想されていますが、先週のCPIを踏まえると、コアPCEは2.5%から2.6%まで上方修正される可能性があります。ここが上昇すれば、利下げの回数はそこまで増えないでしょう。

2つ目。QTも非常に注目を集めていますが、今回、そこまで詳しくは言及されないのではないでしょうか。そのため、4月10日の議事要旨で何が話されたかを確認する必要があります。

3つ目。ドットチャートは2024年に3回の利下げを織り込んでいますが、2回に変更される場合、市場にとってサプライズとなります。現在、ドットポイントは4.5%以下が5名いますが、上方にシフトする(ハト派でなくなる)ようであれば、マーケットに対して軋轢が生じる可能性があり、株価は大きなインパクトを受ける可能性があります。

2025年の利上げ予想は現在4回となっていますが、3回以内に変更となると、こちらも大きなインパクトとなります。25年のドットポイントが上方にシフトする場合、大きなインパクトとなりますから、結果をしっかり見ていただきたいと思います。

4つ目。3月8日には、バイデン大統領が講演会で「FRBはあくまでも政策を決める小さな組織」と呼び、「保証はできないが、金利がもっと下がるのは間違いない」と述べました。ほぼ失言的な感じですが、政治的圧力が加えられている中で、FRBがタカ派的な政策を維持した場合、市場は政治的圧力に屈せず金利を高く維持するFRBの姿勢を警戒し、株価がもたなくなる可能性があります。

5つ目。GDPの見通しの引き下げ、失業率の引き上げがあれば、経済減速、失業率上昇を示します。ぜひこれらの5つの点にご注目ください。

まとめ

本日は、先週のアメリカ経済で起きた変調の兆しとテーマで、消費の減速についてお話ししました。実質小売売上高がマイナスに推移している中で、CPIは高止まりしています。政府やFRBはなるべく金利を下げて個人消費者の支払いを軽減したい一方で、物価が高止まりするようであれば、金利を簡単には下げられないという非常に難しい状況にあります。

政治的な圧力もある中で、FOMCが利下げ回数を3回以内にし、2025年の利上げ回数も4回から3回に変更する場合、マーケットに大きな軋轢が生じる可能性があります。マクロ環境が厳しく、ミクロの企業業績も危うい中で金融政策が抑制的な形を取ると、株価に大きな軋轢が生じる可能性があります。今週のFOMCに、ぜひご注目ください。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル