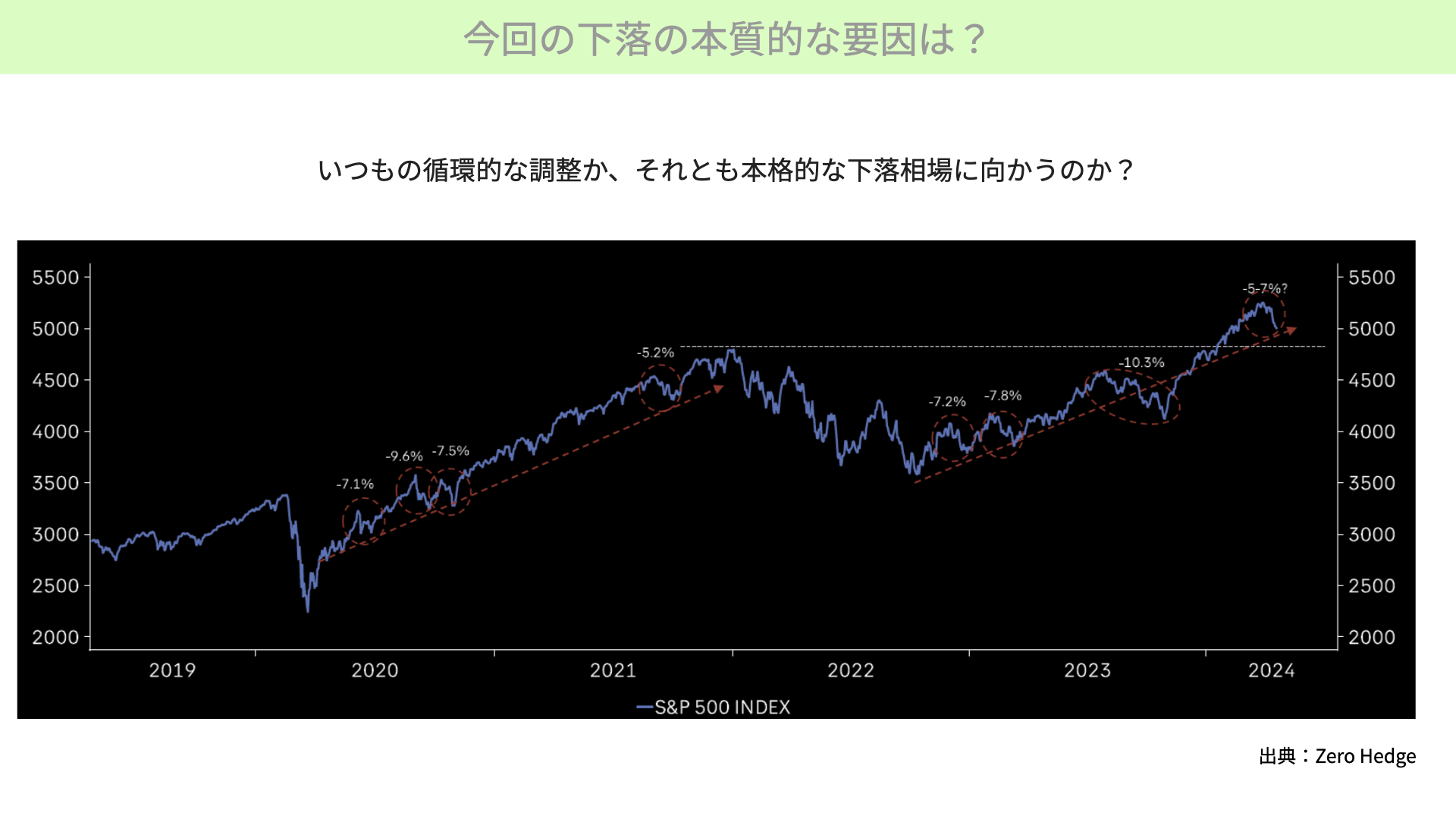

本日はテーマは米国株です。先週は、米国株で下落が続きました。今回の下落も、通常の調整なのか、それとも、まだまだ調整が続くのか、現状を分析していきます。

[ 目次 ]

年初来の上昇をほぼ失ったNASDAQ

SOX指数も大幅下落

先週、特に象徴的だったのはナスダックの動きです。ナスダックは年初来で+11.3%まで上昇しましたが、4月12日時点で、年初来+1.8%まで低下しています。ピークから比べると10%近くの調整が起こったことになります。

半導体指数であるSOX指数も1週間で-9.2%と、大幅に下落しています。

現時点では24年、25年の予想EPSはほぼ変わらず

今週以降もハイテク企業を中心に下落が続くのではないかという懸念が、市場に広がりつつあります。そこで、企業業績の見通しと先週の下落の本質的な理由を確認していきます。

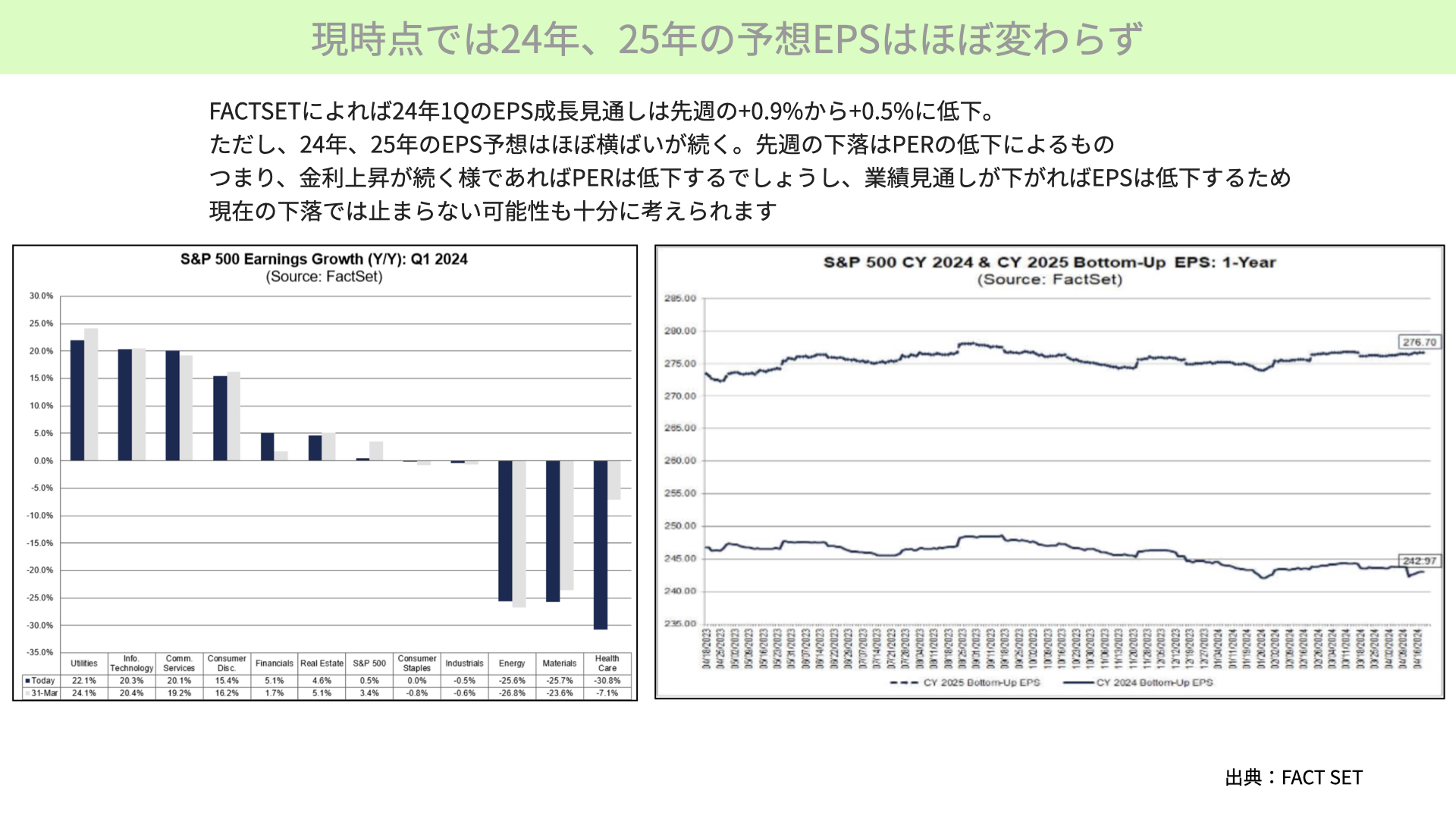

現時点では、2024年から2025年の予想EPSは先週とほぼ変わらず維持されています。

ファクトセットによれば、2024年の第1四半期のEPSの成長見通し(前年比)は、先週の+0.9%から+0.5%に低下しています。このように確かに低下はしていますが、そこまで大きな低下には至っていません。あまり芳しくなかった大手金融機関の決算発表を受けても、前年比で+0.5%を維持できているとも言えます。

左のグラフをご覧ください。3月の末時点では、昨年比の第1四半期の成長率は+3.4%と予想されていましたが、現在は+0.5%まで鈍化しています。確かに下がってきてはいます。

ただ、右のチャートをご覧ください。2024年と2025年の予想EPSはほぼ横ばいです。これまでの決算内容を受けても、いまだにEPSが下がる見通しには変更になっていません。

このことから、先週、株価が大幅に下落した理由は、PERの低下によるものだとわかりました。さらに、PERの低下要因は、予想EPSが低下が原因でないとすれば、金利上昇による要因が多いと考えられます。そこで、もし今後も金利上昇が続くようであれば、PERはさらに低下すると考えられます。もちろん、中東情勢のリスクが高まることによっても低下する可能性がありますが、PERの低下には、主に金利上昇が大きく影響するでしょう。

今週から業績発表がまだまだ続きます。この影響を受けて業績見通しが下がるようであれば、EPSは低下します。また、金利上昇も続く可能性があり、今週もPERもまだまだ下がる可能性があります。つまり、現在の下落幅で十分に調整が済んだとは、この段階ではまだ確認ができません。

今週の注目される材料

ビッグ・テック4社の決算は今週揃い踏み

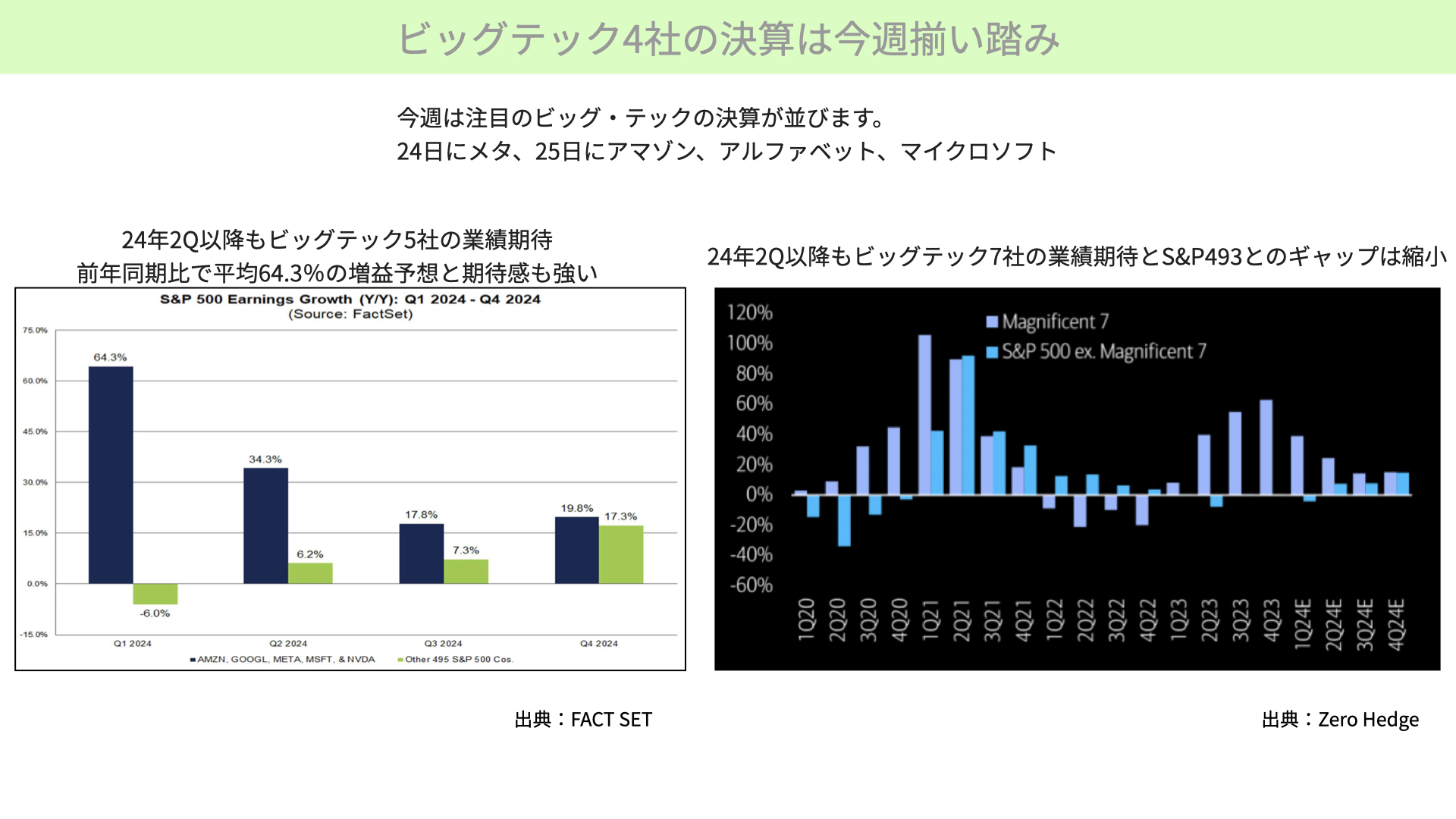

それでは、予想EPSについて深掘りしてみましょう。今週、多くの方が注目されている、ビッグ・テック4社が決算発表を行います。24日にはMeta、25日にはAmazon、Alphabet、Microsoftと、ビッグ・テック企業の揃い踏みです。

この4社が今後のEPS予想にどれだけ大きな影響を与えるのでしょうか。左図をご覧ください。Amazon、Google、Meta、Microsoft、NVIDIAの5社に限ったEPSの成長率を示したものが、青い棒グラフです。S&P500の残り495社が、緑の棒グラフです。

今回の第1四半期においては、ビッグ・テックの業績期待は非常に高く、昨年比で+64.3%と予想されています。この高い予想を超えるかどうかが、まずは、1つ目の注目ポイントとなります。

ただし、第2四半期から第4四半期にかけては、他の495社との成長率の差が徐々に縮まっていくと予想されています。右側のグラフ、ビッグ・テック7社も同様です。薄い青と水色のチャートを比較してもわかる通り、ここ最近はビッグ・テックの業績が独走状態ですが、年後半に向けて並走するかのうように同じような成長率に変わってくると予想されています。

短期的な視点で見ると、ビッグ・テックの業績が下がることは大きなインパクトになりますが、今後はS&P500の残り495社も業績をしっかり上げなければ市場期待を裏切ることになります。ビッグ・テックの成長の鈍化をサポートする役割を、残り495社にマーケットは期待しています。緑の予測を外すようなガイダンスが並ぶようであれば、共倒れとなる可能性があります。その意味では、ビッグ・テック4社だけでなく、プラスアルファの企業のEPSがどうなるかに注目されるステージになってきました。ビッグ・テックだけが大きな影響を与えるというステージから、少し異なってくる印象を受けています。

ネガティブなガイダンスが増えている

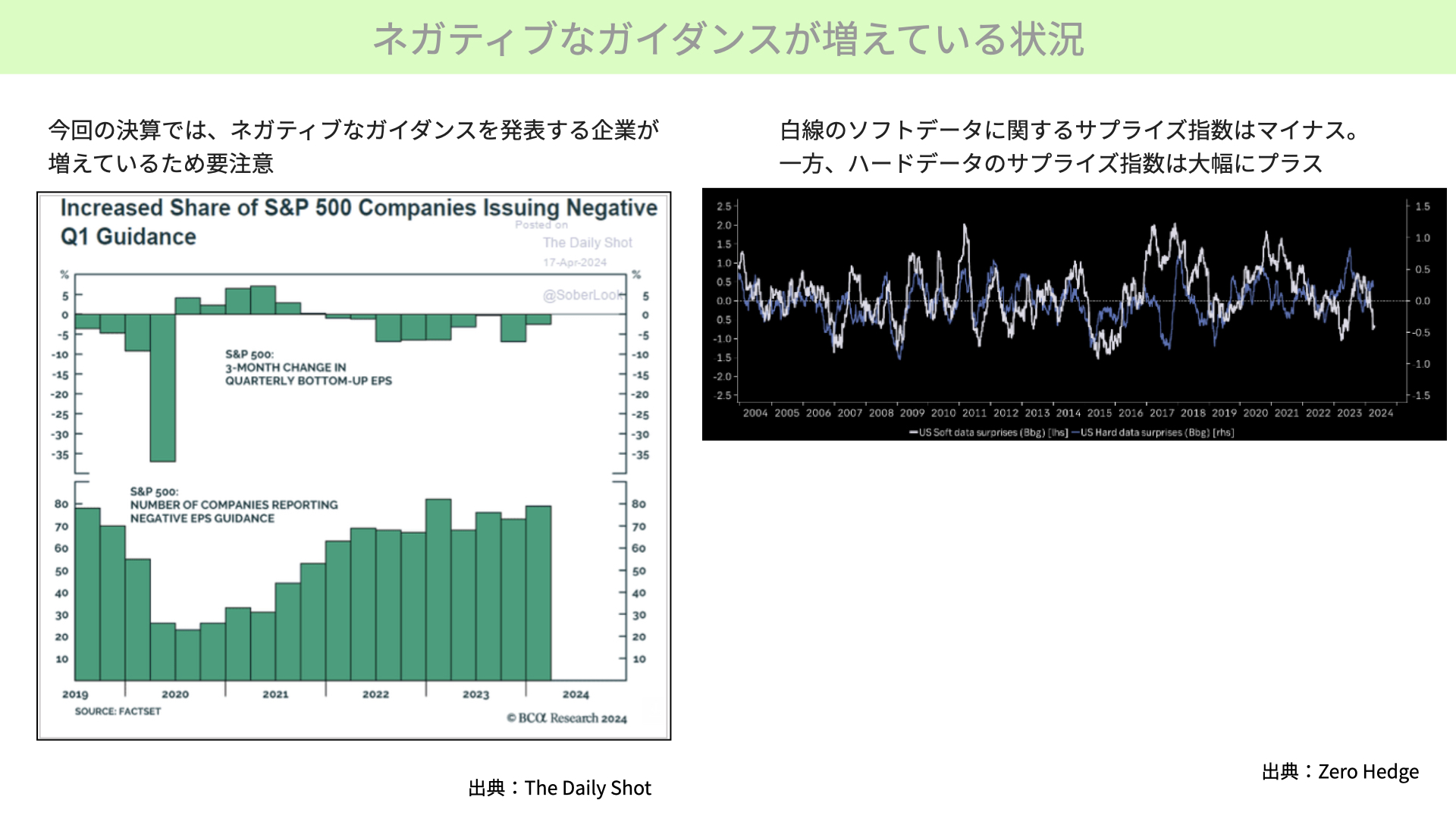

では、今後どのようなガイダンスが出てくるでしょうか。今回の決算では、ネガティブなガイダンスを発表する企業が増えています。

ネガティブなガイダンスを発表している割合(左図)をご覧ください。2023年の初頭ほどではありませんが、2024年の第1四半期では、過去と比べてもネガティブなガイダンスを出す企業がかなり増えています。

ネガティブなガイダンスを出すということは、S&P500の2024年、2025年のEPS予想が低下する可能性があるため要注意です。今まで発表されたデータではこのような状況でしたが、今後もネガティブな企業が増えるのでしょうか。

右のチャート、経済指標に対するサプライズインデックスをご覧ください。青いチャートがハードデータのサプライズインデックス、白いチャートがソフトデータのサプライズインデックスです。

注目すべき点は、ソフトデータのサプライズインデックスにおいて、ネガティブサプライズが多いことです。アンケートなどの調査が市場予想を下回る結果となり、先行きが不安定だということが、白いチャートからは見えてきました。

一方で、青いチャートで示した過去のハードデータは予想を上回る結果となっています。ソフトデータ、先行きに関してネガティブなものが多いということは、ガイダンスにおいてネガティブな内容が多くなる可能性が高いことを示唆しています。

ソフトデータにおけるネガティブサプライズが多いと、ネガティブなガイダンスが出ることは、2023年の第1四半期(左図)で確認することができます。つまり、今後もEPSの見通しを下方修正するようなネガティブなガイダンスが出てくる可能性があり注意が必要です。

PERにも低下圧力

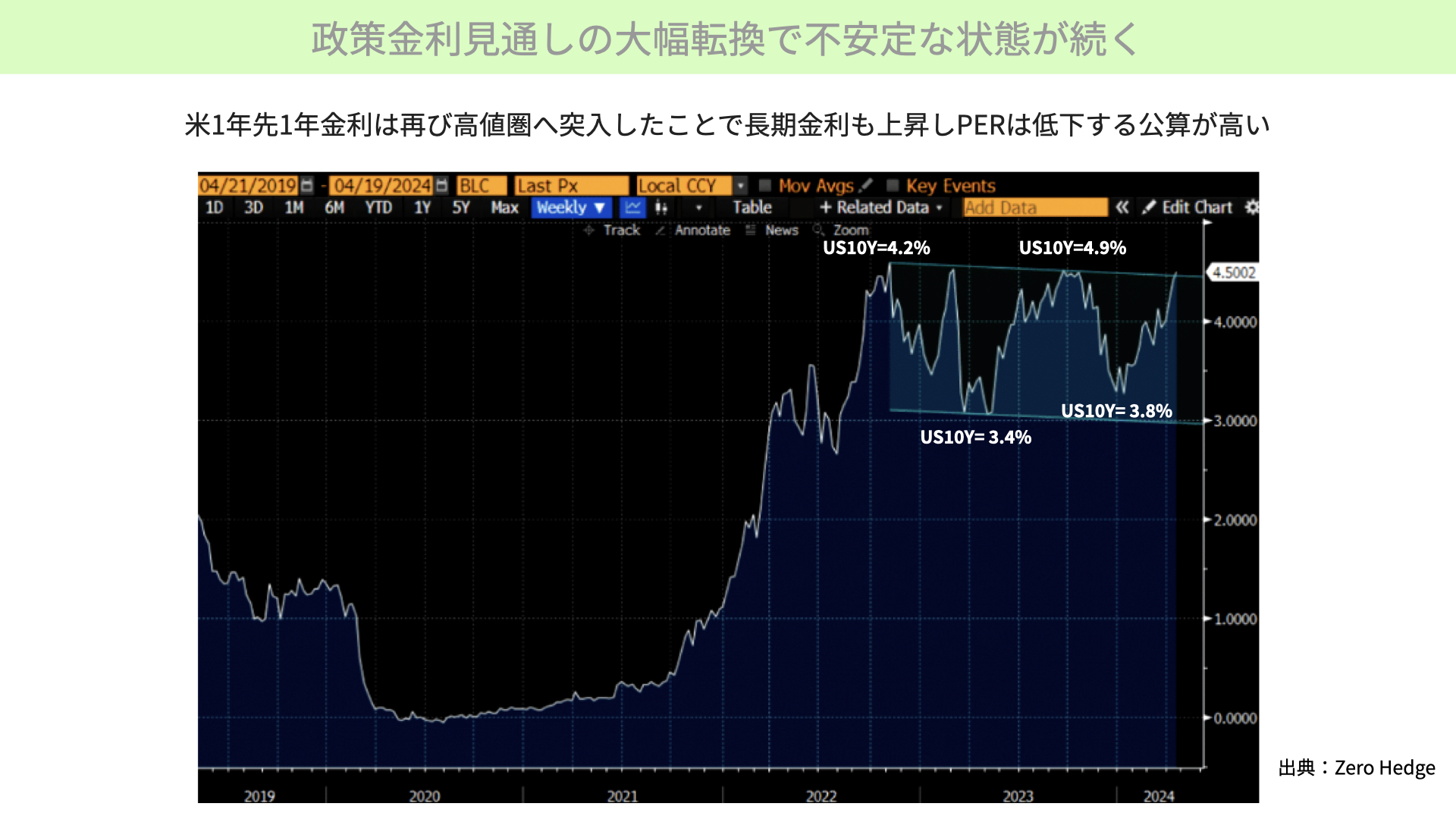

政策金利見通しの大幅転換で不安定な状態が続く

次に、PERに影響を及ぼす箇所を確認します。6月の利下げ確率がほぼゼロに近づいている中、パウエル議長のコメントを含め、年内は1回の利下げに留まる、あるいは利上げをする可能性があるという大胆な意見も出てきています。

10年金利は4.65%まで上昇してきています。今後10年金利がさらに上がるかどうかを、他の観点からも確認したいと思います。

政策金利は金利に大きな影響を与えます。例えば2年金利は政策金利の動向に大きな影響を受けます。

今回ご紹介する下のチャートは、1年先から1年後の金利、いわゆる1年先1年金利についてです。1年先1年金利とは、1年後からさらに1年間、つまり1年目から2年目までの間の1年金利がどうなっているかを表しています。

現在の1年先1年金利は4.5%ですから、1年後からさらに1年後の間の1年金利が4.5%で金利が推移しそうだと予想されていることになります。このチャートが過去高かったときには、当然ながら10年金利が大きく影響を受けています。

過去、2022年後半に1年先1年金利が4.5%に上がったときには、10年金利は4.2%でした。1年先1年金利が下がったときには、10年金利も3.4%、3.8%と低下しました。今回のような金利が4.5%を超えてくるような状況では、10年金利は4.65%と、過去に漏れることなく上昇しています。

今後インフレの高止まり、PCEコアデフレーター、原油価格の上昇があれば、4.5%を超えると想像されます。そうなると10年金利も上昇すると考えられますから、最近の高値である10年金利4.9%や5%に近づく可能性も十分に考えられます。そうなると、今後もPERが低下する公算が高いということで、警戒しておく必要があるでしょう。

予想EPSが崩れると足元は弱い

PERが低下する可能性があること、EPSが今後大きく変化する可能性を、ここまでお伝えしました。続けて、バリエーションについても確認してみましょう。

2024年の予想EPSは、2023年に比べて10%~12%の成長が予想されています。具体的には、2023年の実績EPSはS&P500で約220ドルでした。今回、10%から12%成長し、2024年の予想EPSは242ドルから245ドルになるというのが、金融機関の予想中心値となっています。

予想EPSから考えると、現在の株価は予想PERが20倍程度です。歴史的に見ると確かに高い水準ではありますが、絶対的に高いとまでは言い切れない水準です。もし、2024年EPSの成長が予想通りに10%から12%を実現できるようであれば、今回の調整は早めに終了することが予想されます。

一方で、EPSの予想が崩れてくるようであればどうでしょうか。投資家は、予想EPSが予測できなくなることで、実績ベースのPERから、現在の株高が高いのか安いのかを判断してくることも想定できます。現在の実質ベースのEPSを基にPERを算出したものが上記のチャートです。

現在のS&P500の実績ベースのPERは24.7倍です。これを1の逆数で割って益利回りを算出すると4.048%になります。つまり、株に投資すると約4.04%の益利回り(実績ベース)が出ることになります。

現在の米10年債の金利は4.66%です。株式に投資すると4.04%の益が得られる一方で、10年債に投資すると4.66%のイールドが得られることになりますから、その差は-0.612%となっています。

上のチャートでイールドスプレッド(リスクプレミアム)をご覧ください。本来株式に投資すると、債券よりも高いリスクを取った分、高いリターンが得られます。ですが、現在は株に対して取ったリスクに対し、益利回りでは債券に対してマイナスです。これは2002年以来の水準です。

このことから予想EPSが低下し始めると割高が意識される局面だと、イールドスプレッド、リスクプレミアムからわかります。今の水準が高いということは、予想EPSが崩れた場合、予想以上に市場の調整が進む可能性があることを示しています。現行水準は決して割安ではないことを改めて確認しておくべきだと思います。

先週、株価が大きく下落した背景には、PERの低下がありました。今後は、EPSの低下が発生しうるイベントが控えています。さらにサプライズインデックスから見ると、今後ガイダンスコメントがネガティブに出てくる可能性も示されています。EPSの低下には注意が必要です。

もしEPSの低下が続くようであり、先行きが見えない中、現在のバリエーションを見ると、株価が割高だということに市場が注目するかもしれません。リスクを回避する動きが出てくる可能性があります。今週以降、EPSが低下するかどうかは非常に大事なポイントとなります。ぜひ決算でガイダンスを確認していきましょう。

関連記事

2026.03.06

【米国株】イラン情勢と原油リスクそれでも米国株は強気継続で良いのか?【2026/3/2 マーケット見通し】

本日のテーマは、『米国株 イラン情勢と原油リスク それでも米国株は強気か?」で見ていきた...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株