米国株式のS&P500は、絶好調な状況が続いています。本日は、この状態で注目すべきS&P500の市場経験則をお伝えし、今後のS &P500の動向について考えていきたいと思います。

好調に推移する株式市場ですが、先週はラッセル2000が大幅に上昇し、S&P500が下がるという珍しいことが起こりました。このような動きが発生した後の株価の動きはどうなるのでしょうか。市場の歴史的経験則をお伝えしますので、ぜひ最後までご覧ください。

[ 目次 ]

投資家は強気スタンスが続く

S&P500の予想EPSは堅調に推移する見通し

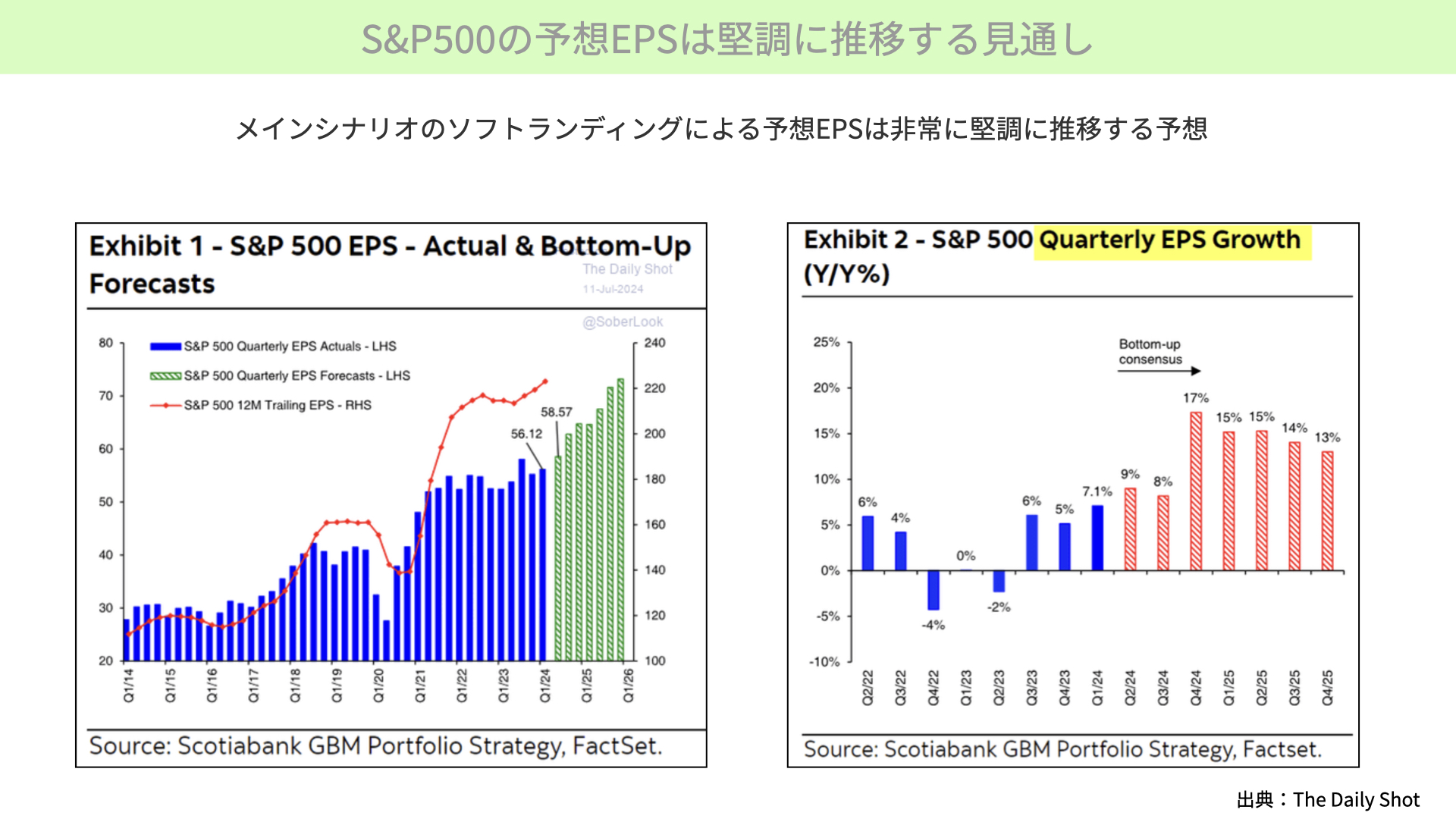

株価が非常に好調に推移している背景には、業績の堅調さがあります。今週から決算期が本格化しますが、現在のS&P500の予想EPSを確認します。

右の図表をご覧ください。こちらは四半期ごとのEPS成長率(前年比)を示しています。例えば、2024年第2Qは前年比9%、第3Qでは前年比8%、そして第4Qでは前年比17%と、ボトムアップのコンセンサスは非常に高い成長を示しています。。

次に左の図表をご覧ください。緑の棒グラフの今後の予想が右肩上がりに上昇しています。2024年、2025年も前年比で10%以上のEPSの成長が見込まれている状況です。

ここで注意すべきは、この予想EPSはソフトランディングがベースになっていることです。仮に景気後退に陥れば、予想EPSは当然ながら大幅に低下します。しかし、現段階ではソフトランディングがメインシナリオであり、現在の株価が形成されています。

市場の強気は継続中

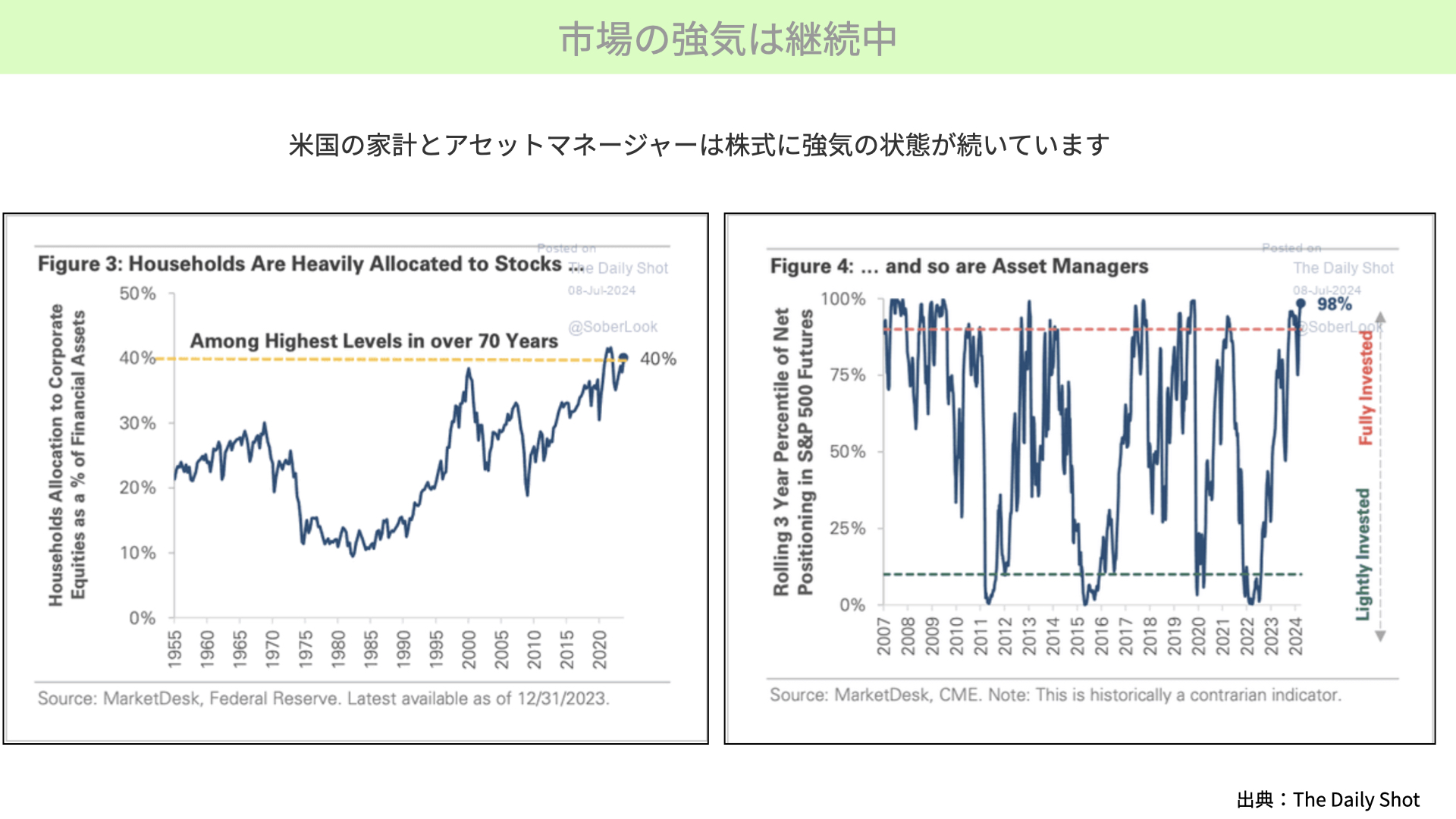

このような堅調なEPS業績を受け、マーケットは非常に強気になっています。ポイントは一般家庭に加え、プロの投資家であるアセットマネージャーも非常に強気になっているという点です。

左の図表はアメリカの家計です。投資可能資金のうち40%を株式に投資しており、過去70年間の中でも非常に高い水準となっています。

右の図表はアセットマネージャーがフルインベストメントの状況であることを示しています。2007年から見てもこのようなケースは多く見られていますが、家計もプロも非常に強気になっていることがわかります。このように投資家の強気スタンスが需給環境に影響を与え、株価が堅調に推移している理由です。

S&P500の市場経験則は何を示しているのか

家計による株式への強気配分が長期のパフォーマンスに与える影響

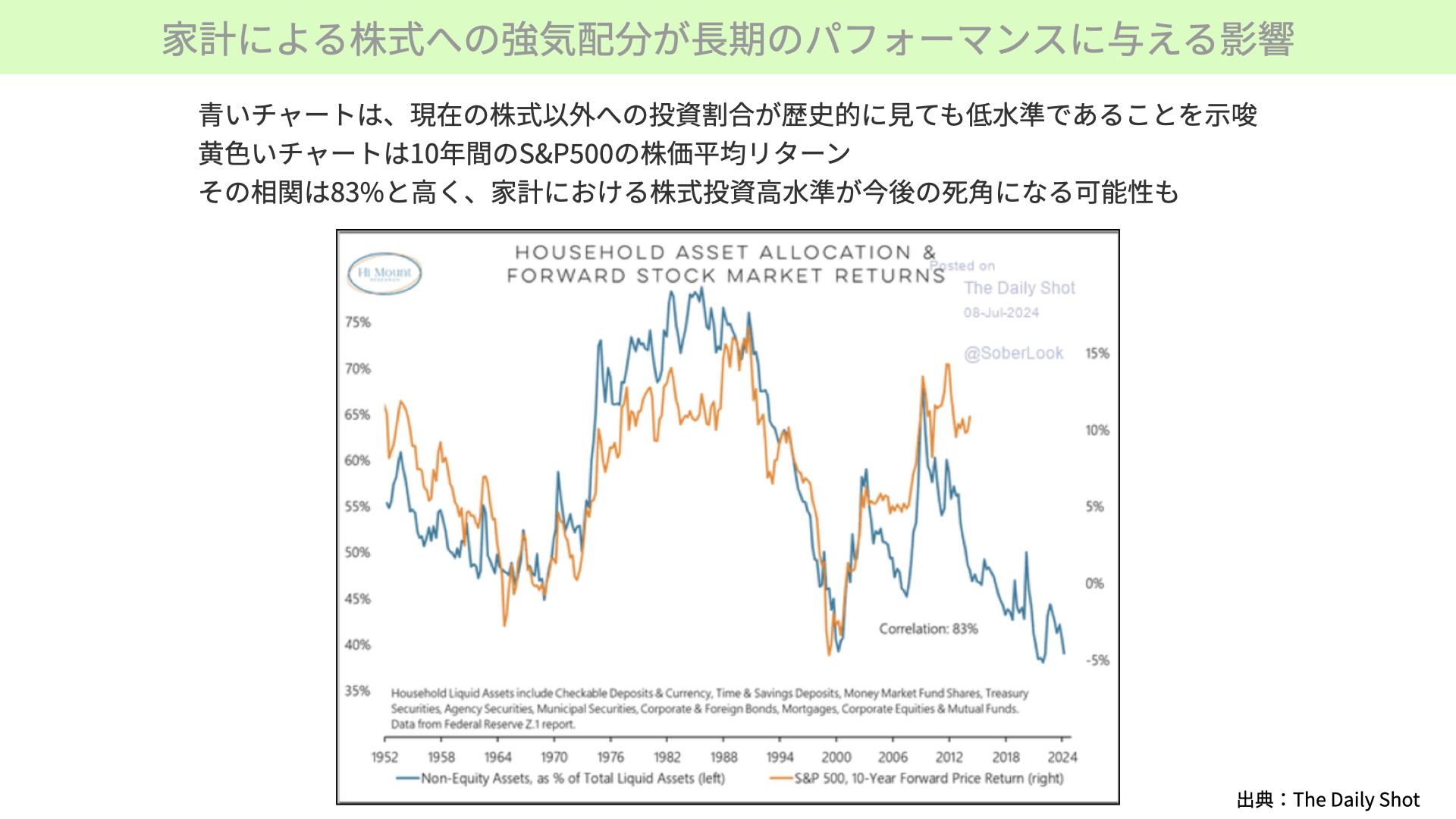

このように家計が強気であることをそのまま捉えると、今後も市場は強いのではと考えてしまいがちです。しかし、過去の市場の経験則から見るとファクトと異なります。家計の株式への強気の配分は長期のパフォーマンスに影響を与えています。

上のチャートをご覧ください。青いチャートは左メモリで、現在株式以外に投資している割合を示しています。青いチャートが下に行くほど株式市場に対して強気になります。2000年や現在は、家計が株式に強気になっています。

黄色いチャートはS&P500の10年間の平均リターンを右メモリで表されています。黄色いチャートと青いチャートの相関は83%と非常に強い相関を示しています。家計が株式に多くを投資している場合、連動する形で黄色いチャートは下に向かっており、これまでの経験則ではS&P500のパフォーマンスは大幅に悪化してきたことがわかります。

現在は10年のリターンが10%近くありますが、近い将来、10年間の平均リターンがマイナス5%まで下がる可能性があると示しています。

なぜこのようなことが起こるのでしょうか。何らかのきっかけで株価が下落トレンドに入った場合、家計が多くの資金を株式に振り分けているため反動が大きくなり、保有している株を急ぎ売却するインセンティブが働きます。

つまり、家計の株式に対するアロケーションの大きさが仇となり、買い方から売る方に立場を変え、下げ圧力に変わることで以降のS&P500のパフォーマンスが低下します。家計の株式投資割合が高いということは、今後の長期的なパフォーマンスに対するマイナスの影響となる可能性があることが市場の経験則は示しています。つまり需給環境の悪化がいずれ生じるため注意が必要であると、マーケットの経験則が示しているのです。

S&P500とS&P500イコールウェイトの乖離が示唆することは

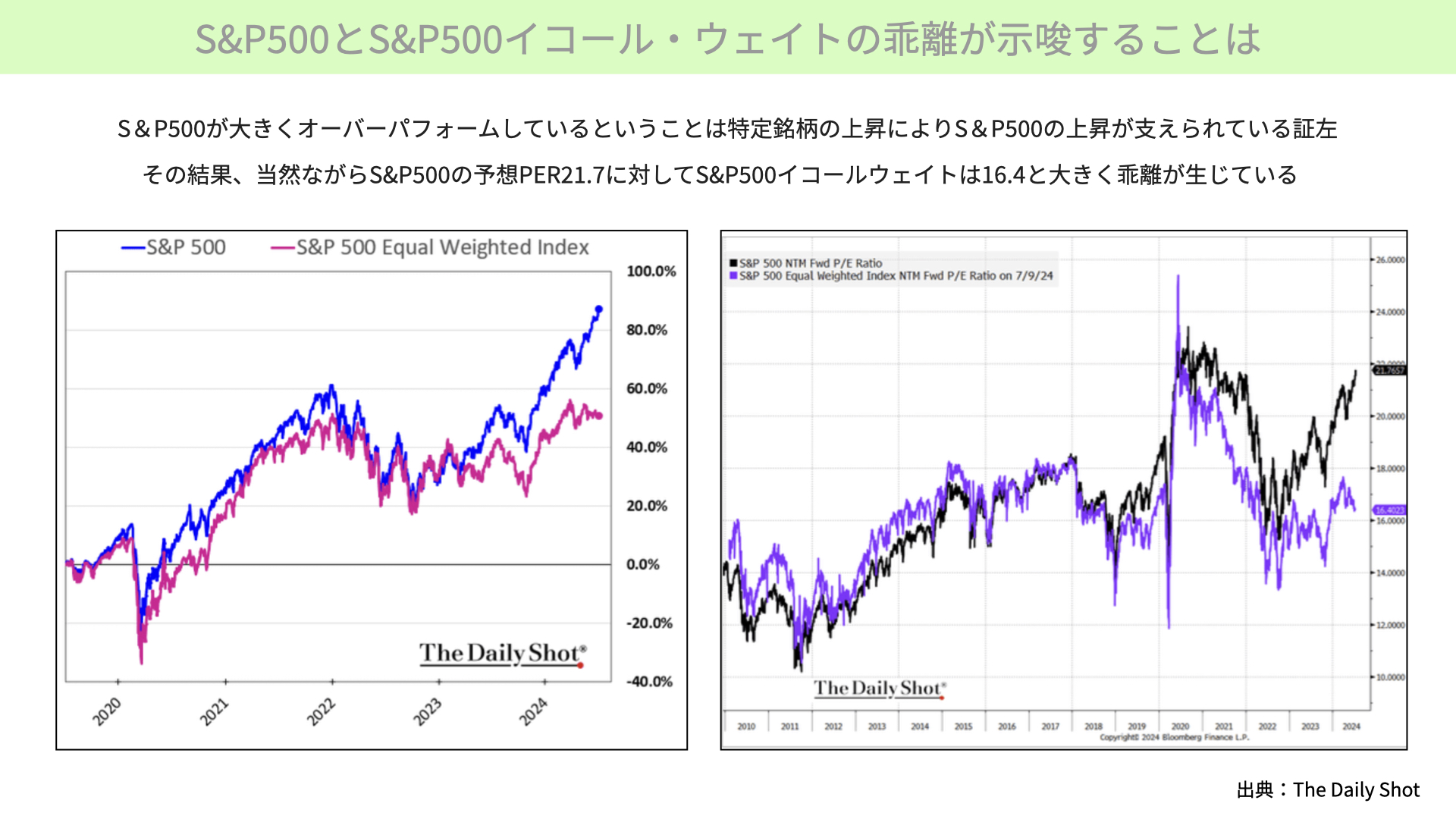

次にS&P500とS&P500 Equal Weightのパフォーマンスが現在大きく乖離していますが、これが何を示しているかをご説明します。

最近はS&P500だけでなく、S&P500 Equal Weightについて耳にすることが多いと思います。S&P500は各銘柄を時価総額で按分したものです。、一方でS&P500 Equal Weightは単純に銘柄数で均等に割ったものです。このEqual Weightがピンクのチャート、青いチャートがS&P500ですが、リターンが非常に大きく乖離していることが知られています。2023年前半まではそこまで大きく乖離していなかったのですが、2023年のNVIDIAの好決算を発表した後は、大きく乖離してきました。つまり、S&P500の大きな割合を占める企業、つまり一部のメガテック企業が非常に高いパフォーマンスを残している一方で、銘柄全体ではそこまで良いパフォーマンスを残していないということが、左のチャートからは読み取れます。

次に右のチャートをご覧ください。黒いチャート、S&P500の予想PERは21.7倍です。一方、紫のチャートはS&P500 Equal Weightの予想PERですが、おおよそ16.4倍とバリエーションが大きくかけ離れています。紫のチャートはそこまで割高感がないものの、S&P500に関しては過去の水準から見ても決して低い位置にないことがわかります。

こういったギャップが出ていることが、今後非常に重要なポイントになってきます。

S&P500とS&P500 Equal Weightの乖離後のパフォーマンスが示唆するもの

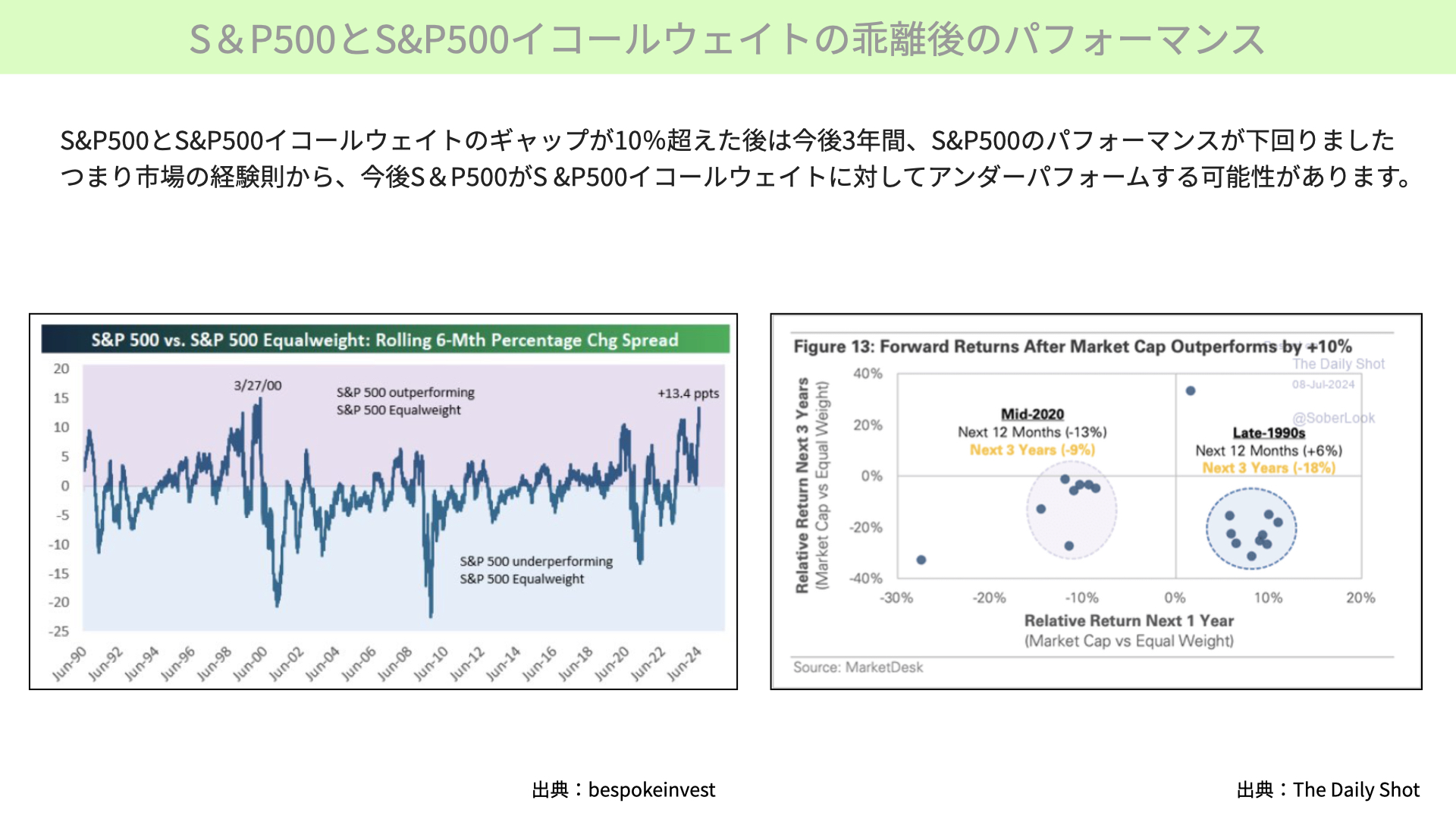

S&P500とS&P500 Equal Weightのギャップが10%を超えた後に何が起こるのでしょうか。左のチャートにあるように、2000年3月27日頃にS&P500がS&P500 Equal Weightに対して15%オーバーパフォームしていました。

現在はというと、6ヶ月の移動平均で13.4%近くオーバーパフォームしています。2000年ごろと同じで、大きく乖離しています。過去から見ても、ここまでギャップが広がっているのは珍しいケースです。

さて、右のチャートでは、S&P500とS&P500 Equal Weightのギャップが10%を超えた後のパフォーマンスがどのようになったかを示したものです。

まず見ていただきたいのは、1990年後半~2000年にかけてのケースです。この期間、S&P500とS&P500 Equal Weightの1年間のパフォーマンス比較は6%のプラスでしたが、3年間では-18%というパフォーマンスになり、S&P500が大きくアンダーパフォームしています。つまり、一部の銘柄で上昇した相場から資金が逃げ、S&P500が大きく下がったケースです。

2020年のケースでも、1年間で-13%、3年間で-9%という結果になっています。このようにS&P500とS&P500 Equal Weightの間に大きなギャップが生じた後は、S&P500の下落が株式市場内でも大きくアンダーパフォームすることがわかっています。今の状況を勘案すると過剰に買われたS&P500がS&P500 Equal Weightに対して調整に入る可能性が高いため、注意が必要だと市場の経験則が示しています。

多くの資金がNVIDIAやApple、Amazonなどに集中しているため危険だという意見もありますが、過去の状況を見ると、やはり極端な偏りが今後売り圧力になり株価が下落することが見えてきました。

歴史的に珍しい株価の動きで黄色信号

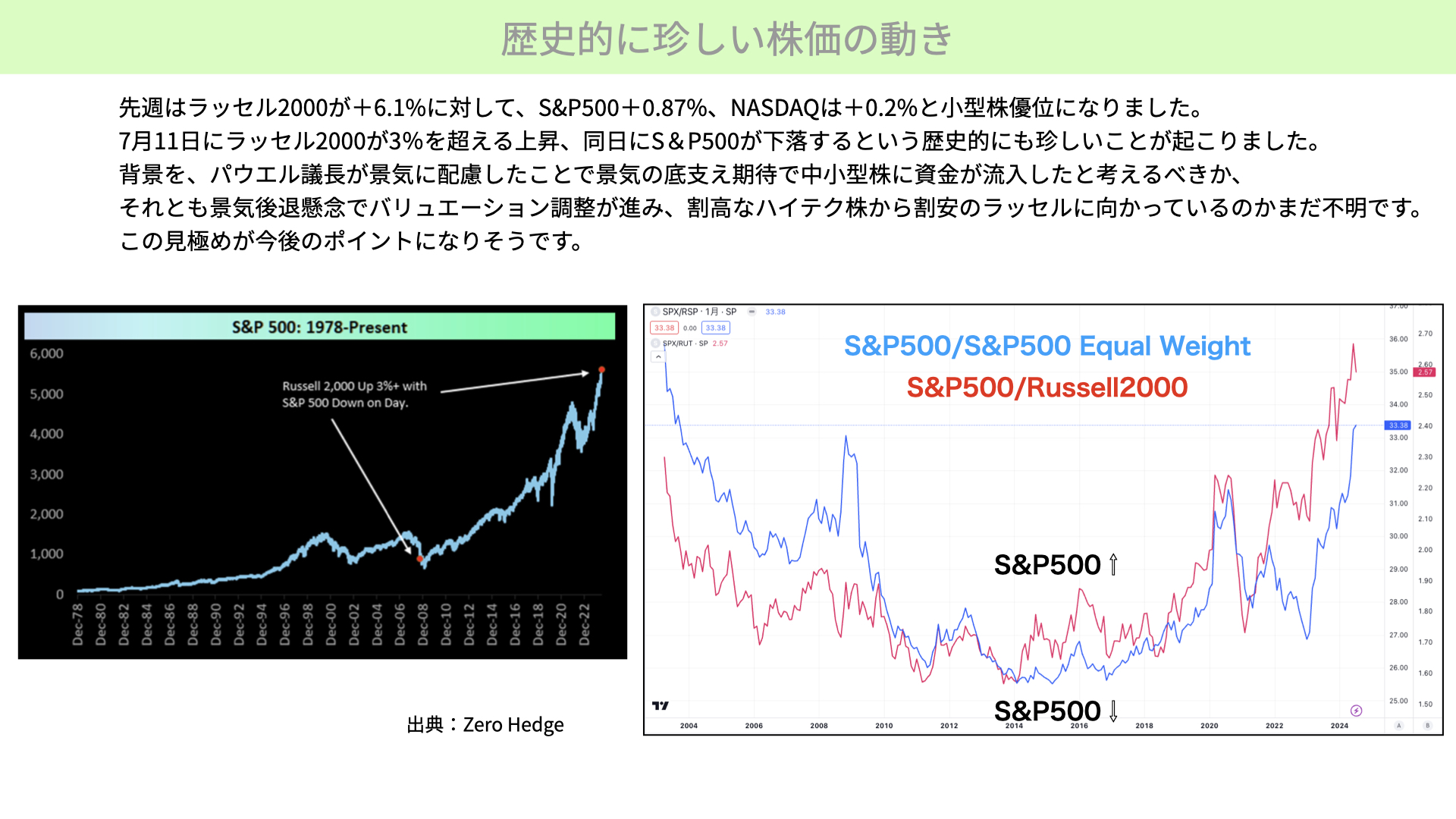

ここまでで、大きな乖離が生じた後は、S&P500がS&P500 Equal Weightに対してアンダーパフォームしていることがわかりました。しかし、相対的なパフォーマンスではなく、絶対的はパフォーマンス、つまりS&P500が下がるかどうかも重要です。ここで注目したいのが、先週、ラッセル2000が+6.1%と上昇、小型株は非常に大きく上昇しました。

一方でS&P500は0.87%、NASDAQは0.2%と、明らかに小型株優位の1週間となりました。特に7月11日にはラッセル2000が1日で3%を超える上昇に対して、同日にS&P500は下落するという非常に歴史的に珍しいことが起こりました。

左のチャートに示されている赤い点は、ラッセル2000が1日で+3%にもかかわらず、S&P500が下がった日を示しています。過去の事例を見ても非常に珍しい出来事であることがわかります。

これが何を示唆しているのかを考える必要がありますが、まずはラッセル2000がなぜ上がったのでしょうか。先週はパウエル議長の議会証言が非常に注目を集め、その中でインフレについてある程度の見通しが立ったと述べました。一方で、景気に対しては今後警戒が必要とコメントしています。ここで、利下げの可能性を示したことで、マーケットは年内に2~3回の利下げを織り込みました。

さて、このようにパウエル議長が景気に対する配慮を示したたことで今後は金利が下がり、景気の底支えとなるという期待から中小型株に資金が流入したというポジティブな見方ができます。また、パウエル議長がコメントした景気後退懸念を受けて、金利が高い状態は中小型株に不利だが、金利が下がれば中小型株にいずれ有利になると考え資金が流入したという解釈もできます。

一方で、パウエル議長が景気後退を懸念したことから、S&P500がS&P500 Equal Weightに対して大きく上回っているバリエーションの高い状態を敬遠し調整が入り、割高なハイテク株から割安なラッセル株に資金が向かったという可能性も指摘されています。この真相についてはまだ不明ですが、今後の動向を注視する必要がありますが、おそらく資金のシフトが起こっている可能性が高そうです。

右のチャートをご覧ください。青いチャートはS&P500とS&P500 Equal Weightの動きを表しています。青いチャートが下方向に向かっているときは、S&P500がS&P500 Equal Weightに対してアンダーパフォームしていることを示しています。

一方で、S&P500とラッセル2000の関係が赤いチャートで右下に向かうときには、S&P500がラッセル2000に対してアンダーパフォームしていることを示します。S&P500の調子が悪いときにはチャートが下向きとなり、S&P500の調子が良いときには上向きになります。ここ最近はS&P500が強い状況が続いていましたが、先週はラッセル2000の方が大きく上昇しましため、赤いチャートが少し下に向かい始めています。

S&P500とS&P500 Equal Weightの関係、S&P500とラッセル2000の関係は非常に相関が高く、もしラッセル2000のオーバーパフォームが続き、赤いチャートが右下に向かうことがあれば、S&P500の下落が続く可能性が高いでしょう。

2008年や2020年のようにS&P500が大きく下がった時にも同じ傾向が見られました。もし今週、来週もラッセル2000がS&P500をオーバーパフォームする流れが続くようであれば、景気後退懸念が高まったことで高いバリエーションのS&P500からラッセル2000に資金の移動、S&P500からS&P500 Equal Weightに資金の移動の可能性がありそうです。これまではNASDAQの動向に注目が多く集まっていましたが、景気の潮目が変わったかどうかを確認するためには、ラッセル2000が対S&P500でどうなっているかにも注目してください。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル