2024年9月18日、米連邦準備理事会(FRB)はFOMCで予想を上回る0.5%の利下げを決定し、市場に衝撃を与えました。エコノミストの半数が0.25%の利下げを予想していた中でのサプライズとなり、今回の利下げは4年半ぶりの措置です。これにより、フェデラルファンド(FF)金利の誘導目標は4.75〜5.0%に設定されました。FRBは2022年3月から2023年7月までに合計5.25%の利上げを実施してきましたが、インフレの再燃懸念が小さくなったことで、雇用悪化リスクに焦点を当て、金融引き締めを緩和する方針に転じています。

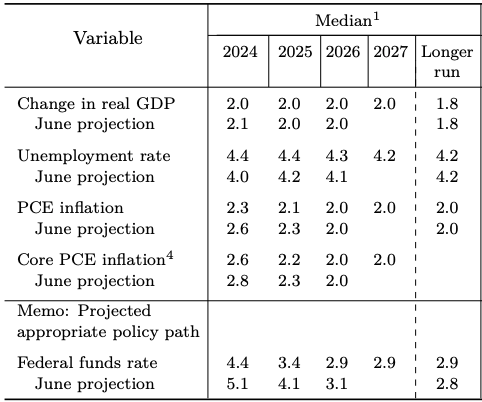

同時に発表された経済見通しでは、FRBは年内残り2回の会合でさらに0.5%の利下げが実施される可能性を示唆しており、FOMC参加者は中立的な金利水準を3%前後と見込んでいます。この見解は、FRBが今後も景気支援のために利下げを継続し、金融政策を緩和する方向に進むことを示唆しています。

FOMCの発表直後、米株式市場は一時的に上昇しましたが、利益確定売りが出たことで、ダウ工業株30種平均は最終的に続落し、前日比103.08ドル安の41,503.10ドルで取引を終えました。当初は株買いが優勢となり、ダウ平均も上昇しましたが、その後は買いの勢いが衰え、不安定な動きに転じました。市場は0.5%の利下げをある程度織り込んでいたものの、その幅が予想を超えたため、米国経済の先行きに対する懸念が強まりました。

また、FOMCの結果とパウエル議長の会見を受けて、米国債市場も注目を集めました。政策金利との連動性が高い2年物国債利回りは今後の利下げを織り込んで低下しましたが、その下げ幅は限定的でした。一方で、10年物国債利回りは一時低下したものの、パウエル議長が会見で米経済の強さを強調したことを受け、上昇に転じました。これにより、短期と長期の金利の差を示す「順イールド」が拡大する動きが見られました。

今回の利下げ決定は、市場にとって非常に重要な意味を持ちます。FRBは2023年までの利上げでインフレ抑制を目指してきましたが、ここにきて雇用の悪化や景気の減速リスクに重点を置く姿勢を鮮明にしました。エコノミストの間では、今後のFRBの動向や米経済の行方に対する議論が続いており、特に次のFOMC会合でどのような追加措置が取られるかが注目されています。FRBが利下げサイクルに本格的に突入する中、投資家は今後、米国経済の動向とFRBの政策決定に一層敏感に反応することが予想されます。

FFレートの見通しは、4.4%(2024年)、3.4%(2025年)、2.9%(2026年)、2.9%(2027年)となっており、FOMCは今年残り2回ありますが、年内に25bpの利下げを2回、もしくは50bpを1回になりそうです。また、2025年は100bpの利下げ見通しです。

- 第7回 11月6・7日

- 第8回 12月17・18日

今回のFOMC決定を受けて注意すべき点

市場の関心は金利動向から経済の悪化リスクへとシフトしつつあり、今後の米国経済がどのような方向に進むかは、FRBの政策とそれに対する市場の反応次第です。今回、パウエル議長は「後れを取らない」覚悟を示しました。FRBには、コロナ後のインフレを見誤って高いインフレ率を招いたという反省もあり、今回こそは労働市場に対する判断ミスを避けたいという覚悟が見えています。

パウエル議長は、「我々は遅れているとは思っていない。0.5%という幅の利下げは、遅れを取らないと言う決意の表れと受け止めてもらいたい」と述べています。経済に対してFRBは緩和的金融政策を断行するというメッセージであり、つまり、市場で渦巻く景気後退懸念へのアナウンスメント効果を狙ったものです。

出所:FRB

それもそのはずです。今回、SEP(経済見通し)では24年末の失業率を4.0%から4.4%に上方修正しており、市場ではFRBがいかに労働市場を気にかけているかが、逆に浮き彫りになる結果になりました。そのため、今後も不安定な展開が続く可能性が高いと言えます。

今回の利下げが景気を支える効果を発揮する一方で、景気後退への懸念が完全に払拭されることはなく、また、労働市場次第では急激に景気交代への懸念が高まる可能性がああります。パウエル議長は以前から「金融政策の効果にはタイムラグ」があることを認めており、市場では今回の利下げが雇用面で遅きに失したのではないかとの見方もあり、投資家は引き続き慎重な姿勢を維持することが求められるでしょう。

さらに、パウエル議長は「バランスシート縮小終了を考えていない」ことを明らかにし、また、利下げ幅に関しても、今後も0.5%の幅の利下げが続くと、認識すべきでないと、市場に対して期待が先行しないように慎重な姿勢を示しました。追加調整は、データや見通し、均衡リスク次第で、各会合で政策を決定する姿勢を明らかにしました。この発言を受け市場では今後の利下げスピードに不透明感が高まりました。その結果が、米主要株式3指数が全てマイナスで引けた理由です。

今後数か月のFRBの動向は、米国経済の方向性を左右する重要な局面となる可能性が高く、特に2025年に向けた利下げペースや景気回復のスピードが注目されますが、利下げスピードが上がりすぎる場合は、それはFRBの景気後退への懸念によるものとして捉えられる可能性があり、FRBにとっては、難しい舵取りが続きそうです。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル