本日は『ソフトランディングの場合、S&P500とセクターへの投資のどちらがリターンを狙えるか』をお伝えします。

4日には米雇用統計が発表されました。ここ2ヶ月、雇用が弱まっているとの市場予想が続いていたこともあり、今回、市場予想を下回れば景気後退の可能性が高まるのではと、警戒感がかなり高まっていました。しかし、懸念とは逆に非常に強い雇用統計となり、マーケットでは急激にソフトランディングへの期待が高まっています。

ソフトランディングとなると、過去の統計から見ても株式市場への興味が高まります。投資家の皆さんも、S&P500に投資すべきか、それともセクター別に狙いを定めて投資を行うのがいいのかと考えている方も多いかと思います。過去の実績を踏まえて分析しますので、ぜひ最後までご覧ください。

[ 目次 ]

注目の雇用統計の結果は?

注目の雇用統計はポジティブサプライズ

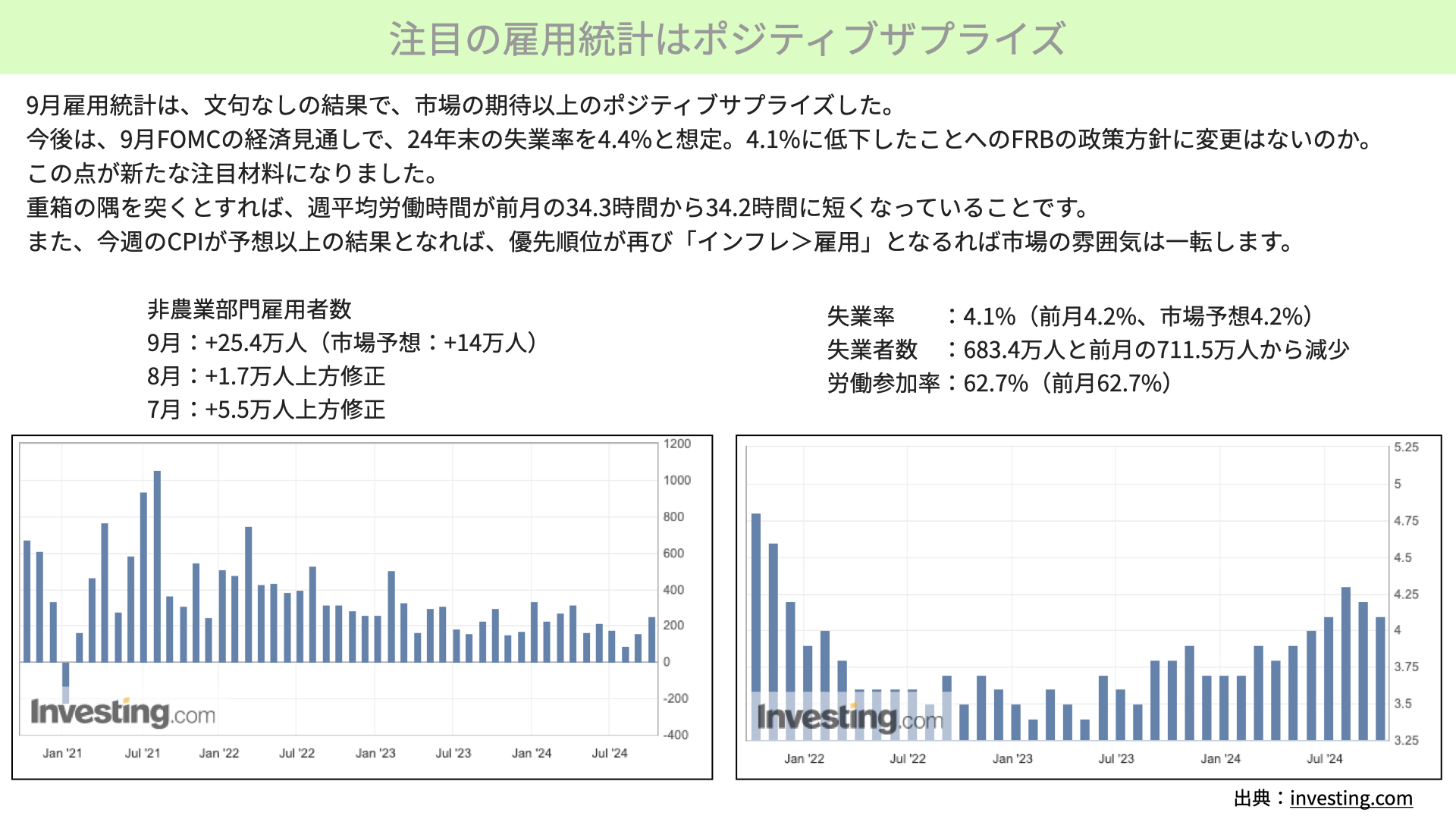

まずは4日の雇用統計を簡単に振り返ります。9月の雇用統計は文句なしの結果で、市場に期待以上のポジティブサプライズを与えました。

9月雇用者数は+25.4万人(市場予想+14万人)、7月、8月の結果もともに上方修正となっています。2ヶ月前までは右肩下がりだったものが、ここ2ヶ月は回復基調にあり、雇用はそこまで悪くないのではとマーケットは捉えたようです。

8月以降の雇用悪化を受けて、景気後退の可能性が懸念されていましたが、今回はそれを払拭したような結果となっています。

注目の失業率

また失業率も注目を集めていました。4.4%を超えるようであればサーム・ルールに抵触しますが、失業率4.1%(市場予想:4.2%)、失業者数683万人(前月:711万人)と予想よりいい結果となりました。労働参加率も変わらずですから、非常にポジティブなサプライズとなり、ソフトランディングできるとのコメントがマーケットからは多く聞かれました。

9月FOMCの経済見通しで、24年末失業率は4.4%と想定して利下げを計算していました。そのため、今回失業率が4.1%に低下したことで、利下げのスピード感がどうなるのかが今後の注目材料となります。

あえて重箱の隅を突くと、週平均労働時間が前月34.3時間から34.2時間に短くなっています。平均労働時間が短くなることは景気悪化を表しますから、どういう影響があるかは今後も確認する必要があります。ただ、総じて雇用統計は強い結果となっています。

この2ヶ月間はFRBがインフレよりも雇用に注目し、雇用へのケアを意思表示していました。これだけ雇用が強いとなれば、雇用を言い訳に利下げできなくなりますし、インフレが台頭する可能性も出てきます。今週のCPIが予想以上の結果となれば、優先順位が雇用からインフレに戻ってもおかしくありません。マーケットの雰囲気も変わる可能性がありますから、10日のCPIをしっかりとご確認ください。

雇用統計を受けてソフトランディング説が高まる中、投資としてはどう考えるべきなのでしょうか。

ソフトランディング期待が高まる

ソフトランディング期待で株価上昇

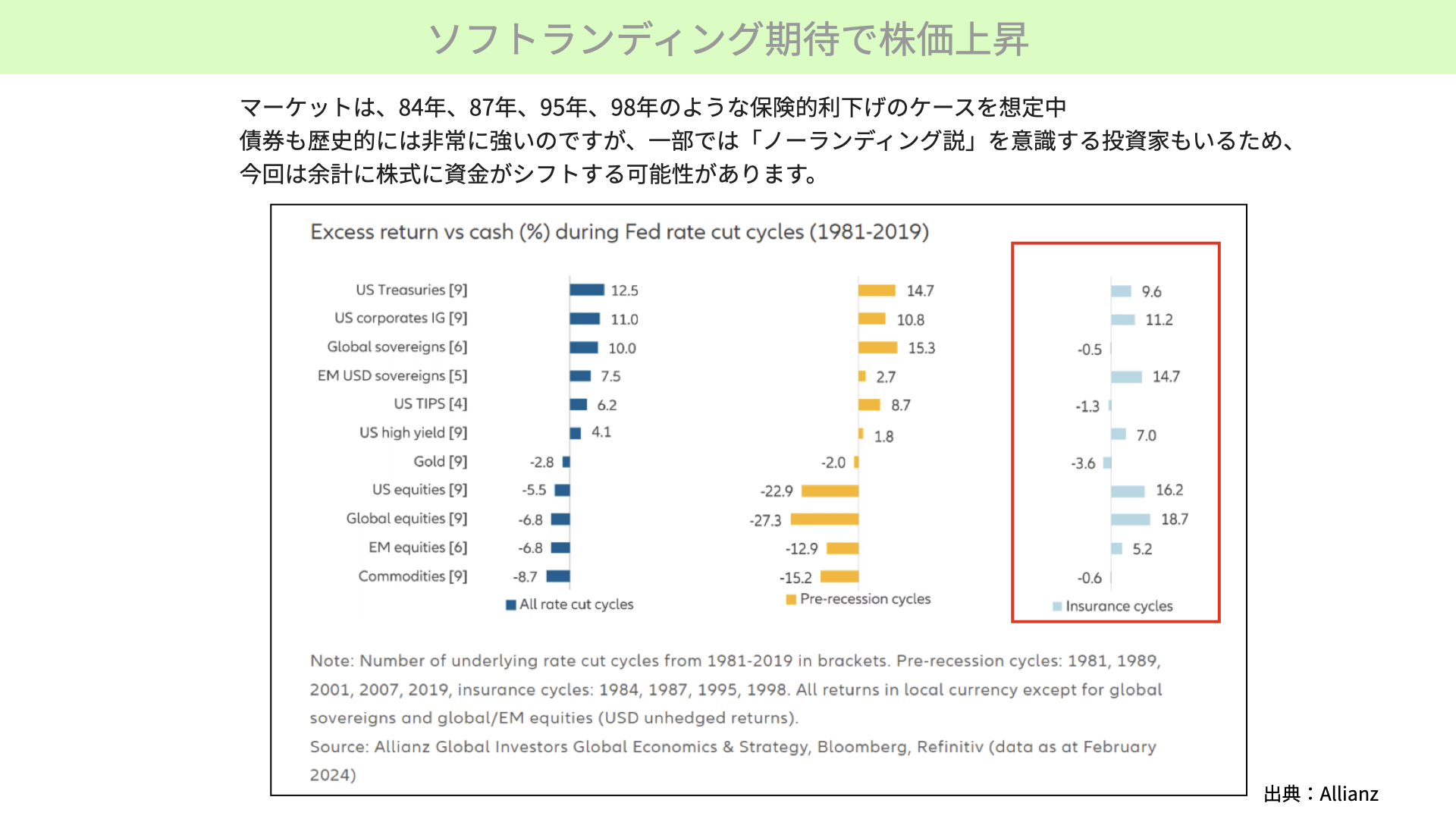

こちらは1981年から2019年のケースにおいて、利下げ後、株式、債券を含む資産がどういう動きをしたかを表しています。リセッション入りしたケース、しなかったケースが入り混じっていますが、多くの場合で債券を中心に値上がりしています。一方、株式の平均はマイナスに陥っていますから、利下げ後は景気後退に入る可能性があり、株式は避ける傾向がありました。

リセッションのケースだけを抽出したオレンジの棒グラフを見ると、その傾向はさらに鮮明になり、米株式市場、世界の株式市場が大きく下落しています。

雇用統計が悪ければ、リセッション入りする可能性があるとして警戒が高まっていました。しかし、結果としてリセッション入りの可能性が薄れ、ソフトランディング期待が高まっています。

ソフトランディングのケースを表した水色の棒グラフをご覧ください。この場合は保険的な利下げとなり、株式市場が一番のリターンを上げています。金利を下げることで債券のリターンが安定していますが、株式市場はそれを上回る結果を出しています。このことが、4日の株式市場の堅調さの背景となっています。

また、雇用が強いということで、金利をあまり下げないノーランディングを意識している方もいます。金利が下がらなければ、債券もそこまで値上がりしないのではと、債券から株式に資金をシフトする可能性も想定する必要があります。

基本的に利下げの方向で動いていますから、ノーランディングの可能性は少ないとは思います。ただ、少なくとも4日の雇用統計発表を受け、株式市場にお金が集まったことは間違いありません。

ソフトランディングで期待できるセクターとは

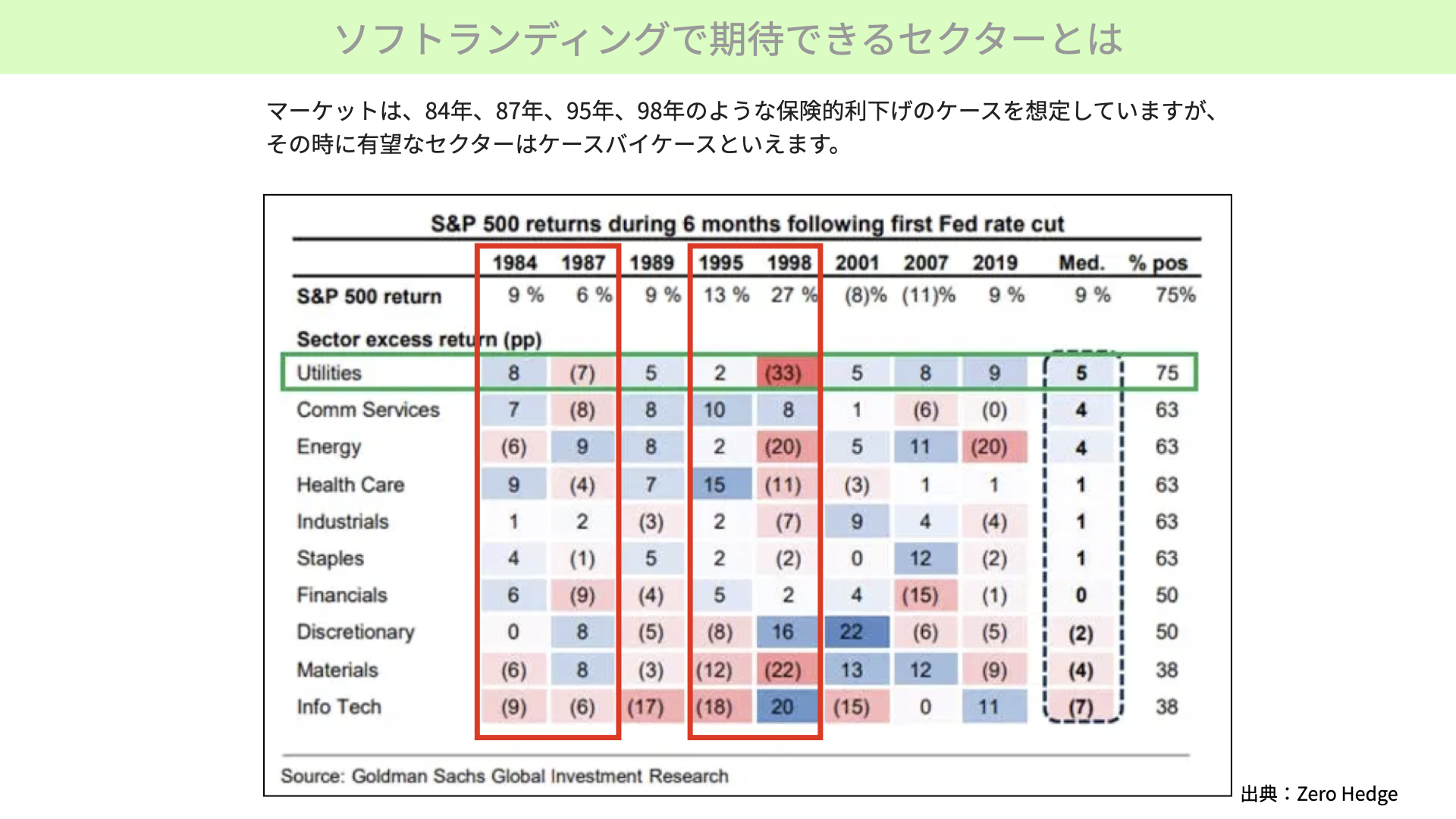

株式が上がる中、どのセクターが期待できるかを表したゴールドマン・サックスの資料をご紹介します。

こちらの資料は、1984年~2019年の利下げ後6ヶ月間で、各セクター、およびS&P500のリターンはどうだったかを表しています。赤い括弧は保険的な利下げケース、それ以外は景気後退を招いたケースです。

過去S&P500の平均は9%上昇していますが、各セクターを見ると、公共事業(Utilities)が84年に+8%、87年に-7%、95年は+2%、98年は-33%とまちまちの結果となっています。全セクターがほぼまちまちで、プラスのこともあればマイナスのこともありました。つまりソフトランディングになっても、常に優位なセクターは存在しないのです。

各セクターのソフトランディング時の過去実績はまちまちですから、ケースバイケースで判断する必要があります。もし判断が難しいようであれば、S&P500が高い平均リターンを残していますから、S&P500に投資しても十分なリターンが得られることがわかりました。

セクターよりもファクターの方が比較的読みやすい

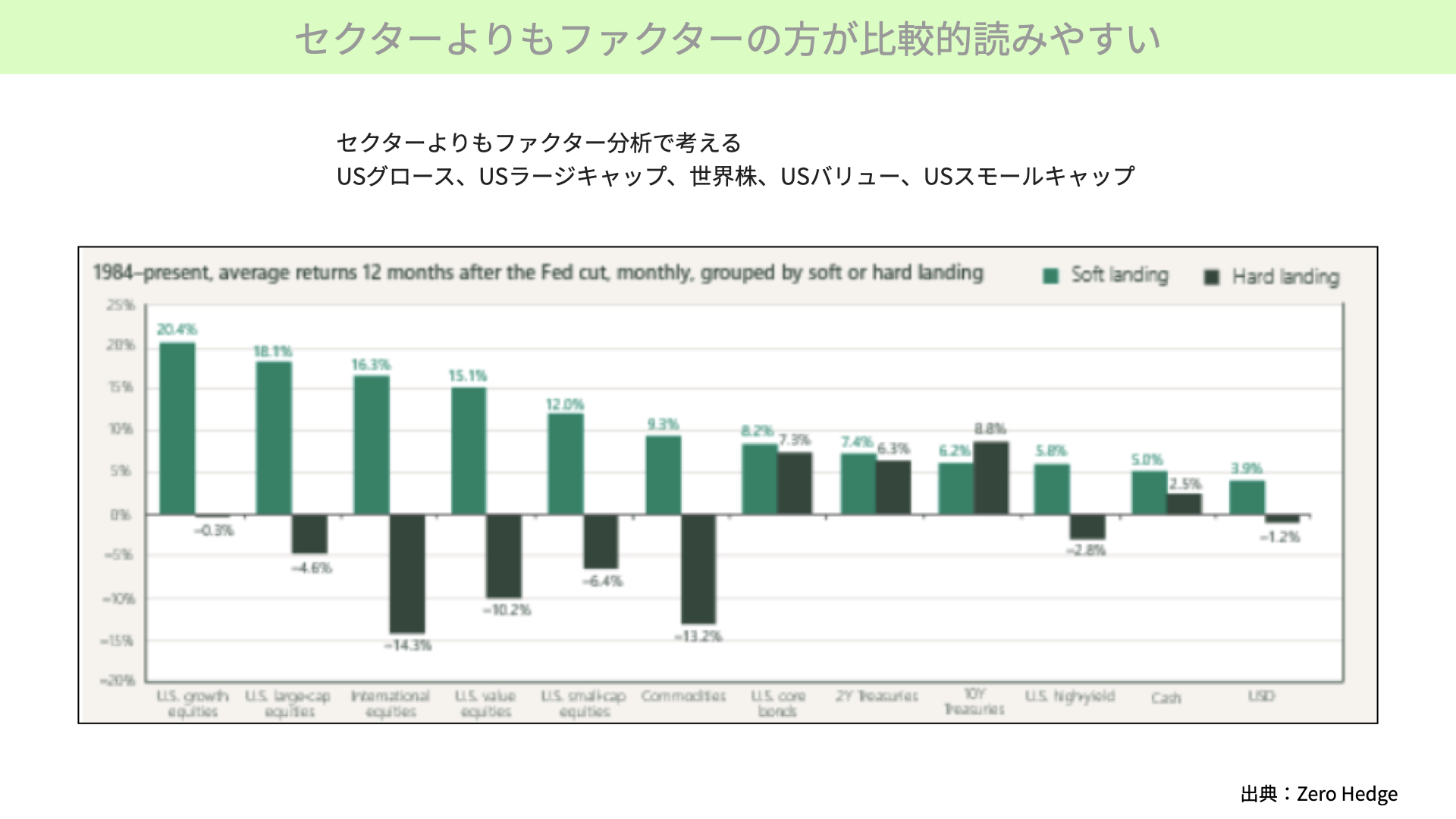

ソフトランディングにおいては、セクターよりもファクター分析の方が比較的読みやすいことがわかりました。ファクターとは、グロース、ラージ、世界株、バリュー、スモールを表します。

こちらのグラフは、1984年以降、利下げから12ヶ月後に各ファクターがどうなったか、ソフトランディングの場合(緑の棒グラフ)、ハードランディングした場合(黒の棒グラフ)の両方で表したものです。

ソフトランディングをしたケースで一番大きく上昇したのは、+20.4%の成長株、USグロースエクイティでした。ハードランディング時にもしっかりと持ちこたえています。

次に強いのが19.1%でUSラージキャップです。ただ、こちらはハードランディング時にマイナスとなっています。

3番目は16.3%の世界株です。ただ、ハードランディングでは-14.3%ですから、ソフトランディング、ハードランディングの決着がついていない段階においては、グロースのエクイティ、もしくはラージキャップが選択されがちとなるでしょう。

一方でUSコアボンド、2年、10年のトレジャリーなどの債券を買った場合、ソフトランディング、ハードランディングともにプラスです。もしハードランディングの可能性が高まれば、債券にお金がシフトする流れがあります。逆にソフトランディングの可能性が高まると、成長株、ラージキャップに資金が集まることがわかりました。

保有銘柄がどのファクターに当てはまっているか、どのセクターに該当するかを確認しつつ、ご自身のポートフォリオを改めて確認してみてはいかがでしょうか。

今週はCPIが発表され、週末には企業の決算発表も始まります。そういった指標を確認しつつ、過去の実績を投資に活かしていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル