先週も米国では様々な市場材料がありましたが、株価上昇が続いています。本日は、今後どのような材料が市場の転換点となりうるのかを伝えします。ぜひ最後までご覧ください。

[ 目次 ]

先週の注目経済指標

先週注目の雇用統計の結果

まずは雇用統計です。

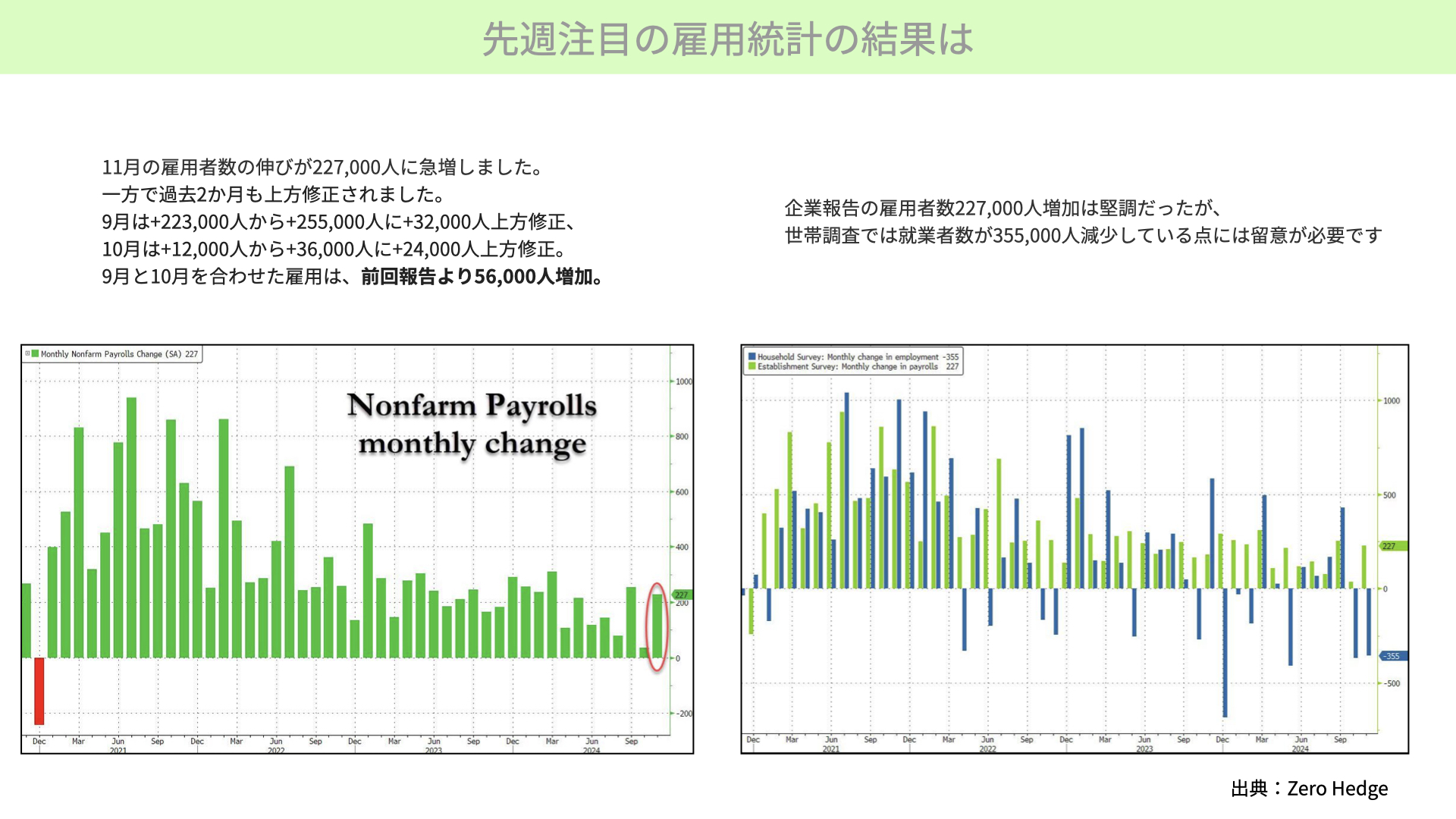

11月雇用者数は22万7000人と急増しています。前月はハリケーンの影響もあり1万2000人とかなり少ない雇用者数になっていましたが、今月はその反動もあり大幅に急上昇しています。

ただ、事前には大幅に上昇するとの市場予想がありましたので、サプライズとはなりませんでした。

過去2ヶ月も上方修正をされ、9月は22万3000人から25万5000人、10月は1万2000人から3万6000人と、合計5万6000人も増えています。9~11月の雇用がある程度安定していたこともあり、今回の雇用統計をマーケットは好感しています。

次に注意点です。右側をご覧ください。事業所調査では22万7000人増ですが、世帯調査では35万5000人減少しています。ダブルワーク、トリプルワークの数が増えているため事業所調査では増加している一方で、民間調査の通り実際には雇用が減っているのではないかとの指摘が以前からあります。本当に雇用が強いかどうかは今後も引き続き見守る必要はあるといえます。とはいえ、今回の数字から見て足下で崩れるような材料とはなりませんでした。

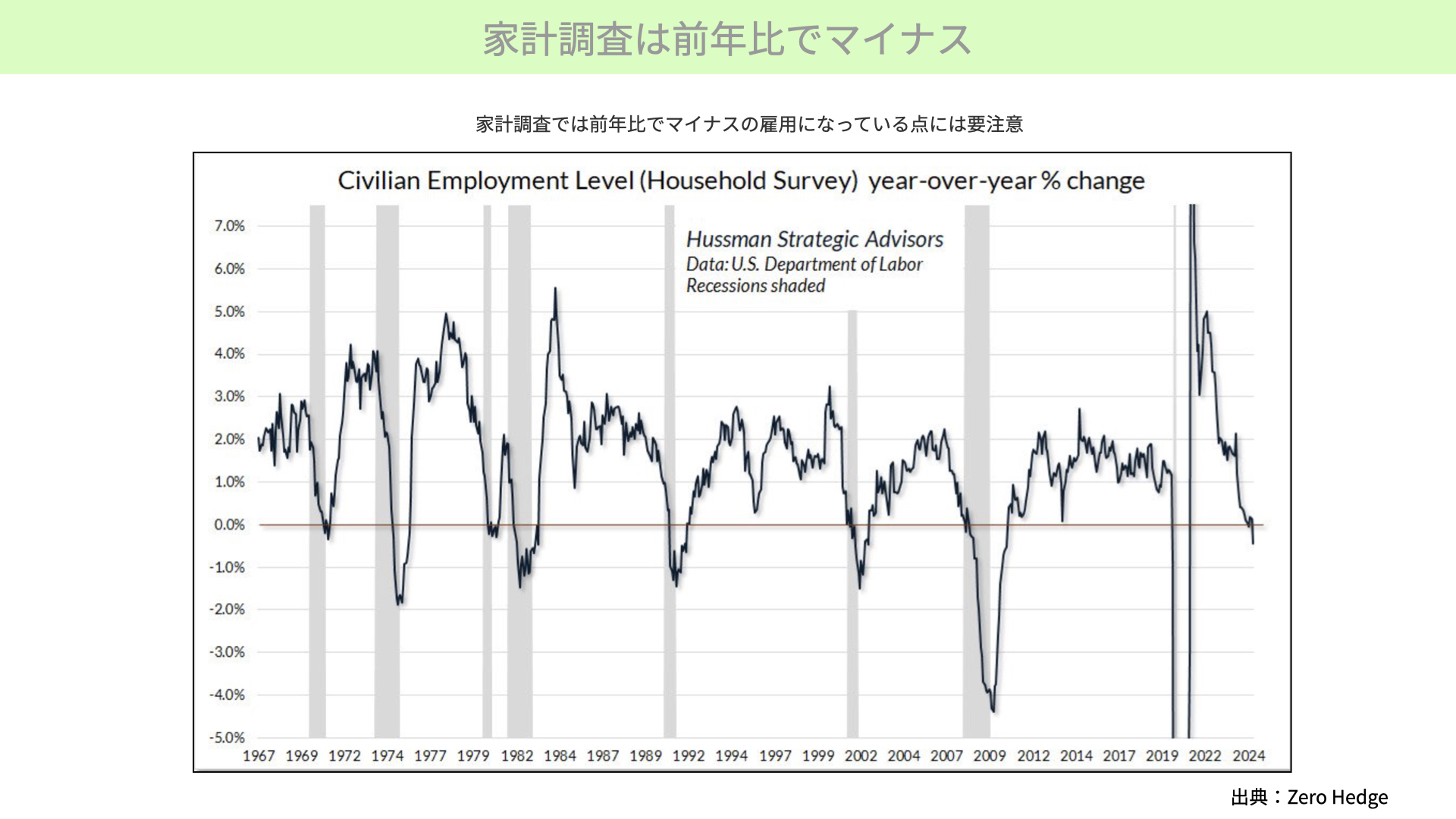

家計調査は前年比でマイナスを注意すべき理由

次に家計調査が前年比でマイナスとなった場合について見ていきます。こちらは1997年以降の家計調査での前年比の雇用を示したチャートです。先ほどお伝えしたように、家計調査において前年比でマイナスに突入しています。過去、前年比マイナスに突入した前後にはグレー網かけが発生しており景気後退となっています。このようなことが今後、中長期的に材料視される可能性が十分にあります。これが、雇用面で今後も注意が必要というのが、1つ目のポイントです。

失業率上昇が利下げムードを高める

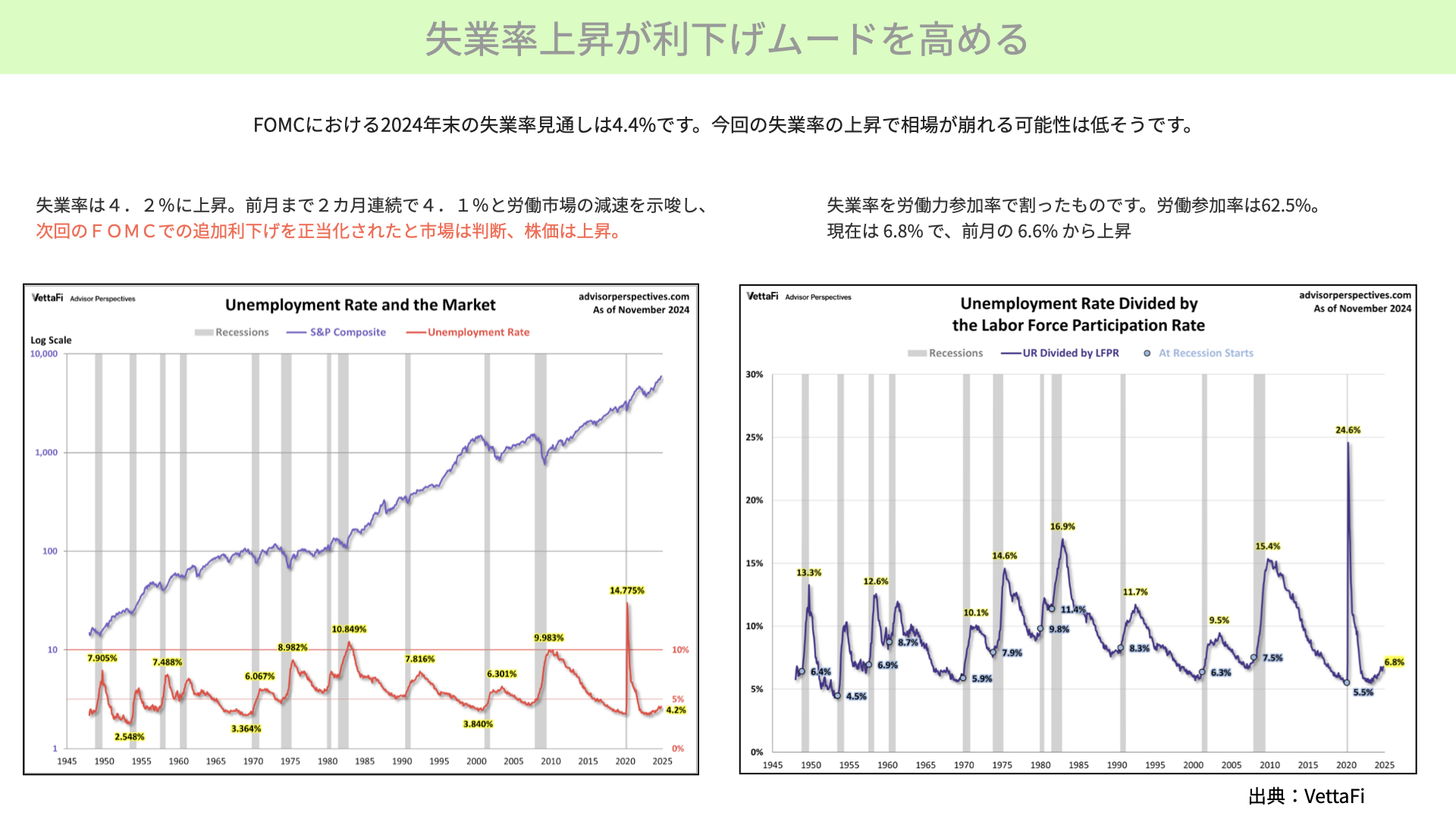

次に失業率です。失業率は4.2%まで上昇しています。前月まで2ヶ月間連続で4.1%でした。つまり、少し雇用環境が停滞気味になっています。ただ、前回のFOMCにおける24年末失業率見通しは、4.4%でした。これを下回っていますから、この程度の失業率の上昇はある程度見越していたことになります。そのため、今回の失業率の上昇をきっかけに相場が崩れることは今週以降も当面はないでしょう。

このように4.4%の範囲内であったため悪材料にはなっておらず、逆に来週開催される12月FOMCにおける追加利下げが正当化されたとして、市場は好感して株価が上昇しました。

注意点として、右の失業率を労働参加率で割ったチャートをご覧ください。前月の6.6%から、現在は6.8%まで上昇しています。水準として高いとは言えませんが、労働参加率を割った失業率が上昇を続けるようであれば、労働環境の悪化を意識するきっかけとなりえます。そのため注意が必要でしょう。足下では大きなマイナス材料はありませんが、今後も注意が必要な状況だと確認ができました。

ミシガン大消費者信頼感指数は素直に好感

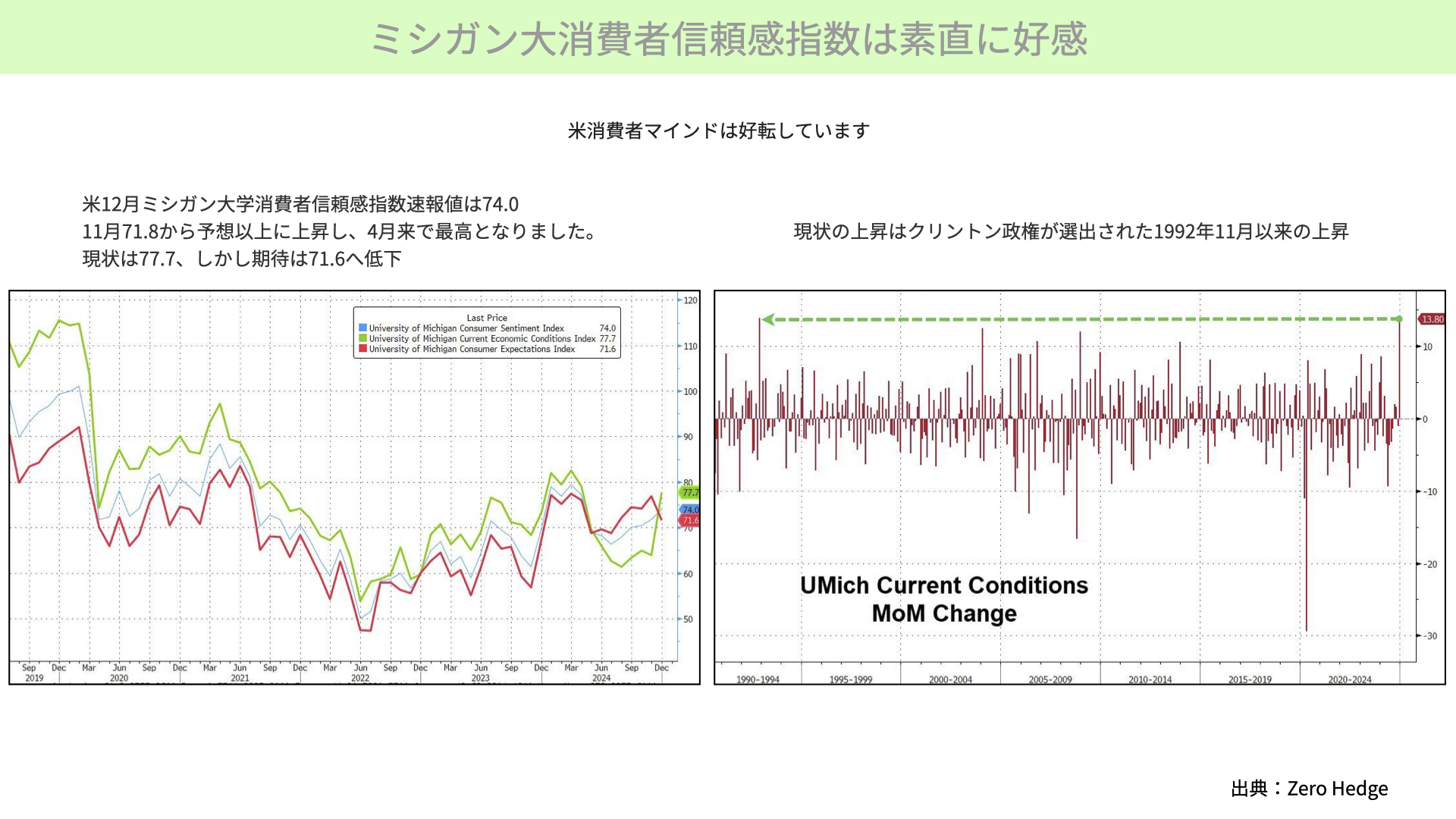

次にミシガン大学の消費者信頼感指数です。アメリカ人の消費者マインドは好転しています。これも市場を崩すような材料にはなっていません。

細かく見ると、12月のミシガン大学の消費者信頼感指数は74と、11月の71.8から予想以上に上昇し、現状は緑で示したように77.7と今年の4月以来最高値となっています。

赤で示した期待指数は低下していますので、まちまちの内容ではあります。ただ、総合指数は好転しています。消費者マインドが好感すると、小売にもプラスの影響があります。その意味では、マーケットはプラスと捉えました。

右のチャート、1日の上昇を見ると、1992年11月のクリントン大統領選出以来の上昇となっています。今回のトランプ大統領就任が、経済的には明るい材料だと消費者が感じていることがわかりました。

企業やエコノミストも楽観視

企業、エコノミストにおいても楽観視が続いています。

左のチャートは財務担当者(CFO)の意見を取ったものです。赤いチャートは自分の会社、青いチャートは経済についての考えを示していますが、いずれも楽観的に見ている数が増えています。財務プロフェッショナルが経済、会社がいい状況にあると思っていることがわかります。

右のチャートはエコノミストの意見です。景気後退確率の推定は一時期70%近くまで上昇しましたが、現在は25%程度まで下がっています。

個人の消費者マインドが回復しつつあります。また、CFOも良好な環境と思っています。エコノミストも景気後退確率予想を下げています。このような状態を考えると、足下でマインド面から崩れる可能性は想定しづらいと言えるでしょう。

米国市場の需給環境

トランプラリーでやや過熱感も

次に、今後の転換点となりうる材料です。

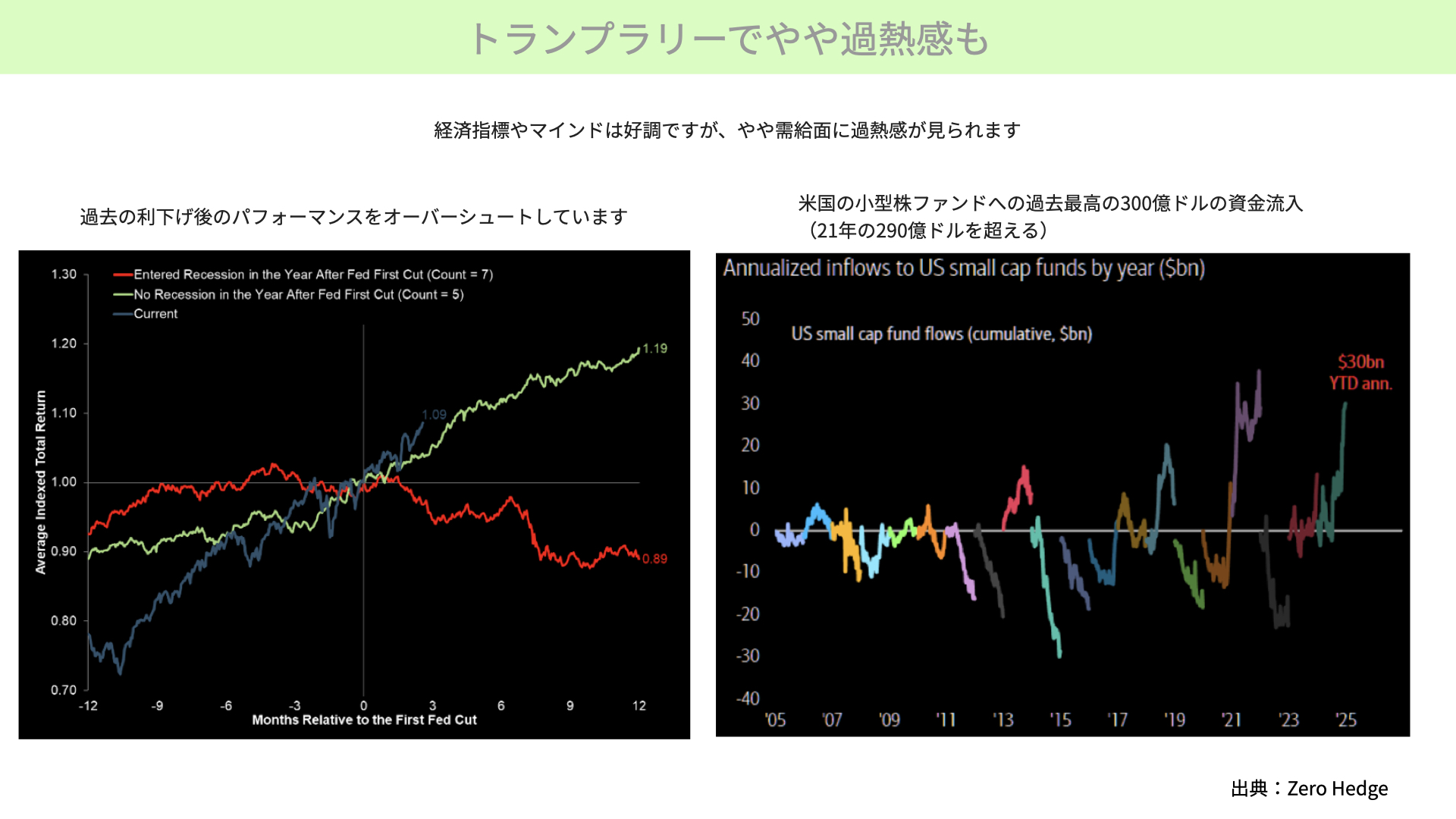

経済指標、マインドが非常に好調に推移していますが、株式の需給面ではやや過熱感が見られます。

左のチャート、過去の利下げ後のパフォーマンスをご覧ください。緑のチャートが景気後退のない場合、赤は景気後退があった場合、青が現在の株価推移です。景気後退確率が減っているとのエコノミストの見解通りに進めば、緑のチャートのような株価上昇があってもおかしくはありません。

ただ、現在の株価の動きは過去平均を上回っています。過去のパフォーマンスから見てもオーバーシュート気味ですから、きっかけがあれば調整が起こりやすい状況だというのが1つ目のポイントです。

次に右のチャート、小型株ファンドへの資金流入をご覧ください。金利を下げるとの期待感があり、今回非常に多くの金額が入ってきています。300億ドルの資金流入が短期間で行われており、21年の290億ドルを超え、2005年以来で最も大きな資金流入となっています。

利下げの継続、金利低下が背景にあるとすれば、今週発表されるCPIにおける景気の強さ、高い関税によるインフレ鎮静化の困難さで利下げが難しくなった場合、小型株にお金が入り続けるかはやや疑問です。巻き戻しが起こる可能性があることには注意が必要でしょう。

動きがあるとすれば就任後か

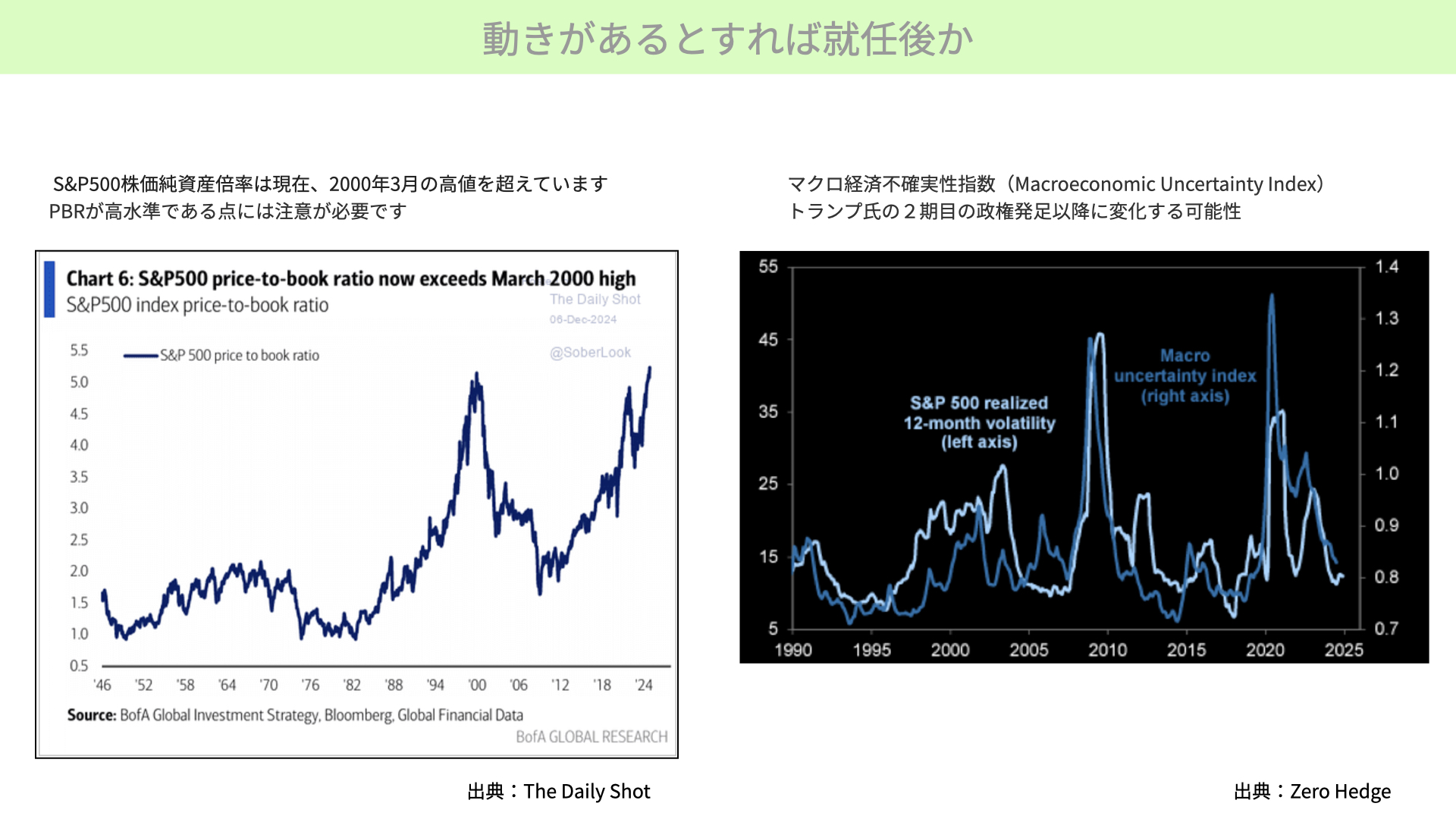

来年の1月20日にトランプ大統領が就任しますが、それ以降に調整が起こる可能性があります。

S&P500の純資産倍率、PBRは5倍を超えています。2000年の3月、ITバブルを超える高水準で、会社の持つ純資産価値に対する株価が大きくなっています。調整局面に入れば比較的長く継続する可能性があるほどに高い位置と言えます。

大きな転換には、きっかけが必要です。もし転換のきっかけがあるとするのであれば、トランプ大統領就任後の1月20日以降になる可能性が高いといえます。

右のチャート、経済の不確実性指数をご覧ください。濃い青が不確実性指数、水色がVIXと呼ばれるS&P500のボラティリティインデックスです。大きくVIXが低下する局面においては、株価の調整は起こりづらいです。

一方、VIXが大きく上昇するようであれば、株式のポジションを大きく取るとリスクが大きくなるため、ポジションを減らし、巻き戻しが起こりやすいです。つまり経済の不確実性が上がると、VIX指数も上昇するのです。

トランプ大統領が就任するまで新政策への期待などはあくまでも思惑です。法案が通るかを含めて方針が見えてくる過程で、1月20日以降、不確実性指数は上がっていく可能性がありそうです。VIXも同時に上がっていくようであれば、調整が起こりやすい高値圏だということには注意が必要でしょう。

中国経済への影響がキーになるか

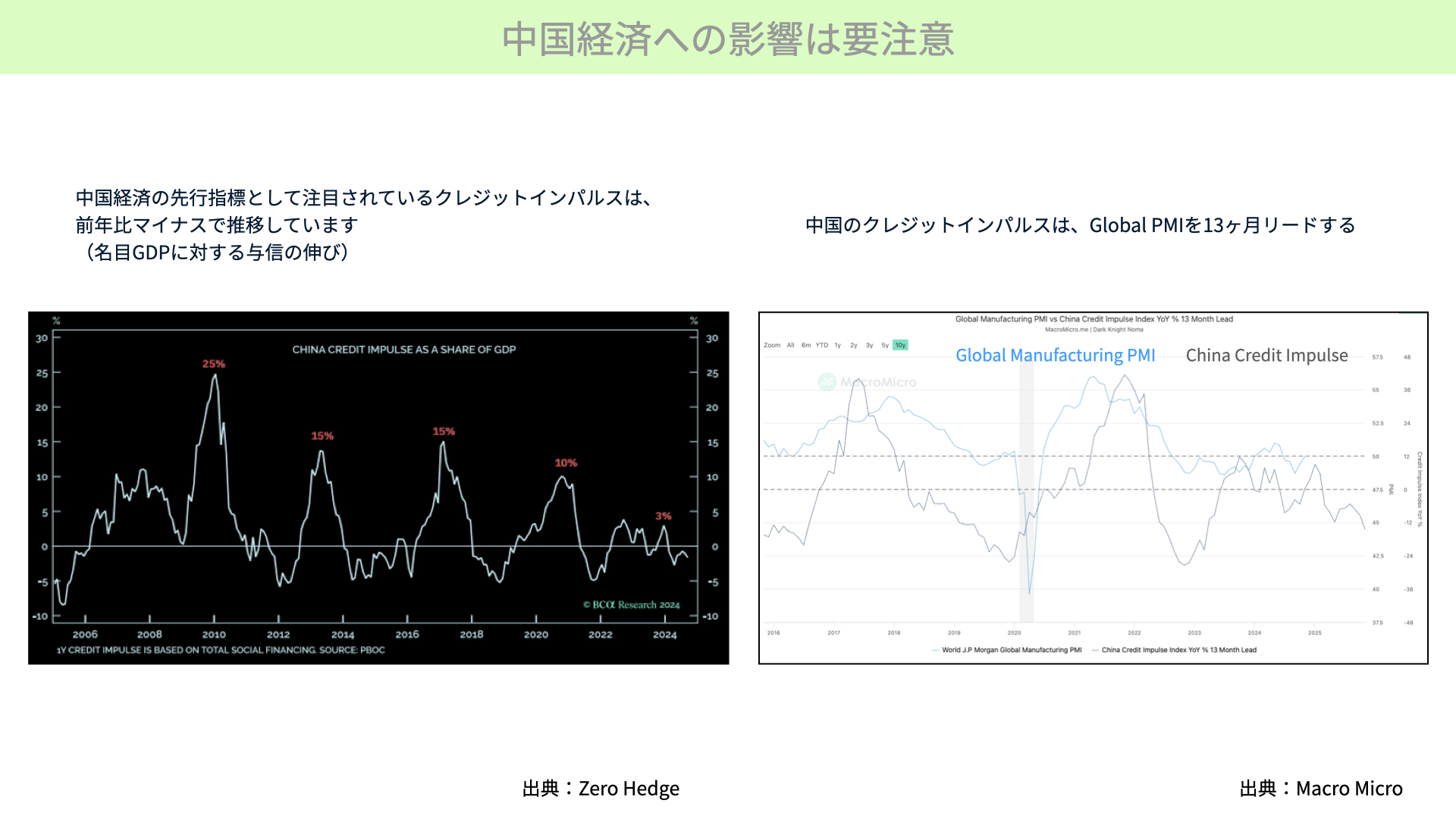

要注意なのが、中国のクレジットインパルスです。左のこのチャートは各国GDPに対して、お金の貸し出しがどのぐらい伸びているかを表したものです。チャートが上に張り出した箇所は、GDPの伸びを超えるような貸し出しが増えた状況、株価が上昇する状況を表しています。

一方、今のようなマイナスの状況は、名目GDPの成長より貸し出しが少ないことを表します。お金の貸し付け、経済の伸びを手助けしておらず、経済が鈍化する傾向があるときにクレジットインパルスは0を下回る傾向があります。

1月20日以降、対中国の関税をさらに上げるようであれば、非常に弱まっている中国経済に大ダメージを与え、景況感が大幅に悪化する可能性があります。

関税引き上げが中国を苦しめる状況にあるわけですが、中国のクレジットインパルスが悪化すると、左で示したグローバルGlobal PMI、世界の製造業にも大きな影響を与えます。

薄い水色は世界の製造業のPMI、グレーが中国のクレジットインパルスです。クレジットインパルスは世界の製造業のPMIを約13ヶ月リードします。現在でもクレジットインパルスは下落中です。もし関税が上がるようであれば、クレジットインパルスはより低下する可能性があります。結果として世界の製造業の業績が悪化すると思われます。

1月20日以降、新しい政権がどういう政策を取るかがマーケットの転換点になる可能性があります。今は雇用面、マインド面などをみていると不安材料は少ないですが、需給面、中国の経済を踏まえると転換点となる可能性があります。マーケットが強い中でも、そういった材料に注目していく必要がありそうです。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル