本日は『DIAM厳選米国株式ファンド(愛称:アメリカンセレクション)』という、米国株の投資信託を分析します。評価サイトなどでは非常に高い評価を得ているファンドですが、実力を分析したいと思います。

お願い

この記事は情報提供を目的としており、投資の勧誘や売買の推進を目的としたものではありません。投資を検討される際には、ご自身での判断をお願いします。

また、投資信託はランダムに抽出し、中立の立場から分析を行っています。運用会社や販売会社との間に業務提携は一切ございません。

投資信託概要

概要

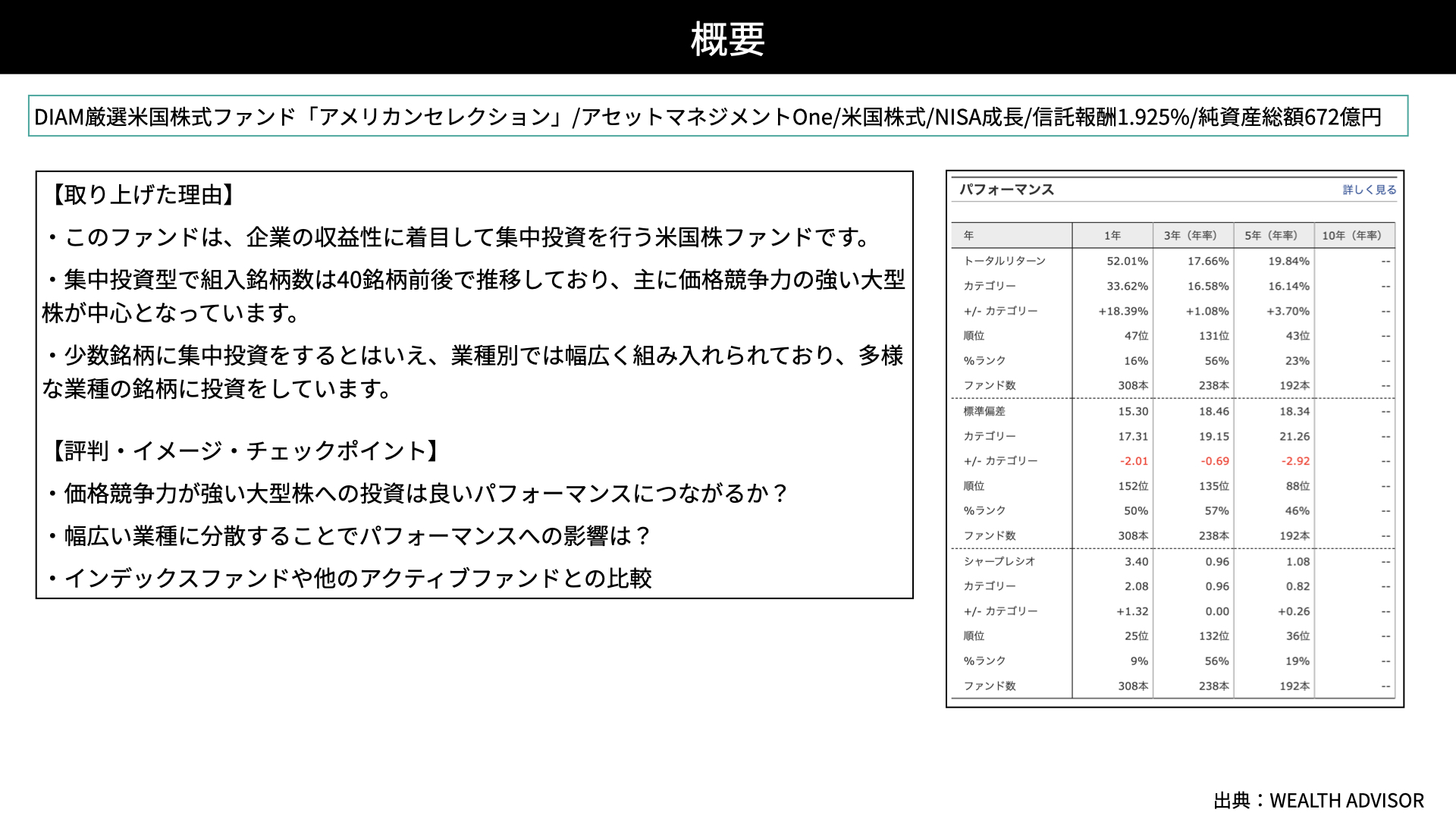

概要です。DIAM厳選米国株式ファンドは、アセットマネジメントOneが運用しています。米国株式で、NISAの成長枠の購入が可能ですが、信託報酬は1.925%となっています。この信託報酬がファンドの提供できるパフォーマンスに見合っているか注目です。

今回、このファンドを取り上げた理由は3つです。

1つ目は、その知名度とともに、企業の収益性に着目して集中投資を行っている米国ファンドと説明されているためです。

2つ目です。組み入れ銘柄が40銘柄前後で推移しており、価格競争力の強い大型株を中心に投資しています。価格競争力が高いということはインフレが発生しても価格を上げやすいため、株価の成長が伸びるのではと期待されているからです。

3つ目です。少数銘柄に集中投資している一方で、業種別では幅広く組み入れているため、多様な業種の銘柄に投資しています。集中投資のメリットを取りつつ、ある程度の分散投資のバランスを取っていることで安定したパフォーマンスが期待できるのではないか。

以上が今回分析として取り上げた主な理由となります。

チェックポイント

- 価格競争力の強い大型株への投資がいいパフォーマンスにつながるのか?

- 幅広い業種への分散投資でパフォーマンスへの影響は?

- インデックスファンドや他のアクティブファンドとの比較

の3点です。

簡易パフォーマンスです。過去1年のパフォーマンスは+52%と、カテゴリー平均を大きく上回っています。過去3年および5年のパフォーマンスも、カテゴリー平均を上回っています。一方、標準偏差ではカテゴリー平均を下回っていますから、この点だけを見ると、評判通りのいいファンドに見えます。さらに詳細な分析を進めます。

投資戦略

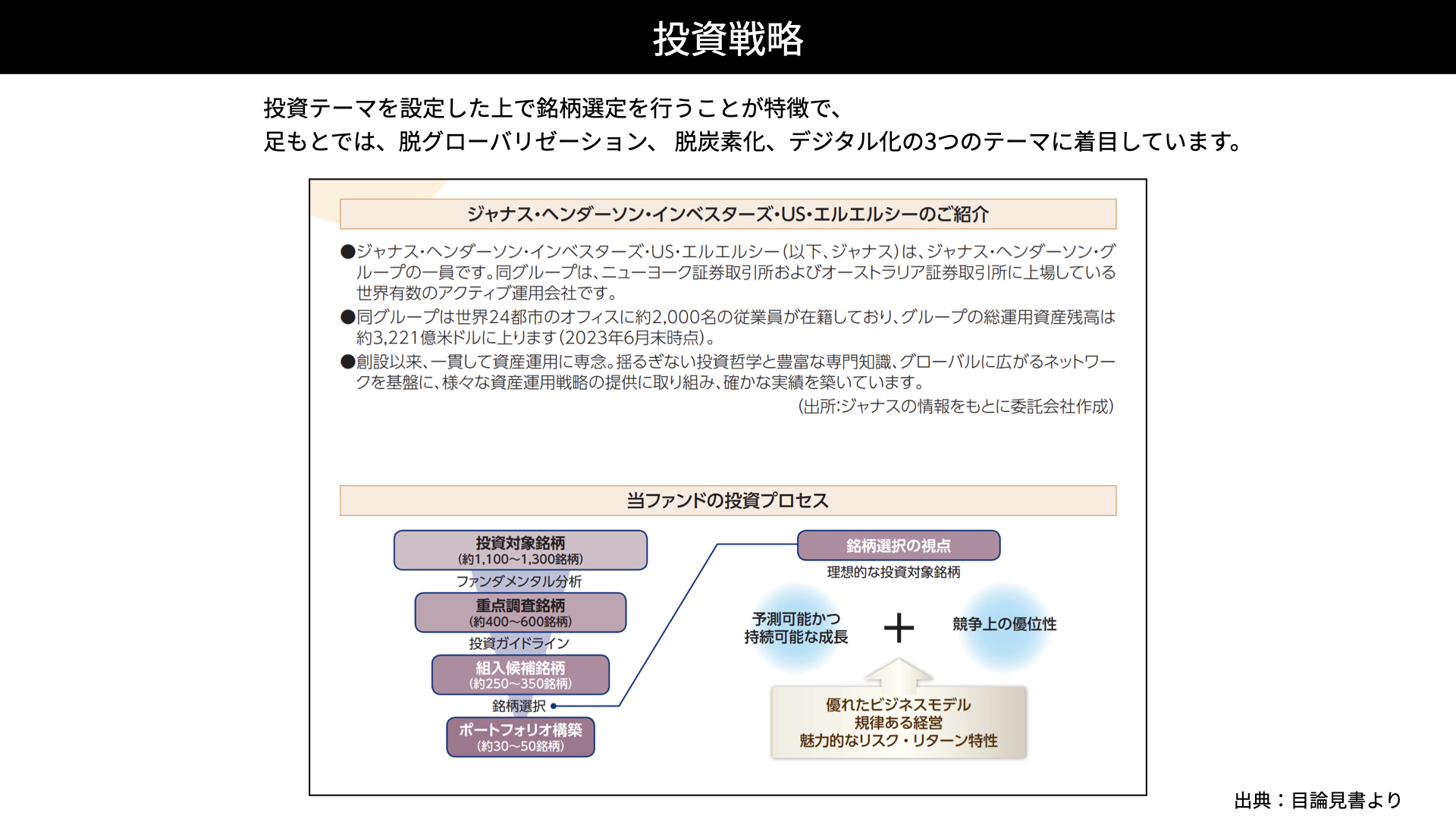

投資戦略です。投資テーマを設定したうえで銘柄選定を行うことが特徴です。最近は脱グローバリゼーション、脱炭素化、デジタル化の3つに注目して投資しています。

アセットマネジメントOneが運用していますが、実際の運用はジャナス・ヘンダーソンが担当しています。世界中に多くの従業員を抱えており、運用資産も非常に大きく、高い運用能力を持つと言われる運用チームですから、非常に期待のできそうな印象があります。

銘柄選定の際には、予測可能かつ持続可能性があり、競争上の優位性を持つ企業が選ばれています。優れたビジネスモデルを有していると考えられ、非常に成長すると考えられる企業を、脱グローバリゼーション、脱炭素化、デジタル化のテーマに合わせて購入しています。

銘柄戦略

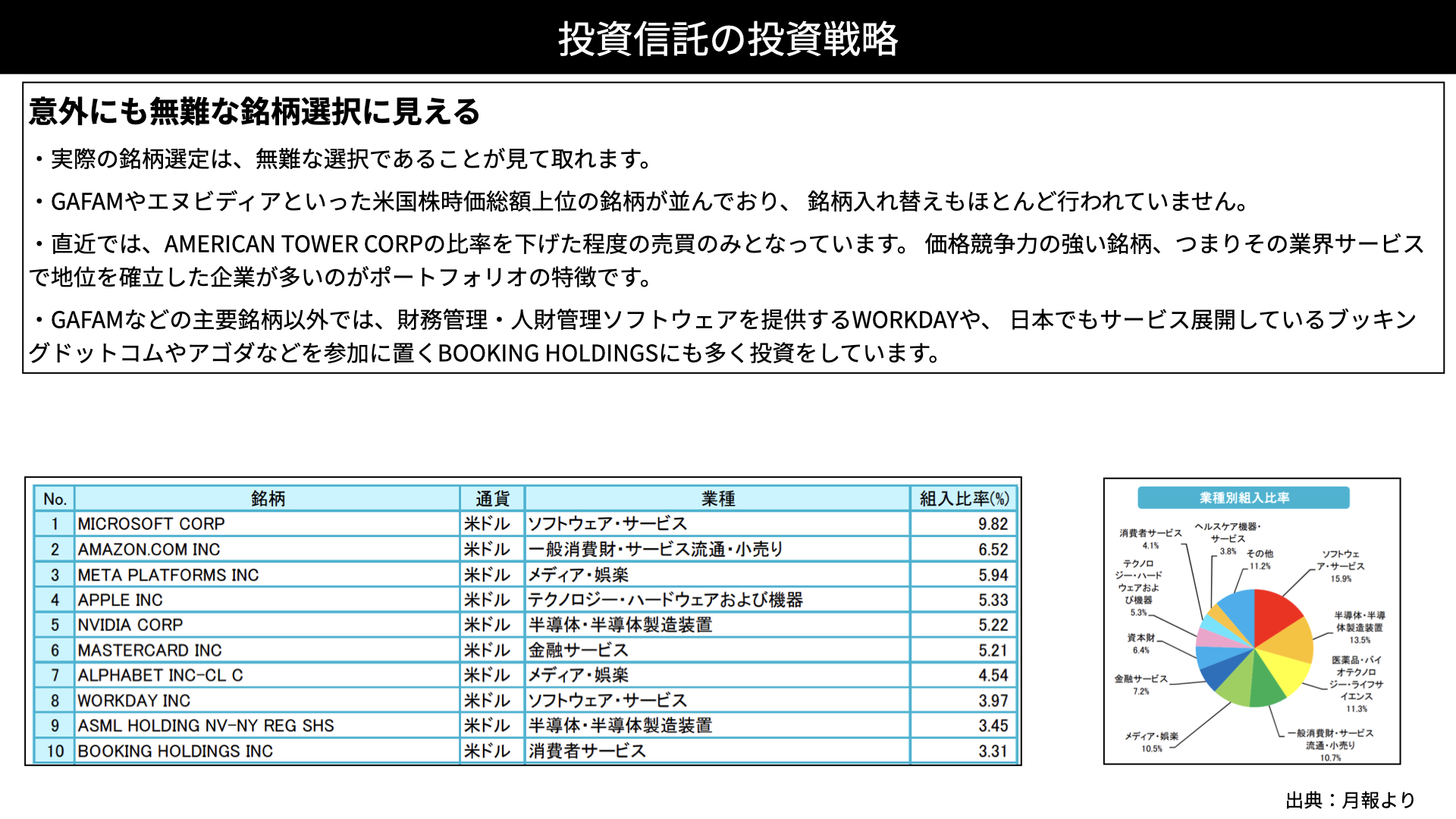

投資戦略の具体的な銘柄選定です。意外にも無難な銘柄が選ばれています。実際の銘柄選定を見ると、Microsoft、Amazon、Meta、Apple、NVIDIA、マスターカード、Alphabetなど、よく聞く銘柄が並んでいます。GAFAMやNVIDIAといった米国の時価総額上位銘柄が並んでおり、銘柄の入れ替えはほとんど行われていません。ただ、AMERICAN TOWER CORPなどを入れていることには特徴があるでしょう。価格競争力の強い銘柄、業界で地位を確立した企業を多く取り入れていることがわかりました。

無難に見えるポートフォリオですが、上位10銘柄の中には、財務管理・人材管理ソフトウェアを提供するWORKDAYやBooking.comを運用するBOOKING HOLDINGSのような企業も含まれています。こういった点に独自性はありますが、それでも全体的には無難なイメージです。

パフォーマンス

パフォーマンス

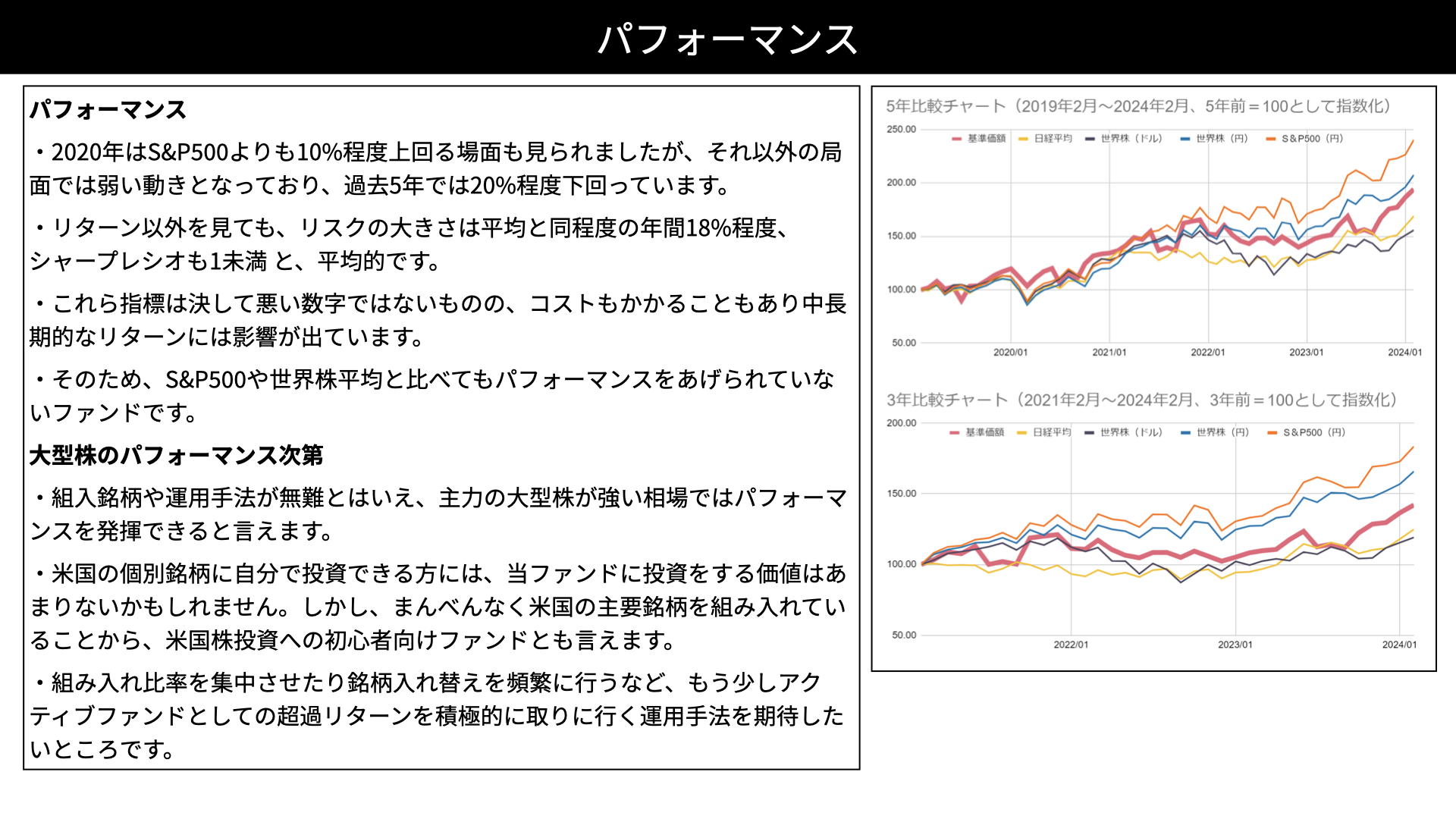

パフォーマンスです。2020年のパフォーマンスは、S&P 500を10%程度上回っていました。ただ、他の期間ではやや弱い動きが見られ、過去5年間のトータルではS&P 500を20%程度下回っています。

リスク面では標準偏差が18%程度となっており、全体の株式とほぼ変わりません。シャープレシオは1未満であり、投資効率も非常に平均的だとわかりました。シャープレシオは決して悪い数字ではないものの、コストがかかることもあり、中長期的なリターンには影響が出てきそうです。

5年間および3年間のパフォーマンスを見ても、S&P 500や世界株を上回ることができていません。

このファンドの生命線は大型株のパフォーマンスです。組み入れ銘柄や運用手法が無難であっても、主力となる大型株が強い相場であれば、パフォーマンスを発揮する可能性があります。現状ファンドがパフォーマンスを発揮できていないのは、組み入れている大型株のパフォーマンスがそれほど強くないためで、結果としてS&P 500と比較した割合は低くなっています。

米国の個別銘柄に自身で投資ができる方にとっては、ファンドに投資する価値はあまりないかもしれません。ただし、米国の主要銘柄をまんべんなく組み入れていることから米国株に投資したい方、ETFのようなインデックスファンドではなく、アクティブファンドで運用を希望する方向けのファンドであると思われます。

このファンドは組み入れ比率をさらに集中させたり、銘柄の入れ替えを頻繁に行ったりすることで、アクティブファンドとして超過リターンを目指すことがあれば、パフォーマンスが上がっていくでしょう。しかし、現状ではそのような動きは見られません。今後のパフォーマンスが大きく上昇する見込みはあまり期待できないかもしれません。

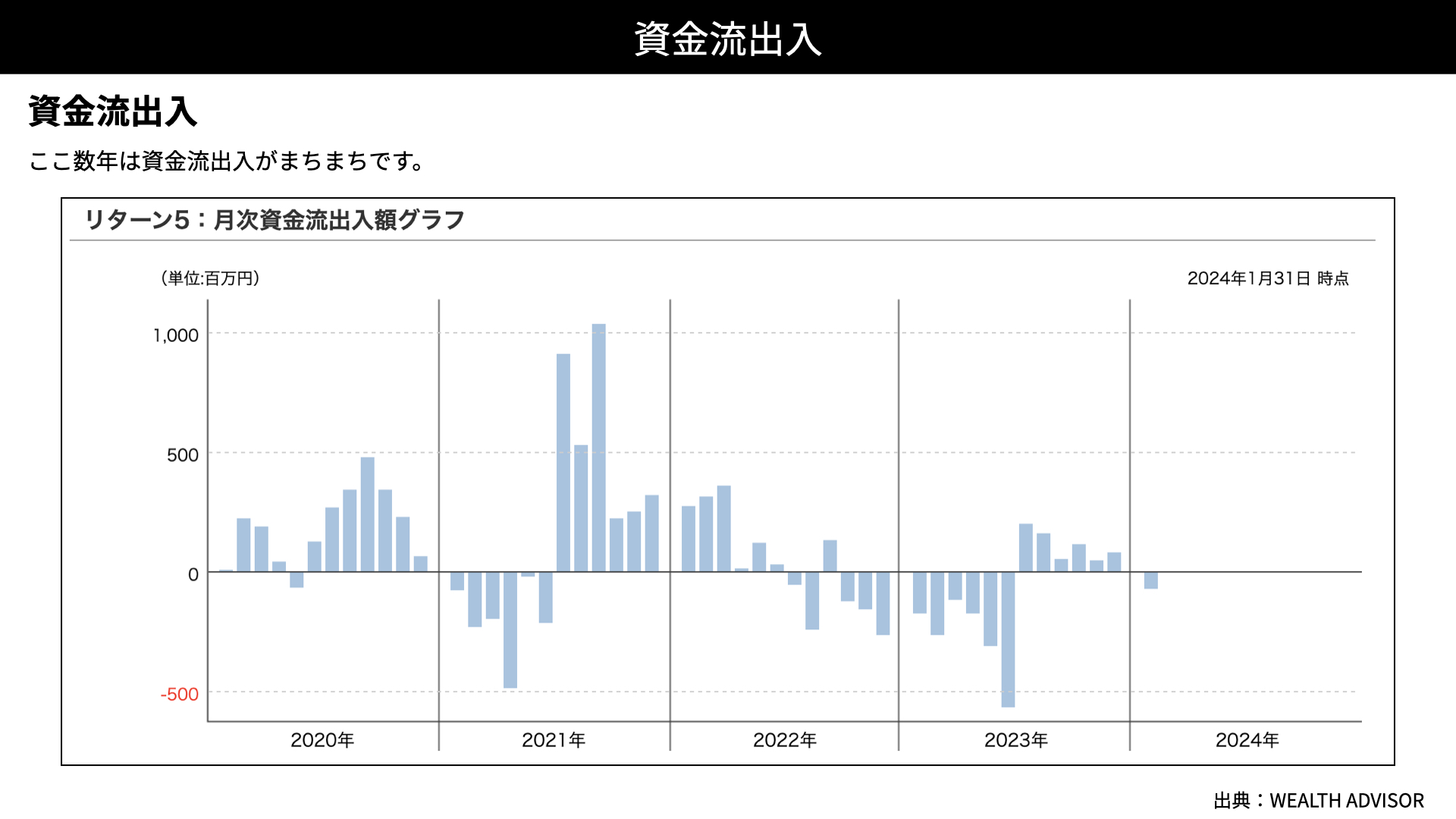

資金流出入

最近資金の流出が目立っています。

評価

ファンドの評価は2.5となっています。組み入れ上位の2銘柄から、組み入れにおける独自性は確認できますが、有意なパフォーマンスにはつながっていません。他のファンドと比較していただくことをお勧めします。

本日は、米国株に優位性を持った株式を選ぶアクティブファンドを分析しました。選ばれた銘柄はユニークな部分があったものの、比較的無難な銘柄選定となっていました。コストが高いこともあり、全体としてはS&P 500や世界株にアンダーパフォームしています。

大型株が大きく上昇する局面があればパフォーマンスの向上が期待できますが、現状では銘柄の入れ替え頻度や銘柄選定が市場に適合していないため、今後もパフォーマンスはなかなか上がりにくい可能性があります。

関連記事

2025.07.13

S&P500が過去最高値更新、AI関連株が牽引する米国株市場の好調~日本株への影響は?

[ 目次 ]1 AI革命の中心、エヌビディアの驚異的な成長2 AI投資の拡大と産業構造の変化3 日本...

- 資産運⽤サポート

- 金融

- 投資

2025.07.12

【今週の日本株・ドル円見通し】半導体主導の強気継続か。通商リスクに注意【7月14日〜7月28日】

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 今週の為替注目点 日本株先週の振り返...

- 資産運⽤サポート

- 金融

- 投資

2025.07.09

【米国株】決算シーズン直前。現在知っておくべき投資で差がつく5つの真実

本日のテーマは『米国株見通し 決算ラッシュ前に投資で差がつく5つの真実』です。来週から、...

- 資産運⽤サポート

- 金融

- 投資