本日分析を行う投資信託は、米国株の投資信託、次世代米国代表株ファンドメジャーリーダーという、次世代を代表する米国株に集中投資するファンドです。高い成長性を続けるアメリカ市場で次の成長ステージを担う企業の選出を謳う名称からは、非常に期待が高まるところです。そこで本日は、どのような中身かを分析したいと思います。

お願い

この記事は情報提供を目的としており、投資の勧誘や売買の推奨を目的としたものではありません。取り上げる投資信託はランダムに抽出しており、運用会社や販売会社との間に業務提携は存在しません。あくまでも中立的な立場で分析します。

投資信託概要

概要

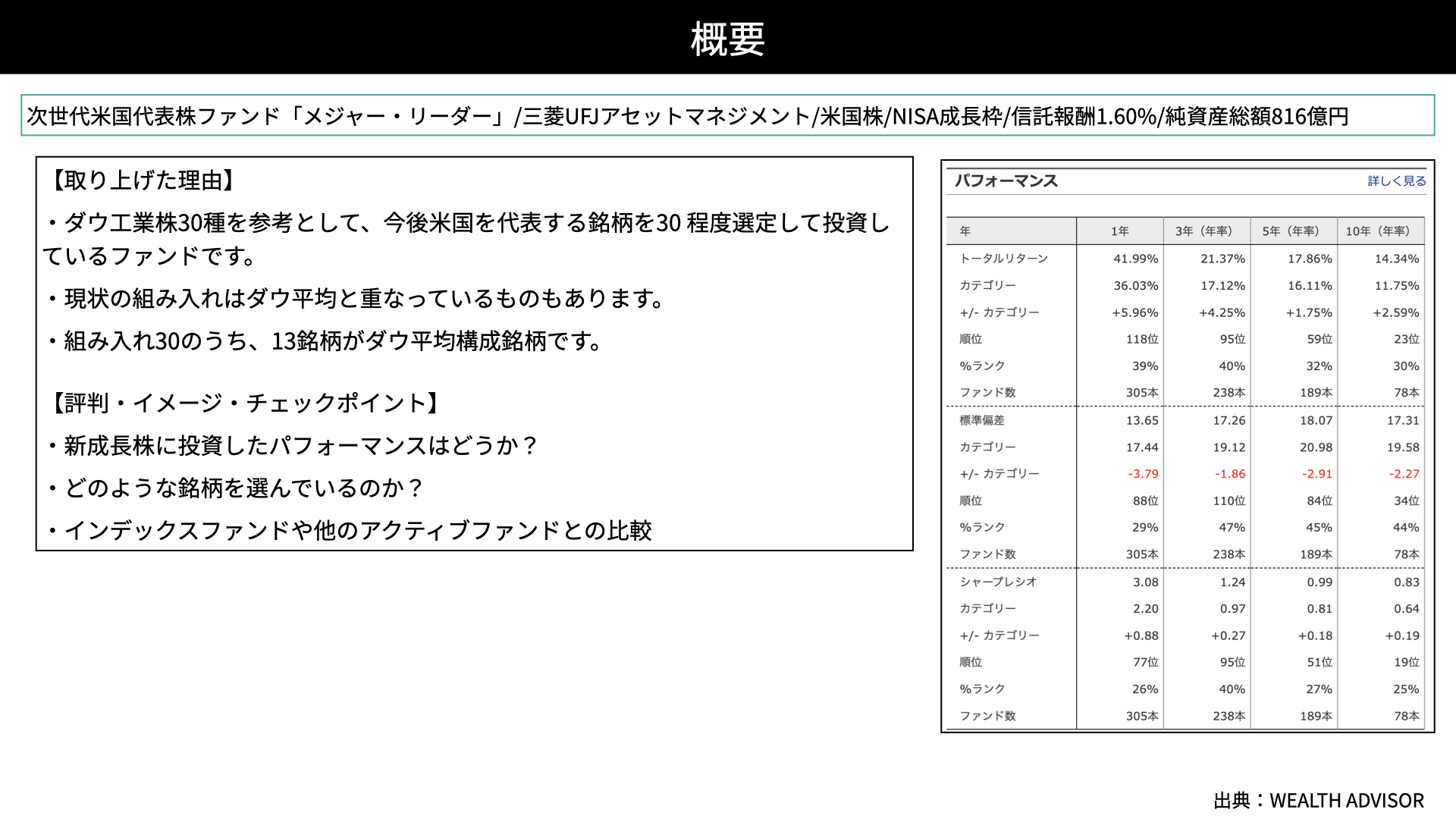

次世代米国代表株ファンドメジャーリーダーは、三菱UFJアセットマネジメントが運用しており、NISA成長枠で投資できます。信託報酬は1.6%、純資産総額は816億円となっています。大型株に投資するファンドとしては、そこまで規模が大きくない印象です。

取り上げる理由です。ダウ工業株30種を参考にして、今後の米国を代表する30銘柄を選定、投資しています。米国を代表する銘柄で、かつ次世代の30種を選ぶというコンセプトは非常に斬新で、面白い印象です。

今回の組み入れ銘柄は、30銘柄中13銘柄がダウと重複しています。残り17銘柄の選択次第でダウを上回る可能性を秘めた次世代の銘柄であるため、大きな期待が寄せられています。

チェックポイント

チェックポイントは3つです。

- 新成長株に投資したパフォーマンスはどうか?

- どのような銘柄を選んでいるのか?

- インデックスファンドや他のアクティブファンドとの比較

となります。

簡易パフォーマンスです。10年、5年、3年、1年の各期間で同カテゴリーを上回っており、非常にいい印象を受けます。標準偏差は全ての期間で同カテゴリーを下回っていることから、低ボラティリティで高リターンという、非常に投資効率がいい可能性があります。実際はどうか、詳細を分析します。

投資戦略

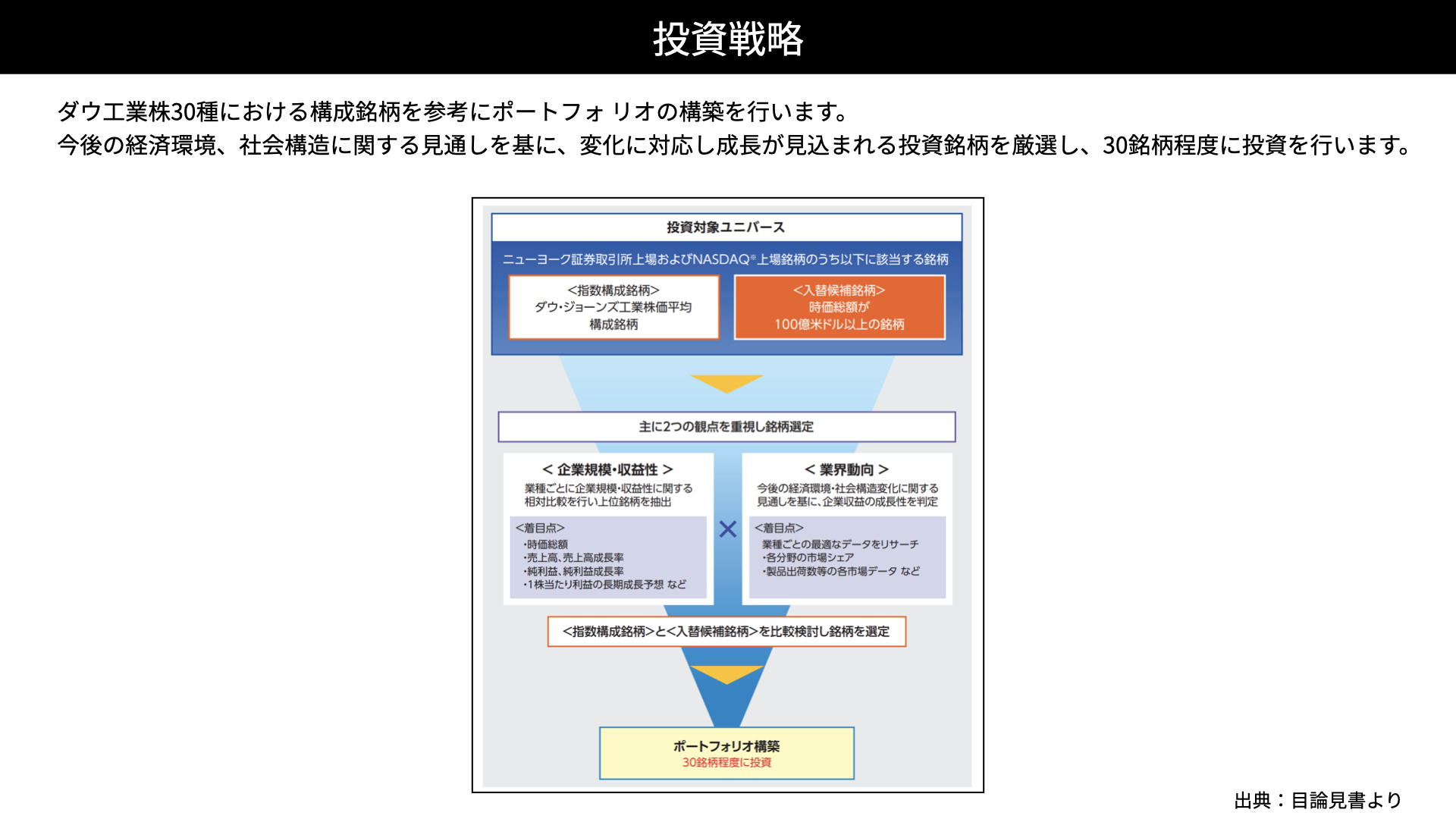

投資戦略としては、ダウ工業株30種の構成銘柄を参考にポートフォリオを構築しています。経済環境や社会構造の見通しを立てたうえで、変化に対応して成長が見込まれる投資銘柄を厳選し、30銘柄程度に投資しています。

投資対象としては、ダウ・ジョーンズのNY30に対して、100億ドル以上のものを入れ替え候補としています。

分析は2つの観点で行っています。1つ目は、規模・収益性といった時価総額や売上構成です。2つ目は業界動向です。市場シェアを業界の中でどの程度持っているか、本当にリーダー企業かどうかを確認しながら銘柄選定を行い、既存のNYダウに入っているものも含め、さらに入れ替えを行いながら30種を選択しています。選び方が上手ければ、非常に面白そうなファンドです。

銘柄戦略

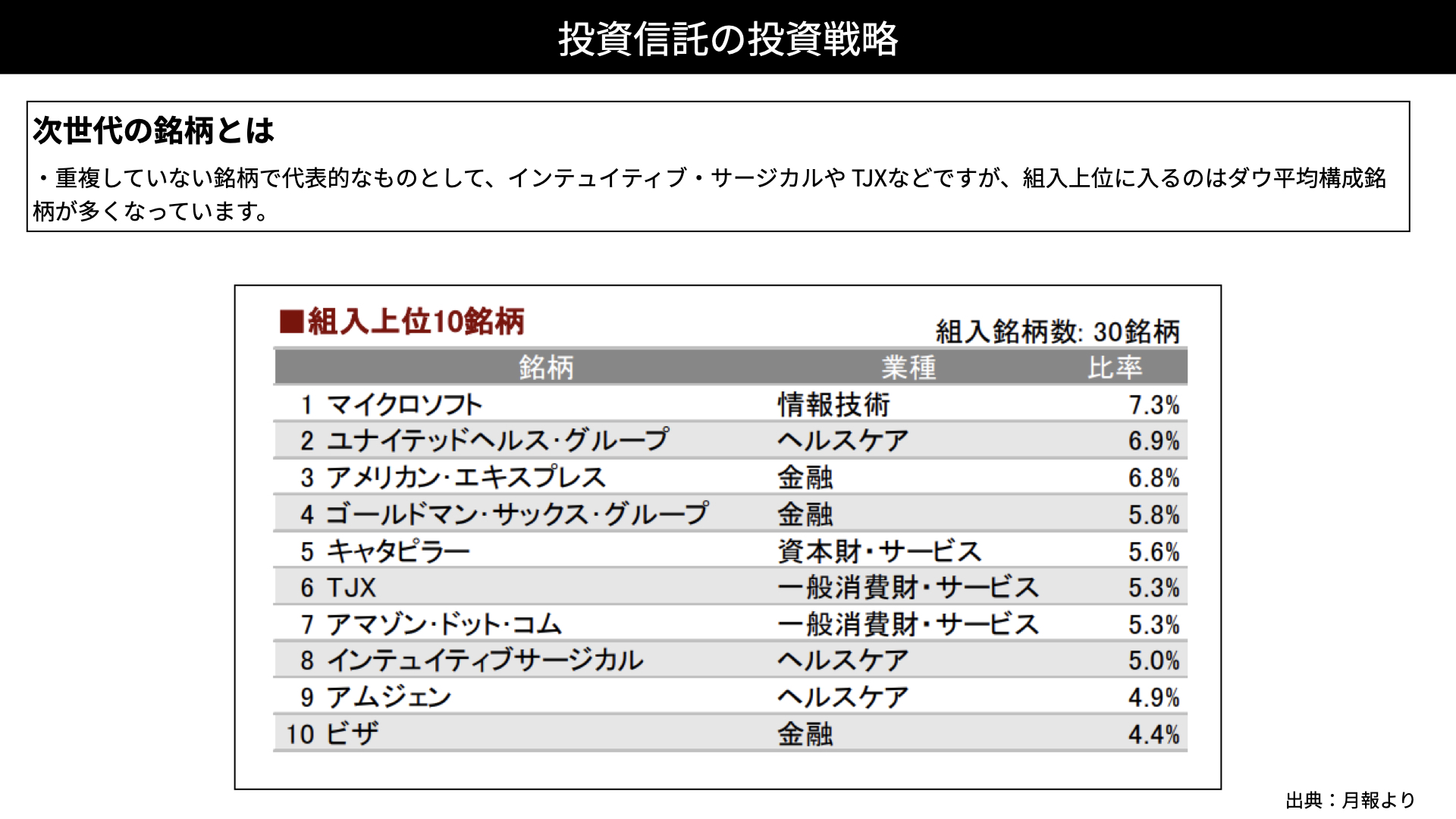

次世代の銘柄として、何を選択しているのでしょうか。NYダウと重複しない代表的な銘柄としては、インテュイティブ・サージカルやTJXが挙げられます。ただ、組み入れ上位にはダウ工業平均と同じ銘柄が目立つ印象です。

ファンド・パフォーマンス

パフォーマンス

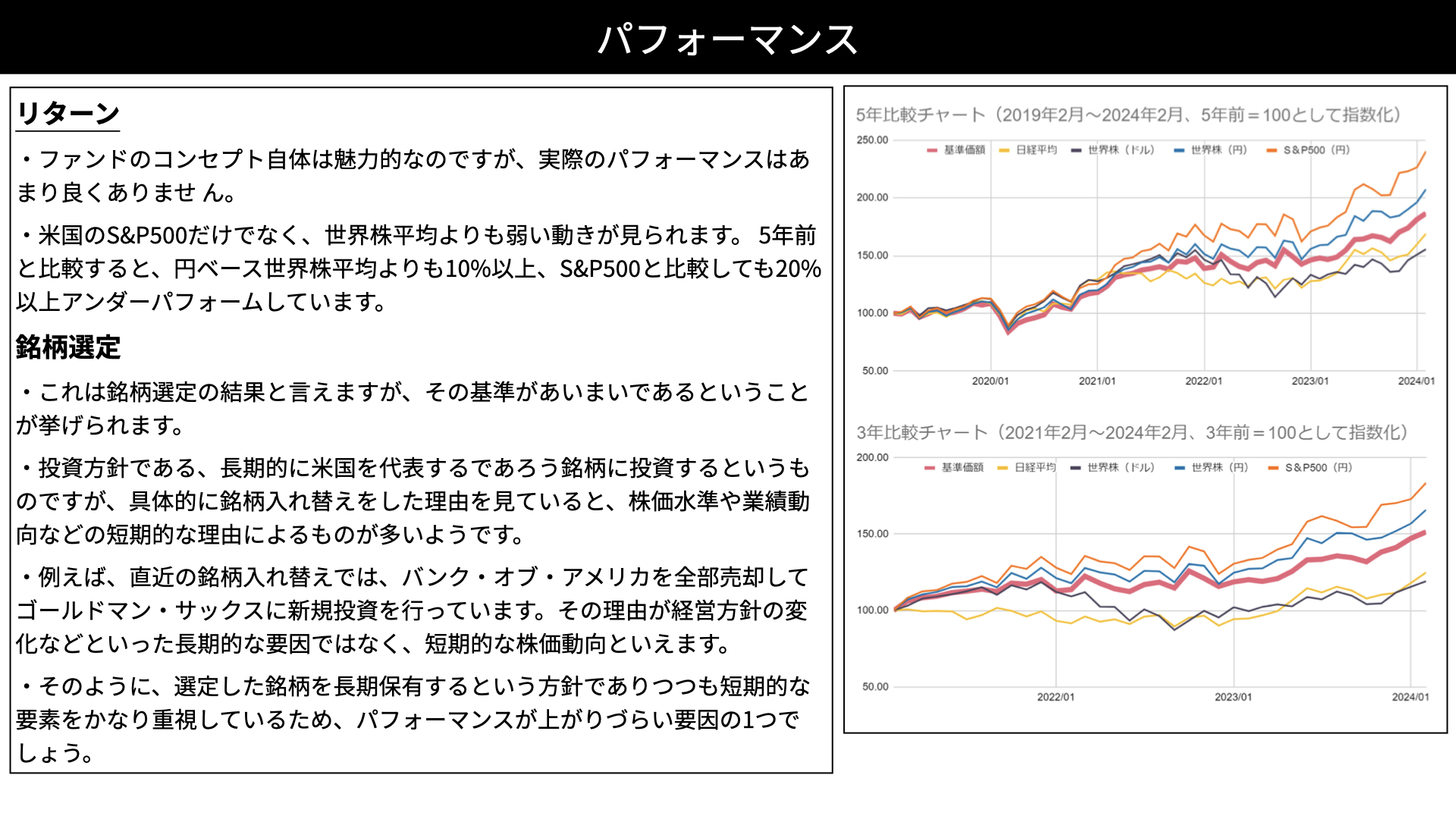

パフォーマンスです。ファンドのコンセプト自体は非常に魅力的ですが、実際のパフォーマンスはあまり良くありませんでした。

全米のS&P 500だけでなく、世界株の平均と比べても弱い動きを示しています。5年、3年のいずれにおいても、基準価格は、黄色のS&P 500、青色の世界株にアンダーパフォームしています。

5年前と比較すると、円ベースの世界株を10%以上、S&P 500を20%以上アンダーパフォームしています。あまりパフォーマンスが良くないと言えるでしょう。

原因は、銘柄選定の基準があいまいなことにあるとの印象を持ちました。将来的に米国を代表する銘柄への投資を目指していますが、銘柄入れ替えの理由などを詳しく見ると、株価水準や業績動向など短期的な視点で選定している印象です。

例えば直近の銘柄入れ替えでは、バンク・オブ・アメリカの全株を売却し、ゴールドマンサックスへの新規投資を行っています。決定理由は経営方針の変更などの長期的理由ではなく、短期的な動向に基づいているように感じられます。

選定された銘柄を長期保有する方針でありながら、短期的な要因を重視しているため、パフォーマンスが伸び悩む一因となっていると感じます。

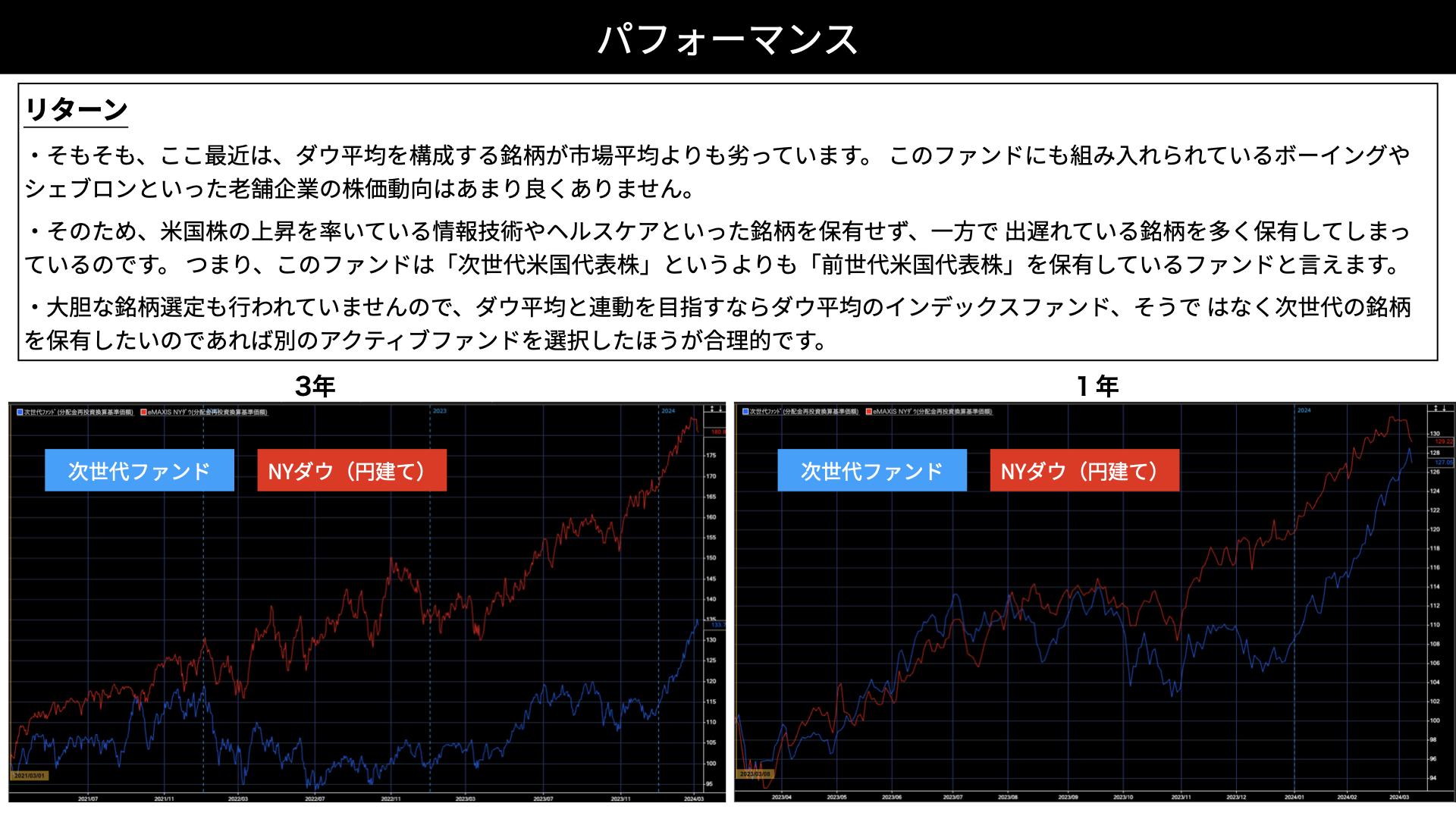

また、最近はダウ平均に含まれる銘柄自体が市場平均に劣る傾向です。ファンドに組み入れられているボーイング、シェブロンなどの老舗企業の株価動向は芳しくありません。次世代を象徴する企業を選定すると謳っているにもかかわらず、成長性の高い企業を選定する判断をしていない印象です。

情報技術やヘルスケアなど、米国株の上昇を牽引している分野の銘柄をあまり保有しておらず、出遅れている銘柄を多く保有していることが、パフォーマンスが振るわない原因となっています。次世代の米国代表というよりは、全世代米国代表を保有しているイメージです。

大胆な銘柄選定も行っていないため、ダウ平均との連動を目指すのであれば、ダウ平均のインデックスファンドを購入する方がいいでしょう。一方で、次世代銘柄への投資を望むのであれば、他のアクティブファンドが適しているかもしれません。

過去3年間のファンドとNYダウの円建ての比較を見ても、NYダウが大きくオーバーパフォームしています。過去1年においても、NYダウがファンドを上回っています。

S&P 500だけでなく、NYダウにもアンダーパフォームしています。次世代を謳いながらも古い企業を中心に保有していることから、ファンドの掲げる目的が銘柄選定に反映されているかはやや疑問が残ります。

資金流出入

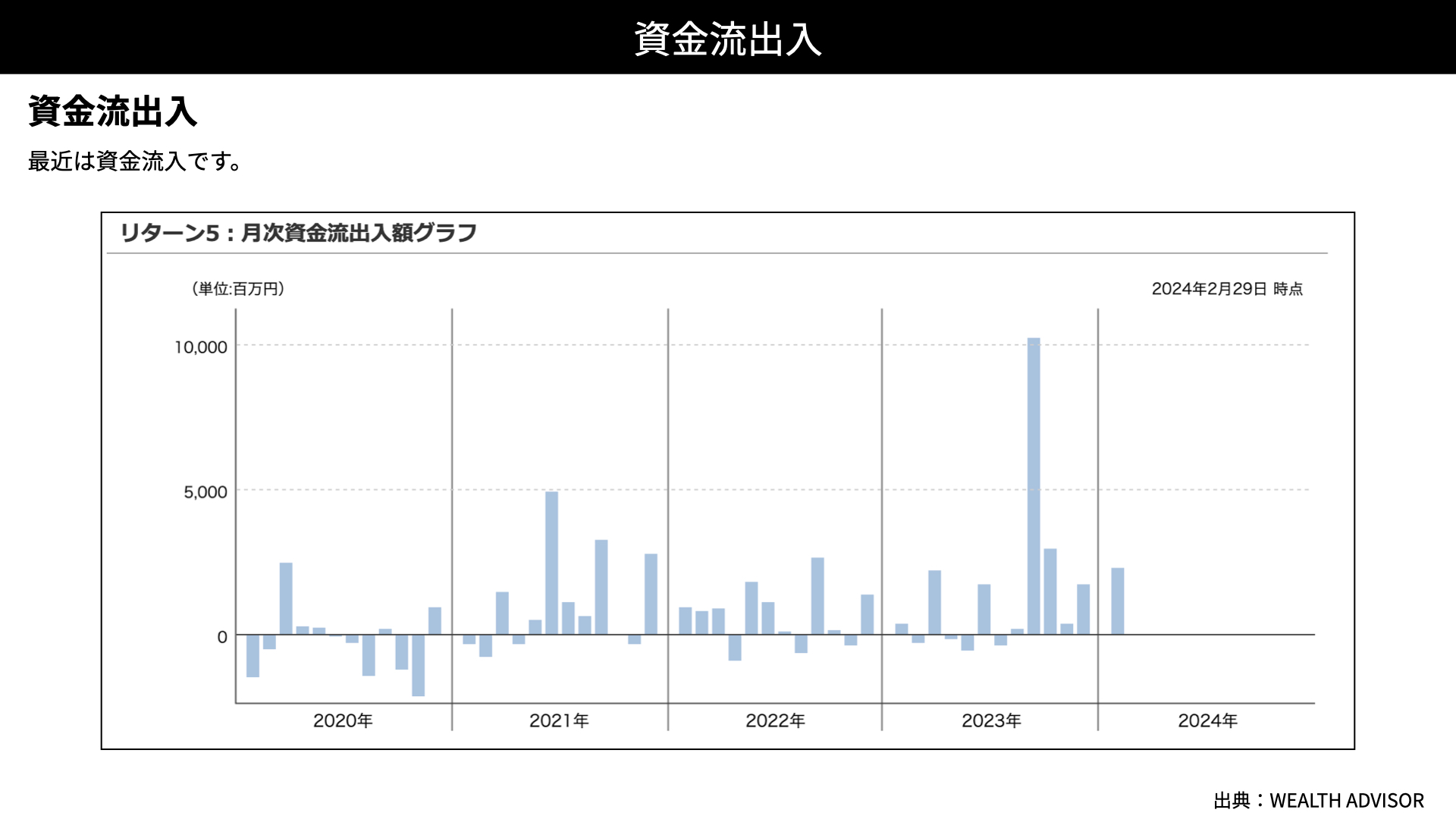

資金流出入では、流入が続いています。パフォーマンスとは裏腹に資金が流入していることから、次世代という言葉に期待を寄せている方が多いのかもしれません。ですが、銘柄をしっかり見る必要があるかと思います。

評価

評価は2つ星です。NYダウのインデックスファンドではなく、このアクティブファンドを持つ理由が残念ながらあまり見つかりませんでした。

パフォーマンスだけでなく、銘柄の選び方が次世代に焦点を当てているかどうかは、やや疑問が残ります。短期的な売買動向や株価の動きを確認し、結果としてアンダーパフォームしている印象です。現時点では、インデックスファンドで十分と感じています。

NYダウの30銘柄から、米国を代表する銘柄で、かつ次世代の30種を選ぶというコンセプトは非常に興味深く、戦略が成功すればパフォーマンスは大きく向上するでしょう。

しかし、銘柄選定に迷いが感じられ、結果としてパフォーマンスがアンダーパフォームしています。しっかりと成果が出るまでは、このファンドは見守っても十分だと感じます。ぜひ、他のアクティブファンドとの比較も検討していただければと思います。

関連記事

2025.07.17

【米国株】米インフレ懸念は消滅か?そろそろ警戒段階へ!

本日のテーマは『米国株、インフレ懸念は消滅か そろそろ警戒段階へ」です。 マーケットでは...

- 資産運⽤サポート

2025.07.16

【米CPIの裏側】見かけの落ち着きと、サービスインフレの粘り強さ

2025年6月の米CPI(消費者物価指数)が発表されました。前年比+2.6%。一見するとインフレは沈...

- 資産運⽤サポート

- 金融

- 投資

2025.07.15

ビットコイン12万ドル突破と市場動向分析:金・長期金利も上昇、日経平均の反発

[ 目次 ]1 ビットコイン史上初の12万ドル突破2 「クリプトウィーク」で法案審議が追い風3 金...

- 資産運⽤サポート

- 金融

- 投資