本日は、グローバルなREITに投資するラサール・グローバルREIT(1年決算型)についてお伝えします。

ラサール・グローバルREITは、市場平均と大きく異なる組み入れ銘柄を行い、インデックスを上回るパフォーマンスを目指したファンドです。パフォーマンス分析を行いますので、ぜひ最後までご覧ください。

お願い

この記事はあくまでも情報提供を目的としています。投資の勧誘や売買の推奨を目的としたものではありません。また、取り上げる投資信託はランダムに抽出しています。運用会社や販売会社との当社の間に業務提携等は一切ございません。中立の立場でお伝えします。

投資信託概要

概要

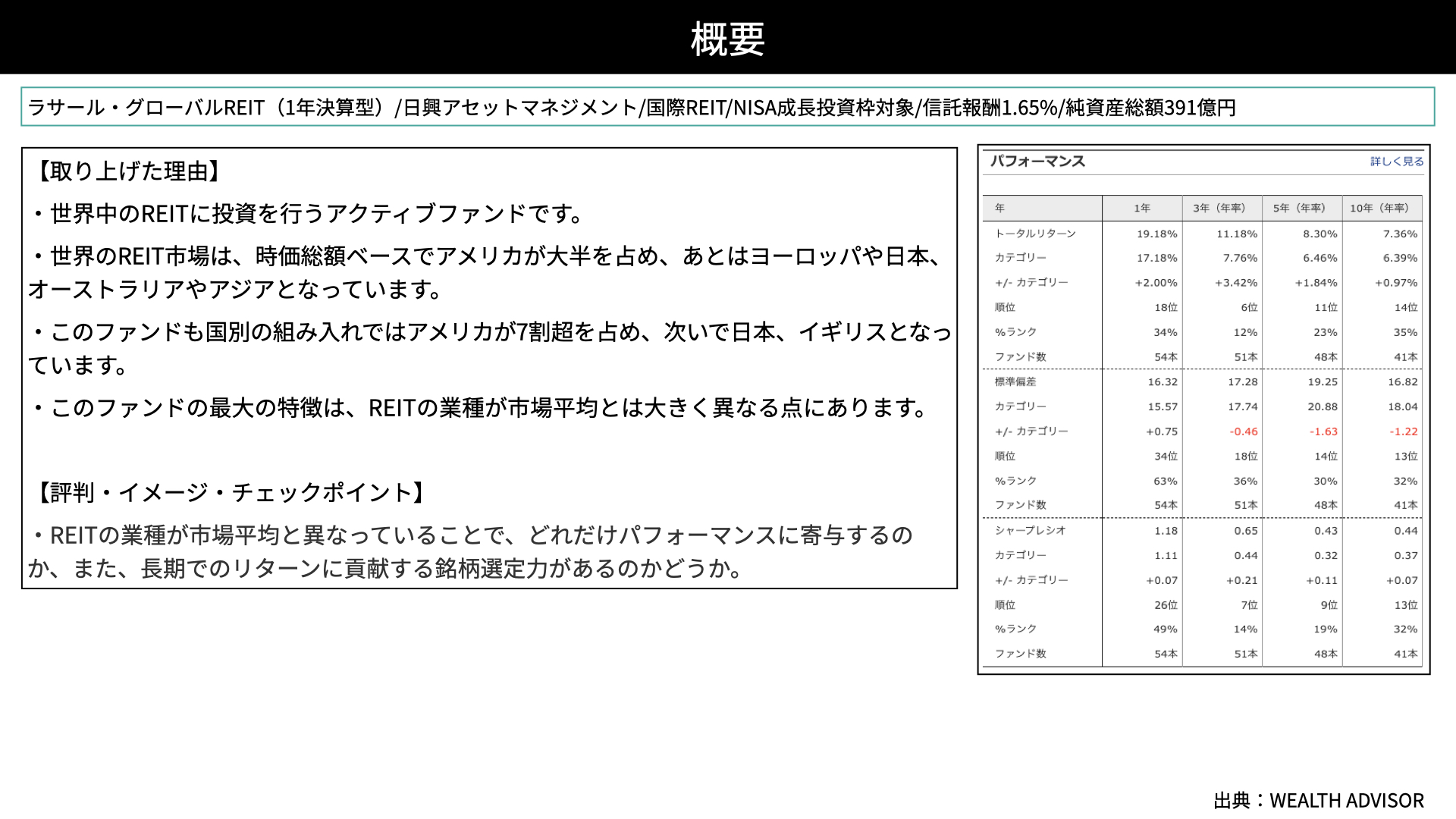

ラサール・グローバルREIT(1年決算型)は、日興アセットマネジメントが運用しています。投資対象は国際REIT、NISA成長投資枠での投資が可能です。信託報酬は1.65%、純資産総額は391億円です。

今回注目した理由は、世界中のREITに投資するアクティブファンドのパフォーマンスに興味があったためです。ここ2年間、世界的に金利が上昇しています。金利の上昇に加え、コロナの影響で様々な不動産の空室率が高い状況が続いており、REIT価格が下がっています。今後、REIT価格が回復すると想定した場合、REITへのポジションを持ちたいと考える方が増えるのではないかと思います。まずは、このような点から興味を持ちました。

当ファンドは、時価総額のベースのほとんどをアメリカを占めており、残りはヨーロッパや日本となっています。言い換えれば、世界のREIT時価総額に合わせた配分が行われています。

ファンド最大の特徴は、REITの業種が市場平均と大きく異なることにあります。アクティブファンドであり、不動産投資のグローバルトップ企業であるラサール社がどのような銘柄を選んでいるのか興味がありますし、また、その銘柄選定がパフォーマンスにどの程度影響するか興味があります。

今回のチェックポイントです。REITの業種が市場平均と異なっていることが、どれだけパフォーマンスに寄与するのでしょうか。また、長期的リターンにどれだけ寄与しているのか併せて確認したい思います。

銘柄戦略

投資戦略は、世界のREITに投資を行うことにあります。

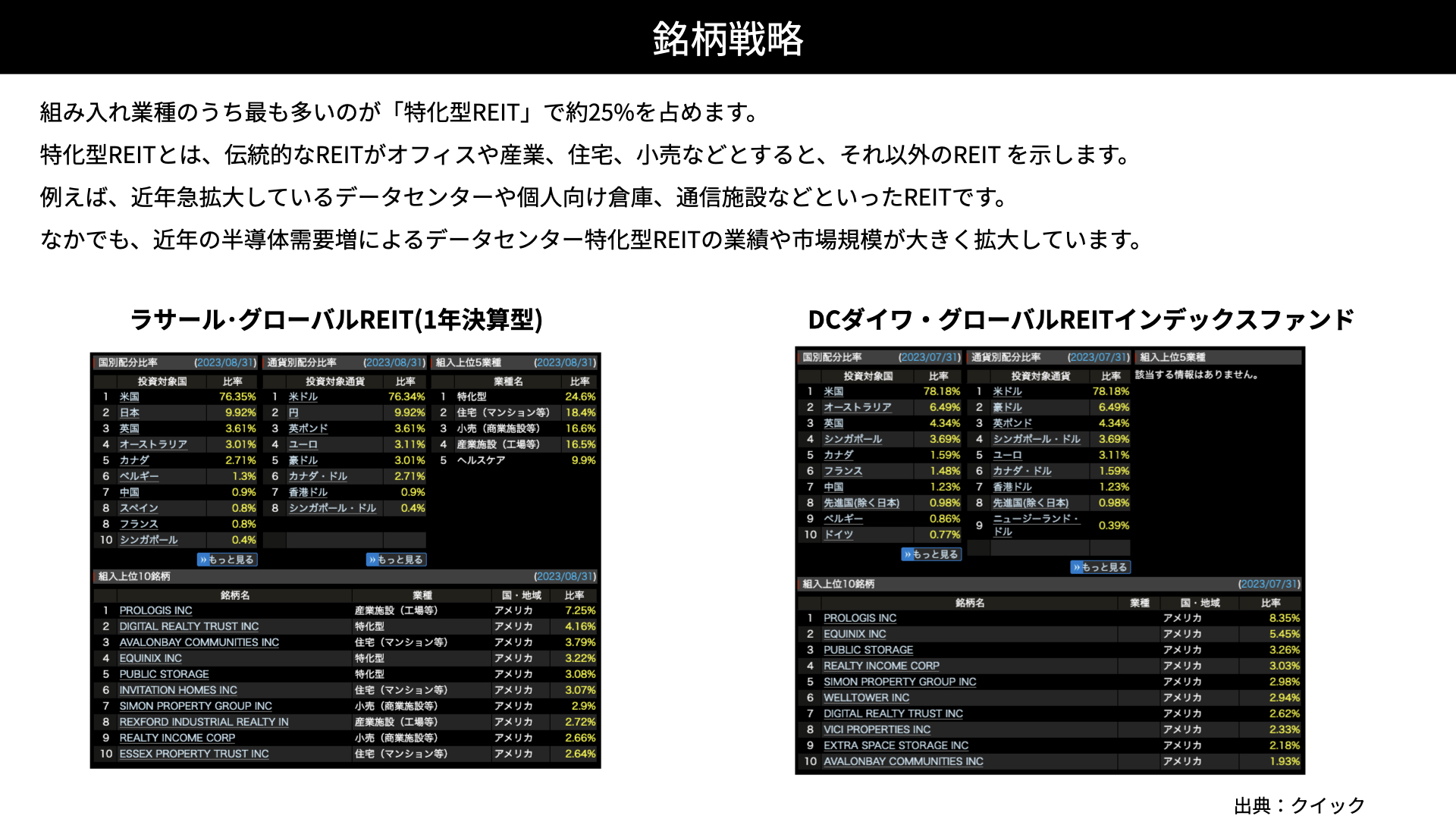

組み入れ業種のうち最も多いのが特定型REITで、25%を占めています。特定型REITとは、複数の不動産種類に投資を行うのではなく、オフィス、産業、住宅などに対象を絞った投資を行うREITを指します。

当ファンドは、特化型が24.6%を占めています。他のファンドと比べるとこの割合は高くなっています。

ラサール・グローバルREITは、近年急増しているデータセンター、個人向け倉庫、通信施設へ多く投資を行っています。2番目のデジタル・リアリティ・トラストもその1つです。AIの進展に伴いデータセンターの需要が増えてくるため、データセンターに特化したREITを上位に組み入れています。

右図表にDCダイワ・グローバルREITインデックスという、世界REITのパッシブファンドを掲載しています。比較すると、デジタルリアリティはパッシブファンドでは7番目ですが、当アクティブファンドでは2番目に入っています。このように業種の割合を大きく変えていることも特徴の1つです。

米国の割合は変わりませんが、DCダイワ・グローバルREITインデックスでは2位がオーストラリアの6.5%に対して、ラサール・グローバルREITでは日本が9%となっています。このように国別割合も異なります。

ファンドパフォーマンス

パフォーマンス

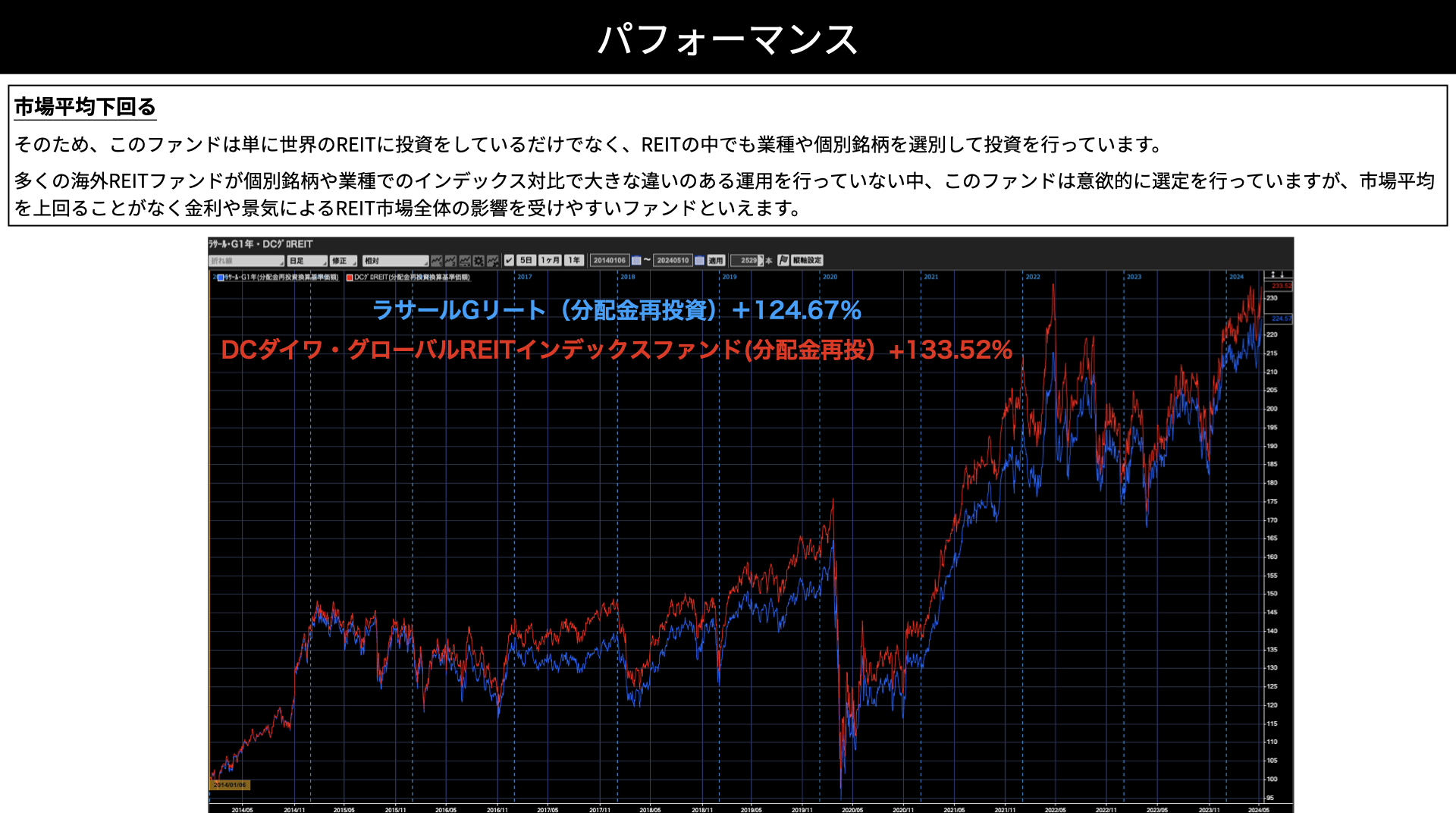

銘柄選定などを見ていると非常にパフォーマンスが良さそうな印象を持ちましたが、実際は、DCダイワ・グローバルREITインデックスパッシブファンドに対してアンダーパフォームしています。

上の図は過去10年間のパフォーマスですが、これだけアンダーパフォームしていると、個別銘柄の選定がパフォーマンスに反映されていないことがわかります。多くの海外REITファンドは、個別銘柄や業種のインデックス対比で大きな違いを出さない運用を行っている中、このファンドは積極的に特徴を持って運用しています。意欲的に銘柄選定を行っていますが、実際には市場平均のパフォーマンスを上回ることができていません。アクティブファンドとして期待のパフォーマンス期待に応えていないと言えます。

資金流出入

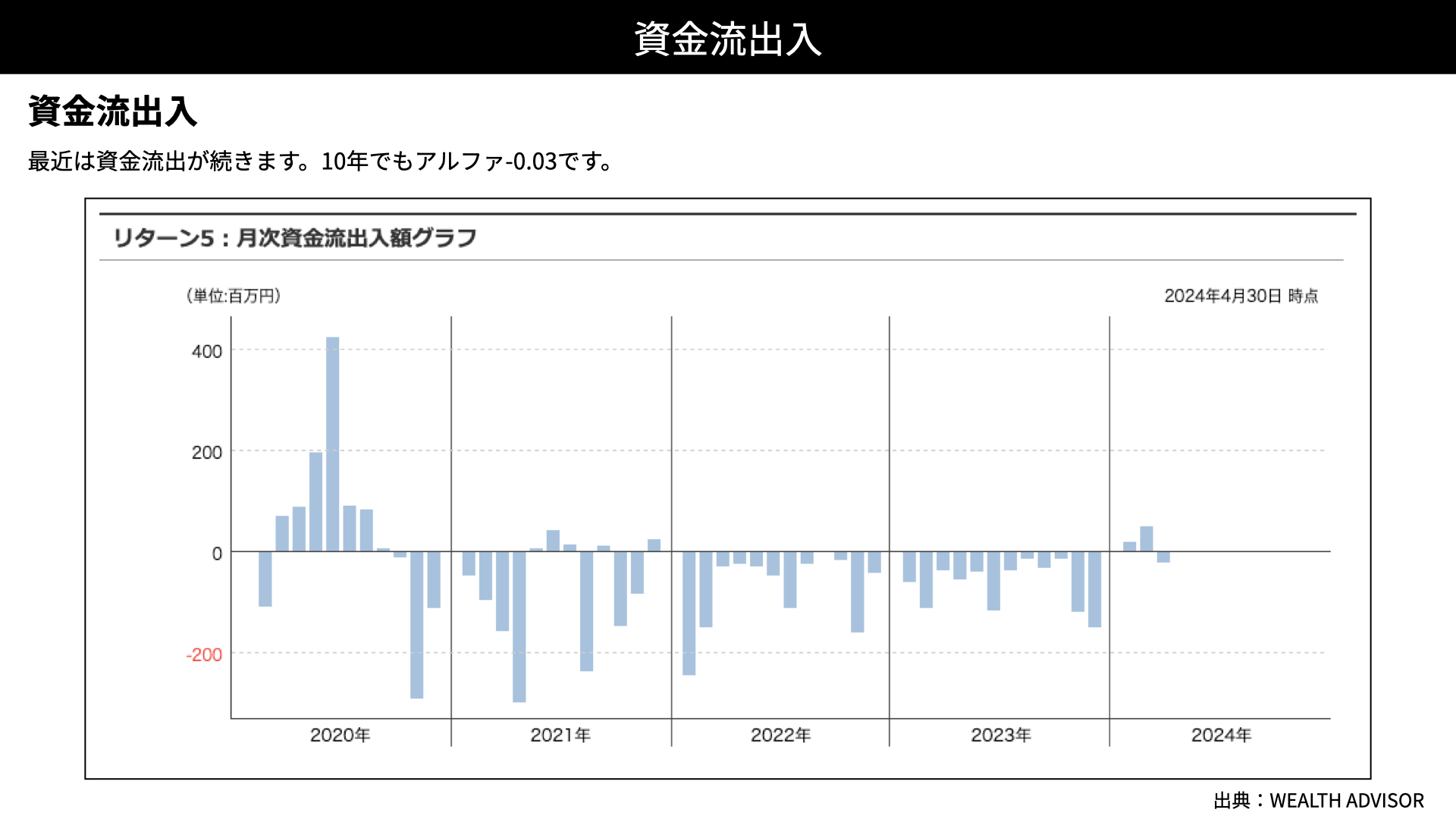

資金の流出が続いています。

評価

評価は1.5です。インデックスに負けている背景には、信託報酬の高さがあります。独自の銘柄選定を行っていますが、信託報酬が重くかかっている現状です。アクティブファンドとして成果を残せていないので、本来の評価は1程度となります。

その中で評価を1.5としたのは、データセンターのデジタル・リアリティ・トラストを2番目に組み入れていることに注目しました。このような選択は、長い目で見ればパフォーマンスが向上する可能性もあります。アクティブファンドとしては成績が良くないと切り捨てるのではなく、今は見送りつつ、今後もパフォーマンスを見るためにウォッチリストに入れておくのも1つの手ではないかと思います。

コロナ以降、金利の上昇などもあり、REITの株価は芳しくありません。だからこそ、悪材料で尽くしでREITに注目している方も多いかと思います。そのような中で、グローバルREITをアクティブに運用し、銘柄選定を積極的に行っているファンドを取り上げました。残念ながら、結果としてはインデックスに負けていることがわかりました。負けている理由は、高い信託報酬がかかっているためという典型的なパターンです。REITのアクティブファンドを探す際には、他との比較をしながら、さまざまな特徴を踏まえつつ、分析をしていただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF