本日は、インド株の投資信託アムンディ・りそなインドファンド「マハラジャ」を分析します。ここ最近、非常に多くの資金を集めているインド株式投信の中で、当ファンド、マハラジャが他のファンドに対してどのような特徴があり、実績を残せているか分析したいと思います。ぜひ最後までご覧ください。

お願い

最初にお願いです。本記事はあくまでも情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的としたものではございません。また、投資信託に関してはランダムに抽出を行っております。運用会社や販売会社と当社の間に業務提携は一切ございません。中立の立場でお伝えいたします。

投資信託概要

概要

本日分析するのは、アムンディ・りそな・インド・ファンド(愛称:マハラジャ)です。マハラジャとは絶対的な王、偉大なる王を意味します。インドファンドの中で絶対的で偉大な地位を築けるか注目です。

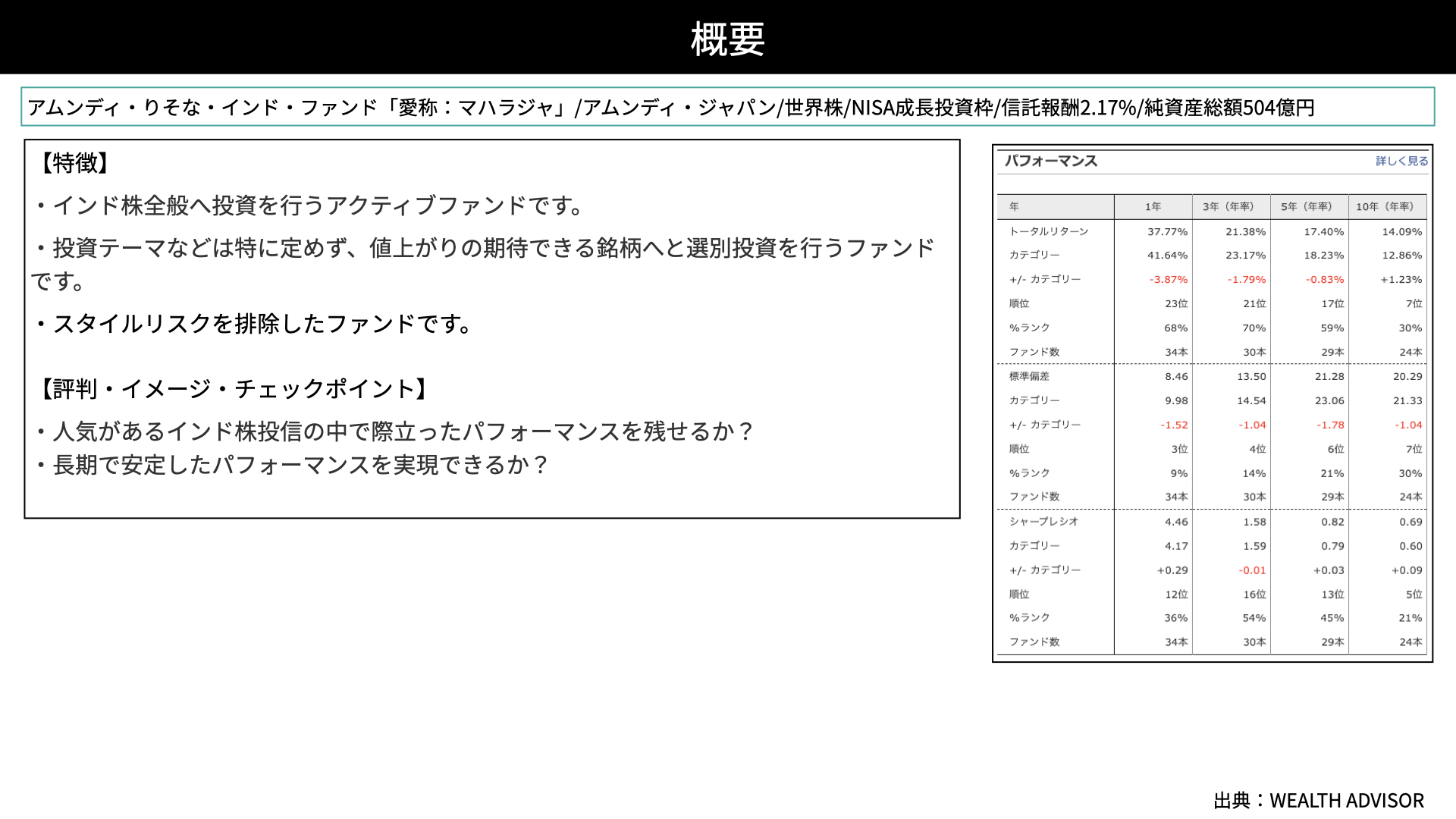

運用会社はアムンディ・ジャパンで、インド株に投資しています。NISA成長枠での投資が可能す。信託報酬は2.17%、純資産総額は500億円です。特徴は、インド株全体に投資を行うアクティブファンドであり、特定のセクターに絞ることなく、値上がりの期待できる銘柄を選定することです。そのため、スタイルリスクはありません。インドに投資することによるカントリーアロケーションの縛りはあるものの、業種、時価総額の大小に影響されない、スタイルリスクのない運用が行われています。

チェックポイントです。人気あるインド株の投資信託の中で、選ばれるような際立ったパフォーマンス、特徴を持っているかどうかを確認したいと思います。また、長期で安定したパフォーマンスを実現できるかどうかも注目です。

簡易パフォーマンスです。同じカテゴリーに対して10年では年率+1.23%ですが、5年、3年、1年ではややカテゴリーを下回る結果になっています。

ただ、標準偏差リスクにおいては10年、5年、3年、1年すべてで下回っており、リスクを抑えた運用でリターンを追求していますから、もう少し詳しく見る必要があるように感じます。

投資戦略

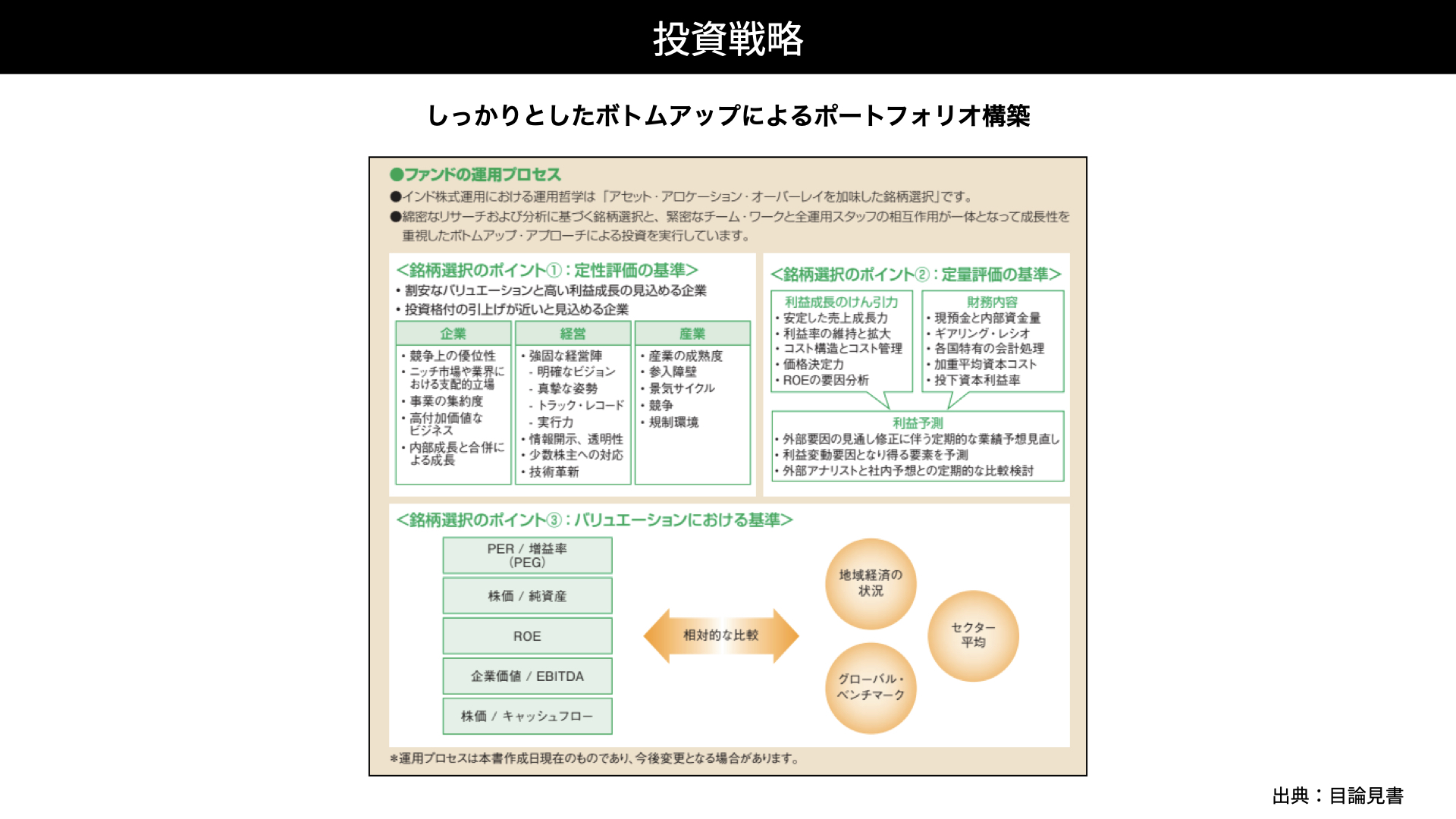

しっかりとしたボトムアップリサーチによるポートフォリオ構築が行われています。ファンドで投資する銘柄については定性的、定量的な評価の両方を行います。企業の成長性、経営、産業セクターについて定性的に分析しつつ、利益の成長性や財務内容を定量的に評価します。特に新興国では、しっかりとした財政基盤を持っているかが重要です。そのため、利益予想まで含め定量評価を行っています。

最期はバリエーションで判断します。成長性が高い良い企業であっても、割高で買ってはいけません。他と比較し割安銘柄を見つけ出すようにしています。ボトムアップのリサーチをしっかりと行った上で銘柄を選定する、オーソドックスな運用が行われていると言えるでしょう。

銘柄戦略

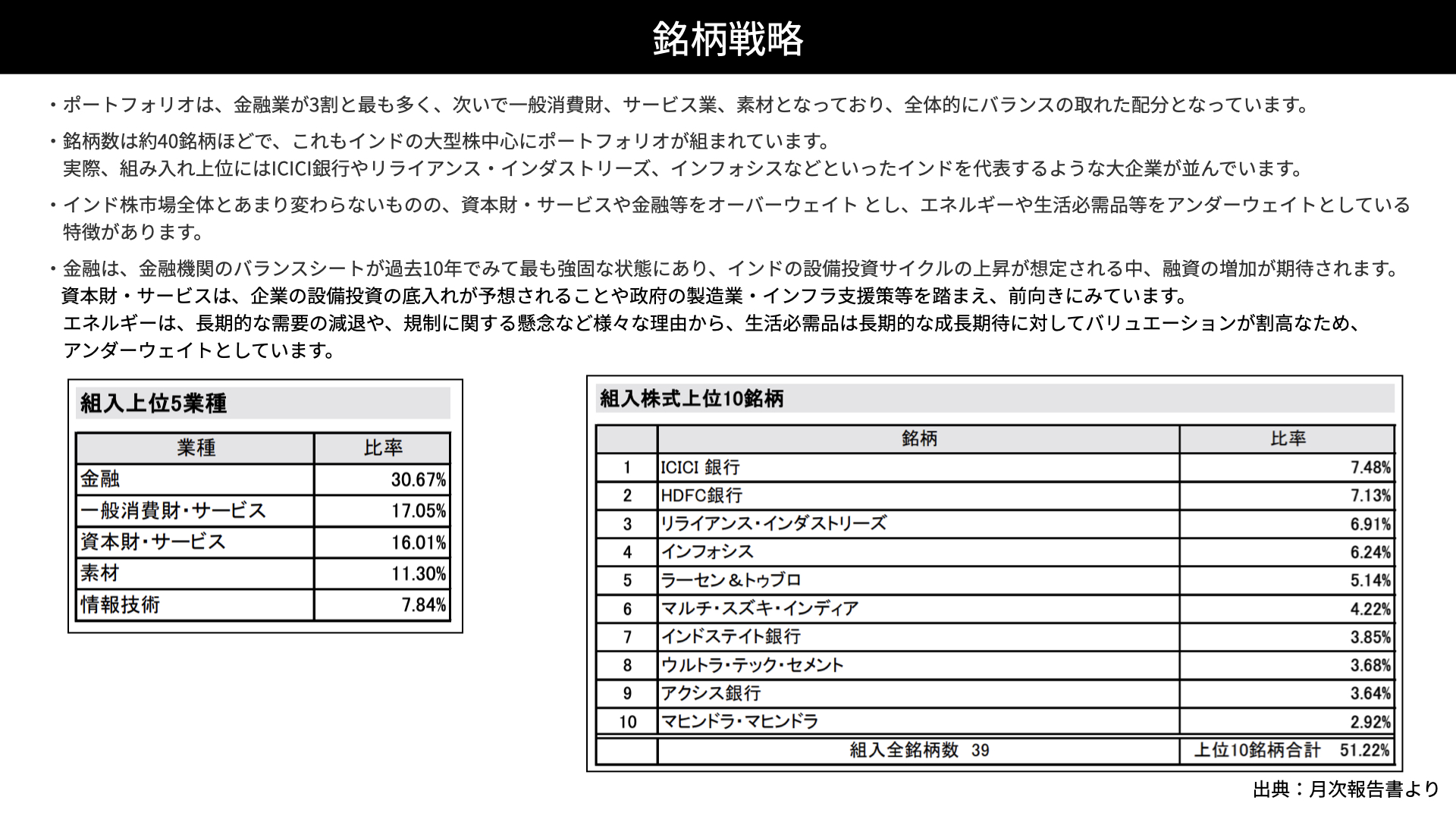

金融業が3割と非常に多く占めています。次に、一般消費財、サービス業、素材が続いており、全体的にはバランスのとれた配分です。

組み入れ銘柄は40銘柄で、インドの大型株を中心にポートフォリオが構築されています。組み入れ上位には銀行など、インドを代表する大企業が並んでいます。このような企業は他のファンドでもよく見かけるブルーチップ銘柄です。

インド株全体とはあまり大きく変わりませんが、資本財やサービス、金融機関などに多く投資している一方で、エネルギーや生活必需品にはあまり投資していません。これがパフォーマンスにどう影響しているのかは注目すべき点です。

なぜ金融を選んでいるかというと、「金融機関のバランスシートが過去10年で最も強固な状態にあること。また、インドの設備投資サイクルの上昇が予想される中で、融資の増加が期待されており、銀行の財務状態が良好であること、バランスシートが良いこと、収益性も期待できることが金融機関を多く保有していること」などが理由です。

また、「資本財やサービスなどは企業の設備投資の底入れが予想されることや、政府の製造業・インフラ支援策を踏まえると前向きに見られ、そのため、これらの分野にも多めに投資を行っている」ということです。

一方で、「エネルギーについては長期的な需要の減退が見込まれることや、規制に関する懸念などからアンダーウェイトしています。また、生活必需品に関しては、長期的な成長期待に対してバリエーションが割高になっている(期待が過剰になっている)ため、バリエーション的にアンダーウェイトしている」と記載されており、決して消費が伸びないという判断ではなく、バリュエーション的に割高であるために除外していることがわかります。このように銘柄選定には意図を強く持ったファンドであることがわかります。

ファンド・パフォーマンス

パフォーマンス

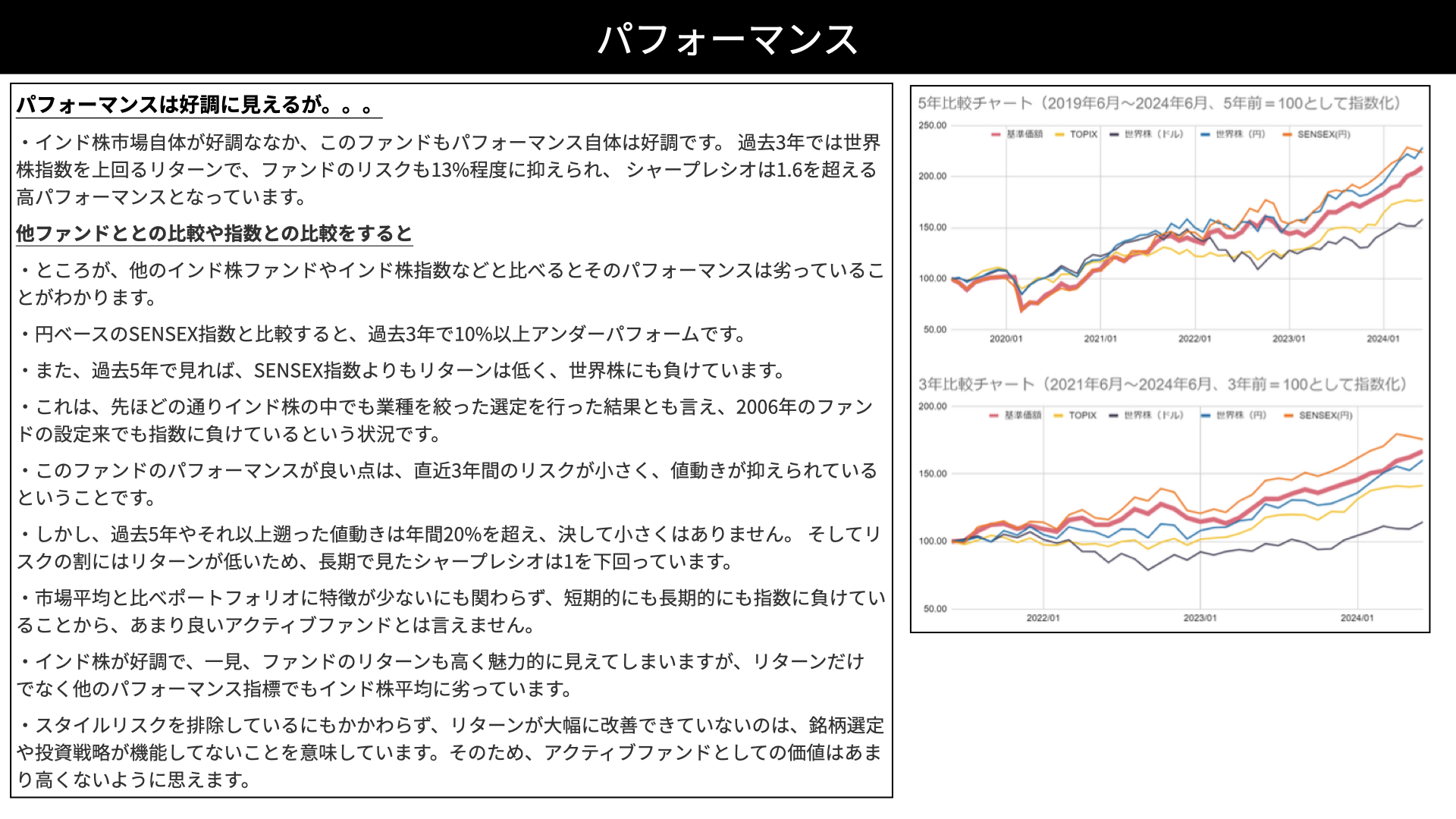

インド株市場全体が好調な中、このファンドのパフォーマンスも好調と言えます。過去3年間では、世界株を上回るリターンを記録しています。

チャートをご覧ください。赤が基準価格、青が世界株です。過去3年間では、世界株に投資するよりもインド株に投資した方が、リターンが上回っています。ファンドのリスクも13%に抑えられており、世界株よりもリスクが低いです。シャープレシオは1.6を超える高パフォーマンスとなっており、非常に優れたパフォーマンスに見えます。

しかし、他のファンドやインドの指標と比較すると、パフォーマンスが劣っています。例えば、円ベースのSENSEXと比較すると、過去3年間で10%以上アンダーパフォームしています。

また、過去5年間を見ると、SENSEXの指数よりもリターンが低く、世界株にも負けています。インド株でも業種を絞った選定を行った結果、こういった形になっているのです。2006年から振り返ってみても、ファンドの設定以来、指数に負けていることが明らかになりました。

このファンドの良い点は、過去3年間のリスクが小さく、値動きが抑えられているところです。しかし、過去5年間やそれ以前の値動きは年間20%を超えています。ここ3年間はマーケット自体が良かったことでリスクが抑えられていますが、実際にはリスクが大きいことがわかります。

リスクに対してリターンがあまり高くないため、長期的に見るとシャープレシオは1を下回っています。市場平均と比べてポートフォリオに特徴が少ないこと、短期的にも長期的にも指数に負けていることから、あまり良いアクティブファンドとは言えません。インド株全体が好調で、ファンドのリターンも高く魅力的に見えますが、リターンだけでなく他のパフォーマンス指標を見てもインド株平均全体に劣っていることがわかりました。

このファンドはスタイルリスクを排除していることが強みの1つですが、リターンが大幅には改善できていないことは、銘柄選定や投資戦略があまり機能していないことを意味しています。そのため、アクティブファンドとしての価値はあまり高くないと言えるでしょう。

資金流出入

資金の流入は増えています。資金流入は事実ですが、ファンドのパフォーマンスを含めて冷静に分析しましょう。

評価

評価は2です。インド市場がそもそも強いということで、過去3年間で世界株を上回るパフォーマンスを残しています。しかし、インドの投資信託で比較するとあまり優れたパフォーマンスとは言えません。

また、スタイルリスクを排除していることは、本来であればマーケットよりもプラスアルファを期待したいところですが、長期的に見てもアンダーパフォームしていることから、スタイルリスクの排除や銘柄選定、戦略がうまく機能していないことがわかります。他のファンド、特にインド株と比較すると、評価が下がります。っ

本日は、非常に注目度の高いインド株ファンドを取り上げました。非常にオーソドックスにバリエーションを見たり、定性・定量分析を行ったりと、しっかりとした銘柄選定を行っており好感が持てますが、しかし、実際のパフォーマンスでは成果が確認できません。

インド株は非常に人気があり、多くのファンドが存在します。ぜひ他のファンドと比較分析をしてください。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF